證金公司的新角色

聶日明

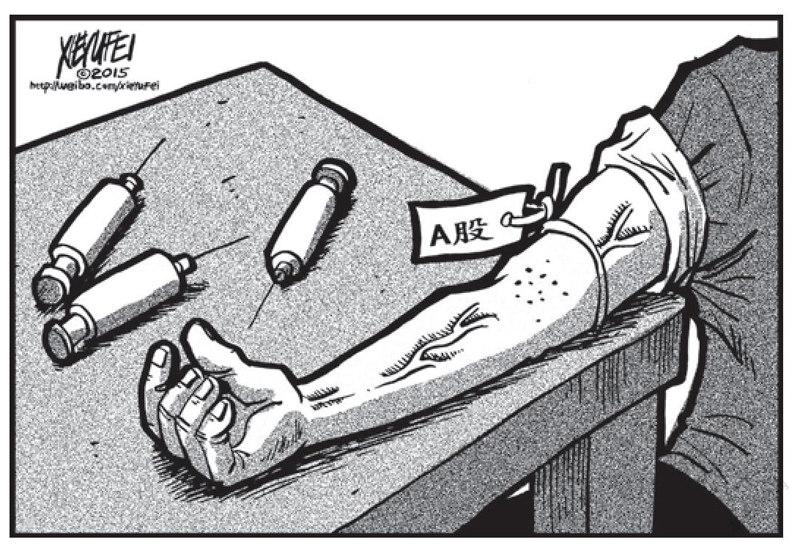

7月初,中國A股股指快速跌落,為了避免快速下跌的股價觸發融資融券的強行平倉,央行、證監會等部委啟動了許多救市政策,其中掏出真金白銀購買股票維持股價最為股民關注,中國證券金融公司(以下稱“證金公司”)是這一措施的主要操盤手。

中國融資融券市場有兩層市場:第一層是券商對投資者的融資融券,投資者以自有資金和股票為授信依據向券商借入資金(融資)和股票(融券);第二層是證金公司對券商的融資融券(亦稱轉融通),券商為了擴大對投資者的融資融券業務,需要向證金公司借入資金和股票,這一過程是信用融資。證金公司借出的資金和股票主要來自銀行、其他券商、保險公司、社保基金等。

這種制度安排是基于中國的現實情況做出的。中國的券商學不了美國的投行。它們的規模遠小于銀行,資金動員能力遠不及銀行,在債券承銷、并購貸款等有大額融資需求的業務上,很難競爭過銀行。這一短板在開展融資融券業務上體現得更明顯。券商的自有資本和股票很少,如果要擴大融資融券規模,就必須對外融資融券。但在銀行間市場中,券商不是銀行的主要交易對手,無法通過無抵押信用融資的方式向銀行、保險借款,只能以資產抵押、券商收益憑證等對外融資,便利性、融資規模等不及銀行之間的信用拆借。

證金承擔的就是對券商信用融資的角色,其他機構的資金和股票集中到證金公司,由后者“批發”給券商,券商再“零售”給投資者。證金公司的角色是壟斷性的。

正是證金公司承擔的為券商提供流動性的角色,此次股災中,證金公司成為救市的主角。由于清理民間配資業務,股票下跌帶來的融資盤爆倉、被強平,大量股票直接在跌停板賣出,形成踩踏。如果不制止踩踏,會有更多的融資炒股被爆倉,股票質押融資被要求補充質押品,引發的連鎖反應可能會觸發系統性風險。

這時,證金公司新增了兩個角色。第一,央行向證金提供流動性,證金向券商提供流動性,避免證券業流動性短缺。7月9日,央行表態將協助證金公司獲得充足的流動性,并以自身信用為證金公司在銀行間市場發行短融作擔保;7月10日,銀河證券采用股票質押向中國證券金融股份有限公司申請了1000億信用額度,用于股票回購與二級市場自營業務。第二,證金公司直接參與股票二級市場的買賣,穩定市場情緒。7月4日起,證金就籌集了數千億資金,通過購買藍籌ETF、中小板等方式,拉抬股價,使得股票在7月9、10日全線飄紅。這也使得證金公司成為A股事實上的平準基金。

回過頭來看,證金公司先天就存在問題。證金公司的業務本質上就是吸收資金(股票)、向券商放貸(股票),與銀行無異,并非簡單的融資中介。既然如此,證金公司就應該按照銀行監管(以及巴塞爾協議Ⅲ)的標準來監管,納入到銀監會和央行的監管框架。證金公司設立之初,監管層就應該為融資融券市場陷入流動性危機而準備預案,而作為類銀行和相對系統性重要的金融機構,央行應該對其承擔最后貸款人的角色。顯然,誰都沒有預料到這一點。

除此以外,證金公司要承擔平準基金的新角色,還有其他待決的問題。首先,應該明確救市的觸發因素和目標是什么?是股指暴跌,還是系統性重要的券商的流動性風險,抑或其他。這次救市的過程中,公眾、券商和投資者對挽救的對象、救市的目標缺乏共識,過程十分混亂,股指略有回升,民間配資就出現猛烈回潮,正是股民基于政府不會讓股指下跌的預期做出的。其次,平準基金最為人詬病的就是違反了股市公平交易的原則。此次救市過程中,證金和匯金拉誰、誰就漲停,不拉就跌停,救市操作的公平性總會被質疑。證金公司要發揮平準基金的角色,救市的手段還需要認真思量。(作者為上海金融與法律研究院研究員)