基于網(wǎng)絡(luò)拓?fù)浣Y(jié)構(gòu)的股票相關(guān)性研究

汪亞楠 朱家明

【摘要】針對(duì)股票的相關(guān)性,運(yùn)用回歸擬合、時(shí)間序列分析、復(fù)雜網(wǎng)絡(luò)等方法,分別建立缺失值填補(bǔ)、股票間相關(guān)性度量、網(wǎng)絡(luò)拓?fù)浣Y(jié)構(gòu)、股市板塊劃分等模型,首先根據(jù)缺失值填補(bǔ)模型對(duì)股票的周開盤價(jià)和周收盤價(jià)進(jìn)行預(yù)測(cè),把缺少的個(gè)股回報(bào)率數(shù)據(jù)補(bǔ)齊;然后使用Matlab、Ucinet等軟件,度量出股票間相關(guān)系數(shù)矩陣,通過設(shè)定不同閾值,作出網(wǎng)絡(luò)拓?fù)鋱D,結(jié)合中心節(jié)點(diǎn)度最大化和股票網(wǎng)絡(luò)平均路徑最小化兩個(gè)原則選取最優(yōu)的股票網(wǎng)絡(luò),最后根據(jù)股票網(wǎng)絡(luò)進(jìn)行股市板塊劃分。

【關(guān)鍵詞】股票相關(guān)性 網(wǎng)絡(luò)拓?fù)浣Y(jié)構(gòu) 股市板塊 Matlab Netdraw

中圖分類號(hào):F830.91 文獻(xiàn)標(biāo)識(shí)碼:A

股票市場瞬息萬變,使得普通的投資者對(duì)市場的掌控能力下降,從而增大了投資的風(fēng)險(xiǎn)。股票間的相關(guān)性對(duì)于風(fēng)險(xiǎn)管理、投資決策具有重要影響。己有研究表明,股票間相關(guān)程度遠(yuǎn)超出了經(jīng)濟(jì)基木面因素的影響。股票市場作為復(fù)雜系統(tǒng)日益受到人們的關(guān)注,近年來,經(jīng)濟(jì)、數(shù)學(xué)、社會(huì)等領(lǐng)域的學(xué)者都開始用復(fù)雜網(wǎng)絡(luò)及其相關(guān)概念來研究股票市場,進(jìn)而研究股票間相關(guān)性。因此,通過對(duì)股票市場的相關(guān)性進(jìn)行研究,從而準(zhǔn)確的描述不同股票之間的相關(guān)結(jié)構(gòu),特別是兩只股票之間的尾部相關(guān)結(jié)構(gòu)就顯得尤為重要。而對(duì)于對(duì)普通的投資者來說,了解股票之間的相關(guān)關(guān)系,使用投資模型并結(jié)合自身的需求來對(duì)金融資產(chǎn)進(jìn)行適當(dāng)?shù)慕M合投資,就可以達(dá)到分散風(fēng)險(xiǎn)、提高收益的目的,從而使投資行為更加理性化(安徽財(cái)經(jīng)大學(xué)2014年數(shù)學(xué)建模第四次模擬)。

一、股票缺失值填補(bǔ)

(一)研究思路

為彌補(bǔ)缺失值,首先對(duì)附件所給數(shù)據(jù)進(jìn)行篩選分析,可得只有指標(biāo)考慮現(xiàn)金紅利再投資的周個(gè)股回報(bào)率(W1)和不考慮現(xiàn)金紅利再投資的周個(gè)股回報(bào)率(W2)含有缺失數(shù)據(jù)。針對(duì)W1,根據(jù)計(jì)算公式進(jìn)行計(jì)算可求出該組缺失數(shù)據(jù)的值。對(duì)于不能根據(jù)此方法計(jì)算的缺失數(shù)據(jù),對(duì)其相鄰數(shù)據(jù)進(jìn)行歸納,估計(jì)出該缺失數(shù)據(jù)的值。然后使用函數(shù)擬合W1、W2之間的關(guān)系,根據(jù)擬合得函數(shù)關(guān)系式,計(jì)算出W2的缺失數(shù)據(jù)。

(二)研究方法

1.填補(bǔ)表中W1缺失值。通過查找資料得考慮現(xiàn)金紅利再投資的周個(gè)股回報(bào)率計(jì)算公式為:

上下周數(shù)據(jù)完整(即時(shí)間序列完整)時(shí):

,pt表示t周的收盤價(jià)。

上下周數(shù)據(jù)不完整(即時(shí)間序列完整)時(shí):

根據(jù)統(tǒng)計(jì)學(xué)不等距分組中開區(qū)間的組距用相鄰組距近似代替得:

運(yùn)用公式代入已知數(shù)據(jù)即可補(bǔ)全W1中缺失數(shù)據(jù)。

2.填補(bǔ)表中W2的缺失數(shù)據(jù)。首先通過對(duì)數(shù)據(jù)(W1,W2)進(jìn)行相關(guān)性分析,利用這些數(shù)據(jù)來求取近似函數(shù)W2=F(W1)。式中W1為輸出量,W2為被測(cè)量。

利用Excel求得W1與W2的相關(guān)系數(shù)為0.999985,相關(guān)系數(shù)接近于1,即W1與W2具有強(qiáng)烈的線性關(guān)系,故可以利用線性函數(shù)描述W1與W2之間的關(guān)系,由此利用此函數(shù)關(guān)系求出W2。利用Matlab擬合出W1與W2之間的函數(shù)關(guān)系式為:W2=F(W1)=0.9989 W1,該函數(shù)擬合優(yōu)度極高,其模型顯著,顧客通過該函數(shù)對(duì)缺失值進(jìn)行預(yù)測(cè)。根據(jù)函數(shù),運(yùn)用Excel計(jì)算補(bǔ)全W2中缺失數(shù)值。

二、股票間相關(guān)性度量指標(biāo)

(一)研究思路

為找出度量股票間相關(guān)性的合適指標(biāo),首先通過Excel分析數(shù)據(jù),確立時(shí)間序列;再根據(jù)需要剔除時(shí)間序列不完整相關(guān)數(shù)據(jù),并通過隨機(jī)抽樣選取樣本數(shù)據(jù);其次建立層次分析模型,選取股票的相關(guān)指標(biāo)求股票的綜合指標(biāo)來研究個(gè)股股票的特點(diǎn);然后根據(jù)每股綜合指標(biāo)研究股票間的相關(guān)性。

(二)數(shù)據(jù)處理

1.數(shù)據(jù)的篩選與處理。分析附件中數(shù)據(jù),可得每股股票的時(shí)間維度大都為2012年1月1日至2013年8月31日,交易周為2012年第一周到2013年36周,因?yàn)樵谇捌谒闶找媛手刑蕹私灰字転?012年第一周的數(shù)據(jù),故取2012-2周到2013-36周為時(shí)間序列。

因?yàn)楦郊碇杏捎谕1P等原因出現(xiàn)交易周數(shù)間斷的數(shù)據(jù),首先運(yùn)用Excel將這些數(shù)據(jù)剔除,其次因?yàn)?011年53周數(shù)據(jù)未知,故無法與2012年1周的數(shù)據(jù)對(duì)比計(jì)算收益率,為減少誤差將2012年第一周的數(shù)據(jù)剔除。

首先通過百度百科,根據(jù)代碼對(duì)股票分類:代碼以300打頭的創(chuàng)業(yè)板、代碼以600、601打頭的滬市A股、代碼以900打頭的滬市B股、代碼以000打頭的深市A股、代碼以200打頭的深圳B股、代碼以002打頭的中小板。然后根據(jù)分類,用Excel進(jìn)行隨機(jī)分層抽樣47個(gè)股票樣本進(jìn)行分析。

(三)度量指標(biāo)的確定

影響股票的主要的指標(biāo)有每股票凈資產(chǎn),每股收益,每股現(xiàn)金流等,通過主成分分析,最終選取個(gè)股周收益率、個(gè)股股價(jià)、個(gè)股流通市值為評(píng)價(jià)股票的指標(biāo)來分析股票間的相關(guān)性。

1.指標(biāo)的量化。收益率,為了能更好的描述數(shù)據(jù)的統(tǒng)計(jì)性質(zhì),在這里我們選擇幾何收益率。通過查找相關(guān)資料得個(gè)股周收益率的計(jì)算公式為:

其中Ri(t)表示第i股股票t周收益率,取周收盤價(jià)的對(duì)數(shù)進(jìn)行計(jì)算,再運(yùn)用Excel按公式計(jì)算出樣本數(shù)據(jù)的周收益率。

股價(jià),個(gè)股股價(jià)指股票的交易價(jià)格,與股票的價(jià)值是相對(duì)的概念。股票價(jià)格的真實(shí)含義是企業(yè)資產(chǎn)的價(jià)值。本文中選取其對(duì)數(shù)進(jìn)行分析,通過查找相關(guān)資料得個(gè)股周收益率的計(jì)算公式為:

個(gè)股股價(jià)=周交易金額/周交易股數(shù)

周個(gè)股流通市值,即在每周可交易的流通股股數(shù)乘以當(dāng)時(shí)股價(jià)得出的流通股票總價(jià)值。

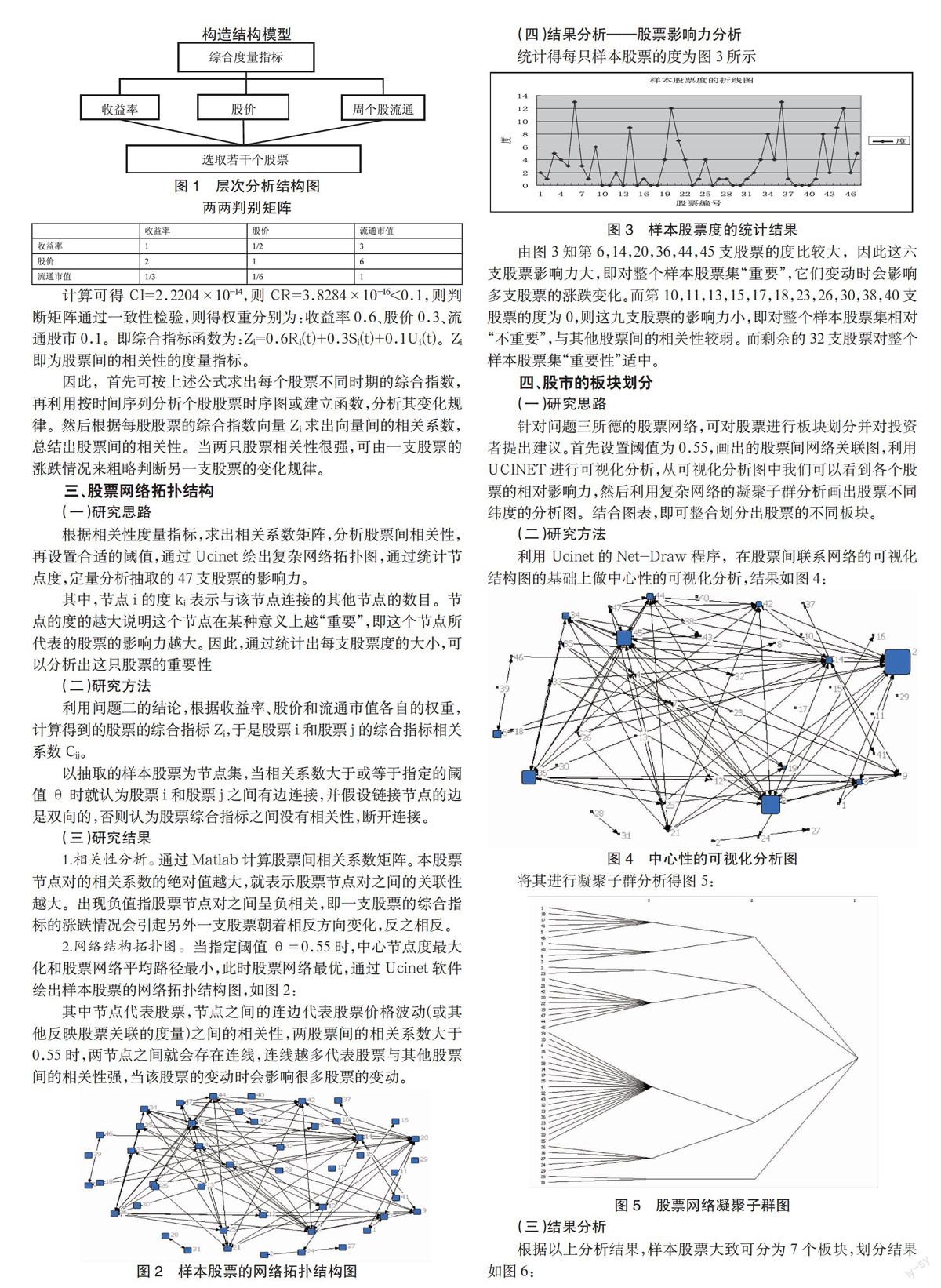

2.股票綜合度量指標(biāo)——層次分析模型。設(shè)股票綜合度量指標(biāo)為Z,收益率為Rt,股價(jià)為St,周個(gè)股流通市值為Ut,則通過層次分析得到各股票綜合指標(biāo)表達(dá)式為:Z=ω1Rt+ω2St+ω3Ut,其中ωi表示各變量對(duì)綜合指標(biāo)影響的權(quán)重。

構(gòu)造結(jié)構(gòu)模型

圖1 層次分析結(jié)構(gòu)圖

兩兩判別矩陣

計(jì)算可得CI=2.2204×10-14,則CR=3.8284×10-16<0.1,則判斷矩陣通過一致性檢驗(yàn),則得權(quán)重分別為:收益率0.6、股價(jià)0.3、流通股市0.1。即綜合指標(biāo)函數(shù)為:Zi=0.6Ri(t)+0.3Si(t)+0.1Ui(t)。Zi即為股票間的相關(guān)性的度量指標(biāo)。

因此,首先可按上述公式求出每個(gè)股票不同時(shí)期的綜合指數(shù),再利用按時(shí)間序列分析個(gè)股股票時(shí)序圖或建立函數(shù),分析其變化規(guī)律。然后根據(jù)每股股票的綜合指數(shù)向量Zi求出向量間的相關(guān)系數(shù),總結(jié)出股票間的相關(guān)性。當(dāng)兩只股票相關(guān)性很強(qiáng),可由一支股票的漲跌情況來粗略判斷另一支股票的變化規(guī)律。

三、股票網(wǎng)絡(luò)拓?fù)浣Y(jié)構(gòu)

(一)研究思路

根據(jù)相關(guān)性度量指標(biāo),求出相關(guān)系數(shù)矩陣,分析股票間相關(guān)性,再設(shè)置合適的閾值,通過Ucinet繪出復(fù)雜網(wǎng)絡(luò)拓?fù)鋱D,通過統(tǒng)計(jì)節(jié)點(diǎn)度,定量分析抽取的47支股票的影響力。

其中,節(jié)點(diǎn)i的度ki表示與該節(jié)點(diǎn)連接的其他節(jié)點(diǎn)的數(shù)目。節(jié)點(diǎn)的度的越大說明這個(gè)節(jié)點(diǎn)在某種意義上越“重要”,即這個(gè)節(jié)點(diǎn)所代表的股票的影響力越大。因此,通過統(tǒng)計(jì)出每支股票度的大小,可以分析出這只股票的重要性

(二)研究方法

利用問題二的結(jié)論,根據(jù)收益率、股價(jià)和流通市值各自的權(quán)重,計(jì)算得到的股票的綜合指標(biāo)Zi,于是股票i和股票j的綜合指標(biāo)相關(guān)系數(shù)Cij。

以抽取的樣本股票為節(jié)點(diǎn)集,當(dāng)相關(guān)系數(shù)大于或等于指定的閾值θ時(shí)就認(rèn)為股票i和股票j之間有邊連接,并假設(shè)鏈接節(jié)點(diǎn)的邊是雙向的,否則認(rèn)為股票綜合指標(biāo)之間沒有相關(guān)性,斷開連接。

(三)研究結(jié)果

1.相關(guān)性分析。通過Matlab計(jì)算股票間相關(guān)系數(shù)矩陣。本股票節(jié)點(diǎn)對(duì)的相關(guān)系數(shù)的絕對(duì)值越大,就表示股票節(jié)點(diǎn)對(duì)之間的關(guān)聯(lián)性越大。出現(xiàn)負(fù)值指股票節(jié)點(diǎn)對(duì)之間呈負(fù)相關(guān),即一支股票的綜合指標(biāo)的漲跌情況會(huì)引起另外一支股票朝著相反方向變化,反之相反。

2.網(wǎng)絡(luò)結(jié)構(gòu)拓?fù)鋱D。當(dāng)指定閾值θ=0.55時(shí),中心節(jié)點(diǎn)度最大化和股票網(wǎng)絡(luò)平均路徑最小,此時(shí)股票網(wǎng)絡(luò)最優(yōu),通過Ucinet軟件繪出樣本股票的網(wǎng)絡(luò)拓?fù)浣Y(jié)構(gòu)圖,如圖2:

其中節(jié)點(diǎn)代表股票,節(jié)點(diǎn)之間的連邊代表股票價(jià)格波動(dòng)(或其他反映股票關(guān)聯(lián)的度量)之間的相關(guān)性,兩股票間的相關(guān)系數(shù)大于0.55時(shí),兩節(jié)點(diǎn)之間就會(huì)存在連線,連線越多代表股票與其他股票間的相關(guān)性強(qiáng),當(dāng)該股票的變動(dòng)時(shí)會(huì)影響很多股票的變動(dòng)。

圖2 樣本股票的網(wǎng)絡(luò)拓?fù)浣Y(jié)構(gòu)圖

(四)結(jié)果分析——股票影響力分析

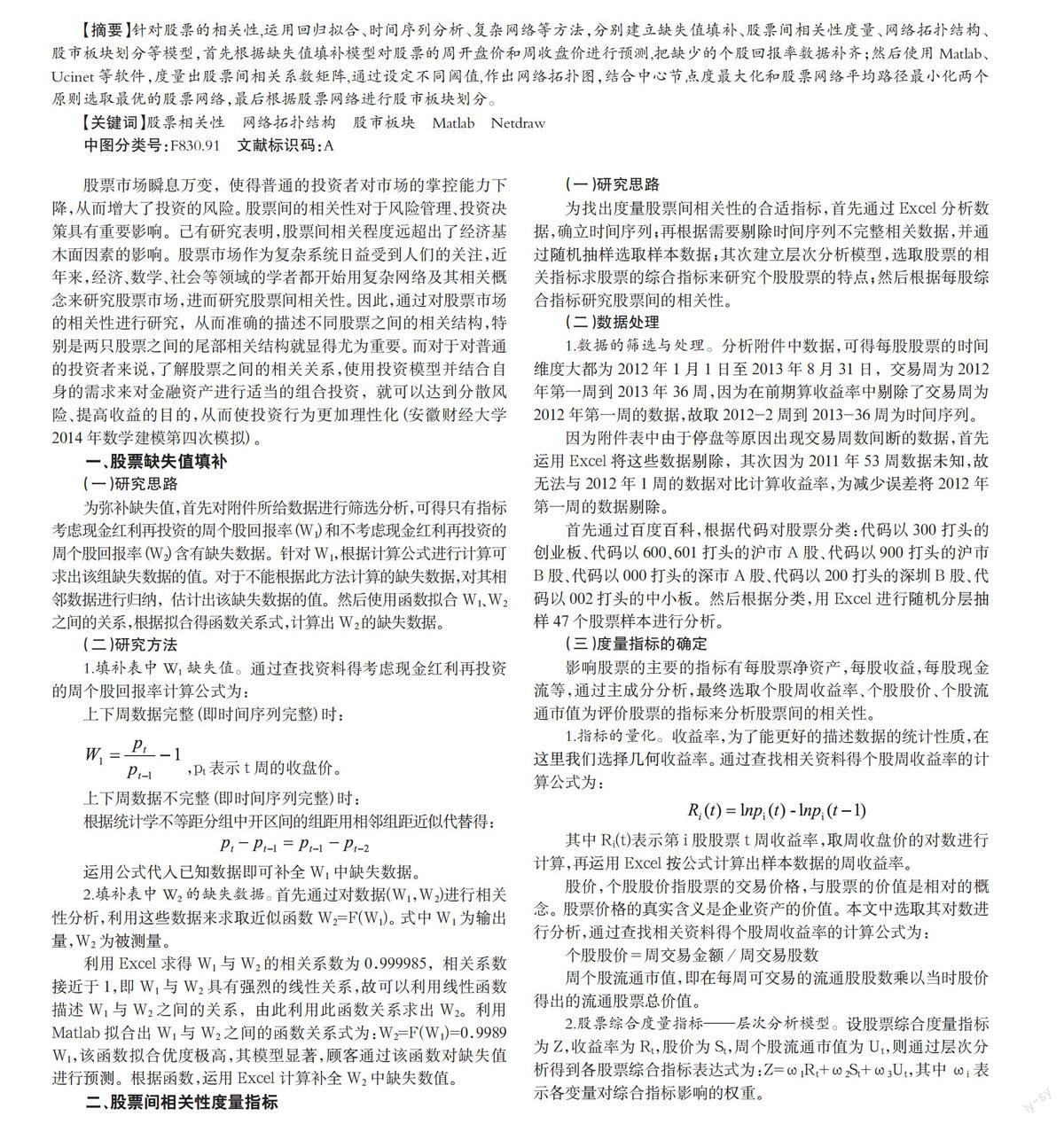

統(tǒng)計(jì)得每只樣本股票的度為圖3所示

圖3 樣本股票度的統(tǒng)計(jì)結(jié)果

由圖3知第6,14,20,36,44,45支股票的度比較大,因此這六支股票影響力大,即對(duì)整個(gè)樣本股票集“重要”,它們變動(dòng)時(shí)會(huì)影響多支股票的漲跌變化。而第10,11,13,15,17,18,23,26,30,38,40支股票的度為0,則這九支股票的影響力小,即對(duì)整個(gè)樣本股票集相對(duì)“不重要”,與其他股票間的相關(guān)性較弱。而剩余的32支股票對(duì)整個(gè)樣本股票集“重要性”適中。

四、股市的板塊劃分

(一)研究思路

針對(duì)問題三所德的股票網(wǎng)絡(luò),可對(duì)股票進(jìn)行板塊劃分并對(duì)投資者提出建議。首先設(shè)置閾值為0.55,畫出的股票間網(wǎng)絡(luò)關(guān)聯(lián)圖,利用UCINET進(jìn)行可視化分析,從可視化分析圖中我們可以看到各個(gè)股票的相對(duì)影響力,然后利用復(fù)雜網(wǎng)絡(luò)的凝聚子群分析畫出股票不同緯度的分析圖。結(jié)合圖表,即可整合劃分出股票的不同板塊。

(二)研究方法

利用Ucinet的Net-Draw程序,在股票間聯(lián)系網(wǎng)絡(luò)的可視化結(jié)構(gòu)圖的基礎(chǔ)上做中心性的可視化分析,結(jié)果如圖4:

圖4 中心性的可視化分析圖

將其進(jìn)行凝聚子群分析得圖5:

圖5 股票網(wǎng)絡(luò)凝聚子群圖

(三)結(jié)果分析

根據(jù)以上分析結(jié)果,樣本股票大致可分為7個(gè)板塊,劃分結(jié)果如圖6:

圖6 股票板塊劃分

投資者在投資時(shí),應(yīng)關(guān)注所投資股票所屬板塊,并對(duì)同一板塊中的其他股票行情進(jìn)行研究。根據(jù)股票間相關(guān)性,參考同一板塊中其他股票的行情進(jìn)行投資,若同一板塊中的其他股票走勢(shì)低迷,即使該股行情良好,也不能輕易投資;若同一板塊中的其他股票走勢(shì)穩(wěn)定,則可根據(jù)實(shí)情進(jìn)行投資。

參考文獻(xiàn)

[1]高惠璇.應(yīng)用多元統(tǒng)計(jì)分析[M].北京:北京大學(xué)出版社,2005.

[2]朱廣萍.應(yīng)用統(tǒng)計(jì)學(xué)中樣本容量的確定方法[J].寧夏大學(xué)學(xué)報(bào), 2002.2,23-24.

[3]賈鵬.基于Copula方法的中國股票市場相關(guān)性研究[D].湖南大學(xué),2012.5.

[4]劉雅倩,朱家明,王昌海.基于DCC-MGARCH模型的股票網(wǎng)絡(luò)構(gòu)建[J].嘉興學(xué)院學(xué)報(bào),2015.3.

[5]李柏年,吳禮斌.Matlab數(shù)據(jù)分析法[M],北京:機(jī)械工業(yè)出版社,2012.1.

[6]楊來軍,楊治輝,路飛飛.基于復(fù)雜網(wǎng)絡(luò)理論的股票指標(biāo)關(guān)聯(lián)性實(shí)證分析[J].中國管理科學(xué),2014.12.

基金項(xiàng)目:國家自然科學(xué)基金(編號(hào):11301001);安徽財(cái)經(jīng)大學(xué)教研項(xiàng)目(acjyzd201429);安徽財(cái)經(jīng)大學(xué)科研項(xiàng)目(XSKY1563)

作者簡介:汪亞楠(1993-)女,安徽安慶人,安徽財(cái)經(jīng)大學(xué)統(tǒng)計(jì)與應(yīng)用數(shù)學(xué)學(xué)院,研究方向:統(tǒng)計(jì)學(xué);朱家明(1973-),男,安徽泗縣人,副教授,碩士,安徽財(cái)經(jīng)大學(xué)數(shù)學(xué)建模實(shí)驗(yàn)室主任,研究方向:應(yīng)用數(shù)學(xué)與數(shù)學(xué)建模。