銀行理財市場運行報告

段雅麗

銀行理財產品跟蹤

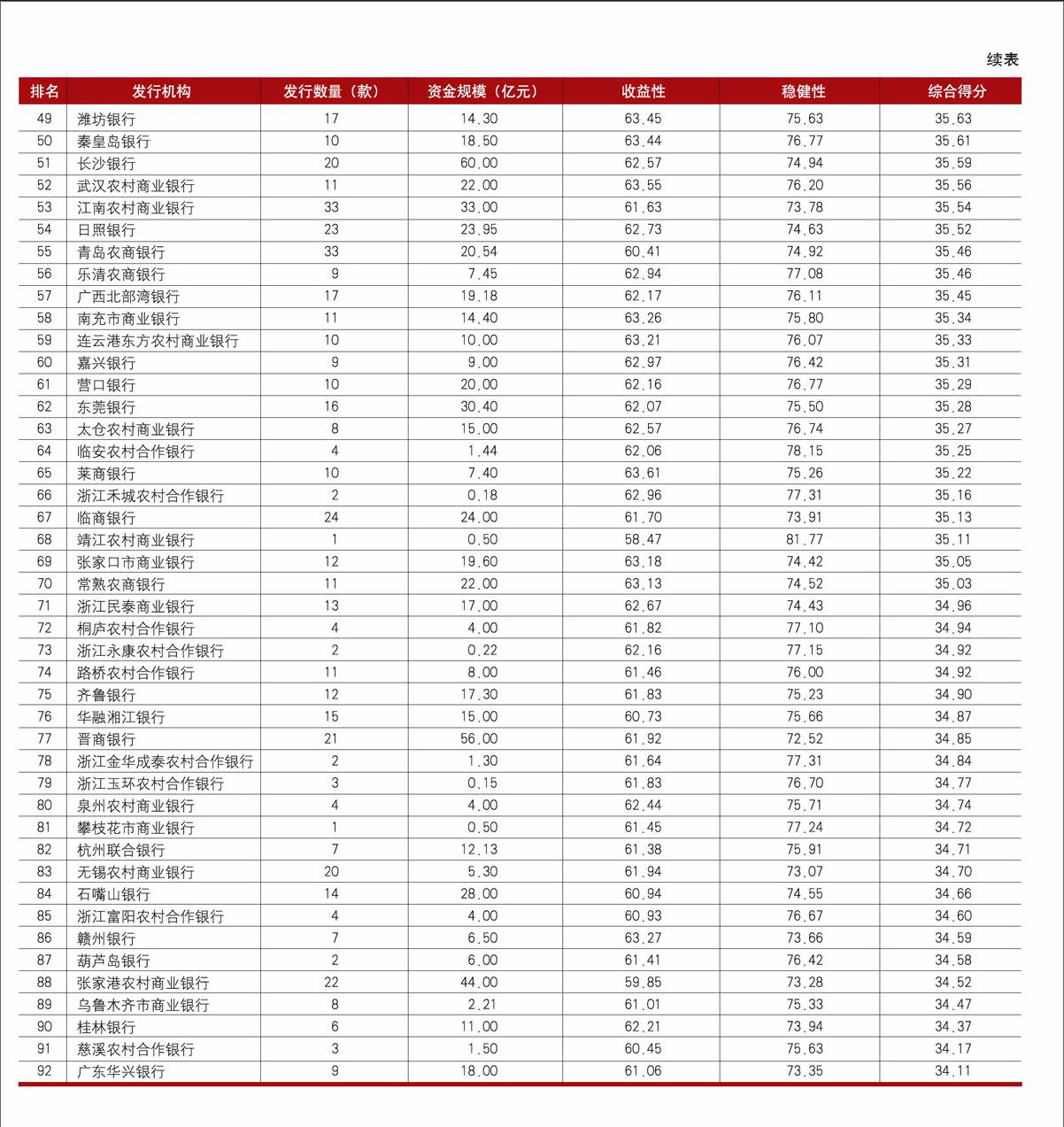

數量規模:銀行理財產品發行數量和資金規模雙雙回落。2015年7月份,142家商業銀行共發行理財產品6041款,募集資金規模約3.3萬億元人民幣,產品數量環比下降10.3%,資金規模環比下降8.7%。相比2014年同期,產品數量和資金規模分別下降8.4%和13.0%,數量和規模的雙雙回落顯示銀行理財產品發售動力持續放緩。大額存單的推出,以及擬取消存貸比限制等舉措削弱了傳統銀行理財業務作為存貸款替代工具的作用,促使銀行理財業務向開放式凈值型轉化,回歸資產管理本源。從人民幣理財規模與人民幣存款規模的替代效應來看,人民幣存款與人民幣理財規模依然呈現反向變化。7月份,人民幣存款增加2.17萬億元,其中,住戶存款在6月份有所回升后繼續下滑,減少596億元。

定價水平:人民幣理財產品收益率持續下行。伴隨著降準降息政策效應的持續釋放,自4月份以來M2 增速逐月回升。2015年7月末,M2余額為135.32萬億元,同比增長13.3%,增速比6月末高1.5個百分點。從市場利率水平來看,2015年7月人民幣銀行理財產品的收益率曲線繼續下移,反映出在當前政策引導下社會融資成本持續降低。從關鍵期限點的月度走勢來看,二季度以來,銀行理財產品收益率明顯下降,1個月產品收益率下降幅度最大。7月份,1個月,3個月和6個月期人民幣產品的平均收益率分別為4.03%、4.96%和5.02%,環比分別下降了22BP、14BP和10BP。當前新興市場遭遇經濟增速下滑、資本流出壓力增大及貨幣貶值等多重危機,下半年國內寬松貨幣政策仍將持續,銀行理財產品收益率仍有下行空間。

到期收益:杭州銀行理財產品提前終止,錄得最高收益率。2015年7月份,共統計到商業銀行發行的4772款產品到期,人民幣產品的平均到期收益為5.17%。本月錄得最高收益的產品是由杭州銀行發行的“‘幸福99皇冠2號銀行理財計劃”,該產品原定于2015年11月10日到期,投資期限為182天,由于市場波動較大,于7月13日提前終止,實際投資期限為62天,年化到期收益率為24.61%。該產品僅針對個人高凈值客戶及機構客戶發行,主要投資于固定收益類資產管理計劃、信托計劃、證券投資基金、債券、貨幣市場金融工具以及銀行間債券市場信用級別較高、流動性較好的金融工具,未設置預期最高收益率,相關費用包括0.5%的固定產品管理費和0.025%的托管費。此外,農業銀行發行的“‘進取·收益分級型2014年第5期人民幣理財產品B類份額”產品獲得8.65%的到期收益率,該產品為1年期分級產品的劣后級,投資對象為債券、貨幣市場工具等固定收益類投資工具。龍江銀行發行的“‘小龍人理財高凈值系列私人銀行專享96號”投資期限為1年,到期收益率為8.50%。

最低收益率方面,農業銀行發行的“‘金鑰匙·如意組合2015年第30期看漲滬深300指數人民幣理財產品”的投資起始日為2015年4月23日,投資期限為91天,掛鉤標的為滬深300指數。支付結構為:若掛鉤指數期末價格大于期初價格,則產品到期收益率為8.40%,否則產品到期收益率為1.00%。實際運行中,掛鉤指數的期末價格低于期初價格,產品到期僅獲得預期最低收益率1.00%。平安銀行的“平安財富結構類(100%保本掛鉤股票)資產管理類 2014年178期人民幣理財產品”的投資起始日為2014年7月22日,投資期限為1年,掛鉤標的為三只港股:盈富基金、中國移動、中國電信,預期收益率為0.50%至8.00%。產品設定交易區間為每只掛鉤股票期初價格的85%至115%,每季度觀察一次,若季度觀察日每只掛鉤股票價格均位于交易區間內,則該季度產品年化收益率為8.00%,否則為0,產品收益逐季累計。若四個季度收益均為0,則產品到期收益率為0.50%。實際運行中,每個季度觀察日均至少有一只股票價格在交易區間之外,故此產品到期收益率為0.50%。