基于雙向公平的工資薪金個人所得稅費用扣除標準改革

王德祥,薛桂芝

(武漢大學經濟與管理學院,武漢 430072)

·經濟論壇

基于雙向公平的工資薪金個人所得稅費用扣除標準改革

王德祥,薛桂芝

(武漢大學經濟與管理學院,武漢 430072)

雖然我國工資薪金個人所得稅在征管方式上已經比較成熟,稅款也做到了應收盡收,但是作為廣大社會成員最關心的稅種,其公平性和規范性依舊廣受質疑,如費用扣除標準過低、各地區“一刀切”、沒有考慮到納稅人的家庭特征等。在當前的征管水平下,國家有能力進行改革而未進行改革的內容主要有兩個方面:一是沒有及時化解通貨膨脹帶來的扭曲效應,造成了稅收負擔的縱向不公平;二是忽視了納稅人所處納稅環境的差異,造成了稅收負擔的橫向不公平。應當建立工資薪金所得稅費用扣除標準年度自動調整機制和區域差異化機制,提高其雙向公平性。

工資薪金所得稅;雙向公平;費用扣除標準;年度自動調整機制;區域差異化機制

孔子說:“義然后取,人不厭取”,強調國家課稅要合乎道義、公平。亞當·斯密提出的“公平、確定、便利和節省”稅收四原則將公平放在首位。此后,稅收原則無論如何演進,公平原則一直是最高原則。關于公平的理解,一是受益說,二是能力說。由于納稅人從國家那兒享受到的收益難以量化,受益說很難被執行,能力說盛行。黑格和西斯蒙提出了支付能力的新標準——“經濟能力”,一般用收入(所得)來衡量[1]。公平包括橫向公平和縱向公平。橫向公平是指同一時期,具有相同收入的納稅人應當繳納相同的稅收,具有不同收入的納稅人應當繳納不同的稅收。縱向公平是不同時期納稅人的收入水平發生變化時,稅收負擔也要進行調整,收入水平不變時,稅收負擔也不應發生變化。

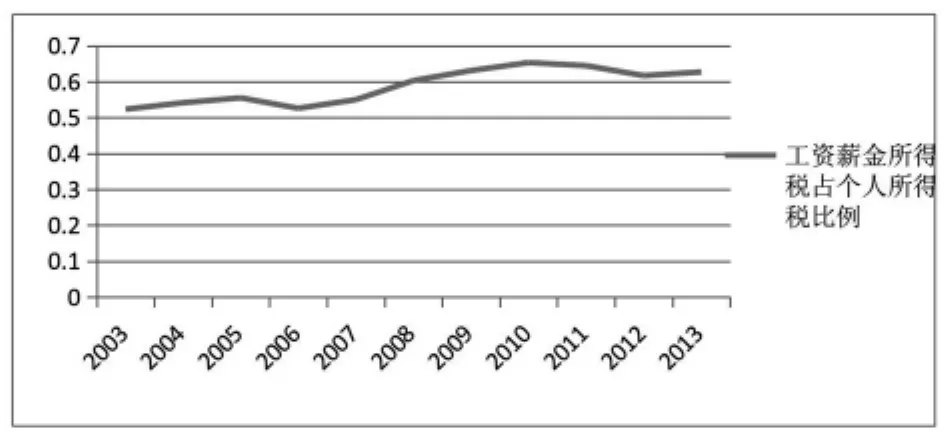

對于個人來講,間接稅屬于“隱性”稅收,直接稅屬于“顯性”稅收。在直接稅中,個人所得稅納稅人的數量最多,是最“顯性”的稅收,其稅制設計能否做到雙向公平直接關系到廣大社會成員的主觀“稅收痛苦”。歷次的個稅改革引發的廣泛關注甚至爭議恰恰證明了這一點。當前我國個人所得稅采取分類課征制,共有11個稅目。由于稅務機關征管水平低下,居民納稅意識薄弱,收入申報制度不健全,稅務機關無法從微觀視角真實有效的識別納稅人的納稅能力,對具有一定隱蔽性、無法進行源泉扣繳的所得項目很難有效課稅。相對來講,工資薪金所得較為透明,并且實行由所在單位代扣代繳的辦法,征管較為容易,基本上實現了應收盡收。工資薪金所得稅占個人所得稅的比重逐年上升,自2008年之后該比重一直處于60%以上。雖然2011年由于費用扣除標準和稅收級距的改革該比重暫時下降,但2013年開始又出現上升的態勢。可以說,個人所得稅淪為工資薪金所得稅。

雖然工資薪金所得稅在征管方式上已經比較成熟,稅款也做到了應收盡收,但是作為廣大社會成員最關心的稅種,其公平性和規范性依舊廣受質疑。

一、當前我國工資薪金所得稅存在的問題

圖一 歷年工資薪金所得稅占個人所得稅的比例

自1980年我國建立個人所得稅制度以來,工資薪金所得稅主要經歷了三次改革,2005年將費用扣除標準由1980年的800元調增為1600元,2007年將費用扣除標準調增為2000元,2011年將費用扣除標準調增為3500元,并將稅率級次和稅收級距進行了調整。然而每次改革都達不到社會成員的預期,飽受各界詬病。如費用扣除標準過低、各地區“一刀切”、沒有考慮到納稅人的家庭特征等。本文認為,在當前的稅收征管水平下,國家有能力進行改革而未進行改革的內容主要有兩個方面。

(一)沒有及時化解通貨膨脹帶來的扭曲效應。

通貨膨脹會使得所有以貨幣形式表示的收入或者支出縮水。通貨膨脹對工資薪金所得稅的影響主要表現在兩個方面:一是通貨膨脹會導致費用扣除標準縮水,使實際費用扣除額減少,應稅收入增加;二是使得名義收入水平虛增,將原本不需要納稅的低收入階層推入到納稅的行列,將原本適用低稅率的納稅人推入更高的稅率級次,造成稅率級次的“爬升”。總而言之,通貨膨脹使得納稅人在實際收入水平沒有發生變化的情況下稅收負擔加重了。如果通脹期間納稅人的名義工資調整滯后,稅收負擔會更重。這違反了稅收的縱向公平原則。

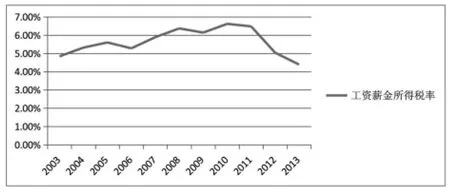

改革開放以來,我國經濟發展取得了巨大的成績,伴隨而來的也有巨大的通貨膨脹。以1978年為基期,我國人均GDP增加了111倍,城鎮居民可支配收入增加了75倍,2014年城市居民消費價格定基指數①定基指數即定比指數。定基指數是指在指數數列中,各期指數都以某—固定時期為基期。定基指數說明現象在較長時期內的發展變化情況。已經達到639.4%②我國CPI不能準確衡量物價上漲水平,相對來講,城鎮居民人均可支配收入的增長率更能反映物價上漲的情況。。自1980年工資薪金所得稅的費用扣除標準定為800元之后,經過2005年、2007年和2011年三次改革,雖然每次的費用扣除標準的調整基本到位③參見薛桂芝《建立個稅費用扣除標準年度自動調整機制芻議》中的計算。,但是調整不及時,在每次調整年份之間,納稅人的稅收負擔是不斷上升的。從圖二我們可以看出,雖然2011年個稅改革的力度較大,同時調整了費用扣除額、稅率級次和稅收級距,2012年平均稅率下降幅度較大,但總體上我國工資薪金個人所得稅平均稅率呈波浪式上升態勢,2005年、2007年和2011年三次調整都會使得稅率短暫下降,過后稅率再次呈上升趨勢。

圖二 我國歷年工資薪金所得平均稅率變動趨勢

(二)忽視了納稅人所處納稅環境的差異。

相同收入的納稅人不一定有相同的納稅能力,納稅能力會受到納稅人所處的納稅環境的影響。納稅環境可以分為微觀環境和宏觀環境。微觀環境包括納稅人的年齡及收入、婚姻狀態、配偶的收入情況、需要撫養的子女數量及年齡、需要贍養的老年人數量及年齡、有無身體殘障、有無教育支出、有無醫療支出等。宏觀因素包括所處地區的收入水平和物價水平。受經濟發展水平、資源稟賦、區位優勢、消費習俗等諸多因素影響,當前我國不同地區的物價水平存在很大差異,相同收入的居民在不同地區的購買力截然不同。黃健輝(2010)采用購買力平價理論,運用2002-2007年的數據,囊括了60多種主要商品價格測算我國不同省份購買力平價指數,得出各個省份的貨幣購買力存在很大差異,北京、上海、廣東、西藏是我國物價水平最高的地區[2]。④該研究假設廣東省的購買力平價指數為1,較高地區北京為0.98,上海為0.96,浙江為0.96,西藏為1.04。較低地區山西為0.75,河北為0.76,河南為0.76,甘肅為0.76。“我國地區價差指數方法和應用研究”課題組(2014)通

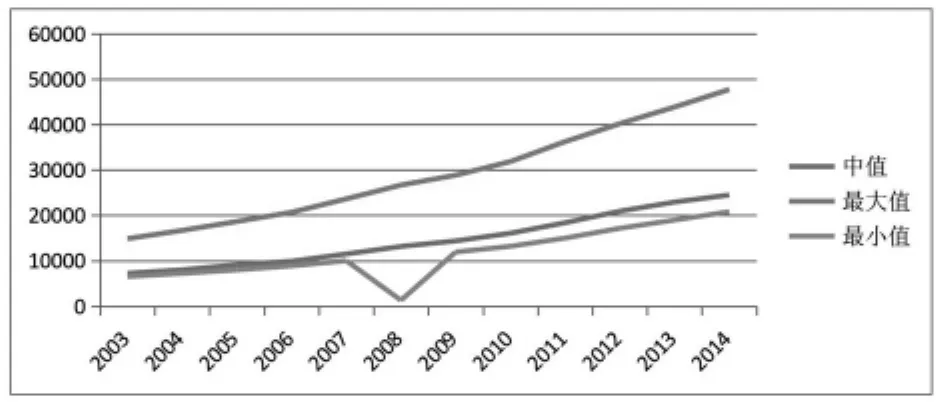

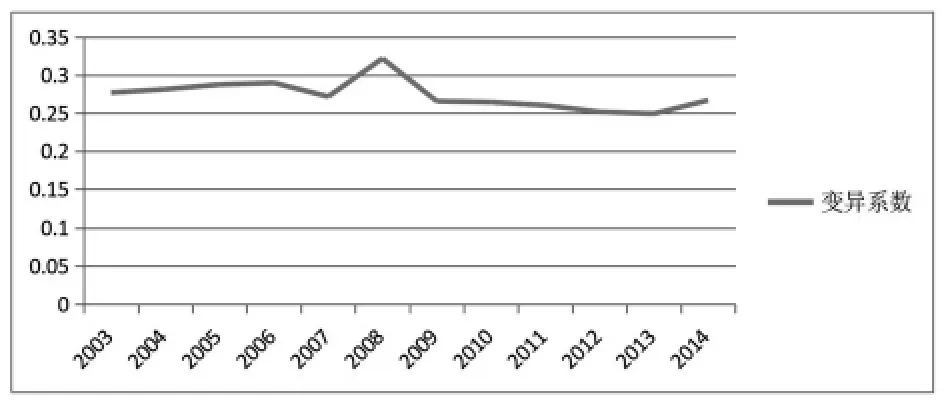

過研究發現我國地區價格水平與當地居民收入水平高度相關,經測算,地區間價格水平差異指數與城鎮居民人均可支配收入之間的相關系數為83.7%,即地區間價格差異中有83.7%可以用城鎮居民人均可支配收入的差異來解釋[3]。鑒于此,我們采用各地區城鎮居民人均可支配收入的指標觀測各地區物價水平的差異①采取城鎮居民人均可支配收入的指標,我們還考慮到:一是工資薪金所得稅的納稅主體主要是城鎮居民;二是稅務部門對生計費用的測算曾經使用過這個指標;三是該指標覆蓋面廣且易于理解。。2003-2014年,各地區城鎮居民人均可支配收入平均值最高的地區為上海、北京、浙江和廣東,結果和黃建輝(2010)基本一致。說明用城鎮居民人均可支配收入的差異來衡量各地區物價水平的差異是比較合理的。圖三中是2003-2014年各省份城鎮居民人均可支配收入的最大值、最小值和中值的走勢,可以看出高收入地區和中低收入地區之間的收入差距非常大,中低收入之間的差距較小。從總體上來說,2003-2014年我國城鎮居民人均可支配收入變異系數基本維持在0.27左右,這說明各地區物價水平的差異是明顯的②變異系數超過0.15即視為數據的離散程度比較大。。

圖三 歷年各省份城鎮居民人均可支配收入的分布情況

圖四 歷年各省城鎮居民人均可支配收入的變異系數

從微觀上識別納稅人的納稅環境差異并且將費用扣除標準進行區別化對待需要比較高的稅收征管成本,在現階段很難實行。納稅宏觀環境可以通過上述宏觀經濟數據進行識別。雖然能夠從宏觀上識別納稅人的納稅環境的差異,但是政府卻未從政策上進行相應調整。個人所得稅制度設計采取“一刀切”的方式,勢必會加重高物價地區納稅人的稅收負擔,尤其是低收入人群,這違反了稅收的橫向公平原則。另外,經濟發展水平高的地區地方政府會籌集到更多的邊際收入,可以說,當前的個人所得稅制度設計在一定程度上加劇了地方政府間的財力不均。

解決上述兩個問題,需要實現工資薪金所得稅的雙向公平原則,一是要實施稅收指數化制度,包括費用扣除標準的指數化和稅收級距的指數化。二是實施區域差異化制度,不同經濟發展水平的地區采取不同的費用扣除標準和稅收級距。考慮到當前我國的稅收征管水平,首先應當提上議程的是操作最簡單的費用扣除標準的改革,包括費用扣除標準年度自動調整機制和區域差異化機制。

二、關于費用扣除標準年度自動調整機制和區域差異化機制能否實施的顧慮

(一)相關指數的確定。

無論是費用扣除標準年度自動調整機制還是區域差異化機制,都需要一個能夠準確衡量物價水平的指標。費用扣除標準年度自動調整機制需要一個準確的稅收指數來衡量物價水平的變動情況,區域差異化機制需要一個準確的區域價格差異指數來衡量各地區物價水平的差異程度。其他各國一般采用CPI作為稅收指數,然而,學術界一致認為我國的CPI無法準確衡量物價水平的變動情況。楊斌等(2012)甚至從我國CPI不能準確衡量通貨膨脹的角度來否定我國個人所得稅實施稅收指數化的可行性[4]。然而,2005、2007和2011年費用扣除標準的相機調整肯定是有據可依的。那么我國的稅收指數選擇什么指標比較合適呢?根據“我國地區價差指數方法和應用研究”課題組(2014)“地區間價格水平差異與城鎮居民人均可支配收入之間的相關系數為83.7%”的結論,我們用城鎮居民人均可支配收入的增長率作為稅收指數。在薛桂芝(2015)的測算中,采用城鎮居民人均可支配收入的增長率作為稅收指數測算出的合意費用扣除標準和2005、2007和2011年的實際調整額是基本一致的[5]。道理相同,各地區的價格水平的差異,也可以用各地區城鎮居民人均可支配收入水平的差異來表示。

(二)稅收征管成本及可操作性。

實施費用扣除標準的指數化和差異化的另一顧慮是其是否會增加稅制的復雜性,加大稅收征管難度,增加稅收征管成本。楊斌等(2012)認為,個稅指數化調整將增加稅制復雜性,加大稅收征管的難度。他們認為在稅收征管效率不高的國家,如果執行不力,指數化調整就失去了原有的意義[4]。金鷹等(2015)認為個稅指數化雖然可以有效緩解由于物價上漲造成的稅級攀升,但是其計算過程復雜,增加了個稅的征管難度[6]。本文認為相機調整政策具有立法成本高、時滯長的缺點,費用扣除標準的年度指數化雖然會在短期內增加稅收征管成本,但從長期來看,稅收指數化將每年的費用扣除標準與預先編訂的稅收指數掛鉤,避免了因通脹而頻繁調整費用扣除標準,保證了稅收政策的連續性、穩定性和權威性。相較于我國費用扣除標準頻繁修改的情況,加拿大、美國、英國、法國等國家自60年代實施稅收指數化以來相關的法規基本上沒有發生變化,可以看出稅收指數化有利于稅收制度的穩定。另外,個稅費用扣除標準指數化的做法簡單易行,并不會增加稅制的復雜性,沒有加大稅收征管的難度,而且當前我國稅收征管人員的數量以及學歷結構完全可以應對這樣的改革。①2013年,國稅系統從業人員數量達46萬,地稅系統從業人員數量達41萬,國稅系統從業人員本科以上學歷占53%,40歲以下人員占34%。地稅系統從業人員本科以上學歷占58%,40歲以下人員占42%

關于費用扣除標準區域差異化機制,有的學者認為個人所得稅為共享稅,由國稅統一征收,不宜采取差異化機制。本文認為在“營改增”以及構建現代財稅制度的背景下,應積極探索建立地方稅收體系,將個人所得稅劃歸地方政府,由地方政府采用中央制定的方法根據本地區的物價水平確定費用扣除標準。即使在個人所得稅沒有劃歸地方政府的情況下,中央政府也可以根據各地區的物價水平在稅制設計上進行差別化對待。

三、費用扣除標準年度自動調整機制的具體實施辦法

曾經有學者說過,個稅脫離指數化,意味著稅收負擔的隱性增加。自上世紀60年代以來,為了減輕通貨膨脹對稅制的影響,世界各國都在一定程度上采取了稅收指數化的措施。稅收指數化按調整方式可以分為自動調整方式和相機調整方式。自動調整一般是將個人所得稅的名義變量同預先編制的指數掛鉤,當稅收指數變動時,個稅名義變量自動得到調整,最大限度地矯正通貨膨脹的扭曲效應。相機調整是由政府部門根據經濟形勢的判斷而決定的,相對來講比較靈活,我國2005、2007和2011年三次調整可以說是稅收指數化的相機調整方式。相機調整往往具有滯后性,遠遠落后于物價上漲的速度。

考慮到稅收公平的原則以及減輕納稅人的稅收負擔,應當實施費用扣除標準的年度自動調整機制。美國的調整方式比較成熟,且操作簡單,值得我們借鑒。美國從1992年開始對個人所得稅的個人費用扣除標準實行指數化,具體方法是以1992年的個人扣除額2000美元為基期費用扣除額,稅收指數選擇以1992年為基期的CPI的增長率,兩者相乘得出本年需調增的扣除額度。具體的調整公式為:

調增的費用扣除額=基期費用扣除額*稅收指數

調整后費用扣除額=基期費用扣除額*(1+稅收指數)

在這個公式中,基期費用扣除額和稅收指數的確定對于指數化的實施至關重要。

(一)基期費用扣除額。

工資薪金所得稅的費用扣除是指納稅人進行生產經營和維持勞動力再生產所必須的相關費用,不僅包括與獲取收入直接有關的費用,而且包括必需的生活開支。生計扣除主要包括納稅人維持其本人、配偶及撫養或者贍養者的基本生活支出,將納稅人基本生活支出扣除可以保證國家課稅不會對居民的基本生活產生影響。扣除的費用是指納稅人在獲取收入過程中發生的相關費用開支,扣除這些費用是為了不造成納稅人的雙重負擔。基期費用扣除額的具體確定應當進行具體的調研,估算出納稅人的生計支出和費用開支,或者選擇以往的費用扣除標準作為基期標準。本文中選擇2005年1600元的費用扣除標準作為基期數額。

(二)稅收指數的確定。

指數化調整的關鍵在于選擇合理的稅收指數,一個良好的稅收指數應該能夠準確反映通貨膨脹

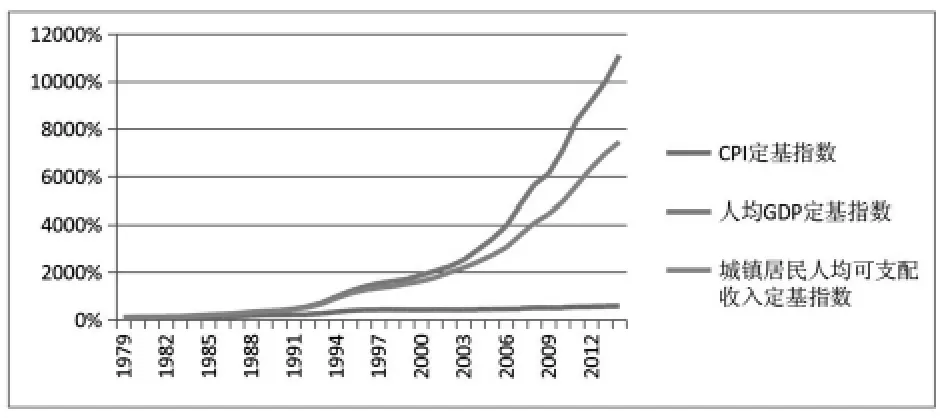

的情況。美國選擇CPI作為稅收指數,每年費用扣除標準與CPI掛鉤。鑒于我國CPI仍然存在不能精確地反映通貨膨脹率,在構成權重上有待合理化,以及時滯性等問題,不能選擇CPI這個本身就存在爭議的指標作為稅收指數。從圖五中我們可以看出,CPI定基指數遠遠低于人均GDP定基指數從和城鎮居民人均可支配收入定基指數,說明我國CPI的統計的確存在一定的偏差。所以我們選擇城鎮居民人均可支配收入的增長率作為稅收指數。每年的城鎮居民人均可支配收入定基指數即為(1+稅收指數)。

圖五 歷年CPI定基指數、人均GDP定基指數和城鎮居民可支配收入定基指數

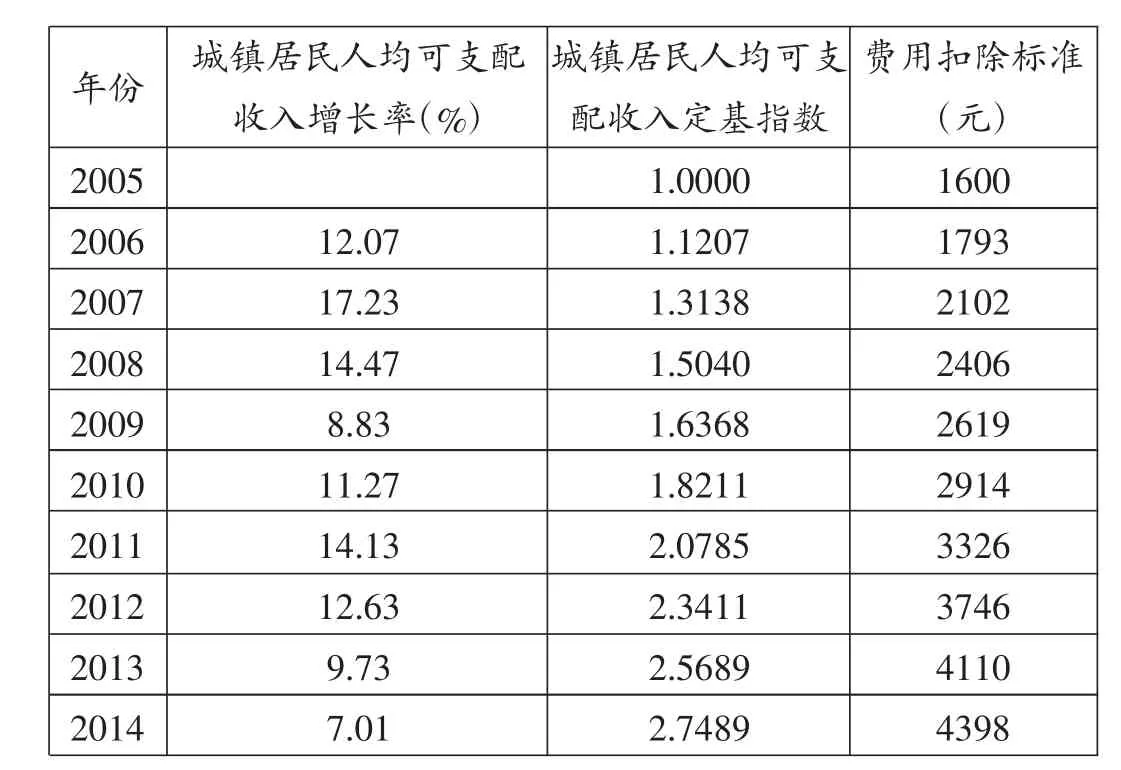

(三)我國2005-2014年的合意費用扣除標準。

將2005年1600元的費用扣除標準作為基期數額,選擇歷年城鎮居民人均可支配收入增長率作為其稅收指數。我們可以計算得出2006-2014年的費用扣除標準(具體執行時可以在百位上進行四舍五入)。可以看出,按照這種方法計算得出的費用扣除標準2007年和2011年分別為2100元和3300元,和稅制改革確定的費用扣除標準2000元和3500元是比較接近的。如果2014年調整費用扣除額,應該在4400元左右。

應當注意的是,采用城鎮居民人均可支配收入的增長率作為稅收指數只是權宜之計,在我國逐步完善CPI核算方法,CPI能夠切實衡量物價上漲情況后,還是要嘗試采用CPI作為稅收指數。

表一 2005-2014年城鎮居民人均可支配收入增長率及合意費用扣除標準

四、費用扣除標準區域差異化機制的具體實施辦法

關于費用扣除標準是否應差異化對待,學術界存在兩種觀點:一是支持全國統一費用扣除標準。朱青(2003)認為個人所得稅具有較強的中央稅性質,地方政府無權確定地方費用扣除標準[7]。郭劍川(2010)認為全國統一費用扣除標準沒有考慮到我國經濟發展地區差異狀況和各地區居民的稅負差異,違背了“量能負稅”的原則[8]。本文贊同后者的觀點。“一刀切”的方式加重了高物價地區低收入人群的稅收負擔。對于當前個人所得稅由國稅局征收,地方無權確定費用扣除標準的情況,本文認為在構建現代財稅制度,完善地方稅收體系的大背景下,可以考慮將個人所得稅劃歸地方稅,由地方政府根據本地區的物價水平和城鎮居民收入情況來確定費用扣除標準。結合年度自動調整機制,地方的費用扣除標準調整公式為:

調整后的地方費用扣除額=基期地方費用扣除額*(1+稅收指數)

我們分別選擇北京市、河南省和甘肅省三個地區作為代表,以2005年作為基期。2005年全國城鎮人均可支配收入為10493元,對應的免征額為1600元,北京市2005年城鎮人均可支配收入是全國城鎮人均可支配收入的1.68倍,河南省是0.83倍,甘肅省是0.77倍,那么從理論上來講,2005年三個地區的費用

扣除標準應分別為2688元,1328元,1232元①城鎮居民工資性收入占人均總收入的比重由1990年的80%逐步降至2013年的60%。。根據2005-2014年三個省市城鎮居民人均可支配收入的增長情況,我們可以算出歷年三個省市的理論費用扣除標準額。2014年三個地區的費用扣除標準額為6700元、3700元和3200元(在百位上四舍五入)。

表二 扣費標準地區差異化機制下不同省份的合意扣費標準

五、改革費用扣除標準調整機制是否會產生負面影響的顧慮及解釋

(一)社會公平方面。

實施費用扣除標準的指數化和差異化的主要作用是增進社會公平,包括納稅人的稅負公平、國家與個人之間的收入分配公平以及個人之間的收入分配公平。Greytak和McHugh(2008)認為,通貨膨脹和累進性個人所得稅的共同影響能縮小居民可支配收入的差距,而指數化措施將部分抵消這一影響[9]。本文認為,指數化措施抵消這一影響主要源于稅率級次的調整。稅率級次的指數化有利于高收入階層,而費用扣除標準的指數化具有益貧性,有利于低收入階層。如果單單實施費用扣除標準的指數化并不會弱化這一收入分配效應。費用扣除標準的指數化能夠增進縱向公平,差異化能夠增進橫向公平。高亞軍(2015)通過對個人所得稅調節居民收入分配的有效性進行微觀模擬分析,得出費用扣除標準過高會削弱個人所得稅的收入調節功能,導致MT指數下降[10]。本文認為,費用扣除標準指數化的目的不在于將費用扣除標準定的過高,而在于每年將費用扣除標準調整至合意的水平,最大限度地弱化通貨膨脹的扭曲效應。實際上,我國2005年、2007年和2011年的三次費用扣除標準的調整是基本到位的,調整當年個人與國家之間的收入分配基本上處于一個合理的水平,但調整年份之間個人的稅收負擔又趨于上升。另外,稅收制度的設計應當遵循的原則是首先它本身是公平的,其次是它能否帶來公平的結果。如果用不公平的制度設計帶來公平的收入分配結果,這種制度設計也是無意義的。

(二)稅收收入方面。

稅收的另一個作用是籌集財政收入。稅收指數化是否會導致財政收入下降是政府部門擔憂的問題之一。稅收指數化的目的是將國家和個人之間收入分配穩定在一定的水平上,并不會導致財政收入的相對規模下降,只是抑制了稅收相對規模的增長。而這也是追求財政收入規模最大化的政府部門不愿意看到的,尤其是在政府部門面臨比較大的債務壓力的情況下。本文認為,財政收入的取得不是以犧牲稅收的公平來換取的。另外,在工資性收入占城鎮居民總收入比重越來越低,經營性收入、財產性收入和轉移性收入占比越來越高的情況下,如果不斷提升稅收征管水平,我國個人所得稅的其他項目所得稅收收入還有很大的提升空間①,不能把所有的目光都聚集在工資薪金所得項目上。費用扣除標準的區域差異化將會降低富裕地區的邊際收入,增加貧窮地區的邊際收入,地方政府間的稅收收入增長會更加均衡。

(三)經濟調節方面。

累進制的個人所得稅制度具有“自動穩定器”的作用,能夠發揮對經濟的逆向調節作用。當經濟過熱,出現通脹時,累進制的稅收會減少納稅人的稅后收入,起到抑制經濟過熱的作用。稅收指數化無疑會弱化這一作用。但是從當前我國工資薪金所

得稅占稅收收入3.7%的比重來看,累進制的個人所得稅也很難發揮實質性的作用,所以稅收指數化對“自動穩定器”的弱化作用也微乎其微。

總體上來說,基于稅收的橫向公平原則和縱向公平原則,為了減輕廣大社會成員的主觀“稅收痛苦”,提高其稅收滿意度,工資薪金所得稅有必要進行指數化和區域差異化調整。相對操作簡單的費用扣除標準調整應當提上日程。調整本身非常簡單,不會導致稅制復雜化,在現有的稅收征管水平下是具有可操作性的。從歷次費用扣除標準的調整情況來看,已經具備了一定的操作基礎。從稅制設計分析,費用扣除標準年度自動調整機制和地區差異化機制更代表著一種“以人為本”的稅收理念,更能體現對納稅人利益的尊重,是構建現代財稅制度的重要體現。

[1]哈維·羅森.財政學[M].北京:中國人民大學出版社,2000.

[2]黃健輝.區域價格差異與地區經濟差距測算[D].暨南大學,2010.

[3]“我國地區價差指數方法和應用研究”課題組.我國地區間價格水平差異比較研究[J].統計研究,2014,(04).

[4]楊斌,宋小寧,潘梅.論個人所得稅的指數化調整[J].稅務研究,2012,(08).

[5]薛桂芝.建立個稅費用扣除標準年度自動調整機制芻議[J].稅務與經濟,2015,(03).

[6]金鷹,李為人.個人所得稅稅級攀升的矯正[J].稅務研究,2015,(03).

[7]朱青.個人所得稅免征額初探[J].稅務研究,2003,(10).

[8]郭劍川.CPI流動與個人所得稅免征額的指數化調整[J].商業時代,2010,(21).

[9]Greytak.D.&McHugh.R.,1980,Indexation and the Redistributive Nature of the Individual Income Tax,Southern Economic Journal,47(2).

[10]高亞軍.我國個人所得稅調節居民收入分配的有效性研究[J].稅務研究,2015,(03).

責任編輯 郁之行

F810.423

A

1003-8477(2015)11-0077-07

王德祥(1957—),男,武漢大學教授。薛桂芝(1982—),女,武漢大學博士研究生。

教育部人文社會科學研究青年基金項目(14YJC790146)階段性研究成果。