2014年賴氨酸市場回顧及2015年展望

文│馬桂燕[中糧(北京)飼料科技有限公司]

2014年賴氨酸市場回顧及2015年展望

文│馬桂燕[中糧(北京)飼料科技有限公司]

和2013年低迷行情基本類似,2014年整個賴氨酸市場依舊持續低迷態勢。2014年上半年以來,國內賴氨酸市場持續下行并突破歷史性價格底部,各大生產廠商利潤一再被壓縮,在此大背景下,賴氨酸生產企業不得不通過減少產能以及降價促銷的方式來贏得市場占有率。二季度后期,隨著國內賴氨酸產量的進一步縮減,賴氨酸整體供過于求的局面有所緩解,出口的良好態勢也令賴氨酸市場價格止跌企穩;三季度隨著畜禽養殖的逐步恢復,賴氨酸市場價格出現一定的上漲,但上漲幅度十分有限,整體行情處于低迷狀態。

一、2014年賴氨酸市場回顧

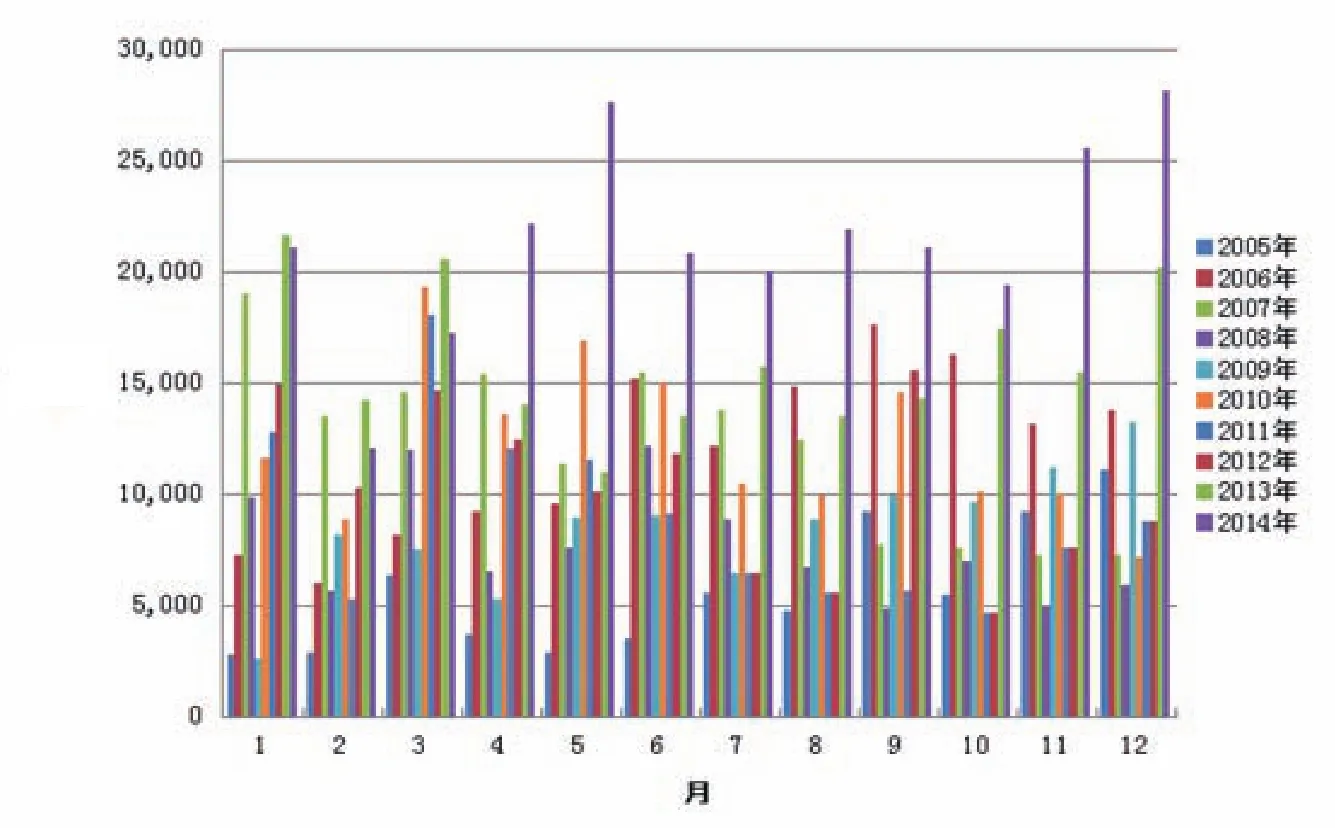

1.賴氨酸進出口情況。和2013年相比,除一季度外,其余月份2014年賴氨酸出口均較2013年有明顯的上漲;據海關統計數據顯示,2014年12月我國共出口賴氨酸與賴氨酸酯及鹽28181.815噸,環比增加2599.659噸或增長10.16%;同比增加7994.555噸或增長39.6%;2014年全年我國賴氨酸累計出口量為25.7萬噸,同比增長6.55萬噸或增長34.17%。圖1的數據顯示,近10年來我國賴氨酸出口呈現明顯的上升趨勢,其中,2014年出口總量高達25.7萬噸,較10年前2005年的6.7萬噸增加了19萬噸;而2002年我國出口的賴氨酸總量僅為8千多噸。

◎圖1 2002—2014年賴氨酸出口總量對比(噸)

2.賴氨酸出口區域對比。2014年,我國賴氨酸出口的目的國,主要有俄羅斯、荷蘭、德國、比利時、烏克蘭、越南、美國等,其中,出口至俄羅斯、荷蘭、比利時和德國的出口量占總出口量的50%之多,因此,近年來歐洲市場賴氨酸行情對國內行情的影響也越來越不容忽視。和2013年相比,2014年出口至歐洲各國的賴氨酸總量均較2013年有所增加,但出口至荷蘭和俄羅斯占出口總量的比例有所縮減,而出口到比利時的賴氨酸占出口總量的比例有所增加,由2013年的3%增至5%。另外,2014年我國出口至越南的賴氨酸為9815噸,較2013年出口總量增加了3971噸,增幅達68%;而2014年出口至南非等地的賴氨酸也較2013年增加了32%。從近幾年出口至各國家和地區的賴氨酸總量來看,我國向東南亞國家以及南非等地出口的賴氨酸總量呈現明顯的增加態勢,這和近年來東南亞、南非等地區畜禽養殖需求整體好轉是分不開的。

3.賴氨酸市場價格分析。

一是賴氨酸價格總體行情回顧。2014年我國賴氨酸市場持續下行并突破歷史性價格底部,上半年畜禽養殖需求整體不旺,賴氨酸價格逐步趨弱,各大生產廠商利潤一再被壓縮;二季度隨著國內賴氨酸的整體供應有所縮減,賴氨酸價格開始止跌企穩;下半年賴氨酸整體行情在主流生產廠家的限量出貨、提高報價等利多因素影響下,呈現階段性震蕩行情,但其上漲和下跌幅度均有限,整體呈現弱勢震蕩行情。不難看出, 2014年賴氨酸市場處于近年來的較為低迷的行情,尤以上半年為甚;2014年二季度國內98.5%含量的賴氨酸價格跌至歷史低位至6.8元/千克,三季度其最高價10.5元/千克。

二是產能龐大,供過于求形勢嚴峻。20世紀90年代,全國獲得賴氨酸原料藥生產批文的企業有30余家,但大部分企業的生產規模和產量都比較小,生產的賴氨酸主要供醫藥大輸液使用。1998年,全國醫藥用賴氨酸產量為200多噸,到90年代中期,生產能力擴大到5萬噸。

由于看好賴氨酸市場發展的巨大空間,很多企業紛紛進入賴氨酸行業,先后有吉林大成生化公司、安徽豐原集團、黑龍江牡丹江綠津生物公司、華蒙金河實業公司等企業投資上馬,其中吉林大成公司的規模和產量增長最為迅速。2000年,當時除了長春大成公司外,國內主要的生產商還有福建大泉、川化味之素、安徽豐原(中糧生化),以及后來的山東金玉米、福建麥丹、正大菱花等企業。近年來,韓國希杰集團、寧夏伊品、黑龍江成福集團、河北梅花集團以及大成等企業主導了整個賴氨酸市場。從整個產業布局上,中國的賴氨酸產業呈現逐漸向北方的玉米主產區轉移的態勢。

有統計數據顯示,目前全環賴氨酸用于飼料添加劑的量已達到230余萬噸,中國現已成為全球最大的賴氨酸市場,年需求量達到70余萬噸。歐洲為全球第二大賴氨酸市場,年需求量達到60余萬噸。美國為世界第三大賴氨酸市場,年需求量為45萬噸。在中國賴氨酸市場中,2014年賴氨酸供大于求的局面愈演愈烈,很多廠家開始停產或者減產。

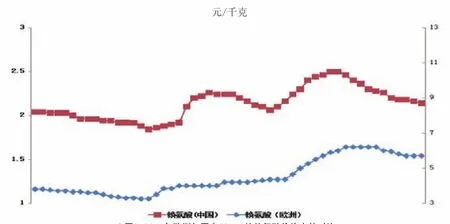

◎圖2 2014年歐洲與國內98.5%的賴氨酸價格走勢對比

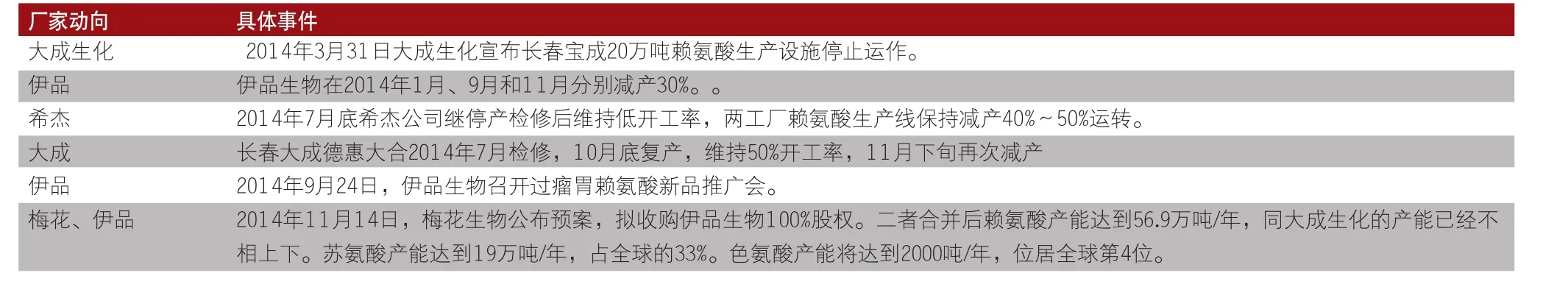

表1 2014年主流賴氨酸生產廠家的停產以及關閉生產線的主要動態

2014年賴氨酸市場價格適中處于低迷狀態,這和國內賴氨酸整體供過于求的形勢是分不開的。近幾年來,我國賴氨酸產能不斷大幅增長,供大于求的壓力愈演愈烈。上半年隨著賴氨酸跌至成本線下所持續的時間越來越長,某些生產廠商不堪重負,在2014年二季度末三季度初,國內賴氨酸生產廠家開始選擇停產或者關閉生產線來降低虧損;隨著國內賴氨酸市場供應的縮減,其價格開始止跌企穩,但鑒于其整體供應仍略顯過剩,積弱已久的賴氨酸行情很難走出困境(表1)。

三是歐洲賴氨酸市場的影響 。2014年歐洲賴氨酸市場價格也基本呈現逐步下跌的趨勢(圖2),和我國賴氨酸走勢基本類似;而歐洲市場的下跌會直接對我國賴氨酸的出口形成不利影響,從而對國內的賴氨酸市場也起到一定的負面作用。

二、預測

行情整合:通過2014年11月梅花收購伊品事件不難看出,梅花生物對行業周期的判斷是具有前瞻性的,在味精產業還未顯衰落之際,2009年梅花生物借殼五洲明珠上市,進行產業轉型,其選擇的切入點是同為發酵產品的蘇氨酸、賴氨酸。2011年發酵類飼用氨基酸價格進入下行通道,接近飽和的市場空間和同質化競爭,使得龍頭企業進入到零和博弈的僵局階段。此次梅花收購伊品事件后,梅花生物在氨基酸行業地位得到空前提高,或許會為飼用氨基酸產業帶來新的市場競爭模式以及新格局的可能;因此,2015年賴氨酸行業也可能再次進入行情整合、重組時期。

2015年賴氨酸嚴重的供大于求局面依舊難以改變,賴氨酸價格上漲依舊面臨著巨大的阻力。

預計2015年我國飼料需求上量可期,因此,賴氨酸需求將呈現明顯的增長趨勢。

鑒于2014年賴氨酸價格已經處于歷史較低的行情,2015年其出現反彈的可能性增加,不過主流賴氨酸生產廠家的出貨量依舊是關鍵,業內應重點跟蹤、關注。