利率市場化背景下商業銀行利率風險管理分析

陳麗如+張澤夫+程淑

[摘 要]結合利率風險加大背景,文章介紹了利率市場化的概念并進行了相關利率風險的實證分析,從內部和外部提出解決方法,希望對利率風險的防范提出些微幫助。

[關鍵詞]利率市場化;利率風險;商業銀行

[DOI]10.13939/j.cnki.zgsc.2016.03.087

1 利率市場化與利率風險簡介

利率市場化,是指政府貨幣當局不再直接控制相關金融機構融資的利率水平,該利率水平由資金供求關系來調控。它主要表現為存貸款利率形成機制的市場化,體現在利率的決定、傳導、結構和管理的各個方面。實際來說,利率市場化形成的市場利率體系由兩方面決定,一方面是央行的規定的基準利率,另一方面是利率的浮動部分,兩者共同作用下形成市場利率。

利率風險,是指市場利率變動的不確定性給商業銀行造成損失的可能性。利率風險會使實際收益和預期收益存在差異,從而使商業銀行遭受風險。利率風險可分為四大類:重新定價風險、基準風險、收益曲線風險和期權風險。

2 商業銀行利率風險的利率敏感性缺口模型及實證分析

2.1 利率敏感性缺口分析

在利率市場化的背景下,商業銀行可以利用利率敏感性缺口模型來實現利潤最大化的經營目標。該模型以可供選擇的貨幣市場基準利率為基礎,通過調整利率敏感性資產和負債的結構來減少自身經營風險,追逐更大利潤。

利率敏感性缺口=利率敏感性資產規模-利率敏感性負債規模

即:GAP=RSA-RSL(1)

其中,RSA表示利率敏感性資產(Rate-Sensitive Asset),RSL表示利率敏感性負債(Rate-Sensitive Liability),GAP表示利率敏感性缺口。

當存在正缺口即GAP>0時表示利率敏感性資產大于負債,處于利率敞口部分的資金會使利率升高時銀行收益增加,利率下降時銀行收益減少。當GAP<0時情況剛好相反。

GAP=0時出現零缺口,銀行的利率風險處于“免疫”狀態。無論利率升降,利率敞口部分的資金都不會影響銀行的獲利情況。通過該模型,銀行可以及時調整資產負債結構,規避利率風險。但該模型存在只能反映利率變動短期影響,敏感性缺口數值受所選取的時間段的影響而不同等缺陷,因而并不十分完美的模型。

2.2 實證分析

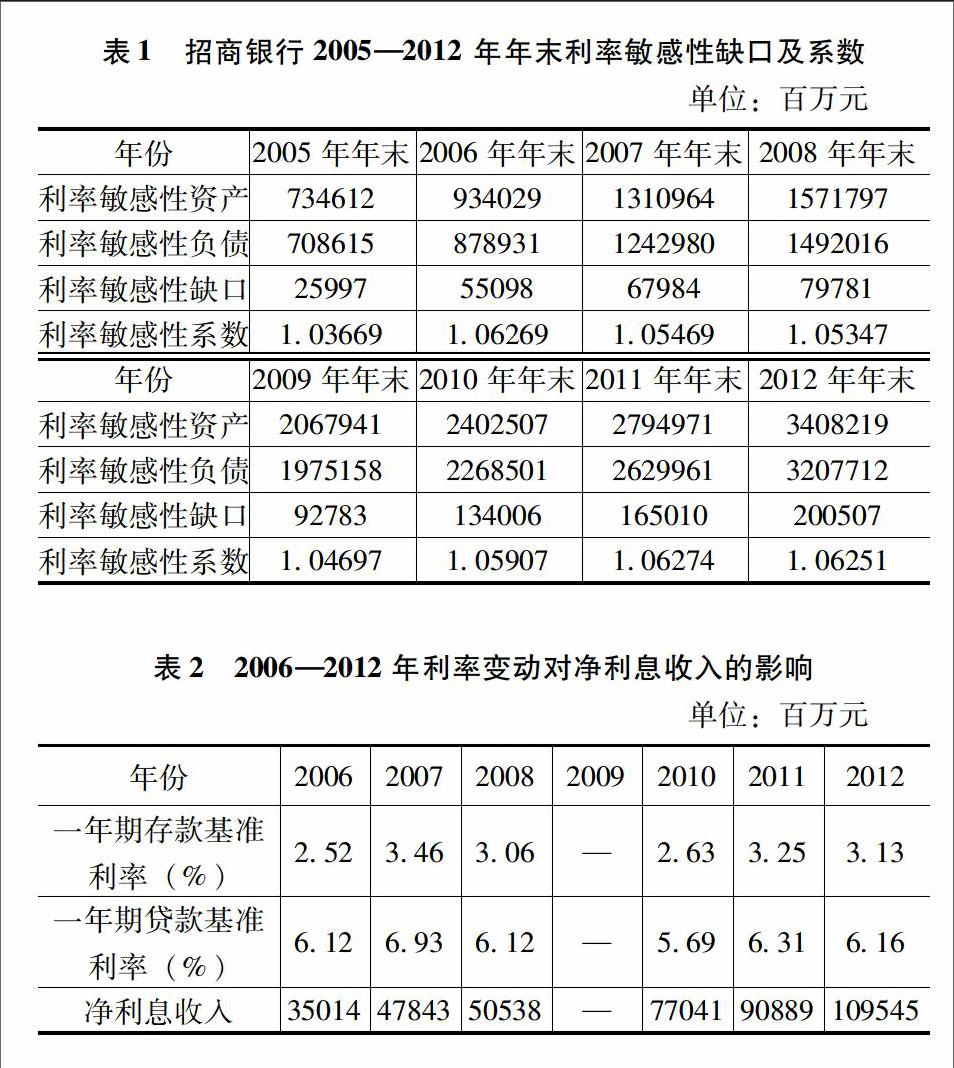

本文選取了2005—2012年的年報數據,以招商銀行作為分析對象來研究央行2007年的六次加息和2008年的五次降息帶來的銀行利率風險的變化,并據此提出有針對性的對策和建議。

由表1[ZW(]數據來源:根據上海證交所網站公布的2005—2012年招商銀行年報整理而得。[ZW)]分析可知,招商銀行2005年年末至2012年年末的利率敏感系數均接近1,說明利率敏感性資產和負債大致匹配,說明該行采取的利率風險管理策略屬于資產負債平衡型的。假定以一年期存貸款基準利率作為變動標準,該行利率敏感性資產和負債的收益率的變動對凈利息收入的影響情況則如表2所示。

可以看出,一直到2007年年末的利率敏感性缺口都是為正且偏小,經 6次加息后利差縮小,因為2006年年末的敏感性系數為1.06269,所以利差縮小對凈利息收入的存在凈的正面影響,那么2008年招行的凈利息收將變化不大。由于2009年年末的利率敏感性缺口為正且相對較小,因此下一年的加息對利息凈收入造成較小的負面影響。2011年敏感性系數增大且伴隨著貸款基準利率的提高,所以2011年凈利息收入將有較大變化。2012年敏感性缺口為正且基準利率變化不大,所以凈利息收入也變動不大。

3 我國商業銀行防范利率風險的對策與建議

3.1 提高商業銀行利率風險管理的內部措施

3.1.1 加強以利率風險管理為中心的資產負債管理

目前我國主要通過調整資產負債結構來控制利率風險,利率市場化并不完善,商業銀行缺乏調節自身資產和負債的自主權。我國商業銀行應通過循序漸進的方式擴大資金來源和運用渠道,增強調控資產負債期限、結構的能力來提高我國的資產負債管理水平。

3.1.2 建立科學的利率預測體系

資產負債的管理需要準確的利率預測數據來作為決策依據。因此,我國應密切關注國內外金融市場利率動態,采用科技手段和先進方法對本外幣利率趨勢進行精準預測。要注意的是,利率預測理論和方法的選取和應用對整個利率預測環節起著至關重要的作用,我們應靈活運用各種方法幫助我們建立科學的利率預測體系。

3.2 完善商業銀行利率風險管理的外部環境

3.2.1 完善金融宏觀調控體系

創造良好的金融環境離不開貨幣政策的前瞻性、預見性與貨幣政策調控的力度的把握。我們應不斷進行貨幣政策調控方式、政策工具、政策傳導機制的創新,通過加強本外幣的政策協調來保持幣值穩定。使調整國民經濟結構和總需求管理同時進行,使貨幣政策更有效率。

3.2.2 完善貨幣市場、發展資本市場

我國現在的貨幣市場,無論是規模還是覆蓋范圍都需要擴大以增強其影響力,是貨幣市場能夠對貨幣市場的資金供求狀況作出準確的反映,生成強有力的利率信號。規模化的資本市場可以減少我國對間接市場的依賴性,從而有效地分散系統性風險。

3.2.3 加強金融監管機構對商業銀行利率風險的控制

我國應具體設立商業銀行的信息披露的具體時間和標準并嚴格執行,并通過強化相關的法律法規來懲治信息披露的欺詐行為。通過具體規則的制定和法律的強化可以保證信息的全面與真實,推進利率市場化順利進行。

參考文獻:

[1]李麗.基于VaR 的我國商業銀行利率風險管理[J].當代經濟,2011(1):30-34.

[2]鄧然.我國商業銀行利率風險研究[J].金融理論與實踐,2008(2):72-73.

[3]張紅梅,楊明奇.利率市場化下我國商業銀行資產定價機制研究[J].上海金融,2007(3):33-35.

[4]胡正.利率市場化背景下我國商業銀行提高利率風險管理水平的探究[J].中國市場,2014(42).

[5]陳希娟.利率市場化下我國商業銀行利率風險管理[J].中國市場,2014(47).

[6]許佳鳴.我國商業銀行利率風險管理的主要方法[J].中國市場,2014(29).