縣域金融發展與經濟增長關系研究

——基于福建省清流縣的實證分析

周惠民,于 平

(1.中國人民大學,北京 100872;2.西南財經大學,成都 611130)

?

理論研究

縣域金融發展與經濟增長關系研究

——基于福建省清流縣的實證分析

周惠民1,于平2

(1.中國人民大學,北京 100872;2.西南財經大學,成都 611130)

摘要:以福建省清流縣2008年第1季度至2014年第4季度28個季度數據為樣本,運用VAR模型對我國縣域金融發展與經濟增長的關系進行實證研究的結果表明,總體上縣域金融發展與經濟增長處于波動上升態勢,但脈沖響應與方差分解顯示二者內生發展動力不足,表現為“短期負效應、中期正效應、長期效應為零”的特征,相互促進作用較弱。因此,應積極推進金融供給側改革,提升金融對縣域實體經濟的服務能力,進而構建縣域金融發展與經濟增長互促演進的長效機制。

關鍵詞:縣域金融;經濟增長;脈沖響應;方差分解

一、引言

黨的十八屆五中全會明確提出,到2020年我國現行標準下農村貧困人口要實現脫貧,貧困縣全部摘帽,解決區域性整體貧困。而縣級政府作為脫貧攻堅戰的直接指揮者、施行者以及推動者,對順利完成脫貧攻堅戰起著關鍵的作用。同時,金融作為現代經濟的核心,對推進經濟發展,實現貧困人口脫貧具有舉足輕重的作用。需要指出的是,近年來,伴隨著我國金融改革的穩步推進,金融服務實體經濟的能力進一步增強。而實體經濟的繁榮也為深化金融改革創造了良好的經濟環境。然而,目前處于“三期”疊加特殊時期的中國,經濟下行壓力加大,金融風險逐步暴露,金融服務實體經濟的可持續能力堪憂。為此,我國需要進一步推進金融供給側改革,提升金融對經濟發展的供給能力,特別是加強對經濟發展中重點領域與薄弱環節的金融支持,防范化解金融風險,為“穩增長、調結構、促改革”創造良好的金融環境。

有關金融發展理論的研究興起于20世紀50年代,并伴隨著內生增長理論的突破而得以逐步發展與完善。如Gurley&Shaw(1955[1]、1956[2])、Goldsmith(1969)[3]以及McKinnon(1973)[4]等學者提出金融抑制與金融深化理論,由此開啟了金融發展理論的研究熱潮。隨后,諸多學者對金融發展與經濟增長的關系進行了深入探討,例如King& Levine(1993)的研究證實了金融發展與經濟增長的正相關關系。[5]然而,Christopoulos&Tsionas(2004)運用面板單位根以及協整分析發現短期內二者并未顯現顯著的因果關系,而長期來看,金融發展對經濟增長存在單向因果關系。[6]近年來,國內學者亦對金融發展與經濟增長的關系做了深入的研究,并取得了豐富的研究成果。例如,武志等(2010)基于“供給主導”與“需求遵從”的理論假說論證了金融發展對經濟增長的促進作用,并認為金融發展的內在質只能由經濟增長所引致。[7]然而,馬軼群等(2012)基于我國1978~2010年相關數據的研究表明我國金融發展與經濟增長不存在長期穩定關系。[8]張亦春等(2015)運用偏離度以及雙門檻回歸分析方法研究得出我國金融發展與經濟增長間并非簡單的線性正相關,而是呈現出促進和抑制的非均衡特征。[9]此外,部分學者從“三農”視角對農村金融與農村經濟發展的關系進行了研究。例如,唐禮智(2009)以福建省泉州市為例進行的研究認為農村金融與農民純收入之間存在穩定的長期正向關系。[10]田杰等(2012)以人均金融機構網點數為指標證實了農村金融密度對農村經濟增長和農民收入增加有顯著的促進作用。[11]張兵等(2015)進一步運用空間面板回歸模型,考察了農村金融發展和貧困減緩間的非線性空間關系,認為農村金融發展對減貧具有空間溢出效應。[12]

綜上所述,國內外學者對金融發展與經濟增長的關系進行了諸多有意義的研究,并取得了豐富的研究成果。然而,從研究視角來看,學者們主要從國別、省(市)域視角來研究二者的相互作用機制,鮮有從縣域視角展開研究。而縣域經濟是我國農村經濟工作的重中之重,是實現我國經濟長期健康發展的關鍵一環,目前金融對農村經濟服務相對滯后,制約著縣域經濟的進一步發展。

基于此,本文試圖從以下幾個方面進行研究:首先,在研究區域上,考慮清流縣位于福建省三明市西部,是一個典型的欠發達山區貧困縣,且該縣2013年被確立為福建省23個省級扶貧開發工作重點縣之一,同時其所在的三明市2014年被列為國家扶貧改革試驗區,也是福建省惟一的國家扶貧改革試驗區。以該縣為例探討縣域金融發展與經濟增長的動態關系具有一定的代表性,同時可為促進縣域金融發展與經濟增長協調共進提供一定的政策參考,以期為全國縣域的金融供給側改革、農村經濟發展以及實現農村貧困人口脫貧致富提供有益借鑒。其次,在研究時序上,著重討論2008年金融危機以來縣域金融發展與經濟增長的動態關系,可以有效反映當前我國金融服務實體經濟所面臨的困境。再次,在研究指標變量上,通過構建較為全面、合理的指標體系反映金融發展和經濟增長的綜合內涵,避免以單一指標衡量變量所造成的片面性。

二、模型、變量與數據

(一)模型構建

Christopher Sims于1980年開創性地將向量自回歸模型(Vector Autoregression,VAR)引入經濟學研究。這種非結構化模型旨在把經濟系統中每一個內生變量視作所有內生變量滯后值的函數,從而揭示變量間的動態變化規律。與建立在經濟理論基礎上的結構化模型相比,VAR模型更有助于研究隨機擾動對多變量時間序列系統的動態影響(李懷政,2011)。[13]鑒于此,本文通過構建VAR模型,并基于模型進行脈沖響應和方差分解,對我國縣域金融發展與經濟增長二者間的動態關系進行深入剖析。具體模型如下:

其中,EG、FD分別表示經濟增長與金融發展水平,φ1j(φ2j)表示經濟增長(金融發展)來自自身滯后期的影響,γ1j(γ2j)分別表示經濟增長(金融發展)來自金融發展(經濟增長)滯后期的影響。u1t、u2t為誤差項。

(二)變量選取

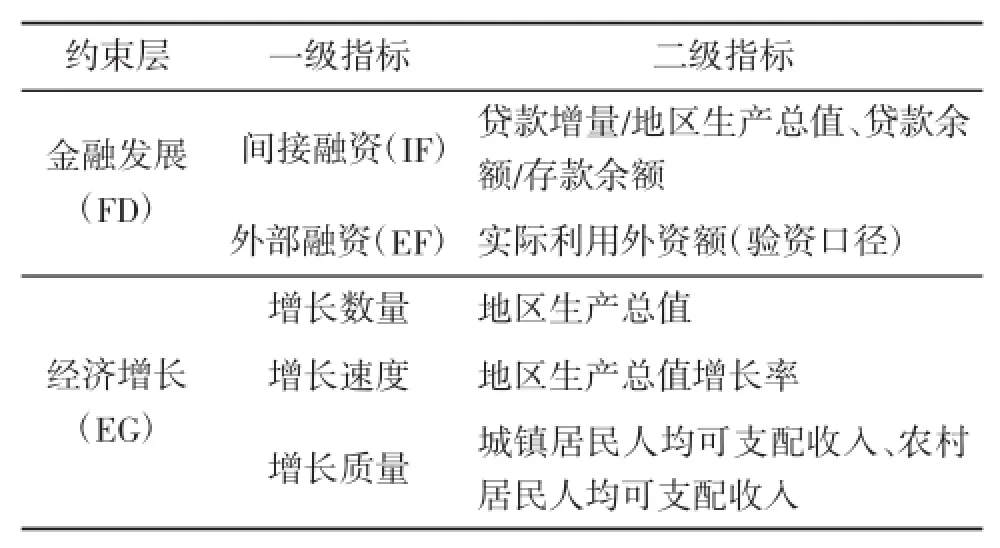

在綜合考量眾多學者研究成果的基礎上,結合縣域經濟金融發展的實踐,考慮到數據的可得性,分別對金融發展與經濟增長的概念進行外拓與界定,確定從間接融資與外部融資兩方面將金融發展予以指標分解與特征細化。具體來看,從貸款增量與地區生產總值的比值、貸款余額與存款余額比值來考量間接融資,并從實際利用外資額角度衡量外部融資,從而較為全面地展現樣本區域(清流縣)金融發展的綜合內涵。需要指出的是,考慮到清流縣資本市場發展較為遲滯,直接融資比例極低,因此在設定金融發展指標時可忽略直接融資因素,而這無論從樣本區域經濟實踐還是從實證視角看都具有一定的合理性。此外,本文還從增長數量、增長質量、增長速度三個方面將經濟增長予以內涵的擴展與特征綜合。具體指標體系如表1所示。

表1 金融發展與經濟增長指標體系

(三)數據說明

數據為2008年第1季度至2014年第4季度,共28個季度數據。這一時期恰逢全球金融危機爆發,我國經濟在“四萬億”刺激下保持了平穩發展,同時以利率市場化、人民幣匯率形成機制改革為代表的一系列金融改革逐步推動,金融服務實體經濟的能力逐步增強。從縣域視角來看,隨著農村金融體系的逐步完善,特別是農村信用合作社改革的逐步深入、農村多種擔保形式的信貸產品的逐步發展,金融服務“三農”能力具有較大的改善。但隨著經濟的運行,前期經濟發展所積累的一些深層次矛盾不斷暴露,金融風險抬頭甚至不排除有觸發局部金融風波的可能,經濟增長的可持續性堪憂。因此,這一時期的經濟金融實踐具有較強的實證研究價值。數據源于各季度中國人民銀行各縣市支行《金融統計月報》、清流縣銀監辦《金融快訊》、清流縣統計局《統計月報》等。此外,為消除數據量綱、降低量級,運用極差標準化法對各指標原始數據進行標準化處理。同時考慮到數據的經濟意義,將標準化數據通過線性平滑法劃歸到[0.1,0.9]區間內。

標準化公式

平滑公式:

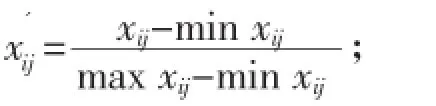

(四)綜合指數核算

將指數化后的數據進行算術平均并逐級加權求和,可得清流縣2008~2014年季度金融發展與經濟增長的綜合指數。限于篇幅具體數值不再列出。圖1列出了金融發展指數(FD)、間接融資指數(IF)、外部融資指數(EF)、經濟增長指數(EG)趨勢圖。

圖1 各指數趨勢圖

總體來看,清流縣金融發展與經濟增長水平處于波動上升態勢。2008年1季度至2014年4季度,金融發展指數、間接融資指數、外部融資指數與經濟增長指數分別由2008年1季度的0.26、0.32、0.19、0.40上升為 2014年 4季度的 0.37、0.37、0.38、0.70,分別上升42%、16%、100%、75%,其中,外部融資與經濟增長指數具有較大的提高。然而,從波動幅度來看,外部融資指數2008~2012年波動較為平穩(均值為0.32),而2013年以來,該值具有較大的波動幅度,最低為0.1,最高為0.9,極差高達0.8。其余指數波動性較為平穩。此外,間接融資指數與金融發展指數具有較為一致的波動規律,這進一步印證了該縣是以間接融資為主的投融資體系,資本市場發展較為欠缺。另外,金融發展與經濟增長趨勢波動性存在1~2個季度的滯后,這為下文研究二者間的動態關系提供了初步的數據支撐。需要指出的是,為進一步消除數據波動性以及異方差的影響,下文在實證分析中,將FD、IF、EF、EG四個指數進行對數化處理,最終實證指標為LNFD、LNIF、LNEF、LNEG。

三、實證結果

(一)基礎檢驗

1.平穩性檢驗

VAR模型要求數據具有平穩性,運用ADF統計量對樣本序列進行平穩性檢驗,結果見表2。LNEG、LNFD、LNEF、LNIF 4個變量在1%的顯著性水平上拒絕了存在單位根的原假設,因此4個時間序列均平穩。同時平穩性表明,清流縣金融發展與經濟增長長期存在收斂的態勢。

表2 時間序列單位根檢驗結果

2.格蘭杰因果性檢驗

由于VAR模型的非結構化特征,需要確定經濟變量是否存在明顯的相互作用關系,從而避免偽回歸,確保實證結果的經濟含義。鑒于此,進一步運用格蘭杰因果性檢驗,對金融發展(LNFD)、間接融資(LNIF)、外部融資(LNEF)三個變量與經濟增長(LNEG)的格蘭杰因果關系進行檢驗,結果如表3所示。

第一,LNFD與LNEG存在雙向的格蘭杰因果關系。該縣金融發展與經濟增長二者存在相互促進、相互制約的關系,可進一步運用VAR模型對二者相互作用機制進行深入剖析。

表3 格蘭杰因果性檢驗結果

第二,LNIF與LNEG僅存在單向的格蘭杰因果關系。間接融資是經濟增長的格蘭杰原因,而經濟增長不是間接融資的格蘭杰原因。究其原因,清流縣投融資渠道主要依賴間接融資,近年來銀行業金融機構加大對花卉苗木、氟化工、光伏、煤化工等主要支柱產業的支持力度,促進了當地經濟的發展。然而,受到互聯網金融以及企業總部資金歸集的影響,銀行業資金分流較為嚴重,同時伴隨著經濟下行壓力加大,企業貸款需求減弱,這些因素對間接融資渠道的發展造成了一定的沖擊。截止到2014年末,全縣存款余額4.28億元,比年初增加2.80億元,同比少增0.26億元。另外,1季度末少增2.5億元,2季度末少增2.4億元,3季度末少增3.59億元。全縣貸款余額為2.89億元,比年初增加1.47億元,同比少增4.3億元。

第三,LNEF與LNEG不存在格蘭杰因果性關系。外部融資與經濟增長間不存在顯著的相互作用關系。合理解釋在于,作為福建省欠發達山區——清流縣,其區位優勢較弱,偏居一隅,僅永寧高速一條“過境”高速公路,交通瓶頸明顯,與省會及周邊較發達縣(市)交通聯系不便。同時與周邊寧化縣與永安市相比,該縣經濟總量較小,基礎設施發展層次較低,市場環境發展相對滯后,對外部投資者吸引力相對較弱。截止到2014年末,實際利用外資額為905萬元,居全市12個縣區市的第8位,低于周邊各縣市。

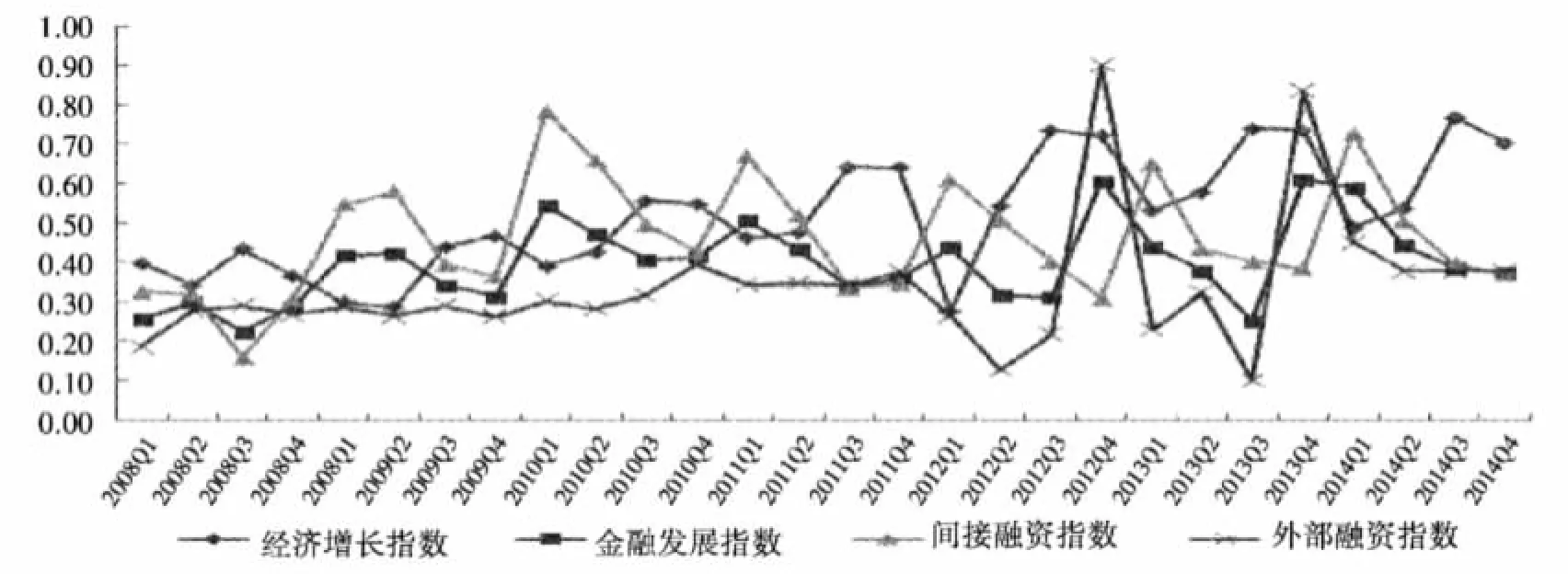

3.最優滯后階數判定

格蘭杰因果檢驗顯示金融發展與經濟增長存在雙向因果關系,可進一步運用VAR模型對二者的內在動態作用機制進行深入剖析。為進一步保證模型具有較強的解釋力,需對模型最優滯后階數進行判定,從而保證模型在滯后期與自由度間的均衡。表4顯示了LR(似然比統計量)、FPE(最終預測誤差)、AIC信息準則、SC信息準則、HQ信息準則對最優滯后階數的判定結果,除SC信息準則傾向建立一階滯后模型外,其余判定規則均傾向建立二階滯后模型,由此依據“多數原則”最終確定模型的最優滯后階數為2,可構建VAR(2)模型。

表4 滯后階數判定結果

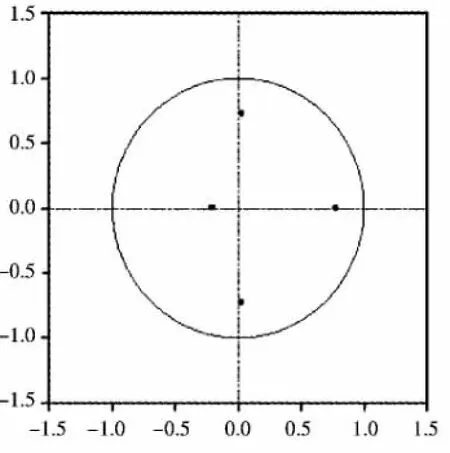

4.模型的穩定性檢驗

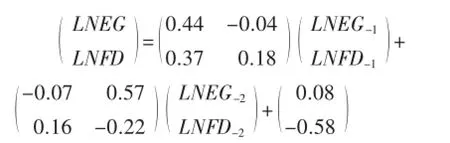

基于前文平穩性檢驗、格蘭杰因果性檢驗以及最優滯后階數的判定,并結合VAR建模思想以及模型回歸結果,最終構建如下模型:

圖2 VAR模型平穩性檢驗結果

進一步對該模型進行穩定性檢驗,結果如圖2所示。該VAR(2)模型特征方程所有根的倒數都小于1,即全部根的倒數值均位于單位圓內。據此,該VAR(2)模型是穩定的,這為脈沖響應函數(IRF)和方差分解提供了基礎條件。另外,根據VAR(2)模型可知,滯后1期的金融發展對經濟增長的影響系數為負值,而滯后2期的影響系數為正值,兩系數之和為正值。這說明該縣金融發展對經濟增長的促進作用存在遲滯,短期會進一步抑制經濟增長。此外,經濟增長滯后1期與滯后2期對金融發展均存在正向影響,且存在減弱態勢。

(二)脈沖響應函數分析

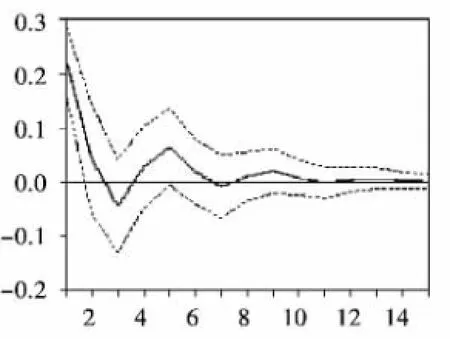

前文基于VAR模型初步展現了縣域金融發展與經濟增長間的關系。為進一步剖析二者的動態變動特征,下文將進一步運用VAR模型的脈沖響應函數與方差分解對此進行解析。脈沖響應函數刻畫了來自隨機擾動項一個標準差大小的新息對變量當前和未來的影響,它能夠形象地刻畫變量間動態作用的路徑變化。圖3、圖4刻畫了經濟增長分別對自身和金融發展一個標準差新息的脈沖響應函數,同理,圖5、圖6刻畫了金融發展分別對自身和經濟增長一個標準差新息的脈沖響應函數。

第一,經濟增長(LNEG)對其自身的脈沖響應(見圖3)。初期具有較強的反應,產出增加約0.23,但持續時期較短,在第3期形成微小的抑制作用,隨后雖有反彈,但存在下滑的態勢,最終經濟增長回到原有的水平。這說明該縣經濟增長內生動力較弱,長期依賴大量的基礎設施投資以及自然資源開發帶動的經濟增長所引致的投資饑渴和資源詛咒等問題,使該地區陷入自我發展動力不足的境地,經濟發展的可持續性堪憂。近年來,該縣憑借其豐富的煤、鐵、錳、鎢、稀土、石灰石、螢石等自然資源,積極引進氟化工、光伏、煤化工等產業,實現了經濟的飛速發展。自2008年以來該縣GDP實現了年均14.1%的增速,GDP總量則由2008年的23.6億元上升為2013年的68.4億元。然而,隨著我國經濟轉方式、調結構的逐步深入,這種依賴資源驅動的經濟發展模式逐漸遭遇瓶頸。2014年以來,該縣各項經濟指標開始逐步下滑,1季度GDP增長率下降到8.9%,為2008年以來的最低點,全年GDP增長率為10.4%(2008~2013年平均增速為14.1%),增速明顯放緩。

圖3 LNEG對LNEG的脈沖響應

第二,經濟增長(LNEG)對金融發展(LNFD)的脈沖響應(見圖4)。在第1期并未有顯著的經濟效應,第2期顯現負效應,隨后逐步反彈并于第3期達到最高正效應,之后呈波動下滑,最終在第13期經濟增長回到原有水平。由此可見,清流縣金融發展對經濟增長短期呈現抑制作用,長期來看具有一定的正向促進作用,但可持續性較弱。究其原因,一方面,由于短期內信貸主要投放于大型工業企業,從而對具有較快經濟增長效應的中小微企業的信貸支持存在擠出,導致經濟進一步下行,但隨著工業企業產出效應的逐步顯現,經濟逐步反彈回升。然而在產能過剩的宏觀經濟背景下,工業企業的經濟增長效應最終也將遭遇瓶頸。

圖4 LNEG對LNEG的脈沖響應

第三,金融發展(LNFD)對其自身的脈沖響應(見圖5)。與經濟增長一致,初期具有較強的正向效應,金融發展增加0.22,但持續期較短,在第3期形成負向效應,隨后經歷反彈(正向)、回落(負向)、再反彈、回落,最終金融發展回歸原有的水平。由此可見,該縣金融發展同樣存在自我發展動力不足的困境。究其原因,該縣投融資體系嚴重依賴間接融資渠道,目前全縣僅6家銀行業金融機構,且嚴重依賴存貸款業務,而隨著利率市場化的持續推進,這種依賴傳統存貸業務的模式將遭遇巨大的瓶頸,進而影響銀行的持續運營能力。據統計,2014年,該縣存款余額占資金來源比重均值高達105%,貸款余額占資金運用比重均值高達77.08%,利息收入占銀行業金融機構利潤平均高達95%以上。而隨著互聯網金融的興起,銀行存款面臨分流壓力,同時近來不良貸款持續攀升使得貸款質量遭受巨大的挑戰,影響銀行的持續經營能力,進一步阻礙了金融發展。

總體來看,縣域經濟增長與金融發展對來自自身一個標準差新息的沖擊,在初期都具有較強的正向效應,但隨后回落至原有水平,顯示二者內生動力不足。同時,經濟增長與金融發展相互間的脈沖響應顯示“短期負效應、中期正效應、長期效應為零”的特征,二者相互作用機制較弱,縣域金融深化的持續推進以及經濟平穩有序發展將面臨巨大的挑戰。

圖5 LNEG對LNEG的脈沖響應

第四,金融發展(LNFD)對經濟增長(LNEG)的脈沖響應(見圖6)。初期具有顯著的負向效應,隨后反彈回升,第3期到達最高正向效應,但隨后又再次出現回落、反彈的波動態勢,金融發展在第12期后又重新回到原有水平。一方面,該縣金融發展的寬度不足,農村金融服務功能弱化,金融機構網點少,農村支付結算服務水平較低,經濟增長所帶來的收入無法及時轉化為存款。截止到2014年末,該縣銀行業金融機構網點僅32個,其中21個網點分布于12個鄉鎮,且只有農信社(12個網點)、郵政儲蓄銀行(7個網點)和農業銀行(2個網點)。同時部分大型企業資金存在定期歸集公司總部現象,從而減少了清流縣銀行業金融機構存款業務的資金來源。另一方面,縣域金融機構信貸審批權限普遍上收,特別是小微企業單戶貸款審批權限偏小,無法有效滿足經濟增長過程中的融資饑渴,進一步阻礙了該縣的金融發展。

圖6 LNEG對LNEG的脈沖響應

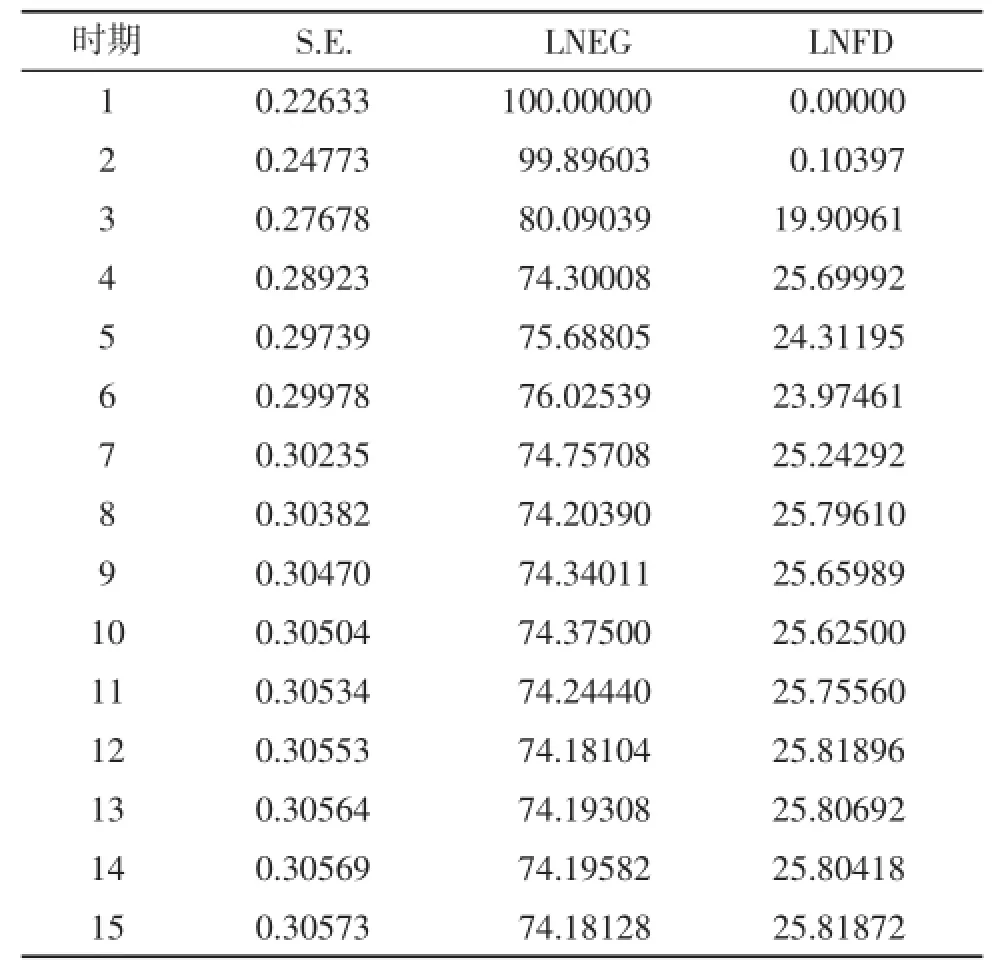

(三)方差分解分析

表5 L NEG變量方差分解結果

表6 L NFD變量方差分解結果

為確定金融發展與經濟增長在波動中各新息(隨機擾動項)的貢獻度,可進一步進行方差分解分析,結果見表5和表6。該縣經濟增長的變動在初期受到自身影響高達100%,而金融發展對其貢獻度在第2期才顯現,隨后逐步增長,在第7期后穩定于25%左右,即該縣經濟增長擴張水平預測方差的25%可由金融發展水平的變動來解釋。此外,從金融發展來看,經濟增長的變動在初期就顯現出5.53%的貢獻度,隨后第2、3期迅速攀升,并在第7期之后保持在25%左右,表明該縣金融發展變動的預測方差的25%可由經濟增長的變動來解釋。總體來看,縣域經濟增長與金融發展的變動主要來自自身新息的沖擊,進一步印證了二者相互影響作用機制較弱的論斷。

四、結論與政策建議

前文通過綜合指數分析以及脈沖響應函數與方差分解分析對縣域金融發展與經濟增長的動態關系進行了深入剖析。結果表明,總體上縣域金融發展與經濟增長處于波動上升態勢,但二者的動態關系存在較大差異。具體來看,間接融資與外部融資對經濟增長僅存在單向的格蘭杰因果關系。盡管金融發展與經濟增長存在雙向的格蘭杰因果關系,但脈沖響應與方差分解分析顯示二者內生發展動力不足,同時,金融發展與經濟增長相互間的脈沖響應顯示出“短期負效應、中期正效應、長期效應為零”的特征,表明二者相互作用機制較弱,縣域金融深化的持續推進以及經濟平穩有序發展將面臨著巨大的挑戰。據此,應積極推進金融供給側改革,提高金融對縣域實體經濟的供給能力,構建縣域金融發展與經濟增長互促演進的長效機制。基于此,給出以下政策建議。

第一,優化縣域產業結構,培育經濟增長新的內生動力。一方面,擯棄依賴開發傳統資源的經濟發展模式,淘汰產能過剩企業,推進工業企業兼并重組、技術升級改造,提高企業的經濟和生態環境效益。另一方面,積極發展縣域農業特色,促進現代農業提檔加速。按照“抓龍頭、鑄鏈條、建集群”的思路,培育現代農業龍頭企業,同時運用工業化理念發展現代農業,推動傳統農業向農產品精深加工領域延伸,促進一二三產業融合發展,形成縣域經濟發展新的內生增長動力,同時為金融發展提供良好的經濟環境。

第二,構建多層次資本市場,強化金融發展與經濟增長互促演進的深度。(1)建立直接融資市場,鼓勵優勢龍頭企業上市融資。(2)逐漸調整和放寬農村地區銀行業金融機構準入政策,積極構建以村鎮銀行為主的中長期金融服務體系,以小額貸款公司、融資擔保公司為主的短期金融服務平臺,以農村資金互助社為主的臨時金融服務渠道。(3)創新“三農”保險產品,建立信貸保險聯動機制。針對農業生產的差異,積極開發側重點不同的保險產品,使農業保險種類多樣化,適應農業發展的廣泛需求。此外,規范民間融資行為,撬動民間資本,緩解個人、中小微企業和“三農”的融資困難。

第三,強化金融組織服務能力,拓展金融發展與經濟增長互促演進的寬度。一是合理布局鄉鎮基層金融機構網點,大力推進金融基礎設施建設,提升金融服務縣域經濟的能力。二是創新金融產品,開發符合縣域經濟發展特色的金融產品,提高三農、中小微企業融資能力。同時,金融機構應積極開發新的投資理財產品,積極發展中間業務,減少對傳統存貸業務的依賴,有效應對以互聯網金融為主的新型金融的沖擊。三是積極探索縣域公共事業的“PPP”融資模式,支持縣域公路網建設、電網改造以及供水供氣建設,提升縣域經濟對外資的吸引力,提高縣域經濟的外部融資能力。

參考文獻:

[1]Gurley J.G.and E.S.Shaw.Financial aspects of economic development[J].The American Economic Review,1955,45(9):515-538.

[2]Gurley J.G.and E.S.Shaw.Financial intermediaries and the saving-investment process[J].The Journal of Finance,1956,11(2):257-276.

[3]Goldsmith R.Financial structure and economic development[M]. New Haven:Yale University Press,1969.

[4]McKinnon R.I.Money and capital in economic development[M]. Brookings Institution Press,1973.

[5]King R.G.and R.Levine.Finance and growth:Schumpeter might be right[J].The Quarterly Journal of Economics,1993,108(3):717-737.

[6]Christopoulos D.K.and E.G.Tsionas.Financial development and economic growth:evidence from panel unit root and cointegration tests[J].Journal of development Economics,2004,73(1):55-74.

[7]武志.金融發展與經濟增長:來自中國的經驗分析[J].金融研究,2010(5):58-68.

[8]馬軼群,史安娜.金融發展對中國經濟增長質量的影響研究——基于VAR模型的實證分析[J].國際金融研究,2012(11):30-39.

[9]張亦春,王國強.金融發展與實體經濟增長非均衡關系研究——基于雙門檻回歸實證分析[J].當代財經,2015(6):45-54.

[10]唐禮智.農村非正規金融對農民收入增長影響的實證分析——以福建省泉州市為例[J].農業經濟問題,2009,30(4):76-79.

[11]田杰,陶建平.農村金融密度對農村經濟增長的影響——來自我國1883個縣(市)面板數據的實證研究[J].經濟經緯,2012(1):108-111.

[12]張兵,翁辰.農村金融發展的減貧效應——空間溢出和門檻特征[J].農業技術經濟,2015(9):37-47.

[13]李懷政.環境規制、技術進步與出口貿易擴張——基于我國28個工業大類VAR模型的脈沖響應與方差分解[J].國際貿易問題,2011(12):130-137.

(責任編輯:李丹;校對:龍會芳)

Research on the Relationship between Financial Development at County Level and Economic Growth——Based on the Empirical Analysis of Qingliu County,Fujian Province

Zhou Huimin1,Yu Ping2

(1.Renmin University of China,Beijing 100872,China;

2.Southwestern University of Finance and Economics,Chengdu 611130,China)

Abstract:The paper based its research on the data of 28 quarters from the 1st quarter in 2008 to the 4th one in 2014 of Qingliu County,Fujian Province and conducted empirical analysis on the relationship between China’s financial development at county level and economic growth by utilizing VAR model.The results of the analysis indicate that financial development at county level and economic growth display a fluctuating increasing tendency,whereas,the impulse response and variance decomposition indicate that there is a lack of internal development driving force.This could be explained as“short-term negative effect,medium-term positive effect,and long-term zero effect”.The interactive effect of financial development and economic growth is rather weak.Therefore,we should actively promote the reform of financial supply front andimprove financial service to real economy at county level so as to set up a long-term mechanism of interaction between financial development at county level and economic growth.

Key words:county financial;economic growth;impulse response;variance decomposition

中圖分類號:F832.0

文獻標識碼:A

文章編號:1006-3544(2016)03-0003-08

收稿日期:2016-04-18

基金項目:中國人民大學科學研究基金(中央高校基本科研業務費專項資金資助)(16XNH052)

作者簡介:周惠民(1988-),男,福建三明人,中國人民大學經濟學院,研究方向為宏觀金融;于平(1988-),女,甘肅武威人,西南財經大學經濟學院,研究方向為宏觀金融。