新型城鎮(zhèn)化過程中養(yǎng)老金并軌能縮小收入差距嗎

——兼論機(jī)關(guān)事業(yè)單位養(yǎng)老金改革

李 培,丁少群

(西南財(cái)經(jīng)大學(xué) 保險(xiǎn)學(xué)院,四川 成都 611130)

?

新型城鎮(zhèn)化過程中養(yǎng)老金并軌能縮小收入差距嗎

——兼論機(jī)關(guān)事業(yè)單位養(yǎng)老金改革

李培,丁少群

(西南財(cái)經(jīng)大學(xué) 保險(xiǎn)學(xué)院,四川 成都 611130)

文章運(yùn)用動(dòng)態(tài)世代交疊模型,引入我國(guó)城鎮(zhèn)職工基本養(yǎng)老金制度模式構(gòu)建一般均衡分析模型,測(cè)算了新型城鎮(zhèn)化過程中養(yǎng)老金并軌不同參保群體收入差距變動(dòng)情況以及探討了機(jī)關(guān)事業(yè)單位養(yǎng)老金改革,結(jié)果發(fā)現(xiàn):(1)雖然城鎮(zhèn)企業(yè)職工等高收入群體為社會(huì)統(tǒng)籌賬戶作出了額外的貢獻(xiàn),但社會(huì)統(tǒng)籌賬戶的收入再分配作用不明顯。“大統(tǒng)籌、小賬戶”縮小了不同群體的總收入差距,但未能縮小養(yǎng)老金差距。(2)養(yǎng)老金并軌后,不同群體間總收入差距大于并軌前,養(yǎng)老金差距小于并軌前,即并軌擴(kuò)大了總收入差距,縮小了養(yǎng)老金差距。上述結(jié)論通過了敏感性檢驗(yàn)。(3)機(jī)關(guān)事業(yè)單位養(yǎng)老金改革雖然能縮小不同群體間基礎(chǔ)養(yǎng)老金差距,但并非能夠縮小總收入差距。(4)總體上看,不同群體養(yǎng)老金并軌不利于總收入差距縮小,而是能夠縮小養(yǎng)老金差距。

養(yǎng)老金并軌;靈活就業(yè)者;農(nóng)民工;機(jī)關(guān)事業(yè)單位;收入差距

一、引 言

2015年1月,國(guó)務(wù)院發(fā)布《關(guān)于機(jī)關(guān)事業(yè)單位工作人員養(yǎng)老保險(xiǎn)制度改革的決定》(國(guó)發(fā)〔2015〕2號(hào)),機(jī)關(guān)事業(yè)人員將與城鎮(zhèn)企業(yè)職工采取同一個(gè)制度,也宣告中國(guó)養(yǎng)老金制度消滅“碎片化”向“大一統(tǒng)”邁出了關(guān)鍵的一步(鄭秉文)[1]。至此,我國(guó)基本形成城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)和城鄉(xiāng)居民基本養(yǎng)老保險(xiǎn)“兩大制度平臺(tái)”。隨著我國(guó)經(jīng)濟(jì)社會(huì)的發(fā)展和“以人為核心”新型城鎮(zhèn)化的深入推進(jìn),越來越多的農(nóng)村居民遷移走向城鎮(zhèn),成為個(gè)體工商戶、靈活就業(yè)人員或農(nóng)民工。這種亦工亦農(nóng)群體在城鄉(xiāng)之間游離,其基本的養(yǎng)老保險(xiǎn)成為城鎮(zhèn)職工和城鄉(xiāng)居民基本養(yǎng)老保險(xiǎn)之間的“夾心層”,既成為構(gòu)建基本統(tǒng)一的社會(huì)保障制度的“短板”,也是政策制定者關(guān)注的重點(diǎn)之一。

早在2005年,《國(guó)務(wù)院關(guān)于完善企業(yè)職工基本養(yǎng)老保險(xiǎn)制度的決定》(國(guó)發(fā)〔2005〕38號(hào))已將非公有制企業(yè)、城鎮(zhèn)個(gè)體工商戶和靈活就業(yè)人員納入城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)覆蓋范圍。2009年,人力資源和社會(huì)保障部出臺(tái)《農(nóng)民工參加基本養(yǎng)老保險(xiǎn)辦法》,制度模式參照的依然是城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)。近年來,我國(guó)城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)覆蓋面不斷擴(kuò)大,但個(gè)體工商戶、靈活就業(yè)人員和農(nóng)民工依然是擴(kuò)面的重點(diǎn)和難點(diǎn)。雖然我國(guó)養(yǎng)老保險(xiǎn)從制度上已實(shí)現(xiàn)了全覆蓋,但在實(shí)際覆蓋人群上問題較多,尤其是具有較強(qiáng)流動(dòng)身份的城鎮(zhèn)個(gè)體工商戶、靈活就業(yè)人員和農(nóng)民工應(yīng)參保未參保、在城鎮(zhèn)職工和城鄉(xiāng)居民養(yǎng)老保險(xiǎn)之間重復(fù)參保現(xiàn)象突出。從目前實(shí)際看,制度整合是實(shí)現(xiàn)法定人員全覆蓋的前提條件(王震)[2]。

以新型農(nóng)村社會(huì)養(yǎng)老保險(xiǎn)制度和城鎮(zhèn)居民社會(huì)養(yǎng)老保險(xiǎn)制度合并建立全國(guó)統(tǒng)一的城鄉(xiāng)居民基本養(yǎng)老保險(xiǎn)制度為標(biāo)志,制度并軌與統(tǒng)一開啟了新征程,養(yǎng)老保險(xiǎn)改革進(jìn)入嶄新階段(盧海元)[3]。

十八屆五中全會(huì)《中共中央關(guān)于制定國(guó)民經(jīng)濟(jì)和社會(huì)發(fā)展第十三個(gè)五年規(guī)劃的建議》提出“堅(jiān)持共享發(fā)展,實(shí)施全民參保計(jì)劃,建立更加公平更可持續(xù)的社會(huì)保障制度,縮小收入差距”。目前,我國(guó)個(gè)體工商戶、靈活就業(yè)人員、農(nóng)民工等群體雖已被納入城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn),但基于收入水平、繳費(fèi)能力等現(xiàn)實(shí)差距的考量,在繳費(fèi)水平、待遇計(jì)發(fā)等方面與城鎮(zhèn)企業(yè)職工之間也存在差異,實(shí)際上依然存在著制度內(nèi)的“雙軌”,養(yǎng)老金方面的差異也使得收入差距無法有效縮小。隨著《國(guó)家新型城鎮(zhèn)化規(guī)劃(2014-2020年)》的出臺(tái),農(nóng)民市民化進(jìn)程必將加速,個(gè)體工商戶、靈活就業(yè)人員、農(nóng)民工等群體規(guī)模將日益壯大、收入來源多元化和水平將不斷提高。在新型城鎮(zhèn)化背景下,以個(gè)體工商戶、靈活就業(yè)人員為代表的非正規(guī)就業(yè)群體參加城鎮(zhèn)職工基本養(yǎng)老金制度能提升自身的福利水平嗎?以農(nóng)民工為代表的農(nóng)民市民化(農(nóng)民進(jìn)城)參加城鎮(zhèn)職工基本養(yǎng)老金制度會(huì)成為“龐氏游戲”的接棒者嗎?他們的養(yǎng)老金與城鎮(zhèn)職工*早在2011年,重慶市人力資源和社會(huì)保障局出臺(tái)《關(guān)于農(nóng)民工養(yǎng)老保險(xiǎn)和城鎮(zhèn)企業(yè)職工基本養(yǎng)老保險(xiǎn)并軌有關(guān)問題的處理意見》(渝人社發(fā)331號(hào)),開始探索農(nóng)民工與城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)完全并軌 ,實(shí)行相同的繳費(fèi)率和待遇計(jì)發(fā)辦法。并軌有利于縮小不同群體間的收入差距嗎?

本文嘗試?yán)脛?dòng)態(tài)的世代交疊模型和我國(guó)養(yǎng)老金制度的實(shí)際進(jìn)行政策仿真測(cè)算,以期對(duì)上述問題作出回答,并對(duì)機(jī)關(guān)事業(yè)單位人員養(yǎng)老金改革是否能夠縮小收入差距進(jìn)行探討,冀更好地深化我國(guó)基本養(yǎng)老金制度改革。

本文的結(jié)構(gòu)安排如下:第二部分,文獻(xiàn)綜述;第三部分,模型選擇與構(gòu)建;第四部分,參數(shù)估值和實(shí)證測(cè)算;第五部分,機(jī)關(guān)事業(yè)單位養(yǎng)老金改革探討;第六部分,結(jié)論與政策建議。

二、文獻(xiàn)綜述

從世界范圍看,養(yǎng)老金“雙軌”制并不為我國(guó)所特有,許多國(guó)家和地區(qū)也存在養(yǎng)老金“雙軌制”,主要是公職人員和私營(yíng)部門人員實(shí)行不同的養(yǎng)老金制度。Robert Palacios和Edward Whitehouse[4]在對(duì)全世界158個(gè)國(guó)家養(yǎng)老金制度的研究中指出,有大約1/2的國(guó)家或地區(qū)為公職人員建立了單獨(dú)的養(yǎng)老金制度。并且公職人員養(yǎng)老金支出占據(jù)養(yǎng)老金總支出的較大比例,OECD國(guó)家中大約50%的養(yǎng)老金支出支付給了公職人員,并且越是欠發(fā)達(dá)國(guó)家,公職人員養(yǎng)老金的支出比例越高。Pinheiro[5]研究了公共部門和私營(yíng)部門養(yǎng)老金的差異。其研究結(jié)果認(rèn)為:由于國(guó)家是公職人員最大的雇主,工作相對(duì)穩(wěn)定并且較易獲得外部贊助,建立公職人員較大規(guī)模的養(yǎng)老金擁有堅(jiān)實(shí)的基礎(chǔ),并且公職人員養(yǎng)老金占據(jù)了國(guó)家金融資產(chǎn)的較大比例。相反,政府擁有更多的手段來解決私營(yíng)部門養(yǎng)老金潛在的償付能力問題,用以確保養(yǎng)老基金財(cái)務(wù)的穩(wěn)健。此外,對(duì)公私部門之間養(yǎng)老金差距進(jìn)行研究的還有Cleal[6],其通過公私兩部門在經(jīng)驗(yàn)、資歷、性別和區(qū)域位置等方面具有顯著差異勞動(dòng)力的薪酬以及退休金的比較后認(rèn)為,公共部門中低收入人員從退休金計(jì)劃中獲得的養(yǎng)老金比私人部門中同樣收入人員獲得的養(yǎng)老金要高。從國(guó)外現(xiàn)有的研究看,“雙軌”制也會(huì)造成不同群體間一定的收入差距。

在我國(guó),“雙軌”一般指機(jī)關(guān)事業(yè)單位和城鎮(zhèn)企業(yè)職工實(shí)行不同的養(yǎng)老金制度。由于退休后機(jī)關(guān)事業(yè)單位人員待遇遠(yuǎn)高于企業(yè)職工,“雙軌”制備受詬病。在機(jī)關(guān)事業(yè)單位人員退休待遇由財(cái)政兜底且與企業(yè)職工差距不斷拉大的現(xiàn)實(shí)下,機(jī)關(guān)事業(yè)單位人員和企業(yè)職工養(yǎng)老金并軌幾乎成了社會(huì)各界共同的呼聲。但目前學(xué)術(shù)界關(guān)于制度并軌能夠縮小收入差距的研究則未達(dá)成一致。有學(xué)者從理論上進(jìn)行了分析,認(rèn)為實(shí)現(xiàn)并軌要付出經(jīng)濟(jì)成本、機(jī)會(huì)成本等行政成本,還可能面臨經(jīng)濟(jì)風(fēng)險(xiǎn)、社會(huì)風(fēng)險(xiǎn)和政治風(fēng)險(xiǎn),社會(huì)上的“并軌”呼聲是追求結(jié)果平等的烏托邦(唐鈞)[7],而楊燕綏[8]、鄭秉文[1]也指出了并軌后可能存在著財(cái)務(wù)風(fēng)險(xiǎn)、養(yǎng)老金結(jié)構(gòu)缺陷風(fēng)險(xiǎn)以及相應(yīng)的改革成本風(fēng)險(xiǎn)等,但總體上肯定了并軌的意義。有學(xué)者從實(shí)證角度探討了“雙軌”制改革的效應(yīng)。白重恩等[9]通過中國(guó)城鎮(zhèn)住戶調(diào)查數(shù)據(jù)和事業(yè)單位養(yǎng)老保險(xiǎn)改革試點(diǎn)的實(shí)證分析認(rèn)為,事業(yè)單位養(yǎng)老保險(xiǎn)改革卻顯著提高了企業(yè)職工參加養(yǎng)老保險(xiǎn)的概率。童素娟等[10-11]認(rèn)為養(yǎng)老金雙軌制改革有助于發(fā)揮社會(huì)保障的收入再分配正向效應(yīng)。而余桔云[12]的研究表明,養(yǎng)老金并軌改善了機(jī)關(guān)事業(yè)單位人員養(yǎng)老待遇的公平性,但在企業(yè)不同收入水平群體間易形成新的雙軌。

實(shí)際上,在機(jī)關(guān)事業(yè)單位和企業(yè)職工之間存在“雙軌”制外,城鄉(xiāng)間、不同群體間也存在著“雙軌”,對(duì)其研究可歸納以下幾個(gè)方面。第一,城鄉(xiāng)居民之間的“雙軌”及其效應(yīng)。睢黨臣[13]認(rèn)為目前城鄉(xiāng)居民養(yǎng)老保險(xiǎn)制度并軌在政策銜接和融合方面還缺乏具體的實(shí)施條例支撐,還存在并軌工作量大、經(jīng)辦主體多元化等諸多問題。丁芳[14]認(rèn)為城鄉(xiāng)居民養(yǎng)老保險(xiǎn)統(tǒng)一對(duì)于打破碎片化有一定的積極意義,但并未擴(kuò)大受保障主體的覆蓋面,對(duì)縮小城鄉(xiāng)收入分配差距并無顯著的積極影響。而黃麗等[15]運(yùn)用保險(xiǎn)精算和制度經(jīng)濟(jì)學(xué)的分析方法分別從財(cái)政和政府行為兩個(gè)角度對(duì)城鄉(xiāng)基本養(yǎng)老保險(xiǎn)制度并軌的歷程進(jìn)行實(shí)證分析,得出了并軌實(shí)踐同時(shí)具有財(cái)政可持續(xù)性和政治可持續(xù)性的結(jié)論。李時(shí)宇[16]利用多階段世代交疊的可計(jì)算一般均衡模型,對(duì)城鄉(xiāng)居民社會(huì)養(yǎng)老保險(xiǎn)制度的經(jīng)濟(jì)效應(yīng)進(jìn)行了量化分析。結(jié)果發(fā)現(xiàn):城鄉(xiāng)居民社會(huì)養(yǎng)老保險(xiǎn)制度的最重要意義在于實(shí)現(xiàn)了非參保人群(城鎮(zhèn)就業(yè)人員)向參保人群(農(nóng)村居民和城鎮(zhèn)非就業(yè)人員)的轉(zhuǎn)移,減輕了社會(huì)保障的城鄉(xiāng)“二元”差異,有效縮小了城鄉(xiāng)收入差距并提高了社會(huì)總福利。第二,不同群體間的“雙軌”及其效應(yīng)。主要集中在靈活就業(yè)人員和農(nóng)民工參加城鎮(zhèn)職工養(yǎng)老金制度的利弊分析。楊翠迎[17]研究發(fā)現(xiàn),城鎮(zhèn)基本養(yǎng)老保險(xiǎn)覆蓋面擴(kuò)大有助于降低城鄉(xiāng)居民收入差距。其國(guó)家再分配的力度要遠(yuǎn)大于城鄉(xiāng)居民養(yǎng)老保險(xiǎn),未參加制度的靈活就業(yè)人員、農(nóng)民工與參加的相比,其再分配利益是受損的(侯慧麗)[18]。但目前靈活就業(yè)者難以參加城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)囿于自身繳費(fèi)能力有限(葉寧)蔣云赟[20]利用代際核算方法,對(duì)我國(guó)農(nóng)民工養(yǎng)老保險(xiǎn)進(jìn)行了系統(tǒng)模擬分析。結(jié)果認(rèn)為如果農(nóng)民工按照城鎮(zhèn)職工平均繳費(fèi)工資的100%繳費(fèi),農(nóng)民工的退休工資能上漲近40%。農(nóng)民工退休工資的上漲完全是個(gè)人和企業(yè)的貢獻(xiàn),并且會(huì)為養(yǎng)老保險(xiǎn)統(tǒng)籌賬戶做出額外的貢獻(xiàn)。如果按照城鎮(zhèn)平均工資的60%繳費(fèi),企業(yè)繳納10%,個(gè)人繳納8%,政府的負(fù)擔(dān)與支持農(nóng)民工參加“新農(nóng)保”相比并不增加。穆懷中[21]構(gòu)建了農(nóng)民工養(yǎng)老保險(xiǎn)統(tǒng)籌收入再分配系數(shù)總模型和分系數(shù)模型,提出了農(nóng)民工養(yǎng)老保險(xiǎn)全國(guó)統(tǒng)籌“兩類型”和“五方案”。結(jié)果表明全國(guó)平均工資統(tǒng)籌模式的收入再分配水平差額最高,收入再分配系數(shù)最大,實(shí)現(xiàn)了生存公平最大化,但不能確保現(xiàn)實(shí)條件下的勞動(dòng)公平。替代率10%的中央統(tǒng)籌模式收入再分配水平通過了生存公平和勞動(dòng)公平檢驗(yàn),是現(xiàn)實(shí)收入差距條件下農(nóng)民工養(yǎng)老保險(xiǎn)全國(guó)統(tǒng)籌起步的最優(yōu)方案。

從上述文獻(xiàn)看,對(duì)于機(jī)關(guān)事業(yè)單位人員與企業(yè)職工之間、城鄉(xiāng)居民之間制度并軌效應(yīng)討論較多,但并未取得一致的研究結(jié)論。目前關(guān)于城鎮(zhèn)職工養(yǎng)老金制度有兩點(diǎn)值得關(guān)注:一是城鎮(zhèn)職工養(yǎng)老金制度是我國(guó)各類群體養(yǎng)老金制度的“藍(lán)本”,而且覆蓋面越來越廣,參保群體越來越多元化,對(duì)參保后各群體福利水平變化關(guān)注較少;二是在機(jī)關(guān)事業(yè)單位養(yǎng)老金改革及并軌的背景下,對(duì)目前參加城鎮(zhèn)職工養(yǎng)老金制度的城鎮(zhèn)企業(yè)職工、靈活就業(yè)人員以及農(nóng)民工等群體在繳費(fèi)水平、待遇計(jì)發(fā)等方面的并軌與統(tǒng)一研究較少。

隨著養(yǎng)老金制度改革的不斷深化和建立更加公平可持續(xù)的養(yǎng)老保險(xiǎn)制度,有必要對(duì)上述問題作進(jìn)一步的探討。本文將在以下兩個(gè)方面作出探索嘗試:一是借助動(dòng)態(tài)世代交疊模型,引入我國(guó)城鎮(zhèn)職工基本養(yǎng)老金制度模式和政策參數(shù),構(gòu)建一般均衡分析模型,研究城鎮(zhèn)企業(yè)職工、靈活就業(yè)者*為了研究方便,本文將“城鎮(zhèn)個(gè)體工商戶和靈活就業(yè)人員”統(tǒng)稱為“靈活就業(yè)者”。和農(nóng)民工等群體參保后的福利水平狀況以及制度并軌統(tǒng)一后的收入差距變動(dòng)情況;二是在實(shí)證研究基礎(chǔ)上,討論我國(guó)機(jī)關(guān)事業(yè)單位養(yǎng)老金制度改革的縮差效應(yīng)。

三、模型選擇與建立

借鑒世代交疊模型(Overlapping Generation Model,OLG),建立跨期的異質(zhì)性一般均衡動(dòng)態(tài)模型分析我國(guó)養(yǎng)老金并軌對(duì)不同群體收入差距的影響。假設(shè)經(jīng)濟(jì)體中主要由個(gè)人、企業(yè)和政府組成。個(gè)人追求效用最大化;企業(yè)追求利潤(rùn)最大化;而政府主要為社會(huì)提供管理服務(wù)。

本文視城鎮(zhèn)企業(yè)職工、靈活就業(yè)者和農(nóng)民工三類群體為三種不同類型的勞動(dòng)者,且假定每個(gè)群體內(nèi)的勞動(dòng)者是同質(zhì)的,即用每個(gè)群體內(nèi)代表性勞動(dòng)者表示不同類型的勞動(dòng)者,用人力資本水平區(qū)別。我國(guó)城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)制度實(shí)行“統(tǒng)賬結(jié)合”,即建立了社會(huì)統(tǒng)籌賬戶和個(gè)人賬戶。社會(huì)統(tǒng)籌賬戶為公共基金,但目前執(zhí)行現(xiàn)收現(xiàn)付,用t+1期年輕人繳納的養(yǎng)老費(fèi)支付給t期退休者。個(gè)人賬戶為勞動(dòng)者個(gè)人基金積累。

本文參考楊俊[22]的計(jì)算方法,假設(shè)月基礎(chǔ)養(yǎng)老金計(jì)發(fā)標(biāo)準(zhǔn)為當(dāng)?shù)厣夏甓仍趰徛毠ぴ缕骄べY和本人指數(shù)化月平均繳費(fèi)工資的平均值,然后乘以替代率得到社會(huì)統(tǒng)籌養(yǎng)老金。

(一)個(gè)人效用最大化

勞動(dòng)者的生命周期分為年輕時(shí)期和年老時(shí)期,每個(gè)時(shí)期的效用隨收入、消費(fèi)不同而不同。勞動(dòng)者通過消費(fèi)獲得效用,可分為當(dāng)期和下一期兩期,其對(duì)數(shù)表達(dá)式為:

Ui=U(Ci,t;Ci,t+1)=lnCi,t+βlnCi,t+1

(1)

記類型i(i=1,2,3)勞動(dòng)者在t期(年輕時(shí)期)的消費(fèi)為Ci,t;在t+1期(年老時(shí)期)的消費(fèi)為Ci,t+1,β為消費(fèi)折算率,從t+1期折算到t期。

勞動(dòng)者年輕時(shí)期付出勞動(dòng)獲得工資(養(yǎng)老保險(xiǎn)繳費(fèi)前),記為wt。不同類型勞動(dòng)者的人力資本水平記為ht,則不同勞動(dòng)者獲得的工資水平為hiwt。工作時(shí)期勞動(dòng)者將工資分為消費(fèi)和儲(chǔ)蓄兩部分。預(yù)算約束表達(dá)式為:

Ci,t=hiwt-Si,t

(2)

(2)式中,Si,t為勞動(dòng)者在年輕時(shí)期的儲(chǔ)蓄,老年退休時(shí)期的消費(fèi)為:

Ci,t+1=(1+rt+1)Si,t

(3)

(3)式中rt+1為t+1期利率。

勞動(dòng)者追求個(gè)人效用最大化,因此,兩期總消費(fèi)等于其總收入。綜合上述(1)~(3)式,勞動(dòng)者個(gè)人效用最大化的最優(yōu)線性規(guī)劃為:

(4)

s.t.Ci,t=hiwt-Si,t

(5)

Ci,t+1=(1+rt+1)Si,t

將(5)式帶入(4)式并對(duì)Si,t求一階導(dǎo)數(shù)得到個(gè)人效用最大化的消費(fèi)和儲(chǔ)蓄水平。

-1/Ci,t+β(1+rt+1)/Ci,t+1=0

(6)

(6)式表明:若當(dāng)期單位消費(fèi)減少造成效用損失用下一期(1+rt+1)單位消費(fèi)被折現(xiàn)率β折現(xiàn)到當(dāng)期增加的效用,可以進(jìn)行彌補(bǔ),進(jìn)而達(dá)到消費(fèi)效用最大化。根據(jù)上述公式可求得儲(chǔ)蓄和消費(fèi)函數(shù)。

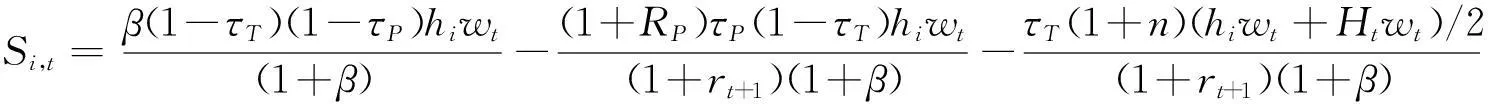

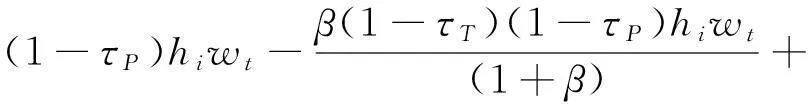

勞動(dòng)者參加基本養(yǎng)老保險(xiǎn),要繳納社會(huì)統(tǒng)籌(用τT表示)和個(gè)人賬戶(用τP表示)兩種費(fèi)用,之后才能用于儲(chǔ)蓄和消費(fèi)。因此,年輕時(shí)期(t期) i類型勞動(dòng)者的消費(fèi)函數(shù)就可表達(dá)為:

Ci,t=(1-τT)(1-τP)hiwt-Si,t

(7)

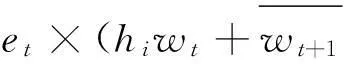

勞動(dòng)者年老時(shí)期(t+1期)有兩大部分收入來源:一部分是個(gè)人年輕時(shí)期的儲(chǔ)蓄;一部分是社會(huì)統(tǒng)籌和個(gè)人賬戶養(yǎng)老金。

(8)

(8)等式右邊第一部分內(nèi)容為期儲(chǔ)蓄,第二部分內(nèi)容為個(gè)人賬戶養(yǎng)老金額,第三部分內(nèi)容為社會(huì)統(tǒng)籌賬戶養(yǎng)老金額。其中,RP表示個(gè)人賬戶養(yǎng)老金記賬率;et表示養(yǎng)老金替代率。

在基本養(yǎng)老保險(xiǎn)制度下,勞動(dòng)者個(gè)人效用最大化表達(dá)式為:

(9)

(10)

將(10)式分別代入(7)和(8)式可得到兩期消費(fèi)式。

Ci,t=(1-τT)(1-τP)hiwt-Si,t=(1-τT)

(11)

(12)

(二)企業(yè)利潤(rùn)最大化

假設(shè)企業(yè)處于完全競(jìng)爭(zhēng)的市場(chǎng)狀態(tài),追求利潤(rùn)最大化,其產(chǎn)出由投入的資本和勞動(dòng)要素決定,并假定技術(shù)進(jìn)步單位化,即A=1,企業(yè)生產(chǎn)函數(shù)為柯布—道格拉斯生產(chǎn)函數(shù)y:

(13)

其中, α為資本產(chǎn)出份額,1-α為有效勞動(dòng)產(chǎn)出份額。L為總有效勞動(dòng),即:

Lt=h1L1t+h2L2t+h3L3t

(14)

在(14)式中,h1,h2,h3分別為三類勞動(dòng)者的有效人力資本水平。假設(shè)不同類型勞動(dòng)者人力資本水平占人力資本總水平的比例為φ1,φ2-1,φ1-φ2,同時(shí)假設(shè)勞動(dòng)力增長(zhǎng)率為n,人力資本水平和勞動(dòng)力可表達(dá)為:

H=φ1h1+φ2h2+(1-φ1-φ2)h3

(15)

Lt+1=(1+n)Lt

(16)

Ht+1=Ht

(17)

由歐拉定理可知,當(dāng)企業(yè)利潤(rùn)為零時(shí),資本和有效勞動(dòng)得到邊際報(bào)酬,進(jìn)而就決定了資本利息率和有效勞動(dòng)工資率。目標(biāo)函數(shù)為:

maxΠt=Yt-rtKt-(h1L1t+h2L2t+h3L3t)wt

(18)

(18)式分別對(duì)資本、勞動(dòng)一階求導(dǎo)即可得出資本、勞動(dòng)的價(jià)格。即:

(19)

(20)

①k為人均資本存量。

人均資本存量可表達(dá)為:

(21)

由上式知,經(jīng)濟(jì)中總資本量為儲(chǔ)蓄和個(gè)人賬戶養(yǎng)老金之和。

(三)政府公共服務(wù)管理

政府介入養(yǎng)老保險(xiǎn)事務(wù)的主要功能和目的是為養(yǎng)老保險(xiǎn)基金提供管理,為所有參保人和退休人員提供公共服務(wù)。政府在t+1期收取的養(yǎng)老金繳費(fèi)總額為:

(22)

社會(huì)平均工資記為:

(23)

(24)

由(22)與(24)相等,并帶入(23)式得到替代率水平:

(25)

②當(dāng)經(jīng)濟(jì)達(dá)到長(zhǎng)期均衡時(shí),所有變量也達(dá)到均衡水平,這時(shí)所有的變量取值保持不變。

(四)均衡經(jīng)濟(jì)系統(tǒng)

整個(gè)經(jīng)濟(jì)系統(tǒng)均衡需要消費(fèi)者、企業(yè)資本和政府收支三個(gè)系統(tǒng)的同時(shí)平衡。

(26)

(27)

(28)

依據(jù)上述動(dòng)態(tài)均衡模型,賦予相關(guān)參數(shù)值可計(jì)算出不同類型勞動(dòng)者的均衡水平。

(五)收入指標(biāo)的表達(dá)式及涵義

本文主要考察不同類型勞動(dòng)者的養(yǎng)老金福利水平及收入差距,主要用兩個(gè)指標(biāo)表示,其中總收入用總收入值表示,養(yǎng)老金收入用養(yǎng)老金值表示。

①總收入——總收入值

總收入值是指勞動(dòng)者終生收入的現(xiàn)值。不同類型勞動(dòng)者的終生收入值可以表示為:

(29)

(29)式右邊第一部分為年輕時(shí)期養(yǎng)老保險(xiǎn)繳費(fèi)后的工資現(xiàn)值,第二部分為個(gè)人賬戶養(yǎng)老金現(xiàn)值,第三部分為統(tǒng)籌賬戶養(yǎng)老金現(xiàn)值,三者之和表示總收入現(xiàn)值。

②養(yǎng)老金收入——養(yǎng)老金值

養(yǎng)老金值是指養(yǎng)老金收入現(xiàn)值除去養(yǎng)老保險(xiǎn)繳費(fèi)額后的凈余值。其公式為:

(30)

(30)式第一部分為個(gè)人賬戶養(yǎng)老金現(xiàn)值,第二部分為社會(huì)統(tǒng)籌賬戶養(yǎng)老金現(xiàn)值,第三部分為養(yǎng)老保險(xiǎn)繳費(fèi)額。如果PI為正,說明參保實(shí)現(xiàn)了養(yǎng)老金向內(nèi)轉(zhuǎn)移,且數(shù)值越大獲得轉(zhuǎn)移額越多,參保縮小了與其他勞動(dòng)者的收入差距*受鄭偉[24]研究的啟發(fā),根據(jù)本文的參數(shù)進(jìn)行了調(diào)整。;若PI為負(fù),則說明參保后養(yǎng)老金向外轉(zhuǎn)移,數(shù)值越小向外轉(zhuǎn)移額越大,參保后則擴(kuò)大了與其他勞動(dòng)者的收入差距。

為了更好地表達(dá)收入差距,本文進(jìn)一步利用總收入比、養(yǎng)老金值比兩個(gè)指標(biāo)分別考察統(tǒng)賬繳費(fèi)率變動(dòng)及并軌前后不同類型勞動(dòng)者之間的總收入和養(yǎng)老金值差距變動(dòng)情況*目前,為了進(jìn)一步降低企業(yè)各參保群體的負(fù)擔(dān),降低社會(huì)保險(xiǎn)費(fèi)率的呼聲較高,而且企業(yè)和勞動(dòng)者對(duì)繳費(fèi)率的敏感性較高。因此,本文主要通過繳費(fèi)率的變動(dòng)來考察收入差距情況。。

四、參數(shù)估值與實(shí)證測(cè)算

(一)基本參數(shù)估值

本小節(jié)將以我國(guó)三種類型勞動(dòng)者的實(shí)際情況及權(quán)威部門發(fā)布的相關(guān)數(shù)據(jù)為依據(jù),對(duì)各個(gè)變量進(jìn)行賦值。

2.β:折現(xiàn)率水平。表示年老時(shí)期消費(fèi)折現(xiàn)到年輕時(shí)期(當(dāng)期)的效用水平。我們根據(jù)Pecehenino和Pollard[23]的研究將效用折現(xiàn)率設(shè)為0.98,所以β=0.55*我們將兩代人的生命周期間隔設(shè)為30年作為一期。。

3.R:個(gè)人賬戶記賬利率。我國(guó)政策規(guī)定個(gè)人賬戶記賬利率為每年銀行一年期活期存款利率,本文將歷年人民銀行公布的一年期利率的平均值作為個(gè)人賬戶記賬利率,即R=3%。

4.n:人口增長(zhǎng)率。根據(jù)全國(guó)第六次人口普查的最新數(shù)據(jù),計(jì)算年均適齡勞動(dòng)人口的增長(zhǎng)率為0.012。

5.τT:社會(huì)統(tǒng)籌賬戶繳費(fèi)率。城鎮(zhèn)企業(yè)職工為τ1T=0.20;靈活就業(yè)者為:τ2T=0.12;農(nóng)民工為:τ3T=0.12。

6.τP:個(gè)人賬戶繳費(fèi)率。城鎮(zhèn)企業(yè)職工為τ1p;靈活就業(yè)者為τ2P;農(nóng)民工為τ3P=4%,5%,6%,7%,8%。

7.α:資本產(chǎn)出份額。根據(jù)相關(guān)研究,本文采用0.3,即α=0.3。

(二)實(shí)證測(cè)算

1. 養(yǎng)老金并軌前收入差距比較

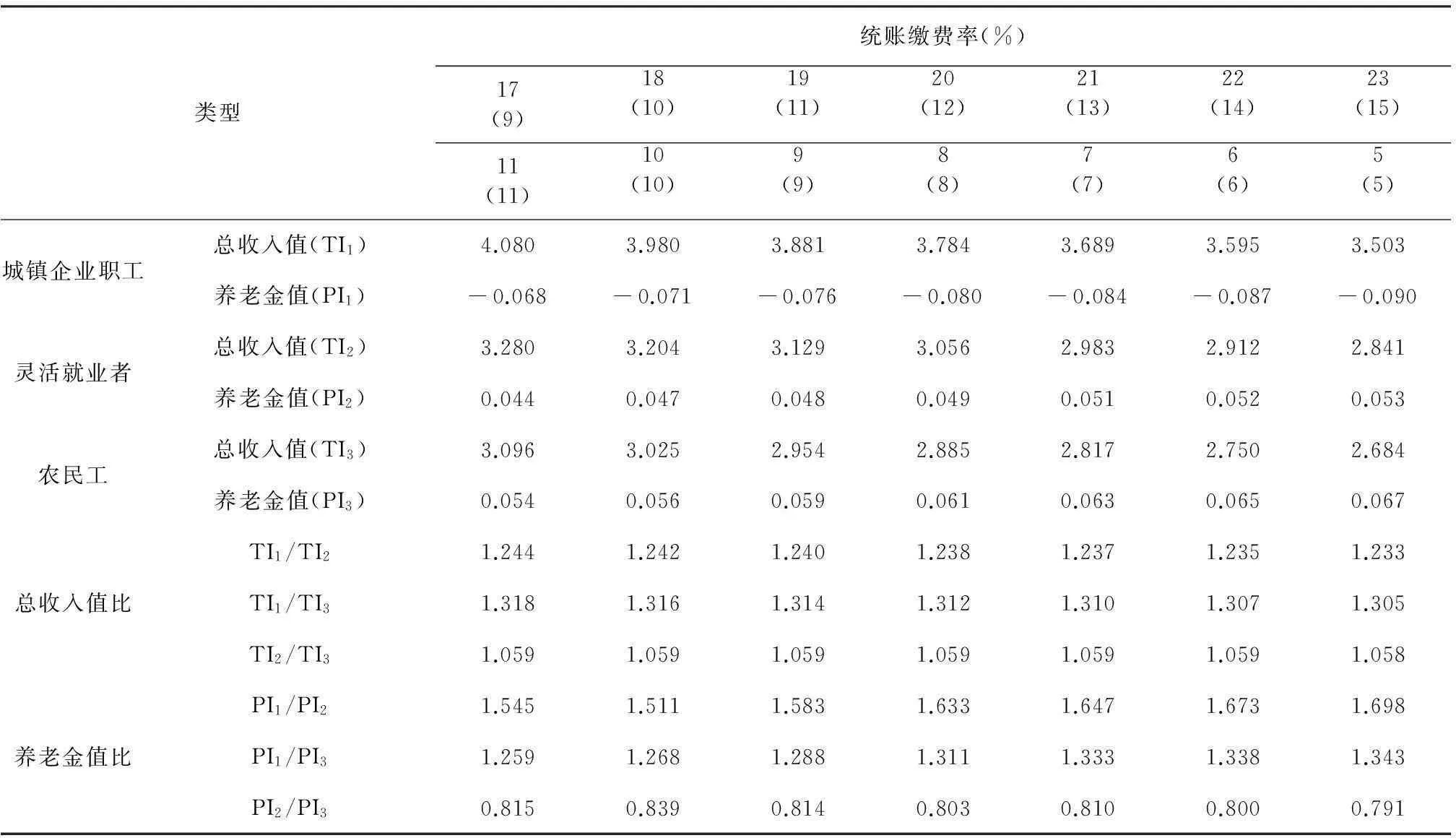

本部分討論在國(guó)家規(guī)定三類勞動(dòng)者總繳費(fèi)率范圍內(nèi),不同統(tǒng)賬繳費(fèi)率組合變化致使總收入值、養(yǎng)老金值及其差距的變動(dòng)情況,如表1所示(表1括號(hào)內(nèi)為靈活就業(yè)者、農(nóng)民工的社會(huì)統(tǒng)籌繳費(fèi)率)。

總收入值。隨著社會(huì)統(tǒng)籌賬戶繳費(fèi)率提高,個(gè)人賬戶繳費(fèi)率降低,城鎮(zhèn)企業(yè)職工、靈活就業(yè)者與農(nóng)民工三類群體的總收入值都在減少。從三者的總收入值變動(dòng)情況看,社會(huì)統(tǒng)籌賬戶繳費(fèi)率越高,總收入值減少的速度越來越快。

養(yǎng)老金值。城鎮(zhèn)企業(yè)職工的養(yǎng)老金值為負(fù),說明發(fā)生了收入向外轉(zhuǎn)移,為養(yǎng)老金統(tǒng)籌賬戶做出了額外的貢獻(xiàn),且貢獻(xiàn)額隨著社會(huì)統(tǒng)籌繳費(fèi)率的提高而增加。而靈活就業(yè)者和農(nóng)民工的養(yǎng)老金值為正,說明發(fā)生了收入向內(nèi)轉(zhuǎn)移,轉(zhuǎn)移額隨著社會(huì)統(tǒng)籌繳費(fèi)率的提高而增加,且農(nóng)民工獲得的養(yǎng)老金轉(zhuǎn)移額要大于靈活就業(yè)者。

總收入值比。隨著社會(huì)統(tǒng)籌賬戶繳費(fèi)率提高,個(gè)人賬戶繳費(fèi)率降低,城鎮(zhèn)企業(yè)職工與靈活就業(yè)者、城鎮(zhèn)企業(yè)職工與農(nóng)民工的總收入值比都在降低,而靈活就業(yè)者與農(nóng)民工的總收入值比處于穩(wěn)定狀態(tài)。這說明社會(huì)統(tǒng)籌賬戶的擴(kuò)大有利于縮小不同群體間總收入比。出現(xiàn)這種情況的原因在于社會(huì)統(tǒng)籌繳費(fèi)率的提高會(huì)產(chǎn)生兩種效應(yīng):一是工資水平下降不同。城鎮(zhèn)企業(yè)職工收入水平高,繳費(fèi)基數(shù)和比例高,繳費(fèi)額較大,與靈活就業(yè)者、農(nóng)民工相比工資下降較多,縮小了差距。二是社會(huì)統(tǒng)籌賬戶養(yǎng)老金的增加。靈活就業(yè)者、農(nóng)民工從社會(huì)統(tǒng)籌賬戶中獲得了好處,而城鎮(zhèn)企業(yè)職工利益受損,也縮小了差距。

養(yǎng)老金值比。隨著社會(huì)統(tǒng)籌賬戶繳費(fèi)率提高,個(gè)人賬戶繳費(fèi)率降低,城鎮(zhèn)企業(yè)職工與靈活就業(yè)者、城鎮(zhèn)企業(yè)職工與農(nóng)民工的養(yǎng)老金值比都在提高,而靈活就業(yè)者與農(nóng)民工的養(yǎng)老金值比總體上處于降低狀態(tài)。這說明社會(huì)統(tǒng)籌賬戶的擴(kuò)大并不利于縮小不同群體間的養(yǎng)老金差距,也即社會(huì)統(tǒng)籌賬戶未充分發(fā)揮收入再分配功能。究其原因,退休時(shí)的基礎(chǔ)養(yǎng)老金標(biāo)準(zhǔn)與在崗職工社會(huì)平均工資和本人指數(shù)化月平均繳費(fèi)工資掛鉤,個(gè)人賬戶養(yǎng)老金與繳費(fèi)工資關(guān)聯(lián),并且建立了多繳多得的激勵(lì)機(jī)制,將待遇確定型和繳費(fèi)確定型兩種模式結(jié)合起來,一方面弱化了待遇確定型較為明顯的縮小收入差距效應(yīng),另一方面也強(qiáng)化了繳費(fèi)確定型維持一定差距的效應(yīng)。總體上看,目前的養(yǎng)老金制度并未有效縮小單純的養(yǎng)老金收入差距。

2. 養(yǎng)老金并軌后收入差距比較

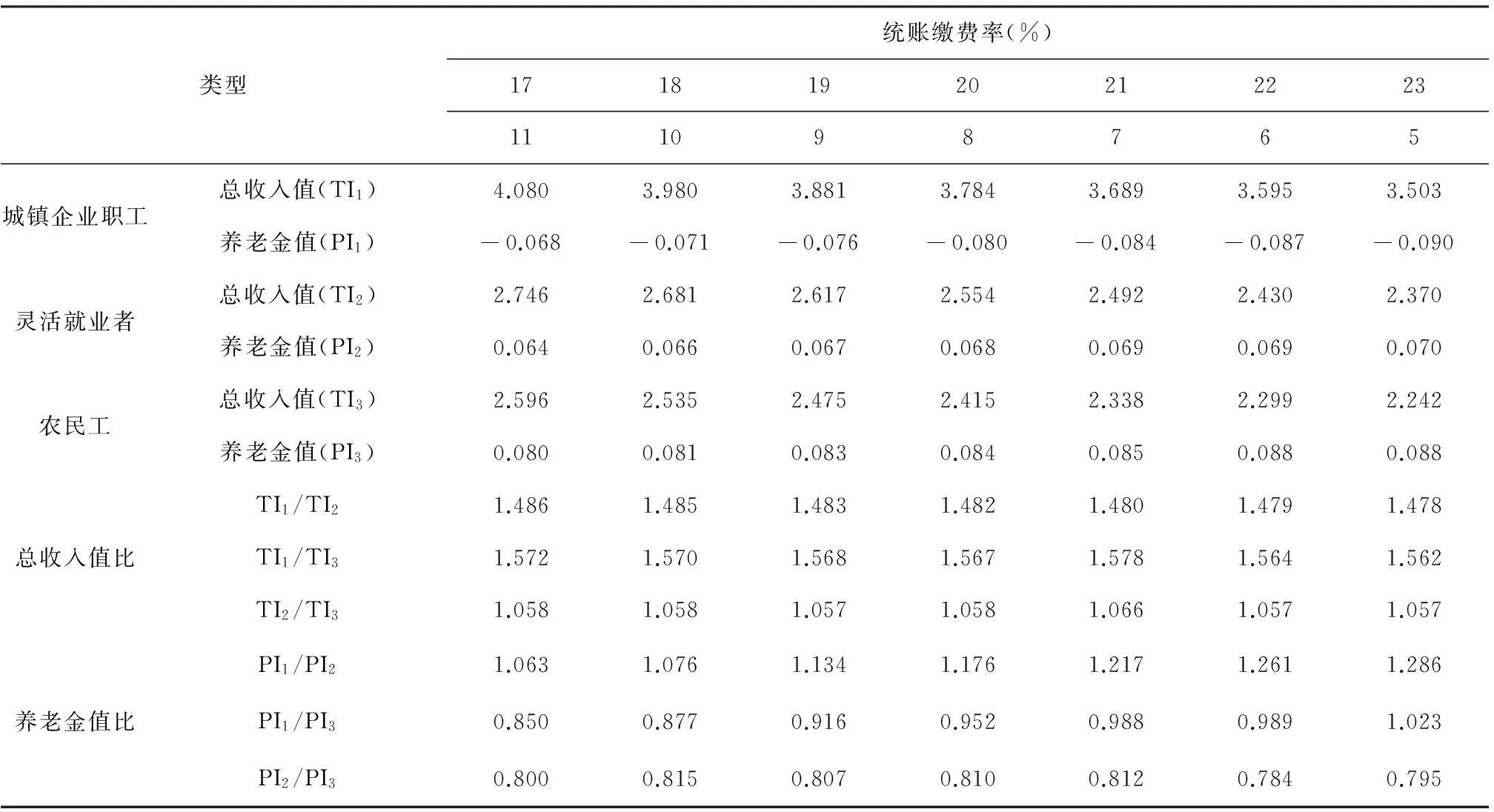

本部分討論三類勞動(dòng)者繳費(fèi)率并軌情形下,不同統(tǒng)賬繳費(fèi)率組合變化致使總收入值、養(yǎng)老金值及其比率的變動(dòng)情況,如表2所示。

總收入值。隨著社會(huì)統(tǒng)籌賬戶繳費(fèi)率提高,個(gè)人賬戶繳費(fèi)率降低,城鎮(zhèn)企業(yè)職工、靈活就業(yè)者與農(nóng)民工三類群體的總收入值都在減少。且社會(huì)統(tǒng)籌賬戶繳費(fèi)率越高,總收入值減少的速度越來越快。

養(yǎng)老金值。城鎮(zhèn)企業(yè)職工的養(yǎng)老金收入向外轉(zhuǎn)移,為養(yǎng)老金統(tǒng)籌賬戶做出了額外的貢獻(xiàn),且貢獻(xiàn)額隨著社會(huì)統(tǒng)籌繳費(fèi)率的提高而增加。而靈活就業(yè)者和農(nóng)民工的養(yǎng)老金值收入向內(nèi)轉(zhuǎn)移,轉(zhuǎn)移額隨著社會(huì)統(tǒng)籌繳費(fèi)率的提高而增加,且農(nóng)民工獲得的養(yǎng)老金轉(zhuǎn)移額要大于靈活就業(yè)者。

總收入值比。城鎮(zhèn)企業(yè)職工與靈活就業(yè)者、城鎮(zhèn)企業(yè)職工與農(nóng)民工的總收入值比都在降低,而靈活就業(yè)者與農(nóng)民工的總收入值比處于穩(wěn)定狀態(tài)。這說明社會(huì)統(tǒng)籌賬戶的擴(kuò)大有利于縮小不同群體間總收入比。

養(yǎng)老金值比。城鎮(zhèn)企業(yè)職工與靈活就業(yè)者、城鎮(zhèn)企業(yè)職工與農(nóng)民工的養(yǎng)老金值比都在提高,而靈活就業(yè)者與農(nóng)民工的養(yǎng)老金值比處于波動(dòng)降低狀態(tài)。這說明社會(huì)統(tǒng)籌賬戶的擴(kuò)大并不利于縮小不同群體間的養(yǎng)老金差距,也即社會(huì)統(tǒng)籌賬戶未充分發(fā)揮收入再分配功能。

表1 養(yǎng)老金并軌前各群體收入差距比較

表2 養(yǎng)老金并軌后各群體收入差距比較

3. 養(yǎng)老金并軌前后收入差距比較

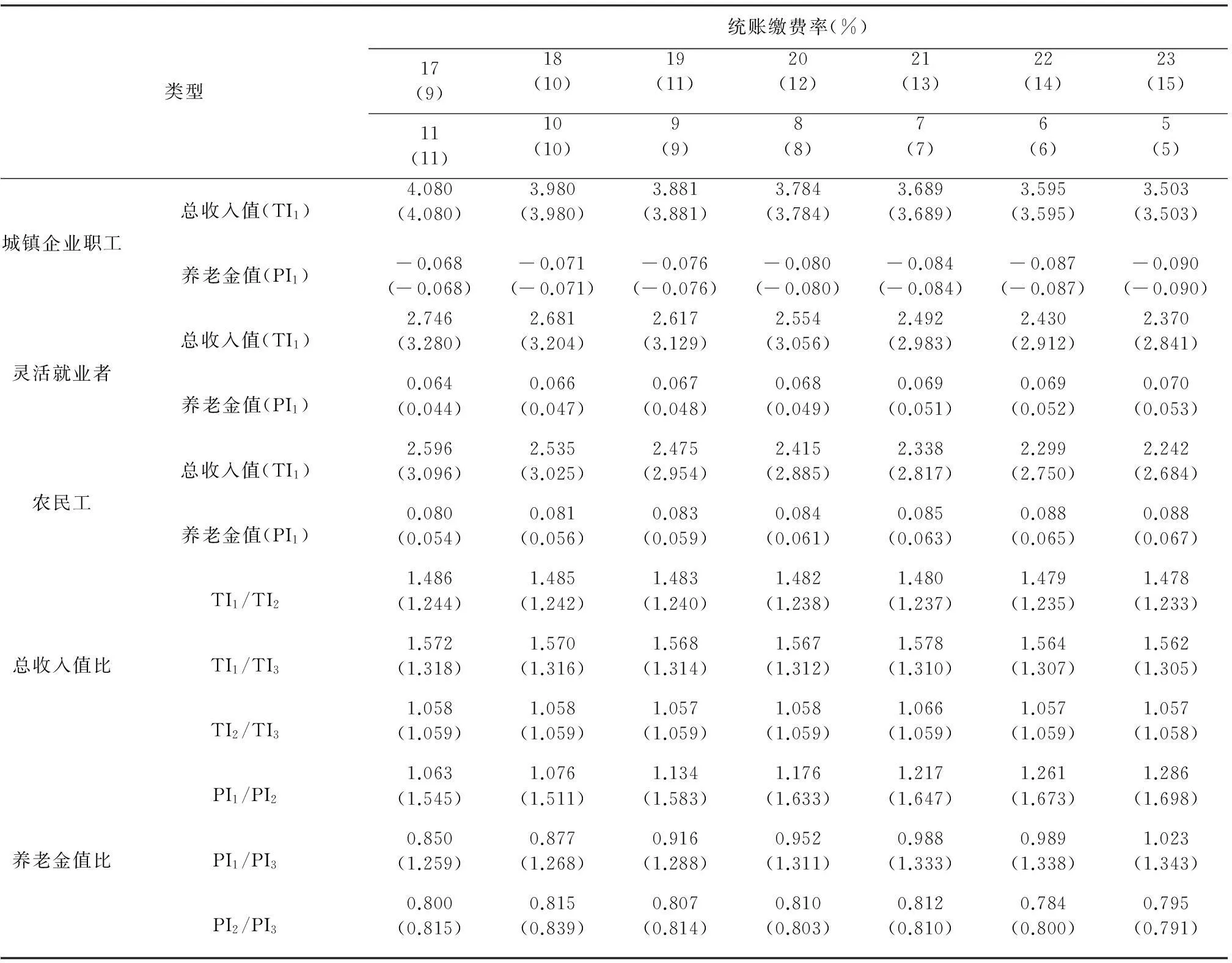

表3反映了養(yǎng)老金并軌前后各群體收入差距比較情況(括號(hào)內(nèi)數(shù)字為并軌前結(jié)果)。

總收入值和養(yǎng)老金值。與并軌前相比,并軌后靈活就業(yè)者和農(nóng)民工的總收入值分別減少了,但兩者的養(yǎng)老金值卻分別增加了。總收入值比和養(yǎng)老金值比。并軌后,城鎮(zhèn)企業(yè)職工與靈活就業(yè)者、城鎮(zhèn)企業(yè)職工與農(nóng)民工的總收入值比值較并軌前都有所增加,即并軌后的總收入差距更大,靈活就業(yè)者與農(nóng)民工的比值相對(duì)降低,總收入差距縮小;而城鎮(zhèn)企業(yè)職工與靈活就業(yè)者、城鎮(zhèn)企業(yè)職工與農(nóng)民工、靈活就業(yè)者與農(nóng)民工的養(yǎng)老金值比值較并軌前都分別降低了,即并軌后的養(yǎng)老金收入差距縮小。

通過比較可以發(fā)現(xiàn),養(yǎng)老金并軌后各群體間的總收入值差距大于并軌前,產(chǎn)生此結(jié)果的原因主要在于靈活就業(yè)者和農(nóng)民工工資水平保持不變的情況下,養(yǎng)老金并軌使社會(huì)統(tǒng)籌繳費(fèi)率和個(gè)人繳費(fèi)率都相應(yīng)提高,帶來了兩方面的效應(yīng)。一是社會(huì)統(tǒng)籌和個(gè)人賬戶繳費(fèi)率的提高使得繳費(fèi)后的工資現(xiàn)值降低,造成收入下降;二是隨著繳費(fèi)率的提高,工資降低帶來儲(chǔ)蓄水平降低,引起資本量(kt)隨之減少,資本量的下降導(dǎo)致資本回報(bào)率(rt)上升,進(jìn)一步引起統(tǒng)籌賬戶和個(gè)人賬戶養(yǎng)老金現(xiàn)值減少。工資下降和養(yǎng)老金現(xiàn)值減少均導(dǎo)致總收入值的減少,因此拉大了與城鎮(zhèn)企業(yè)職工總收入值的差距。

養(yǎng)老金并軌后各群體間的養(yǎng)老金值差距小于并軌前,其主要原因是隨著社會(huì)統(tǒng)籌繳費(fèi)水平的提高,靈活就業(yè)者與農(nóng)民工從社會(huì)統(tǒng)籌賬戶中獲得的向內(nèi)收入轉(zhuǎn)移增加,即養(yǎng)老金值增加。因此,縮小了與城鎮(zhèn)企業(yè)職工養(yǎng)老金值的差距。

表3 養(yǎng)老金并軌前后各群體收入差距比較

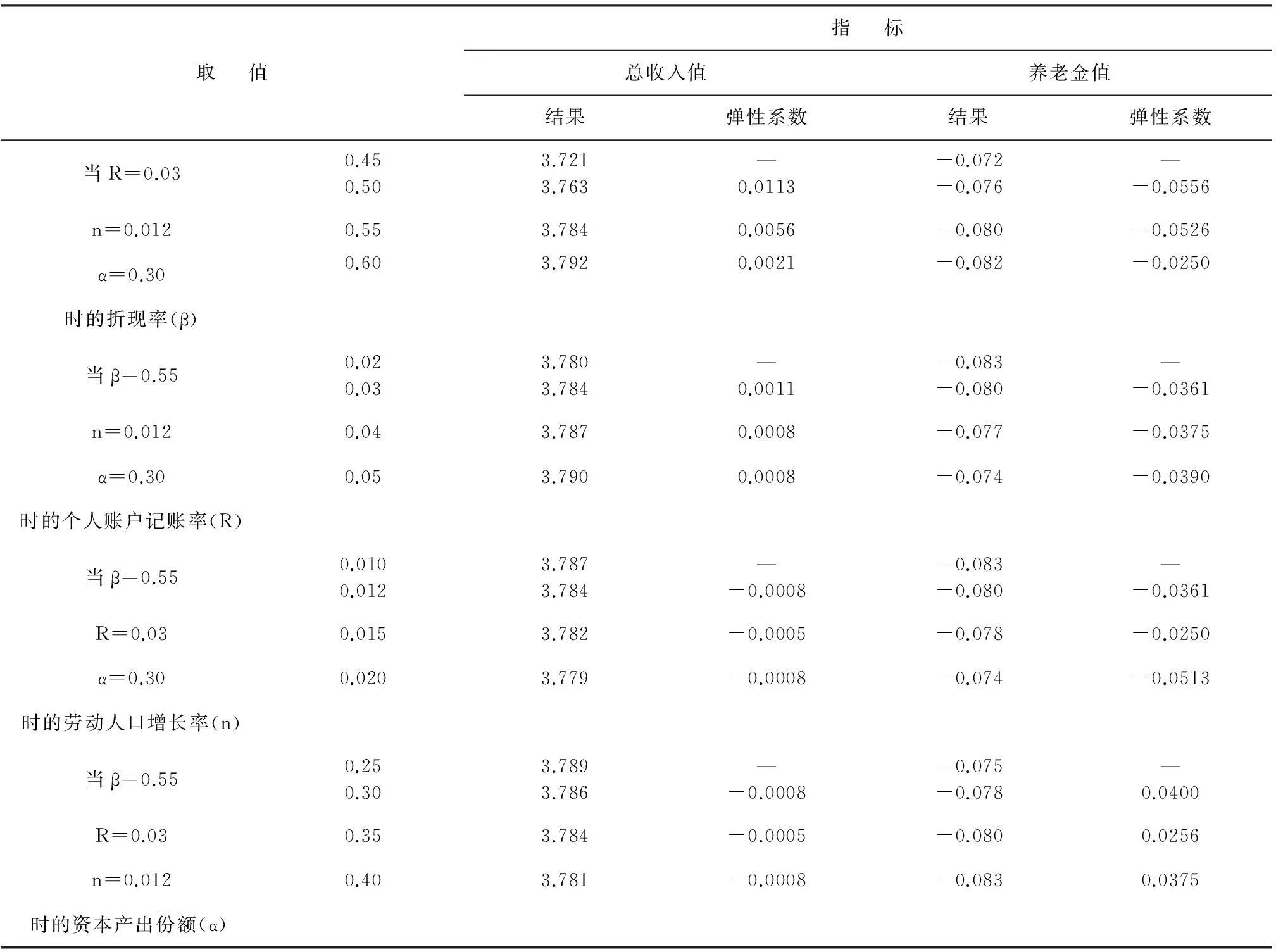

4. 敏感性檢驗(yàn)與分析

本文對(duì)折現(xiàn)率(β)、個(gè)人賬戶記賬率(R)、勞動(dòng)人口增長(zhǎng)率(n)和資本產(chǎn)出份額(α)等參數(shù)的取值范圍進(jìn)行了敏感性檢驗(yàn),表4顯示了敏感性檢驗(yàn)的結(jié)果。①折現(xiàn)率(β)與總收入值呈正向變動(dòng),與養(yǎng)老金值呈反向變動(dòng),β變動(dòng)對(duì)總收入值影響要明顯于養(yǎng)老金值。②個(gè)人賬戶記賬率(R)與總收入值正向變動(dòng),與養(yǎng)老金值反向變動(dòng),R的變動(dòng)對(duì)兩者的影響作用不明顯。③勞動(dòng)人口增長(zhǎng)率(n)與總收入值和養(yǎng)老金值都是呈反向變動(dòng),n變動(dòng)對(duì)兩者的影響較小。④資本產(chǎn)出份額(α)與總收入值呈反向變動(dòng),與養(yǎng)老金值呈正向變動(dòng),α變動(dòng)對(duì)兩者的影響均不明顯。

總體上看,參數(shù)估值范圍變動(dòng)引起的總收入值和養(yǎng)老金值變動(dòng)與基準(zhǔn)模型中值的差異不大,表明本文參數(shù)賦值是穩(wěn)健的,模型估計(jì)的結(jié)果是可靠的。

表4 參數(shù)敏感性檢驗(yàn)*敏感性分析以社會(huì)統(tǒng)籌繳費(fèi)率和個(gè)人賬戶繳費(fèi)率為國(guó)家規(guī)定的20%和8%的基準(zhǔn)情形。

五、對(duì)機(jī)關(guān)事業(yè)單位養(yǎng)老金改革的討論

國(guó)務(wù)院國(guó)發(fā)〔2015〕2號(hào)《決定》確立了“一個(gè)統(tǒng)一、五個(gè)同步”改革的基本思路*2014年12月23日,國(guó)務(wù)院副總理馬凱向十二屆全國(guó)人大常委會(huì)第十二次會(huì)議報(bào)告統(tǒng)籌推進(jìn)城鄉(xiāng)社會(huì)保障體系建設(shè)工作情況。http://www.npc.gov.cn/npc/padb/2014-12/24/content_1892953.htm.。不僅在繳費(fèi)形式、繳費(fèi)比例以及退休金計(jì)發(fā)辦法等方面與城鎮(zhèn)企業(yè)職工一致,并且還提出了與基本養(yǎng)老金同步建立職業(yè)年金的配套措施。本文上述實(shí)證研究結(jié)果也對(duì)機(jī)關(guān)事業(yè)單位養(yǎng)老金改革與并軌提供了一定的啟示。

(一)統(tǒng)賬結(jié)合改革有利于縮小基礎(chǔ)養(yǎng)老金差距

首先,根據(jù)上文研究顯示,社會(huì)統(tǒng)籌賬戶會(huì)使高收入群體的收入向低收入群體轉(zhuǎn)移。機(jī)關(guān)事業(yè)單位人員人力資本水平和工資水平較高,一方面參保后社會(huì)統(tǒng)籌賬戶的熨平作用將會(huì)發(fā)生收入向外轉(zhuǎn)移,另一方面實(shí)行新的計(jì)發(fā)辦法將使原有的基礎(chǔ)養(yǎng)老金替代率水平降低,縮小了與城鎮(zhèn)企業(yè)職工等群體的差距。但個(gè)人賬戶主要用于積累,多繳多得、長(zhǎng)繳多得又維持了個(gè)人參保的積極性(丁少群、李培)[25]。其次,退休金由原來按本人工資的一定比例計(jì)發(fā)向與自身繳費(fèi)基數(shù)、繳費(fèi)年限掛鉤的計(jì)發(fā)辦法轉(zhuǎn)變會(huì)使不同性質(zhì)機(jī)關(guān)事業(yè)單位和同一單位內(nèi)的不同崗位員工的基礎(chǔ)養(yǎng)老金基本趨同,內(nèi)部差距將會(huì)縮小。總體看,機(jī)關(guān)事業(yè)單位養(yǎng)老金制度改革降低了原有的基礎(chǔ)養(yǎng)老金替代率水平,有利于縮小收入差距。

(二)養(yǎng)老金改革配套措施發(fā)揮積極作用

在“五個(gè)同步”的思路中明確了改革的配套措施,職業(yè)年金與基本養(yǎng)老保險(xiǎn)制度同步強(qiáng)制性建立,即凡是參加機(jī)關(guān)事業(yè)單位基本養(yǎng)老保險(xiǎn)的必須要建立職業(yè)年金,這種建立方式與企業(yè)自愿性建立并且附有前提條件[11]相比具有“天然的優(yōu)勢(shì)”。補(bǔ)充性職業(yè)年金的強(qiáng)制建立不但彌補(bǔ)了基礎(chǔ)養(yǎng)老金替代率水平的降低,反而可能會(huì)形成更具彈性的正向的激勵(lì)機(jī)制(郭瑜)[26]。在宏觀經(jīng)濟(jì)下行趨勢(shì)明顯,企業(yè)成本逐漸加大,基本養(yǎng)老保險(xiǎn)欠逃費(fèi)、中斷參保等問題日益嚴(yán)重的情況下,自愿性建立企業(yè)年金無疑會(huì)遭受更多的“挫折”和“障礙”,而強(qiáng)制性職業(yè)年金則保證了機(jī)關(guān)事業(yè)單位人員的利益分配。機(jī)關(guān)事業(yè)單位養(yǎng)老金改革配套措施的出臺(tái)并未降低原有的養(yǎng)老金水平。

(三)養(yǎng)老金并軌并非能有效縮小總收入差距

本文實(shí)證研究顯示:養(yǎng)老金制度并軌雖然能縮小不同群體間養(yǎng)老金收入差距,但不利于縮小總收入差距。機(jī)關(guān)事業(yè)單位人員通常被認(rèn)為具有較高的人力資本水平和收入水平,但實(shí)際上事業(yè)單位類型復(fù)雜,人員身份也相對(duì)復(fù)雜,自然地,其人員工資水平也存在著較大差距,因而對(duì)其改革并軌的難度要高于機(jī)關(guān)單位。正如我們的研究顯示,靈活就業(yè)者、農(nóng)民工等低收入群體目前并不宜進(jìn)一步提高統(tǒng)賬繳費(fèi)率與城鎮(zhèn)企業(yè)職工完全并軌。目前事業(yè)單位分類改革并不徹底,一是未有效區(qū)分財(cái)政撥款單位和自收自支單位的繳費(fèi)資金來源和單位實(shí)際運(yùn)行情況,二是未充分考慮事業(yè)單位編制內(nèi)外人員在工資福利等方面“同工不同酬”的差異。這就模糊了養(yǎng)老金制度改革中財(cái)政支持的適度邊界和個(gè)人繳費(fèi)的責(zé)任邊界。養(yǎng)老金制度改革將其人員一次性全部納入制度,并且實(shí)行與企業(yè)統(tǒng)一的繳費(fèi)基數(shù)和費(fèi)率,實(shí)際上公共財(cái)政承擔(dān)了絕大部分的繳費(fèi)責(zé)任和并軌成本。繳費(fèi)來源的單一性不僅會(huì)增加改革和并軌的財(cái)政壓力,也會(huì)造成公共財(cái)政資源和國(guó)民收入分配格局的再調(diào)整,并非能有效縮小收入差距,還可能存在收入分配的“隱性雙軌制”(薛惠元)[27]。

六、結(jié)論與政策建議

本文運(yùn)用動(dòng)態(tài)世代交疊模型,引入我國(guó)城鎮(zhèn)職工基本養(yǎng)老金制度模式和政策參數(shù),構(gòu)建一般均衡分析模型實(shí)證測(cè)算了新型城鎮(zhèn)化過程中我國(guó)城鎮(zhèn)職工養(yǎng)老金并軌前后不同參保群體收入差距變動(dòng)情況以及討論我國(guó)機(jī)關(guān)事業(yè)單位養(yǎng)老金制度改革的縮差效應(yīng),得出以下主要結(jié)論:(1)養(yǎng)老金并軌前,城鎮(zhèn)企業(yè)職工、靈活就業(yè)者和農(nóng)民工的總收入值都隨著社會(huì)統(tǒng)籌繳費(fèi)率提高、個(gè)人賬戶繳費(fèi)率降低而減小,而養(yǎng)老金值卻逐漸增加。“大統(tǒng)籌、小賬戶”縮小了不同群體的總收入差距,但未能縮小養(yǎng)老金收入差距。(2)雖然發(fā)生了從城鎮(zhèn)企業(yè)職工向靈活就業(yè)者和農(nóng)民工的養(yǎng)老金轉(zhuǎn)移,城鎮(zhèn)企業(yè)職工為社會(huì)統(tǒng)籌賬戶作出了額外的貢獻(xiàn),但社會(huì)統(tǒng)籌賬戶的養(yǎng)老金再分配作用并不明顯。農(nóng)民市民化參加城鎮(zhèn)職工養(yǎng)老金制度也不會(huì)成為“龐氏游戲”的接棒者。(3)養(yǎng)老金并軌后,不同群體間的總收入值差距大于并軌前,也即養(yǎng)老金并軌擴(kuò)大了總收入的差距;但并軌后各群體間的養(yǎng)老金值差距小于并軌前,也即養(yǎng)老金并軌縮小了養(yǎng)老金收入的差距。(4)機(jī)關(guān)事業(yè)單位改革有利于縮小基礎(chǔ)養(yǎng)老金差距,但職業(yè)年金的建立彌補(bǔ)了收入的下降。養(yǎng)老金制度并軌并不一定能縮小總體收入差距。為更好地深化養(yǎng)老金制度改革,可從以下方面著手:

第一,繼續(xù)擴(kuò)大基本養(yǎng)老保險(xiǎn)覆蓋面。雖然我國(guó)已實(shí)現(xiàn)了養(yǎng)老保險(xiǎn)制度的城鄉(xiāng)全覆蓋,但是離法定人員全覆蓋的目標(biāo)還有距離。目前,外出農(nóng)民工參加城鎮(zhèn)職工養(yǎng)老保險(xiǎn)的僅為20%,大部分還游離于制度外。相關(guān)部門應(yīng)加強(qiáng)對(duì)中小企業(yè)、私營(yíng)企業(yè)、勞務(wù)派遣單位人員,城鎮(zhèn)自由職業(yè)者及靈活就業(yè)人員的參保監(jiān)管及征繳,同時(shí),做好農(nóng)民市民化人員的養(yǎng)老保險(xiǎn)參保工作,進(jìn)一步擴(kuò)大覆蓋面,真正實(shí)現(xiàn)人群全覆蓋。

第二,盡快建立全國(guó)統(tǒng)一的社會(huì)統(tǒng)籌基金。本文研究顯示,社會(huì)統(tǒng)籌賬戶在一定程度上發(fā)揮了縮小養(yǎng)老金差距的作用。國(guó)家應(yīng)盡快提升養(yǎng)老金統(tǒng)籌層次,出臺(tái)基礎(chǔ)養(yǎng)老金統(tǒng)籌方案,建立全國(guó)統(tǒng)一的社會(huì)統(tǒng)籌基金和基礎(chǔ)養(yǎng)老金計(jì)發(fā)、待遇調(diào)整機(jī)制,通過財(cái)政轉(zhuǎn)移專項(xiàng)支付、國(guó)有資產(chǎn)劃轉(zhuǎn)等多渠道籌資擴(kuò)大統(tǒng)籌基金規(guī)模,充分發(fā)揮社會(huì)統(tǒng)籌的調(diào)節(jié)作用,降低養(yǎng)老金差距。

第三,適時(shí)將職業(yè)年金和企業(yè)年金并軌推行。本文討論顯示,機(jī)關(guān)事業(yè)單位養(yǎng)老金改革后職業(yè)年金的強(qiáng)制建立與城鎮(zhèn)企業(yè)職工年金的自愿建立相比無疑又使收入差距維持在改革前。因此,國(guó)家在整合社會(huì)保險(xiǎn),降低社保費(fèi)率的基礎(chǔ)上,應(yīng)統(tǒng)籌考慮基本統(tǒng)一的補(bǔ)充性養(yǎng)老保險(xiǎn),通過稅收減免、財(cái)政貼息、定向轉(zhuǎn)移支付等優(yōu)惠政策和措施鼓勵(lì)企業(yè)為員工建立企業(yè)年金。可在基礎(chǔ)養(yǎng)老金全國(guó)統(tǒng)籌后,適時(shí)將企業(yè)年金和職業(yè)年金并軌推行,推動(dòng)其法制化,實(shí)現(xiàn)強(qiáng)制性,以縮小收入差距。

第四,實(shí)施養(yǎng)老保險(xiǎn)基本統(tǒng)一制度下的分類政策。本文研究顯示,不同群體間的養(yǎng)老金制度并軌并非是改革的上策。因此,國(guó)家可將基本養(yǎng)老金制度整合成 “社會(huì)統(tǒng)籌+個(gè)人賬戶”的基本制度模式,優(yōu)化“大統(tǒng)籌、小賬戶”結(jié)構(gòu),根據(jù)不同群體的實(shí)際繳費(fèi)能力,繼續(xù)實(shí)施不同的費(fèi)率政策,為不同收入水平的人員建立差異化的費(fèi)率賬戶,形成“社會(huì)統(tǒng)籌保基礎(chǔ)促公平、個(gè)人積累提水平增效率”的養(yǎng)老金分配格局,并根據(jù)經(jīng)濟(jì)社會(huì)發(fā)展、各類單位實(shí)際運(yùn)行情況對(duì)繳費(fèi)機(jī)制和待遇計(jì)發(fā)進(jìn)行適當(dāng)調(diào)整,以保持養(yǎng)老金的可持續(xù)性和再分配性。

[1]鄭秉文.機(jī)關(guān)事業(yè)單位養(yǎng)老金并軌改革:從“碎片化”到“大一統(tǒng)”[J].中國(guó)人口科學(xué),2015(1):2-4.

[2]王震.制度整合是實(shí)現(xiàn)法定人員全覆蓋的前提條件[J].中國(guó)醫(yī)療保險(xiǎn),2016(1):21.

[3]盧海元.制度的并軌與定型: 養(yǎng)老保險(xiǎn)制度中國(guó)化進(jìn)入嶄新階段[J].社會(huì)保障研究,2014(3):14-22.

[4] Palacios R, Whitehouse E. Civil-service Pension Schemes Around the World[R].Discussion Paper NO. 0602, World Bank,pdf,2006(5).

[5]Clea L N,Curry C,Carrera L.A pensions policy institute briefing paper on the impact of the Coalition Government’s public service pension reforms[R].Pensions Policy Institute,www.pensionspolicyinstitute.org.uk.pdf,2013(5).

[6] OECD. Pension funds for government workers in OECD Countries[J].Financial Market Trends, 2005(262):153-179.

[7]唐鈞.養(yǎng)老金并軌不能陷入“烏托邦”[J].學(xué)習(xí)月刊,2014(9):37-38.

[8]楊燕綏.養(yǎng)老金并軌的機(jī)遇與挑戰(zhàn)[J].行政管理改革,2015(5):20-22.

[9]白重恩,趙靜,毛捷.制度并軌預(yù)期與遵從度:事業(yè)單位養(yǎng)老保險(xiǎn)改革的經(jīng)驗(yàn)證據(jù)[J].世界經(jīng)濟(jì),2014(9):119-144.

[10]童素娟,陳詩達(dá),米紅,王凱.基于收入再分配效應(yīng)視角的養(yǎng)老金雙軌制改革研究——以浙江省為例[J].經(jīng)濟(jì)社會(huì)體制比較,2014(4):68-80 .

[11]童素娟,郭林.養(yǎng)老金雙軌制的歷史淵源與改革取向:浙江證據(jù)[J].改革,2015(1):90-98 .

[12]余桔云.并軌前后養(yǎng)老保險(xiǎn)制度的替代率和公平性評(píng)估[J].改革,2015(7):82-90.

[13]睢黨臣,董莉,張朔婷.對(duì)城鄉(xiāng)居民養(yǎng)老保險(xiǎn)并軌問題的思考[J].北京社會(huì)科學(xué),2014(7):38-43.

[14]丁芳,郭秉菊.新農(nóng)保進(jìn)城了?——城鄉(xiāng)居民養(yǎng)老保險(xiǎn)并軌之收入分配效應(yīng)研究[J].山西農(nóng)業(yè)大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版),2015(4):372-378.

[15]黃麗,羅鋒.城鄉(xiāng)基本養(yǎng)老保險(xiǎn)并軌的可行路徑與難點(diǎn)——基于廣東中山的實(shí)證分析[J].公共管理學(xué)報(bào),2012(3):82-91.

[16]李時(shí)宇,馮俊新.城鄉(xiāng)居民社會(huì)養(yǎng)老保險(xiǎn)制度的經(jīng)濟(jì)效應(yīng)——基于多階段世代交疊模型的模擬分析[J].經(jīng)濟(jì)評(píng)論,2014(3):3-15.

[17]楊翠迎,馮廣剛.最低生活保障支出對(duì)縮小居民收入差距效果的實(shí)證研究[J].人口學(xué)刊,2014(3):33-40.

[18]侯慧麗.養(yǎng)老保險(xiǎn)制度再分配效應(yīng)的結(jié)構(gòu)性透視[J].中國(guó)社會(huì)科學(xué)院研究生院學(xué)報(bào),2014(5):131-137.

[19]葉寧.城鎮(zhèn)職工基本養(yǎng)老保險(xiǎn)擴(kuò)大覆蓋面的難點(diǎn)探究——基于靈活就業(yè)者繳費(fèi)能力生命表的分析[J]. 中南財(cái)經(jīng)政法大學(xué)學(xué)報(bào),2013(5):61-65.

[20]蔣云赟.我國(guó)農(nóng)民工養(yǎng)老保險(xiǎn)方案的再研究——基于財(cái)政負(fù)擔(dān)視角的代際核算模擬[J].財(cái)經(jīng)研究,2013(10):4-18.

[21]穆懷中,宋麗敏.農(nóng)民工養(yǎng)老保險(xiǎn)統(tǒng)籌收入再分配研究[J].經(jīng)濟(jì)理論與經(jīng)濟(jì)管理,2014(1):5-15.

[22]楊俊.中國(guó)公共養(yǎng)老保險(xiǎn)制度宏觀經(jīng)濟(jì)學(xué)分析[M].北京:中國(guó)勞動(dòng)社會(huì)保障出版社,2009.

[23]鄭偉.中國(guó)社會(huì)養(yǎng)老保險(xiǎn)制度變遷與經(jīng)濟(jì)效應(yīng)[M].北京:北京大學(xué)出版社,2005.

[24]Pecchemno, R.and P.Pollard.“Dependent children and aged parents: funding education and social security in an aging economy”[J].Journal of Macroeconomics,2002(24):145-169..

[25]丁少群,李培.我國(guó)基本養(yǎng)老保險(xiǎn)調(diào)節(jié)收入分配的傳導(dǎo)機(jī)制分析[J].社會(huì)保障研究(北京),2015年第1卷(總第21卷):103-104.

[26]郭瑜.機(jī)關(guān)事業(yè)單位養(yǎng)老保險(xiǎn)改革的替代率測(cè)算[J].保險(xiǎn)研究,2015(4):79-85.

[27]薛惠元,宋君.機(jī)關(guān)事業(yè)單位養(yǎng)老保險(xiǎn)改革降低了工作人員的養(yǎng)老待遇嗎?——基于替代率水平的測(cè)算與分析[J].經(jīng)濟(jì)體制改革,2015(6):177-184.

責(zé)任編輯、校對(duì):郭燕慶

2016-03-10

國(guó)家社科基金項(xiàng)目“我國(guó)社會(huì)保險(xiǎn)調(diào)節(jié)收入分配的傳導(dǎo)機(jī)制及政策效果研究”(批準(zhǔn)號(hào):13XSH018);四川省社科基金重點(diǎn)項(xiàng)目“我國(guó)現(xiàn)行社會(huì)保障政策對(duì)企業(yè)及個(gè)人收入分配的影響效應(yīng)研究——基于四川省的調(diào)研和數(shù)據(jù)分析”(批準(zhǔn)號(hào):SC12A010);中央高校基本科研業(yè)務(wù)費(fèi)專項(xiàng)資金“我國(guó)基本醫(yī)療保險(xiǎn)調(diào)節(jié)收入分配的傳導(dǎo)機(jī)理、實(shí)際效果及衍生風(fēng)險(xiǎn)研究”(批準(zhǔn)號(hào):JBK1507142)。

李培(1984- ),河南省永城市人,西南財(cái)經(jīng)大學(xué)保險(xiǎn)學(xué)院博士研究生,研究方向:社會(huì)保險(xiǎn)與收入分配;丁少群(1968- ),安徽省懷寧市人,經(jīng)濟(jì)學(xué)博士,西南財(cái)經(jīng)大學(xué)保險(xiǎn)學(xué)院教授、博士生導(dǎo)師,中國(guó)農(nóng)業(yè)與農(nóng)村保險(xiǎn)研究中心主任,研究方向:保險(xiǎn)及社會(huì)保障理論與政策研究。

A

1002-2848-2016(04)-0061-12

當(dāng)代經(jīng)濟(jì)科學(xué)2016年4期

當(dāng)代經(jīng)濟(jì)科學(xué)2016年4期

- 當(dāng)代經(jīng)濟(jì)科學(xué)的其它文章

- 劉易斯拐點(diǎn)、資本非農(nóng)化傾向和二元經(jīng)濟(jì)結(jié)構(gòu)轉(zhuǎn)化

- 我國(guó)文化體制改革對(duì)地區(qū)經(jīng)濟(jì)增長(zhǎng)影響的實(shí)證分析

- 城鎮(zhèn)化對(duì)經(jīng)濟(jì)增長(zhǎng)的門檻效應(yīng)研究

——基于跨國(guó)經(jīng)驗(yàn)和中國(guó)現(xiàn)狀的再審視 - 地區(qū)金融生態(tài)演進(jìn)差異與信貸配置失衡的關(guān)系

——基于中國(guó)宏觀面板數(shù)據(jù)的檢驗(yàn) - 金融知識(shí)、財(cái)富積累和家庭資產(chǎn)結(jié)構(gòu)

- 回歸醫(yī)療服務(wù)本質(zhì):從“醫(yī)藥分開”看醫(yī)療服務(wù)供給