基于多元統計法我國商業銀行收入結構的定量分析

呂石山 朱家明

【摘要】針對商業銀行的收入結構,采用主成分分析、二階聚類、回歸分析和灰色預測等方法,首先對16家上市銀行的收入結構進行聚類分析,然后分別對其資產規模和營業收入與6個相應的反應收入結構的指標進行回歸分析,接著選取典型的商業銀行進行灰色預測,最后對分析結果進行總結和對商業銀行收入結構的優化給出建議。

【關鍵詞】商業銀行 收入結構 多元統計法 MATLAB SPSS

隨著我國金融業的不斷開放和利率市場化的改革,商業銀行間的競爭日益激烈,再加上國家對商業銀行的監管不斷加強,其盈利能力受到挑戰。商業銀行傳統的存貸息差的經營模式收入逐漸減少,而國外的銀行已經開始大力開拓中間業務等非利息收入。目前我國商業銀行利息收入所占的平均比重已由2010年的80%下降到2015年的70%,而國外發達國家的商業銀行利息收入所占平均比重已經達到了40%。由此可見,加快經營模式和和收入結構的改變,已成為我國商業銀行改革的方向之一。

一、數據來源及模型假設

本文選取16家上市銀行為研究對象,對其2010到2015年年報進行整理分析,獲得所需數據。為了便于解決和研究問題,提出以下幾條假設:⑴假設16家上市銀行的年報真實可信;⑵假設上市銀行在編制年報時使用會計記賬方式等一致;⑶假設設置的變量取值都有實際意義且數據記錄準確規范。

二、根據收入結構對商業銀行的分類

(一)研究思路

首先運用主成分分析將多個指標濃縮為少量幾個指標,消除各個指標間的多重共線性,然后根據主成分得分對其用二階聚類法進行聚類分析,最后根據實際情況確定最終聚類結果。

(二)數據處理

1.主成分分析。將我們整理的2015年16家上市銀行收入結構的各項指標用SPSS對其進行主成分分析,在方差累計貢獻率大于85%的情況下,得出F1、F2、F3、F4主成分得分函數:

F1=-0.379X1+0.316X2+0.023X3-0.28X4+0.3X5+0.075X6

F2=-0.163X1+0.325X2+0.439X3+0.156X4-0.354X5-0.332X6

F3=-0.244X1-0.143X2+0.431X3+0.322X4-0.09X5+0.796X6

F4=-0.293X1+0.416X2-0.684X3+0.851X4+0.032X5+0.013X6

將各指標值分別代入4個得分函數中,就可以得出每個商業銀行的主成分得分,得分結果如表1所示。

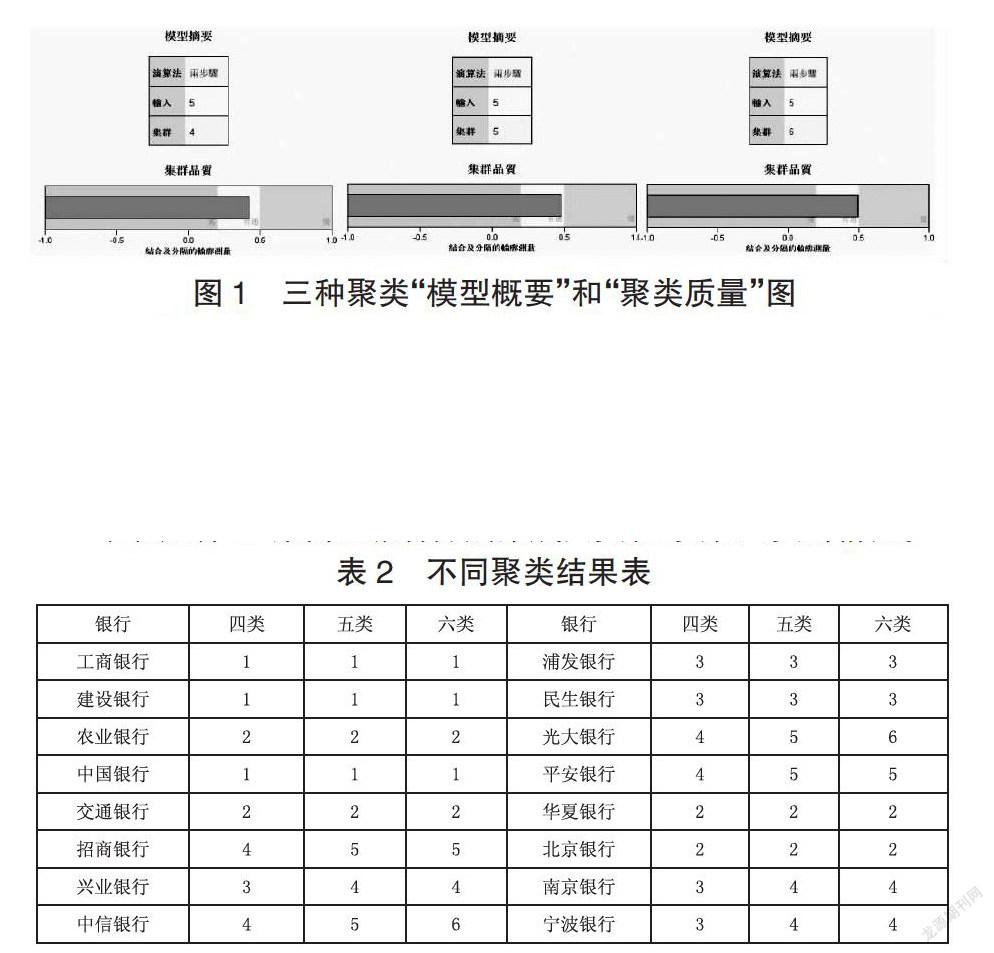

2.聚類分析。根據表1,對其用二階聚類法進行聚類分析,先分別聚成四類、五類和六類。

下圖為三種聚類的“模型概要”和“聚類質量”圖。

“聚類質量”通過不同的顏色來表示聚類質量的“差”、“良”、“好”和“較佳”三個等級。藍色條帶表聚類質量達到的等級。由上圖可以觀察到,三種聚類結果的聚類質量良好,說明聚類成三種方式都是合理的。

下表是將16家商業銀行分別聚成四類、五類和六類的情況。

表2 不同聚類結果表

■

由表2可以看出,不論將這16家銀行分為四類、五類還是六類,我們都可以發現:工商銀行、建設銀行、中國銀行被分為一類,農業銀行、交通銀行、華夏銀行、北京銀行被分為一類,浦發銀行和民生銀行被分為一類。最終我們結合實際,將四類的結果作為本文的最終聚類結果。

(三)結果分析

第一類銀行的利息收入平均為72.58%,低于其余13家銀行2.3%。并且其他營業收入平均占總收入的4.93%,遠遠高于其余13家商業銀行4.03%。這說明國有的三大商業銀行比其他商業銀行具有較優的收入結構,這也為工商、建設和中國銀行成為全球頂尖銀行提供了依據。

第二類商業銀行是利息收入占比降低最快或營業額相對龐大的商業銀行,這四家銀行的收入結構雖然沒有第一類好,但在優化收入結構的能力上存在比較大的潛力,相信其收入結構在以后幾年會快速得到改善。

第三類商業銀行是唯一在匯兌收益中虧損的一類商業銀行,這類商業銀行都是股份制銀行,資產規模較小,但是最富創新力的銀行。但就目前來說,其收入結構是16家商業銀行中最差的一類銀行,應該得到管理層的重視。

第四類商業銀行處于四類銀行收入結構的中間水平。其中,招商銀行零售業務備受認可,平安銀行依靠其母公司平安集團快速擴張,意圖成為全能型模式銀行。此類銀行的利息占比收入是四類銀行中最低的一類銀行,甚至低于第一類國有控股銀行2.5%。但資產規模較低,其他業務收入占比僅為0.15%,遠遠低于第一類商業銀行其他營業收入平均占總收入的4.93%。

三、收入結構與資產規模和營業收入之間的聯系

(一)研究思路

本文假設收入結構與資產規模和營養結構之間是確定的函數關系,進行回歸分析,得出收入結構與資產規模和營業收入之間的函數表達式,通過對各參數的分析,可分別得到資產規模和營業收入之間對收入結構的影響。

(二)數據處理

1.回歸分析。用資產規模和營業收入作為自變量,用利息凈收入、手續費及傭金凈收入、投資收益、公允價值變動收 、匯兌收益、其他業務收入作為因變量。由于6個自變量具有不同的重要性,假定收入結構可分為利息收入和非利息收入,因此先對這6個變量分別賦予權重0.5、0.1、0.1、0.1、0.1、0.1,然后再進行回歸分析。此數據是截面數據,有可能存在異方差,所以直接采用加權最小二乘法進行回歸,回歸權數設置為殘差平方和。用EVIEWS進行WLS回歸。

①資產規模回歸方程

回歸結果如下:

Y1=-21.8235+43.817X1+195.5811X2+189.2389X3+363.1467X4 +394.9035X5+335.5921X6

T=(-1.7214)(1.6997)(1.6064)(1.6930)(1.8888)(2.8589)(1.7292)

R2=0.9999,DW=0.8,F=1094270

由回歸結果可以看出R2=0.9999,這說明模型對樣本擬合度很高;F=1094270,給定顯著性水平α=0.05通過查F分布表可知,此回歸程顯著。

②業收入回歸方程

回歸結果如下:

Y2=-16.844+33.147X1+152.972X2+166.822X3+350.225X4 +334.845X5+265.7024X6

T=(-1.1819)(1.1438)(1.1177)(1.3276)(1.6204)(2.1563)(1.2179)

R2=0.9999,DW=0.7513,F=957327

由回歸結果可以看出R2=0.9999,這說明模型對樣本擬合度很高;F=957327,給定顯著性水平α=0.05通過查F分布表可知,此回歸程顯著。

(三)結果分析

由資產規模回歸方程中可以看出,6個自變量的系數都為正,說明6個變量與銀行的資產規模呈正相關。又發現利息收入的系數最小,說明利息對銀行資產規模的邊際彈性低,無法通過增加利息收入而增加資產規模。

由營業收入回歸中可以看出,6個自變量的系數都為正,說明6個變量與銀行的資產規模亦呈正相關。和資產規模回歸方程一樣,利息收入的系數最小。因此建議商業銀行應該增大非利息收入,這樣可以優化自己的收入結構,更快的提高營業收入。

四、收入結構的預測

(一)研究思路

在前文分類的基礎上,為了代表所有的上市銀行和計算的方便性,我們挑選4類中一家銀行的收入結構進行灰色預測。因為影響收入結構最主要的因素是利息占總收入的比重,我們選取這一項作為預測對象。

(二)數據處理

灰色預測

商業銀行利息占總收入的比重近年來都呈現下降的趨勢,因此我們選取GM(1,1)灰色預測模型。

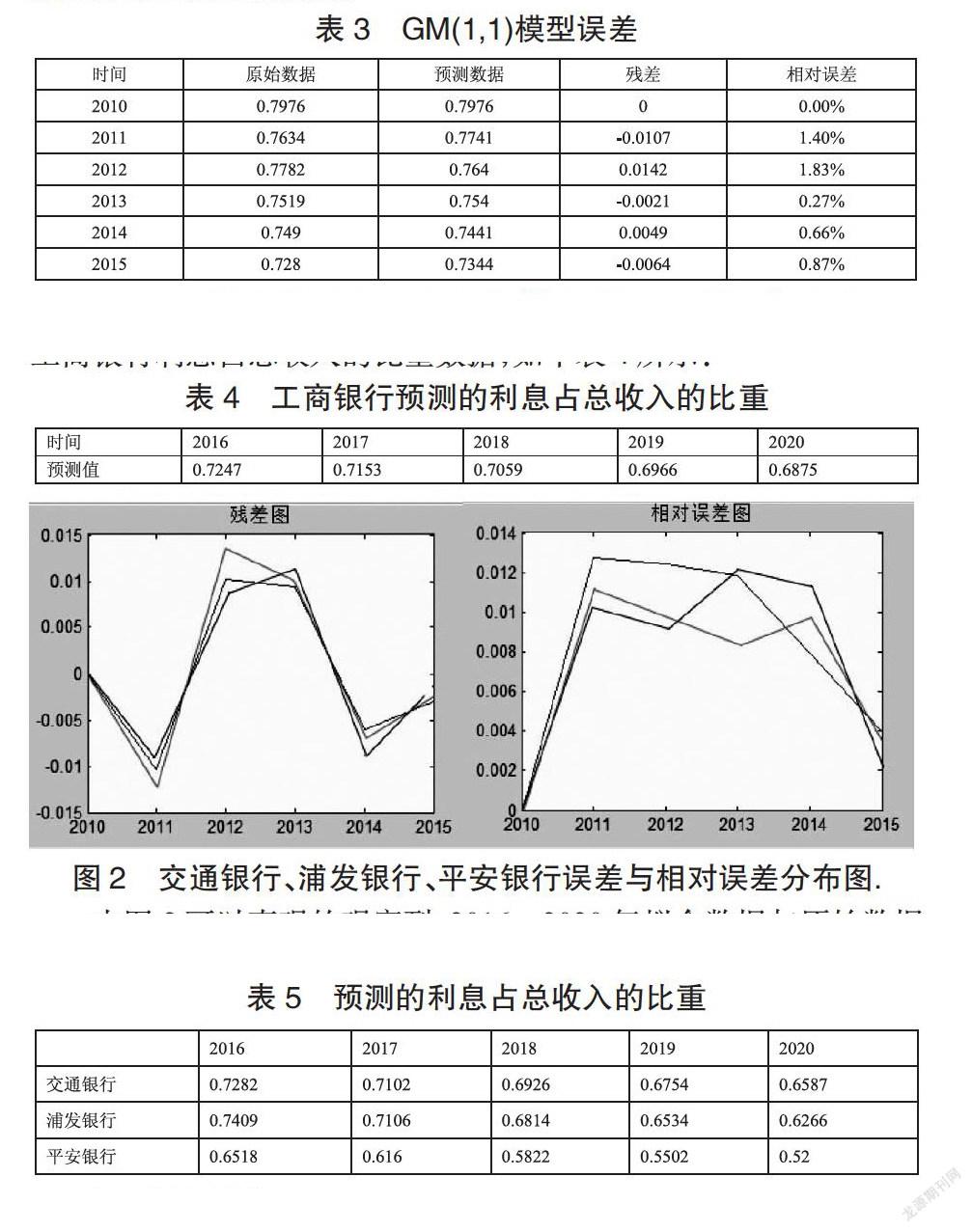

1.工商銀行。利用MATLAB軟件求出模型參數a、b,即發展灰度和內生灰度的估計值:a=0.0132,b=0.7897。由此可求得一次累加原始數列擬合序列表達式:y=59.9381-59.1405E-0.0132t,以此計算而得的數列再進行累減還原即可得灰色預測后的擬合序列,最后進行模型誤差的檢驗。

由表3可以看出,2016~2020年擬合數據與原始數據的殘差均小于0.02,相對誤差均小于2%,說明此模型可以用來預測工商銀行利息收入占總收入的比重。

利用上述建立的模型,用MATLAB直接預測2016~2020年工商銀行利息占總收入的比重數據,如下表4所示:

2.交通銀行、浦發銀行、平安銀行。采用與工商銀行相同的建模方式,對交通銀行、浦發銀行、平安銀行的利息占總收入的比重進行灰色GM(1,1)預測,預測誤差直接用圖2展示。

圖2 交通銀行、浦發銀行、平安銀行誤差與相對誤差分布圖.

由圖2可以直觀的觀察到,2016~2020年擬合數據與原始數據的殘差均小于0.02,相對誤差均小于2%,說明此模型對交通銀行、浦發銀行和平安銀行的利息收入占總收入的比重可以進行預測。

由此,我們用MATLAB求出其余三家商業銀行利息占總收入的比重數據,如表5所示:

(三)結果分析

由表4和表5可以觀察到,平安銀行的利息收入在2020年占比最低為52%,遠高于工商銀行的68.75%,說明第四類銀行,即最富有創新的商業銀行未來的發展前景樂觀。而第一類銀行即目前具有相對最優收入結構的國有大型商業銀行,其利息收入所占比重雖然在逐年降低,但其速度遠遠小于第四類股份制商業銀行。

五、總結

本文首先聚類分析了國內16家上市銀行收入結構的現狀,我們發現國有大型商業銀行現階段憑借其強大的資產規模,構建了比其它商業銀行更優的收入結構,以此成為全球頂尖銀行。而第四類股份制商業銀行雖然具有較強的創新能力,但其收入結構現狀仍不及國有大型商業銀行。然后回歸分析了商業銀行收入結構與資產規模和營業收入之間的關系,得到利息收入對銀行資產規模和營業收入的邊際彈性低,因此商業銀行欲通過增加利息收入從而增加資產規模和營業收入已是不明智的選擇。最后對4類銀行中典型的4家銀行的利息收入所占比重進行灰色預測,發現5年后富有創新的股份制商業銀行的利息收入占比已經低于國有大型商業銀行。

因此國有大型商業銀行應該加強創新,重新定位經營業務結構,向股份制商業銀行學習,與國際金融大環境接軌,效仿國際先進理念,把中間業務作為商業銀行新效益增長點。股份制商業應該保持其創新能力,繼續開展收入結構改革,擴大資產規模。國家應該逐步放松對金融的管制,讓商業銀行的業務范圍不斷擴大,逐漸形成混業經營模式,成為多功能、綜合性的“金融百貨公司”,以此達到優化收入結構的目的。

參考文獻

[1]邢學艷.我國商業銀行收入結構的實證分析[J].經濟師,2011(9):181-183.

[2]黃國妍.商業銀行收入結構與銀行風險研究[D].華東師范大學,2014.

[3]黃宏運,呂石山,朱家明.空氣污染的計量評估方法[J].陰山學刊(自然科學版),2016,04:1-5.

[4]楊桂元,朱家明.數學建模競賽優秀論文評析[M].中國學技術大學出版社,2013.9.第一版.

[5]馮巖松.SPSS 22.統計分析應用[M].北京:清華大學出版社,2015.

[6]楊桂元.數學建模[M].上海:上海財經大學出版社,2015.

[7]孫亞靜,辛雪嬌,張彥紅.中國上市商業銀行經營績效分析[J].產業與科技論壇,2013,13:26+226.

[8]張暢.我國股份制商業銀行競爭力比較分析[J].現代商貿工業,2016,07:54-56.

基金項目:國家自然科學基金資助項目(11301001),安徽財經大學教研項目(acjyzd201429)。

作者簡介:呂石山(1995-),男,青海西寧人,安徽財經大學金融學院在讀,研究方向:金融學;通訊作者:朱家明(1973—),男,安徽泗縣人,安徽財經大學統計與應用數學學院副教授,主要從事應用數學與數學建模方面的研究。