全面營改增后無形資產增值稅核算探討

■//樊 威 王 萌 許興琛 卜 華

全面營改增后無形資產增值稅核算探討

■//樊威王萌許興琛卜華

本文在“營改增”背景下分析了無形資產在取得和出售中的增值稅問題。對無形資產的增值稅核算進行了思考并發現當前增值稅征收只對企業內部開發和免稅的無形資產消除了重復征稅的問題,但是對于現在出售營改增之前取得的非內部開發非免稅無形資產并沒有消除重復征稅。

無形資產交易營業稅改增值稅政策建議

一、政策回顧

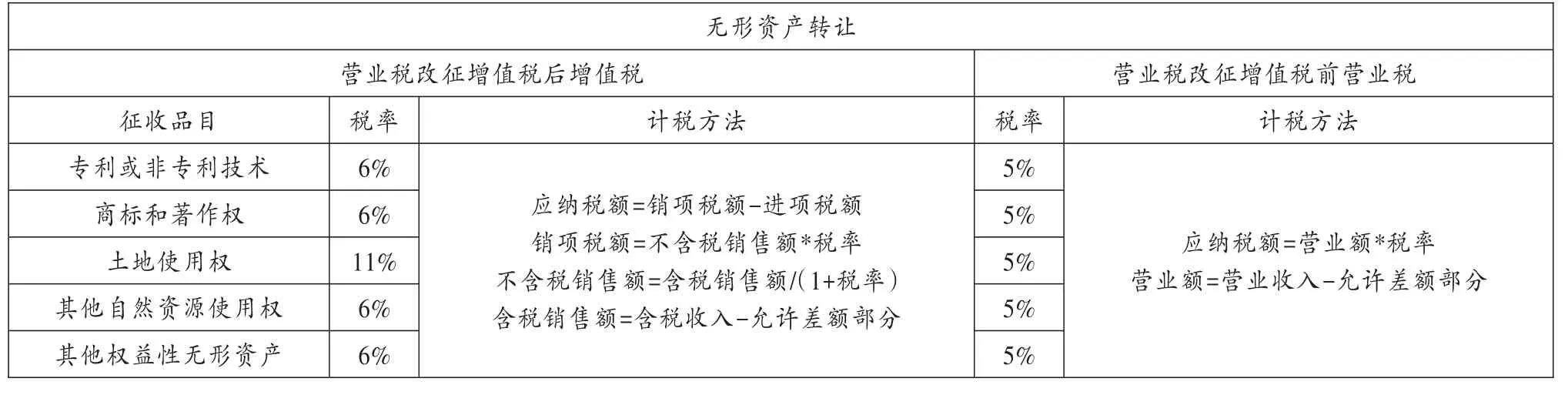

2016年3月18日召開的國務院常務會議決定,自2016年5月1日起,中國全面推開營改增試點,并將建筑業、房地產業、金融業、生活服務業全部納入營改增試點,至此,營業稅退出歷史舞臺,增值稅制度將更加完善。這是自1994年分稅制改革以來,財稅體制的又一次深刻變革。在《營業稅改征增值稅試點實施辦法》(財稅〔2016〕36號)中對無形資產交易的稅務征收進行了詳細的規定,具體變化總結如表1所示。

表1 營改增前后無形資產稅率對比表

二、營改增前后無形資產的賬務處理

無形資產的取得主要有:外購無形資產、投資者投入無形資產、通過非貨幣性資產交換和債務重組取得、企業合并取得、接受捐贈取得和內部研究開發取得。營改增之前與無形資產取得相關的稅費直接計入無形資產的成本。營業稅改征增值稅之后取得無形資產時所付的增值稅計入“應交稅費-應交增值稅(進項稅額)”。

(一)外購取得無形資產

例1,A公司于2014年5月2日購買B公司甲產品經銷權,支付價款10萬元。(該經銷權B公司于5年前取得,價值20萬元,使用年限10年,B公司該項無形資產“累計攤銷”賬戶貸方余額為10萬元(20÷10×5),應交納的營業稅0.5萬元,應交納的城市維護建設稅0.035萬元,應交納的教育費附加0.015萬元)。

A公司:

借:無形資產——經銷權——甲產品10萬元

貸:銀行存款10萬元

B公司:

借:銀行存款10萬元

累計攤銷——經銷權——甲產品10萬元

營業外支出0.55萬元

貸:無形資產——經銷權——甲產品20萬元

應交稅費——應交營業稅0.5萬元

——應交城建稅0.035萬元

——教育費附加0.015萬元

如果A公司于2016年5月2日出售該無形資產的所有權給C公司(A公司該項無形資產“累計攤銷”賬戶貸方余額為4萬元(10÷5×2)),價款8萬元,增值稅0.48萬元,應交納的城市維護建設稅0.028萬元,應交納的教育費附加0.012萬元。

A公司:

借:銀行存款8.48萬元

累計攤銷——經銷權——甲產品4萬元

貸:無形資產——經銷權——甲產品10萬元

應交稅費——應交增值稅——銷項稅額

0.48萬元

——應交城建稅0.028萬元

——教育費附加0.012萬元

營業外收入1.95萬元

營業稅改征增值稅的目的是為了完善增值稅鏈條,促進第二第三產業相互之間的流動性從而推動產業升級。為了減輕稅負、消除重復征稅現象,從而降低社會再生產各個環節的稅負壓力,從而使企業成本的降低。但是在例1中對于甲產品的經銷權來說在2014年5月2日(營改增前)出售時已經征收過一次5%(0.5萬元)的營業稅,此時A企業無法取得增值稅專用發票,因此不能抵扣以后銷售的銷項稅額,而在2016年5月2日(營改增后)再次出售時,又對甲產品的經銷權征收了6%(0.48萬元)的增值稅(未抵扣),從甲產品的經銷權的整體來說并沒有完善增值稅的鏈條,也并沒有消除重復征稅的現象,也并沒有給A企業帶來稅費的減輕,也沒有減少企業成本。

(二)企業內部研究開發取得無形資產

1.轉讓著作權和技術等免稅無形資產。根據《營業稅改征增值稅試點過渡政策的規定》(第一條下列項目免征增值稅,第十四點:個人轉讓著作權。第二十六點:納稅人提供技術轉讓、技術開發和與之相關的技術咨詢、技術服務。)

例2,A公司研究和開發一項新工藝。在2015年9月已證實新工藝必然成功,開始轉入開發階段。2015年10月購買原材料100萬元(支付增值稅17萬元)、支付人工費60萬元。2016年5月25日新工藝開發完成。B公司當時有意購買該工藝,A公司轉讓該新工藝給B公司收價款200萬元。有關會計分錄如下:

2015年10月購買原材料100萬元(支付增值稅17萬元)、支付人工費60萬元。

借:原材料100萬元

應交稅費——應交增值稅——進項稅額17萬元

貸:銀行存款117萬元

借:研發支出——資本化支出160萬元

貸:原材料100萬元

應付職工薪酬60萬元

2016年5月25日新工藝開發完成

借:無形資產——非專利技術160萬元

貸:研發支出——資本化支出160萬元

A公司出售該技術時:

借:銀行存款200萬元

貸:無形資產——非專利技術160萬元

營業外收入40萬元

2.內部研究開發取得的商標權等非免稅無形資產。因企業發展需要,A公司開發一項新商標。2015年10月購買原材料100萬元(支付增值稅17萬元)、支付人工費60萬元。2016年5月25日新商標開發完成投入使用并預期給企業帶來經濟利益的流入。有關會計分錄如下:

2015年10月購買原材料100萬元(支付增值稅17萬元)、支付人工費60萬元。

借:原材料100萬元

應交稅費——應交增值稅——進項稅額17萬元

貸:銀行存款117萬元

借:研發支出——資本化支出160萬元

貸:原材料100萬元

應付職工薪酬60萬元

2016年5月25日新商標開發完成

借:無形資產——商標權160萬元

貸:研發支出——資本化支出160萬元

因新商標存在巨大潛在價值,若干月后B企業出資購買該商標,A公司出售該商標,價款500萬元(不含增值稅)。

A公司:

借:銀行存款530萬元

貸:無形資產——商標權160萬元

應交稅費——應交增值稅——銷項稅額

30萬元

營業外收入340萬元

本例子中,企業研究開發取得商標權在2016年5月1日(營改增)前后均投入原材料,取得的增值稅專用發票均可以抵扣。對于內部研究開發取得的商標權等非免稅無形資產,無論企業在2016年5月1日(營改增)之前還是之后取得,企業開發時投入的原材料等均可以取得增值稅專用發票可以抵扣,所以2016年5月1日(營改增)之后出售內部研究開發取得的商標權等非免稅無形資產時征收增值稅不涉及重復征稅問題。

三、營業稅改征增值稅后無形資產增值稅存在的問題

(一)對于現在出售營改增之前取得的非內部開發非免稅無形資產并沒有消除重復征稅

增值稅是我國的第一大稅種,而營業稅是我國地方的第一大稅種,長期以來,我國的營業稅與增值稅是并行征收的,工業和商業企業主要征收增值稅,服務業、不動產、無形資產等主要征收營業稅。營業稅改征增值稅,可以完善增值稅鏈條,促進第二第三產業相互之間的流動性從而推動產業升級。消除重復征稅現象,從而降低社會再生產各個環節的稅負壓力。稅負的下降會帶來企業成本的降低,有利于降低物價,減輕通脹壓力。但是對于在2016年5月1日前取得的非企業內部研發的非免稅無形資產來說,如果以銷售額的6%的增值稅率來征收增值稅是加重了這種無形資產的稅負的。如例1,A企業在2016年5月1日之前購入該無形資產,已經對該無形資產征收了5%的營業稅,A企業無法取得增值稅專用發票,從而無法正常抵扣,當時的營業稅是直接計入該無形資產的成本的。如果A企業在2016年5月1日之后出售該無形資產,如果該無形資產未減值,依然取得10萬元的轉讓收入,按照現行征稅制度,需要再征收6%即0.6萬元增值稅的,從整體來看該無形資產發生了重復征稅的現象,與營改增的目的相悖。新出臺的《營業稅改征增值稅試點實施辦法》(財稅〔2006〕36號)并沒有對該項業務作出詳細的解釋和規定,筆者思考,是否可以參照固定資產的征稅標準(財稅〔2008〕170號文件規定第一,銷售自己使用過的2009年1月1日以后購進或者自制的固定資產,按照適用稅率征收增值稅;第二,2008年12月31日以前未納入擴大增值稅抵扣范圍試點的納稅人,銷售自己使用過的2008年12月31日以前購進或者自制的固定資產,按照4%征收率減半征收增值稅),征稅機關能否出臺類似相關政策如:第一,銷售自己使用過的2016年5月1日以后購進的無形資產,按照適用稅率征收增值稅;第二,銷售自己使用過的2016年4月30日以前購進的無形資產,按照適應稅率減半征收增值稅。

(二)減半征收的征稅法并不適應于企業內部開發和免稅的無形資產

對于轉讓著作權和轉讓技術來說是免稅的,對于企業內部研究開發取得的商標權等非免稅無形資產如例3,無論是2016年5月1日前取得的還是營改增之后取得的,用于研發該無形資產的原材料均有增值稅進項稅額,均可以抵扣。增值稅主要征收增值的部分,而稅收主要是為了調整公平,所以企業內部研究開發取得的無形資產不適應減半征收。

三、政策建議

對于企業來說減少企業無形資產的稅負有利于減少企業購入無形資產的成本,從而有利于企業產業升級,有利于國家工業的發展。因此在無形資產上更應該落實營改增的真正目的——減輕企業稅負、減少重復征稅。因此筆者認為。

(一)對稅務部門的建議

明確政策、出臺政策解讀。相關稅務部門應該及時出臺對無形資產轉讓中增值稅征收的詳細處理文件,明確上文中對無形資產交易營業稅改征增值稅政策的思考的問題,增強政策執行的可操作性。

(二)對企業的建議

1.加強對相關財務人員培訓。無形資產的營改增涉及企業的會計、稅務、研發和生產等部門,有關財務人員應當加強對新政策的學習和理解。

2.加強企業納稅籌劃。充分享受營改增帶來的稅收優惠,促進企業的技術開發和升級,從而為企業帶來最大的價值;進行防范納稅風險籌劃,規范企業在新政策下的納稅行為。

[1]財政部,國家稅務總局.營業稅改征增值稅試點實施辦法,財稅〔2016〕36號〔S〕.2016-03-24.

◇作者信息:中國礦業大學管理學院

◇責任編輯:哈明暉

◇責任校對:哈明暉

F810.424

A

1004-6070(2016)07-0020-03