農業企業海外投資對企業績效的影響——以光明乳業為例

李尚蒲 黃尹婷

(華南農業大學經濟管理學院,廣東 廣州 510642)

農業企業海外投資對企業績效的影響——以光明乳業為例

李尚蒲黃尹婷

(華南農業大學經濟管理學院,廣東廣州510642)

伴隨農業“走出去”戰略的實施,中國農業對外直接投資的規模不斷增長,投資效率值得關注。文章以光明乳業為例,分析了企業海外投資對短期和長期的經營績效影響。海外投資對短期績效影響以2010年收購新西蘭新萊特為例,測算信息公布前后30天內的累計超額收益率,表明海外直接投資對股市價格有著顯著的正的影響。海外投資對長期績效影響,對比2002-2009年和2010-2015年的實施海外投資前后相關指標,發現第二階段的盈利能力、股東獲利能力和持續盈利能力均顯著提升。光明乳業海外直接投資對公司績效的促進作用,對我國乳制品企業具有借鑒意義,并據此提出政策建議。

農業對外投資;光明乳業;事件分析;長期績效

一、引言

根據鄧寧的投資發展路徑理論(IDP),當人均GNP處于2000-5000美元時,國家經濟實力有所提高,國內企業具有一定比較優勢,對外投資規模迅速增加。按照世界貨幣基金組織公布的數據,中國2010年人均GDP達到了4382美元。黨的十八大報告要求加快“走出去”步伐,我國對外直接投資呈逐年上升趨勢。農業走出去戰略服務于國家戰略全局,有助于利用國內和國際市場解決中國糧食安全問題。我國的農業生產正面臨著土地資源不足、耕地面積逐年減少、水資源缺乏等問題,農業發展受資源短缺的約束。中國國內資源的稀缺性勢必導致對海外資源的需求[1]。

農業“走出去”戰略實施為中國乳制品企業提供了發展契機。隨著生活水平提高和“二胎政策”的頒布,人們對優質蛋白的乳制品需求量逐年增高,中國人均消費液態奶量從2000年的1千克增長到2014年的18.6千克,其中國內整體乳品消費量中進口乳制品約占了三分之一[2]。為了提高企業競爭力,國內很多乳制品企業選擇了海外直接投資戰略。

本文關注農業企業海外投資行為對企業績效的影響。大多數企業對外直接投資并不是當期投資就能當期收回全部收益的,投資收益具有一定的時間滯后性,需要區分企業短期和長期績效。本文以光明乳業為研究對象,分別測算企業海外投資行為對企業短期和長期績效的影響。首先,根據事件研究方法測算企業海外投資行為對短期績效影響,例如測算光明乳業收購新西蘭新萊特事件公布前后30天內的累計超額收益率來判斷該事件的發生是否明顯影響了股價波動。其次,根據光明乳業2002-2015年財務報表對比光明乳業海外投資前后的長期績效指標,觀測光明乳業歷年海外投資行為對企業績效的影響。

表12010 -2015年光明食品集團海外投資項目

二、光明乳業海外投資背景與程度

(一)國內乳業海外投資的背景

1.國內生產成本的不斷上升,對外直接投資有利于降低企業成本。2010年國內生鮮乳的生產成本逐年上升,2014年平均為3.70元/千克。德國、新西蘭、澳大利亞等國家的生鮮乳價格都低于國內的養殖成本,生鮮乳收購價格每年基本都在2.80~3.20元/千克[3]。因此,國內乳制品企業可以通過海外投資,在乳類生產具備比較優勢的國家建立海外生產基地有助于降低生產成本,同時獲得高質量的原料奶和品牌溢出效應。

2.國內建設用地的限制和專業人才缺乏,對外直接投資有利于提供廣闊的土地和優秀的管理人才。國內政府嚴格控制了牧場用地的規模,致使牧場建設困難。我國大部分的奶農都是呈散戶式分布,大型牧場嚴重缺少有經驗的管理人才。澳大利亞、新西蘭等國家地廣人稀,奶農生產規模大、技術純熟,非常適合與大型牧場相匹配的專業技術人才的培養。

3.乳品企業對外直接投資有利于提高品牌形象,增強企業誠信度。2008年由于“三聚氰胺”事件的發生導致乳制品出口量大幅下降,進口量不斷攀升,2008-2013年乳制品進口量以年均35.30%的速度遞增,出口量以21.65%的速度下降[4]。大型乳制品企業通過并購進行資源整合,取得優質低廉奶源和領先技術,增強乳制品質量保障,重新贏得國內消費者的信心。

(二)光明食品集團海外投資程度

2010年光明乳業并購新西蘭知名乳企新萊特,這也是中國乳業第一個進行海外并購項目。新萊特作為新西蘭排名第三的乳品原料供應商,為光明乳業提供了優質奶源,光明乳業由此提高了自家產品的國際化形象。光明乳業還在新西蘭設立研發中心,投資設廠用以研發生產高端嬰幼兒奶粉,企圖打破外資企業在中國高端嬰幼兒奶粉市場的壟斷。其自創品牌的培兒貝瑞高端嬰幼兒奶粉的上市,成功打破了壟斷,并迅速占領中國該領域10%的市場份額,贏得了廣闊的發展前景[5]。

光明乳業大部分的海外投資項目集中在歐洲和大洋洲,例如法國、新西蘭、澳大利亞等奶源充裕的國家(詳見表1)。2010-2012年,光明食品集團進行了8次海外并購,成功與失敗各占一半。光明集團不斷汲取經驗,2012年以后,光明食品集團的海外并購成功率大幅度提升,說明其國際化戰略部署日趨成熟。

乳業是包括奶牛飼養以及原料奶生產、銷售和加工成乳制品再消費在內的完整產業鏈條。2014年底,光明食品集團旗下的海博股份,以7.5億港元收購東方投資所持東方物流中心物業項目,提升公司冷鏈物流的整體實力。2015年,光明食品收購以色列最大乳品商特魯瓦公司56%的股權。光明乳業的對外直接投資實現了市場營銷、技術研發等方面的共享,促進其產業鏈的進一步精細化發展。

三、光明乳業海外投資對公司短期績效的影響

(一)事件研究法

事件研究法是了解股票市場證券價格與特定事件間相關性的實證分析方法,用累積平均超額收益率(CAR)來判斷該事件的發生是否明顯影響了股價。本文以光明乳業收購新萊特為研究事件,驗證對外直接投資事件的發布對于公司短期股市的影響。股東是企業的投資者和擁有者,是企業經營成果的最大利益者,因此以股價波動作判斷是適宜的。

企業事件研究法一般可分成三步:(1)判別研究的事件是什么,確定事件的種類及其事件日,估計期及事件前后計算期間。(2)計算超額收益率(AR,Abnormal Returns)和累積超額收益率(CAR)。確定市場正常收益率的方法很多,運用較廣泛的是市場模型法。(3)根據構造的統計量對累積超額收益率進行計量檢驗,以確定事件對市場是否有顯著影響。

本文具體研究方法步驟如下:

第一步,選擇光明乳業收購新萊特公告發布日2010年7月19日作為事件日,以事件日前120天至前31天(-120,-31)作為估計區間,以事件日前后30天(-30,30)作為計算區間。

第二步,以(-120,-31)估計區間內市場的實際收益率R't和個股的實際收益率Rt為樣本,采用回歸分析,估計市場模型Rt=α+β×R't,以得到個股此區間α和β的估計值,并將其視為(-30,30)計算區間α和β的正常取值。

其中,個股實際收益率Rt計算方法為:Rt= Pt/Pt-1,公式中,t表示時間,Pt和Pt-1表示股票在t和t-1日的收盤價。同理得出市場指數的實際收益率R't。

第三步,利用模型Rt=α+β×R't計算(-30,30)區間的日正常收益率rt。

第四步,計算股票的超額收益率ARt=Rt-rt,同時計算(-30,30)區間的累積超額收益率CARt。

第五步,進行統計顯著性檢驗。假定事件發生對股價無影響時的CAR服從均值為0的正態分布,從而對CAR是否顯著異于0進行統計檢驗,其檢驗統計量服從t分布。顯著性水平α=0.05,利用Eviews 6.0就可以得到t檢驗結果。

(二)光明乳業收購新萊特的短期績效分析

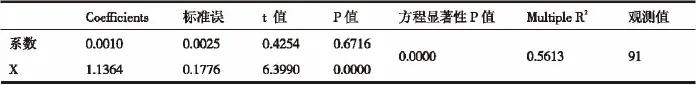

本文選擇光明乳業收購新萊特公告發布日2010年7月19日作為事件日,判斷并購事件對前后30天企業的股價影響。通過Eviews6.0對(-120,-31)估計期的個股日實際收益率Rt和市場指數日實際收益率進行R't回歸分析,估計市場模型Rt=α+β×R't,以得到個股此區間α和β的估計值(見表2)。

回歸方程為Y=0.0011+1.1365X,可以認為光明乳業股票個股實際收益率與市場指數實際收益率之間存在顯著線性關系,統計顯著性通過,從而確定α和β的值為0.0011和1.1365。根據Rt=0.0011+1.1365R't計算事件日前后30天的日正常收益率,并求出超額收益率AR。

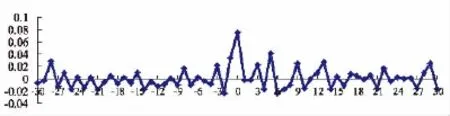

從圖1中可以看出,并購公布日前后,并購方的超額收益率分別為0.0335和-0.0024,而在并購公布日當天,其超額收益率為0.0752,說明并購公布日當天市場對于并購事件的反映好于并購前后。并購發生前并沒有較大的超額收益,說明不存在信息泄露與內幕交易的可能,數據可用于判斷對股價的影響。

表2 市場模型回歸分析

圖1 事件日前后30天超額收益率變化趨勢圖

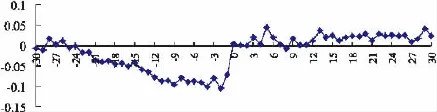

圖2 事件日前后30天累計超額收益率變化趨勢圖

累計超額收益率在并購前12天都比較平穩,從-0.0765波動到-0.0703,在并購公布日當天增至0.0048,同樣說明了不存在信息泄露或內幕交易的情況。并購公布日以后累計超額收益率基本都大于0,且之后一直穩定在0.02~0.04之間,說明從短期績效上看,公布對外直接投資信息的光明乳業的市場表現高于大盤表現,對外直接投資消息的發布對公司股價產生明顯的正面影響。同時,通過Eviews 6.0進行t檢驗,得出t=13.84,大于顯著性水平0.05下自由度為60的t臨界值2.000,拒絕原假設,對外直接投資消息的發布對公司股價產生正面影響顯著,股價的上升進一步體現了企業經營管理良好。

四、光明乳業海外投資對企業長期績效的影響

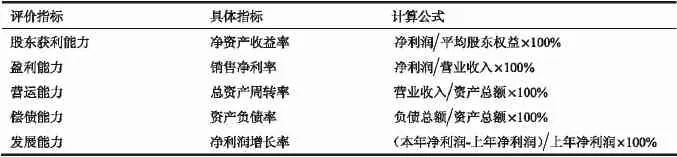

(一)長期績效指標

企業長期績效指標除了反映傳統利潤類指標,即盈利能力和股東獲利能力,還包括企業成長和發展的指標,例如:營運能力是否改善、償債能力是否提升、持續的盈利能力等。因此,本文對于光明乳業長期績效的衡量實施較為綜合的財務報表分析。

1.盈利能力指標。企業對外直接投資最直接目標是利潤最大化,提高企業盈利能力,進而推動股票價格上漲,增加股東資本增值收益。盈利能力指標通常采用“銷售凈利率”來評價,該指標越高則表示使企業在擴大銷售的同時,內部經營管理有效,盈利水平越高。

2.股東獲利能力指標。企業財務管理的目標是“實現股東收益最大化”。股東獲利能力指標通常采用“凈資產收益率”來評價,該指標越高表示對外投資給公司帶來的收益越高,股東獲利能力越強。

3.營運能力指標。營運能力反映著資產管理的效率和效益,采用“總資產周轉率”來評價。總資產周轉率是指一定財務期間內,企業全部資產所占資金循環一次所需要的天數,反映企業財務資產的利用效率。該指標越高則表示其銷售能力越強,資產管理效果好。

4.償債能力指標。償債能力指標采用“資產負債率”來評價,資產負債率從不同的角度看,其高低也會對公司績效產生不一樣的影響。對于債權人而言,資產負債率越低,企業越有能力償還債款;對于股東而言,在借款利息率低于資本利潤率時,資產負債率越大,股東利潤越大;對于企業自身發展,應當充分考慮預期的利潤和未來的風險做出資本決策。一般認為,資產負債率在40%~60%為合理舉債程度[6]。

5.發展能力指標。企業發展能力是指企業在追求永續發展的過程中,既能實現經營目標,又能在競爭領域和未來經營中保持優勢、持續盈利,穩健成長的能力[7]。該指標采用“凈利潤增長率”來評價,側重考慮企業對外直接投資后是否有利于發展能力的提高,該指標越高表示企業發展能力越高。

(二)長期績效分析

1.股東獲利能力。2008-2014年,光明乳業凈資產收益率持續上升,除了2008年因“三聚氰胺”事件影響整體乳制品企業銷售收入外,其他年份均保持較為穩定的收益水平。從2013年開始,光明乳業的凈資產收益率上升增加的重要原因是新萊特公司在新西蘭證券交易所正式上市。新萊特成功上市帶動光明乳業的凈利潤提高,光明所占新萊特股份獲得的盈余高達111.78%。

2.盈利能力。2009-2014年,光明乳業銷售凈利率在穩步上升。海外生產基地的建立,降低了企業生產成本,提高銷售凈利率。2011年,上市培兒貝瑞高端嬰幼兒奶粉,該產品不僅是光明乳業與新萊特共同自主研發的高質品,打破外資嬰幼兒奶粉在中國的壟斷地位,并借助新萊特的知名度打開國外市場,優化內部資源配置,國際化戰略部署成效顯著。

3.營運能力。光明乳業的總資產周轉率滿足流通企業總資產周轉率為1-2的標準[8]。企業進行對外直接投資,在調整內部資源配置的同時增加投資資產,營業收入的增量小于資產增長幅度,使得總資產周轉率下降幅度較大。

4.償債能力。2010年,光明乳業實行全球化戰略,實施海外并購,資產負債率逐年攀升,2010-2015年資產負債率均超過50%。海外并購增加了光明乳業的負債金額,與此同時,企業并購的資金大部分通過海外融資取得。企業形成了一套涵蓋“融資—收購—整合—證券化”全過程的海外收購模式,稀釋在海外收購的財務風險,并通過海外資產證券化降低集團整體的杠桿比率,減少對集團自有資金的依賴[9]。

5.發展能力。2010年,光明乳業實施海外投資,其凈利潤增長情況整體良好。2015年,由于國內市場原奶價格持續低迷,乳制品展開價格戰,價格戰的激化導致乳品企業利潤下降[10]。2015年1-5月,光明乳業主要海外并購企業營業收入增長幅度達到30%,利潤增長幅度達到31%,國際化業務的營業收入和利潤增幅均超過了集團主營業務的平均增幅[9]。2015年,收購以色列特魯瓦公司,對企業發展能力的影響需要在未來的財報分析中體現。

五、結論與啟示

光明乳業的海外投資提高了企業短期和長期的經營績效。(1)短期績效以2010年收購新西蘭新萊特為例,通過測算海外投資的信息公布前后30天內的累計超額收益率(CAR)來判斷該事件的發生是否明顯影響了股價波動,數據分析表明,海外并購對外直接投資對股市價格有著顯著的正的影響,有利于光明乳業進行資產再融資。(2)海外投資從整體上改善了光明乳業的長期績效指標。對比光明乳業實施海外投資前后2002-2009年和2010-2015年的的企業績效指標,盈利能力、股東獲利能力和持續盈利能力顯著提升,營運能力和償債能力維持在合理區間。與乳品行業龍頭企業伊利集團相比較,光明乳業海外直接投資使其凈利潤增長率接近了市場占有率是它六倍的伊利股份。

表3 光明乳業對外直接投資績效評價體系

表42002 -2015年光明乳業對外直接投資績效

農業對外投資規模不斷擴大、世界農業融合程度的不斷提高為中國農業企業實施“走出去”戰略提供了契機。光明乳業的海外投資行為對企業短期和長期績效均起到促進作用,對我國乳制品企業有著借鑒意義。一是充分利用國內國外“兩種資源和兩個市場”,可以獲得低成本的奶源,還可以獲得更成熟的工藝、技術和前沿研究成果等優勢資源。二是乳品企業對外投資實現集團的資產證券化,通過海外上市提高國際知名度,打造品牌協同效應。三是與跨國公司同臺競技,對中國企業戰略制定提出更高要求,需要找準戰略投資者的核心定位,降低跨國經營和并購的風險,明確戰略目標、整合文化和技術、避貿易等政策風險等。

[1]程國強,朱滿德.中國農業實施全球戰略的路徑選擇與政策框架[J].改革,2014,(01):109-123.

[2]國家統計局.國家外匯管理局.2014年度中國對外直接投資統計公報[M].北京:中國統計出版社,2015.

[3]李勝利,等.2014年中國奶業回顧與展望[J].中國畜牧雜志,2015,(02):22-28.

[4]姜冰,李翠霞.基于宏觀數據的乳制品質量安全事件的影響及歸因分析[J].農業現代化研究,2016,(01):64-70.

[5]佟顯永,岳宋平.乳業重生邁步從頭——2011年乳制品行業的回顧與思考[J].中國乳業,2011,(12):8-9.

[6]Kaplan RS.Norton DP.The Balanced Scorecard-Measure That Drive Performance[J].Harward Business Reviews,1992,70(1):187-204.

[7]Erich A.Helfert.Financial Analysis Tools and Techniques:A Guide for Managers[M].McGraw Hill Professional,2011.

[8]熊楚熊.企業經營效率分析——資產周轉率分析[J].財務與會計(理財版),2010,(08):51-53.

[9]侯雋.光明海外擴張意欲重返乳業第一陣營[J].中國經濟周刊,2015,(25):72-74.

[10]侯軍偉,馮偉芳.2015年中國乳業市場總結暨2016年發展趨勢及應對策略[J].乳品與人類,2016,(01):44-54.

(責任編輯:車碧云)

國家社會科學基金(項目編號:16AJY015);農業部軟科學項目(項目編號:201618-1)。

李尚蒲(1980-),男,副教授、博士,研究方向:制度經濟學、農業對外投資;黃尹婷(1993-),碩士研究生。