CEO背景特征對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響研究

摘 要以我國(guó)滬、深兩市上市公司為研究對(duì)象,深入研究了CEO背景特征對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響。研究表明:CEO年齡越大,越為保守和回避風(fēng)險(xiǎn),傾向于降低公司風(fēng)險(xiǎn)承擔(dān);CEO任期越長(zhǎng),其專用性人力資本和管理防御程度越高,公司風(fēng)險(xiǎn)承擔(dān)水平越低;CEO教育程度與公司風(fēng)險(xiǎn)承擔(dān)顯著負(fù)相關(guān),當(dāng)CEO在其他單位兼職時(shí),公司風(fēng)險(xiǎn)承擔(dān)水平相對(duì)較低。而CEO性別、職稱對(duì)公司風(fēng)險(xiǎn)承擔(dān)并沒(méi)有顯著的影響。文章為我們更好地理解上市公司的風(fēng)險(xiǎn)承擔(dān)行為及CEO等高管的選撥與任命具有一定的啟示意義。

關(guān)鍵詞總經(jīng)理;背景特征;風(fēng)險(xiǎn)承擔(dān)

[中圖分類號(hào)]F275 [文獻(xiàn)標(biāo)識(shí)碼] A [文章編號(hào)]1673-0461(2016)11-0018-08

一、引 言

風(fēng)險(xiǎn)承擔(dān)是指公司對(duì)投入大量有風(fēng)險(xiǎn)資源的承擔(dān)程度,即公司愿意為獲得較好的市場(chǎng)機(jī)會(huì)或收益而愿意承擔(dān)高風(fēng)險(xiǎn)的程度,對(duì)公司風(fēng)險(xiǎn)承擔(dān)的研究也是近年來(lái)公司財(cái)務(wù)領(lǐng)域的研究熱點(diǎn)(蘇坤, 2016)[1]。然而,以往文獻(xiàn)大都將管理層視為是同質(zhì)的(不同企業(yè)管理層風(fēng)險(xiǎn)偏好一致),并基于管理層“理性人”假設(shè)來(lái)研究風(fēng)險(xiǎn)承擔(dān)問(wèn)題。但是,管理層受制于自身不同的教育背景、工作經(jīng)歷和生活環(huán)境,導(dǎo)致不同的思維習(xí)慣和想法,進(jìn)而影響著他們的決策。管理層的背景特征是其形成認(rèn)知基礎(chǔ)、洞察力和價(jià)值觀的重要因素。自Hambrick和Mason(1984)提出著名的“高層梯隊(duì)理論”(Upper Echelons Theory)[2]以來(lái),行為金融學(xué)派逐漸引入人口統(tǒng)計(jì)學(xué)和社會(huì)學(xué)的研究方法,從管理者人口學(xué)特征的視角研究了不同企業(yè)管理層異質(zhì)性對(duì)公司決策的重要作用。公司經(jīng)營(yíng)決策深刻地蘊(yùn)含著管理者尤其是CEO個(gè)人特質(zhì)的烙印(蘇坤,2015)[3]。風(fēng)險(xiǎn)承擔(dān)決策作為公司一項(xiàng)重要的戰(zhàn)略決策,必然受到CEO認(rèn)知水平、風(fēng)險(xiǎn)偏好和價(jià)值觀的影響。而CEO認(rèn)知水平、風(fēng)險(xiǎn)偏好和價(jià)值觀形成于其過(guò)往的教育、工作和生活環(huán)境當(dāng)中,因而會(huì)受到眾多人口背景特征如性別、年齡、教育程度、職稱等的重要影響。基于此,本文將公司風(fēng)險(xiǎn)承擔(dān)與“高層梯隊(duì)理論”結(jié)合起來(lái),以我國(guó)滬、深A(yù)股市場(chǎng)2001~2012年上市公司為研究對(duì)象,系統(tǒng)探討CEO背景特征是如何影響公司風(fēng)險(xiǎn)承擔(dān)水平的。研究發(fā)現(xiàn),CEO年齡越大、教育程度越高、任期越長(zhǎng),公司風(fēng)險(xiǎn)承擔(dān)越低,CEO在上市公司以外兼職對(duì)公司風(fēng)險(xiǎn)承擔(dān)具有顯著的負(fù)向影響,而CEO性別和職稱對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響不顯著。

本文的理論貢獻(xiàn)主要體現(xiàn)在以下兩個(gè)方面:第一,克服以往文獻(xiàn)視不同企業(yè)管理層為同質(zhì)性的局限,從管理層異質(zhì)性的視角探討了CEO背景特征對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響。而以往有關(guān)公司風(fēng)險(xiǎn)承擔(dān)影響因素的研究大都是從公司基本特征、公司治理和宏觀制度環(huán)境等方面研究的,而本文則基于“高層梯隊(duì)理論”,不僅為公司風(fēng)險(xiǎn)承擔(dān)的影響因素提供了新的解釋,也進(jìn)一步豐富了CEO背景特征與公司決策間關(guān)系的研究。第二,“高層梯隊(duì)理論”的研究大都是以西方成熟資本市場(chǎng)和制度環(huán)境為背景(在西方國(guó)家強(qiáng)調(diào)民主、平等,高管團(tuán)隊(duì)權(quán)力差距較小,因此研究對(duì)象往往以高管團(tuán)隊(duì)背景特征為基礎(chǔ)。而在中國(guó)由于高管團(tuán)隊(duì)權(quán)力差距相對(duì)較大,強(qiáng)調(diào)個(gè)人英雄主義和權(quán)威,單純研究高管團(tuán)隊(duì)而忽略個(gè)體的影響差別具有很大的局限性),而本文則結(jié)合我國(guó)的特殊國(guó)情,在研究對(duì)象上與以往“高層梯隊(duì)理論”相區(qū)別,拓展了“高層梯隊(duì)理論”的內(nèi)涵以及該理論在新興轉(zhuǎn)型經(jīng)濟(jì)國(guó)家中的應(yīng)用和實(shí)踐。

二、理論分析與研究假設(shè)

已有文獻(xiàn)基于性別認(rèn)同理論探討了性別對(duì)個(gè)人人格和決策的影響,大都發(fā)現(xiàn)女性在面臨決策時(shí)更為保守和謹(jǐn)慎,更傾向于回避風(fēng)險(xiǎn)(Powell & Ansic,1997;Huang & Kisgen,2013)[4-5]。Peng和Wei (2007)發(fā)現(xiàn)與女性CEO相比,男性CEO更傾向于選擇激進(jìn)的公司戰(zhàn)略[6]。從過(guò)度自信的視角來(lái)看,男性CEO往往相比女性CEO更為過(guò)度自信,而過(guò)度自信有利于提高企業(yè)風(fēng)險(xiǎn)承擔(dān)水平(余明桂等,2013)[7]。而從管理者防御的視角來(lái)看,由于傳統(tǒng)男尊女卑和女性家庭責(zé)任為重思想的影響,女性社會(huì)地位長(zhǎng)期受到歧視,女性在就業(yè)市場(chǎng)上處于劣勢(shì),被解雇的成本相對(duì)更高,獲取新職位的難度也更大(王福勝和程富,2014)[8],女性CEO有更強(qiáng)的動(dòng)機(jī)來(lái)規(guī)避風(fēng)險(xiǎn)以保障職業(yè)安全。在此基礎(chǔ)上,提出如下假設(shè)1:

假設(shè)1:與CEO性別為女性的公司相比,CEO性別為男性的公司風(fēng)險(xiǎn)承擔(dān)水平更高。

在不同的年齡階段,人們的風(fēng)險(xiǎn)偏好會(huì)有很大差異。通常來(lái)講,人的靈活性和適應(yīng)性會(huì)隨著年齡的增大而下降。年齡越大,人們?cè)綖楸J睾突乇茱L(fēng)險(xiǎn),對(duì)變化的抵制也就越強(qiáng),而年輕人則思維活躍、體力和精力旺盛,相對(duì)較為激進(jìn)。Bantel和Jackson (1989)發(fā)現(xiàn)管理層年齡越大,越傾向于選擇低風(fēng)險(xiǎn),相對(duì)較為保守的公司戰(zhàn)略,且不愿意進(jìn)行戰(zhàn)略變革[9]。而Wiersema和Bird (1993)進(jìn)一步發(fā)現(xiàn)年輕的管理層具有更強(qiáng)的冒險(xiǎn)和創(chuàng)新精神,傾向于選取風(fēng)險(xiǎn)水平較高的戰(zhàn)略,并積極推動(dòng)公司戰(zhàn)略變革[10]。Peng和Wei (2007)也發(fā)現(xiàn)越年輕的CEO越傾向于選擇激進(jìn)的公司戰(zhàn)略[6]。Prendergast和Stole (1996)基于信號(hào)傳遞理論的視角發(fā)現(xiàn)年輕CEO有著更為激進(jìn)的投資行為,傾向于承擔(dān)更高水平的風(fēng)險(xiǎn)以向外界傳遞更高管理水平的信號(hào)[11]。從職業(yè)轉(zhuǎn)換成本的角度來(lái)看,隨著CEO年齡的增大,其人力資本流動(dòng)性逐漸降低,工作轉(zhuǎn)換成本也就逐漸上升(王福勝和程富,2014)[8],也會(huì)促使其回避風(fēng)險(xiǎn)、采取保守策略。在此基礎(chǔ)上,提出如下假設(shè)2:

假設(shè)2:CEO年齡越大,公司風(fēng)險(xiǎn)承擔(dān)水平越低。

CEO教育背景反映了其知識(shí)和技能基礎(chǔ)。王永海和周為(2013)認(rèn)為決策者教育程度越高越傾向于是風(fēng)險(xiǎn)規(guī)避者,對(duì)風(fēng)險(xiǎn)的態(tài)度也就更為謹(jǐn)慎[12]。通常來(lái)講,CEO教育程度越高,其聲譽(yù)和能力就越好。根據(jù)Finkelstein(1992、2009)[13-14]關(guān)于管理層權(quán)力的觀點(diǎn),管理層權(quán)力可劃分為組織結(jié)構(gòu)權(quán)力、所有制權(quán)力、專家權(quán)力、聲譽(yù)權(quán)力四個(gè)維度,其中教育程度是聲譽(yù)權(quán)力的典型指標(biāo)。教育程度越高,CEO權(quán)力就越大,“話語(yǔ)”也就越有分量,也就更有能力按照自身意愿來(lái)操控公司風(fēng)險(xiǎn)承擔(dān)水平。根據(jù)前文分析,由于CEO個(gè)人財(cái)富與職業(yè)前途高度依賴于所在企業(yè),無(wú)法有效分散風(fēng)險(xiǎn),CEO比股東更厭惡風(fēng)險(xiǎn),傾向于選擇低風(fēng)險(xiǎn)承擔(dān)策略。因此,CEO教育程度越高,其權(quán)力越大,“話語(yǔ)權(quán)”就越強(qiáng),也就越有能力選擇低風(fēng)險(xiǎn)策略。在此基礎(chǔ)上,提出如下假設(shè)3:

假設(shè)3:CEO教育程度越高,公司風(fēng)險(xiǎn)承擔(dān)水平越低。

根據(jù)Finkelstein (1992、2009)[13-14]關(guān)于管理層權(quán)力四個(gè)維度的劃分,職稱是CEO專家權(quán)力的典型指標(biāo)。CEO職稱越高,其權(quán)威和專家權(quán)力就越大,“話語(yǔ)”就越有分量,也就越有能力按照自身意愿來(lái)操控公司風(fēng)險(xiǎn)承擔(dān)水平,進(jìn)而降低公司風(fēng)險(xiǎn)承擔(dān)。因此,提出如下假設(shè)4:

假設(shè)4:CEO職稱越高,公司風(fēng)險(xiǎn)承擔(dān)水平越低。

隨著CEO任期的延長(zhǎng),其在企業(yè)的投入和專用性人力資本也隨之增大,他們會(huì)出于職業(yè)關(guān)注和個(gè)人私利的考慮,不愿承擔(dān)過(guò)高的風(fēng)險(xiǎn),甚至放棄一些風(fēng)險(xiǎn)相對(duì)較高但凈現(xiàn)值為正的投資項(xiàng)目(Kempf et al., 2009)[15]。Gibbon和Murphy (1992)發(fā)現(xiàn)將要退休的總經(jīng)理很少進(jìn)行長(zhǎng)期風(fēng)險(xiǎn)性投資,以期獲得公司短期內(nèi)充足的現(xiàn)金流[16]。隨著任期的延長(zhǎng),CEO的收入安全與職業(yè)安全問(wèn)題變得越來(lái)越重要,其管理防御程度也越來(lái)越高(王福勝和程富,2014)[8],CEO在經(jīng)營(yíng)決策中更傾向于保守策略,CEO任期與風(fēng)險(xiǎn)偏好顯著負(fù)相關(guān)(湯穎梅等,2011)[17]。王瑛等(2003)也發(fā)現(xiàn)我國(guó)企業(yè)任職時(shí)間較長(zhǎng)的管理者相對(duì)更為保守[18]。而任期較短的CEO則比任期長(zhǎng)的CEO更有可能考慮多種選擇,更樂(lè)于創(chuàng)新和接受風(fēng)險(xiǎn)性項(xiàng)目(曾三云等,2015)[19]。在此基礎(chǔ)上,提出如下假設(shè)5:

假設(shè)5:CEO任期越長(zhǎng),公司風(fēng)險(xiǎn)承擔(dān)水平越低。

當(dāng)CEO在其它企業(yè)任職時(shí),其聲譽(yù)權(quán)力往往較高(Finkelstein., 2009)[14],CEO權(quán)力也就越大,“話語(yǔ)權(quán)”就越強(qiáng),也就越有能力選擇低風(fēng)險(xiǎn)策略。在此基礎(chǔ)上,提出如下假設(shè)6:

假設(shè)6:當(dāng)CEO在其他單位兼職時(shí),公司風(fēng)險(xiǎn)承擔(dān)水平相對(duì)較低。

三、研究設(shè)計(jì)

(一)變量設(shè)計(jì)

1.被解釋變量設(shè)計(jì)

本文的被解釋變量是對(duì)公司風(fēng)險(xiǎn)承擔(dān)的衡量。已有研究主要采用公司收益的波動(dòng)性來(lái)衡量公司風(fēng)險(xiǎn)承擔(dān)。與財(cái)務(wù)性指標(biāo)相比,市場(chǎng)性股票收益率的波動(dòng)不受財(cái)務(wù)報(bào)表的約束和限制,能夠較好地反映企業(yè)的風(fēng)險(xiǎn)承擔(dān)行為,也是公司風(fēng)險(xiǎn)承擔(dān)的常用衡量指標(biāo)。借鑒Koerniadi et al(2014)[20]、江菲(2012)[21]和Nakano & Nguyen(2012)[22]的研究,本文主要采用年化日收益率標(biāo)準(zhǔn)差的對(duì)數(shù)值(Risk1)、年化周收益率標(biāo)準(zhǔn)差的對(duì)數(shù)值(Risk2)和年化月收益率標(biāo)準(zhǔn)差的對(duì)數(shù)值(Risk3)3種方法同時(shí)衡量公司風(fēng)險(xiǎn)承擔(dān)。計(jì)算公式如模型(1)所示:

CRTijt=ln■ (1)

其中,rijt表示公司i在j年度內(nèi)第t日(周、月)的收益率。T表示每個(gè)財(cái)務(wù)年度內(nèi)總計(jì)有T個(gè)階段(日、周、月)。

2.解釋變量設(shè)計(jì)

本文的解釋變量主要是對(duì)CEO背景特征的衡量,具體來(lái)講主要包括:CEO性別、CEO年齡、教育程度、職稱、任期和是否在外兼職情況等。使用虛擬變量來(lái)表示CEO的性別變量(CEOgender),當(dāng)公司的CEO為男性時(shí),CEOgender取值為1,否則為0。使用CEO在當(dāng)年年末時(shí)的實(shí)際歲數(shù)(以年為單位)來(lái)表示CEO年齡(CEOage)。使用序列變量來(lái)表示CEO教育程度(CEOedu),具體來(lái)講,當(dāng)CEO教育程度為中專及以下時(shí),該變量取值為1;教育程度為大專時(shí),取值為2;教育程度為本科時(shí),取值為3;教育程度為碩士時(shí),取值為4;教育程度為博士時(shí),取值為5。使用虛擬變量來(lái)衡量CEO職稱(CEOtitle),當(dāng)CEO具有高級(jí)職稱時(shí),該變量取值為1,否則為0。使用CEO在上市公司的任職時(shí)間長(zhǎng)短來(lái)表示CEO任期(CEOtenue)。使用虛擬變量來(lái)衡量CEO在所在企業(yè)之外的兼職情況(CEOjobs),當(dāng)CEO在其它單位兼職時(shí),該變量取值為1,否則為0。

3.控制變量選擇

根據(jù)以往文獻(xiàn),選取以下控制變量。①資本結(jié)構(gòu)(Lev)。使用公司期末總負(fù)債與總資產(chǎn)的比值來(lái)衡量公司負(fù)債水平。②盈利能力(ROA)。使用資產(chǎn)收益率來(lái)衡量公司盈利能力。③成長(zhǎng)性(Growth)。使用主營(yíng)業(yè)務(wù)收入增長(zhǎng)率來(lái)衡量公司成長(zhǎng)性。④上市年限(Age)。使用上市年限加1后的自然對(duì)數(shù)值來(lái)衡量上市年限長(zhǎng)短。此外,本文在回歸時(shí)還控制了行業(yè) 和年度差異(使用行業(yè)和年度虛擬變量表示)。

將各變量匯總?cè)绫?所示。

(二)樣本與數(shù)據(jù)來(lái)源

本研究以我國(guó)滬、深兩市2001~2012年A 股上市公司為研究對(duì)象,并按照以下標(biāo)準(zhǔn)進(jìn)行篩選。①剔除金融、保險(xiǎn)類行業(yè)上市公司;②剔除在樣本期間被ST、PT的公司;③剔除資料不全或缺少相關(guān)數(shù)據(jù)資料的樣本。經(jīng)過(guò)上述篩選程序,本研究共得到14 450個(gè)樣本觀測(cè)值, 其中2001年915個(gè)、2002年982個(gè)、2003年1 046個(gè)、2004年1 105個(gè)、2005年1 184個(gè)、2006年1188個(gè)、2007年1 187個(gè)、2008年1 320個(gè)、2009年1 377個(gè)、2010年1 381個(gè)、2011年1 374個(gè)、2012年1 391個(gè)。本研究對(duì)所有連續(xù)變量進(jìn)行了上下1%的Winsorize 處理以消除有關(guān)極端值的不利影響。本研究所用財(cái)務(wù)數(shù)據(jù)主要來(lái)源于國(guó)泰安信息技術(shù)有限公司開(kāi)發(fā)的中國(guó)股票市場(chǎng)數(shù)據(jù)庫(kù)(CSMAR)及上市公司年報(bào),數(shù)據(jù)分析主要采用STATA11.0軟件。

(三)研究模型

在上述變量界定基礎(chǔ)上,采用如下模型運(yùn)用多元回歸分析法來(lái)依次檢驗(yàn)本文所提假設(shè)。

Riskit=α0+β1CEOit+β2Levit+β3ROAit+β4Growthit+β5Ageit+β6INDU+β7YEAR+εit (4)

其中,Risk表示公司風(fēng)險(xiǎn)承擔(dān),本文依次采用Risk1、Risk2和Risk3三種衡量方式;在上述模型中,α0表示截距項(xiàng),β表示回歸系數(shù),ε表示誤差項(xiàng),i表示公司,t表示時(shí)段。由于常用的面板數(shù)據(jù)估計(jì)方法會(huì)低估回歸結(jié)果的標(biāo)準(zhǔn)誤差,借鑒Petersen(2009)[23]的研究,在后文的回歸分析檢驗(yàn)時(shí)對(duì)標(biāo)準(zhǔn)誤差進(jìn)行了公司層面的群聚(Cluster)調(diào)整。

四、實(shí)證研究

(一)描述性統(tǒng)計(jì)分析

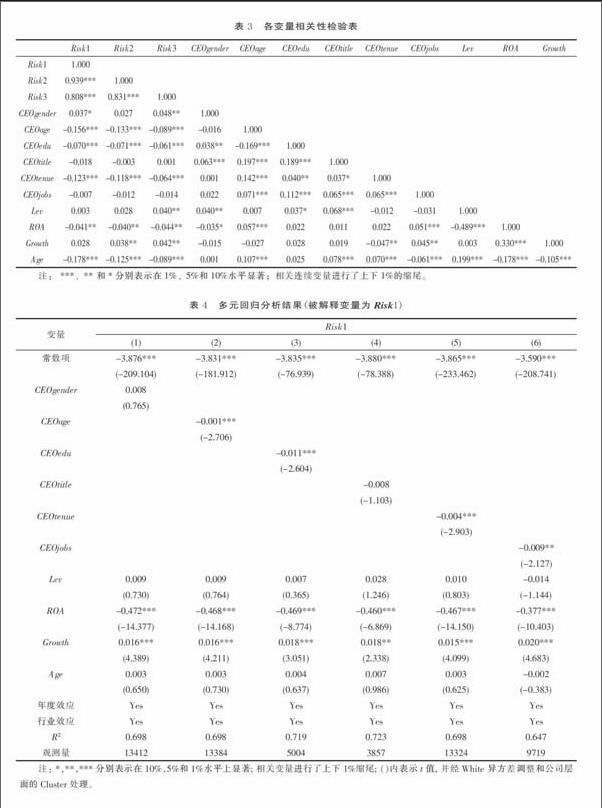

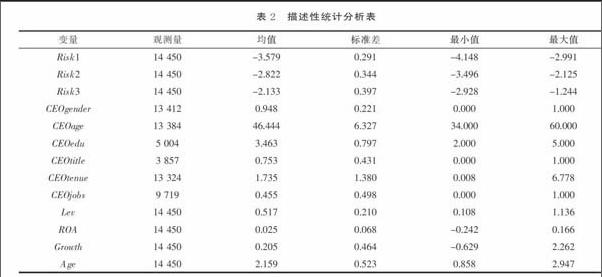

全部樣本的描述性統(tǒng)計(jì)分析結(jié)果如表2所示。從該表中表示公司風(fēng)險(xiǎn)承擔(dān)的指標(biāo)可以看出,各公司在風(fēng)險(xiǎn)承擔(dān)方面存在著一定的差異。大約有94.8%的上市公司總經(jīng)理為男性,男性CEO占我國(guó)上市公司的主導(dǎo)。上市公司CEO的平均年齡為46.4歲,年齡最小的為34歲,最大的為60歲。教育程度最低的為大專,最高的為博士,整體受教育程度相對(duì)較高。大約有75.3%的上市公司CEO具有高級(jí)職稱。上市公司CEO的任期均值為1.735年,相對(duì)較短。大約有45.5%的上市公司存在著CEO在外單位兼職的現(xiàn)象。上市公司總體資產(chǎn)負(fù)債率平均為51.7%,呈現(xiàn)相對(duì)較為折中的債務(wù)水平。我國(guó)上市公司盈利水平整體較低,ROA均值僅為2.5%。上市公司整體成長(zhǎng)狀況良好,營(yíng)業(yè)收入增長(zhǎng)率平均為20.5%。

(二)相關(guān)性檢驗(yàn)

本文對(duì)所涉及各變量間相關(guān)性系數(shù)檢驗(yàn)的結(jié)果如表3所示。從該表可以看出,表示公司風(fēng)險(xiǎn)承擔(dān)的3個(gè)變量間均在1%的水平上顯著正相關(guān),驗(yàn)證了風(fēng)險(xiǎn)承擔(dān)指標(biāo)選取的一致性。CEO性別與公司風(fēng)險(xiǎn)承擔(dān)正相關(guān),年齡、教育程度、任期與公司風(fēng)險(xiǎn)承擔(dān)顯著負(fù)相關(guān),CEO職稱、是否在外兼職與公司風(fēng)險(xiǎn)承擔(dān)的負(fù)相關(guān)關(guān)系不顯著。本文建立模型所涉及各自變量間相關(guān)性系數(shù)絕對(duì)值整體較小,呈現(xiàn)弱相關(guān)關(guān)系,可以認(rèn)為本文所建模型基本不存在多重共線性問(wèn)題,可以放入同一個(gè)模型進(jìn)行回歸分析。

(三)多元回歸分析

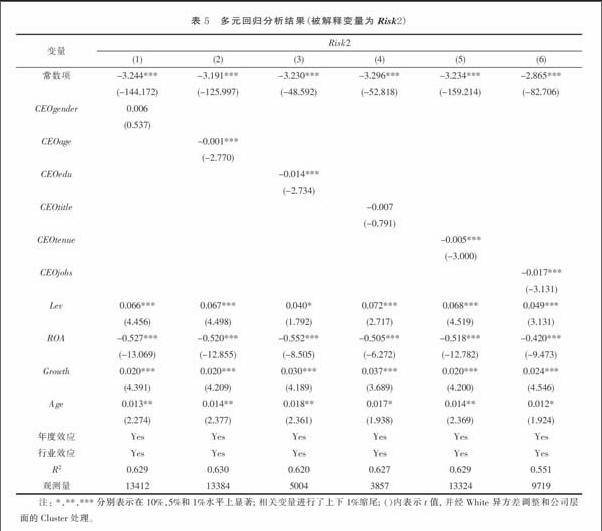

基于本文所建立的回歸模型,在控制其它影響公司風(fēng)險(xiǎn)承擔(dān)因素的情況下,對(duì)CEO的6個(gè)背景特征進(jìn)行回歸分析的檢驗(yàn)結(jié)果如表4 ~表 6所示。表4 ~表 6的被解釋變量依次為表示公司風(fēng)險(xiǎn)承擔(dān)的3個(gè)變量。從 表4 ~表 6的第(1)列可以看出,在控制其它影響公司風(fēng)險(xiǎn)承擔(dān)因素的情況下,CEO性別對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響雖然為正,但并不顯著;這說(shuō)明在我國(guó),男性CEO與女性CEO在企業(yè)風(fēng)險(xiǎn)承擔(dān)方面并沒(méi)有顯著的差異。從表4 ~ 表6的第(2)列可以看出,在控制其它影響公司風(fēng)險(xiǎn)承擔(dān)因素的情況下,CEO年齡對(duì)公司風(fēng)險(xiǎn)承擔(dān)具有顯著的負(fù)向影響,說(shuō)明CEO年齡越大,越為保守和回避風(fēng)險(xiǎn),傾向于選擇承擔(dān)較低的風(fēng)險(xiǎn)水平。從表4 ~ 表6的第(3)列可以看出,在控制其它影響公司風(fēng)險(xiǎn)承擔(dān)因素的情況下,CEO教育程度對(duì)公司風(fēng)險(xiǎn)承擔(dān)具有顯著的負(fù)向影響,說(shuō)明CEO教育程度越高,越有能力傾向于選擇低風(fēng)險(xiǎn)承擔(dān)策略。從表4 ~ 表6的第(4)列可以看出,在控制其它影響公司風(fēng)險(xiǎn)承擔(dān)因素的情況下,CEO職稱對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響不顯著,說(shuō)明CEO職稱所代表的專家權(quán)力對(duì)公司風(fēng)險(xiǎn)承擔(dān)并沒(méi)有顯著的影響。從表4 ~ 表6的第(5)列可以看出,在控制其它影響公司風(fēng)險(xiǎn)承擔(dān)因素的情況下,CEO任期對(duì)公司風(fēng)險(xiǎn)承擔(dān)具有顯著的負(fù)向影響,說(shuō)明CEO任期越長(zhǎng),其專用性人力資本和管理防御程度越高,越傾向于選擇保守的經(jīng)營(yíng)策略和較低的風(fēng)險(xiǎn)承擔(dān)水平。從表4 ~表 6的第(6)列可以看出,在控制其它影響公司風(fēng)險(xiǎn)承擔(dān)因素的情況下,CEO是否在外兼職所代表的聲譽(yù)權(quán)力對(duì)公司風(fēng)險(xiǎn)承擔(dān)具有顯著的負(fù)向影響,說(shuō)明當(dāng)CEO在其他單位兼職時(shí),公司風(fēng)險(xiǎn)承擔(dān)水平相對(duì)較低。

從表4 ~ 表6的控制變量來(lái)看,資本結(jié)構(gòu)與公司風(fēng)險(xiǎn)承擔(dān)正相關(guān),負(fù)債越高的公司越傾向于承擔(dān)較高的風(fēng)險(xiǎn);盈利能力與公司風(fēng)險(xiǎn)承擔(dān)顯著負(fù)相關(guān),說(shuō)明盈利能力越差的公司其風(fēng)險(xiǎn)承擔(dān)水平越高,越期望通過(guò)風(fēng)險(xiǎn)承擔(dān)行為來(lái)改善公司盈利狀況。成長(zhǎng)性與公司風(fēng)險(xiǎn)承擔(dān)顯著正相關(guān),成長(zhǎng)機(jī)會(huì)越多的企業(yè)越傾向于提高風(fēng)險(xiǎn)承擔(dān)水平以充分利用投資機(jī)會(huì)。上市年限與公司風(fēng)險(xiǎn)承擔(dān)正相關(guān)。同時(shí),在不同行業(yè)和不同年度之間,公司風(fēng)險(xiǎn)承擔(dān)水平也存在著一定的差異。

五、研究結(jié)論

本研究以我國(guó)滬、深兩市上市公司為研究對(duì)象,從CEO性別、年齡、教育程度、職稱、任期和是否在外兼職等方面,深入研究了CEO背景特征對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響。研究結(jié)果表明: CEO年齡越大,越為保守和回避風(fēng)險(xiǎn),傾向于降低公司風(fēng)險(xiǎn)承擔(dān);CEO任期越長(zhǎng),其專用性人力資本和管理防御程度越高,公司風(fēng)險(xiǎn)承擔(dān)水平越低;CEO教育程度與公司風(fēng)險(xiǎn)承擔(dān)顯著負(fù)相關(guān),當(dāng)CEO在其他單位兼職時(shí),公司風(fēng)險(xiǎn)承擔(dān)水平相對(duì)較低。而CEO性別、職稱對(duì)公司風(fēng)險(xiǎn)承擔(dān)并沒(méi)有顯著的影響。

本文的研究結(jié)果表明,鑒于CEO在公司管理層中的核心地位,CEO背景特征對(duì)公司風(fēng)險(xiǎn)承擔(dān)具有重要的影響,在研究和探討公司風(fēng)險(xiǎn)承擔(dān)問(wèn)題時(shí),必須考慮CEO的背景特征,否則就很難得出有效的結(jié)論。本文為我們更好地理解上市公司的風(fēng)險(xiǎn)承擔(dān)行為以及CEO等高管的選撥與任命都具有一定的啟示意義。本文的局限性主要體現(xiàn)在,由于上市公司信息披露不全和數(shù)據(jù)收集手段的限制,對(duì)于某些CEO背景特征的樣本量相對(duì)較小,樣本值缺失現(xiàn)象較為嚴(yán)重。

[參考文獻(xiàn)]

[1] 蘇坤. 國(guó)有金字塔層級(jí)對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響——基于政府控制級(jí)別差異的分析[J].中國(guó)工業(yè)經(jīng)濟(jì),2016(6):127-143.

[2] Hambrick D C, Mason P A. Upper echelons: The organization as a reflection of its top managers[J]. Academy of Management Review, 1984, 9(2): 193-206.

[3] 蘇坤. 管理層股權(quán)激勵(lì)、風(fēng)險(xiǎn)承擔(dān)與資本配置效率[J].管理科學(xué),2015(3):14-25.

[4] Powell M, Ansic D. Gender differences in risk behaviour in financial decision-making: An experimental analysis[J]. Journal of Economic Psychology, 1997, 18 (6): 605-628.

[5] Huang J, Kisgen DJ. Gender and corporate finance: Are male executives overconfident relative to female executives? [J]. Journal of Financial Economics, 2013, 108 (3): 822-839.

[6] Peng W, Wei K C J. Women executives and corporate investment: Evidence from the S&P 1500 [R]. Working paper. 2007

[7] 余明桂,李文貴,潘紅波. 管理者過(guò)度自信與企業(yè)風(fēng)險(xiǎn)承擔(dān)[J]. 金融研究, 2013(1): 149-163.

[8] 王福勝,程富. 管理防御視角下的CFO背景特征與會(huì)計(jì)政策選擇[J]. 會(huì)計(jì)研究, 2014(12): 32-38.

[9] Bantel K A, Jacksom S E. Top management and innovations in banking: does the composition of the top team make a difference? [J]. Strategic Management Journal, 1989 (10): 107-124.

[10] Wiersema M F, Bird A. Organizational demography in Japanese firms: group heterogeneity individual dissimilarity and top management team turnover[J]. Academy of Management Journal, 1993, 36(5): 996-1025.

[11] Prendergast C, Stole L. Impetuous youngsters and jaded old-timers: acquiring a reputation for learning[J]. Journal of Political Economy, 1996, 104(5): 1105-1134.

[12] 王永海,周為. 公司最高決策者教育背景與公司風(fēng)險(xiǎn)承受關(guān)系的實(shí)證研究[J].教育與經(jīng)濟(jì),2013(6):30-35.

[13] Finkelstein S. Power in top management teams: dimensions, measurement, and validation[J]. Academy of Management Journal, 1992, 35(3): 505-538.

[14] Finkelstein S., Hambrick D, Cannella A. Strategic leadership: theory and research on executives, top management teams, and boards[M]. New York: Oxford University Press, 2009.

[15] Kempf A, Stefan R, Tanja T. Employ risk, compensation incentives, and managerial risk taking: evidence from the mutual fund industry[J]. Journal of Financial Economics, 2009,93(1):92-108.

[16] Gibbon S, Murphy K. Does executive compensation affect investment? [J]. Journal of Applied Corporate Finance, 1992(5): 99-109.

[17] 湯穎梅,王懷明,白云峰. CEO特征、風(fēng)險(xiǎn)偏好與企業(yè)研發(fā)支出——以技術(shù)密集型產(chǎn)業(yè)為例[J]. 中國(guó)科技論壇, 2011(10): 89-95.

[18] 王瑛,官建成,馬寧. 我國(guó)企業(yè)高層管理者、創(chuàng)新戰(zhàn)略與企業(yè)績(jī)效之間的關(guān)系研究[J]. 管理工程學(xué)報(bào), 2003, 17(1): 1-6.

[19] 曾三云,劉文軍,龍君. 制度環(huán)境、CEO背景特征與現(xiàn)金持有量[J].山西財(cái)經(jīng)大學(xué)學(xué)報(bào),2015(4):57-66.

[20] Koerniadi H, Krishnamurti C, Tourani-rad A. Corporate governance and risk-taking in New Zealand[J]. Australian Journal of Management, 2014,39(2): 1-19.

[21] 江菲. 我國(guó)上市公司董事會(huì)治理與企業(yè)風(fēng)險(xiǎn)承擔(dān)[D].廣州:暨南大學(xué),2012.

[22] Nakano M, Nguyen P. Board size and corporate risk taking: further evidence from Japan[J]. Corporate Governance: An International Review, 2012, 20(4): 369-387.

[23] Petersen M A. Estimating standard errors in finance panel date sets: comparing approaches[J]. Review of Financial Studies, 2009, 22(1): 435-480.

Abstract: The article,taking a corporate-level dataset of the Chinese listed companies,studied the influence of the personal background features of CEOs upon corporate risk-taking. The results show that: the older the CEOs are,the more they are conservative and risk-averse,inclining to reduce the risks that corporate may take. The longer the CEOs tenures are,the higher the specific human capital and managerial entrenchment levels would be,while the lower the corporate risk taking levels would be. The educational levels of CEOs have significantly negative relationship to corporate risk-taking. When CEOs have concurrent positions in other organizations,the corporate risk-taking levels of their companies are relatively low. Meanwhile,the genders and professional titles of CEOs have no significant impact on corporate risk-taking. The article provides inspirations and enlightenments for the better understanding of the risk-taking behaviors and of the appointment of CEOs of listed companies.

Key words:CEO;background features;risk-taking