營改增不動產進項稅分期抵扣會計處理

應仁貴

營改增前銷售不動產征收營業稅,在全面推開營業稅改征增值稅試點以后,銷售不動產改征增值稅。經改革后購買單位隨后就產生了不動產進項稅額抵扣的會計事項。由于購置不動產的原價較高,其產生的進項稅額較大,而購買單位在經營活動中所產生的銷項稅額又不多。為規范不動產進項稅額的抵扣,國家稅務總局發布了《不動產進項稅額分期抵扣管理暫行辦法》(以下簡稱《辦法》)。會計實務中如何準確地執行《辦法》的規定,有效地、合理地、合法地實現進項稅額分期抵扣,很值得研究。本文對此進行探討。

一、營改增進項稅額分期抵扣會計處理

某企業在營改增以后,新建辦公樓1幢,同時,改、擴建原有道路1條,道路原值2萬元。兩項工程采取包工不包料方式組織施工,在2016年6月份啟動,當月產生進項稅額的經濟業務如下:

1.支付新建辦公樓設計費15.9萬元,取得認證相符的增值稅專用發票金額15萬元;稅額0.9萬元。按規定,新建不動產不論其發生費用是多少,凡屬于《辦法》規定范圍內的購進貨物和設計服務、建筑服務,其產生的進項稅額均需分2年抵扣。第一年抵扣60%,第二年(即取得抵扣憑證的當月起第13個月)抵扣40%,會計處理如下:

借:在建工程——辦公樓 150,000

應交稅費——應交增值稅(進項稅額)5,400

應交稅費——待抵扣進項稅額 3,600

貸:銀行存款 159,000

2.購買水泥400噸,支付貨款28.08萬元,取得認證相符的增值稅專用發票金額24萬元;稅額4.08萬元,驗收入庫未領用。該項業務屬于貨幣資金向儲備資金轉化事項,故水泥入庫后,應計入“原材料”或“工程物資”科目,其產生的進項稅額可在當期全額抵扣。如果后期用于不動產在建工程,應將已抵扣進項稅額40%部分予以扣減,計入待抵扣進項稅額。會計處理如下:

借:原材料 240,000

應交稅費——應交增值稅(進項稅額)40,800

貸:銀行存款 280,800

3.購買實木地板1批,支付貨款29.25萬元,取得認證相符的增值稅專用發票3份,金額25萬元;稅額4.25萬元,地板直接用于新建辦公樓,會計處理如下:

借:在建工程——辦公樓 250,000

應交稅費——應交增值稅(進項稅額)25,500

應交稅費——待抵扣進項稅額 17,000

貸:銀行存款 292,500

4.購買辦公家具1批,支付貨款5.85萬元,取得認證相符的增值稅專發票2份,金額5萬元;稅額0.85萬元。因家具不構成不動產的實體,故其進項稅額可在當期全額抵扣,會計處理如下:

借:管理費用 50,000

應交稅費——應交增值稅(進項稅額)8,500

貸:銀行存款 58,500

5.支付采購員出差住宿費3000元, 取得認證相符的增值稅專發票2份,金額3,000元;稅額180元,住宿費屬于間接費用,其進項稅額可在當期全額抵扣,會計處理如下:

借:管理費用 3,000

應交稅費——應交增值稅(進項稅額)180

貸:庫存現金 3,180

6.領用庫存鋼材一批,金額10萬元,其進項稅額在購進當期已全額抵扣,現鋼材用于新建辦公樓,按規定購進時已全額抵扣進項稅額的貨物,轉用于在建工程的,其已抵扣進項稅額的40%部分,應從進項稅額中扣減,計入待抵扣進項稅額,并于轉用當月起第13個月予以抵扣。該鋼材進項稅額為6800元(100000×17%×40%),會計處理如下:

借:在建工程——辦公樓 100,000

貸:原材料 100,000

借:應交稅費——待抵扣進項稅額 6,800

貸:應交稅費——應交增值稅(進項稅額轉出)6,800

提示:上述進項稅額轉出額應填入增值稅納稅申報表附列資料(二)第23欄“其他應作為進項稅額轉出的情況”(下同)。

7.領用月初購進的水泥50噸,金額3萬元,其進項稅額在購進時已全額抵扣,現將水泥用于新建辦公樓,按規定,其進項稅額的40%部分2,040元(30000×17%×40%),應計入待抵扣進項稅額,據此,會計處理如下:

借:在建工程——辦公樓 30,000

貸:原材料 30,000

借:應交稅費——待抵扣進項稅額 2,040

貸:應交稅費——應交增值稅(進項稅額轉出)2,040

8.購買電腦5臺,支付貨款2.34萬元,取得認證相符的增值稅專發票金額2萬元;稅額0.34萬元。電腦雖屬固定資產,但不屬于不動產,《辦法》規定:對所有行業企業持有的單位價值不超過5,000元的固定資產,允許一次性計入當期成本。會計處理如下:

借:管理費用 20,000

應交稅費——應交增值稅(進項稅額)3,400

貸:銀行存款 23,400

9.購買沙石1批,支付貨款1.17萬元,取得認證相符的增值稅專發票1份,金額1萬元;稅額0.17萬元。沙石直接用于改、擴道路,購買沙石金額已增加道路原值的50%,按《辦法》規定,其產生的進項稅額需分2年抵扣,會計處理如下:

借:在建工程——道路 10,000

應交稅費——應交增值稅(進項稅額)1,020

應交稅費——待抵扣進項稅額 680

貸:銀行存款 11,700

10.支付道路設計費5,300元,取得認證相符的增值稅專發票1份,金額5,000元;稅額300元。設計費直接為改、擴建道路服務,金額未增加道路原值的50%,進項稅額可在當期全額抵扣,會計處理如下:

借:在建工程——道路 5,000

應交稅費——應交增值稅(進項稅額)300

貸:銀行存款 5,300

11.月末領用水泥20噸,金額1.2萬元,用于改、擴建道路,其進項稅額在月初購進時已全額抵扣,其領用金額已增加道路原值的50%,按《辦法》規定,應將其進項稅額816元(12,000×17%×40%)予以扣減,計入待抵扣進項稅額,會計處理如下:

借:在建工程——道路 12,000

貸:原材料 12,000

借:應交稅費——待抵扣進項稅額 816

貸:應交稅費——應交增值稅(進項稅額轉出)816

12.購買生產用電氣器材一批,支付貨款11.7萬元,取得認證相符的增值稅專發票1份,金額10萬元;稅額1.7萬元。電氣器材屬于生產儲備物資,其進項稅額在購買當期可全額抵扣,會計處理如下:

借:原材料 100,000

應交稅費——應交增值稅(進項稅額)17,000

貸:銀行存款 117,000

13.購買數控車床1臺,支付貨款23.4萬元,取得認證相符的增值稅專發票1份,金額20萬元;稅額3.4萬元。數控車床雖需要安裝,但可拆遷、移動,不具有不動產特性,其進項稅額可在購買當期全額抵扣,會計處理如下:

借:在建工程——數控車床安裝 200,000

應交稅費——應交增值稅(進項稅額)34,000

貸:銀行存款 234,000

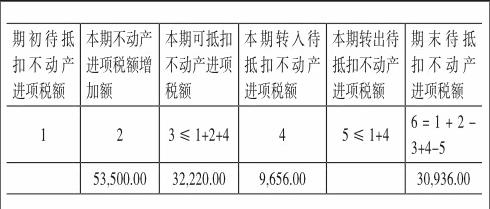

根據上述會計分錄,登記“應交稅費——待抵扣進項稅額”臺賬如下:

上述臺賬所記錄的2016年6月份產生待抵扣進項稅額30,936元,將于2017年6月份實現抵扣,抵扣當月會計處理如下:

借:應交稅費——應交增值稅(進項稅額)30,936

貸:應交稅費——待抵扣進項稅額30,936

上述會計分錄中所產生的全部進項稅額和轉出額經匯總后,在當月《增值稅納稅申報表附列資料

(二)》中填報如下:

附列資料(二)列示:“當期申報抵扣進項稅額合計”136,100 元,應填入增值稅納稅申報表(主表)第11欄“進項稅額——本月數”;“本期進項稅額轉出額”9,656 元, 應填入(主表)第14欄“進項稅額轉出——本月數”,并據此辦理納稅申報。

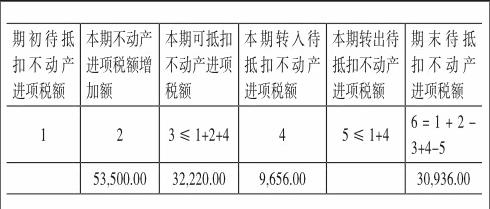

上述附列資料(二)中不動產進項稅額,當月《增值稅納稅申報表附列資料(五)》中填報如下:

上表“期末待抵扣不動產進項稅額”應與待抵扣進項稅額臺賬的期末余額相勾稽。

二、營改增不動產進項稅會計處理改進

1.不動產在建工程領料,可視同生產領料,允許按工程進度分次開具領料單,辦理領料手續。在月度終了以后,應該將當月所取得的全部領料單,按其不同用途(生產用料、新建在建工程用料、改、擴建在建工程用料、集體福利用料、其他非應稅項目用料等)予以歸類后,編制原材料領用匯總表,并以各種不同用途的匯總金額作為編制會計分錄的依據。如果當期用于改、擴建不動產在建工程的匯總金額,未增加不動產原值50%的,則在購進當期已全額抵扣的進項稅額,不需扣減其40%部分;反之,需扣減其40%部分,計入待抵扣進項稅額。如果用于新建不動產在建工程均需扣減其40%部分,計入待抵扣進項稅額。

2.不動產具有使用壽命長久和價值量大的特性。近年來國內房價上漲很快,早期購買與近期購買存在極大的差異。為了既能方便核算,又能體現稅收政策的公平性,建議改按所產生的進項稅額的絕對額來界定抵扣期限。如規定改、擴建在建工程,凡發生同一項經濟業務(發票日期相同、供應廠商相同、購買品種相同),其產生的進項稅額不超過1萬元的,允許在當期全額抵扣(按17%稅率倒算,其不含稅金額不超過5.88萬元,稅率越低,其不含稅金額就越大);超過1萬元的,需分2年抵扣。

3.固定資產的后續支出分為資本化和費用化兩類。發生資本化后續支出時,應將該固定資產的賬面凈值(原值-已提折舊)轉入“在建工程”科目,并停止提取折舊,發生的后續支出,通過“在建工程”科目核算。當竣工后再轉回固定資產,并重新確定使用壽命和折舊率計提折舊。《辦法》規定中的改建、擴建和裝飾不動產所發生的費用,均屬于固定資產資本化后續支出,會計實務可按《辦法》并結合《準則》進行操作。對于修繕固定資產,按《辦法》規定,屬于不動產在建工程之一,修繕與改、擴建有很大區別。修繕不改變固定資產的結構,只是恢復固定資產原有性能的行為;修繕費用不增加固定資產的價值,屬于費用化后續支出。因此,在會計實務中不需將修繕固定資產的凈值轉入“在建工程”科目,在建工程只歸集修繕所發生的費用,并于竣工后,將所發生的大修理費用計入長期待攤費用;將日常修理費用計入管理費用。其產生的進項稅額則按《辦法》規定予以抵扣。

4.裝飾不動產一般有兩種情況。一是對新購不動產(毛胚房)進行裝飾,這種裝飾將增加不動產使用上的方便性、舒適性、實用性、安全性和外表美觀性等,這些性能可稱為觀念價值,故其發生的費用,應視為新購不動產的續建工程處置,其產生的進項稅額,需分兩年抵扣。二是對原有不動產進行裝飾,其產生的進項稅額可按改建工程予以抵扣。

全面推開營業稅改征增值稅試點,是重大創新舉措。企業會計人員認真學習貫徹執行相關文件,正確掌握營改增會計處理方法,平穩、有序、順利推進營改增試點。