在岸與離岸人民幣利率溢出效應的實證研究

闕澄宇,馬 斌

(1.東北財經大學國際經濟貿易學院,遼寧 大連 116025;2.南開大學國際經濟研究所,天津 300071)

·金融與投資·

在岸與離岸人民幣利率溢出效應的實證研究

闕澄宇1,馬 斌2

(1.東北財經大學國際經濟貿易學院,遼寧 大連 116025;2.南開大學國際經濟研究所,天津 300071)

本文選取2013年7月22日至2016年8月31日的日度數據,并依據在岸市場取消存款利率上限的日期為臨界點,將樣本劃分為兩個階段,實證研究了不同交易期限在岸與離岸人民幣利率間的均值溢出效應、波動溢出效應和非對稱效應,以及兩個市場間溢出效應的時變性。結果顯示:近年來,隨著離岸人民幣市場的快速發展,在岸與離岸利率間已表現出一定的均值溢出效應、波動溢出效應和非對稱效應;存款利率上限取消以后,在岸與離岸利率間的溢出效應出現了明顯的變化,兩個市場利率的聯動性顯著增強,但是在岸市場依然是人民幣利率的“定價中心”。基于以上結論,筆者認為人民幣持有主體和政策制定者在決策時,不僅要合理考慮不同交易期限在岸與離岸人民幣利率間相互影響的差異性,更要注意兩個市場間溢出效應的時變性,以及非對稱溢出效應可能帶來的放大作用。

人民幣利率;溢出效應;在岸市場;離岸市場;時變性

在岸與離岸貨幣市場利率之間的溢出效應,不僅關乎金融市場參與者利率風險管理戰略的制定[1],更關系到在岸貨幣當局實施獨立貨幣政策的能力[2],一直以來都是國際金融領域的熱點話題和學術界爭論的焦點。近年來,隨著人民幣國際化進程的加快,人民幣離岸市場發展迅猛,離岸人民幣產品種類不斷豐富,交易主體多元化程度日益提高,交易規模持續攀升。與此同時,中國在岸金融市場化改革步伐不斷加快,商業銀行人民幣貸款利率下限和存款利率上限相繼取消,利率市場化改革穩步推進,并開始推動貨幣政策調控由以數量型為主逐漸向以價格型為主轉變,資本賬戶開放進程明顯提速。離岸市場的存在和發展,為人民幣在境外的流轉和使用提供了平臺,在資本賬戶開放進程不斷加快的背景下,在岸與離岸人民幣市場的相互滲透作用也日益加深。然而,由于監管制度、交易成本、參與主體等的差異,在岸與離岸人民幣市場形成了兩種不同的利率體系。那么在岸與離岸人民幣利率將如何相互影響?兩個市場利率間的溢出方向和程度如何?隨著離岸市場的發展和在岸金融改革的推進,其相互之間的溢出效應*在岸與離岸人民幣利率間的溢出效應指兩個市場間的信息傳遞,包括均值溢出效應和波動溢出效應。其中均值溢出效應指在岸人民幣利率與離岸人民幣利率在價格水平之間的信息傳遞,衡量了在岸(離岸)市場利率水平變化對離岸(在岸)市場利率水平變化的影響;波動溢出效應指在岸人民幣利率波動和離岸人民幣利率波動之間的信息傳遞,衡量了在岸(離岸)人民幣利率波動對離岸(在岸)人民幣利率波動的影響;若一個市場利率波動面臨相同大小的正向或負向新的信息沖擊引致另一個市場利率波動程度不同,則稱該市場對另一個市場具有非對稱效應。在岸與離岸人民幣利率間的均值溢出效應、波動溢出效應和非對稱效應既可以是雙向的,也可以是單向的。是否發生了變化?對這一問題的回答,不僅可以為中國在建立新型貨幣政策框架的過程中采取合理可行的措施維護貨幣政策自主性和有效性,以及進一步推進利率市場化改革提供理論依據,也能夠為資本賬戶開放進程中降低離岸市場對在岸市場的沖擊、維護國內金融穩定的政策制定提供決策參考,同時對人民幣持有主體的利率風險管理也具有重要的現實意義。

一、文獻綜述

對在岸與離岸貨幣利率之間溢出效應的研究起源于歐洲美元市場的建立以及其他主要國際貨幣離岸市場的快速發展,相關研究主要集中于三個方面:第一,考察在岸利率對離岸利率的影響。Hendershott[3]以美國國債利率和歐洲美元存款利率為對象的實證分析結果顯示,前者對后者具有顯著的影響,面對美國國債利率的變化,歐洲美元存款利率的調整是完全的,但這一調整周期需要一年。Rich[4]的實證研究也發現,3個月期限美國國債利率對3個月期限歐洲美元存款利率具有顯著影響。第二,探討在岸與離岸利率之間的因果關系。已有成果因實證方法、研究對象和樣本選擇的差異,所得結論也大相徑庭。Kaen和Hachey[5]以美元和英鎊為對象的研究結果表明,該兩種貨幣在岸利率對其相應的離岸利率均具有顯著的因果關系,而后者對前者的因果關系不顯著。Ajayi和Serletis[6]則發現,盡管美國存款證利率對歐洲美元利率只具有顯著的單向線性因果關系,但兩者之間卻具有顯著的雙向非線性因果關系。由于在岸和離岸市場發展環境差異、在岸金融體制改革推進以及國際金融市場一體化程度的上升,一些學者指出,在岸與離岸市場利率間的因果關系可能是時變的[7-8]。Lo等[9]將樣本劃分為兩個階段對日元的研究結果顯示,樣本初期僅存在離岸利率到在岸利率的單向因果關系,樣本后期則表現為雙向因果關系。Yang等[10]以美元為對象的研究結果也支持這一結論。但是Ann和Alles[11]以澳大利亞元為樣本的研究結果卻得出了幾乎相反的結論,他們發現樣本初期僅存在澳大利亞元在岸利率到離岸利率的單向因果關系,樣本后期兩者之間的因果關系仍是雙向的。Mougoué和Wagster[2]考察了三個不同時期美元在岸與離岸利率間的動態因果關系,結果表明在初期兩個利率之間存在雙向因果關系,隨后轉變為僅存在離岸利率對在岸利率的單向因果關系,而后期則只有在岸利率對離岸利率的單向因果關系顯著。Mougoué等[12]將樣本期劃分為三個階段,也以美元為樣本的研究卻發現,樣本初期僅在岸利率對離岸利率表現出顯著的單向線性和非線性因果關系,隨后則轉變為雙向的線性和非線性因果關系,樣本后期兩者之間的非線性因果關系仍是雙向的,但線性因果關系則只有離岸利率對在岸利率是顯著的。第三,分析在岸與離岸利率之間的波動溢出效應。Tse和Booth[1]以美國國債期貨利率與歐洲美元期貨利率為對象進行研究,得出了兩個市場利率之間不存在顯著波動溢出效應的結論。Ann和Alles[11]卻發現,澳大利亞元在岸與離岸利率間存在顯著的雙向波動溢出效應。馮永琦等[13]以日元為樣本的研究結果表明,日本全面實現利率市場化之前,兩個市場利率間的波動溢出效應不顯著,此后則表現為顯著的雙向波動溢出效應。

近年來,隨著離岸人民幣市場的快速發展,在岸與離岸人民幣利率間關系引起了學者們的廣泛關注。已有研究主要集中于探討在岸與離岸人民幣利率的因果關系與溢出效應兩個方面。就因果關系的研究而言,劉亞等[14]發現,在岸與離岸人民幣利率間存在顯著的Granger因果關系,且在岸利率對離岸利率的因果關系略強于后者對前者的因果關系。周先平等[15]以不同交易期限在岸與離岸人民幣利率為對象的研究結果顯示,除1年期限的交易品種外,其他各期限在岸利率對離岸利率存在顯著的單向Granger因果關系,離岸利率對在岸利率顯著的單向Granger因果關系僅體現在1年期限的交易品種上。陳昊等[16]也得到了相同的結論,并指出目前人民幣在岸市場仍是利率的“定價中心”。

就在岸與離岸人民幣利率波動溢出效應的研究而言,Yu和Zhang[17]發現,離岸利率對在岸利率具有顯著的波動溢出效應,而在岸利率對離岸利率的波動溢出效應不顯著。周先平等[15]的研究則顯示,不同交易期限品種在岸利率與對應期限離岸利率間的波動溢出效應不同,隔夜和6個月期限離岸利率對相應期限在岸利率具有顯著的單向波動溢出效應,1周期限和9個月期限在岸利率對相應期限離岸利率的單向波動溢出效應顯著,3個月期限和12個月期限在岸利率與相應期限離岸利率具有顯著的雙向波動溢出效應,而2周期限和1個月期限在岸與離岸利率間均不存在波動溢出效應。

綜上所述,盡管有關美元、日元等主要國際貨幣在岸與離岸利率之間關系的研究較為成熟,可資借鑒,但由于發展背景和具體國情的差異,其所得結論是否適用于人民幣的情況尚待檢驗。而對在岸與離岸人民幣利率溢出效應的相關研究雖初具雛形,但仍存在一定的局限:第一,已有研究大都沒有考慮利率波動的非對稱效應。實際上金融市場波動和信息傳遞過程的非對稱效應經常存在[18-19],對這一問題的忽略不僅影響了對利率波動信息傳遞的準確刻畫,也使得研究結論的政策意涵大打折扣[1]。第二,已有成果大都沒有考慮在岸與離岸人民幣利率間溢出效應的時變性問題。人民幣離岸市場的快速發展和中國國內金融改革的持續推進,可能會導致在岸與離岸人民幣利率間溢出效應的方向和程度發生重要變化,而對于這一變化是否發生及存在,現有研究卻較少述及。本文在借鑒已有研究的基礎上,實證分析在岸與離岸人民幣利率間的均值溢出效應、波動溢出效應和非對稱溢出效應,并在合理劃分子樣本的基礎上,進一步考察兩個市場利率間的溢出效應是否具有時變性,從而為中國推進資本賬戶開放、利率市場化改革與貨幣政策框架轉型提供決策參考和理論依據。

二、模型設定與數據說明

(一)經濟計量模型構建

為了同時考察在岸與離岸人民幣利率之間的均值溢出效應、波動溢出效應和非對稱溢出效應,本文建立二元VAR-GJR-MGARCH-BEKK模型。首先,構建基于VAR模型的條件均值方程,分析兩個市場利率間的均值溢出效應。其次,在二元MGARCH-BEKK模型條件方差方程的基礎上,納入負向沖擊的杠桿效應[20],構建二元GJR-MGARCH-BEKK模型,探討在岸與離岸人民幣利率間的波動溢出效應和來自不同市場的正負新的信息沖擊可能造成的非對稱效應。

1.條件均值方程:VAR模型

衡量在岸與離岸人民幣利率間均值溢出效應的條件均值方程可以采用二元VAR模型刻畫。滯后階數為1的二元VAR模型可以表示為:

Rt=μ+βRt-1+εt

(1)

將式(1)展開,可得:

R1,t=μ1+β11R1,t-1+β12R2,t-1+ε1,t

(2)

R2,t=μ2+β21R1,t-1+β22R2,t-1+ε2,t

(3)

其中,β11和β22分別表示在岸和離岸人民幣利率(t-1)時期變化對其自身t時期變化的影響,分別為在岸和離岸利率變化的自回歸滯后系數;β12表示(t-1)時期離岸人民幣利率變化對t時期在岸人民幣利率變化的影響,衡量了離岸利率對在岸利率的均值溢出效應,β21表示(t-1)時期在岸人民幣利率變化對t時期離岸人民幣利率變化的影響,衡量了在岸利率對離岸利率的均值溢出效應。

2.條件方差方程:GJR-MGARCH-BEKK模型

衡量兩個市場利率間波動溢出效應和非對稱效應的條件方差方程可以采用二元GJR-MGARCH-BEKK模型刻畫。ARCH項和GARCH項滯后階數均為1的該類模型可以表示為:

(4)

(5)

(6)

(7)

(二)數據來源與處理

三、實證結果與分析

(一)總體樣本的估計結果與分析

1.描述性統計分析

描述性統計結果表明:*因篇幅限制,各期限在岸與離岸人民幣利率變動率的描述性統計結果省略,有興趣的讀者可向作者索取。第一,從反映利率變化趨勢的均值來看,所有交易期限在岸與離岸人民幣利率變動率均為負,意味著各期限的在岸與離岸利率均呈現一定的下降趨勢,其中1個月期限在岸利率平均下降程度最高,3個月期限離岸利率的平均下降幅度最低。第二,就反映利率變化率波動情況的標準差和極差而言,在極差方面,離岸人民幣利率變動率極差隨著交易期限的增加而下降,在岸與離岸市場的所有交易品種中,隔夜離岸利率變動率的極差最大,表明其具有較高的波動性,3個月期限在岸利率變動率的極差最小,意味著其相對較為穩定。從標準差來看,與極差的情形類似,離岸利率變動率的標準差依然隨著交易期限的增加而下降,其中隔夜離岸利率變動率的標準差仍是在岸與離岸市場所有交易品種中最大的,而3個月期限在岸利率變動率的標準差最小。比較在岸與離岸相同交易期限“利率對”的極差與標準差可以發現,各期限在岸利率變動率標準差和極差均遠小于相應期限離岸產品的標準差和極差,表明在岸利率波動程度相對較低,這可能與在岸利率市場化程度相對較低有關。第三,在反映利率變動率分布情況的偏度、超額峰度和Jarque-Bera統計量方面,從偏度來看,除隔夜和3個月期限在岸利率表現為較強的右偏外,其他各期限在岸交易品種均表現為較強的左偏,除隔夜離岸利率表現為較強的左偏外,其他各期限離岸交易品種均表現為較強的右偏,且除2周期限在岸利率的左偏特征不顯著外,其他所有利率序列的偏度均顯著。在超額峰度方面,在岸與離岸各期限交易品種均具有顯著的尖峰特征。衡量正態性的Jarque-Bera統計量及其顯著性結果表明,各利率變動率序列均不服從正態分布。總體而言,各期限交易品種在岸與離岸利率變動率均表現出典型的“尖峰厚尾”特征。第四,利率變動率序列和利率變動率平方序列的Ljung-Box Q檢驗結果表明,在岸與離岸各利率變動率序列均具有顯著的自相關性和集聚性,表明可以建立GARCH模型,并用其描述兩個市場利率變動率的波動集群性特征。

2.基本統計檢驗與模型滯后階數選擇

采用ADF檢驗和PP檢驗分別對各期限在岸與離岸人民幣利率變動率序列進行單位根檢驗,結果顯示各序列均為平穩序列。VAR模型最優滯后期根據SC準則確定,檢驗結果表明,各期限在岸與離岸“利率對”間VAR方程的最優滯后期均為1期;Johansen協整關系檢驗結果顯示,上述所有“利率對”在1%顯著水平上均存在協整關系。對于GJR-MGARCH-BEKK模型最優滯后階數的選擇,借鑒已有研究[1-14],并結合本文數據特征,選擇一階滯后形式。

3.VAR-GJR-MGARCH-BEKK模型估計結果與分析

由于各交易期限在岸與離岸人民幣利率變動率序列存在顯著的“尖峰厚尾”特征,因而采用基于多元正態分布的估計模型可能導致估計結果產生偏誤,故本文選擇假定誤差服從多元t分布的估計方法,對二元VAR-GJR-MGARCH-BEKK模型進行估計。*闕澄宇和馬斌[19]以在岸與離岸人民幣匯率為對象的研究表明,在估計存在“尖峰厚尾”的時間序列時,假定誤差服從多元t分布的估計優于假定誤差服務多元正態分布的估計。結果如表1所示。

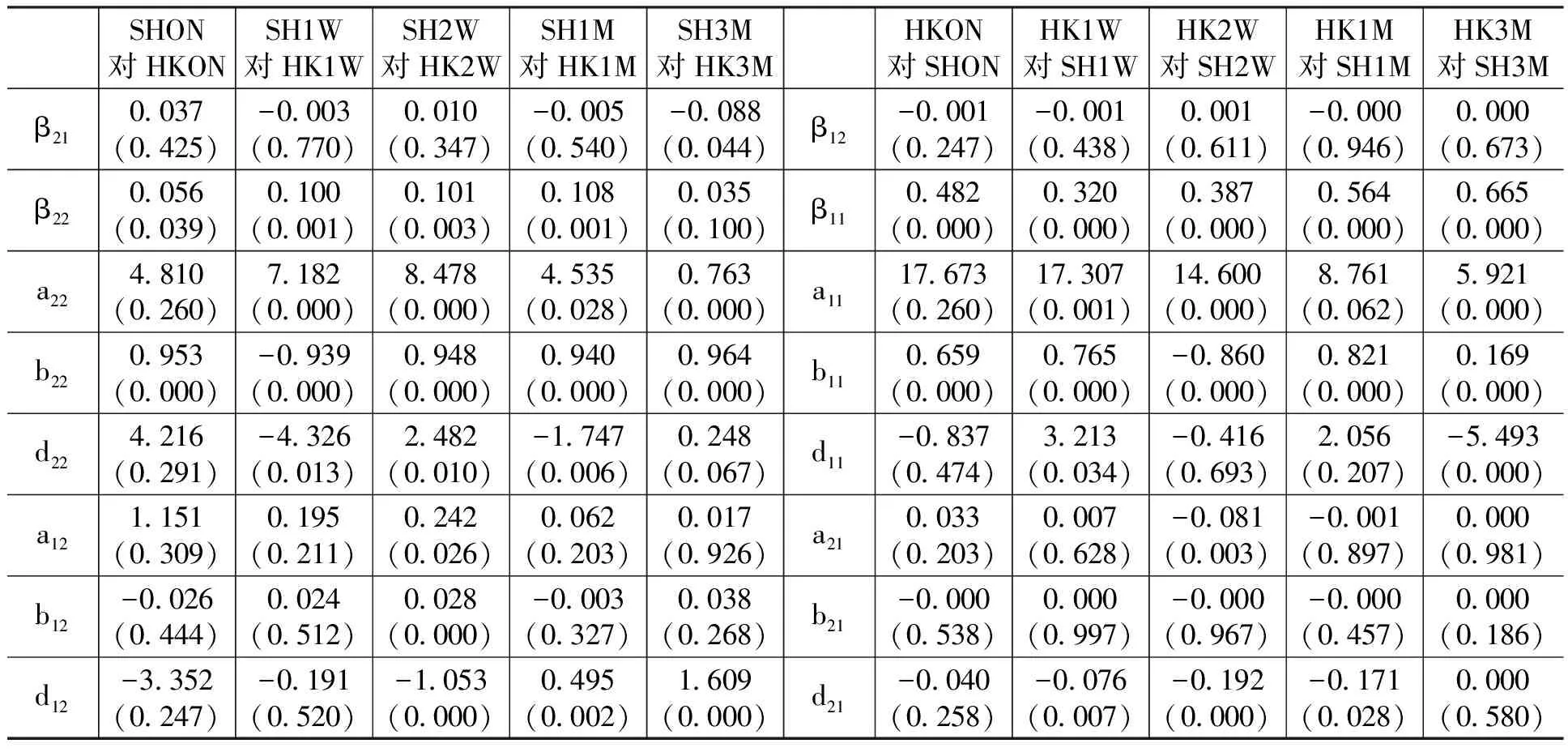

表1

總體樣本期間不同交易期限在岸與離岸人民幣利率間的溢出效應

注:(1)對于各回歸參數,采用四舍五入法保留小數點后三位,因此,可能出現參數等于0.000的情況,但不影響本文分析。(2)括號內數字表示對應t統計量的p值。(3)SHON對HKON列對應的估計參數表示以HKON為被解釋變量的回歸結果,其他各列的含義與此相同。下同。

從表1可以看出,就均值溢出效應而言,所有交易期限品種的在岸與離岸利率均具有顯著的自身滯后效應,意味著(t-1)時期在岸或離岸利率變化對其自身t時期的變化具有顯著影響,與描述性統計分析結論基本一致;在兩個市場利率間的相互影響方面,估計結果顯示,僅有3個月期限在岸利率對3個月期限離岸利率具有顯著的均值溢出效應,而其他各交易期限在岸利率對對應期限離岸利率以及所有期限離岸利率對對應期限在岸利率的均值溢出效應均不顯著。

就波動溢出效應而言,除隔夜在岸和隔夜離岸利率自身波動僅具有顯著的持續性外,其他各期限在岸與離岸利率自身波動既具有顯著的持續性也存在顯著的集聚性。在跨市場波動溢出方面,2周期限在岸利率對對應期限離岸利率的ARCH型和GARCH型波動溢出效應均顯著,而2周期限離岸利率對對應期限在岸利率僅具有顯著的ARCH型波動溢出效應;除此之外,其他各交易期限在岸利率與離岸利率間的ARCH型與GARCH型波動溢出效應均不顯著。*本文的這一結論與Tse和 Booth[1]的研究結論基本一致,其采用3個月期限美國國債期貨利率與歐洲美元期貨利率的研究結果也發現美元在岸與離岸利率間的波動溢出效應并不顯著。

就非對稱效應而言,表1顯示,在所有交易期限的在岸利率中,僅有1周期限與3個月期限兩個交易品種自身具有顯著的非對稱效應,且3個月期限在岸利率對對應期限離岸利率還具有顯著的非對稱溢出效應,意味著與面臨正向沖擊相比,在面臨負向沖擊時,1周期限和3個月期限在岸利率波動程度較為劇烈,且3個月期限在岸利率波動還會引致對應期限離岸利率發生顯著的波動。此外,盡管2周期限和1個月期限在岸利率自身波動的非對稱效應不顯著,但其對對應期限離岸利率波動則具有顯著的非對稱溢出效應;而隔夜在岸利率不僅自身非對稱效應不顯著,其對隔夜離岸利率的非對稱溢出效應亦不顯著。在所有交易期限的離岸利率中,除隔夜期限外,其他各期限離岸利率自身均具有顯著的非對稱效應,但非對稱效應的強度則隨著交易期限的增加而下降;除此之外,對于1周、2周和1個月交易期限的三個品種而言,其對對應期限的在岸利率還具有顯著的非對稱溢出效應,表明在面臨負向沖擊時,該三個期限離岸利率波動程度不僅會加大,也會使相應期限在岸利率的波動程度上升。總之,就在岸與離岸市場間的非對稱溢出效應而言,2周和1個月期限在岸與離岸利率具有顯著的雙向非對稱溢出效應,但在該兩個交易品種中,在岸利率對離岸利率的非對稱溢出效應均遠高于后者對前者的非對稱溢出效應;3個月期限在岸利率對離岸利率存在單向非對稱溢出,而1周期限離岸利率對在岸利率存在單向非對稱溢出,隔夜在岸利率與隔夜離岸利率不僅自身波動不存在顯著的非對稱效應,而且兩個市場間的非對稱溢出亦不顯著。

綜合考察在岸與離岸利率間的ARCH型波動溢出、GARCH型波動溢出和非對稱溢出效應可以發現,在2周期限以上的品種中,在岸利率波動對離岸利率波動的影響均大于后者對前者的影響,且負向信息沖擊可以放大在岸利率波動對離岸利率波動的影響;同時,盡管1周期限離岸利率對對應期限在岸利率具有顯著的非對稱溢出效應,但是非對稱影響系數相對較小,且在面臨正向信息沖擊時,離岸利率波動不會顯著引起在岸利率波動;隔夜期限在岸與離岸利率間的溢出效應不顯著。以上表明,目前在岸市場仍然是人民幣利率的“定價中心”。出現這種結果的原因可能在于,一是兩個市場規模差距較大,雖然隨著人民幣國際化進程的加快,離岸人民幣市場規模不斷攀升,但是與在岸人民幣市場規模相比仍存在較大差距。二是兩個市場利率定價機制與利率自由化程度不同,離岸人民幣市場是不受管制的自由市場,離岸人民幣利率定價直接反映了境外人民幣供求,并可以敏感地捕捉到國際市場信息,而目前在岸人民幣利率仍未實現完全的市場化,這使得在岸人民幣市場信息可以及時傳遞到離岸人民幣市場,而后者信息向在岸市場傳遞的難度則相對較大。

4.模型診斷檢驗

為了進一步檢驗計量結果的穩健性,本文對上述每一“利率對”的估計結果進行了診斷檢驗。首先,對每一“利率對”模型估計的標準化殘差序列自身及其對應的平方項進行Ljung-Box Q檢驗,結果顯示在1%顯著水平上,均可接受標準化殘差自身及其對應平方項不存在自相關和集聚性的原假設,表明本文所采用的MGARCH模型較好地解決了各利率序列存在的自相關和集聚性問題。其次,采用Wald檢驗考察各模型衡量ARCH型波動溢出、GARCH型波動溢出和非對稱溢出效應的參數是否同時為0,檢驗結果顯示,除隔夜期限“利率對”和1周期限在岸利率對離岸利率影響的方程接受上述三種效應的參數同時為0的原假設外,其他各期限在岸與離岸利率間溢出效應的估計結果均拒絕原假設,但是觀察表1的結果可以發現,前述接受原假設的“利率對”間以及1周期限在岸利率對離岸利率的ARCH型波動溢出、GARCH型波動溢出以及非對稱溢出效應均不顯著,與Wald檢驗結果一致。再次,采用Engle和Ng[21]的符號偏差檢驗、負尺度符號偏差檢驗、正尺度符號偏差檢驗和上述三種檢驗的聯合檢驗,驗證考慮非對稱效應的正確性,結果顯示在1%顯著水平上,均無法拒絕不存在非對稱效應的原假設,表明本文的VAR-GJR-MGARCH-BEKK模型較好地吸收了在岸與離岸利率波動的非對稱效應。最后,觀察各“利率對”模型中反映t分布的形狀參數,發現其均是顯著的,這意味著采用基于t分布的估計較好地描述了各期限在岸與離岸人民幣利率變動率的“尖峰厚尾”特征。

(二)子樣本的實證結果與分析

為深入考察樣本期間在岸與離岸利率間的溢出效應是否發生了變化,本文選擇取消存款利率上限的2015年10月24日為臨界點,不再設置存款利率上限標志著在岸利率市場化改革基本完成。基于此,可以將全樣本劃分為兩個階段:2013年7月22日至2015年10月23日,為利率市場化改革基本完成之前時期,記為子樣本一;2015年10月26日至2016年8月31日,為利率市場化改革基本完成之后時期,記為子樣本二。剔除兩個市場不匹配的交易日數據之后,子樣本一共包含533個觀測值,子樣本二則包含207個觀測值。

1.子樣本一的估計結果與分析

表2是采用基于多元t分布的二元VAR-GJR-MGARCH-BEKK模型對子樣本一各交易期限在岸與離岸利率間均值溢出效應、波動溢出效應和非對稱效應的估計結果。*采用與總體樣本相似的偏度、超額峰度、Jarque-Bera統計量、利率變動序列和其平方的Ljung-Box Q檢驗結果顯示,子樣本一和子樣本二期間各在岸與離岸利率序列均不服從正態分布,并存在“尖峰厚尾”特征,且存在顯著的自相關性與集聚性,因此,可以使用MGARCH模型對其波動特征進行刻畫。對子樣本一和子樣本二時期各“利率對”VAR模型的最優滯后期檢驗結果也顯示,1期均為各方程的最優滯后期;Johansen協整關系檢驗結果也表明,所有在岸與離岸“利率對”間均存在協整關系。同時,也選擇1階作為兩個子樣本時期所使用MGARCH-BEKK模型的滯后階數。

表2 利率市場化改革基本完成之前不同交易期限在岸與離岸人民幣利率間的溢出效應

從表2可以看出,就均值溢出效應而言,利率市場化改革基本完成之前,各期限在岸與離岸利率自身均具有顯著的滯后效應,表明其均具有顯著的自相關性。但是除1周期限離岸利率對在岸利率的均值溢出效應顯著外,其他各期限離岸利率對對應期限在岸利率,以及各期限在岸利率對相應期限離岸利率的均值溢出效應均不顯著。

就波動溢出效應而言,各在岸與離岸利率序列自身均表現出顯著的ARCH效應和GARCH效應,意味著其均存在較強的集聚性和持續性。然而各期限在岸利率對對應期限離岸利率的ARCH型和GARCH型波動溢出效應均不顯著,同時各期限離岸利率對對應期限在岸利率的GARCH型波動溢出效應也不顯著,僅隔夜和2周期限離岸利率對相應期限在岸利率具有顯著的ARCH型波動溢出效應。*這一結論與馮永琦等[13]對日元的檢驗結果基本一致,該文發現日本全面實現利率市場化之前,在岸與離岸日元利率間不存在顯著的波動溢出效應。

就非對稱效應而言,僅3個月期限在岸人民幣利率波動自身具有顯著的非對稱效應,隔夜、1周和1個月期限離岸人民幣利率波動自身也具有顯著的非對稱效應,表明該四個期限交易品種利率在面臨負向沖擊時,波動程度將有所增加。但是在兩個市場間的非對稱溢出效應方面,除1個月期限在岸利率對相應期限離岸利率具有顯著的非對稱溢出效應外,其他各期限在岸與離岸利率間的非對稱溢出效應均不顯著。

2.子樣本二的估計結果與分析

表3是采用基于多元t分布的二元VAR-GJR-MGARCH-BEKK模型對子樣本二各交易期限在岸與離岸利率間的均值溢出效應、波動溢出效應和非對稱效應的估計結果。

表3 利率市場化改革基本完成之后不同交易期限在岸與離岸人民幣利率間的溢出效應

從表3可以看出,在岸利率市場化改革基本完成之后,各交易期限在岸利率自身仍具有顯著的滯后效應,1周期限和1個月期限離岸利率的自身滯后效應也顯著。

就均值溢出效應而言,2周期限在岸與離岸利率之間存在顯著的雙向均值溢出效應,且在岸利率對離岸利率的溢出效應大于后者對前者的溢出效應;同時,1周期限在岸利率對對應期限離岸利率也具有顯著的單向均值溢出效應;此外,對于隔夜、1個月和3個月交易期限而言,在岸與離岸利率間的均值溢出效應依然不顯著。

就波動溢出效應而言,各期限在岸與離岸利率均具有顯著的GARCH效應,僅1個月和3個月期限在岸與離岸利率的ARCH效應顯著。在兩個市場的相互溢出方面,隔夜離岸利率對對應期限在岸利率具有顯著的單向ARCH型和GARCH型波動溢出效應;1個月期限在岸利率與離岸利率間具有顯著的雙向ARCH型波動溢出效應,且后者對前者的GARCH型波動溢出效應亦顯著;3個月期限在岸與離岸人民幣利率存在顯著的雙向GARCH型波動溢出效應,但其相互間的ARCH波動溢出效應并不顯著;同時,1周和2周期限在岸與離岸利率間的兩種類型波動溢出效應均不顯著。

就非對稱效應而言,利率市場化改革基本完成之后,兩個市場上各期限利率自身波動的非對稱效應均不顯著,這可能是由子樣本二的樣本期較短所致。但1個月在岸利率與對應期限離岸利率間卻存在顯著的雙向非對稱溢出效應,且在岸利率對離岸利率的非對稱溢出效應相對較大;在其他交易期限的品種中,除3個月期限離岸利率對對應期限在岸利率的非對稱溢出效應顯著外,剩余各期限在岸與離岸利率間均不存在顯著的非對稱溢出效應。

綜合考察在岸與離岸利率間的波動溢出效應和非對稱效應發現,在溢出效應顯著的隔夜、1個月和3個月期限三個交易品種中,除隔夜離岸利率波動對隔夜在岸利率波動的影響較大外,其他兩個品種均表現為在岸利率波動對離岸利率波動的影響大于后者對前者的影響。結合均值溢出效應的結論,可以得出,利率市場化改革基本完成之后,在岸與離岸利率間的聯動性明顯增強,在部分交易品種中已出現顯著的雙向溢出效應。盡管如此,在岸利率變動對離岸利率變動的影響依然高于后者對前者的影響,在岸市場依舊是人民幣利率的“定價中心”,這也與總體樣本的結論基本一致。*本文也采取了對總體樣本估計結果進行診斷的四種模型診斷方法對兩個子樣本的估計結果進行診斷檢驗,結果均表明文章所采用的模型分別對兩個子樣本進行估計是恰當的,且估計結果均穩健。

四、結論與啟示

本文采用二元VAR-GJR-MGARCH-BEKK模型,實證研究了不同交易期限在岸與離岸人民幣利率間的均值溢出效應、波動溢出效應和非對稱效應,以及兩個市場溢出效應的時變性。

第一,總體樣本的研究結果表明,各期限在岸與離岸利率中的大多數交易品種自身都具有顯著滯后效應、集聚性、持續性和非對稱效應。3個月期限在岸利率對相應期限離岸利率具有顯著的單向均值溢出效應;2周期限在岸與離岸利率具有顯著的雙向ARCH型波動溢出效應,同時該期限在岸利率對離岸利率的GARCH型波動溢出效應也顯著;2周期限和1個月期限在岸與離岸利率間存在顯著的雙向非對稱溢出效應,3個月期限在岸利率對對應期限離岸利率和1周期限離岸利率對相應期限在岸利率具有顯著的單向非對稱溢出效應。

第二,分階段估計結果顯示,樣本期間在岸與離岸人民幣利率間的溢出效應發生了顯著的變化。利率市場化改革基本完成之前,僅1周期限離岸利率對相應期限在岸利率具有顯著的單向均值溢出效應,隔夜和2周期限離岸利率對相應期限在岸利率具有顯著的ARCH型波動溢出效應,1個月期限在岸利率對相應期限離岸利率具有顯著的非對稱溢出效應。利率市場化改革基本完成之后,兩個市場利率間的聯動效應明顯增強,2周期限在岸與離岸利率間具有顯著的雙向均值溢出效應,1周期限在岸利率對相應期限離岸利率具有顯著的單向均值溢出效應;隔夜離岸利率對在岸利率具有顯著的ARCH型和GARCH型波動溢出效應;1個月期限在岸與離岸利率間具有顯著的雙向ARCH型波動溢出效應和非對稱溢出效應,同時該期限離岸利率對在岸利率還具有顯著的GARCH型波動溢出效應;3個月期限在岸與離岸利率不僅具有顯著的雙向GARCH型波動溢出效應,且離岸利率對在岸利率的非對稱溢出效應也顯著。總體來看,當前在岸利率對離岸利率的影響依然大于后者對前者的影響,在岸市場依舊是人民幣的“定價中心”。

這一結論無論對于人民幣持有主體的利率風險管理還是政策制定者均有重要的意義。就人民幣持有主體來說,在進行利率風險管理時,其不僅要合理考慮在岸與離岸市場間的均值和波動溢出效應,尤應關注兩個市場間可能存在的非對稱效應,以及兩個市場利率聯動關系的時變性。對政策制定者而言,首先,應充分發揮離岸市場的價格發現功能,進一步推進在岸市場基準利率的完善和利率市場化改革。其次,在推動貨幣政策調控框架由數量型工具向價格型工具轉變的過程中,應根據在岸與離岸市場不同期限交易品種間的相互影響方向及程度,選擇合適的利率目標,特別地可以選取離岸市場對在岸市場影響程度較低的交易品種作為目標,以增強在岸市場貨幣政策的獨立性和自主性。最后,在推進資本賬戶開放的進程中,應繼續堅持漸進路徑,并審慎地對跨境資金流動進行監管,尤其在市場動蕩時期,謹防離岸利率大幅波動通過非對稱溢出對在岸市場利率波動所帶來的放大作用。

[1] Tse, Y., Booth, G. G. Common Volatility and Volatility Spillovers Between U.S. and Eurodollar Interest Rates: Evidence From the Futures Market[J]. Journal of Economics and Business, 1996, 48(3): 299-312.

[2] Mougoué, M.,Wagster, J. The Causality Effects of the Federal Reserve’s Monetary Policy on U.S. and Eurodollar Interest Rates[J]. The Financial Review, 1997, 32(4): 821-844.

[3] Hendershott, P. H. The Structure of International Interest Rates: The U.S. Treasury Bill Rate and the Eurodollar Deposit Rate[J]. The Journal of Finance, 1967, 22(3): 455-465.

[4] Rich, G. A Theoretical and Empirical Analysis of the Eurodollar Market[J]. Journal of Money, Credit and Banking, 1972, 4(3): 616-635.

[5] Kaen, F. R., Hachey, G. A. Eurocurrency and National Money Market Interest Rates: An Empirical Investigation of Causality[J]. Journal of Money, Credit and Banking, 1983, 15(3): 327-338.

[6] Ajayi, R. A., Serletis, A. Testing for Causality in the Transmission of Eurodollar and U.S. Interest Rates[J]. Applied Financial Economics, 2009, 19(6): 439-443.

[7] Hartman, D. G. The International Financial Market and U.S. Interest Rates[J]. Journal of International Money and Finance, 1984, 3(1): 91-103.

[8] Swanson, P. E. The International Transmission of Interest Rates: A Note on Causal Relationships Between Short-Term External and Domestic U.S. Dollar Returns[J]. Journal of Banking & Finance, 1988, 12(4): 563-573.

[9] Lo, W.C., Fung, H.G., Morse, J. N. A Note on Euroyen and Domestic Yen Interest Rates[J]. Journal of Banking & Finance, 1995, 19(7): 1309-1321.

[10] Yang, J., Shin, J., Khan, M. Causal Linkages Between US and Eurodollar Interest Rates: Further Evidence[J]. Applied Economics, 2007, 39(2): 135-144.

[11] Ann, A. T. H., Alles, L. An Examination of Causality and Predictability Between Australian Domestic and Offshore Interest Rates[J]. Journal of International Financial Markets, Institutions and Money, 2000, 10(1): 83-106.

[12] Mougoué, M., Noula, A. G., Ajayi, R. A. Maturities, Nonlinearities, and the International Transmission of Short-Term Interest Rates[J]. Review of Applied Economics, 2008, 4(1-2): 93-112.

[13] 馮永琦,梁蘊兮,裴祥宇.日元離岸與在岸利率聯動效應研究[J].現代日本經濟,2014,(1):28-35.

[14] 劉亞,張曙東,許萍.境內外人民幣利率聯動效應研究——基于離岸無本金交割利率互換[J].金融研究,2009,(10):94-106.

[15] 周先平,李標,鄒萬鵬.境內外銀行間人民幣同業拆借利率的聯動關系研究[J].國際金融研究,2014,(8):69-77.

[16] 陳昊,陳平,楊海生,等.離岸與在岸人民幣利率定價權的實證分析——基于溢出指數及其動態路徑研究[J].國際金融研究,2016,(6):86-96.

[17] Yu, X.,Zhang, J. Empirical Research on the Dynamic Correlation Between SHIBOR and NDF Implied Interest Rate[R].2008 4th International Conference on Wireless Communications, Networking and Mobile Computing, IEEE, 2008.

[18] Susmel, R., Engle, R. F. Hourly Volatility Spillovers Between International Equity Markets[J].Journal of International Money and Finance, 1994, 13(1): 3-25.

[19] 闕澄宇,馬斌.人民幣在岸與離岸市場匯率的非對稱溢出效應——基于VAR-GJR-MGARCH-BEKK模型的經驗證據[J].國際金融研究,2015,(7):21-32.

[20] Glosten, L. R., Jagannathan, R., Runkle, D. E. On the Relation Between the Expected Value and the Volatility of the Nominal Excess Return on Stocks[J]. The Journal of Finance, 1993, 48(5): 1779-1801.

[21] Engle, R. F., Ng, V. K. Measuring and Testing the Impact of News on Volatility[J]. The Journal of Finance, 1993,49(5): 1749-1778.

(責任編輯:巴紅靜)

2016-10-02

國家社會科學基金一般項目“人民幣國際化對中國國際收支的動態影響及調節政策研究”(15BJY154);教育部人文社會科學研究規劃基金項目“人民幣離岸市場對國內貨幣和金融穩定的動態影響研究”(13YJA790093);遼寧省高等學校創新團隊項目“全球金融治理與區域經濟合作”(WT2014008)

闕澄宇(1962-),女,北京人,教授,博士,博士生導師,東北財經大學區域經濟一體化與上海合作組織研究中心兼職研究員,主要從事國際貿易和國際金融理論及政策研究。E-mail:dufeciet@126.com馬 斌(1985-),男,安徽淮北人,博士后,主要從事國際金融理論及政策研究。E-mail:mabin721@163.com

F832.6

A

1000-176X(2016)12-0047-10