利率市場化定量分析方法綜述及對銀行業影響展望

王超

摘要:隨著利率市場化的發展,簡單的定性分析以不足以預測利率市場化對宏觀經濟以及銀行業的影響趨勢。本文總結了對利率市場化定量分析的兩種方法,并對利率市場化對銀行業的影響趨勢進行了展望。

關鍵詞:利率市場化定量分析結構向量自回歸模型多元自回歸移動平均模型銀行收入結構行業集中度

一、我國利率市場化的發展歷程

我國從1978年開始進行利率市場化變革,從1996年我國部分放開貨幣市場利率開始,利率市場化改革邁出了實質性步伐。96年先后放開了銀行間拆借市場利率、債券市場利率和銀行間市場國債以及政策性金融債的發行利率;放開了境內外幣貸款和大額外幣存款利率;試辦人民幣長期大額協議存款;逐步擴大人民幣貸款利率的浮動區間。1998年,央行對小企業貸款利率浮動由10%擴大到20%,農村信用社貸款利率最高上浮幅度由40%擴大到50%。1999年允許縣以下金融機構貸款利率最高可上浮30%。2002年擴大農村信用社利率改革試點,進步擴大其利率浮動范圍。到2004年,利率市場化邁出了重要步伐:該年1月1日當局再次擴大了金融機構貸款利率浮動區間,商業銀行、城市信用社貸款利率浮動區間擴大到,而農村信用合作社貸款浮動范圍則擴大到。3月25日實行再貸款浮息制度,10月29日,基本取消了金融機構人民幣貸款利率上限,僅對城鄉信用社貸款利率實行基準利率2.3倍的上限管理,人民幣貸款利率過渡到上限放開、實行下限管理的階段,市場化程度顯著提高。在借鑒倫敦、東京、香港和新加坡等國際金融市場基準利率形成機制的基礎上,經過年時間的摸索、醞釀和3個月的試運行,2007年1月4日,上海銀行間拆借利率(SHIBOR)I式上線。方先明、花(2009)曾探討了SHIBOR已經逐漸產生了定的貨幣市場基準效應。

二、對利率市場化的定量分析綜述

目前對利率市場化的研究中以定性分析為主,對利率市場化效果的量化測度極少,但定性分析不足以得出利率市場化對宏觀經濟的影響趨勢。以利率市場化后利率波動(以上升為例)對儲蓄的效應為例:利率變化對消費的影響存在收入效應和替代效應,利率上升的收入效應使居民傾向于增加當前的消費,但替代效應使居民傾向于降低當前消費并增加儲蓄。只有在替代效應足夠大的條件下,利率上升才會降低居民當前的消費,而降息才能實現刺激消費的功效。這使得定性分析無法準確得出利率市場化的影響。

對利率市場化的定量分析有以下幾種類別:

(一)區間分等賦值法

陶雄華、陳明玨(2013)通過對實際利率水平、利率決定方式、利率的浮動范圍和幅度三項指標進行區問分等賦值的方式來度量利率市場化程度。

陶雄華、陳明玨對實際利率水平≤-5%、(-5%,0)、(0,2.5%)、>2.5%,分別賦值0、1、2、3,其中0代表完全抑制而3代表完全市場化。根據人民幣貸款利率、人民幣存款利率、外幣利率、債券發行利率、貨幣市場利率5類利率中,國家放開的利率種類對利率決定方式進行賦值,基本放開0類、1~2類、3~4類、5類利率管制,依次賦值0、1、2、3(作者還依據官方允許的利率浮動情況對賦值進行了微調)。利率浮動主要考察在官方不同程度地決定或控制利率水平的前提下,各種利率獲準浮動的范圍及幅度。其中,浮動范圍分為完全禁止(即允許范圍為0)、小范圍(至少6種利率)、大范圍(至少9種利率)、全部放開四種情形,并據以作為分等標準;浮動幅度則以<30%、(30%,50%)、(50%,100%)、≥100為四個等級的劃分標準。通過簡單平均加總上述三個指標的年度賦值得到中國利率市場化總指數。

該方法存在以下問題:1.未對實際利率水平和利率市場化問的正向關系進行論證;2.利率決定方式及利率的浮動范圍和幅度兩個指標間存在著較高的相關性;3.未論證三個指標對利率市場化具有相同的貢獻度;4.該種賦值方法過于粗略。

(二)用向量自回歸模型進行利率市場化的宏觀經濟效應的動態分析,利用多元自回歸移動平均模型進行利率市場化的宏觀經濟效應的測定

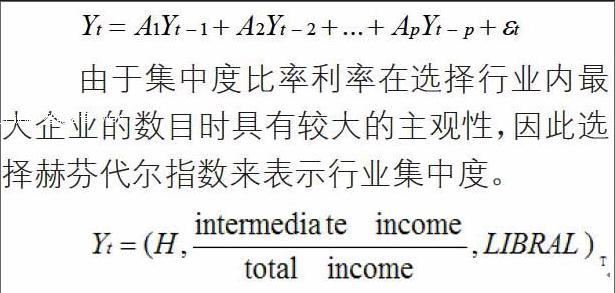

張孝巖、梁琪(2010)用向量自回歸模型(VAR)進行利率市場化的宏觀經濟效應的動態分析,模型中存在以下假設:央行調整存貸款基準利率是基于貨幣市場的供求關系,因此銀行存貸款基準利率本身就包含了利率市場化的信息,反映了貨幣市場資金的供求關系。還需對存貸款利率允許的浮動范圍進行考慮,這也是利率市場化水平的基本方面。為了評估利率市場化的政策效果,需要將包含利率市場化信息的央行基準利率水平保留在模型中,并嵌入利率波動范圍來度量利率市場化水平。最后采用了簡單年化處理后的利率市場化參數乘以也經過年化處理的3~6個月短期貸款基準利率的乘積作為度量利率市場化水平的指標。張孝巖、梁琪進行了宏觀經濟變量(經濟產值、投資、收入、儲蓄、消費、貸款)的自然對數及利率市場化列向量的自回歸VAR(p),

得出結論為利率市場化總體上,利率市場化對儲蓄和投資的影響較為顯著,對產量、消費和收入的影響并不顯著。

為測定利率市場化對貸款、投資、產出、消費、收入等宏觀經濟變量的影響效果,由于對相關變量直接回歸會出現殘差的自相關,因此采取了多元自回歸移動平均模型(ARMA)來進行測定,

得出結論為利率市場化水平每提高1個單位,會對經濟產出、貸款、投資、儲蓄、收入和消費的增長均帶來顯著影響,其中對儲蓄和消費的影響較大。

三、利率市場化后對銀行收入結構的影響

巴曙松、嚴敏、王月香(2013)曾指出我國商業銀行由于長期受到體制影響,傳統利息收入過高,而非利息收入明顯較低。根據各大銀行2010年年報顯示,五大國有銀行(工、農、中、建、交)利息凈收入和營業收入比均達到70%以上,其中農業銀行和交通銀行利息收入在總收入中的比重已經達到80%。股份制銀行利息收入占總收入比重普遍比國有銀行稍高,興業銀行的比重接近了90%,浦發銀行更是超過90%。城市商業銀行利息收入占比也較高,其中南京銀行接近90%。與國外先進商業銀行存在較大差距,目前匯豐銀行的利息收益只占總收入的50%。我國上市商業銀行利息收入主要由五部分構成:首先是客戶貸款墊款利息收入,其在總利息收入中占比71.1 6%;其次是證券投資利息收入,此部分占比18.19%;再次是存放中央銀行款項的利息收入,主要包括法定存款準備金和超額存款準備金,此部分占比5.79%;最后是同業拆借利息收入,此部分占比僅為3.18%。可見利息收入中占比最大的還是傳統的借貸業務。

目前,我國通過限定存款利率上限和貸款利率下限的方式,限定了存款銀行以吸收存款方式借入資金的最高價格與貸出資金的最低價格,這樣就規定了國內商業銀行的最低利差。實行利率市場化以后,銀行自主決定存貸款利率,銀行間激烈的競爭使存貸款利差有縮小的趨勢,加之利率變動頻繁,銀行收益就暴露于利率變動的風險之中。利率市場化的趨勢將是貸款利率下降而存款利率提高,也就是說銀行的存貸款利息差將縮小。

利率市場化將給我國商業銀行的盈利帶來新的沖擊和挑戰。實現存、貸款利率市場化是實現我國利率市場化改革目標的關鍵。利差的縮小將對我國商業銀行的盈利狀況和經營狀況造成巨大的挑戰。從國外經驗來看,利率市場化大大降低了銀行盈利水平,以美國發生的儲蓄貸款協會危機為例進行分析。美國聯邦儲備委員會從1965年開始利率市場化改革,隨著管制的逐漸放松,市場利率水平迅速升高,利率波動頻繁,金融機構利率風險加大。美國儲蓄貸款協會以前主要通過吸收短期儲蓄存款、發放長期的固定利率住宅抵押貸款開展業務。在長期利率高于短期利率時,儲貸協會可以贏得穩定的利差收入。但是在利率市場化后,短期存款利率直線上升,儲貸協會原有長期固定利率抵押貸款的收益卻不變,導致許多相關金融機構賬面利潤下降,甚至破產。據統計,在1980年到1991年期問,25%的儲蓄貸款機構破產倒閉,發生儲貸協會危機。

目前來看,我國社會資金供給寬裕,銀行積極爭奪優質客戶,貸款利率在競爭中有下降的趨勢。利息差是目前我國商業銀行主要的利潤來源,所以,面對利率市場化改革之后存款利率向高、貸款利率向低的趨勢,國內任何家商業銀行的利差收入都可能大幅減少。從國內金融現狀來看,我國商業銀行在利率市場化改革前直受到嚴格的利率管制,但是,在利率市場化過程中及之后,在銀行收入主要來源仍然依賴存貸業務利差收入的情況下,利率風險對銀行利潤的影響就更大,存貸款利率的細微變動就可能給銀行帶來巨大損失。因此,利率市場化一旦真正全面運行,必然會對國內商業銀行的盈利造成巨大影響。也必然會促使銀行中間業務收入占比的提高和整體收入結構的變化。

四、利率市場化對行業集中度的影響

巴曙松、華中煒和朱元倩(2012)指出利率市場化后,存、貸利率市場化后,商業銀行的制度保護消失,直接面對優勝劣汰的競爭機制,必然淘汰整體經營管理能力較低的銀行,而在市場上仍占有席之地的商業銀行也會通過各種手段進行擴張,以擴大市場份額。這些都將帶來銀行業整體機構數量的下降和整個市場結構的變化。

市場集中度是市場結構的主要構成要素,是種量化的指標,用來衡量企業的數目和相對規模的差異,體現企業對市場份額的控制程度和市場的競爭與壟斷程度。從理論上分析,利率市場化對銀行集中度的影響,主要表現在兩個方面:方面,利率風險的上升加大銀行破產風險,從而導致市場集中度的上升。由利率市場化所帶來的階段性風險和利率風險,會增加銀行業的系統風險和脆弱性。而過度激烈的價格競爭和存貸款利差縮小的壓力,也會對銀行的盈利帶來定的挑戰。因此利率市場化往往會導致行業中最脆弱的銀行破產,降低行業內銀行的數量,并會起到增加行業集中度的作用。另方面,中小銀行競爭能力的增強可能降低市場集中度。在利率市場化所帶來的行業價格競爭中,也會促進銀行增強利率預測、風險管理能力,給適應能力強、新業務開發創新能力高的銀行帶來新的發展機遇,提升其競爭力。特別是中小銀行的價格競爭可能使處于行業統治地位的大銀行市場份額降低,起到降低銀行業集中度的作用。而在影響效果上,利率市場化對銀行業集中度的這兩方面影響是互動作用并彼此對>中的。第方面的影響從定程度上說是不可避免的,要想盡可能地緩解由于利率市場化帶來的集中度提高,更為可行和高效的途徑是,提高基于高效的風險管理能力而產生的對>中效應。

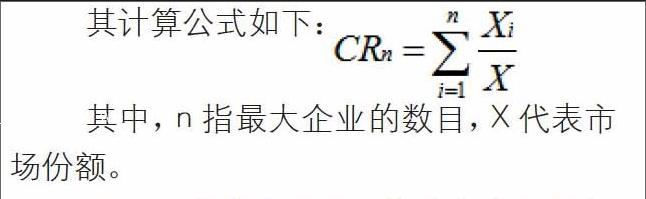

美國和日本均出現了利率市場化后行業集中度上升的情況,測量方法包括集中度比率(CRn),又稱最大企業市場份額法,指在某特定行業中,n家最大企業的市場份額之和占總市場份額的比重。

其中,n指最大企業的數目,X代表市場份額。

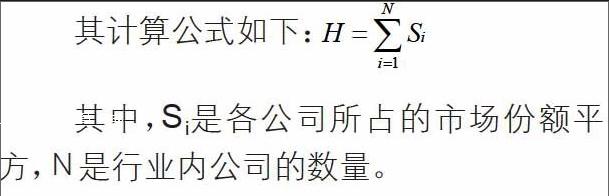

以及赫芬代爾指數,其計算方法是用公司的市場份額平方后相加。如果一個產業集中度低:行業由眾多市場份額相似的小公司組成,赫芬代爾指數接近1除以公司數量。如果個產業集中度高:行業市場份額由個別較大的公司占有,赫芬代爾指數接近1。

五、關于利率市場化與行業變化的實證測量設想

利率市場化可能對銀行傳統業務造成沖擊,使得銀行通過提升中間業務收入來探索新的盈利增長模式。利率市場化之后,美國和歐洲銀行的中間業務收入占比均有所提高,雖然我們不能將中間業務的蓬勃發展全部歸于利率市場化,然而利率市場化背景下的金融創新是推動中間業務的巨大動力之。

銀行業的風險管理能力提高定程度上對沖了利率市場化后集中度的上升,但很難扭轉這趨勢。從美國和日本的歷史數據觀察,利率市場化改革會在定程度造成銀行業總體數量的減少,并且對行業集中度也會有定的影響,使行業競爭加劇。

市場化程度作為外生變量,考察利率市場化后對銀行收入結構以及行業集中度的影響是否顯著,在根據回歸結果調整模型并測定具體的影響效果,為銀行未來的發展方向提供更恰當的策略和建議。