我國醫藥行業上市公司實際稅負影響因素研究

王麗艷 王煊

中圖分類號:F235 文獻標識碼:A 文章編號:1002-5812(2016)22-0040-03

摘要:文章選取2009—2014年醫藥行業上市公司為樣本建立實證模型,基于實際稅負的基本理論,以所得稅實際稅率作為衡量實際稅負的指標,通過實證的方法研究企業實際稅負的影響因素。研究發現:資本密集度、盈利能力、公司規模和股權集中度與企業實際稅負負相關,第一大國有股權比例與企業實際稅負正相關,而資本結構對企業實際稅負沒有顯著影響。

關鍵詞:實際稅負 所得稅率 醫藥行業

一、引言

近年來,隨著人口老齡化的不斷加劇,醫療保健制度也在不斷完善,《中華人民共和國藥典》的出臺,進一步提升了藥品的標準,建立起了完善、高水平的藥品質量體系等。這些政策的頒布無疑加快了醫藥行業的發展,滿足了人們用藥方面的需求,改善了生活健康水平,切實提高了我國醫藥行業的創新性和積極性。從企業角度來看,企業所繳納的稅收,直接影響了企業的現金流量和最終的利潤額,作為被動的一方,必然要遵守市場價格波動的規律,但如何利用規律的波動來減少企業實際稅負,而不是逃稅避稅,也成為每個醫藥企業面臨的一大難題。因此,本文研究我國醫藥行業上市公司實際稅負的影響因素,為企業合理制定降低實際稅負政策提供參考依據。

二、研究設計

(一)理論假設

1.資本結構對企業實際稅負的影響。資產負債率作為資本結構的一項重要指標,是衡量企業負債水平的綜合性指標,也是衡量公司利用債權人的資金來進行經營活動的指標,其表示上市公司的總資產中有多少資金是通過負債來籌集的。2009年我國醫藥行業上市公司的資產負債率均值達到46%左右,而2013年有所下降達到43%,到2014年降到39%,由此可得我國醫藥行業上市公司的資產負債率在不斷下降,企業負債水平在減少,負債的抵稅效應在降低,稅負水平將會提高,因此本文認為,醫藥行業的資產負債率越低,企業承擔的實際稅負就越高。據此,提出假設:

假設1:上市公司實際稅負與資產負債率負相關。

流動比率指流動資產與流動負債的比值,是衡量企業短期債務到期之前,可以變為現金用于償還債務的情況,若企業的流動資產越高,說明企業的流動性越大,短期償債能力強。我國醫藥行業上市公司的流動比率普遍不高,流動資產對流動負債的保障程度相對較低,當流動資產不變的情況下,流動負債越高,企業的流動比率就越低,債務程度就越高,則企業所要承擔的實際稅負就越低。據此,提出假設:

假設2:上市公司實際稅負與流動比率正相關。

長期負債比率又稱為資本化比率,若此值越小,說明企業負債的資本化程度越低,長期償債的壓力就越小,一般情況下,大公司往往傾向于選擇長期債務,而小公司則會選擇短期債務,因為大公司可以在發行長期債務的同時取得規模效益,若長期負債比率越高,說明企業的規模越大,現金流較為穩定,則所需要繳納的稅負就越少。據此,提出假設:

假設3:上市公司實際稅負與長期負債比率負相關。

2.資本密集度對企業實際稅負的影響。上市公司的資本密集度主要用固定資產比率來衡量,可以用固定資產與資產總額的比率來表示。根據我國會計準則,固定資產折舊產生的相關費用要計入到當期費用中,當期費用可以在計算稅負時予以扣除。醫藥行業的資產總額中,固定資產占有較大份額,屬于資產密集度較大的行業,所以計提折舊會對企業稅負產生較大的影響。據此,提出假設:

假設4:上市公司實際稅負與資本密集度負相關。

3.盈利能力對企業實際稅負的影響。反映企業盈利能力的指標包括營業利潤率、總資產報酬率、銷售凈利率等,本文選用銷售凈利率作為衡量企業盈利能力的指標。盈利能力較強的行業,是國家稅收的重要來源,受到稅務機關的監管力度較大,因此,盈利能力較強的企業,更有能力有動機進行稅收籌劃,更有利于減少企業稅負。據此,提出假設:

假設5:上市公司實際稅負與公司盈利能力負相關。

4.公司規模對企業實際稅負的影響。醫藥制造產業近幾年發展迅猛,我國已經成為全球原料藥材的生產和出口大國之一,醫藥行業市場規模較大,公司規模較大的企業,其相應的設備以及資源與小型公司相比較為豐富,其可用資源也較多,在繳納稅收方面則會占有較大的優勢,會通過企業內部政策繳納相對較少的稅額,從而降低企業的實際稅收負擔。據此,提出假設:

假設6:上市公司實際稅負與公司規模負相關。

5.股權結構對企業實際稅負的影響。國有股權比例是衡量企業股權的重要指標之一,許多國外學者在研究上市公司實際稅負影響因素的時候,把股權結構也列入其中假設。醫藥行業的國有股權比率平均每年為35%左右,且醫藥行業股權集中度較高。大多醫藥企業的管理層為了確保自身在社會經濟中的競爭地位,會積極迎合政府的相關政策,積極納稅,維護企業在社會經濟發展中的地位。據此,提出假設:

假設7:上市公司實際稅負與國有股權比例正相關;

假設8:上市公司實際稅負與股權集中度正相關。

(二)變量選取與模型構建

1.解釋變量。衡量企業實際稅負的方法一般分為三種:波士頓矩陣法、稅負的評價指標法和實際稅率法。實際稅率法是衡量企業微觀稅負水平的基本方法,很多外國學者在無法取得重要數據的前提條件下,一般采用平均實際稅率法,該方法是研究企業實際稅負影響因素問題的較好的替代方法,有助于提高研究結論的準確性,因此本文采用實際稅率法衡量醫藥行業上市公司實際稅負,企業的實際稅率等于企業實際繳納的各種稅費與企業所得的比值,所得稅與流轉稅是主要的兩大主體稅種,但是,由于消費者是流轉稅的最終承擔者,而企業的稅負主要體現在所得稅上,所以本文以企業所得稅率作為衡量企業實際稅負的標準。

2.被解釋變量。本文選取資本結構、資本密集度、盈利能力、公司規模以及股權結構作為被解釋變量,具體定義如表1所示。

3.模型構建。本文采用多元線性回歸模型對我國醫藥行業上市公司實際稅負的影響因素進行實證分析,根據上述所提出的研究假設構建的實證回歸模型如下:

ERT=α+β1 LEV1it+β2 LEV2it+β3 LEV3it+β4 CIit+β5 NPMit+β6 SIZEit+β7 GQit+β8 GZ it+θit

其中,i表示第i家上市公司,t表示從2009到2014年度,α指截距項,β表示自變量的估計系數,θ表示回歸分析后的殘差。

(三)樣本選取

本文選取2009—2014年在滬深公開上市的醫藥行業公司,按照證監會行業分類,以A股上市公司為樣本,查找最新調整后的數據,在此基礎之上,還執行了以下篩選:(1)剔除財務報表數據不完整的上市公司;(2)剔除以前年度有虧損,且在本年度尚未彌補完的上市公司;(3)剔除利潤總額或所得稅費用小于0的上市公司;(4)剔除所得稅實際稅率小于0或大于1的公司;(5)剔除樣本在研究期間某一年度被ST或PT的公司。最終經篩選,得出42家醫藥行業上市公司共252個有效樣本,數據來源于國泰安金融數據庫和銳思金融數據庫。統計分析軟件運用Excel和SPSS 19.0。

三、實證結果分析

(一)描述性統計

1.所得稅實際稅率的描述性分析。從表2可以看出,所得稅實際稅率的最大值為2013年的52.08%,最小值為2009年的0.97%,實際稅率的不斷波動意味著納稅人的稅收負擔在不斷改變。2013年的所得稅實際稅率平均值和標準差與其他年份相差較大,說明實際稅率值和平均值之間差異較大,稅負不穩定。

2.自變量的描述性統計分析。從表3可以看出,醫藥行業上市公司的資產負債率平均值為31.81%,表明企業具有一定的償債能力。從流動比率看,其標準差與方差值相比其他自變量而言相對較小,說明該行業數據波動較小,較為穩定。固定資產比率的平均值為21.28%,由于本文研究的行業為醫藥行業,需要大量醫藥醫療機器設備的投入,固定資產占總資產的比重較大。從銷售凈利率看,極大值為173%,說明該行業的產出水平較好,銷售收入獲利的能力較強。公司規模的標準差為1.0882,值大于1,說明醫藥行業各個公司之間的規模存在較大差異。從持股比例來看,醫藥行業上市公司的第一大國有股東持股比例平均值為37.75%,股權集中度均值已超過了50%,說明醫藥行業第一大國有股東持股比例和股權集中度較高。

(二)相關性分析

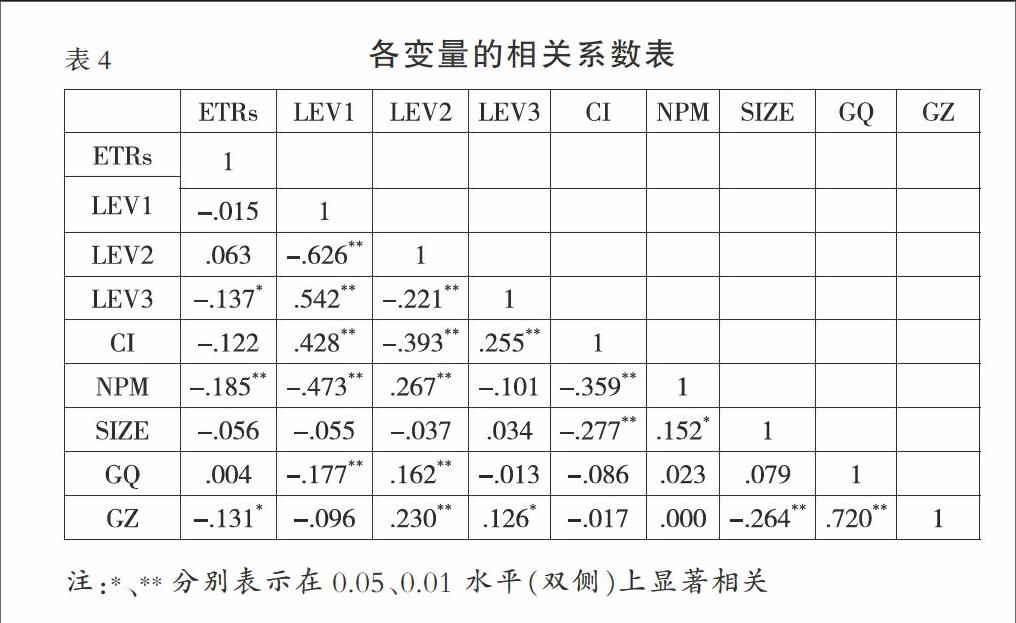

下頁表4為各變量的相關系數表,從該表可以看出,與因變量存在顯著性的有長期負債比率(LEV3)與ETRs之間在0.05水平上顯著相關,銷售凈利率(NPM)與ETRs在0.01的水平上顯著相關,股權集中度(GZ)與ETRs在0.05的水平上顯著相關。自變量之間不存在多重共線性,相關系數最大的為第一大國有股權比例(GQ)與股權集中度(GZ)之間的關系,但未超過0.8,所以均可納入本文回歸模型中。

(三)回歸結果分析

回歸結果如表5所示,F值為5.445,Sig值為0.000,說明建立的模型通過了檢驗。反映資本結構的資產負債率(LEV1)、流動比率(LEV2)、長期負債比率(LEV3)三個指標對實際稅負的影響均沒有通過顯著性檢驗,與假設1—3不一致。從資本結構看,在整理醫藥行業上市公司的數據時發現,2009年與2014年之間上市公司的變化較為突出,新興的醫藥企業占多數,企業的資本結構處于不穩定狀態,資本結構對企業的實際稅負沒有產生顯著影響。

固定資產率(CI)作為資本密集度的一個重要指標,上市公司實際稅負與固定資產率呈顯著的負相關關系,與假設4一致。醫藥行業作為技術密集以及資產密集的行業,其生產經營需要投入大量設備,資本密集度越高時,企業所要計提的折舊就越多,所得稅額就會越少,則稅負越低。

反映企業盈利能力的指標銷售凈利率(NPM)與實際稅負呈顯著的負相關關系,與假設5一致。盈利是投資者本金與利息的來源之一,盈利能力強的企業更是國家稅收的重要來源之一,投資者會十分重視,因此投資者會通過稅收籌劃來減少企業實際稅負。

公司規模(SIZE)與實際稅負呈顯著的負相關關系,與假設6一致。醫藥行業企業的規模越大,其避稅的可能性就越大,另外,對于大型醫藥上市公司來說,稅務部門會為了擴大稅基,對醫藥上市公司給予更多的稅收優惠政策,鼓勵其生產與經營活動,從而使稅收部門得到更多的稅收,因此稅收負擔水平就會下降。

第一大國有股權比例(GQ)與實際稅負呈顯著的正相關關系,與假設7一致。我國醫藥行業上市公司國有股權比例較高,為保證醫藥行業在市場經濟發展中的地位,大股東會積極主動的參與納稅,目的是維護醫藥行業的發展地位,因此,第一大國有股權比例會對企業的實際稅負產生積極影響。

股權集中度(GZ)與上市公司實際稅負呈顯著的負相關關系,這表明醫藥行業企業的股權集中度越高,企業需要承擔的實際稅負越低,假設8沒有得到驗證。

四、研究結論

本文對醫藥行業上市公司實際稅負的影響因素進行實證分析,研究結果表明:資本結構對企業的實際稅負影響并不顯著,資本密集度、盈利能力、公司規模和股權集中度與企業的實際稅負率呈顯著的負相關關系,第一大國有股權比例與企業實際稅負率呈顯著的正相關關系。

目前,我國醫藥行業上市公司發展迅速,醫藥行業不僅要面對政府對藥品價格的掌控,并且還要維護企業的順利發展與經營,從微觀角度來說,醫藥企業應根據自身的發展狀況,通過不斷擴大企業的投資規模和研發力度,提高企業的盈利能力,完善企業的股權結構,更好地達到降低企業實際稅負的目的。J

參考文獻:

[1]王新安,張力多.煤炭企業所得稅稅負影響因素實證研究[J].中外企業家,2014,(10):150-153.

[2]亓紅紅.電力企業所得稅稅收負擔的實證研究[J].中國總會計師,2013,(7):67-69.

[3]劉崇明,陳思璐.關于企業實際稅負影響因素的實證研究——以電力行業上市公司為例[J].中國證券期貨,2012,(6):203-204.

[4]曹志鵬,李倩.石油行業稅負影響因素分析——基于滬、深兩市公司財務數據[J].財會通訊,2014,(15):108-110.

[5]王素榮,徐明玉.房地產行業稅負及其影響因素研究——基于房地產開發與經營上市公司的數據[J].財經問題研究,2012,(8):111-116.

作者簡介:

王麗艷,南京理工大學泰州科技學院,講師;主要研究方向:財務理論與實務。