“黑金”沉浮錄

劉青山++李帥

我們整理了主要能源細分行業(yè)的現行數據和發(fā)展軌跡,力圖還原一個清晰的能源宏觀圖景,也希望給讀者判斷產業(yè)規(guī)律及未來走向增添數據的佐證。

受獨特的資源稟賦限制,在我國能源消費結構中,煤炭長期占居絕對優(yōu)勢地位。

進入新世紀以來,隨著我國經濟發(fā)展速度不斷加快,我國的煤炭產量、消費量均有大幅度提升。2000年,我國煤炭產量為12億噸,2008年則達到28億噸,翻了一番還多。與此同時,煤炭在能源消費結構中比例也從2000年的67.8%爬升到了2008年的70.3%。

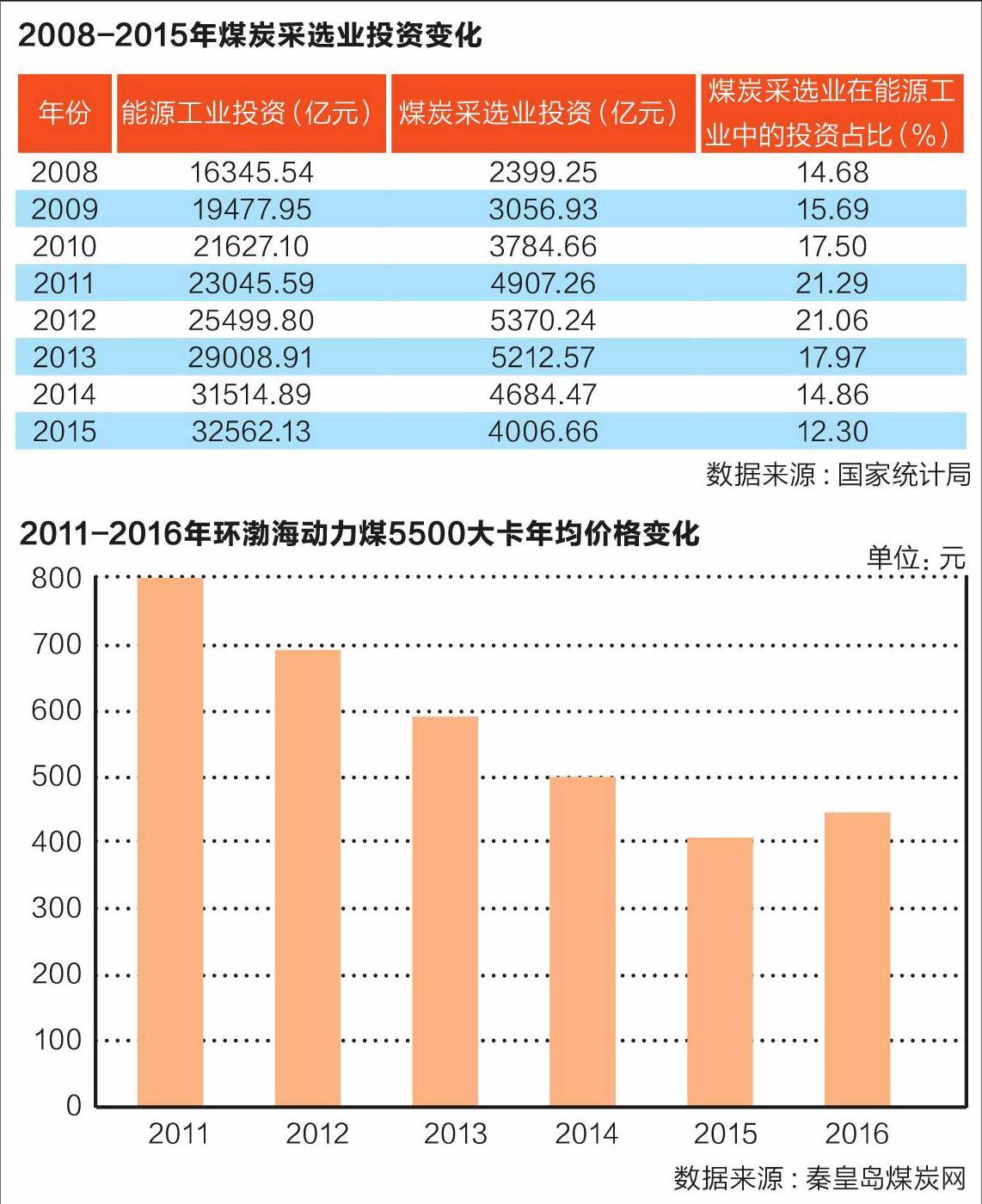

此后,投向煤炭行業(yè)的資金不斷攀升,其在能源工業(yè)投資中所占比例也在2011年達到頂點,超過21%。投資額的頂峰則出現在2012年,達到5370億元。

2013年開始,受多種因素影響,煤炭投資總額和所占比例雙雙回落。煤炭開始進入新一輪的震蕩調整。

煤炭價格過山車

2008年下半年開始,世界金融危機爆發(fā),并影響到中國,隨著電力、鋼鐵需求萎縮,煤炭價格一路下挫。在低位徘徊將近一年后,2009年9月起,秦皇島港5500大卡的山西優(yōu)混從550元/噸飆升到750元/噸,并在2010年維持了這一高位。

2010年10月份,“煤炭價格風向標”環(huán)渤海動力煤價格指數誕生。在隨后的2011年,環(huán)渤海動力煤價格指數顯示,5500大卡綜合平均價格達到800元/噸。

受國內外經濟發(fā)展放緩等因素的影響,2013年起,所謂的中國煤炭黃金十年結束,市場需求開始出現萎縮,煤炭價格出現大幅下跌。

2012年到2015年四年的時間,環(huán)渤海動力煤5500大卡綜合平均價格全年平均下來分別為691元/噸、590元/噸、499元/噸和407元/噸,幾乎是每年跌落100元。

產能過剩釀苦果,行業(yè)步入虧損期

價格起伏,直接影響著那些依靠黑金生存的煤炭企業(yè)。

據國家統計局統計,2008年煤炭采選業(yè)主營業(yè)務利潤為2536.5億元,到2011年達到4666.2億元,之后便不斷下降,到2015年僅為440.8億元。

在這背后,是已擴張到極點的煤炭行業(yè)版圖。

2008年之后,包括光伏、風電等新興能源發(fā)展速度不斷加快,使得煤炭在能源消費結構中所占比例有所回落,但仍然維持在三分之二以上。與此同時,我國煤炭產量繼續(xù)攀升,直到2013年達到了39.74億噸的歷史高位,同年的煤炭消費量則達到了42.44億噸。

中國煤炭工業(yè)協會提供的數據顯示,截至2015年底,全國煤礦產能總規(guī)模為57億噸,其中正常生產及改造的產能為39億噸,而新建及擴產的產能為14.96億噸,其中有超過8億噸為未經核準的違規(guī)產能。

從另一角度看,截止2015年底,世界煤炭產量約80億噸,中國產量達37.5億噸,仍占世界的47%;中國煤炭消費量為39.65億噸,仍占世界煤炭消費量的一半。煤炭在中國能源消費結構的比重達到64%,遠高于30%的世界平均水平。

煤炭產能分布不均,大省遭遇重創(chuàng)

一直以來,我國煤炭主要依賴幾個產煤大省,盡管排名有所變,但基本格局變化不大。

數據顯示,2016年,山西省累計生產原煤81641.5萬噸,而內蒙古累計產量為83827.9萬噸,首次超過山西。盡管這兩地產量均較上一年度有所下降,但合計仍接近全國一半。

2016年,僅有新疆、廣西這2個地區(qū)原煤產量呈正增長,其余23個省市原煤產量均出現下降。其中,新疆增長1.2%,廣西增長1.1%。

這種煤炭分布嚴重不均的現象,事實上造成了部分省份嚴重依賴煤炭的情況出現,這一輪煤炭價格下滑后,包括山西在內的煤炭大省元氣大傷,并開始謀求經濟轉型。

去產能任務超額完成,療傷之路仍漫長

為扭轉局勢,整肅煤炭行業(yè),2016年2月5日,國務院印發(fā)了《關于煤炭行業(yè)化解過剩產能實現脫困發(fā)展的意見》(以下簡稱《意見》)。《意見》明確指出, 2016年,煤炭去產能目標是2.5億噸,62萬職工需要安置。

為此,2016年中國煤炭行業(yè)執(zhí)行了將近9個月的276天工作制,有效遏制了產能。2016年,中國煤炭產量為33.63億噸,較上年回落了將近四億噸,同比下降9.4%。去產能任務全面完成。

山西發(fā)改委提供的數據顯示,2016年山西去產能達到2325萬噸,位居全國第一。

受此影響,以及其他因素的共同作用,中國煤炭供需形勢由嚴重供大于求逐漸轉為供需基本平衡。2016年下半年,煤炭價格出現恢復性上漲:環(huán)渤海動力煤5500大卡綜合平均價格一度突破600元/噸,全年平均下來達到445元/噸,較2015年增加了接近10%。

到了2016年結束時,全國煤炭開采和洗選業(yè)實現利潤總額1090.9億元,同比增長223.6%。

對此,中煤協提醒說,2016年影響煤炭市場變化的因素是多重的。“但必須看到當前煤炭需求基本面并未發(fā)生明顯改變,煤炭經濟平穩(wěn)運行尚缺乏堅實基礎”。

另外一個問題是,我國煤炭產業(yè)集中度水平一直較低。2008年,行業(yè)前十企業(yè)總產量在行業(yè)所占比例大約25%,2015年為40%左右。

正因為如此,2016年起,國資委要求主業(yè)不是煤炭的央企統一退出,將產能移交神華等煤炭央企,希望改善這一局面。

煤炭清潔利用水平有所提升,煤制油氣在曲折中前行

煤炭清潔利用一直是我國能源行業(yè)的重大課題。入洗率則是衡量其清潔利用水平的重要標準,數據來看,我國煤炭入洗率水平提升較快,但與發(fā)達國家80%甚至90%的入洗率相比,我國仍有很長的道路要走。

2016年12月,神華寧夏煤業(yè)集團400萬噸/年煤炭間接液化示范項目建成投產,12月28日首批產品裝車發(fā)運,標志著煤制油項目取得階段性成果。

對此,習近平總書記批示稱,這是對能源安全高效清潔低碳發(fā)展方式的有益探索。

這似乎為多年來煤制油的各項爭議劃上了一個句號。

在此之前,支持方和反對方圍繞著煤化工產業(yè),尤其是煤制油氣項目在中國的必要性、技術可行性和環(huán)保水平,爆發(fā)了無數場口水仗,實質上延宕了這一行業(yè)的發(fā)展速度。

基于我國“多煤貧油少氣”的能源結構,上世紀以來,中國高層就開始關注煤制油、煤制氣。

為了避免建成即過剩尷尬局面的出現,2006年開始,發(fā)改委開始明令提高煤制油的門檻。2008年8月4日,發(fā)改委再次發(fā)布《關于加強煤制油項目管理有關問題的通知》,明確指出煤制油項目投資風險大,不能一哄而起,全面鋪開。

統計表明,現在我國煤制油示范項目有9個,形成產能規(guī)模740萬噸,加上之前獲批待建的220萬噸項目,到2017年末將達到960萬噸。“十三五”期間,還將有伊泰伊犁100萬噸間接液化等項目陸續(xù)投產,這樣將使煤制油產能在“十三五”末達到2810萬噸。

內蒙古伊泰煤炭股份有限公司總經理張晶泉表示,目前行業(yè)在轉化效率、用水等方面均已有革命性突破。

神華寧夏煤業(yè)集團副總工程師焦洪橋預測稱,未來幾年煤制油產業(yè)的產能達到5000萬噸甚至1億噸的產能規(guī)模,是符合中國國情的。

煤制氣的歷程與煤制油有類似之處,但如今的境況似乎更加艱難。

2009年5月,國務院發(fā)布《石化產業(yè)調整和振興規(guī)劃》,首次提出開展煤制氣示范工作。之后各地便掀起投資煤制氣項目的熱潮。

2011年3月,發(fā)改委明確禁止建設年產能20億立方米(含)以下煤制氣項目。在2012年7月以前,國家發(fā)改委僅核準了大唐集團、北控集團、匯能集團、慶華集團所投資的4個煤制氣項目,總產能為151億立方米/年。

2013年3月以來,有8個煤制氣項目陸續(xù)取得國家發(fā)改委路條,主要集中在新疆、內蒙兩地。8個項目的合計產能為811億立方米。此外,還有60多個煤制氣項目取得規(guī)劃和籌建階段,等候國家發(fā)改委的核準。若全部投產,預計總產能將超過2600億立方米/年。

但到了2014年,我國煤制氣產量僅為7.9億立方米,幾乎是大唐國際克旗、新疆慶華一家一半。

目前,無論是政策制定者還是企業(yè),對待煤制氣的態(tài)度都較為謹慎。

黑金泥潭

2014年,山西爆發(fā)“系統性、塌方式腐敗”,落馬官員多數與煤炭利益鏈有牽連。2008年,為遏止不斷上升的礦難,山西開始推進被稱為“國進民退”的大規(guī)模煤改。因改革簡單粗暴,尋租侵吞事件頻發(fā),在緩解了山西官員的安全重壓時,煤改卻打開了“黑金泥潭”這個潘多拉魔盒。

百科詞條 看詞條,讀歷史

69個資源詛咒

2008年,國務院確定第一批資源枯竭城市共12個,2009年確定了第二批32個資源枯竭城市。2011年11月底,國務院界定了第三批25個資源枯竭城市,至此共有69個資源城市上榜。這些以“銅城”、“煤城”等富含礦物著稱的城市,因無度開發(fā)礦山而逐漸枯竭,被視為陷入“資源詛咒”。

百科詞條 看詞條,讀歷史