普惠金融視角下甘肅省農村金融服務水平的區域差異及影響因素分析

黃 河,楊林娟 ,柴 洪

(甘肅農業大學經濟管理學院,蘭州 730070)

普惠金融視角下甘肅省農村金融服務水平的區域差異及影響因素分析

黃 河,楊林娟 ,柴 洪

(甘肅農業大學經濟管理學院,蘭州 730070)

采用DEA-Tobit模型對甘肅省14個地市州的農村金融服務水平及影響因素進行了測度和分析。結果表明:甘肅省農村金融服務水平整體上較低,各區域、市州間服務水平差距較大,總體上呈現“西強、東進、南弱”的特征。農村經濟發展水平、農村居民消費水平、城鎮化水平對農村金融服務水平的提高呈顯著正相關;涉農貸款不良率與農村金融服務水平之間無明顯關系。建議涉農金融機構要創新服務模式,探索發展“背包銀行”,以提高普惠金融服務的覆蓋面及水平。

普惠金融;農村金融服務水平;影響因素;DEA-Tobit

普惠金融由聯合國在2005年提出,十年發展歷程表明:普惠金融在國際上是一種永續發展的新理念,其強調給貧困群體及弱勢產業提供與其他客戶平等享受現代金融服務的機會和權利,是傳統金融體系所無法比擬的[1]。2006年3月,普惠金融在我國被正式確定以后,甘肅省開始積極探索普惠金融發展之路,先后制定和出臺了多項優惠政策,促使各金融機構涉農貸款規模逐漸擴大,特色金融產品與服務方式持續創新,金融服務觸角的覆蓋面穩步擴展,一定程度上滿足了農村地區多元化、多層次的資金需求。但是,當前甘肅省貧困面廣、貧困程度深、脫貧難度大,多數農村貧困地區的金融基礎設施落后、金融組織體系不完善、抵押擔保機制發展緩慢、金融服務供給能力不足、金融排斥現象依然嚴重,農村貧困地區金融服務“最后一公里”的問題仍有待繼續解決。如何在此背景下破解貧困戶融資難、融資貴難題以及在現有的金融資源約束下如何提高農村金融服務水平,這對發展貧困區農村經濟,加快傳統農業轉型升級,提高農民收入水平具有重要的現實意義。

1 文獻回顧

關于金融服務水平的研究,國內外學者所用的評價方法雖各有差異,但實質性的結論是一致的。國外學者主要從金融服務的可及性、金融排斥程度及金融普惠水平三方面進行論證。相關研究的結論有:全球范圍內得到金融服務的客戶不超過總人數的45%;發展中國家的金融排斥程度遠遠高于發達國家;拓展銀行的滲透性及利用性可提高金融服務的水平和質量。此外,也有部分學者運用金融包容性指數(IFI)對金融服務的水平進行了測度,得出了相關有價值的結論。國內學者主要從金融機構網點覆蓋面、金融排斥、農戶等角度對農村金融服務水平進行評價。李明賢等[2]對我國農村金融機構密度進行測算,發現我國農村金融覆蓋面較低,尤其是西部地區農村金融服務水平應有所提高。馬九杰等[3]等運用金融排斥六維度的方法對我國農村金融排斥程度進行分析,結果表明我國多數農村地區在地理、條件、價格、自我四方面的排斥程度較嚴重。杜偉等[4]基于調查從農戶對獲得金融服務的認知度及滿意度出發,研究了農村金融服務水平,取得了富有成效的結論。

綜上,通過對國內外現有有關文獻對比分析可知,國外對金融服務水平的評判理論和測算體系已較成熟,參考價值較大,國內還缺乏認可度較高的金融服務指標評價體系,相關深層次的研究仍處于探索階段,尤其是從普惠金融的角度去評判農村金融服務發展水平的文獻還較少。基于此,本文以甘肅省14個地市州為對象,運用DEA方法對普惠金融背景下的各市州農村金融服務水平進行實證分析,并在此基礎上采用Tobit模型來分析農村金融服務水平的影響因素,以期得出的結論爭取為各地市州政府和金融部門合理配置金融資源以及提高農村金融服務水平提供參考依據。

2 甘肅省各市州農村金融服務水平的測度

2.1 研究方法

數據包絡分析(Data envelopment analysis,DEA),是以相對有效概念作為基礎,借助多指標的投入和產出,對同類型的部門或者單位進行效益評價的一種方法。考慮到研究目的以及決策單元的特性,本研究選擇該分析法的C2R模型對甘肅省14市州的農村金融服務水平進行評價。C2R模型是研究多個輸入和輸出生產部門同時為“規模有效”與“技術有效”的理想方法,并且該方法操作性較強,對指標的選取要求也不高。

C2R模型運行方式為:在一個經濟系統或是生產過程中,假設有n個決策單元DMU,表示為DMU1,DMU2,DMU3,…,DMUn,每個DMU都有m種類型的輸入和s種類型的輸出方式,DMUj的輸入和輸出向量分別為

假設上式線性規劃的最優解為θ ,λ ,S+,S-,則基本結論如下:

(1)若θ =1,λ =1,且S+=0,S-=0,決策單元DMUj0為C2R模型下的DEA相對有效。若θ <1,且S+≠0,S-≠0,決策單元DMUj0為C2R模型下DEA無效。若θ =1,且S+≠0或者S-≠0,決策單元DMUj0為C2R模型下DEA弱有效。

(2)規模收益計算:設k為該DMU的規模收益值(k=∑λj/θ)。其經濟含義為:當k>1時,表示該DMU的規模收益遞減;當k=1時,表示該DMU的規模收益不變;當k<1時,表示該DMU的規模收益遞增。

(3)如果利用效率為相對有效,即θ =1,且S+=0,S-=0,則不存在投入冗余和產出不足,投入量和產出量達到了最優解,決策單元實現了資源的最優配置;如果利用效率為弱有效,即θ =1,且S+≠0或者S-≠0,說明存在投入冗余或者產出不足現象,適當減少投入量或增加產出量,即可得到最佳投入產出效益值;若利用效率為非有效,即θ <1,且S+≠0,S-≠0,則說明同時存在投入冗余和產出不足現象,需要控制指標變量,減少多余的投入量或增加不足的產出量,以致達到最優解。

2.2 指標體系構建及數據來源

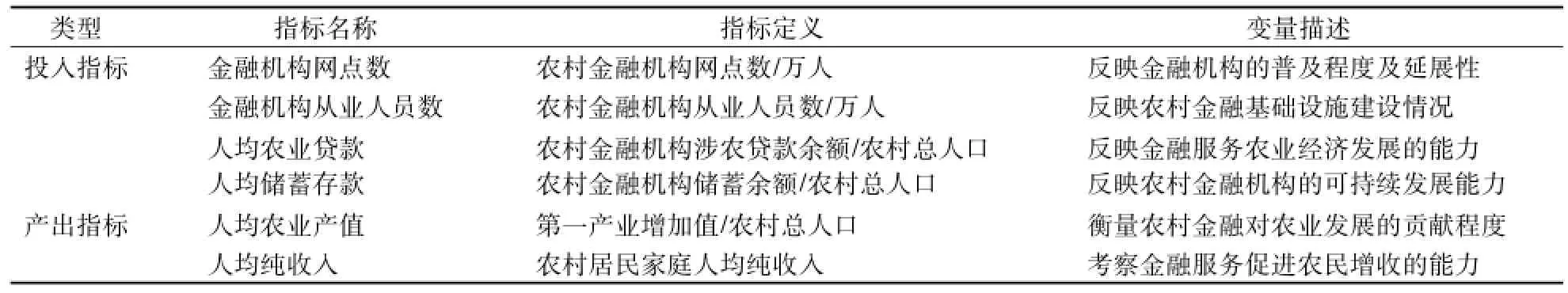

運用DEA模型對甘肅省14個地市州的農村金融服務水平進行評價時,首先要確定能夠反映農村金融服務水平的各項投入和產出指標。由于農村金融服務水平既衡量了農村金融機構服務“三農”的實際有效供給能力,又反映了農村經營主體對金融服務的獲取和使用情況。所以,在充分考慮農村金融資源滲透性和普惠性兩個維度后,并兼顧選取指標時要遵循可獲得性、主成分性和科學性原則,所構建的投入、產出指標體系見表1。

表1 投入和產出的變量指標Table 1 Variable indicator of input and output

本研究選取的投入、產出指標數據來源于2010—2015年的《甘肅發展年鑒》、《甘肅金融年鑒》、2011—2015年各地市州的國民經濟與社會發展統計公報以及部分調研數據。參考牛叔文等[5]對甘肅省農村經濟區域的劃分,將甘肅省經濟區劃分為五大區域,分別是中心區域(蘭州市、白銀市)、河西區域(酒泉市、嘉峪關市、張掖市、金昌市、武威市)、隴東區域(平涼市、慶陽市、天水市)、隴中區域(定西市、臨夏州)、兩南區域(隴南市、甘南州)。

2.3 運行結果及分析

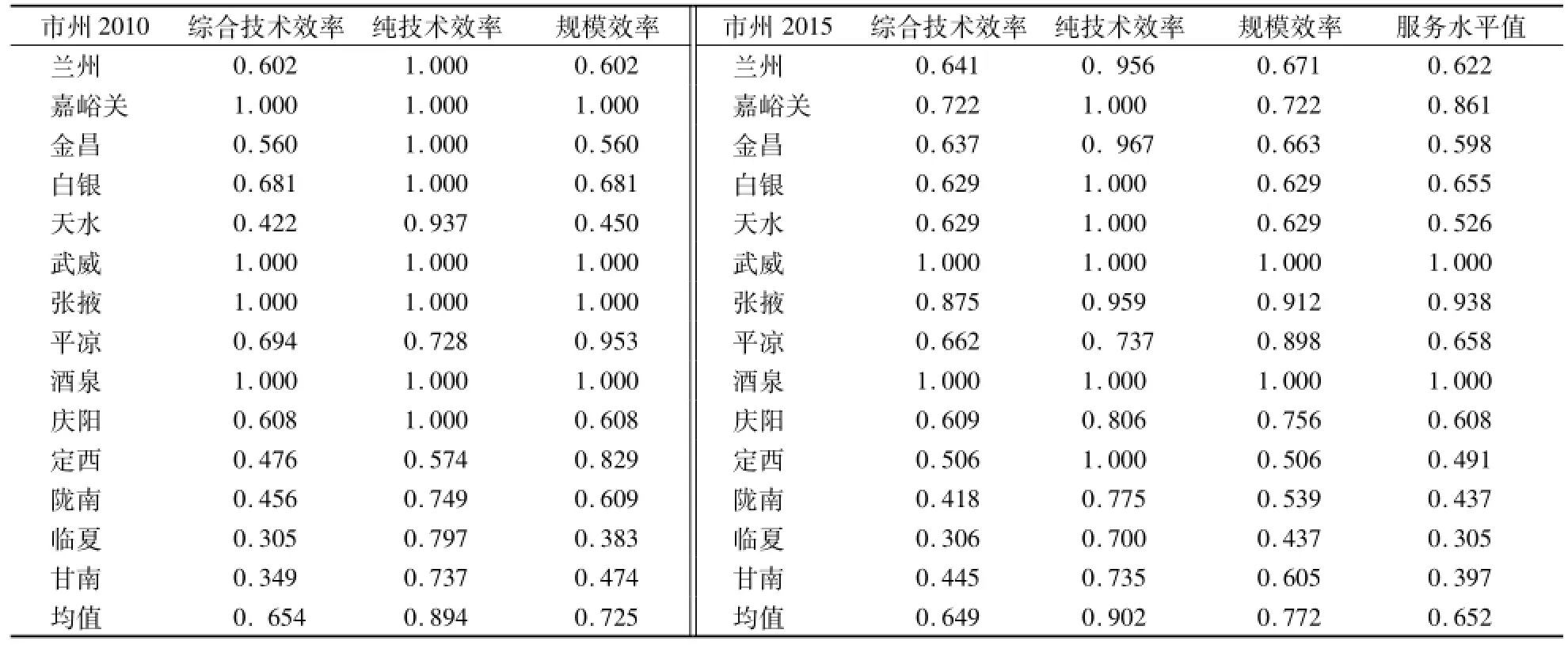

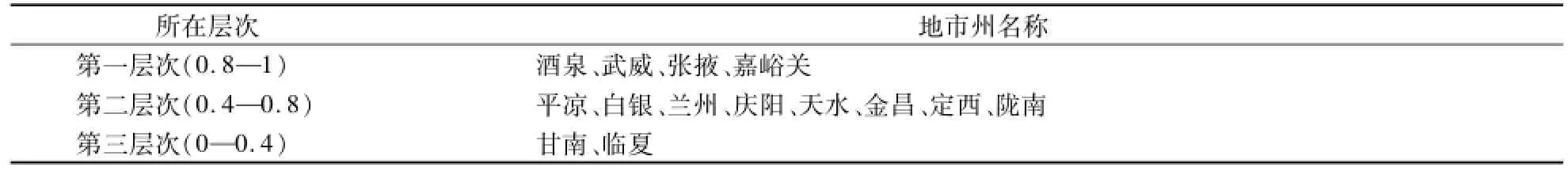

運用DEAP 2.1軟件,將采用極值法處理后的各投入產出指標代入求解,得到2010年和2015年甘肅省各地市州的農村金融服務水平運行結果(表2)。表中的農村金融服務水平值為2010年和2015年兩年的平均值,用來反映近年甘肅省普惠金融服務水平的變化情況。隨后,根據國內學者的相關研究[6-11]及詢問金融部門專業工作人員,把各地市州的農村金融服務水平值劃分了3個層次(表3),以分區域評判各市州農村金融服務水平狀況。

表2 2010年與2015年甘肅省各市州農村金融服務水平Table 2 Rural financial service level of differentmunicipalities(state)in Gansu province

表3 甘肅省各地市州農村金融服務水平層次類別Table 3 The level category of rural financial service in Gansu province

從表2可知,2010年和2015年甘肅省14市州的農村金融服務水平的綜合效率均值分別為0.654、0649,說明甘肅省農村金融服務水平整體上處于較低水平。2010年,除農村金融服務水平最高的嘉峪關、武威、張掖、酒泉4市外,其余10市州的農村金融資源配置效率都未達到最優配置,占到樣本總數的71.43%,10個地市州中綜合效率值在均值以下的有8市,占到無效率市州的80%。2015年,除過武威市和酒泉市外,其余的12市州農村金融資源配置效率都未達到最優配置,占到樣本總數85.71%,12市州中綜合效率值在均值以下的有9市,占到無效率市州的75%。整體上來看,兩個年份中處于技術效率前沿的僅為武威市和酒泉市,占到總體樣本的14.28%,說明只有這兩市的農村金融資源使用效率高、要素比例合適,規模達到了最佳狀態,金融服務水平高可能與這兩市的農村經濟社會和農業現代化發展水平有關。兩年份中農村金融服務水平非常低的是隴南市、臨夏州、甘南州,其中,臨夏州的農村金融服務水平最低,產生這種結果的原因可能與臨夏州是民族聚集區,境內山大溝深,農村農業經濟發展制約因素多,金融機構服務覆蓋面延伸不足等方面有關。從區域上來看,兩年份中河西地區各市州農村金融服務水平較高,中心地區和隴東地區次之,隴中地區和兩南地區的金融服務水平較低。以2015年為例,農村金融服務水平處于前7位的地市州中,河西區域占5個席位,剩余的2個席位分屬于中心區域(1個)和隴東地區(1個)。

對2010年和2015年各地市州的純技術效率和規模效率進行對比,發現甘肅省各地市州農村金融服務水平低的主要原因是由規模效率低下引起的,這說明各地市州農村金融機構的自身經營管理水平還較好,但金融機構在“三農”、國民經濟發展薄弱環節以及民生領域的服務力度還不強,普惠程度不高。深究其因,主要是目前大多數農村地區的金融機構只有農村信用社,農村金融市場中主體間缺乏競爭、金融供給缺位。此外,農村金融機構在發展過程中往往會考慮自身的發展利益,面對農戶信用意識差、抵押擔保物不足、農業弱質的特征,使得農村金融機構“惜貸、怕貸”的現象時常發生。

從表3可知,酒泉、武威、張掖、嘉峪關4市的農村金融服務水平均值都大于0.8,金融服務水平較高,處于第一層次,主要是這些地級市地處河西走廊,地勢平坦,農業發展基礎好,農業現代化水平高,金融基礎服務設備條件雄厚,涉農信貸投放量大,農村金融機構發展環境良好。平涼、白銀等8市的金融服務水平處在第二層次,造成服務水平低的原因可能與區域社會發展程度低、農村金融市場發展滯后以及各市農村經濟發展緩慢有關;甘南州和臨夏州的農村金融服務水平處于最底層,主要是這兩市州都是民族地區,生態環境惡劣、自然資源匱乏,農村經濟社會發展不協調等導致農村地區金融機構覆蓋面低,金融排斥程度深,人口自我發展能力相對弱于河西地區與隴中地區。整體上來看,甘肅省農村金融服務水平的區域差異呈現出“西強、東進、南弱”的特征。

3 甘肅省農村金融服務水平的影響因素分析

3.1 Tobit模型

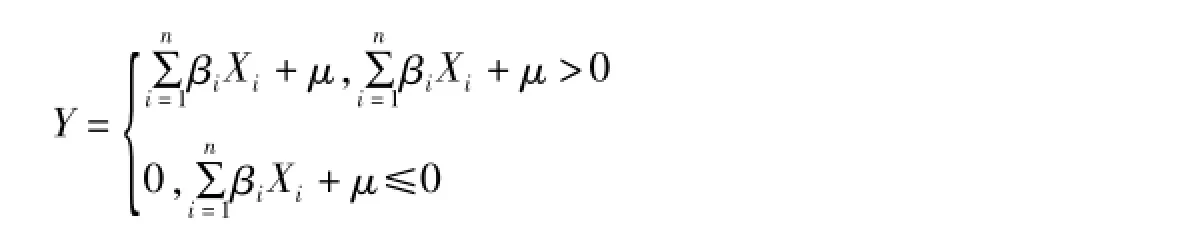

Tobit模型是有效處理被解釋變量取值受限問題的回歸方法。在Tobit回歸模型中,是將DEA模型測算出的綜合效率值作為因變量,并采用最大似然估計法(ML)來估計Tobit模型中的參數。具體公式如下:

式中,Y為截斷因變量;X為自變量;a為截距項;β為回歸參數;擾動項ε—N(0,δ2)。

3.2 研究假設與變量選取

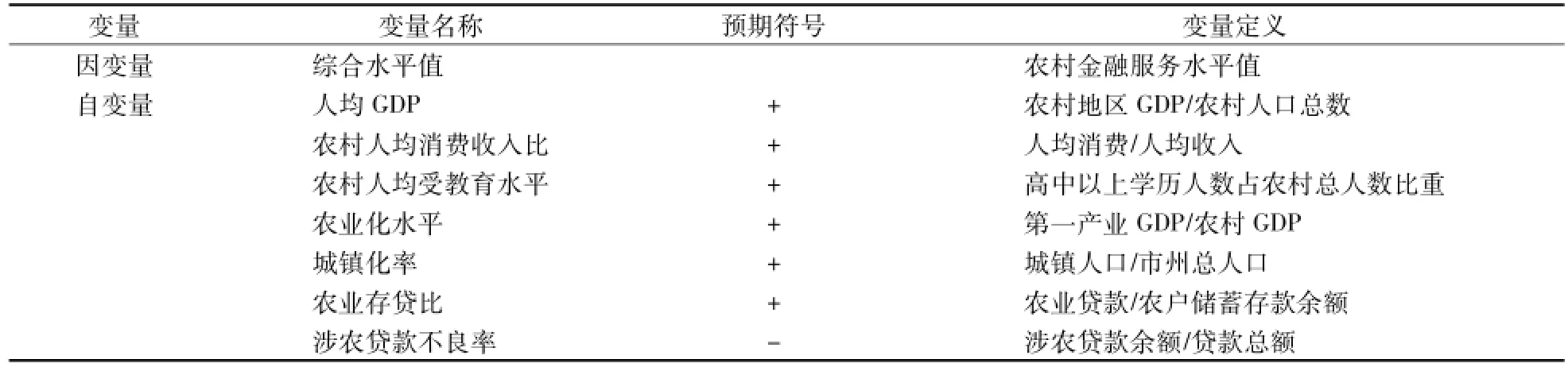

通過查閱大量文獻[12-16],發現影響農村金融服務水平的因素主要在制度環境、金融機構、農戶個人三個方面。考慮到數據的難獲得性,不能夠對所有相關影響因素都進行實證檢驗,只可對其中幾個重要的影響因素進行分析。因此,本研究從農村經濟發展水平、農民生活水平、城鎮化水平、農村金融發展水平4個方面來分析可能影響甘肅省農村金融服務水平的因素,首先做出如下相關假設(表4):

假設1:農村經濟發展水平對農村金融服務水平的提升具有正向作用。農村金融是農村經濟發展的核心,農村經濟的發展,需得到農村金融各類服務的支持,這樣會刺激農村金融機構創造出新的金融產品。本研究選取農村人均GDP來替代農村經濟發展水平。

假設2:農村居民生活水平對提升農村金融服務水平具有正向作用。一般來說,農村居民生活質量水平的提高會帶動農民消費和投資能力的提升,相關活動的展開則會需要相配套的金融服務來支撐。本研究選取農村人均消費收入比和農村人均受教育水平來反映農村居民的生活水平。

假設3:城鎮化水平與農村金融服務水平之間具有正向關系。城鎮化發展能給農村金融的發展帶來更多的機遇,同時推進城鄉一體化建設也需要農村金融資金做強力的支持。本研究選擇用農業化水平和城鎮化率來衡量城鎮化水平。

假設4:農業存貸比與農村金融服務水平之間具有正向關系,涉農不良貸款率對提升農村金融服務水平具有負向作用。

以上相關數據來源于《甘肅農村年鑒》、《甘肅金融年鑒》及從各地市州政府網站獲得的各市州國民經濟及社會發展統計公報數據。

表4 變量定義Table 4 Variable definition

3.3 實證結果及分析

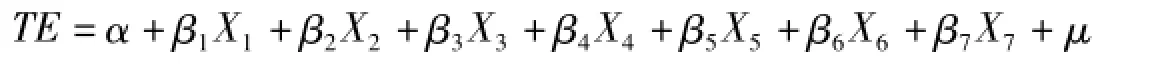

根據上面對農村金融服務水平影響因素的假設,設計的Tobit多元線性回歸模型如下:

其中:TE為各市州農村金融服務綜合水平值;α表示常數項;β1至β7表示各自變量的回歸系數;X1—X7分別表示為人均GDP、農村人均消費收入比、農村人均受教育水平、農業化水平、城鎮化率、農業存貸比、涉農貸款不良率;μ表示誤差項;采用Eviews8.0軟件對上式的各指標數據進行Tobit回歸分析,實證結果見表5。

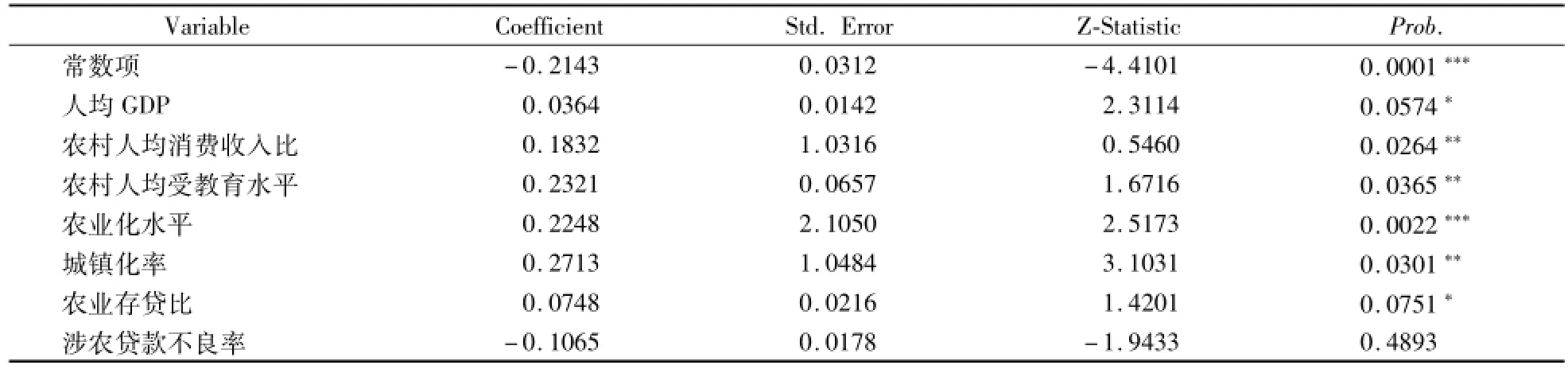

表5 影響農村金融服務水平因素的回歸結果Table 5 Tobit regression analysis1 about the influential factors of rural financial service level

由表5可知,農村人均GDP在5%的統計水平上顯著,這與假設相符,表明農村金融服務業作為農村第三產業,在推進農村一二三產業融合發展及提高農林牧漁總產值方面具有重要意義。農村居民人均消費水平和人均受教育水平兩者在5%的統計水平下顯著,反映出人均受教育水平的提高,有助于提升農村居民對金融產品與工具的認知能力和接受程度以及有利于農村金融生態環境的建設;農村居民消費水平的提高,間接地帶動了農村居民進行有效投資,一定程度上激活了農村金融市場的發展潛力。農業化水平和城鎮化率的提高對農村金融服務水平的提升具有正向作用,合理調整農業種植結構、加快新型城鎮化建設與農業轉型升級,有利于合理配置農村金融資源,促進農村金融機構可持續發展。在農村金融市場中,農業存貸比反映了金融服務農業經濟與農村經濟的能力,農業存貸比結構的合理化促進了農村金融服務水平的提升。不良貸款率對農村金融服務水平影響不顯著,這與假設不符。理論上,較高的不良貸款率會迫使農村金融機構降低貸款水平并明顯的影響農村金融服務水平的提高。

4 結論與政策建議

甘肅省農村金融服務水平整體上較低,各區域、市州間的差距十分明顯,總體上呈現“西強、東進、南弱”的特征。河西地區憑借著優越的地理位置及較好的農業發展環境,各市州普惠金融的發育程度高,金融服務的覆蓋面較廣,金融對有效解決“三農”問題的貢獻突出。中心地區和隴東地區農村金融機構的網點數、涉農信貸的投放額、金融產品的創新度及新型農村金融機構等都呈現出良好的發展趨勢,農村金融服務水平正逐年提高。隴中和兩南地區因地理位置和自然環境等因素,貧困人口結構復雜、貧困程度深,金融機構為追求自身利益最大化,在這些貧困地區設立的機構物理網點數不多,對貧困人口和弱勢產業的信貸投放力度不強,金融滲透性和普惠性不全面,農村金融服務水平有待提高。通過對影響農村金融服務水平提升的因素進行探析,得出農村人均GDP、人均消費水平、人均受教育水平、農業化水平、城鎮化率和農業存貸比對農村金融服務水平的提升有正向關系,不良貸款率與農村金融服務水平之間無明顯關系。

由此,提出如下政策建議:第一,河西地區各地級市應在穩定現有縣域金融機構網點的基礎上,鼓勵有條件的涉農金融機構進一步創新普惠金融產品和服務方式,為當地的家庭農場、農民專業合作社、農業產業化龍頭企業等新型農村規模化經營主體提供專業化金融服務。金融機構應依據當地農業現代化水平較高的優勢,積極探索綜合性的普惠金融服務以及嘗試著發展農業供應鏈金融,以最大程度的滿足各類主體在投資、消費等方面的金融需求。第二,中心地區和隴東地區各市應引導涉農金融機構合理優化網點布局,拓展鄉鎮服務網絡,適度提高農村地區網點覆蓋水平,完善農村普惠金融組織體系。農村金融機構應該創新惠農信貸產品,積極支持“公司+基地+農戶”“企業+家庭農場+農戶”“農業專業合作社+基地+農戶”等新型現代農業發展方式,并提升對富民產業和特色產業發展的支持力度,穩步提高農村金融支撐區域農業現代化發展的水平。第三,隴中地區和兩南地區各市州應加強金融基礎性服務體系建設,制定相關扶持政策,引導更多的金融機構到縣域、鄉鎮和偏遠民族地區提供普惠金融服務。金融機構應因地制宜,創新出民族地區特色金融產品,嘗試著發展“背包銀行”和“流動銀行”,以滿足貧困地區分散靈活、形式多樣的信貸需求,努力做好對偏遠農村地區“最后一公里”的金融服務,力求使每個貧困人口都能夠真正的享受到普惠金融帶來的紅利。

[1]焦瑾璞,陳瑾.建設中國普惠金融體系:提供全民享受現代金融服務的機會和途徑[M].北京:中國金融出版社,2009.

[2]李明賢,李學文.對我國農村金融服務覆蓋面的現實考量與分析[J].調研世界,2008(3):17-21.

[3]馬九杰,沈杰.中國農村金融排斥態勢與金融普惠策略分析[J].農村金融研究,2010(5):5-10.

[4]杜偉,熊學萍.湖北省農村金融服務水平測度及影響因素研究[D].武漢:華中農業大學,2012.

[5]牛叔文,李樹基.甘肅省農村經濟區劃[M].蘭州:甘肅人民出版社,1992:151.

[6]王修華,邱兆祥.農村金融發展對城鄉收入差距的影響機理與實證研究[J].經濟學動態,2011(2):71-75.

[7]王偉,田杰.基于DEA模型的財政金融支農資金配置效率研究[J].武漢金融,2009(5):58-60.

[8]黎翠梅,曹建珍.中國農村金融效率區域差異的動態分析與綜合評價[J].農業技術經濟,2012(3):4-11.

[9]郭田勇.以效率激活農村金融服務[J].浙江經濟,2011(2):18-19.

[10]雷冰賢,馬雪峰.甘肅省金融支農效率研究[D].蘭州:蘭州商學院,2013.

[11]杜曉山.服務弱勢群體應發展普惠金融體系[J].農村金融研究,2008(2):42-44.

[12]谷慎,李成.金融制度缺陷:我國農村金融效率低下的根源[J].財經科學,2014(9).98-102.

[13]王雄,吳慶田.基于模糊綜合評價法的我國農村金融效率評價[J].中國集體經濟,2012(18):110-113.

[14]張穎.我國農村金融服務效率低下的制度經濟學分析[J].現代商業,2011(7):21.

[15]姜雪.我國農村金融服務水平的測度及其影響因素分析[D].哈爾濱:哈爾濱商業大學,2015.

[16]何廣文.健全強農惠農金融支持體系推動金融資源要素向農村配置[J].農村經營管理,2010(3):14-15.

(責任編輯:張睿)

Analyses of region differences and influence factors of Gansu rural finance services level in the perspective of inclusive finance

HUANG He,YANG Lin-Juan ,CHAIHong

(Economics and Management Institute,Gansu Agriculture University,Lanzhou 730070,China)

This paper measured the level of the rural financial service and its influence factors about 14 cities in Gansu province by DEA-Tobitmodel.The results showed that the level of the rural financial service in Gansu province was low and the service level was in huge gap between different regions.On the whole,the service level presented the characteristics of“thewestern was strong,the eastern was developmental,the southern wasweak”.Development level of rural economic,consumption level of rural residents and urbanization level had a significantand positive correlation in promoting rural financialservice level;Therewere no obvious relationship between non-performing agricultural loans ratio and rural financial service level.Agricultural financial institutions should innovate servicemode and develop backpack bank in order to improve the coverage and the level of rural inclusive financial services.

Inclusive finance;Rural financial service level;Influence Factors;DEA-Tobit

S11.4;F832

:A

1000-3924(2017)02-143-06

10.15955j.issn1000-3924.2017.02.26

2016-08-30

甘肅省社會科學規劃項目“甘肅省金融精準扶貧的長效機制及效率評價研究”(YB090);甘肅省科技廳軟科學項目“甘肅省農村資金互助社可持續發展問題研究”(1504ZKCA007-5)

黃河(1990—),男,在讀碩士,研究方向:農業經濟管理。E-mail:18009484031@163.com

楊林娟(1964—),女,本科,教授,主要從事農村金融與農業經濟研究