基于區(qū)域股權(quán)市場(chǎng)的股權(quán)眾籌模式研究

沙鵬

摘 要:本文分析齊魯股權(quán)交易中心發(fā)展股權(quán)眾籌的案例以及臺(tái)灣地區(qū)場(chǎng)外交易市場(chǎng)參與股權(quán)眾籌發(fā)展的先進(jìn)經(jīng)驗(yàn)后認(rèn)為:我國(guó)當(dāng)前發(fā)展股權(quán)眾籌的根本問(wèn)題是缺乏股權(quán)眾籌發(fā)展的法律土壤,同時(shí)傳統(tǒng)的債權(quán)思想也成為制約股權(quán)眾籌發(fā)展的重要因素;區(qū)域股權(quán)市場(chǎng)在開(kāi)展股權(quán)眾籌業(yè)務(wù)時(shí)具有資源、風(fēng)險(xiǎn)控制、股權(quán)退出等方面的優(yōu)勢(shì),依托區(qū)域股權(quán)市場(chǎng)開(kāi)展股權(quán)眾籌試點(diǎn)可以成為我國(guó)發(fā)展股權(quán)眾籌的路徑選擇。

關(guān)鍵詞:股權(quán)眾籌;區(qū)域股權(quán)市場(chǎng);齊魯股權(quán)交易中心

中圖分類(lèi)號(hào):F830.91 文獻(xiàn)標(biāo)識(shí)碼:B 文章編號(hào):1674-2265(2017)05-0051-06

一、引言

2015年兩會(huì)上,“互聯(lián)網(wǎng)+”首次寫(xiě)入政府報(bào)告,成為國(guó)家戰(zhàn)略的一部分。股權(quán)眾籌作為“互聯(lián)網(wǎng)+”的重要產(chǎn)物,是互聯(lián)網(wǎng)與金融有效結(jié)合的具體體現(xiàn),能夠在貨幣流通過(guò)程中,提高融資效率、降低融資成本。融資難一直是制約小微企業(yè)發(fā)展的關(guān)鍵問(wèn)題,同時(shí),作為我國(guó)四板市場(chǎng)的區(qū)域股權(quán)市場(chǎng),在新三板大量擴(kuò)容以及股權(quán)眾籌野蠻生長(zhǎng)的雙重?cái)D壓下,亟待尋求業(yè)務(wù)上的創(chuàng)新和突破。在“大眾創(chuàng)業(yè),萬(wàn)眾創(chuàng)新”政策的引領(lǐng)下,積極探索發(fā)展股權(quán)眾籌新路徑不僅對(duì)于解決金融資源錯(cuò)配問(wèn)題、緩解小微企業(yè)融資難、激活小微企業(yè)發(fā)展活力具有重要意義,同時(shí)對(duì)于重構(gòu)多層次資本市場(chǎng)、完善我國(guó)多層次資本市場(chǎng)建設(shè)更具有深遠(yuǎn)影響。隨著眾籌模式的興起,股權(quán)眾籌日益受到市場(chǎng)及監(jiān)管層面的重視。2014年12月18日我國(guó)證券業(yè)協(xié)會(huì)發(fā)布了《私募股權(quán)眾籌融資管理辦法(試行)(征求意見(jiàn)稿)》(下稱(chēng)《管理辦法》),明確了股權(quán)眾籌的合法地位,對(duì)我國(guó)股權(quán)眾籌的發(fā)展提出了監(jiān)管規(guī)范及要求。2015年發(fā)改委《關(guān)于2015年深化經(jīng)濟(jì)體制改革重點(diǎn)工作的意見(jiàn)》中指出,要“發(fā)展服務(wù)中小企業(yè)的區(qū)域性股權(quán)市場(chǎng),開(kāi)展股權(quán)眾籌融資試點(diǎn)”,股權(quán)眾籌在我國(guó)將面臨重大歷史發(fā)展機(jī)遇。

二、 文獻(xiàn)綜述

(一)國(guó)外關(guān)于股權(quán)眾籌的文獻(xiàn)綜述

國(guó)外股權(quán)眾籌的發(fā)展相對(duì)成熟,對(duì)股權(quán)眾籌的研究較為全面。眾籌(Crowd-funding)的概念起源于美國(guó),是一種將眾包(Crowd-sourcing)和微型金融(Micro-finance)結(jié)合而產(chǎn)生的融資模式。隨著眾籌的不斷發(fā)展,其原始含義被不斷豐富和完善。Wells Nicholas(2013)指出,股權(quán)眾籌在美國(guó)引發(fā)知識(shí)產(chǎn)權(quán)保護(hù)問(wèn)題。通過(guò)股權(quán)眾籌融資的小微企業(yè)很有可能負(fù)擔(dān)不起維護(hù)其商業(yè)和法律權(quán)利的服務(wù)費(fèi)用,當(dāng)他們的知識(shí)產(chǎn)權(quán)被侵犯時(shí)無(wú)法維護(hù)自身的權(quán)益。股權(quán)眾籌依托互聯(lián)網(wǎng)平臺(tái),投融資雙方存在信息不對(duì)稱(chēng)的問(wèn)題。Hazen Thomas(2012)認(rèn)為強(qiáng)化信息披露的傳統(tǒng)監(jiān)管理念并不完全適用于股權(quán)眾籌,監(jiān)管當(dāng)局對(duì)股權(quán)眾籌的監(jiān)管思路應(yīng)該從強(qiáng)化信息披露轉(zhuǎn)換為設(shè)定投資上限。Jones和Rebecca(2014)認(rèn)為眾籌融資的監(jiān)管重點(diǎn)是對(duì)眾籌融資平臺(tái)的監(jiān)管。

(二)國(guó)內(nèi)關(guān)于股權(quán)眾籌的文獻(xiàn)綜述

我國(guó)股權(quán)眾籌的發(fā)展起步較晚,現(xiàn)階段仍處于發(fā)展初期,其運(yùn)作機(jī)制和監(jiān)管政策處在探索階段。國(guó)內(nèi)學(xué)者根據(jù)國(guó)外對(duì)于眾籌類(lèi)型的劃分以及現(xiàn)階段的發(fā)展?fàn)顩r,將我國(guó)眾籌模式分為捐贈(zèng)模式、獎(jiǎng)勵(lì)模式、股權(quán)模式以及債權(quán)模式,本文重點(diǎn)研究股權(quán)模式下的眾籌。零壹研究院以平臺(tái)流量來(lái)源為標(biāo)準(zhǔn),將我國(guó)股權(quán)眾籌平臺(tái)劃分為門(mén)戶型平臺(tái)和獨(dú)立型平臺(tái),門(mén)戶型股權(quán)眾籌平臺(tái)通過(guò)和母集團(tuán)內(nèi)部流量的相互引流,在曝光率和知名度上具有先天優(yōu)勢(shì)。孫永詳、何夢(mèng)薇(2014)等通過(guò)中、美股權(quán)眾籌發(fā)展的比較,指出我國(guó)的股權(quán)眾籌存在合法性缺乏、股東人數(shù)限制、小股東保護(hù)不力以及公司治理機(jī)制不健全等問(wèn)題。彭岳(2013)指出,解決眾籌問(wèn)題,應(yīng)優(yōu)先適用現(xiàn)有的規(guī)制體系,并結(jié)合我國(guó)具體法律環(huán)境,對(duì)投資性眾籌設(shè)計(jì)了制度豁免。

(三)小結(jié)

根據(jù)美國(guó)《眾籌法案》,股權(quán)眾籌本質(zhì)上是籌資人與不特定普通投資人之間發(fā)生的直接融資活動(dòng)。按照此定義,中國(guó)目前并不存在股權(quán)眾籌得以扎根的法律土壤,中國(guó)所謂的“股權(quán)眾籌”實(shí)質(zhì)上是一種私募或者半公開(kāi)的融資行為。從國(guó)內(nèi)既有文獻(xiàn)來(lái)看,我國(guó)股權(quán)眾籌的發(fā)展面臨著立法層面缺失,股權(quán)眾籌發(fā)展限制多;行業(yè)監(jiān)管體制建設(shè)不完善,股權(quán)眾籌監(jiān)管邊界不清晰;資金存管制度、信息披露制度等投資者權(quán)益保護(hù)制度滯后;股權(quán)退出渠道單一,市場(chǎng)流動(dòng)性不高等問(wèn)題。但鮮有學(xué)者和專(zhuān)家對(duì)我國(guó)股權(quán)眾籌發(fā)展的具體模式和路徑進(jìn)行研究,研究領(lǐng)域大多集中于法律層面的論述和探討,缺少結(jié)合中國(guó)實(shí)際的具體實(shí)踐探索。

三、齊魯股權(quán)交易中心發(fā)展股權(quán)眾籌的實(shí)踐

我國(guó)目前的多層次資本市場(chǎng)是由主板、中小板、創(chuàng)業(yè)板及區(qū)域股權(quán)市場(chǎng)組成,股權(quán)眾籌發(fā)展被人們稱(chēng)為“五板市場(chǎng)”。在多層次資本市場(chǎng)體系中,主板及中小板定位于成熟企業(yè),新三板定位于業(yè)務(wù)較為突出的成長(zhǎng)型企業(yè),區(qū)域股權(quán)市場(chǎng)是“為本省級(jí)行政區(qū)劃內(nèi)中小微企業(yè)提供股權(quán)、債券的轉(zhuǎn)讓和融資服務(wù)的私募市場(chǎng)”。區(qū)域股權(quán)市場(chǎng)在搭建中小企業(yè)投融資平臺(tái)、緩解中小微企業(yè)的融資壓力中起到了重要作用。

(一)齊魯股權(quán)交易中心股權(quán)眾籌發(fā)展歷程

齊魯股權(quán)交易中心成立于2010年12月,是山東省政府批準(zhǔn)的全省性股權(quán)交易場(chǎng)所。截至2017年3月末,齊魯股權(quán)交易中心掛牌企業(yè)1953家、托管企業(yè)2118家、展示企業(yè)5773家,累計(jì)幫助企業(yè)實(shí)現(xiàn)融資329.01億元。2015年4月中旬,齊魯股權(quán)交易中心在新一代股權(quán)交易系統(tǒng)上啟動(dòng)“齊魯眾籌”(互聯(lián)網(wǎng)眾籌平臺(tái))項(xiàng)目,于2015年6月正式上線。2015 年9月,山東省證監(jiān)會(huì)及省金融辦聯(lián)合督查,將“齊魯眾籌”更名為“紅牛金服”,2016年4月再次將“紅牛金服”更名為“齊魯股權(quán)交易中心投融資平臺(tái)”。平臺(tái)主要開(kāi)展互聯(lián)網(wǎng)私募股權(quán)融資、債權(quán)融資、產(chǎn)品融資、公益捐贈(zèng)等金融服務(wù)。截至2016年6月30日,通過(guò)齊魯股權(quán)交易中心投融資平臺(tái)累計(jì)實(shí)現(xiàn)融資近4.9億元。

(二)齊魯股權(quán)交易中心發(fā)展股權(quán)眾籌的優(yōu)勢(shì)分析

1.相似的市場(chǎng)服務(wù)定位為發(fā)展股權(quán)眾籌提供可能。自成立以來(lái),齊魯股權(quán)交易中心致力于為中小微企業(yè)提供金融服務(wù),大力發(fā)展私募股權(quán)、私募債權(quán)等多種融資渠道,為小微企業(yè)融資提供了更多的選擇。齊魯股權(quán)交易中心為多層次資本市場(chǎng)的基礎(chǔ)環(huán)節(jié),定位為全省性股權(quán)交易市場(chǎng),承擔(dān)搭建全省中小企業(yè)投融資平臺(tái)乃至金融綜合交易平臺(tái)的重要使命,具有金融屬性、公開(kāi)性和公益性。股權(quán)眾籌的目的是為創(chuàng)意向創(chuàng)業(yè)轉(zhuǎn)型的小微企業(yè)提供融資服務(wù),企業(yè)數(shù)量眾多且融資需求額低,和傳統(tǒng)的風(fēng)險(xiǎn)投資相對(duì)接。區(qū)域股權(quán)市場(chǎng)作為場(chǎng)外市場(chǎng)的低層次市場(chǎng)與股權(quán)眾籌的服務(wù)定位有著較高的重合度,這為區(qū)域股權(quán)市場(chǎng)與股權(quán)眾籌的結(jié)合提供了可能。

2.豐富的金融資源為股權(quán)眾籌發(fā)展提供便利。齊魯股權(quán)交易中心經(jīng)過(guò)多年的發(fā)展,一方面已經(jīng)積累了大批處于不同發(fā)展時(shí)期的企業(yè),通過(guò)發(fā)展股權(quán)眾籌業(yè)務(wù)可以吸引風(fēng)險(xiǎn)偏好的投資者進(jìn)入市場(chǎng)。另一方面不同偏好的合格投資者也可以通過(guò)股權(quán)眾籌業(yè)務(wù)的發(fā)展實(shí)現(xiàn)資金有效管理。齊魯股權(quán)交易中心通過(guò)對(duì)接高新園區(qū)、創(chuàng)業(yè)孵化園區(qū)的科技創(chuàng)新型企業(yè)和項(xiàng)目,直接為股權(quán)眾籌提供好的項(xiàng)目和企業(yè),“眾創(chuàng)服務(wù)空間”將創(chuàng)客資源與具有相關(guān)創(chuàng)意、設(shè)計(jì)、研發(fā)、生產(chǎn)與銷(xiāo)售等優(yōu)勢(shì)的大中小企業(yè)匯集在一起,通過(guò)與地方政府機(jī)關(guān)創(chuàng)業(yè)培訓(xùn)機(jī)構(gòu)合作,建立專(zhuān)職創(chuàng)客服務(wù)團(tuán)隊(duì),為其提供財(cái)務(wù)、法律、IT、金融等方面的培訓(xùn)咨詢和培育孵化功能。“眾創(chuàng)服務(wù)空間”為小微企業(yè)實(shí)施股權(quán)眾籌融資給予指導(dǎo),從而源源不斷地向“投融資平臺(tái)”提供融資企業(yè),引領(lǐng)創(chuàng)新創(chuàng)業(yè)和掛牌企業(yè)可持續(xù)發(fā)展。

3. 完善的基礎(chǔ)設(shè)施為股權(quán)眾籌規(guī)范化發(fā)展提供保障。股權(quán)眾籌是互聯(lián)網(wǎng)發(fā)展與金融結(jié)合的產(chǎn)物,互聯(lián)網(wǎng)技術(shù)的介入使得投融資信息的公開(kāi)、透明化程度增加,提高了創(chuàng)業(yè)者和投資者的對(duì)接效率,但另一方面,由于股權(quán)眾籌涉及范圍廣、投資時(shí)間長(zhǎng),又加之互聯(lián)網(wǎng)自身的隱蔽性、傳染性等特點(diǎn)的引導(dǎo)和限制,呈現(xiàn)出野蠻式生長(zhǎng)的勢(shì)頭。眾籌平臺(tái)由于經(jīng)營(yíng)不善等出現(xiàn)關(guān)停、轉(zhuǎn)型的案例不斷增加。齊魯股權(quán)交易中心在股權(quán)眾籌平臺(tái)設(shè)立之初,從風(fēng)險(xiǎn)管理、投資者保護(hù)、股權(quán)集中托管登記、信息披露、資金托管以及投后管理多個(gè)方面建立了規(guī)范的制度。完善的基礎(chǔ)設(shè)施和制度設(shè)計(jì)為規(guī)范股權(quán)眾籌發(fā)展、有效控制風(fēng)險(xiǎn)、保護(hù)投資者權(quán)益提供保障。

4. 板塊之間無(wú)縫對(duì)接為股權(quán)眾籌資金退出提供通道。股權(quán)的流動(dòng)性問(wèn)題是影響股權(quán)眾籌發(fā)展的重要方面,國(guó)內(nèi)的股權(quán)眾籌行業(yè)都在摸索多樣化的退出機(jī)制,股權(quán)的流動(dòng)和退出機(jī)制直接關(guān)系到股權(quán)眾籌的發(fā)展。齊魯股權(quán)交易中心探索發(fā)展股權(quán)眾籌的過(guò)程中,將股權(quán)眾籌業(yè)務(wù)與中心其他板塊緊密聯(lián)系,實(shí)行“互聯(lián)網(wǎng)金融服務(wù)與區(qū)域性股權(quán)交易市場(chǎng)功能相配套”的運(yùn)作模式。齊魯股權(quán)交易中心通過(guò)建立和運(yùn)行眾創(chuàng)服務(wù)空間、“齊魯股權(quán)交易中心投融資平臺(tái)”、眾創(chuàng)板三個(gè)既相互聯(lián)系又獨(dú)立運(yùn)作的板塊,為資本市場(chǎng)與科技型創(chuàng)新型小微企業(yè)和項(xiàng)目提供展示、股權(quán)眾籌、融資及轉(zhuǎn)讓等服務(wù)。

除此之外,齊魯股權(quán)交易中心建立了與全國(guó)股轉(zhuǎn)系統(tǒng)批量轉(zhuǎn)移對(duì)接機(jī)制,大大縮減了企業(yè)轉(zhuǎn)入新三板的成本和時(shí)間,這也為股權(quán)眾籌投資者的退出提供了通道。

(三)齊魯股權(quán)交易中心發(fā)展股權(quán)眾籌的瓶頸

齊魯股權(quán)交易中心投融資平臺(tái)通過(guò)發(fā)揮齊魯股權(quán)交易中心既有的平臺(tái)優(yōu)勢(shì),在進(jìn)行完善的制度設(shè)計(jì)基礎(chǔ)上,探索開(kāi)展股權(quán)眾籌業(yè)務(wù)。但是從平臺(tái)融資的數(shù)據(jù)顯示,股權(quán)眾籌業(yè)務(wù)發(fā)展并不理想,市場(chǎng)整體不活躍。

1. 法律制度不明確嚴(yán)重阻礙股權(quán)眾籌發(fā)展。法律制度是克服信息失靈的首選路徑,也是保障股權(quán)眾籌發(fā)展的基礎(chǔ)。美國(guó)“JOBS”法案中明確指出,創(chuàng)業(yè)企業(yè)發(fā)行或出售證券應(yīng)該通過(guò)經(jīng)紀(jì)公司或“集資門(mén)戶”,眾籌網(wǎng)站就是集資門(mén)戶的一個(gè)具體形態(tài),并由此獲得相應(yīng)法律地位和豁免權(quán)力。而目前我國(guó)針對(duì)股權(quán)眾籌的法律制度趨于空白,股權(quán)眾籌開(kāi)展的主要依據(jù)仍是《公司法》和《證券法》,發(fā)展股權(quán)眾籌的法律掣肘主要體現(xiàn)在以下兩個(gè)方面:一是公開(kāi)發(fā)行受限制,眾籌只能在特定的投資者范圍內(nèi)進(jìn)行,無(wú)法面對(duì)所有公眾;二是受股東人數(shù)限制,募集資金額度有限,市場(chǎng)發(fā)展不活躍。

2. 監(jiān)管體制不完善,股權(quán)眾籌監(jiān)管邊界不清。2014年公布的《管理辦法》雖然細(xì)化了監(jiān)管思路,但是并沒(méi)有明確規(guī)定股權(quán)眾籌平臺(tái)的地位、責(zé)任和權(quán)利。法律制度層面缺失,監(jiān)管部門(mén)也難以制定詳細(xì)的監(jiān)管細(xì)則,導(dǎo)致平臺(tái)權(quán)責(zé)不明,整個(gè)行業(yè)處于“無(wú)準(zhǔn)入門(mén)檻、無(wú)行業(yè)準(zhǔn)則、無(wú)監(jiān)管約束”的三無(wú)狀態(tài)。在這種情況下,齊魯股權(quán)交易中心為避免觸碰法律的紅線而影響整體發(fā)展,無(wú)法正常開(kāi)展股權(quán)眾籌業(yè)務(wù),股權(quán)眾籌板塊的設(shè)置也逐漸成為擺設(shè)。同時(shí),針對(duì)股權(quán)眾籌的投前和投后管理方面,現(xiàn)有的法律體系中沒(méi)有任何監(jiān)管細(xì)則規(guī)定,投資人權(quán)益得不到保障,導(dǎo)致大多數(shù)可以承受高風(fēng)險(xiǎn)的投資人不愿意冒險(xiǎn),股權(quán)眾籌融資渠道難以得到社會(huì)公眾的普遍認(rèn)可。

3. 股權(quán)投融資意識(shí)弱,參與股權(quán)眾籌的積極性不高。受傳統(tǒng)債權(quán)意識(shí)的影響,作為融資方的企業(yè)更愿意選擇傳統(tǒng)債權(quán)的方式進(jìn)行融資,市場(chǎng)上融資方普遍對(duì)于股權(quán)融資方式參與度不高。選擇股權(quán)眾籌的融資項(xiàng)目大多是處于種子期或者初創(chuàng)期的創(chuàng)新企業(yè)或高科技企業(yè),這些企業(yè)往往風(fēng)險(xiǎn)大,回報(bào)周期長(zhǎng)。作為普通投資者由于知識(shí)層面的限制很難判斷企業(yè)的發(fā)展前景,從而使得整個(gè)市場(chǎng)的參與度較低。同時(shí),缺乏法律制度的制約和保護(hù),更使得股權(quán)眾籌未來(lái)發(fā)展撲朔迷離。

(四)小結(jié)

通過(guò)分析齊魯股權(quán)交易中心探索股權(quán)眾籌的發(fā)展歷程可以看出,中心對(duì)于股權(quán)眾籌的發(fā)展進(jìn)行了較為完善的制度設(shè)計(jì)和基礎(chǔ)設(shè)施建設(shè),區(qū)域股權(quán)市場(chǎng)與股權(quán)眾籌的結(jié)合具有較大的優(yōu)勢(shì),為下一步股權(quán)眾籌試點(diǎn)工作的推進(jìn)提供了新的思路。但是受制于法律法規(guī)及國(guó)家政策的限制,齊魯股權(quán)交易中心投融資平臺(tái)股權(quán)眾籌的發(fā)展始終沒(méi)有突破200人限制,仍具有私募的特點(diǎn)。如何利用區(qū)域股權(quán)市場(chǎng)平臺(tái),激發(fā)股權(quán)眾籌發(fā)展活力,規(guī)范股權(quán)眾籌發(fā)展成為亟待解決的問(wèn)題。

四、臺(tái)灣地區(qū)場(chǎng)外市場(chǎng)與股權(quán)眾籌結(jié)合的經(jīng)驗(yàn)借鑒

2009年美國(guó)出現(xiàn)第一家眾籌平臺(tái)Kickstarter,眾籌理念開(kāi)始走向世界。自最初的互聯(lián)網(wǎng)眾籌平臺(tái)成立起,國(guó)外對(duì)于股權(quán)眾籌發(fā)展不斷進(jìn)行探索,尤其是對(duì)于眾籌的法律制度及監(jiān)管環(huán)境的探索從未停歇。美國(guó)、英國(guó)、加拿大、中國(guó)臺(tái)灣、日本等國(guó)家和地區(qū)都相繼出臺(tái)法律法規(guī)和監(jiān)管政策保障眾籌的健康發(fā)展,探索股權(quán)眾籌發(fā)展的路徑。尤其是臺(tái)灣地區(qū)場(chǎng)外市場(chǎng)參與股權(quán)眾籌的先進(jìn)經(jīng)驗(yàn)為大陸地區(qū)依托區(qū)域股權(quán)市場(chǎng)開(kāi)展股權(quán)眾籌提供了借鑒。

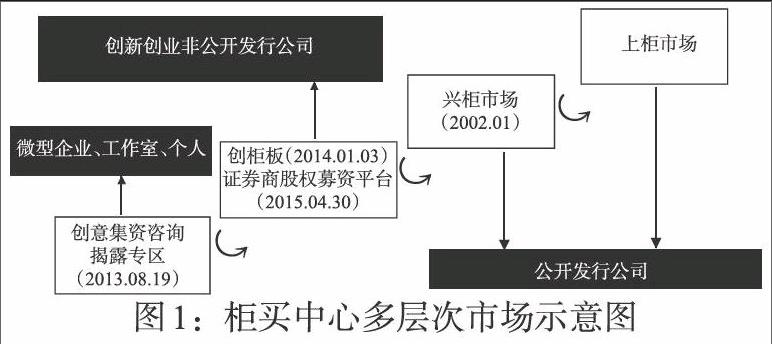

臺(tái)灣地區(qū)的多層次資本市場(chǎng)主要包括集中交易市場(chǎng)(臺(tái)灣證交所市場(chǎng))、柜臺(tái)買(mǎi)賣(mài)中心、期貨交易所和集中保管結(jié)算所。臺(tái)灣“公益財(cái)團(tuán)法人證券柜臺(tái)買(mǎi)賣(mài)中心”(柜買(mǎi)中心)是一個(gè)多功能、多層次的資本市場(chǎng),柜買(mǎi)中心設(shè)立的上柜板、興柜板及創(chuàng)柜板能夠滿足企業(yè)籌資與大眾投資需求,為處于不同發(fā)展階段、具有不同融資需求的企業(yè)提供融資服務(wù)。尤其是柜買(mǎi)中心成立的創(chuàng)柜板,憑借其低門(mén)檻、低成本吸引了大批創(chuàng)新創(chuàng)意企業(yè)進(jìn)入資本市場(chǎng),有效激發(fā)了小微企業(yè)的發(fā)展活力。不同于美國(guó)等發(fā)達(dá)地區(qū)的股權(quán)眾籌發(fā)展模式,臺(tái)灣地區(qū)依托場(chǎng)外交易場(chǎng)所柜買(mǎi)中心發(fā)展起來(lái)的創(chuàng)柜板,在發(fā)揮股權(quán)眾籌優(yōu)勢(shì)的同時(shí)有效地控制風(fēng)險(xiǎn),已經(jīng)成為臺(tái)灣地區(qū)經(jīng)濟(jì)發(fā)展的有力推手和創(chuàng)業(yè)企業(yè)的成長(zhǎng)搖籃。

(一)臺(tái)灣創(chuàng)柜板發(fā)展的基本情況

在臺(tái)灣地區(qū),證券柜臺(tái)買(mǎi)賣(mài)中心也稱(chēng)為“二板市場(chǎng)”,主要承擔(dān)輔助上柜股票轉(zhuǎn)為上市股票的任務(wù)。2014年1月,柜買(mǎi)中心成立創(chuàng)柜板,創(chuàng)柜板名稱(chēng)取自創(chuàng)意柜臺(tái)的含義,為具有創(chuàng)新、創(chuàng)意構(gòu)想的非公開(kāi)發(fā)行微型及中小型企業(yè)提供創(chuàng)業(yè)輔導(dǎo)及融資功能。在輔導(dǎo)方面,柜買(mǎi)中心建立公社聯(lián)合輔導(dǎo)機(jī)制,除協(xié)助企業(yè)建立會(huì)計(jì)及內(nèi)控制度外,通過(guò)整合各單位資源為企業(yè)提供行銷(xiāo)、法制、公司治理等方面的多元輔助;在融資方面,柜買(mǎi)中心為企業(yè)提供不具有交易功能的股權(quán)籌資平臺(tái),積極協(xié)助企業(yè)順利籌措所需資金,扶植企業(yè)健康成長(zhǎng)、擴(kuò)大經(jīng)營(yíng)規(guī)模,企業(yè)成熟后可登錄興柜板及申請(qǐng)進(jìn)入上柜板。平臺(tái)上的小微企業(yè)無(wú)須辦理公開(kāi)手續(xù),可以通過(guò)股權(quán)眾籌方式向不特定公眾發(fā)行股票籌措小額資金,但不具有交易功能。截至2016年10月末,創(chuàng)柜板申請(qǐng)公司231家,受輔導(dǎo)公司85家(不包括已經(jīng)登陸創(chuàng)柜板公司),現(xiàn)在已登陸創(chuàng)柜板公司為76家,產(chǎn)業(yè)類(lèi)別涉及電子商務(wù)、生物醫(yī)療、電子科技、文化創(chuàng)意等多個(gè)行業(yè),通過(guò)創(chuàng)柜板籌資系統(tǒng)融資2.3億新臺(tái)幣。

(二)創(chuàng)柜板融資制度設(shè)計(jì)

1. 申請(qǐng)登陸創(chuàng)柜板企業(yè)的準(zhǔn)入機(jī)制。創(chuàng)柜板定位服務(wù)于處于初創(chuàng)階段的創(chuàng)新創(chuàng)意企業(yè),柜買(mǎi)中心在制定企業(yè)準(zhǔn)入標(biāo)準(zhǔn)時(shí)充分考慮初創(chuàng)企業(yè)的市場(chǎng)需求和自身?xiàng)l件,對(duì)申請(qǐng)登陸的企業(yè)要求較低,沒(méi)有企業(yè)存續(xù)年限以及盈利方面的要求,企業(yè)只需合法合規(guī)即可。為控制企業(yè)風(fēng)險(xiǎn),中心規(guī)定申請(qǐng)登陸創(chuàng)柜板企業(yè)實(shí)收資本額或募集設(shè)立規(guī)劃的實(shí)收資本額在新臺(tái)幣5000萬(wàn)以下,但取得推薦單位《公司具創(chuàng)新創(chuàng)意意見(jiàn)書(shū)》的不受此限制。

2. 創(chuàng)新創(chuàng)意審查機(jī)制。為保證申請(qǐng)公司為具有創(chuàng)新、創(chuàng)意構(gòu)想及未來(lái)發(fā)展?jié)摿φ撸褓I(mǎi)中心針對(duì)申請(qǐng)登陸創(chuàng)柜板的企業(yè)建立創(chuàng)新創(chuàng)意審查機(jī)制。柜買(mǎi)中心為審查創(chuàng)新創(chuàng)意企業(yè),委任該公司所屬產(chǎn)業(yè)相關(guān)的產(chǎn)業(yè)專(zhuān)家五人為創(chuàng)新創(chuàng)意審查委員。創(chuàng)新創(chuàng)意審查委員會(huì)過(guò)半數(shù)同意公司具有創(chuàng)新創(chuàng)意并經(jīng)柜買(mǎi)中心綜合判斷無(wú)違反誠(chéng)信原則、無(wú)重大違反法令或未涉有重大非常規(guī)交易等事項(xiàng),申請(qǐng)公司才可以開(kāi)始接受柜買(mǎi)中心輔導(dǎo)。取得推薦單位①《公司具創(chuàng)新創(chuàng)意意見(jiàn)書(shū)》或者獲得經(jīng)柜買(mǎi)中心認(rèn)可的國(guó)家級(jí)獎(jiǎng)項(xiàng)并經(jīng)推薦單位推薦等特殊情況可免除創(chuàng)新創(chuàng)意審查。

3. 公設(shè)聯(lián)合輔導(dǎo)機(jī)制。創(chuàng)柜板在公司發(fā)展過(guò)程中突出其培育孵化功能,在公司進(jìn)入創(chuàng)柜板前后,會(huì)持續(xù)針對(duì)公司的具體需求給予專(zhuān)業(yè)性的輔導(dǎo)。公設(shè)聯(lián)合輔導(dǎo)機(jī)制以柜買(mǎi)中心為統(tǒng)籌輔導(dǎo)單位,并根據(jù)受輔導(dǎo)公司或籌備處的實(shí)際需要,結(jié)合經(jīng)濟(jì)部中小企業(yè)處及會(huì)計(jì)事務(wù)所等機(jī)構(gòu),提供其會(huì)計(jì)、內(nèi)部控制、行銷(xiāo)及法律等方面的輔導(dǎo)。柜買(mǎi)中心根據(jù)受輔導(dǎo)公司或籌備處所屬行業(yè)、公司特性及目前發(fā)展階段,由中心統(tǒng)一與合作機(jī)構(gòu)規(guī)劃并設(shè)計(jì)相關(guān)課程提供進(jìn)修。

4. 分層投資限額制度。創(chuàng)柜板將投資者區(qū)分為專(zhuān)業(yè)投資者和非專(zhuān)業(yè)投資者,專(zhuān)業(yè)投資者包括天使投資人②以及原始股東。在非專(zhuān)業(yè)投資者內(nèi)部又根據(jù)其收入情況進(jìn)行分層,合理控制投資風(fēng)險(xiǎn)。一般投資人有認(rèn)購(gòu)意愿者,應(yīng)于柜買(mǎi)中心創(chuàng)柜板公司籌資系統(tǒng)確認(rèn)《風(fēng)險(xiǎn)預(yù)告書(shū)》后才可進(jìn)行認(rèn)購(gòu),經(jīng)系統(tǒng)審核未超過(guò)其投資限額,即完成投資人的認(rèn)購(gòu)。一般投資人的投資限額為最近一年通過(guò)創(chuàng)柜板對(duì)所有創(chuàng)柜公司認(rèn)購(gòu)股票累計(jì)金額不超過(guò)新臺(tái)幣15萬(wàn)元,對(duì)于提供新臺(tái)幣3000萬(wàn)元以上的財(cái)力證明,且具備深厚的金融專(zhuān)業(yè)知識(shí)或交易經(jīng)驗(yàn)的自然人以及專(zhuān)業(yè)投資者不設(shè)置限制。

(三)創(chuàng)柜板發(fā)展的主要特點(diǎn)

創(chuàng)柜板的設(shè)立是結(jié)合臺(tái)灣地區(qū)資本市場(chǎng)發(fā)展的實(shí)際,通過(guò)借鑒先進(jìn)國(guó)家眾籌發(fā)展經(jīng)驗(yàn)發(fā)展起來(lái)的股權(quán)交易平臺(tái)。創(chuàng)柜板在臺(tái)灣地區(qū)的功能與我國(guó)大陸近年來(lái)蓬勃發(fā)展的股權(quán)眾籌平臺(tái)類(lèi)似,但相較于中國(guó)大陸地區(qū)發(fā)展的股權(quán)眾籌平臺(tái),創(chuàng)柜板在風(fēng)險(xiǎn)防控、企業(yè)培育等方面具有更大的優(yōu)勢(shì)。相較于其他地區(qū)股權(quán)眾籌的發(fā)展,創(chuàng)柜板具有顯著的特點(diǎn)。

一是與場(chǎng)外交易場(chǎng)所有效結(jié)合,發(fā)揮證券柜臺(tái)買(mǎi)賣(mài)中心的既有優(yōu)勢(shì),整合柜買(mǎi)中心資源,為眾多創(chuàng)業(yè)企業(yè)發(fā)展提供便利;二是明確服務(wù)定位,更加強(qiáng)調(diào)針對(duì)小微企業(yè)的融資功能,淡化證券交易功能;三是結(jié)合實(shí)際情況,選擇性地借鑒“JOBS”法案監(jiān)管經(jīng)驗(yàn),明確服務(wù)定位和限定金額,保障中小投資者利益;四是注重企業(yè)統(tǒng)籌輔導(dǎo)和投后管理,融資前后柜買(mǎi)中心注重對(duì)中小企業(yè)進(jìn)行企業(yè)治理、會(huì)計(jì)、內(nèi)控機(jī)制等多方面的輔導(dǎo),并有針對(duì)性地對(duì)企業(yè)進(jìn)行現(xiàn)場(chǎng)輔導(dǎo),為企業(yè)的可持續(xù)發(fā)展打下基礎(chǔ)。

五、 我國(guó)股權(quán)眾籌發(fā)展的路徑探索

(一)基本結(jié)論

從齊魯股權(quán)交易中心發(fā)展股權(quán)眾籌的案例以及臺(tái)灣地區(qū)場(chǎng)外交易市場(chǎng)參與股權(quán)眾籌發(fā)展的經(jīng)驗(yàn)可以看出,區(qū)域股權(quán)市場(chǎng)發(fā)展股權(quán)眾籌具有一定的優(yōu)勢(shì)。區(qū)域股權(quán)市場(chǎng)作為我國(guó)多層次市場(chǎng)的最底層,與股權(quán)眾籌的服務(wù)對(duì)象、服務(wù)定位具有一定的重合性;區(qū)域股權(quán)市場(chǎng)經(jīng)過(guò)多年發(fā)展積累的金融資源為股權(quán)眾籌發(fā)展提供便利;區(qū)域股權(quán)市場(chǎng)發(fā)展的制度設(shè)計(jì),包括資金管理、投資者保護(hù)、股權(quán)托管登記以及信息披露等在股權(quán)眾籌發(fā)展過(guò)程中對(duì)有效控制風(fēng)險(xiǎn),保護(hù)投資者權(quán)益具有重要作用;區(qū)域股權(quán)市場(chǎng)上獨(dú)立運(yùn)作但聯(lián)系緊密的板塊設(shè)計(jì),為股權(quán)眾籌資金的退出提供了通道,大大提高了股權(quán)的流動(dòng)性。目前我國(guó)股權(quán)眾籌發(fā)展的根本問(wèn)題是缺少相關(guān)法律制度根基,造成股權(quán)眾籌市場(chǎng)發(fā)展隨時(shí)可能觸碰法律紅線,面臨違規(guī)操作的法律風(fēng)險(xiǎn)。根深蒂固的債權(quán)思想也成為依托區(qū)域股權(quán)市場(chǎng)發(fā)展起來(lái)的股權(quán)眾籌投融資不活躍的重要原因。

(二)我國(guó)股權(quán)眾籌發(fā)展的路徑探索

1. 依托區(qū)域股權(quán)市場(chǎng)推進(jìn)股權(quán)眾籌試點(diǎn)。《股權(quán)眾籌風(fēng)險(xiǎn)專(zhuān)項(xiàng)整治工作實(shí)施方案》的推出,對(duì)整治我國(guó)股權(quán)眾籌發(fā)展亂象、啟動(dòng)股權(quán)眾籌試點(diǎn)創(chuàng)造了良好環(huán)境。建議依托區(qū)域股權(quán)市場(chǎng)推進(jìn)股權(quán)眾籌試點(diǎn)工作,適度放松對(duì)試點(diǎn)區(qū)域的準(zhǔn)入管制,出臺(tái)專(zhuān)項(xiàng)試點(diǎn)政策,充分發(fā)揮區(qū)域股權(quán)市場(chǎng)在風(fēng)險(xiǎn)控制、培育孵化、股權(quán)托管和流通以及退出機(jī)制等方面的優(yōu)勢(shì),逐步引導(dǎo)股權(quán)眾籌的良性發(fā)展。

2. 明確眾籌法律定位,健全股權(quán)眾籌配套制度。建議盡快出臺(tái)股權(quán)眾籌管理辦法,完善相關(guān)法律法規(guī),明確股權(quán)眾籌平臺(tái)、融資者、投資者以及資金托管機(jī)構(gòu)等主要股權(quán)眾籌涉及主體的法律責(zé)任。結(jié)合實(shí)際借鑒“JOBS”法案相關(guān)監(jiān)管措施,建立包括股權(quán)眾籌投資人數(shù)限制、市場(chǎng)準(zhǔn)入限制等方面的豁免制度,為股權(quán)眾籌的發(fā)展提供法律和制度支持。借鑒美國(guó)投資額度與收入相掛鉤的風(fēng)控思路,形成多層次的投資額區(qū)間,在控制風(fēng)險(xiǎn)的前提下,充分發(fā)揮股權(quán)眾籌“公開(kāi)、小額、大眾”的優(yōu)勢(shì)。

3. 轉(zhuǎn)變監(jiān)管思路,注重過(guò)程監(jiān)管。目前我國(guó)對(duì)于股權(quán)眾籌的監(jiān)管主要是準(zhǔn)入監(jiān)管,通過(guò)依靠提高投資者、融資者的準(zhǔn)入條件控制股權(quán)眾籌的風(fēng)險(xiǎn)。建議監(jiān)管當(dāng)局逐漸改變監(jiān)管思路,適度放低準(zhǔn)入門(mén)檻,為股權(quán)眾籌提供成長(zhǎng)空間。同時(shí)要以保護(hù)投資者利益為落腳點(diǎn),更加注重過(guò)程監(jiān)管,通過(guò)建立適度的信息披露制度、企業(yè)評(píng)級(jí)制度等達(dá)到控制風(fēng)險(xiǎn)的目的。賦予眾籌融資平臺(tái)部分監(jiān)管職能,將平臺(tái)外部監(jiān)管與平臺(tái)自身激勵(lì)約束功能相結(jié)合,多維度形成投資者保護(hù)合力。

4. 加快完善信用體系建設(shè),增加違規(guī)成本。在信用體系不完善的情況下,融資平臺(tái)以及融資方發(fā)布虛假信息、進(jìn)行違規(guī)操作甚至跑路的成本很低。現(xiàn)階段,股權(quán)眾籌平臺(tái)之間以及股權(quán)眾籌平臺(tái)與銀行等機(jī)構(gòu)之間應(yīng)加強(qiáng)合作,達(dá)到信用要求的創(chuàng)業(yè)者和企業(yè)才可以在股權(quán)眾籌平臺(tái)上發(fā)起融資,增加創(chuàng)業(yè)者及企業(yè)的違規(guī)成本,從而有效控制道德風(fēng)險(xiǎn);逐漸引入動(dòng)態(tài)評(píng)價(jià)機(jī)制,平臺(tái)自身逐步建立創(chuàng)業(yè)者及企業(yè)的歷史數(shù)據(jù)體系,從而為信用評(píng)價(jià)提供參考。

5.加強(qiáng)聯(lián)動(dòng)監(jiān)管機(jī)制建設(shè),創(chuàng)新監(jiān)管模式。我國(guó)股權(quán)眾籌行為及其平臺(tái)的監(jiān)管主要由證券業(yè)監(jiān)督委員會(huì)負(fù)責(zé),監(jiān)管內(nèi)容包括業(yè)務(wù)規(guī)則的制定、平臺(tái)資質(zhì)認(rèn)可、備案以及對(duì)違法違規(guī)的行為處罰。但從我國(guó)的實(shí)際來(lái)看,由于區(qū)域性股權(quán)市場(chǎng)是由地方政府審批和監(jiān)管的,依托區(qū)域股權(quán)市場(chǎng)發(fā)展的股權(quán)眾籌平臺(tái)的日常監(jiān)管和風(fēng)險(xiǎn)處置仍由地方政府負(fù)責(zé)。因此明確分管職責(zé),建立地方政府和證監(jiān)會(huì)派出機(jī)構(gòu)的聯(lián)動(dòng)機(jī)制對(duì)于發(fā)揮監(jiān)管合力、促進(jìn)區(qū)域股權(quán)市場(chǎng)與股權(quán)眾籌的有效結(jié)合具有重要作用。

注:

①推薦單位:中央目的事業(yè)主管機(jī)關(guān)、科技部、縣(市)以上層級(jí)政府、國(guó)家實(shí)驗(yàn)研究院、工業(yè)技術(shù)研究院、商業(yè)發(fā)展研究院或其他提出申請(qǐng)被柜買(mǎi)中心認(rèn)可的機(jī)關(guān)。

②天使投資人是指符合下列條件之一者:(1)專(zhuān)業(yè)機(jī)構(gòu)投資人:是指國(guó)內(nèi)外銀行、保險(xiǎn)公司、票券金融公司、證券商、基金管理公司、政府投資機(jī)構(gòu)政府基金、退休基金、共同基金、單位信托、證券投資顧問(wèn)公司等其他主管機(jī)關(guān)核準(zhǔn)的機(jī)構(gòu);(2)最近一期經(jīng)會(huì)計(jì)師審查的財(cái)務(wù)報(bào)告股東權(quán)益超過(guò)新臺(tái)幣五千萬(wàn)元且設(shè)有投資專(zhuān)責(zé)單位的法人或基金;(3)簽訂信托契約的信托業(yè),其委托人符合前二項(xiàng)的規(guī)定;(4)依法設(shè)立的創(chuàng)業(yè)投資公司。

參考文獻(xiàn):

[1]Schwienbacher A, Larralde B.2010.Crowdfunding of small entrepreneurial venture[J].SSRN Electyonic Journal.

[2]Andrea Ordanini,Lucia Miceli,Marta Pizzetti.2011.Crowdfunding:transforming customers into investors through innovative service platforms[J].Journal of Service Management,22(4).

[3]孫永祥,何夢(mèng)薇.我國(guó)股權(quán)眾籌發(fā)展的思考與建議——從中美比較的角度[J].浙江社會(huì)科學(xué),2014,(8).

[4]楊東,蘇倫噶.股權(quán)眾籌平臺(tái)的運(yùn)營(yíng)模式及風(fēng)險(xiǎn)防范[J].國(guó)家檢察官學(xué)院學(xué)報(bào),2014,(4).

[5]紹琦.論我國(guó)眾籌融資的法律風(fēng)險(xiǎn)及限制[J].法制與社會(huì),2014,(22)

[6]鐘維,王毅純.中國(guó)式股權(quán)眾籌:法律規(guī)制與投資者保護(hù)[J].西南政法大學(xué)學(xué)報(bào),2015,(02).

[7]劉愛(ài)萍.股權(quán)眾籌平臺(tái)回歸互聯(lián)網(wǎng)金融中介地位路徑分析——以區(qū)域性股權(quán)交易中心參與股權(quán)[J].金融發(fā)展研究,2016,(5).

Study on the Equity Crowd-funding Model Based on Regional Equity Market

Sha Peng

(PBC Zibo Central Sub-branch,Shandong Zibo 255000)

Abstract:This paper analyzes the case of Qilu Equity Exchange's developing equity crowd-funding and the advanced experience of Taiwan over-the-counter exchange's participation in developing equity crowd-funding. It believes that the root problem with the development of equity crowd-funding in China is the lack of legal base for it. Meanwhile,the traditional creditor's right mentality becomes a major factor constraining the development of equity crowd-funding. The regional equity market has the advantages of resources,risk control and equity exit in conducting equity crowd-funding. Relying on regional equity market to conduct equity crowd-funding has become a path choice for China to develop equity crowd-funding.

Key Words:crowd-funding,regional equity market,Qilu Equity Exchange