在新加坡設立區域總部的稅收優勢

楊曉蕾

據新加坡企業發展局(EDB)統計,目前已有約4200家跨國公司在新加坡設立了區域總部,大大超過香港和上海這些區域中心城市,新加坡吸引了眾多世界領先的石油、石油化工與專用化學品巨頭,如埃克森美孚、雪佛龍一德士古石油公司、巴斯夫、日本住友化學公司和三井化學等。跨國公司區域總部對東道國城市綜合環境的一般需求因素包括市場因素、人力資本因素、金融稅務因素、基礎設施因素和政策因素等。新加坡最大的環境優勢在于低稅率的簡單稅制和高度的貿易便利化。目前,在新加坡投資的中資企業已頗具規模。從總體上,中資企業“走出去”跨國經營并設立區域總部,能夠促進企業經營管理機制的轉換,提升企業的國際競爭力,本文旨在分析跨國公司選擇新加坡作為區域總部的稅收優勢。

一、較低的稅負,企業運營成本低。

新加坡幾乎是世界上稅負總成本最低的國家。低稅率的簡單稅制是數量眾多的跨國公司選擇在新加坡設立區域總部的一個至關重要的原因。新加坡一貫堅持以“低稅負”政策來維持其投資環境的競爭力。

企業在新加坡運營整體稅務成本較低。稅務成本主要包括東道國城市的企業和個人所得稅、營業稅、預提所得稅水平等。稅務成本高低會直接影響到跨國公司的盈利水平。新加坡稅種設置相對簡單,對公司而言最主要的稅種是所得稅和貨物消費稅,其他的還有一些小稅種,但對公司經營成本不會構成明顯影響。

實踐證明,在影響外國直接投資的各種稅收因素中,較低的公司稅稅率會比特別稅收減免優惠政策對外國直接投資更具吸引力。企業所得稅是新加坡最大的稅種,盡管企業所得稅在新加坡稅收體系中占有絕對重要的地位,政府仍會不定期地對其稅率進行小幅度的修改,以保證新加坡投資環境有足夠的吸引力。

新加坡的第二大稅種消費稅稅率為7%,我國與之原理相似的增值稅目前稅率為6%-17%,國際其他國家消費稅率也普遍偏高,相較而言,新加坡消費稅稅負也低。除此之外,新加坡的關稅也是很低的,96%的商品可以免稅進入新加坡。外資企業在稅收方面享有與當地企業一樣的待遇。一系列稅收減免以及注冊資本金的低門檻等都為企業在新加坡投資節約成本。

二、有專門的公司總部計劃稅收優惠政策。

為吸引大型跨國公司在新加坡設立區域總部,新加坡特別推出了總部計劃稅收優惠政策。該項優惠政策是對于計劃在新加坡設立區域總部的非新加坡集團公司,新加坡經濟發展局在考慮其全球商業模式、商業計劃、擬設立的總部規模的基礎上,對符合條件的公司總部給與相應的企業所得稅低稅率優惠。此項政策主要是為鼓勵跨國公司將區域或國際總部設立在新加坡。具體優惠可與新加坡企業發展局(EBD)進行商談,企業發展局可根據公司規模和公司對新加坡的貢獻量身定做優惠配套。

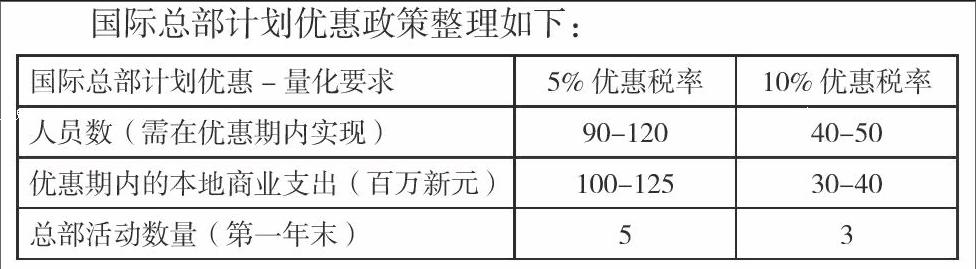

國際總部計劃優惠政策整理如下:

如公司承諾更高的投入(如在新加坡雇用最高管理層,更大的本地商業支出、在新加坡進行研發和培訓、建立產品中心等),根據實際情況可向新加坡政府申請更低的優惠稅率(低于5%)。

三、多項稅收優惠政策,針對不同類型企業減免稅。

20世紀60年代,新加坡的亞洲市場就主要是靠采取優惠的稅收政策發展起來的,因此長期以來,新加坡政府一直非常重視稅收激勵政策的使用。在亞洲金融危機后,新加坡財政部門每年都要在其財政預算報告中公布對金融部門的稅收鼓勵政策。此外,根據現實的需要,新加坡還不斷出臺新的稅收優惠政策。

針對新加坡較多的貿易型公司出臺的全球貿易商計劃,該政策對符合條件的貿易公司提供三檔企業所得稅優惠。對于年度營業收入大于10億美元、每年當地費用開支大于4000萬美元、雇用18名交易員的貿易公司可享受5%的優惠稅率。目前,中國石化在新加坡的公司有兩家享受了該項優惠。

針對具有良好發展前景的生產或服務類型公司的先鋒企業獎勵計劃。目前還未大規模開展而且經濟發展需要的生產或服務的公司,由新加坡政府認定獲得“先鋒企業”資格后,其從事先鋒活動取得的所得可享受免征5-10年所得稅的優惠待遇。例如,中國石化潤滑油新加坡有限公司,由于領先的潤滑油脂生產裝備和加工工藝,獲批“先鋒企業”資格,享受免稅期稅收優惠待遇。

針對金融公司的金融和財務中心獎勵。此項政策是為鼓勵跨國公司在新加坡設立金融和財務中心(FTC)。目前雀巢、殼牌、IBM在新加坡的公司均享受該項優惠政策。

此外,新加坡還對部分海運業務、金融業務、海外保險業務、風險投資、海事企業等行業給予一定的所得稅優惠。

四、較低的個人所得稅和配套培訓稅收,為企業吸引全球人才。

從個人所得稅來看,新加坡采用的是7檔超額累進稅率,其中最高僅為20%,在亞洲僅次于香港的低稅率,同時,對于不同人群不同年度新加坡政府會出臺不同的優惠政策,個人所得稅的扣除及減免優惠包括個人扣除、家庭撫養扣除、教育扣除等18個項目。對比中國等國家個人所得稅的高稅負,新加坡有利于吸引國際人才來新工作,可為大型跨國企業提供更多的國際化人才。

另外,新加坡政府對企業征收技能發展稅。技能發展稅法令規定,每一個雇主都是該稅的納稅義務人。該稅款專款專用,由政府統一組織培訓員工的專業知識和技能。

五、新加坡簽有優化稅收及關稅的多項協議,避免企業多重征稅。

新加坡已簽訂了42項投資保證協議(IGA)、74項綜合避免雙重征稅的的協定,20項自由貿易協議(FTA),為企業經營提供了很好的法律環境,避免重復課稅。中國和新加坡目前也簽有《中華人民共和國政府和新加坡共和國政府關于對所得稅避免雙重征稅和防止偷漏稅的協定》,從而使中資企業在新加坡跨國經營避免了雙重征稅,為中資企業在新加坡經營提供了節稅依據。

隨著本國經濟發展的需要,新加坡對于相關稅收政策也不斷進行調整,但就新加坡經濟發展的目標來看,短期其將不會放棄以稅收優惠吸引企業投資的策略。endprint