瑞再:保險可緩解貧困,促進新興市場發(fā)展

瑞士再保險股份有限公司 供稿

瑞再:保險可緩解貧困,促進新興市場發(fā)展

瑞士再保險股份有限公司 供稿

· 新興市場保險業(yè)取得了快速增長,但仍存在顯著的保障缺口

· 實證研究顯示,保險能夠促進家庭和小企業(yè)從事收入更高的活動,并改善生活品質(zhì)

· 了解新興市場保險業(yè)的差異性及其面臨的障礙,有助于建立有效的風(fēng)險轉(zhuǎn)移體系

· 創(chuàng)新、科技和公私合作能夠擴大新興市場的保險覆蓋面

最新一期sigma研究報告《保險業(yè):為新興市場創(chuàng)造價值》指出,越來越多有關(guān)新興市場經(jīng)濟發(fā)展的實證研究顯示,保險能夠促進收入提高,并有助于改善生活品質(zhì)。世界衛(wèi)生組織2016年發(fā)布的全民健康覆蓋情況顯示,全球每年約有1億人因病致貧。世界銀行的案例研究表明,保險可以降低被保險人的自費醫(yī)療支出,提高醫(yī)療服務(wù)的利用率,從而減少致貧風(fēng)險。利用小額保險和公私合作等不同的保險方式,加上創(chuàng)新及科技的應(yīng)用,就能夠?qū)L(fēng)險轉(zhuǎn)移解決方案與個人和企業(yè)的需要進行匹配,并幫助克服新興市場保險業(yè)遇到的一些特定障礙。

“保險深度(保費占國內(nèi)生產(chǎn)總值的百分比)是衡量一個國家保險市場發(fā)展情況的常見指標。”瑞士再保險首席經(jīng)濟學(xué)家高曠楷博士(Kurt Karl)指出,“然而這項指標并不能反映投保人數(shù),也無法說明保險如何改善人們的生活。目前開展的眾多實證研究提供了更加詳細的分析,揭示了保險對多項發(fā)展指標的貢獻,這方面的結(jié)論有助于制定政策。”

需求側(cè)和供給側(cè)的障礙與應(yīng)對

新興市場之間的差異顯著,因此保險解決方案也面臨不同的供需障礙。例如,可負擔(dān)性是一個主要的需求側(cè)障礙,但尼加拉瓜和印度的研究顯示,即使提供大量補貼,保險需求仍比較低迷。這說明信任可能是等同甚至高于價格的考慮因素。其他主要障礙還包括:缺乏風(fēng)險意識、行為偏差及制度/監(jiān)管制約等。

只有更好地了解上述障礙,才能夠通過新方式擴大保險覆蓋面,在這一方面,科技在許多國家被證明是一項主要驅(qū)動因素。借助傳感器和智能設(shè)備,保險公司能夠收集到被保險人日益廣泛的新數(shù)據(jù),再結(jié)合智能分析及預(yù)測建模技術(shù),從而實現(xiàn)更精密的承保。因此,保險公司可以根據(jù)被保險人的實際行為(而非年齡、婚姻狀況和性別等參數(shù)狀況)來設(shè)計產(chǎn)品,設(shè)定保費。到2020年,中國和印度的手機用戶數(shù)量預(yù)計將分別增至12億左右和接近10億。在這兩個國家,運用數(shù)字科技的保險公司已在提供眾多簡單(如按使用付費的共享經(jīng)濟保險)和復(fù)雜的新產(chǎn)品(如新科技的責(zé)任保險)。

在撒哈拉以南非洲地區(qū)(SSA),移動科技業(yè)已成為保險業(yè)增長的主要驅(qū)動因素。例如,由于收入低、保障金額少及保費微薄,該地區(qū)采用移動科技分銷具成本效率的小額保險。移動資金平臺的快速發(fā)展成為主要便利條件。例如,指數(shù)保險產(chǎn)品依靠氣象站獲取數(shù)據(jù),可以利用手機轉(zhuǎn)賬方式實現(xiàn)自動賠付。到2016年,該類系統(tǒng)已幫助諸如肯尼亞、坦桑尼亞和盧旺達等國的一百多萬名農(nóng)戶購買了農(nóng)作物、牲畜和指數(shù)保險產(chǎn)品以獲取風(fēng)險保障。

創(chuàng)新有助于擴大保險在新興市場的覆蓋范圍。保險公司面臨著一項重大挑戰(zhàn),即低保費無法彌補保險成本。特別是為那些無法獲取或無法負擔(dān)保險的消費者提供服務(wù)時,這個問題尤為突出。對此,保險公司正想方設(shè)法降低成本。一個辦法是社區(qū)保險費用分擔(dān),即保險公司與相互保險機構(gòu)及合作社等社區(qū)組織合作,以分擔(dān)保費。例如,盧旺達社區(qū)健康保險計劃大獲成功,截止到2017年4月,已有84%的符合資格的人口投保。

另一個辦法是細分客戶。2010年,危地馬拉的Aseguradora Rural,S.A.農(nóng)村保險公司設(shè)計了一套小額健康險產(chǎn)品,以滿足合作伙伴Banrural銀行不同客戶群體的需要。通過利用專題小組、訪談、醫(yī)療統(tǒng)計數(shù)據(jù)以及分析客戶社會經(jīng)濟和流行病狀況等不同方式,確定潛在細分市場和產(chǎn)品承保范圍。該計劃十分成功,到2013年1月底,簽發(fā)保單數(shù)量達到12453份(占該銀行客戶的22%),而退保數(shù)量僅為735份。

公私部門合作促進保險增長

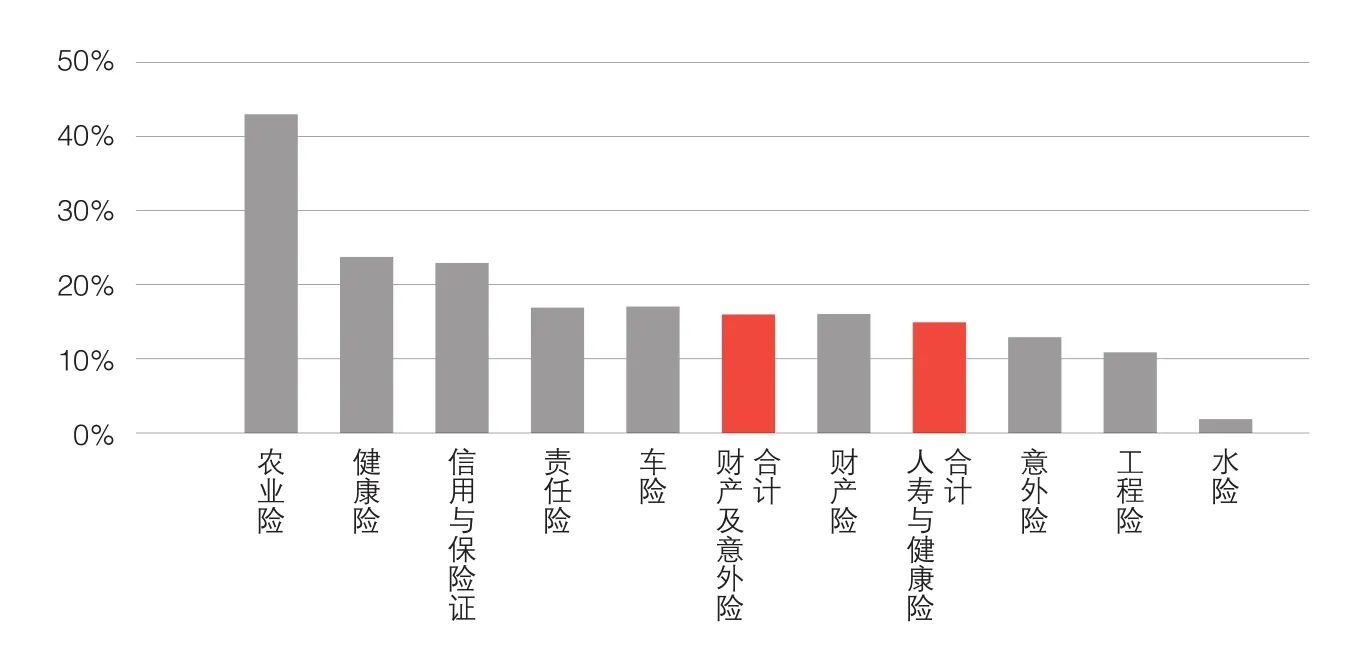

在進一步擴大新興市場風(fēng)險解決方案方面,政府扮演著重要角色。合作方式包括推行強制性保險,以及提供支持性政策環(huán)境。例如,中國政府于2007年實施了農(nóng)業(yè)保險補貼政策。在過去10年中,中國農(nóng)業(yè)保險市場的年均復(fù)合增長率達到43%。到2016年,農(nóng)業(yè)保險保費達到418億元(66億美元),中國一躍成為世界第二大農(nóng)業(yè)保險市場。

公私部門利益相關(guān)方必須攜手合作,建立有效的保險體系。前提條件包括:增強風(fēng)險意識、提高金融知識水平、促進普惠金融計劃等。

sigma報告中的案例研究表明,保險公司和政策制定者可以基于實證依據(jù)決策,以更好地分析不同風(fēng)險管理策略的成本效益。保險公司必須理解消費者選擇背后的動因。簡化保單措辭也是為個人和小企業(yè)提供服務(wù)的一項關(guān)鍵條件。歸根到底,保險業(yè)的發(fā)展應(yīng)遵循“按需提供”的原則。靈活應(yīng)變、開拓創(chuàng)新的能力將有助于克服市場障礙,更好地將產(chǎn)品方案與客戶需要匹配起來

?圖 2006—2016年中國各險種保費的年均復(fù)合增長率