制度改善能提高控制權協議轉讓效率嗎?

陳文婷 李善民

(1.廣東外語外貿大學會計學院,廣東 廣州 510006;2.中山大學管理學院,廣東 廣州 510275)

引言

由于市場結構、運行機制及監管法規等不完善,如何有效地保護中小投資者成為中國資本市場理論與實務界關注的重大課題。中國許多案例反映控制權協議轉讓成為了控股股東掏空公司的一個重要途徑。La Porta et al.(1997, 1998, 2000)[18] [17] [16]研究發現,好的法律環境能夠有效保護中小投資者。Nenova(2000)[20]認為,法律環境是限制控制權私有收益的最主要因素,一個國家對投資者保護的立法越嚴格,執法的效率越高,控制權私有收益就越低。

在Grossman和Hart(1998)[9]以及Harris和Raviv(1988)[10]的研究之后,控制權私有收益成為投資者保護研究的核心概念(La Porta et al.,2000; Offenberg, 2009;Dyck and Zingales, 2004)[16][21][7]。控股股東為了獲取私有利益,會選擇自身利益最大化的所有權結構和投融資方式,從而將影響企業價值和中小投資者的利益(Bayne, 1963; Jennings, 1956)[3][13]。Kahan(1993)[15]和Bebchuk(1994)[4]通過模型分析闡明,控制權轉移中控股股東會因攫取私有收益而降低控制權轉移效率。Burkart et al.(2000)[6]通過模型闡明,如果協議轉讓造成股權集中度的降低會很大程度上提高買方的控制權私有收益,這種協議收購對新控股股東是最優選擇,但卻會引發控制權轉移效率的損失。任何不為中小投資者所分享的私有收益,不管是貨幣還是非貨幣,都會刺激控股股東做出偏離公司價值最大化的決策(Holderness,2003;Ehrhardt and Nowak, 2003)[11][8]。Wu和Zheng(2005)[23]、賈明等(2010)[28]、吳育輝和吳世農(2011)[32]等研究也證實了控制權私有收益會降低企業價值,投資者保護水平越高的企業掏空行為越少。白云霞等(2013)[24]發現控制權轉移公司樣本中負債與控股股東利益侵占存在顯著正相關關系。

但也有部分學者認為,控制權私有收益,并不必然導致中小投資者利益與企業價值受損。Shleifer和Vishny(1986)[22]認為,控股股東在接管中扮演了重要的角色,有助于克服中小投資者“搭便車”行為,改進公司績效。盡管大宗股權溢價研究證明了控制權私有收益的存在,但中小股東利益并未因此受到損害(Barclay and Holderness, 1989; Barclay and Holderness, 1991;Humphery-Jenner and Powell, 2011)[2][1][12]。Dyck和Zingales(2004)[7]認為,控制權私有收益的存在并不必然導致無效率,即使控股股東對私有收益的攫取導致了某些無效率,但也有可能通過促成價值增進型的并購而提高社會總體福利水平。在中國控制權市場上,李善民和曾昭灶(2003)[29]研究發現控制權轉移發揮了替代無效率管理者的作用,與英美市場的研究結論相一致。

如何約束控股股東攫取私有收益的行為,不僅需要考慮法律制度因素,還需要考慮控制權市場自身功能特性。Bhabra和Huang(2013)[5]通過研究1997~2007年中國企業兼并收購活動,指出中國控制權市場發展迅速,并將持續、顯著地影響中國資本市場的發展。李善民和張媛春(2009)[30]發現交易規則與制度環境之間缺乏必要的耦合將導致資源配置效率的降低。陳玉罡、陳文婷和李善民(2013)[25]發現控制權市場的并購活動能夠抑制目標公司的掏空行為。

現有文獻關于控制權私有收益對中小投資者利益的影響沒有一致的結論,同時國內外研究鮮有考慮不同制度環境下控制權私有收益的變化。本文通過模型分析對控制權私有收益進行探討,分析了控制權協議轉讓中控制權私有收益與制度改善的關系,發現在我國控制權協議轉讓中,制度改善能夠提高目標公司價值,約束控制權協議轉讓后的控股股東利益侵占行為。本文的結論將為政府監管部門進一步完善投資者保護制度,提高執法效率,約束控股股東利益侵占行為提供決策依據。

理論分析與研究假設

本文在Kahan(1993)[15]和Bebchuk(1994)[4]的模型基礎上,進一步考慮了制度改善對控制權轉移效率的影響,以及控制權協議轉讓中的投資者保護問題。

一、模型的基本設定

假設目標公司能夠通過協議轉讓方式進行控制權轉移,市場上存在三類股東,現在的控股股東S0(Shareholder)、新控股股東S1和S2。股東S1通過協議收購目標公司股東S0的股權α,獲得了目標公司的控制權。當上述控制權協議轉讓毀損了目標價值,則股東S1的控股股東地位有可能被股東S2剝奪。具體假設如下:

(1)股東S1將根據自己獲得控制權后的預期收益(W1)決定購買α的股份能夠給付的價格(p1),其中α代表可以獲得公司控制權的股權比例;同時,股東S1可以通過轉讓目標公司的控制權獲得股東S2的協議出價(p2)。

(2)協議收購的交易條件要滿足W1>p1>W0,W0是股東S0的現有收益,W1是股東S1的預期收益。不考慮被其他股東替換的情況下,控股股東的收益(W)來自兩部分,目標公司價值(V)和控制權私有收益(B)。用?表示控股股東獲取控制權私有收益的能力,設B為φ的函數,且

(3)V0、B(φ0)和φ0分別表示股東S0控制目標公司下的企業價值、控制權私有收益以及獲取控制權私有收益的能力;V1、B(φ1)和φ1分別表示股東S1控制目標公司下的企業價值、控制權私有收益以及獲取控制權私有收益的能力;V2、B(φ2)和φ2分別表示股東S2控制目標公司下的企業價值、控制權私有收益以及獲取控制權私有收益的能力。

(4)股東S1被剝奪控股股東地位后的實際收益為W′。出讓股權α,股東S1獲得協議出價(p2);不出讓股權,股東S1作為第二大股東分享目標公司的價值(α[V2-B(φ2)])。即實際收益W′可取值為協議出價(p2)也可以取值為(α[V2-B(φ2)])。

(5)考慮投資者保護制度對控制權私有收益的影響,假設投資者保護制度愈好控股股東攫取私有收益的水平愈低。投資者保護較好的情況下,控股股東的私有收益(φ)會比投資者保護較差情況下的(φ)小,即(φ)<(φ),且′(φ)<(φ)。

(6)考慮控制權市場對劣質收購公司的懲戒作用:股東S2發現股東S1獲得控制權后,公司價值降低(ΔV=V1-V0<0),因此替換股東S1,這種情況發生的概率為θ。其中f(x)表示V1的概率密度函數,f(x)>0。

二、制度改善與控制權轉移效率

1. 無效協議轉讓的概率與成本

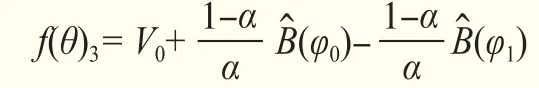

股東S1的預期收益W1:(1-θ){α|V1-B(φ1)|+B(φ1)}+θW′

當股東S1的預期收益W1大于股東S0的現有收益W0,也即方程(1)成立,股東S1與股東S0之間的協議轉讓便能成交。

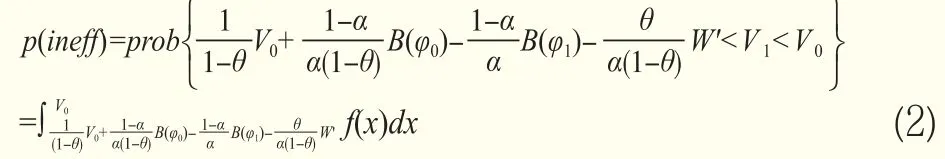

因此,股東S1與股東S0之間的無效協議轉讓(ΔV=V1-V0<0)發生的概率為:

股東S1與股東S0之間的無效協議轉讓所引發的成本是:

2. 股東S1被替換概率θ

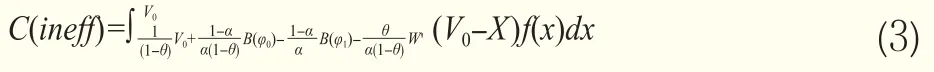

假設控制權市場具有懲戒作用1,如果S1與S0的協議轉讓是無效的,S1將有可能被S2替換。而這種可能在S1進行協議轉讓過程中便已存在。被替換的概率θ越大,股東S1與股東S0之間協議轉讓成交的可能性越低,進而降低無效協議轉讓發生的概率P(ineff)。令當f(θ)越大時,無效協議轉讓概率P(ineff)及其引發的成本C(ineff)越小。因此,被替換的概率θ與f(θ)的關系為,

由方程(4a)可以推出:

同時由方程(1)可知,若α[V1-B(φ1)]+B(φ1)<α[V0-B(φ0)]+B(φ0),則有(1-θ){α[V1-B(φ1)]+B(φ1)}+θW′<α[V0-B(φ0)]+B(φ0),與協議轉讓的條件矛盾,因此可得:α[V1-B(φ1)]+B(φ1)>α[V0-B(φ0)]+B(φ0)>W′。

對于無效協議轉讓,V1<V0則可推出,

也即,當且僅當股東S1被剝奪控股股東地位后的收益W′小于α[V0-B(φ0)]+B(φ0)時,控制權市場對股東S1才具有約束力,才能夠降低無效協議轉讓發生的概率。

可分四種情況討論:

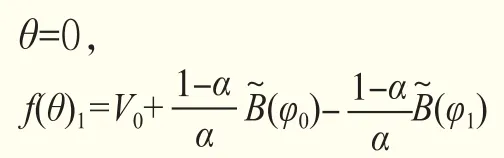

情況1:控制權市場對控股股東沒有約束作用,投資者保護制度較差。

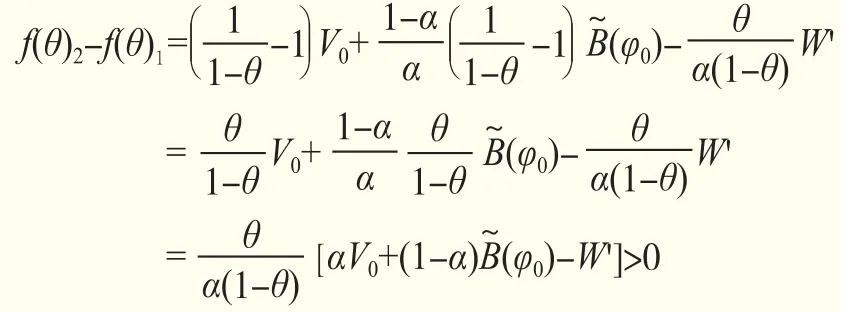

情況2:控制權市場對控股股東有約束作用,投資者保護制度較差。

θ≠0,且W'<αV0+(1-α)(φ0),

情況3:控制權市場對控股股東沒有約束作用,投資者保護制度較好。

θ=0,股東S1與股東S0的控制權私利分別為(φ1),(φ0);

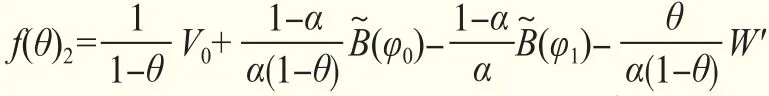

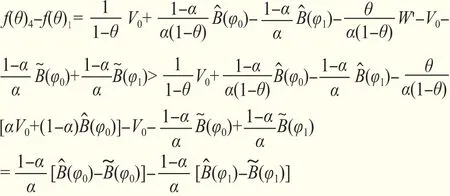

情況4:控制權市場對控股股東有約束作用,投資者保護制度較好。

θ≠0,且W'<αV0+(1-α)(φ0),股東S1與股東S0的控制權私有收益分別為(φ1),(φ0);

由于,

也即,f(θ)2>f(θ)1

同時,

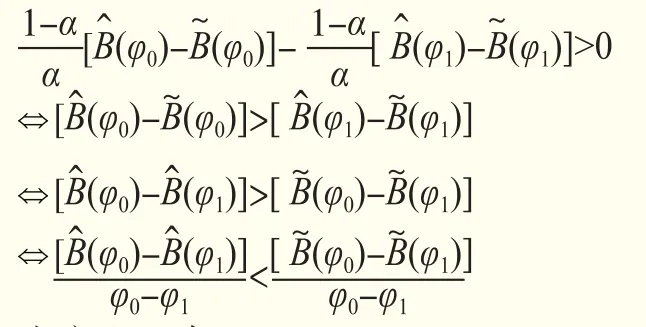

證明f(θ)4-f(θ)1等價于證明

且B為φ的單調遞增函數,則原命題證明等價于證明(φ)<(φ)。而這恰是已知條件。

因此,原命題f(θ4)>f(θ1)得證。

由上述證明,可知f(θ2)>f(θ1)且f(θ4)>f(θ1)。由此得到本文第一個命題:

推論1:投資者保護制度越完善,無效收購的控股股東被替換的可能性越高。

3. 中小投資者的收益

投資者保護制度的優劣不影響企業價值V1和V0,只影響控股股東私有收益B(φ)和無效控股股東的預期收益,同時因為(φ1)<(φ1),因此中小投資者在制度改善后的投資收益較高。也即,

由此可得命題2,

推論2:制度改善后,協議轉讓后的中小投資者的投資收益更高。

三、研究假設

在中國特有的經濟背景下,結合上述模型的兩個推論,本文提出如下假設:

H1:制度改善能夠使控制權協議轉讓的公司價值提升更多、財務績效改善更大。

H2:制度改善能夠有效地約束控制權協議轉讓后的控股股東利益侵占行為。

樣本選擇與研究設計

一、樣本選擇

本文選取了CSMAR中2004~2010年通過股權協議轉讓發生控制權轉移的中國上市公司作為數據樣本。選取“中國上市公司并購重組研究數據庫”“中國上市公司治理結構數據庫”等進行數據整理,并抽樣與公司年度報告進行核對和更正。數據篩選標準包括:第一,選取第一大股東發生改變的上市公司,并且公告披露顯示為非關聯交易并公布轉讓價格;第二,對于一年內發生兩次或者兩次以上控制權轉移的上市公司,只選取最后一次事件作為樣本;第三,剔除控制權轉移發生在母子公司或兄弟公司的樣本公司;第四,由于金融類公司的交易審批程序不同并且財務數據與其他行業的可比性較差,故剔除金融類的上市公司;第五,剔除交易還未完成或已經終止的公司;第六,剔除交易方式為無償劃撥、抵債或被法院公告拍賣的公司;最后,剔除個別數據發生缺失以及出現異常極值的樣本公司。通過與模型中的財務、公司治理等控制變量匹配后,我們共得到324個控制權轉移事件樣本。樣本公司的財務數據以及公司治理數據皆來源CSMAR數據庫,數據處理軟件為Stata11.0。

二、變量說明

1. 制度改善的度量

我國公司控制權市場在不同發展階段,具有不同的法律環境和交易特征。2002年以前是上市公司控制權交易初級階段,實質控制權交易較少,關聯交易頻發。2002年12月中國證監會頒布了《上市公司收購管理辦法》(以下簡稱《管理辦法》),對公司收購做了界定;2002~2005年就是公司控制權交易的規范階段;2005年以后,是規范與發展并舉的市場化階段,中國證監會著手修訂了一系列法律法規,如《證券法》等。

2006年實施修訂后的《管理辦法》,根據新證券法上市公司收購的有關規定,進一步強化了信息披露、強制要約等監管要求,同時將強制性全面要約收購方式調整為收購人選擇的要約收購方式。如第二十三條規定“可以向被收購公司所有股東發出收購其所持有的全部股份的要約,也可以向被收購公司所有股東發出收購其所持有的部分股份的要約。”及第二十四條規定“收購人持有一個上市公司的股份達到該公司已發行股份的30%時,繼續增持股份的,應當采取要約方式進行,發出全面要約或者部分要約。”又如第六十二條和六十三條規定。這些規定相對于2002年的《管理辦法》,極大地降低了替換無效控股股東的成本,提高了控制權市場的監管效率。陳玉罡和陳文婷(2011)[27]對2003~2008年中國投資者保護制度進行評價,其中2006年關于投資者保護法律制度的修訂多達16項,收購管理規定的修訂促使我國控制權交易成本降低。陳玉罡、陳文婷和林靜容(2017)[26]發現2006年《管理辦法》的實施降低了外部收購者爭奪上市公司控制權的成本,有利于促進控制權市場外部治理作用的提升,因此選擇2007年作為控制權市場制度變革前后時期的分割點。鑒于上述討論,本文選取2007年作為研究變量“制度改善”的起點年份。

2. 控股股東利益侵占行為的度量

現有研究對控制權私有收益的貨幣性收益的實現途徑進行了探討,主要有兩種途徑:即挖掘隧道和構建金字塔。Liu等(2007)[19]認為中國公司控股股東利益侵占主要表現為企業向控股股東貸款以及關聯交易,更傾向于通過“其他應收款”科目來攫取上司公司的資金。Jiang et al.(2010)[14]研究發現中國上市公司披露的“其他應收款”絕大多數是指關聯企業間貸款,并通過實證研究得出“其它應收款/總資產”值越大,上市公司控股股東利益侵占越嚴重,進一步指出“其它應收款/總資產”是衡量控股股東利益侵占的有效變量。因此,本文使用“其它應收款/總資產”(簡稱ORECTA)來衡量控股股東對中小投資者的利益侵占水平。

表1 基本變量定義

其他變量的定義參見表1。

三、描述性統計

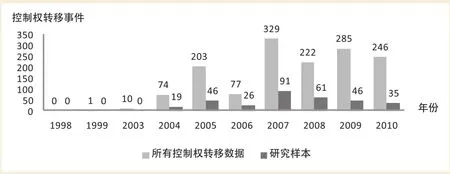

圖1是1998~2010年發生的控制權協議轉讓的年度分布情況,以及本文研究樣本的年度分布情況的描述性統計4。從圖1可知,1998~2010年間共發生1447起通過協議收購的控制權轉移事件,包括本文的研究樣本(324個)。1999年發生了第一起通過協議收購的控制權協議轉移事件,2002年《管理辦法》發布后,控制權轉讓事件發生頻率劇增,2002~2005年期間,是控制權轉讓事件持續增長階段。2007年成為控制權協議轉讓事件發生最多的年份。

圖1 控制權轉移樣本分布(1998~2010)年

本文采用托賓Q值作為公司價值的代理變量,采用CAR作為并購公告后的財富效應的代理變量。參照Offenberg(2009)[21]關于CAR的計算方法,對324個控制權轉移樣本進行事件研究法,窗口期為(-5,+2)5,市場模型的估計窗口為(-205,-6)。并且,對變量低于1%和高于99%分位數的極端值進行縮尾處理(Winsorize)。

由表2可見,(1)上市公司控制權轉移事件的累計超額收益在企業間相差很大。2008年S*ST三農控制權轉移的CAR高達379.89%,而2008年ST華龍控制權轉移的CAR僅為-27.89%。(2)樣本在控制權轉移前,會計績效較差(ROA與ROE均值為負),企業價值較低(TobinQ均值與中位數小于2)。(3)樣本在控制權轉移前,控股股東對中小投資者的利益侵占水平較高(其他應收款占總資產的均值為9.27%),2006年S*ST海納的控股股東利益侵占(其他應收款占總資產比值)高達61.03%。(4)控制權與現金流權分離情況較為嚴重,控制權與現金流權比值的均值為1.6569,且最大值是最小值的10倍。

表2 財務績效與公司治理指標的描述性統計

表3依據并購公告時間劃為制度改善前(2004~2006年)和制度改善后(2007~2010年)兩組。其中,ΔROA、ΔROE、ΔQ測量財務績效、公司價值的變化情況(改變量=控制權轉移當年數值-控制權轉移前一年的數值),ΔORECTA測量控股股東侵占中小投資者利益的情況是否得到改善(改善程度=控制權轉移前一年的數值-控制權轉移當年數值)。由結果可知:(1)制度改善后獨立董事比例較大,且董事會規模較小。(2)第一大股東持股比例在制度改善前明顯較高。(3)控制權轉移前的公司價值(Q)在制度改善后較高,會計績效與公司價值增量(ΔROE、ΔQ)在制度改善后更大,控股股東利益侵占的改善程度(ΔORECTA)在制度改善后更高。由此可見,假設H1與假設H2都得到了初步驗證。

實證檢驗與結果分析

一、制度改善與企業績效

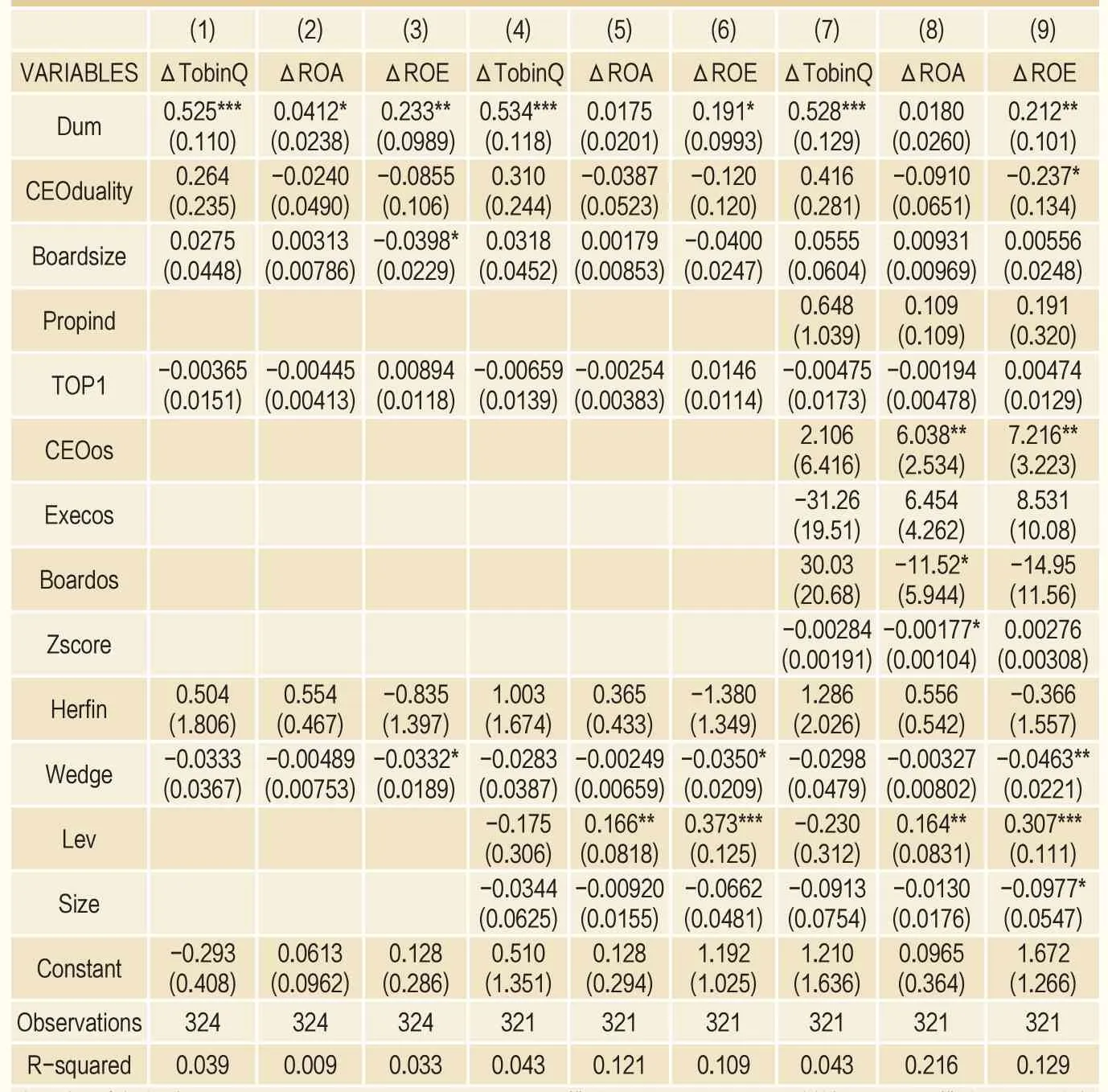

由表4可知,在所有的模型中,制度改善虛擬變量(Dum)與企業價值增量(ΔTobin Q)顯著正相關,也即制度改善后,控制權轉移后的企業價值提高更大。在模型2、模型3、模型6與模型9中,制度改善虛擬變量(Dum)與會計績效增量(ΔROA/ΔROE)顯著正相關,因此,本文假設H1得到驗證。同時,控制權現金流權分離度(Wedge)與會計績效增量(ΔROE)顯著負相關,也即控制權與現金流權分離越嚴重的企業,在控制權轉移后,其會計績效改善越少。羅進輝和萬迪昉(2010)[31]也發現控制權現金流權分離度與公司價值負相關。

表3 分組檢驗

表4 制度改善與企業績效的多元回歸分析結果

二、制度改善與控股股東利益侵占行為

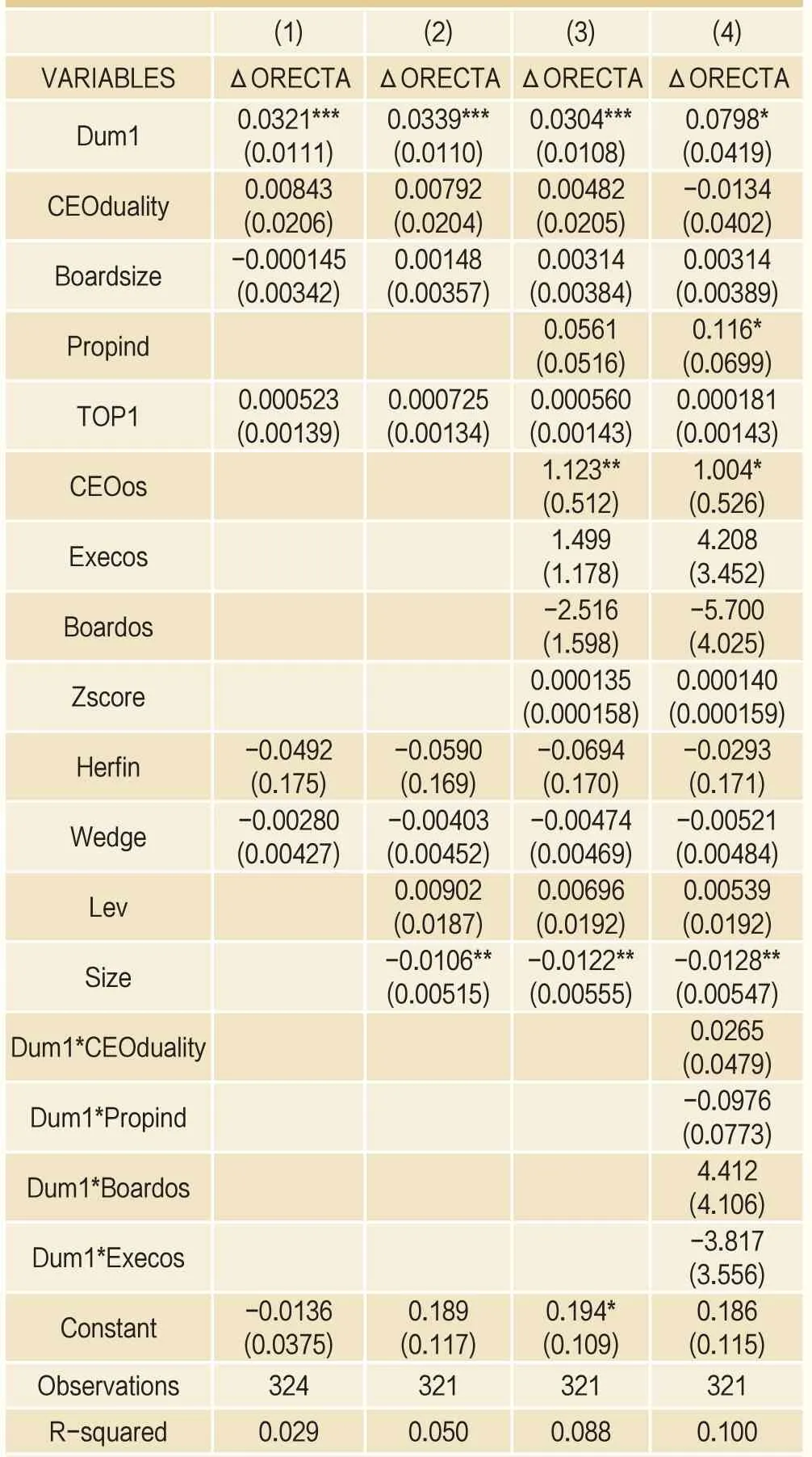

從表5可知,制度改善虛擬變量(Dum1)與控股股東利益侵占的改善程度(ΔORECTA)顯著正相關,也即制度改善后,控制權轉移后,企業控股股東侵占中小投資者利益的情況得到更大的改善。因此,假設H2得到了驗證。企業規模與控股股東利益侵占的改善程度顯著負相關,可見,規模越大的企業,在控制權轉移后,中小投資者越難改善被侵害的狀況并保護自身合法權益。Offenberg(2009)[21]也發現類似的研究結果。

表5 制度改善與控股股東利益侵占的多元回歸分析結果

三、穩健性分析

本文從以下幾個方面對上述研究結果進行了穩健性檢驗:

1.為了進一步檢驗股權協議轉讓效率與制度改善的關系,本文使用同時期同行業同規模的股權協議轉讓數據作為控制權協議轉讓的配對樣本,對假設H1、假設H2進行多元回歸分析。由檢驗結果可知,假設H1和假設H2在協議收購樣本下通過驗證,其結果基本與表4、表5一致。

2.為了檢驗實證分析中模型變量是否含有內生變量,本文使用異方差穩健的DWH檢驗進行分析。檢驗結果不拒絕“所有解釋變量均為外生”的原假設,因此本文實證結果是穩健的。

3.為了檢驗實證分析是否存在選擇性偏差,本文使用“樣本選擇”MLE回歸進行分析。檢驗結果不能拒絕原假設,也即Dum的選擇過程并不影響實證結果。

結論

在我國市場上,控股股東與中小投資者的利益沖突是公司治理面臨的主要問題。我國上市公司大股東占用問題仍然是投資者保護政策研究的難點,如何提高控制權協議轉讓的效率將成為解決這一難題的關鍵。2003年,證監會和國資委曾聯合發布《關于規范上市公司與關聯方資金往來及上市公司對外擔保若干問題的通知》,同年修訂的《年報準則》也對大股東占款的信息披露提出明確要求。但控股股東資金占用問題并未得到根本解決,如近期深交所通報批評的西王食品,其控股股東曾在2011~2012年間多次占用上市公司資金。可見“其他應收款”依然是控股股東攫取上市公司資金,侵占中小投資者利益的重要渠道。現有法規政策所設計的違規成本之低,無法達到震懾作用。但《管理辦法》的修訂,增加了上市公司“無效控股股東被替換”的概率,提高了控制權市場交易效率,增強了控制權市場保護中小投資者的功能。

本文在中國特有的制度背景下,從控制權協議轉讓的視角,對控股股東侵占與投資者保護的關系進行了探討。通過理論模型推導及實證檢驗,本文發現:(1)在我國控制權協議轉讓中,制度改善能夠提高目標公司價值,約束控制權轉移后的控股股東利益侵占行為。(2)本文還發現控制權與現金流權分離嚴重的目標公司,會計績效改善較少。(3)規模越大的企業,在控制權轉移后,控股股東侵占中小投資者利益的狀況越難得到改善。并且,上述結果不會因制度改善代理變量的選擇不同而改變。

本文的研究結果提供了一個全新的視角:提高控制權市場的有效性,將彌補現有法規政策對投資者保護的不足。控股股東利益侵占是中國乃至世界公司治理的重要研究課題,本文的結論將為政府監管部門進一步完善投資者保護制度,提高執法效率,約束控股股東利益侵占行為提供決策依據。

本文的不足之處在于由于中國資本市場的兼并收購一般以協議收購方式進行,要約收購數據有限,限制了本研究結論與國外研究成果的可比性。而我國協議收購中存在定價機制不完善,交易雙方地位不對等以及內幕交易監管困難等問題,這些特點將在一定程度上影響本文研究結果的穩健性。因此在要約收購樣本中探討投資者保護機制將有彌補本文研究的不足,是本文后續研究的方向。

注釋

1. Mitchell和Lehn(1990)發現收購方如果在收購過程中不能創造價值,則有可能成為被收購的目標。這意味著控制權市場有“懲戒作用”,能夠懲戒那些進行了毀損價值的收購活動的企業。

2.ΔORECTA測量了控制權轉移后控股股東侵占中小投資者利益的情況是否得到改善(改善程度=控制權轉移前一年的數值-控制權轉移當年數值)。

3.Wedge,來源于La Porta et al.(2002)。該詞被定義為控制權與現金流權的差異,用于度量一股一權的偏離程度。

4.控制權轉移數據來源于CSMAR“中國上市公司并購重組研究數據庫”。該數據庫記錄了1998年至今發生的中國上市公司并購重組事件。

5.選用(-5, 2)事件窗口是因為此事件窗口計算所得CAR在以前文獻的并購事件研究中顯著,如Travlos(1987), Bradley 等(1998)以及Hubbard和Palia(1995)。