論“校園貸”問題的解決方法

——以法治視野為主線

杜珂瑜 劉雨濃 黃順帝

2004年至2009年,部分商業銀行將可小額透支的信用卡引入校園,為大學生提供信貸服務。由于管理疏忽,大學生過度負債且難以追償導致壞賬等原因,銀監會于2009年發布《關于進一步規范校園信用卡的通知》,切斷了銀行對大學生校園信用卡的供給。然而,大學生對小額貸款的需求仍然存在,這為其他資本進入校園領域提供了可能性。

“校園貸”是近幾年來引起廣泛關注的社會熱點話題。它作為一種新型的借貸方式,依托強大的互聯網金融平臺,以其自身門檻低、放貸迅速、方便快捷等優勢,迎合了大學生群體旺盛的需求,迅速搶占各大高校市場。無疑,“校園貸”的初衷是美好的,在合理使用下也能促進大學生消費,培養大學生的理財能力和意識,但現實中卻不斷發生“裸條貸款”“暴力追債”,甚至導致大學生跳樓自殺的惡性事件。在國家連續出臺禁止性政策卻收效甚微的情況下,如何更好地防范“校園貸”帶來的法律風險,引導“校園貸”良性發展,就顯得格外具有研究價值和意義。

一、“校園貸”界說

(一)“校園貸”的內涵

對“校園貸”的內涵作出界定有助于了解其本質,亦是進一步學術研討之基礎。然而現狀是,國家盡管已經出臺禁止性規定,但對其內涵的界定不甚明晰,僅將其表述為“部分網絡借貸平臺針對在校學生開展借貸業務”。而法律方面亦無專門性規定對“校園貸”進行規范,只能仰賴學者以自己的理解來定義“校園貸”。茲列舉幾例以供探討。

有學者將“校園貸”界定為“大學生和小額借貸企業之間通過互聯網平臺實現的直接貸款”,還有學者將其界定為“一些貸款平臺面對在校大學生開展的貸款業務”。統而論之,學界現階段就“校園貸”的內涵難以形成統一的觀點,多為各執己見。具體分析之,其內涵界定有可取之處,但大都流于表面,存在不合理、不全面之處。使用過于簡化的語言表述“校園貸”的內涵,在筆者看來并不可取,更難以體現“校園貸”異于其他貸款類型的特征。現階段各學者傾向于“主體說”的定義模式,即認為“校園貸”與其他貸款的差異主要在借貸主體的身份,此模式的缺陷在于無法體現其本質屬性,范圍也過于狹窄。上述兩例中所使用的“小額借貸企業”與“貸款平臺”本身含義有異,前者指“放貸者”,而后者僅是“中介機構”,這是其狹窄性的表現;另,“校園貸”的借貸模式、借貸目的、借貸特征均未在內涵中有所體現,這是其無法體現本質的缺陷。

按照“屬+種差”原則,筆者嘗試將“校園貸”定義如下:“校園貸”是民間借貸金融機構或其他企業和中介機構,借助互聯網平臺,以大學生為對象,針對大學生旺盛的消費需求所提供的一種門檻低、方便快捷、利率較低但隱藏費用高,且權利主體與義務主體通常分離的新型小額信用貸款業務。

(二)“校園貸”的特征

特征(characteristic)是一個客體或一組客體特性的抽象結果,是用來描述概念的,也就是說特征是一事物區別于他事物之關鍵所在。據上文的概念界定,筆者將“校園貸”的特征歸納如下。

1.放貸方的廣泛性與貸款方的特定性相結合

“校園貸”的主體與其他類型借貸之主體相較而言,區別在借貸雙方的結合。首先,作為放貸的主體,“校園貸”業務可開展于民間金融機構、私營企業、中介機構等,放貸主體呈現多元和廣泛的特性。其次,貸款的主體卻僅僅指大學生,任何其他主體均無法稱為“校園貸”的貸款主體。此二者缺一不可,必須合一,皆因任何獨立一者皆為“校園貸”的特性,而二者合一始稱其為特征。

2.借貸程序的便捷性與借貸數額的小額性相結合

“校園貸”的借貸程序,無須傳統借貸所必備的申請、調查審批、擔保、抵押等程序,一般可在線上完成整個流程,少數則需地區經理親自走訪簽訂合同。與之相適應,傳統借貸數額中千萬級、億級的數額,則無法為“校園貸”所包容。“校園貸”的償還大多仰賴于大學生自身的誠信,在缺乏擔保、抵押等保全措施的狀況下,“校園貸”若將貸款數額不設上限,恐將給放貸者帶來難以挽回的損失。

3.表面的低利率與背后的變相收取利息相結合

“校園貸”常打出“低息”“免息”等口號,以之引誘心智未完全成熟的大學生。實則于合同之中單獨約定“逾期利息”“違約金”“手續費”等名目繁多的收費項目,用以彌補“低息”帶來的虧損。如若大學生可以按期還貸,此種收費模式便無從生效,一旦難以按期償還,所承受的還貸壓力則遠遠超出其借貸最初之預期。

4.借貸權利的固定性與還貸義務的移轉性相結合

“校園貸”實為借款合同法律關系,而借款合同為《合同法》所規定的十五種有名合同之一。依據《合同法》的法理,借款人享有使用借款的權利,亦承擔返還借款的義務。現實是,大學生大都缺乏獨立的經濟來源,多仰賴父母支持,其欠款也由父母代為償還,這便出現了權利主體與義務主體分離的現象。而此種分離在他種借貸類型中,除法律規定的擔保、保證、抵押、質押外,是難以出現的。

二、“校園貸”發展現狀剖釋

(一)“校園貸”的使用狀況

1.消費需求旺盛,“校園貸”平臺爆發式增長

現階段“校園貸”主要通過三種途徑向大學生提供貸款,即大學生分期付款平臺、傳統電商平臺以及面向大學生的P2P網絡貸款平臺。根據速途研究院發布的《2015大學生分期消費調查報告》,占比61%的大學生傾向于選擇分期付款或網絡消費;另據中國人民大學2015年發布的《全國大學生信用認知調查報告》,8.77%的大學生將貸款作為獲取資金的途徑,其中網絡借款占比3.44%。筆者據此分析,大學生的消費市場十分龐大、旺盛并具有生命力,從而導致許多民間金融機構選擇拓展“校園貸”業務,“校園貸”平臺自2015年起呈現出井噴式增長態勢。究其因果聯系,經濟發展水平的提高帶來大學生生活水平的提高,不滿足于溫飽的大學生展示出多元化的消費需求,而這無疑給“校園貸”的發展提供了溫床。

2.兩極分化,大學生對“校園貸”缺乏正確認識

筆者曾就“校園貸”相關問題對幾所高校的大學生進行網絡問卷調查。本項目組于立項前期以“校園貸”為主題進行了預調研,調查范圍為西南政法大學本科生,調查樣本數據較小,不具有代表性,呈現出嚴重抵制“校園貸”的傾向。為了提高調查數據的可信度和代表性,項目組于2018年2月到3月期間采用網絡調查問卷的形式,對西南政法大學、西南大學、山東大學等多所國內高校進行了調查,共回收問卷890份,有效問卷890份。筆者將最近這次的調查數據,作為研究“校園貸”問題的參考數據。筆者認為,調查數據具有一定的代表性和可信度,具體原因為:調查范圍不僅局限于重慶本地的大學,也擴展到了全國范圍的其他高校;調查對象既有綜合類大學,也有專業類大學,既有法本生,也有非法本生。因此,調查數據可以較為全面地反映現階段我國大學生對于“校園貸”的認識,具有一定的代表性。茲選取其中重點數據,簡要加以分析。

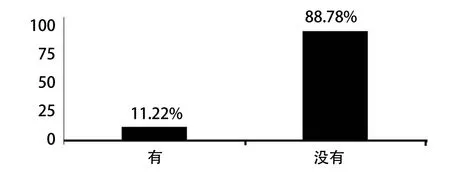

圖1:“校園貸”使用情況

筆者調查的數據顯示,選擇使用“校園貸”的大學生占比11.22%,相較于前文提到的中國人民大學發布的研究報告中的數據來看,這個比例已經較大。另與筆者預調研階段所顯示的9%的數據比較,有所上升,由此亦可推理出非法本專業的大學生更傾向于選擇使用“校園貸”。而根據預調查的結果,法本生更加傾向于選擇不使用“校園貸”(有90%的占比)。

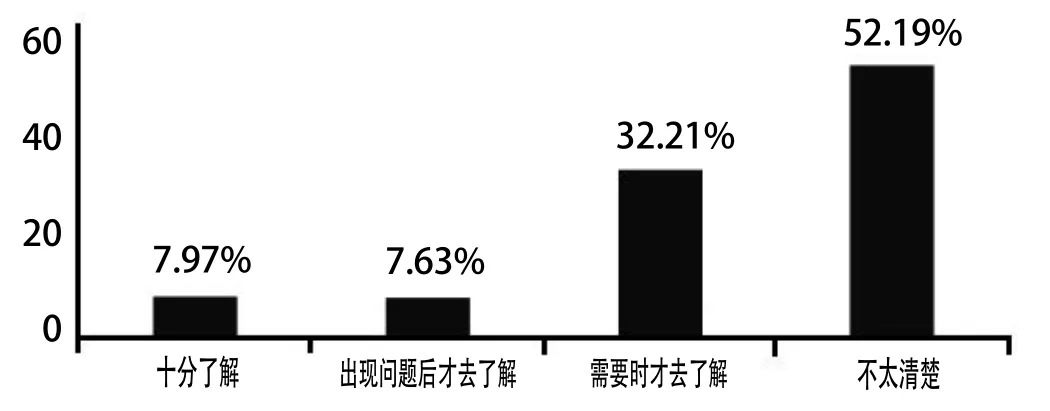

圖2:是否了解“校園貸”涉及的法律知識

調查數據顯示,在大學生的相關法律常識方面,超過半數大學生缺乏相關法律常識,一定程度上反映出在相關法律知識方面的缺乏;但也有近半數的大學生選擇使用法律武器保護自己的權益,顯示出較強的自我保護意識。

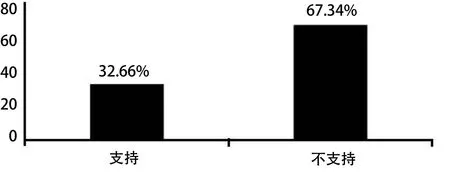

圖3:是否支持“校園貸”的發展

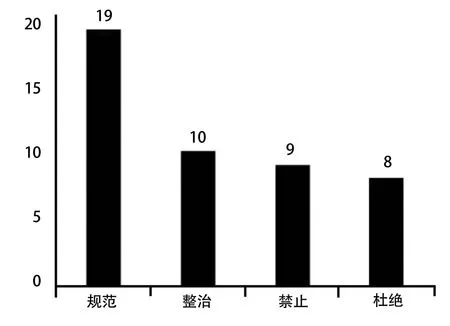

圖4:關鍵字分析

綜合分析以上數據不難看出,大學生關于“校園貸”的認識呈現兩種趨勢,約三分之二的學生持否定態度,其余三分之一的學生愿意使用并支持“校園貸”。另據調查問卷中開放性問題的關鍵字分析,持否定態度的大學生大都希望杜絕或禁止“校園貸”的發展。筆者認為,這一觀點是有失偏頗的,對于“校園貸”應當辯證地看待其利弊。

(二)“校園貸”存在的問題

1.“校園貸”引發諸多惡性事件

現階段,“校園貸”處于無準入門檻、無行業標準、無監管機構的“三無”狀態,游走在法律的“灰色地帶”。此種不加限制的“野蠻生長”狀態的結果是:“校園貸”提供者出于其逐利性,巧立各種名目以獲取更多的利潤;大學生則不堪重負,甚至采取類似經濟學中“龐氏騙局”的方式,逐漸淪為多個連鎖債務的“債奴”。

重壓之下,甚至有不理智的大學生選擇輕生之路,比如2016年的“鄭某青島跳樓案”和2017年的“廈門女學生自殺案”。“校園貸”的畸形發展已由個人的悲劇延伸至家庭乃至社會的悲劇,亦引起激憤民眾的層層聲討。更有甚者,“校園貸”采用違背公序良俗的借貸手段,挑戰民眾的道德底線。2016年“李麗裸條貸款案”引發民眾嘩然,此種行徑于法律侵害了他人的隱私權,于道德更為擁有數千年文明史的中華民族所不忍。

2.畸形的發展帶來畸形的治理

“校園貸”的惡劣行徑,國家有關部門亦有所察覺,連續下發多個政策性文件,寄希望于平息此風波。從2016年4月15日教育部辦公廳與中國銀監會辦公廳聯合發布《關于加強校園不良網絡借貸風險防范和教育引導工作的通知》,到2017年4月7日中國銀監會發布《關于銀行風險防控工作的指導意見》中為“校園貸”劃定四條紅線,國家在治理“校園貸”中,多傾向于打壓、杜絕的方式,以禁止性的規定嚴禁其發展。這難免有重蹈“大學生信用卡”覆轍之嫌,或許可以避免惡性事件再度發生,卻未從根本上解決大學生信貸問題。

三、“校園貸”法律風險剖析

(一)信息不對稱情況突出,有違誠實信用原則

大學生選擇“校園貸”大多受其宣傳吸引,但其中的“低息”“免息”“極速放款”等宣傳語,體現出的僅是網貸公司單方面制造的“假象”。多數“校園貸”于合同(“用戶協議”)之中,約定違約金、逾期利息、服務費等收費項目,而此類信息應依格式條款的規則向大學生作提示說明。現實卻是存在嚴重信息不對稱現象,網貸公司有違合同訂立的誠實信用原則。

(二)還款難以得到有效保障,催債手段亟待規范

“校園貸”屬于信用貸款,但為了便利大學生,其手續較之一般信用貸款更為簡便,亦無擔保可供變現;大學生心智不成熟,社會經驗匱乏,權利義務觀更難以建立。此二者共同作用下,大學生違約情況較為普遍,而“校園貸”方則只能通過電話、短信“轟炸”方式催債,更有甚者采取暴力威脅方式恐嚇大學生償還借款,被逼無奈的大學生只好再借他貸。此種循環實為惡性,對大學生的身心危害極大,而不良的催債手段則更易引發其他違法乃至犯罪行為。

(三)惡性競爭,損害大學生利益

從事“校園貸”業務的金融機構眾多,為搶占大學生市場,必然采取競爭手段,甚至不惜觸碰法律底線。舉其常用一類競爭手段分析,其于宣傳中打出“低息免息”旗號,實則于合同中約定高額違約金以彌補損失,此種行徑可視為《反不正當競爭法》中所列的“虛假宣傳”。而大學生在法律知識并不完備的情況下,難以發現其中問題,因此存在較高風險。

(四)信息泄露風險不容忽視

“校園貸”常見的借貸程序,多要求大學生提供個人真實信息,提供本人手持身份證拍攝的照片。此處便涉及公民個人信息及公民隱私權、肖像權的保護。仍以“裸條放款”為例,若“校園貸”提供者將其公之于眾,不免侵害公民個人的肖像權、隱私權,甚至侵犯名譽權。另,若“校園貸”提供者將公民個人信息用于不當渠道,亦有構成《刑法》中“出售、非法提供公民個人信息罪”之嫌。

四、問題成因之多維度分析

(一)國家維度——法律分散、監管不力

現行法律能夠解決“校園貸”一部分問題,因其法律責任表現較為多元,《合同法》《刑法》《反不正當競爭法》等都可以從各自領域對其違法行為進行規范。然而,此種規范模式收效甚微,原因在于:法律的規定過于分散,無法從整體上加以規范,僅注重某一方面;法律具有滯后性之局限,僅為彌補損失而非風險預防。這一定程度上決定了現行法律僅能作為補救措施,而無法從根本上挽救畸形的“校園貸”。在缺乏專門法律進行規制的情況下,執法層面也難以采取行之有效的措施進行管理。

反觀政策方面,現行政策的出發點在于禁止。盡管其產生了一定效果,“校園貸”逐漸退出了校園,然而這僅僅是表面現象,“校園貸”是否以另一種形式繼續存在不得而知。此外,大學生群體龐大的市場需求也會推動“校園貸”業務的發展,僅僅禁止無法徹底解決“校園貸”的問題。

(二)社會維度——公眾法律意識淡薄,社會信用問題突出

經濟的繁榮沒有帶來社會整體文化水平的提高,公民的整體素質與經濟發展水平之間存在落差。此種落差造成公眾法律意識淡薄,仍停留在道德與傳統的層面,甚至難以對法律產生認同。法制建設方面亦存在不完善之處,大量產生于上世紀90年代的法律立法過于倉促,受行政干預程度較為嚴重,完備法律體系的形成尚待時日,這也就導致“校園貸”難以在現行法律體制下良性發展。

社會信用也是亟待解決的難題之一。盡管銀行業的征信系統在不斷完善,但對大學生群體來說還沒有一個專門的信用系統。另外,社會中不誠信之事時有發生,由“彭宇案”引出的一連串關于社會信用問題的思考,也不斷敲響著誠信的警鐘。作為信用貸款之基礎的誠信本身,尚面臨著諸多挑戰和問題,更無從保障信貸的及時歸還。在這方面,國際的趨勢是,信貸已經從一種貸款模式上升為一項基本人權,而我國距國際水準仍然有很大距離。

(三)市場維度——基于多市場主體的分析

1.大學生的固有缺陷易受利用

大學生群體的特征表現為生理上的成熟與心理上的不成熟相結合,完全民事行為能力的具備與經濟上的不獨立相結合,易于接受新鮮事物與社會經驗相對缺乏相結合,這些特征使得大學生成為最易受到利用和欺詐的群體之一。而相對來說,網貸公司則具備一定的經濟實力,也具備成熟的運作模式,二者在力量對比上存在嚴重的不對等性,大學生無疑處在相對弱勢的地位。此種情況下,大學生的合法利益就容易受到侵犯,更加難以保障。此外,作為大學生監護者的學校和父母,雖然具備相當的社會經驗,但在網貸問題上亦缺乏相應的教育措施,未能教育大學生增強自我保護的意識,也應承擔一定的責任。不過此種情形正在改觀,如有些學校向學生發布了“校園貸”風險告知書,旨在幫助大學生防范“校園貸”的風險。但整體觀之,仍呈現出教育不足的問題。

2.“校園貸”公司的借貸模式存在缺陷

現階段“校園貸”公司的借貸模式以便捷為特點,通常只需要貸款方填寫個人信息、上傳身份證照片等,線上即可完成整個流程,并不考察貸款人的還款能力,也不需要提供擔保。這種借貸模式的缺陷在于:一是不考慮貸款方的特殊性,不對大學生的信用程度、還款能力作出區分;二是還款來源缺乏保障,全部依靠大學生自身信用償還;三是缺乏行之有效的催債流程,多采取簡單粗暴的手段進行“暴力催債”。

3.傳統金融機構的業務范圍較為狹窄

作為傳統金融機構的銀行通常將大學生群體排除在貸款對象之外,僅有以發放國家“助學貸款”形式向大學生提供的貸款。其理由是:大學生不具備貸款的資質。這就造成大學生貸款途徑少的問題,間接為“校園貸”的發展提供了空間。

五、解決對策與建議

(一)修改現行法律

現行規制“校園貸”的法律法規較為分散,為體現針對性,筆者茲選取兩例提出修改建議,供大家參考指正。

1.對《貸款通則》的修改建議

《貸款通則》是1996年由中國人民銀行發布的規定,對貸款問題作出了許多原則性的規定與界定,目前仍是一部有效的規范。但隨著時間推移,其中有些內容已經不符合時代發展的要求,應當作出適當修改。一方面是該通則沒有將民間借貸機構納入調整范圍,其第二條明確規定:本通則所稱貸款,系指經國務院銀行業監督管理機構批準的金融機構,以社會公眾為服務對象,以還本付息為條件,出借的貨幣資金。筆者認為,可以將民間借貸也納入調整的范圍,而“校園貸”作為民間借貸的一種形式,自然也會被納入進來,得到相應的調整。另一方面,隨著互聯網金融和技術的發展,貸款的類型與模式也發生了一些變化,因此不可以再拘泥于傳統的借貸類型,應當加入符合時代要求的新內容,將網貸與新興的互聯網立法相結合,達到治理的目的。

2.對《關于審理民間借貸案件適用法律若干問題的規定》的修改建議

這一規定中明確規定了民間借貸的年利率問題,將年利率24%以下作為合法受保護的范圍,將年利率36%作為“高利貸”的標準。筆者認為,這一利率規定不適合“校園貸”。因為“校園貸”的對象有明顯的特殊性,處于明顯的弱勢地位,因此需要特別規定,比如可以針對“校園貸”規定較低的利率,超過此利率則不予保護。另外,此規定中明確“違約金、逾期利息和其他費用”可以共同主張,筆者認為“其他費用”作為一個兜底性的規定,為網貸公司提供了許多斡旋的空間,因此建議“校園貸”取消“其他費用”的規定,僅允許約定違約金和逾期利息。

(二)進行專門立法

專門性的立法對于解決“校園貸”問題有著極其重要的意義,其作為法律依據可以直接被運用到執法與司法程序中,有助于改善現階段的不良社會狀況。筆者認為,專門性的立法應當注意幾個問題:一是明確“校園貸”的合法地位,只有法律對“校園貸”作出肯定,才能更好地引導其發展;二是明確放貸人與貸款人的權利義務,給予貸款人更多的權利,給予放貸人更多的義務,以最大程度保護大學生的合法利益;三是明確“校園貸”業務的準入標準,提高“校園貸”的門檻,有助于制止部分企業利用“校園貸”牟取不正當利益的企圖。

(三)在社會范圍內建立大學生信用系統

“校園貸”作為信用貸款,不僅網貸公司要履行告知義務,大學生自身也應誠信,及時履行還款付息的義務。可以效仿銀行業的征信系統建立屬于大學生的信用系統,對每位大學生進行信用評級,并對評級較低的大學生予以適當限制,有助于督促大學生履行誠信義務,提高大學生群體的信用水平。

(四)由銀行提供類似的替代產品,實行家長授信制

銀行作為傳統的金融機構,可以嘗試開拓大學生業務領域,提供“校園貸”的替代產品,以滿足大學生多元的消費需求。可以借鑒英國“goHenry”的成功經驗,建立“家長授信制”,將大學生與其家長的信用卡綁定,讓家長可以實時監控大學生的消費情況,確定大學生可透支的信用額度。這一方面解決了大學生消費的問題,另一方面也可以把家長的信用額度作為還款的保障。

(五)網貸公司轉變借貸模式,實行梯級借貸制

網貸公司目前的借貸模式存在許多問題,其中一個重要問題就是發放貸款時不區分大學生自身的特殊性。可以借鑒美國“sofi”的相關經驗,實行“梯級借貸制”,將大學生依據成績排名、信用等級等劃分為不同的層級,針對不同層級的大學生設定不同的權利和義務。對于層級較低的大學生,必要時也應當要求其提供擔保,作為還款的保障。另外,網貸公司還應建立一套行之有效的欠款催收體系,必要時可以通過法律途徑維護自己的權利。

(六)加強法律教育,提高風險意識

大學生自身應當加強相關法律法規的學習,樹立風險意識和自我保護意識,同時也應當樹立誠信意識,及時履行還款義務。作為保障,學校應當和家長聯合起來,通過開展相關知識講座等形式對大學生進行法律教育,幫助大學生樹立風險意識,更好地維護自身的合法權益。

①陳紅梅:《禁止“校園貸”的法理依據》[N],《中國社會科學報》,2018年2月14日

②池茜 陳滸:《國內外校園網絡信貸平臺比較及相關規制》[J],《新經濟》,2018年第1期

③王懷勇 鄧若翰:《校園網貸法律規制的路徑選擇》[J],《西南政法大學學報》,2017年第6期

④張仁 曹錦濤 巫世斌:《高校校園貸風險防范》[J],《合作經濟與科技》,2017年第20期

⑤張大龍:《校園不良網絡借貸風險亟待防范與引導》[J],《中國信用卡》,2017年第10期

⑥崔素芳:《信用卡進校園:疏堵結合治理校園貸》[J],《中國信用卡》,2017年第10期

⑦馮文中:《試論“校園貸”法律風險防范》[J],《法制與社會》,2017年第3期

⑧Jonathan Richter 溫則圣 何國俊 徐沖:《小額信貸:緩解貧困問題的一條重要途徑——穆罕默德·尤納斯教授在北京大學的演講》[J],《經濟科學》,2006年第6期