績優股接棒

趙康杰

·編者按·

10月份以來,概念股、績差股出現集體狂歡,而績優股表現卻相對平平,并沒有起到股市見底后應有的支柱作用。如今隨著殼資源、創投概念等題材股市場表現的分化,大盤再次來到方向選擇節點。在職業投資者眼中,今年以來的持續下跌,讓很多績優中小創或大盤藍籌白馬跌出了超預期價值,績優股“接棒”題材股繼續上攻將是大概率的事,而政策底、市場底、業績底之間的時間差,也恰好給價值投資者帶來難得的建倉機會。

政策利好頻出、監管口風轉向,10月份以來,題材股迎來了一輪炒作盛宴,但隨著殼資源等題材股的炒作退潮,大盤再次來到方向選擇節點。

短期來看,市場中仍有很多雜音在左右著市場走向,特別是“美股感冒,A股打噴嚏”魔咒的短期影響尤其突出,不過,這在職業投資人眼中,這些外在因素的影響都是暫時的,市場在經歷一番向下洗禮后,目前政策底、市場底已經非常明確,特別是很多大盤藍籌白馬和績優中小創已經跌出了超預期價值,預期隨著業績底的確立,績優股“接棒”題材股繼續上攻將是大概率的事,而政策底、市場底、業績底之間的時間差,也恰好給價值投資者帶來了難得的建倉機會。多位職業投資者向《紅周刊》記者透露,當前的倉位水平相較此前均有所提升。

美股調整不會引發全球性危機

美股市場本輪下跌應該屬于中小波段的回撤,不會影響大波段的向上趨勢,更不會對A股市場帶來太多長期的負面影響。

從近期全球市場變化來看,美股市場的道瓊斯工業指數和標準普爾500指數持續回落,讓很多投資者對美國經濟和企業盈利的未來增長前景感到擔憂,而以美股FAANG(臉譜、蘋果、亞馬遜、奈飛、谷歌)為代表的科技股龍頭近6周的持續下跌,則進一步提升了投資者短期看空預期。

本周,“美股感冒,A股打噴嚏”的魔咒再一次得到應驗。11月19日的美股暴跌,不僅拖累了次日A股市場“滿盤皆墨”,更讓大盤全周下跌了3.72%。中金公司海外策略研究團隊指出,“美股市場、特別是科技龍頭股的劇烈波動,難免會對全球其他市場產生沖擊”。而多位職業投資人也明確表示,美股市場流動性等因素的最新變化將對A股市場短期表現帶來一定影響。

北京格雷資產管理中心總經理張可興認為,如果美聯儲在12月份再次加息,不僅對美股估值會有一定的抑制作用,且還會拖累A股,“美元強弱決定了全球資金在新興市場和發達國家之間的配置比例,一旦美聯儲加息,強美元驅使資金回流,A股市場可能將會承壓”。統計數據也顯示,自2017年以來,美股、港股、A股對美聯儲的6次加息基本保持了一致趨同態度(見表1)。

采訪中,《紅周刊》記者了解到,投資者對于美股市場近期持續下跌十分關心,擔心美國市場可能由此迎來牛熊轉換,進而拖累A股市場。對此,張可興表示,美科技股龍頭雖然近期股價調整幅度較大,但這只是上漲過程中一次合理調整,其背后還是有穩定的業績支撐,“美股市場看上去已經高高在上,實際上可能并沒有想象中那么大的風險”。

張可興的觀點獲得了不少職業投資人認同,他們也不太認可美股市場已經跨越了牛熊分界線,認為美股市場的短期波動并不會演變為危及A股市場的全球性系統風險。

身居華爾街的紐約天驕基金總裁郭亞夫就對《紅周刊》記者表示,“美股市場目前整體市盈率雖然遠高于自1900年以來的平均市盈率15.9倍,但與此前1999年以來20年間的平均市盈率26.2倍相比,還是比較便宜的。即使考慮到通脹因素,美股市場也不算太貴”。在郭亞夫看來,美股市場本輪下跌應該屬于中小波段的回撤,不會影響大波段的向上趨勢,更不會對A股市場帶來太多長期的負面影響。

題材炒作“退潮”,績優股“接棒”

炒作題材股的資金不是長線資金,也不是當前市場拉升的主要動力,市場上漲還是應該依靠績優白馬藍籌的表現。

在《紅周刊》記者采訪到的職業投資人看來,相較近期美股市場的不確定,目前在底部區域徘徊的A股市場已經具備非常好的投資性價比,而這一點從海外資金不斷通過不同途徑流入中國市場也就可看出,如QFII獲批額度的大幅增加、北上資金的持續流入,以及入摩、入富后的外資準入規模的大幅提升,而即便是從近期海外機構對中國市場的評價來看,也是在積極唱多中國。如摩根士丹利就明確表示,隨著金融監管的收緊,將會有更多資金流入包括A股和港股在內的中國股市,預計從2017年上半年到2019年,中國居民在股市中的投入將增加10萬至11萬億元人民幣。未來一兩年內A股會創造新的牛市。

不過,就近期市場整體表現來看,近一階段的反彈更多地還只是題材股盛宴。政策調整讓市場風險偏好回升,殼資源炒作“死灰復燃”,似乎讓市場又陷入了“一管就死,一放就亂”的怪圈。

“太陽底下沒有新鮮事,只要監管一放松,題材股炒作就少不了,畢竟有利可圖。”國內一家大型券商分析師向《紅周刊》記者透露。10月份以來,他已經看到不止一家私募因參與題材股的炒作使得凈值翻番,不少私募甚至還上演了起死回生的戲碼。“有些腳踩清盤紅線的私募的產品凈值竟然在兩個月內迅速上躥至1.4、1.5甚至2以上。”

不過,雖然這一輪題材股炒作的風潮讓一部分游資風格的私募死里逃生,但仍然可看到有八成股票策略私募產品在今年遭遇了虧損。虧損名單中,高毅、景林、東方港灣等明星私募也赫然在列。

好在隨著本周市場重陷調整,殼資源、創投概念股等題材股炒作的明顯退潮,這讓前期市場表現平平、明顯超跌的績優股有了被資金關注的機會,部分個股的資金流向和最新股東戶數變化上明顯體現出資金態度的轉變。如今年業績穩定增長的立訊精密、山河藥輔、完美世界、德賽電池、福建金森等公司,四季度以來,持股集中度就相繼呈現出較為明顯的集中。

“有一部分資金愿意做題材股的炒作;還有一批人善于把握趨勢,捕捉題材炒起來之后的趨勢性機會;另有一部分人按照基本面的方式進行價值投資。對于三者來說,他們的建倉時機并不沖突。”在東興證券首席策略分析師宋勁看來,題材股炒作和績優股建倉不存在直接的關聯,雖然題材股炒作已經退潮,但績優股的建倉機會卻是長期的。“我們做過測算,按照A股市場當前的整體估值水平(由于銀行股和地產股受政策面影響較大,故將二者剔除),假設所有上市公司在當前股價基礎上再跌20%,上證指數跌至2200點,在這樣的假設之下,整個A股市場的市盈率中樞將不到15倍,這對于權益類資產來講,已經是相當具有吸引力的估值水平。在當前位置上,市場已經顯現出不少建倉機會,很多績優股很便宜,具備了長期投資價值。”

上海匯利資產管理有限公司總經理何震也認為,題材炒作雖然在一定意義上能夠激活市場,讓市場顯得比較活躍,但對于機構資金來說,并不會因為題材股上漲而加大入市規模。“這些炒作題材股的資金不是長線資金,也不是當前市場拉升的主要動力,市場合理上漲還得依靠績優白馬藍籌的表現。”何震如是說。

大行情啟動仍需“業績底”確認

當前市場資金相對充沛,帶動了小票活躍,但大票若要向上走,則還需要有經濟的明確預期和業績的更真實改善。

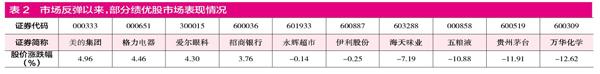

《紅周刊》記者注意到,大盤自10月19日反彈以來,除了題材股表現瘋狂外,大部分白馬藍籌和績優中小創的市場表現仍是相當平淡的。數據顯示,在大盤至11月19日反彈期間,像萬華化學、貴州茅臺、五糧液等白馬股的股價表現明顯不佳,不僅未能實現超越大盤上漲,相反還有部分公司股價下跌了10%以上(見表2)。

對于白馬藍籌和績優中小創近期較為低迷的市場表現,東莞證券首席策略分析師楊博光從政策角度對《紅周刊》記者指出,此次政策邊際寬松的目的在于增加市場流動性,以解決股東股權質押、資金鏈斷鏈、企業融資困難等問題,政策的指向讓“被救”上市公司相較于優質企業處于更加有利的位置,市場也給予了這些公司資金支持。“此外,績優股大部分屬于價值股,由于去年白馬藍籌的估值修復行情,導致市場非理性地要求這些公司具備長期的高成長性,這種不合邏輯的要求也導致了這些公司股價向下修正。”

一位不具名的市場人士表示,很多藍籌股三季度業績的不達預期也是導致藍籌股出現估值與業績的“雙殺”。“永輝超市第三季度扣非凈利潤同比下降86.80%,利潤只有去年同期的不到兩成,如果只看數據,感覺永輝超市似乎就快要倒閉了。即使有再好的發展前景,這樣的業績數據也容易讓市場傻眼。”該人士向《紅周刊》記者坦言,市場資金是短視的,不佳的業績數據一經披露,對藍籌股來說,“績優”這個詞好像就要打個問號了,“在這種情況下,這輪反彈行情,藍籌股沒能參與也是很正常的。”

“先有政策底,后有業績底,再有市場底。當前市場資金相對充沛,帶動了小票活躍,而大票向上走則還需要有經濟的明確預期和業績的更真實改善。”北京龍贏富澤投資管理有限公司總經理童第軼認為,目前的點位(2600點)從估值角度來看處于相對底部的區間,但市場在真正大漲之前還是需要對“業績底”進行確認。

張可興預計,上市公司在今年四季度和明年一季度可能還會延續三季度業績增速放緩的趨勢,他認為真正的業績拐點現在暫時還看不到。他認為,“中美貿易摩擦不僅帶來了很多市場情緒上的負面影響,很多不利的經濟數據尚未得到充分暴露”。

私募正在逐步加倉,地產、醫藥機會明顯

一些業績優秀且被錯殺的績優藍籌,在資金的關注下已出現底部抬升跡象。從估值角度看,有定價權的藥企目前的估值并不算高。

雖然市場信心的恢復還是一個漫長的過程,而政策底、市場底、業績底之間存在的時間差,導致政策傳導至實體經濟存在了延遲,而這種遲滯恰恰是賦予了價值投資者提前建倉的機會。在近期市場表現上,可以看到一些業績優秀且被錯殺的績優藍籌開始有了底部抬升的跡象。

在《紅周刊》記者采訪過程中,不少私募透露其當前的倉位水平相較此前均有所提升。其中,張可興就對《紅周刊》記者表示,對于設置了清倉線的產品,目前的倉位還都比較輕,大約只有兩三成;而對于其他不設有止損線或者沒有什么止損壓力的產品,目前的倉位在六成以上。“對于一些沒有凈值和止損壓力的基金來說,現在市場已經出現了比較好的投資機會,我認為可以去建倉買入。我們在未來的倉位規模也一定會是不斷地去追加,應該不會出現倉位下降的可能。除非某些重倉股存在較大風險,否則應該是只買不賣了。”

何震也向記者透露,他在救市政策密集出臺后就已經著手加倉,整體倉位目前已經達到七成。

在關注的方向上,張可興重點關注包括精神消費與物質消費的消費升級、醫藥和醫療等大方向,其中又覆蓋了調味品、白酒、游戲、教育等多個領域。“我們尤其關注龍頭公司的投資機會,因為未來的競爭格局一定是強者恒強,小企業逆襲的難度越來越大,這個趨勢已經不可逆轉。”張可興對《紅周刊》記者表示,雖然對短期市場走勢比較謹慎,但這次大跌確實是A股市場5年甚至10年不遇的機會,如果市場進一步調整,5倍股、10倍股會出現很多,“對投資者來說,這次下跌也會成為一個真正改變命運的好機會”。

何震在去年接受《紅周刊》專訪時,曾表示出對大消費的偏愛,認為消費公司獨具牛股基因。時隔一年,他在維持看好消費股同時,還直言看好低估值給地產股帶來的投資機會。“當前的經濟環境不是很景氣,對消費品的沖擊較大。相較于可選消費,必選消費可能會在一定程度上抵御下行壓力的沖擊,但整體上還是會受經濟所限。雖然房地產行業的宏觀環境也不好,但整個行業的競爭格局并非像消費品那樣已經差不多確定了。例如,伊利股份的市場份額很難有太大變化,但房地產龍頭的市占率卻比較低,市場集中度進一步抬升的空間非常大。”

何震認為,房地產是一個永續經營的大行業,擁有如此龐大的市場規模的房地產龍頭公司卻被市場所低估,這是沒有道理的。“當前的經濟環境越惡劣,對于房地龍頭的發展也就越有利。”在標的選擇上,他表示只會從行業排名Top10中篩選標的,負債率、銷售周轉率是他重點參考的標準,青睞負債率低、銷售周轉快的地產公司。《紅周刊》記者了解到,除了房地產行業,何震還在醫藥股上有所布局。

相比之下,深圳林園投資管理有限公司董事長林園對于醫藥股就顯得“格外專一”,他多次表示“未來的投資標的只有醫藥股”。在接受《紅周刊》采訪時,林園再次提到他看好在糖尿病、心臟病和高血壓領域長期有所作為的老牌藥企的投資機會,“這三種病是無法被治愈的,治療這些疾病的藥物具有成癮性,從估值的角度來看,對于其中有定價權的藥企,目前的估值并不算高。”