俄羅斯貨幣政策和匯率波動之間的聯動效應

王清波

【摘要】2015年2月,俄羅斯改變了其一直堅持的匯率制度,由管理的浮動匯率制度變為完全自由浮動的匯率制度,由于貨幣政策和匯率波動對一國經濟具有重要影響,所以不同匯率制度下貨幣政策和匯率波動之間聯動效應的異同一直是值得研究的重要課題,本文通過建立VAR模型和協整檢驗,得出在有管理的浮動匯率制度下,俄羅斯的盧布匯率、M2和石油價格之間存在協整,說明三者之間存在著長期均衡的關系,但是在俄羅斯采取完全浮動的匯率制度后,這三者不再具有協整關系:接著進行因果檢驗,結果顯示在管理的浮動匯率制度下,貨幣供應量M2和盧布匯率之間具有格蘭杰因果關系,但是在完全自由浮動匯率制度下二者不再具有格蘭杰因果關系,但是石油價格與匯率具有因果關系。此外通過脈沖響應和方差分解,發現在管理浮動匯率制度下,貨幣政策主要通過貨幣供給量的傳導來影響匯率波動,但是在完全自由浮動匯率制度下,貨幣政策主要通過利率傳導來影響匯率波動。

【關鍵詞】VAR模型;貨幣政策;石油價格;匯率波動

2008年國際金融危機之后,一直到2014年烏克蘭危機爆發之前,俄羅斯經濟一直保持較快增長,這段時間,俄羅斯主要采取逐步寬松的貨幣政策,穩定物價,降低通貨膨脹率,并逐步過渡到通貨膨脹目標制:在匯率方面,俄羅斯為了保證進出口貿易穩定,實行有管理的浮動匯率制度,穩定盧布幣值。烏克蘭危機爆發之后,由于國際油價大幅下跌,和以美國為首的西方國家對俄羅斯的經濟制裁,使俄羅斯經濟大幅衰退,盧布大幅貶值,雖然俄羅斯采取了下凋基準利率的貨幣政策以及進行外匯干預的匯率政策,但是并沒有穩定盧布匯率,反而在一年之內消耗了1200多億美元的外匯儲備,因此在2015年2月,俄羅斯不得不放棄干預外匯市場,被迫采取完全浮動匯率制度,允許匯率完全自由波動,這是俄羅斯匯率政策的重大轉變,也是本文研究的重點,在管理浮動匯率制度和完全自由浮動匯率制度下,通過建立VAR模型分別實證研究俄羅斯的貨幣政策和盧布匯率波動之間的聯動效應,形成對比,得出結論和啟示,為我國乃至其他國家制定貨幣政策、匯率政策和選擇合理的匯率制度提供一些借鑒和建議。

一、文獻綜述

對于貨幣政策和匯率波動之間的聯動效應,國內外專家學者已經做了大量的研究,產生了很多重要的經濟理論與模型,比如有利率平價理論、蒙代爾的M-F模型、克魯格曼提出的“三元悖論”等。國內外學者也對各種具體的經濟問題進行了理論和實證方面的研究,給我們留下了寶貴的經驗,馬驥、吳艾君( 2008)實證研究了俄羅斯中央銀行的貨幣政策的真正目標,結果表明俄羅斯中央銀行貨幣政策的第一目標是保持匯率穩定而不是穩定物價。陳菁泉( 2012)分析了俄羅斯貨幣政策和匯率政策的演進過程,以及對其進行了政策的評價。徐坡嶺、賈春梅( 2015)重點分析了俄羅斯2015年以來,由于西方制裁和石油價格低迷以及自身經濟結構問題導致的經濟衰退和盧布貶值問題,分析了以盧布匯率完全自由浮動和控制金融風險為核心的貨幣政策,將給俄羅斯經濟帶來的影響。范春奕( 2016)主要側重介紹俄羅斯中央銀行的貨幣政策的框架,包括貨幣政策目標和貨幣政策工具的演進和產生的效果,以及其對我國貨幣政策框架設計的啟示。Paul( 2007)對印度進行了實證研究,結果表明印度的貨幣政策獨立性與匯率政策之間具有相關關系。Taylor( 2001)指出在開放經濟條件下,在制定和實施貨幣政策時,中央銀行要考慮和關注匯率變動帶來的影響。林季紅、潘競成( 2015)研究了新興市場國家貨幣政策規則與匯率波動的聯系,結果表明俄羅斯貨幣政策規則對匯率波動反應系數較高,而較高的匯率波動反應系數能否穩定俄羅斯的通脹和產出則取決于外生沖擊的類型。

以上研究要么以發達國家貨幣政策和匯率波動為研究對象,要么有些模型建立的假設前提過于嚴格,不符合實際情況,或者是僅僅是對俄羅斯貨幣政策以及匯率政策的演進進行理論性的梳理和分析,沒有進行實證研究,或者是建立的模型實證研究時間太久,而俄羅斯最近幾年其貨幣政策和匯率政策發生了幾次重大的變化,不具有時效性。因此本文選取了2010年俄羅斯走出經濟危機的影響后一直到2017年2月份的宏觀經濟月度數據,采用分段研究的思路,通過協整和向量白回歸模型對俄羅斯在管理的浮動匯率制度和完全自由浮動的匯率制度兩種匯率制度下貨幣政策和匯率波動的聯動效應進行實證研究。

二、理論分析與模型構建

(一)理論分析俄羅斯匯率波動和貨幣政策之間聯動效應

根據國際金融理論可知,匯率波動對一國國際貿易具有重要的影響,例如一國貨幣的貶值,會使得該國出口的商品對國外消費者而言變得更加便宜,因此可以增加本國出口,但對本國居民而言,從外國進口的商品變得更加昂貴,因此會減少了本國對外國商品的進口:此外匯率的劇烈波動,無論貶值還是升值都意味著不確定性的風險增加,會使得進出口貿易商無所適從,不利于進行大規模的進出口貿易,因此各國普遍采取匯率政策防止匯率的劇烈波動。眾所周知,一國的貨幣政策會引起利率水平和貨幣供應量的變動,根據購買力平價,在其他條件不變的前提下,本國貨幣的貶值往往是由于其貨幣供應過多,本國貨幣的升值往往是由于貨幣供應沒有適應經濟發展的需要,供應的太少:此外根據利率平價理論,當各國利率水平之間差距過大,存在套利空間,并且資本能夠不受限制自由流動時,會引起資本從低利率國家向高利率國家流動,從而引起高利率國家貨幣需求增加,低利率國家貨幣需求減少,造成高利率國家貨幣升值,低利率國家貨幣貶值。從另一方面而言,各國為了穩定匯率采取的匯率政策有時也會影響到貨幣政策的實施效果,甚至匯率政策的目標穩定幣值與貨幣政策的目標穩定物價水平二者之間是矛盾的,很難同時滿足。因此,深入研究一下貨幣政策和匯率波動之間的聯動效應是有必要和有意義的,尤其是俄羅斯由管理的浮動匯率制度轉變為完全自由浮動的匯率制度的背景下,研究在兩種匯率制度下,俄羅斯匯率波動與貨幣政策之間聯動效應的異同具有重要的現實意義。

(二)構建關于貨幣政策與匯率波動聯動效應的VAR模型

1.計量模型選擇

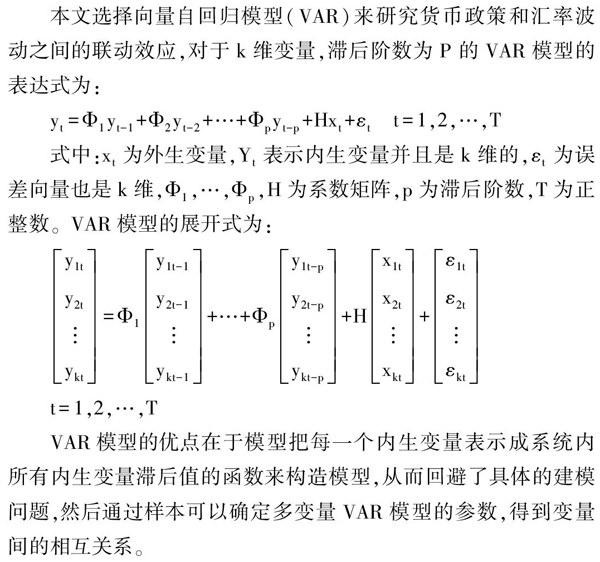

本文選擇向量白回歸模型( VAR)來研究貨幣政策和匯率波動之間的聯動效應,對于k維變量,滯后階數為P的VAR模型的表達式為:

yt=中l yt—l+中2yt一2+…+中pyt—p+Hxt+εt t.=l,2,…,T

式中:x.為外生變量,Y。表示內生變量并且是k維的,ε為誤差向量也是k維,中l,…,中。,H為系數矩陣,p為滯后階數,rr為正整數。VAR模型的展開式為: VAR模型的優點在于模型把每一個內生變量表示成系統內所有內生變量滯后值的函數來構造模型,從而回避了具體的建模問題,然后通過樣本可以確定多變量VAR模型的參數,得到變量間的相互關系。

2.變量的選取

本文要研究的是俄羅斯貨幣政策和匯率波動之間的聯動效應,因此需要選擇貨幣政策和匯率波動方面的代表變量,貨幣政策方面選擇變量貨幣供給量和利率,其中貨幣供應量選擇廣義貨幣供應量記為:M2,利率具體選擇銀行間隔夜拆借利率記為:R;之所以選取銀行隔夜同業拆借利率,是因為其一方面在貨幣市場上發揮著連接央行基準利率和商業銀行市場利率的橋梁作用:另一方面其比個人定期存款利率市場化程度更高。在匯率波動方面選擇的變量為盧布對美元的匯率記為:EX,同時由于俄羅斯是能源出口大國,石油價格對俄羅斯經濟的影響巨大,也必然會對俄羅斯的匯率波動、利率、M2產生影響,因此增加石油價格變量,具體選擇OPEC -攬子原油價格表示,記為:OP。

3.數據來源和數據處理

數據方面我們選擇2010年1月到2017年2月的俄羅斯的宏觀月度數據,對數據進行分段研究,以2015年俄羅斯宣布采取完全自由浮動匯率制度放棄管理浮動匯率制度為分界點,把數據分成兩個樣本,第一個樣本的時間段2010年1月到2015年1月,在此期間俄羅斯實行的是有管理的浮動匯率制度,第二個樣本的時間段2015年2月到2017年2月,在此期間俄羅斯采取了完全自由浮動匯率制度。數據的頻率為月度數據,數據的來源為Wind數據庫和東方財富旗下的Choiee數據庫。為了消除季節性變動因素對時間序列數據的影響,對數據進行X12季節凋整,并且為了減少數據波動和消除異方差,對數據進行取對數處理。本文使用計量軟件EVIEWS 8.0來對數據進行處理和實證分析。

三、實證分析

(一)單位根檢驗

在對模型進行參數估計之前要對變量原序列進行單位根檢驗,以判斷序列的平穩性,以防出現“偽回歸”,檢驗結果見表1和表2。

由表1可以看出VAR模型中變量序列LnEX、LnM2、InOP、InR都是非平穩序列,其中序列LnEX、LnM2、InOP經過兩次差分后平穩,說明三者都為二階單整序列,記為1(2),序列InR經過一次差分后平穩,說明其是一階單整序列,記為I(l)。

由表2可以看出VAR模型中變量序列LnEX、LnM2、InOP、InR都是非平穩序列,其中序列LnEX、LnM2經過一次差分后平穩,說明二者都是一階單整序列,記為I(l),序列InR、InOP經過兩次差分后平穩,說明它們是二階單整序列,記為I(2)。

(二)協整檢驗

由計量理論可知,可以對同階單整的時間序列變量進行協整檢驗,檢驗這幾個非平穩變量的線性組合是否為平穩序列,如果檢驗結果顯示線性組合平穩,則說明這些變量之間存在著長期均衡關系,本文采用Johansen協整檢驗方法。

1.在管理浮動匯率制度下,序列LnEX、LnM2、InOP是同階單整,所以可以對序列進行Johansen協整檢驗,檢驗結果見表3。

從表3可以看出,在管理的浮動匯率制度下,匯率LnEX、貨幣供給量LnM2、石油價格InOP之間在5%顯著水平下拒絕了不存在協整方程的原假設,即說明至少存在一個協整方程,說明匯率LnEX、貨幣供給量LnM2、石油價格InOP之間具有協整關系,變量之間存在長期均衡關系。其協整方程為:

LnEX= -0.0823 LnM2+ 0.35241nOP

從長期均衡關系可以得出如下幾點:第一、匯率和M2具有負相關的關系,LnM2的彈性是-0.0823,增加貨幣供應量伴隨著盧布匯率升值,國際金融危機之后,俄羅斯經濟較快增長,這一時期,盧布面臨升值壓力,所以俄羅斯增加了貨幣供應量。第二、匯率與油價具有正相關關系,InOP的彈性是0.3524,油價上升伴隨著盧布匯率貶值。

2.在完全自由浮動匯率制度下,序列LnEX、LnM2為一階單整,序列InR、InOP為二階單整,由于本文主要研究匯率和貨幣政策之間的聯動關系,故只對序列LnEX、LnM2進行Johansen協整檢驗,檢驗結果見表4。

從表4協整檢驗的結果可以看出,不能拒絕原假設,即序列LnEX、LnM2之間不存在協整關系,即在完全自由浮動匯率制度下,匯率和貨幣供應量之間不存在長期均衡關系。

(三)VAR模型的建立

1.最佳滯后階數的確定

用差分后平穩的序列變量建立VAR模型,在對VAR模型進行參數估計之前,首先需要確定模型的最佳滯后階數,本文根據AIC和SC準則,綜合考慮可得數據的個數和估計的準確性來確定管理浮動匯率制度下和完全自由浮動匯率制度下兩個模型的最優階數,最終選擇最佳滯后階數分別為2階和1階,即分別構建VAR(2)模型和VAR(1)模型。

2.模型穩定性檢驗

為了確保估計結果準確有效,首先要保證建立的模型是平穩的,因此需要進行穩定性檢驗,本文運用AR特征根進行檢驗,其原理是如果被估計模型所有特征根多項式根的倒數均小于1,即位于單位網內,就說明模型是穩定。檢驗的結果如圖1和圖2所示,兩個模型所有特征根多項式根的倒數都位于單位圓內,表明VAR模型無論是在管理浮動匯率制度下還是在完全自由浮動匯率制度下都是穩定的。

(四)格蘭杰因果檢驗

VAR模型的一個重要應用就是分析經濟時間序列變量之間的因果關系,本文采用Granger因果檢驗來檢驗變量之間是否具有統計上的因果關系。在兩種不同匯率制度下變量之間因果關系檢驗結果分別見表5和表6。

由表5的檢驗結果可以看出:第一、在管理浮動匯率制度下,貨幣供應量( DDLNM2)是盧布匯率(DDLNEX)的格蘭杰原因,這也正表明俄羅斯中央銀行通過公開市場操作來管理外匯市場以此來調節匯率的波動。第二、檢驗結果表明匯率DDLNEX是石油價格( DDLNOP)的格蘭杰原因,說明俄羅斯是石油、天然氣等能源出口的大國,其盧布匯率的波動也一定會影響到外部石油的價格水平及其波動。第三、貨幣供應量( DDLNM2)不是利率(DLNR)的格蘭杰原因,但是利率( DLNR)是貨幣供應量(DDLNM2)的格蘭杰原因,這也和傳統的貨幣政策理論相符,貨幣供應量的多少能夠影響利率水平,但是貨幣供應量由中央銀行決定,不太受外部環境的影響。

由表6的檢驗結果可以看出:第一、在完全自由浮動的匯率制度下,貨幣供應量( DDLNM2)、利率(DLNR)不再和匯率(DDL-NEX)具有任何因果關系,說明俄羅斯中央銀行也確實是如其對外宣布的那樣,不再利用外匯儲備和調整基準利率對外匯市場進行干預,而是讓匯率完全自由浮動。第二、在完全自由浮動匯率制度下,石油價格( DDLNOP)是匯率(DDLNEX)的格蘭杰原因,但是匯率( DDLNEX)不再是石油價格(DDLNOP)的格蘭杰原因,這也說明俄羅斯不再對匯率進行干預后,其盧布匯率更多的受外部石油價格的影響,隨著石油價格的波動而波動。

(五)脈沖響應與方差分解

1.脈沖響應

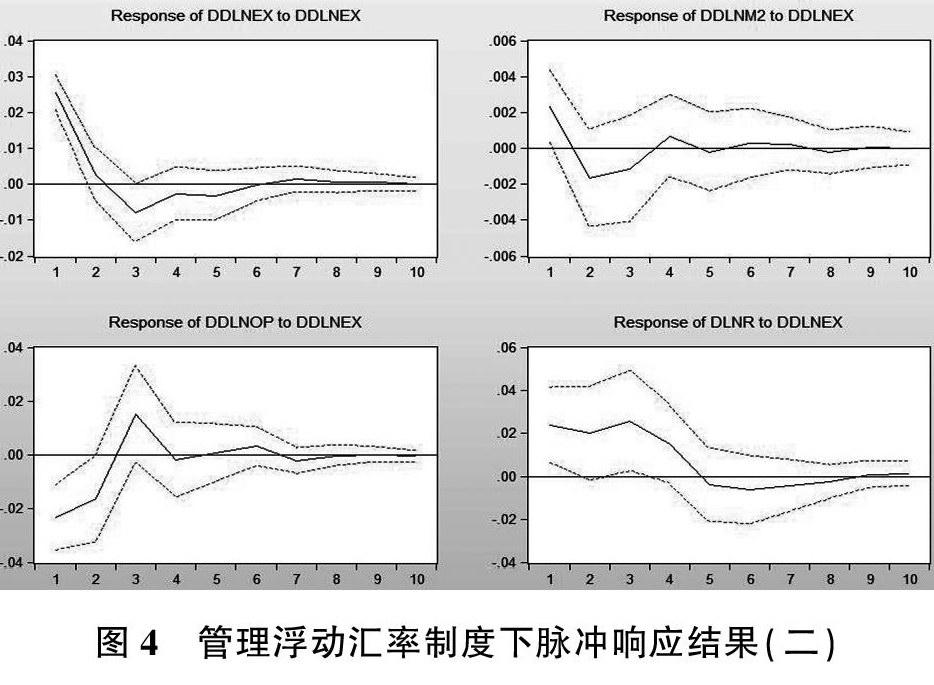

脈沖響應函數是具有分析變量之間動態關系的重要作用,即給某一個變量一個外部沖擊,觀察其他變量的動態響應情況。本文主要研究俄羅斯在管理浮動匯率制度和在完全自由浮動匯率制度這兩種不同匯率制度下,貨幣政策(選取指標:M2和利率)、石油價格與匯率波動之間的動態關系,因此用脈沖響應主要分析兩個方面,第一是對匯率( DDLNEX) -個沖擊后,觀察貨幣供應量( DDLNM2)、利率(DLNR)、石油價格(DDLNOP)變量的動態響應情況,第二是給貨幣供應量( DDLNM2)、利率(DLNR)、石油價格( DDLNOP)一個沖擊后,觀察匯率(DDLNEX)的動態響應情況,其它變量間的脈沖響應情況不是本文研究的重點,故不進行分析。脈沖響應的結果分別如圖3、圖4和圖5、圖6。

圖3所示,橫軸表示滯后期數(單位:月),縱軸表示匯率的響應情況的大小,實線表示脈沖響應函數,代表了匯率對自身和其它變量的沖擊的反應,虛線表示正負兩倍標準差偏離帶(下同)。從圖中我們可以得到,在管理浮動匯率制度下,盧布匯率對其他變量沖擊的響應具有以下特點:第一、從圖3右上圖可以看出,當給貨幣供應量一個正的沖擊后,匯率前兩期出現負反應,在1-2期中間處達到負的最大值,之后又出現正反應,在2-3期中達到正的最大值,而后反應逐漸減弱圍繞0上下波動,即當增加貨幣供應量時,匯率在第2期以后表現出正反應也就是盧布匯率貶值,而且從圖中可以看…匯率的正反應更強烈而且持續時間更長,這也和經濟理論是相符的。第二、從圖3左下圖可以看出當給石油價格一個正的沖擊之后,匯率先出現一個小的正反應,而后再出現正的反應,在2-3期中達到負的最大值,從第4期之后逐漸趨于0,說明匯率對石油價格沖擊的反應主要表現在前幾期,而且前幾期更多的表現為負反應,而這與經濟理論是相符的,即石油價格升高,盧布匯率會升值,即直接標價法下,匯率表現為數值是減少,也就是負反應。第三、從圖3右下圖可以看到當給利率一個正向的沖擊之后,匯率開始會有一個負反應,當在第2-3期達到負的最大值,第5期之后慢慢趨于0,即從圖中我們可以得出,當采取緊縮性貨幣政策的時候,利率升高,匯率是升值的,符合利率平價理論,但是與右上圖(匯率對貨幣供應量的脈沖反應)相比,我們發現,匯率對利率沖擊的反應沒有對貨幣供應量沖擊的反應程度劇烈,說明貨幣供應量對匯率影響更大。

從圖4我們可以看到其它變量對盧布匯率沖擊的脈沖響應:第一、從圖4有上圖可以看出,當給匯率一個正向的沖擊后,貨幣供應量先是出現正的最大值,然后慢慢減小一直到第1-2期中出現負的最大值,第3-4期中又出現正反應,第5期之后逐漸趨向0,這也符合傳統的貨幣數量論,匯率升高,貨幣貶值,也就是說貨幣供應量增加。第二、從圖4左下圖可以看出,當給匯率一個正的沖擊之后,石油價格在第0-1期中間出現負的最大反應,第2-3期中出現正反應,第8期之后逐漸趨于0,這也說明匯率上升,即盧布貶值,石油價格下降。

圖5表示完全自由浮動匯率制度下匯率對其它變量沖擊的反應,從圖5可以發現在完全自由浮動匯率制度下脈沖響應有如下幾個特點:第一,從圖5左上圖可以看出,當給利率一個沖擊后,匯率在第0-1期出現一個正反應,而后方向改變出現負反應,在第1-2期中間出現負的最大值,第4期之后逐漸趨向為0,與匯率在管理浮動匯率制度下的反應方向大體相同,同樣也和利率平價理論是相符的。第二,從圖5左下圖我們可以看出,匯率對貨幣供應量沖擊的反應不如在管理浮動匯率制度下的反應強烈,這也和現實中俄羅斯不再進行外匯市場干預相吻合,說明貨幣供應量對于匯率的影響減弱了。第三,從圖5有下圖可以看出,當給石油價格一個正的沖擊后,匯率一開始出現負反應在第1-2期中間出現負的最大值,第4期之后慢慢趨于O,基本與在管理浮動匯率制度下反應方向一樣,符合經濟理論和現實情況,但是值得注意的是匯率對石油價格沖擊的反應比在管理浮動匯率制度下更強了,這也說明俄羅斯的匯率越來越多的受到外部石油價格的影響。

圖6表示當給匯率一個沖擊后,觀察其它變量的反應,我們可以總結有一下幾個特點:第一,從圖6左下圖可以看出,當給匯率一個正向沖擊后,貨幣供應量在第0-1期出現正反應,和在管理浮動匯率制度下的反應相同,但是不同的是其反應在第2期之后基本為0,沒有在管理浮動匯率制度下反應的持續時間長,也就是說在完全自由浮動匯率制度下,匯率對貨幣供應量的影響主要集中在前2期。第二,如圖6有下圖所示,當給匯率一個沖擊時,石油價格在第0-1期中出現負的最大值,而且第4之后基本趨于O,和在管理浮動匯率制度下不同,石油價格對盧布匯率沖擊的反應集中在前3期,說明當匯率改變時,石油價格在前3期基本上調整完畢。

2.方差分解

而方差分解提供了另外一種描述變量之間動態關系的方法,它描述的是一個變量的變化多少在是由于自身的沖擊引起的,多少是由于系統中其它變量的沖擊引起的。本文主要分析在管理浮動匯率制度下和完全自由浮動匯率制度下匯率( DDLNEX)的方差分解。其結果分別如圖7和圖8所示。

從圖7開始分析,圖中橫軸表示滯后期(單位:月度),縱軸表示給變量的方差貢獻率(單位:百分數)下同。通過分析圖7,我們發現在管理浮動匯率制度下有以下幾個特點:第一,從左上圖對于匯率的方差分解可以看出,在不考慮匯率自身的貢獻率的時候,貨幣供應量對匯率方差的貢獻率最大,并且隨著時間逐漸增大,在第4期之后增加到20%左右,而利率對匯率方差貢獻率顯然小于貨幣供應量,這也說明貨幣政策更多是利用貨幣供應量傳導來影響匯率。第二,在管理浮動匯率制度下,石油價格對匯率方差貢獻率最小,也說明俄羅斯中央銀行通過貨幣政策對匯率進行有管理的調控,不讓匯率隨石油價格過度波動,而且也因為在匯率管理浮動的這段時期,石油價格也比較穩定,波動幅度不算太大。第三,通過觀察右上圖貨幣供應量的方差分解和右下圖利率的方差分解,我們可以發現匯率對貨幣供應量方差的貢獻率不到10%,而且隨著時間推移,逐漸減少,但是對利率的方差貢獻率隨著時間推移,逐漸增大,在第3以后突破20%,說明,匯率對利率的影響要比匯率對貨幣供給量的影響要大,可以從兩方面來解釋,一方面是貨幣供給量的彈性相對較小,另一方面也和利率平價相關。第四,我們從左下圖石油價格的方差分解中可以看出,石油價格自身的貢獻率開始為70%,然后在第3期之后,下降為60,其它變量中,匯率對石油價格方差的貢獻率最大,在25%左右,貨幣供應量和利率對石油價格的方差的貢獻率較小不到10%。

通過觀察圖8在完全自由浮動匯率制度下各變量方差分解情況,與圖7相比我們發現有幾個顯著不同點:第一,觀察右上匯率的方差分解,除匯率自身的貢獻之外,我們發現石油價格對匯率方差的貢獻率最大,在第1-2期中達到20%,但是在管理浮動匯率制度下,是貨幣供應量對盧布匯率方差的貢獻率最大,在完全自由浮動匯率制度下,貨幣供應量對盧布匯率方差貢獻非常小,這也說明在完全自由浮動匯率制度下,俄羅斯中央銀行不再對外匯市場進行干預,允許匯率自由波動,所以其受外部石油價格的影響逐漸增大,這符合現實情況。第二,我們可以看到在對匯率方差貢獻率中,利率的貢獻顯然要大于貨幣供應量,這也和在管理浮動匯率制度下是相反的,說明在完全自由浮動匯率制度下,貨幣政策更多的是通過利率傳導來影響匯率波動。第三,通過左上圖利率的方差分解和左下圖貨幣供應量的方差分解,我們發現雖然匯率依然是影響二者波動的因素,但是其貢獻率沒有在管理浮動匯率制度下大,都小于15%,其更多的是自身的方差貢獻。

四、結論與政策建議

(一)結論

本文基于2010年到2017年的俄羅斯宏觀月度數據,分段研究了在管理浮動匯率制度和完全自由浮動匯率制度下俄羅斯貨幣政策和匯率波動之間的聯動效應,通過實證分析得出如下結論:

第一,通過協整檢驗,我們發現在管理浮動匯率制度下,匯率、貨幣供應量、石油價格之間存在著長期均衡關系,但是在完全自由浮動匯率制度下三者之間不再存在協整關系,即不具有長期均衡穩定關系。這也反映了在管理浮動匯率制度下,俄羅斯央行通過公開市場操作來干預外匯市場,調節匯率波動,從而保持了貨幣供應量、匯率、油價之間的長期均衡關系,在完全自由浮動匯率制度下,俄羅斯放棄對外匯市場進行干預,因此三者之間也就不再具有長期均衡關系。

第二,通過格蘭杰因果檢驗,我們發現在管理浮動匯率制度下貨幣供應量是盧布匯率的格蘭杰原因,但是在完全自由浮動匯率制度下,無論是貨幣供應量還是利率都不再是匯率的格蘭杰原因,但是在完全自由浮動匯率制度下石油價格是匯率的格蘭杰原因。這個結果反映了兩點結論:一是2015年之后俄羅斯確實不再通過貨幣政策對外匯匯率進行干預,匯率完全自由浮動:二是在完全自由浮動匯率制度下,俄羅斯的匯率更多的是受國際石油價格的影響,隨著石油價格的波動而波動。

第三,通過脈沖響應,我們可以得到一些變量之間動態的相關關系:一是我們發現在完全白由浮動匯率制度下,盧布匯率對貨幣供應量沖擊的反應不如其在管理浮動匯率制度下的反應劇烈,表明在完全浮動匯率制度下,貨幣供應量對盧布匯率的影響減弱了:二是在完全自由浮動匯率制度下,匯率對石油價格沖擊的反應比在管理浮動匯率制度下更劇烈,這也再次說明,匯率完全自由浮動以后,盧布匯率也來越受到外部石油價格的影響:三是貨幣供應量對盧布匯率沖擊的反應,無論在管理浮動匯率制度下還是在完全自由浮動匯率制度下,趨勢基本一致,但是在完全自由浮動匯率制度下,貨幣供應量對盧布匯率沖擊的反應時間主要集中在第0-2期,反應時間沒有在管理浮動匯率制度下持續的時間長,其調整更迅速。

第四,通過方差分解,我們得到以下幾點結論:一是對于盧布匯率的方差分解,除去自身貢獻以外,我們發現在管理浮動匯率制度下,貨幣供應量對盧布匯率方差的貢獻率比在完全自由浮動匯率制度下的貢獻率要大很多,說明在完全自由浮動匯率制度下貨幣供應量對盧布匯率的影響減弱了很多。二是在完全浮動匯率制度下,利率對匯率方差的貢獻率變為最大,說明這一時期貨幣政策主要通過利率來傳導影響匯率波動。三是通過利率和貨幣供應量的方差分解,我們發現匯率對二者方差的貢獻率在完全浮動匯率制度下要更小,也說明在完全自由浮動匯率制度下,盧布匯率對二者的影響減弱。

綜上所述,我們總結如下:在管理浮動匯率制度下,貨幣政策和匯率波動的聯動效應更強,貨幣政策主要通過貨幣供應量的傳導來影響匯率波動,盧布匯率波動對利率和貨幣供應量影響也更大,盧布匯率、貨幣供應量、石油價格存在長期均衡穩定關系。在完全自由浮動匯率制度下,貨幣政策對盧布匯率的影響程度減弱,而且主要通過利率傳導來影響匯率波動;其次,盧布匯率、貨幣供應量、石油價格不再具有長期均衡關系,匯率波動受外部石油價格影響增大。

(二)啟示與政策建議

(1)我們可以從格蘭杰因果檢驗和脈沖響應和方差分解發現俄羅斯在2015年采取完全自由浮動匯率制度后,石油價格對盧布匯率波動的影響增強了,匯率過于頻繁劇烈的波動必然會對一國的對外進出口貿易帶來不利的影響,因此我國應該采取穩健的匯率制度,雖然最近人民幣匯率波動有點增大,短期看仍然有貶值的壓力,但是我們可以采取積極地措施對外匯市場進行干預,保持匯率在合理的區間內浮動,不宜馬上采取完全自由浮動匯率制度,因為從俄羅斯的教訓來看,如果倉促采取完全自由浮動匯率制度則必然對國內經濟發展帶來不利和消極的影響。

(2)俄羅斯在采取完全自由浮動匯率制度之后,其匯率波動更多的受到石油價格的影響,主要是由于俄羅斯單一的經濟結構,長期以來,俄羅斯的經濟發展主要靠石油、天然氣等能源物質的出口,其它重工業基礎薄弱甚至是沒有,從烏克蘭危機之后,由于西方制裁和國際石油價格大幅下降,導致俄羅斯經濟陷入衰退,由此可見俄羅斯的經濟結構非常脆弱。中國作為一個有著13億人口的發展中國家,絕對不能像俄羅斯那樣在經濟結構方面出現問題,十八大以來,我們積極推進供給側改革,其中關鍵之一就是調結構,我們雖然沒有像俄羅斯那樣經濟結構單一,但是我們存在經濟結構不合理,落后產能過剩等問題,因此我們需要優化經濟結構,淘汰落后產能,積極培育發展高技術高附加值產業,由世界制造中心向世界智造中心轉型,為我國經濟實現更好的發展打下堅實的基礎。

參考文獻:

[1]Meeallum B T.Diseretion versus poliey rules in praetiee: two critieal points;A comment[C]//Carnegie-Roehester Conferenee Series on Publie Poliey.Elsevier, 1993: 195-214

[2]馬驥,吳艾君.俄羅斯貨幣政策及其啟示[J].俄羅斯東歐中亞研究,2008(2):57-61

[3]陳菁泉,陳泊昊,米軍.俄羅斯貨幣政策演變發展及政策評析[J].管理世界,2012(7):184-185

[4]林季紅,潘竟成.匯率波動與新興市場國家貨幣政策規則——基于巴西、南非和俄羅斯的研究[J].國際經貿探索,2015,l(5):73-85

[5]郭連成,仲曉天.俄羅斯貨幣政策演進及其特點[J].國外社會科學.2015(6):34-48

[6]朱淑珍,韓駿.俄羅斯貨幣危機的成因、危害及啟示[J].財經科學,2015(4):11-21

[7]徐坡嶺,賈春梅.俄羅斯盧布貶值及貨幣政策調整的長期經濟影響[J].國外理論動態,2016(3):123-134

[8]范春奕.俄羅斯貨幣政策框架轉型的歷程與啟示[J].甘肅金融,2016(9):8-12

[9]馬理,李書灝.俄羅斯經濟困局及對中國的啟示——基于原油價格與盧布幣值波動的實證檢驗[J].國際金融研究,2016,356(12):33-42

[10]李鐵梅.計量經濟分析方法與建模:EViews應用及實例[M].北京.清華大學出版社.2009.267