會計處理和稅前扣除探析

曾志紅

摘 要:本文從手續費、傭金、回扣、返利、業務提成的定義出發,簡述了手續費和傭金及返利的財稅處理,并通過案例解讀了財稅〔2009〕29號《財政部國家稅務總局關于企業手續費及傭金支出稅前扣除政策的通知》的部分條款規定,手續費和傭金的稅前列支根據企業的類型適用不同的比例;一般所稱的回扣是屬于商業禁止行為,不得作為成本費用在企業所得稅前列支;如果以服務費發票列支返利,將面臨要多交增值稅和所得稅及罰款的風險。本文所描述的會計和稅務處理方式對企業具有一定的借鑒意義。

關鍵詞:會計處理 稅前列支 稅務風險

中圖分類號:F234.4 文獻標識碼:A 文章編號:2096-0298(2018)03(c)-112-02

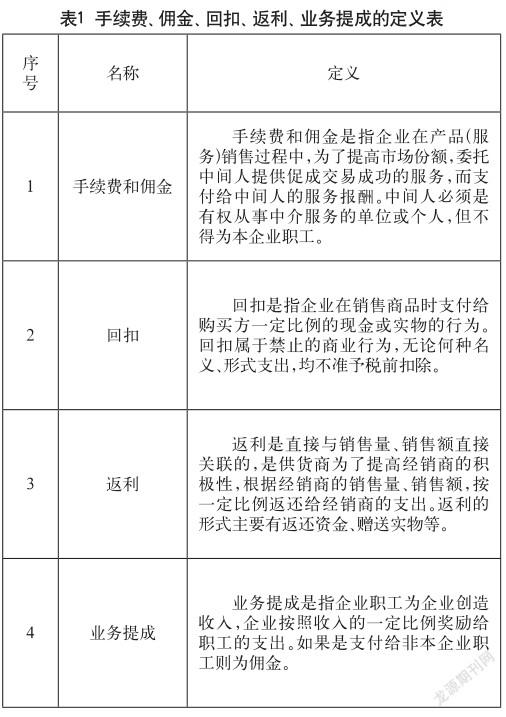

1 手續費、傭金、回扣、返利、業務提成的定義

手續費、傭金、回扣、返利、業務提成的定義,如表1所示。

2 手續費和傭金、返利的財稅處理

2.1 手續費和傭金及返利的會計處理

(1)根據《企業會計準則應用指南——會計科目和主要賬務處理》的規定,為企業銷售商品和材料、提供服務過程中發生的手續費和傭金應計入銷售費用進行核算,同時設置“銷售費用—手續費及傭金”進行明細核算,期末結轉計入“本年利潤”。

(2)收到返利的會計處理,會計準則未做明確的規定。實務中常見的處理方式有兩種:第一種處理是沖減主營業務成本;第二種處理是計入其他業務收入。筆者傾向于第一種處理方式,是因為返利是供貨商對經銷商的損失的補償,直接沖減了經銷商的進貨成本,且是在經銷商將商品售出后的結算。會計分錄如下:

收到資金返利時:

借:銀行存款

貸:主營業務成本

應交稅費-應交增值稅(進項稅轉出)

收到實物商品返利時:

借:庫存商品

應交稅費—應交增值稅(進項稅)

貸:主營業務成本

2.2 手續費和傭金、返利的稅法規定

(1)手續費和傭金可以根據企業的類型選擇對應的扣除比例在限額內扣除。另外根據財稅〔2009〕29號《財政部國家稅務總局關于企業手續費及傭金支出稅前扣除政策的通知》(以下簡稱29號文)第三條規定,企業不得將手續費及傭金支出計入回扣、業務提成、返利、進場費等費用,在實務當中,有不少企業的會計忽略了這條規定,導致企業面臨被稅務機關追繳稅款、滯納金和罰款的風險。

(2)返利的稅務處理在《國家稅務總局關于商業企業向貨物供應方收取的部分費用征收流轉稅問題的通知》(國稅發[2004]136號)有明確規定,返利的收入按照有關規定直接沖減當期增值稅進項稅金。

3 手續費、傭金、回扣、返利、業務提成的稅前列支的思考

3.1 手續費和傭金的稅前列支

企業在市場銷售過程中發生的手續費和傭金在限額內準予稅前列支,企業在計算限額時,要把握兩個標準:第一個標準是行業標準,區別是屬于財產保險企業還是其他企業;第二個標準是計算限額的基數。

國稅函[1997]472號《國家稅務總局關于企業銷售折扣在計征所得稅時如何處理問題的批復》第二條規定,納稅人銷售貨物給購貨方的回扣,其支出不得在所得稅前列支。

3.2 業務提成、返利、進場費的稅前列支

《企業所得稅法》第八條“:企業實際發生的與取得收入有關的、合理的支出,包括成本、費用、稅金、損失和其他支出,準予在計算應納稅所得額時扣除。”所以企業生產經營過程中發生的業務提成、返利、進場費可以全額列支,企業支付給職工的業務提成費要計入工資薪酬繳納個人所得稅。

根據以上文件,企業已發生的手續費和傭金必須單獨核算,不可計入回扣、業務提成、返利、進場費等費用,否則將會影響稅前成本費用的扣除金額,從而給企業帶來不必要的損失。

4 案例(針對資料中會計和稅務處理進行差錯分析)

A公司的主營業務是研發、生產、銷售飼料添加劑,為了提高產品的市場份額。2016年6月A公司和B經銷商簽訂了銷售協議,協議約定A公司按B經銷商銷售金額的10%返利給B公司,2016年6月~12月B經銷商銷售A公司的產品5800萬元(含稅)。A公司支付580萬元的返利費給B公司,B公司開具了580萬元(含稅)服務增值稅專票給A公司。2016年7月A公司與C中介公司簽訂代銷協議,按代銷金額的7%支付傭金,2016年7月~12月C公司代銷金額為3500萬元(含稅),A公司支付給C公司手續費和傭金245萬元,C公司開具了245萬元(含稅)的服務費增值稅專票給A公司。A公司全年的營業收入為11000萬元,利潤總額為1500萬元。(A、B、C公司均為一般納稅人)。

4.1 A公司的會計處理

(這里只分析返利和傭金的會計處理,金額單位:萬元)

支付返利費用時:

借:銷售費用-B公司返利 547.17

應交稅費-應交增值稅(進項稅額) 32.83[580/(1+6%)×6%]

貸:銀行存款 580

支付傭金時:

借:銷售費用-C公司傭金 231.13

應交稅費-應交增值稅(進項稅額) 13.87[245/(1+6%)×6%]

貸:銀行存款 245

如果根據A公司收到的發票來入賬,則上述會計處理是符合會計準則的,無不當之處。發票的問題將在后面展開剖析。

4.2 A公司稅務處理

(這里只分析手續費和傭金及返利的稅務處理,不考慮印花稅)

4.2.1 手續費和傭金的稅務處理方式

A公司自行計算手續費和傭金稅前扣除的限額為550萬元(11000×5%),大于支付給C公司的手續費和傭金231.13萬元,全額作為費用在稅前列支了。

4.2.2 返利的稅務處理方式

A公司支付給B公司的返利費用547.17萬元,全額作為銷售費用稅前列支。

4.3 手續費和傭金的稅務風險

A公司計算手續費和傭金稅前扣除限額不正確。29號文的規定是非保險企業支付的手續費和傭金稅前扣除的比例不超過與中介機構所簽訂服務協議或確認收入金額的5%,這個計算5%的基數并不是指企業的全部營業收入。故A公司手續費和傭金稅前扣除限額為3500/(1+17%)×5%=149.57萬元。企業應調整增加應納稅所得額231.13-149.57=81.56萬元。

4.4 返利的稅務風險

A公司支付給B企業的返利,是直接與銷售金額掛鉤的,按照國稅發〔2004〕136號文第一款第二條的規定,應按照平銷返利行為的有關規定沖減當期增值稅進項稅金,B企業不需要開具發票的。同時根據《國家稅務總局關于納稅人折扣折讓行為開具紅字增值稅專用發票問題的通知》(國稅函〔2006〕1279號)規定,A企業支付給B企業的返利是一種補償行為,A企業可以按照規定開具紅字增值稅專用發票給B企業。第二點所述的A公司稅務處理存在以下風險。

(1)A公司要多繳增值稅。返利應開具紅字增值稅專用發票沖減銷項稅額。故A公司多交了增值稅580/(1+17%)×17%=84.27萬元,從而增加了A公司的稅收負擔和生產成本。

(2)A公司的返利費用不能稅前列支,因為B企業在采購業務過程中并沒有提供服務,開給A公司的服務發票,可以說這項支出是與生產經營無關的支出。故A公司的這項費用列支不得在所得稅前列支,存在納稅調整增加的風險。

4.5 A、B公司雙方都違反了發票管理規定

A公司接受B企業開具的與真實業務不符的服務發票,屬于未按規定取得發票的違法行為。同樣,B企業在未提供服務的情況下開具服務發票給A公司,發票的內容與事實不符,屬于未按規定開具發票的違法行為。所以A、B公司均存在面臨被處罰的風險。

5 結語

日常業務中,企業為了擴大市場份額,提高經營利潤,會有多種促銷方式。除了回扣的促銷方式不能使用外,手續費和傭金、返利、業務提成的促銷方式可以單獨使用,也可以組合采用,把握稅法規定的手續費和傭金限額扣除標準和計算基數,讓企業的促銷費用能最大限度地稅前列支,保障企業的合理利潤。

參考文獻

[1] 呂文彩.手續費及傭金與勞務報酬、折扣、回扣的稅務處理區別[J].注冊稅務師,2011(6).

[2] 陳慶航.手續費、傭金等會計處理之我見[J].現代商業,2010(14).

[3] 晨竹.3個類型8種情形:手續費及傭金稅前扣除有章可循[J].注冊稅務師,2016(4).