機構投資者對A股公司現金股利的影響研究

馬 杰,王彥力

(北京航空航天大學 經管學院,北京 100191)

一、引言

被稱為“股利之謎”的股利發放政策,是現代三大公司財務問題之一。現金股利作為盈利回饋給投資者,是企業運營良好的信號,可吸引外部投資支撐公司更持續的發展,故現金股利發放始終是股利政策理論的核心問題。數十年來,不同學者從不同層面對其進行廣泛研究與探討。從早期的“一鳥在手”(Gordon)[1]、“股利無關”(Miller和Modigliani)[1]與“稅差理論”(Farrar和Selwyn)[2],到現代主流的“股利信號傳遞理論”與“股利代理成本理論”(Rozeff)[3],再到較新擴展的“股利迎合理論”(Baker和Wurgler)[4]與“機構投資者角色假說”,不同理論與假說從某個單一角度闡釋了股利發放決策,但都沒有給出完全合理的解釋,且經驗研究證據也時常并不一致。尤其,由于中國上市公司質量總體上欠佳,且證券市場制度性缺陷及監管制度不完善的問題長期存在,不但“重融資、輕回報”全局性問題沒有解決,還出現了現金股利分配中的“連續盈利不分紅”“上市后突擊分紅”“為增發而分紅”等局部性問題,嚴重損害了廣大投資者對中國證券市場的信心。

機構投資者作為相對成熟的投資者,在投資資金來源、投資理念策略、投資標的選擇等方面都與個人投資者有很大差別,在證券市場中具有特別的影響力。因此,2000年中國證監會提出了“超常規發展機構投資者”戰略;2004年《國務院關于推進資本市場改革開放和穩定發展的若干意見》再次提出,希望通過機構投資者介入改善我國股票市場的投資者結構,助推上市公司發展與資本市場穩定;2014年《國務院關于進一步促進資本市場健康發展若干意見》中進一步指出,要大力發展機構投資者資金,提升其在證券市場的投資領域和范圍。在一系列政策刺激下,機構投資者迅速發展,并形成了以基金為主,合格境外投資者、信托、證券、社保基金、保險公司等其他機構投資者相結合的多元化格局;截至2017年中,機構投資者持股占整個A股流通市值的45.1%,已成中國股市的中堅力量。然而,被監管當局寄予厚望的機構投資者,是否對完善與發育成熟的證券市場、改善上市公司的治理起到了積極作用,仍是一個值得深思的問題。

鑒于中國現金股利分配存在的問題與機構投資者被監管者所賦予的期望,本文擬量化評估機構投資者對A股上市公司現金股利政策的監督治理效應。本文并不局限于某一熱點股利政策理論,而是系統檢驗主流股利政策理論或假說對中國的解釋效力;更重要的是,文章將重新度量不同類型機構投資者對股利決策的異質性影響,改進了以往多數研究中將機構投資者視為一個整體的粗略做法。具體來說,本文將圍繞著以下幾個關鍵問題展開研究:(1)機構投資者持股是否會影響上市公司現金股利的發放,影響程度如何;(2)機構投資者持股多少,是否會影響現金股利的相對發放強度;(3)不同類型機構投資者,對現金股利發放的影響是否存在異質性;(4)上市公司會否利用現金股利的發放,來吸引機構投資者。本研究有助于全面系統認識機構投資者對現金股利決策的影響及二者相互作用,為公司現金股利決策的科學化及監管當局多元化激勵機構投資者的政策提供依據。

本文余下部分結構安排如下:第二部分系統梳理了股利政策理論及機構投資者對股利發放作用的相關文獻;第三部分提出關于機構投資者對企業現金股利決策的影響及二者相互關系的理論假設,并據此確定了樣本數據、變量選擇與模型構建;第四部分在對樣本數據總體描述性統計基礎上,對4個理論假設進行了實證檢驗與分析;第五部分,是研究結論及相關政策啟示。

二、股利政策理論及機構投資者對其作用的文獻回顧

股利政策理論研究,可大體劃分為三個階段:早期的經典理論,主要研究股利政策是否會影響公司股票價格。比較有代表性的是1959年Gordon的“一鳥在手”理論,認為股票投資者絕大多數都是風險厭惡型的,相比于公司留存收益未來投資的不確定性,他們更偏好當期的股利收入,故公司提高股利支付率就會使得股價上升[1]。Farrar和Selwyn的“稅差理論”,考慮了稅率對公司選擇是否發股利的影響,提出要使公司價值最大、應采取低股利政策[2]。與之截然相反的另一代表性理論,是Miller和Modigliani的“MM股利無關理論”,認為公司股價與公司股利政策是無關的,公司股價只受經營狀況的影響;但MM理論有很多嚴格前提假設,現實解釋力還有較大缺陷[1]。

1970年后進入第二階段,由于信息經濟學對企業的非人格假設進行了很大改進,用經濟人效用最大化假設取而代之,這一突破為股利政策研究打開了新大門。此后,逐漸形成了現代股利政策兩大主流理論——股利信號傳遞、股利代理成本。

(一)股利信號傳遞理論

“股利信號傳遞”放寬了“MM理論”中投資者和企業管理者擁有相同信息水平的假設,基于信息不對稱,提出上市公司管理層會用股利政策來傳遞公司目前的經營水平和業績。當管理層派發紅利意味著公司經營良好,增強投資者信心、消除不確定性,從而提升公司股價;反之,投資者會選擇“用腳投票”。進而得到推論,由于內外投資者的信息不對稱,股利政策可一定程度上保護中小投資者利益。

國內外都有經驗證據,表明了股利信號傳遞的合理性與解釋力。Nissim D.等發現上市公司宣布發放現金股利意味著公司未來的盈利,公司在隨后兩年的利潤增加與公司股利增加呈正向比例[5]。Aggarwal R.等實證發現,擁有更差信息條件的上市公司更愿意采用增加股利的政策作為公司的向外傳遞信號,這些公司增加了鼓勵后往往會在隨后一年擁有利潤增長[6]。祝繼高等通過研究特殊時期時上市企業現金股利政策發現,在金融危機期間企業發放現金股利往往比平時所傳遞的信號要更加積極和有效[7]。

(二)股利代理成本理論

Rozeff放松“MM理論”中“委托人與代理人之間不存在沖突”的假設,把這種沖突歸為企業代理成本,將股利政策作為內部籌集資金方式,認為發放現金股利可降低代理成本[3]。Easterbrook把代理成本分為對經理人的監督成本和經理人厭惡風險的成本,認為現金股利可有效降低代理成本且對調整經理人面臨的風險很有幫助[8]。Jensen引入“自由現金流量”,認為發放現金股利可避免管理者濫用資金、損害股東利益,間接支持了“股利代理成本”[9]。

La Porta等實證研究發現,普通法系國家的小股東受到更好保護、得益于股利的高支付率,但大陸法系國家的情況卻正好相反[10]。Chang等發現機構投資者會利用現金股利政策作為上市公司內部管理工具,對上市公司管理層進行監督,且作用非常顯著[11]。李卓等實證檢驗了上市公司股利政策和管理層的影響,發現公司支付現金股利可減少管理層所能控制支配的資金,反映了現金股利發放有助于控制股東與管理層之間的代理問題[12]。武曉玲等以2003-2006年A股上市公司為樣本,發現信息不對稱不會對現金股利支付造成顯著影響,但是企業成長機會與現金股利呈現負相關[13]。許輝等實證發現,低的現金股利支付率有助于管理者和控股股東損害中小股東利益來謀取私人利益[14]。

(三)股利迎合理論

第三階段的新進展,是對主流股利政策理論的補充與完善:一方面提出了股利迎合理論,另一方面是機構投資者在股利決策中作用的解釋。

Baker和Wurgler認為公司管理層選擇發放股利的傾向,決定于投資者對股利的需求變化:當投資者可接受以高于平常價格購買發放現金股利的股票,企業管理層就會依照這個偏向發放現金股利;反之亦然[4]。Abdulkadir等發現金融危機期間尼日利亞的上市公司不存在現金股利迎合行為,但當上市公司有股利溢價時,他們愿意迎合投資者的現金股利偏好[15]。“股利迎合理論”結合了行為金融學的部分研究,主要從投資者需求角度研究現金股利政策的制定,同時還考慮了需求可能受到投資者情緒的影響,是一個新的研究視角。

然而,關于“中國上市公司股利發放是否符合股利迎合理論”,研究結論并不一致。王曼舒和齊寅峰通過Logit和回歸模型,研究發現現金股利發放不受到投資者偏好的影響[16]。黃娟娟和沈藝峰也發現“股利迎合理論”并不適用于中國證券市場,認為這是股權分置問題導致的[17]。2005股改后,很多學者再次探討了中國上市公司是否存在迎合行為。龔慧云對2001-2007年A股上市公司研究發現,上市公司管理層會迎合投資者對現金股利偏好,通過發放現金股利來追求短期內公司股票價格最大化以獲取股利溢價[18]。支曉強等對比“中國股權分置改革”前后上市公司的股利分配行為,認為“股利迎合理論”對股改后上市公司的現金股利發放有很強的解釋力[19]。

(四)機構投資者在股利決策中的作用

既然相關理論和研究顯示發放現金股利有利于保護中小股東利益不受到控股股東損害,那么通過研究機構投資者是否影響公司發放現金股利就可發現機構投資者是否起到了保護中小股東的作用。機構投資者對上市公司現金股利決策的影響,是機構投資者在公司治理中發揮作用的重要體現,國內外學者對此作了大量實證研究。

Amir等發現機構投資者的持股及穩定性,很大程度上取決于上市公司的現金股利政策[20]。Kim等研究了韓國股票市場,發現持股比例5%以上的外國機構投資者對現金股利發放能產生積極影響,且上一年機構投資者持股越多,則對下一年公司股利政策影響越大[21]。Firth等利用2003-2011年中國上市公司數據,發現公募基金對上市公司現金股利發放有著顯著促進作用,但對其他機構投資者如銀行、保險等并未產生這種顯著影響[22]。李剛等發現機構投資者對于上市公司的現金股利有辨識能力,有助于監督上市公司的發放現金股利的政策[23]。魏志華等研究發現,機構投資者持有更高比例的上市公司股份時,將會提升上市企業現金股利發放可能和股利支付水平,且不同種類機構投資者之間對現金股利的影響也存在差異[24]。陶啟智等發現機構投資者傾向于索取現金股利,其參與同時增加了上市公司的現金股利發放概率和比例[25]。

三、機構投資者對現金股利影響的理論假設與模型構建

(一)研究的理論假設

一些研究已經指出,中國2005年股權分置改革后,機構投資者對上市公司的現金股利發放有著顯著影響。然而,本文認為以往研究中通常僅僅檢驗現金股利大小的絕對值所受到機構投資者的影響并不充分;與股利絕對額相比,現金股利發放程度更能體現出上市公司在股利政策方面的主觀意愿。此外,先前研究中大多將機構投資者視為一個整體來考慮;但事實上,近些年中國機構投資者的多元化程度越來越強,各類投資者的發展模式和地位也呈現出明顯差異,故可合理猜想不同機構投資者對現金股利發放決策的影響各不相同。基于這些考慮,為研究機構投資者持股對上市公司現金股利決策的影響,文章提出四個理論假設。

假設H1:機構投資者會影響上市公司現金股利的發放,且持股比例越高,現金股利支付額也越多。假設H2:機構投資者持股比例會影響現金股利的發放程度,且持股比例越高、現金股利發放程度也越高。假設H3:不同類型的機構投資者,對上市公司現金股利發放的影響并不相同。假設H4:結合“股利信號傳遞”和“股利代理成本”理論,上市公司會利用現金股利發放來吸引機構投資者。

考慮到2008年后中國股權分置改革基本已完成,公司年報披露后現金股利發放的時間滯后性,文章選取了2008-2016年A股上市公司作為研究樣本。其中,機構投資者持股數據來源于CCER數據庫,其他變量數據來源于Wind數據庫;數據處理與模型估計,使用了Eviews 9.0。為保證數據的準確、可靠與可比性,剔除了以下幾類數據:公開發行股票不足一年的企業,避免可能受到IPO效應的影響;每年被列為ST股的上市公司,很明顯,這類公司因出現虧損沒有能力發放現金股利;金融行業的上市公司,由于其行業特殊性,通常行業分類的實證研究中都對其剔除處理;數據缺失的上市公司。

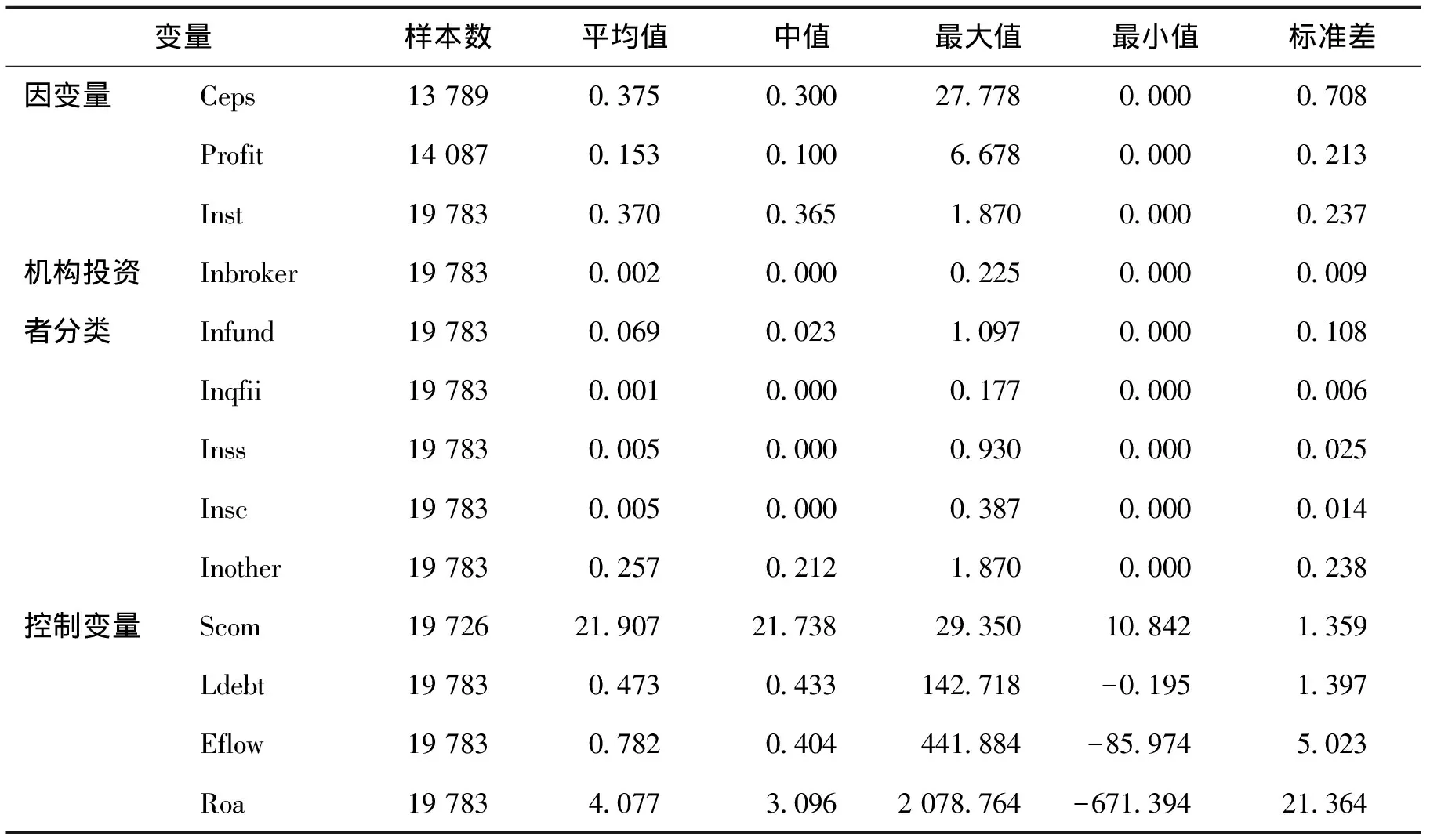

根據以上樣本選擇方案與數據剔除原則,最后采用了中國上市公司9年共計19 783個有效樣本點,每年數據量分別為:2008年1 416家上市公司,2009年1 545家,2010年1 895家,2011年2 180家,2012年2 334家,2013年2 332家,2014年2 475家,2015年2 696家,2016年2 928家。

(二)變量定義說明

對上市公司現金股利的支付意愿,用Div來衡量;當上市公司發放現金股利時,Div=1,否則等于0。Profit代表每股現金股利的發放額。此外,為區分現金股利發放的絕對額與相對程度,本文用Ceps表示每股現金股利(Cash)與每股盈余(eps)之比,來測度上市公司現金股利的相對發放程度,表示上市公司現金股利發放比例的意愿與力度。

機構持股比例,用Inst代表機構投資者持有上市公司全部流通股的比例,反映機構投資者在上市公司中的投資行為和影響力。虛擬變量Dinst,表示機構投資者是否持股。此外,在參考魏志華等[24]機構投資者分類的基礎上,本文進一步將機構投資者細分為6類:證券公司、公募基金、QFII(合格境外機構投資者)、社保基金、保險公司和其他機構投資者,其持股比例分別用Inbroker、Infund、Inqfii、Inss、Insc和Inother來表示。

為構建計量模型,在參考前人研究的基礎上[22,25],再經過篩選和分析,本文最終選取了4個控制變量:上市公司的規模(Scom)、負債水平(Ldebt)、現金流創造能力(Eflow)與盈利能力(Roa)。綜合來說,本文實證研究中用到的變量名稱、代號及其經濟含義與度量方法,歸納見表1。

(三)計量模型的構建

為檢驗理論假設1和2,不妨以Div作為虛擬變量、來代表上市公司是否有發放現金股利的意愿,以Profit和Ceps作為被解釋變量、來描述現金股利發放的絕對金額和相對強度,并以機構投資者持股比例與意愿為主要解釋變量,在控制了可能影響回歸結果的其他變量基礎上,分別構建以下面板Logit回歸模型和面板多元回歸模型:

Logit(Div)=α0+α1lnsti,t+α2Eflowi,t+α3Ldebti,t+α4Roai,t+α5Scomi,t+εi,t,

(1)

Profit=α0+α1lnsti,t+α2Eflowi,t+α3Ldebti,t+α4Roai,t+α5Scomi,t+εi,t,

(2)

Ceps=α0+α1Dinsti,t+α2Eflowi,t+α3Ldebti,t+α4Roai,t+α5Scomi,t+εi,t,

(3)

Ceps=α0+α1lnsti,t+α2Eflowi,t+α3Ldebti,t+α4Roai,t+α5Scomi,t+εi,t.

(4)

模型(1)和(2)用來檢驗假設H1,模型(3)和(4)用來檢驗假設H2。若假設成立,變量Inst的系數α1應顯著為正。此外,上市公司現金流創造能力越強,發放現金股利的可能性應越大,故Eflow的系數α2預期為正;同理,上市公司盈利能力越強,發放現金股利的傾向也越大,α4預期為正;上市公司規模越大亦更可能發放現金股利,故預期α5顯著為正。然而,公司負債水平和現金股利理論上是負相關關系,所以Ldebt的系數α3理論預期為負。

檢驗假設H3時,構建了以下模型(5):將Profit作為被解釋變量,把證券公司持股比例(Inbroker)、基金持股比例(Infund)、QFII持股比例(Inqfii)、社保基金持股比例(Inss)、保險公司持股例比例(Insc)和其他機構持股比例(Inother)作為主要解釋變量;在控制其他因素影響后,利用多元線性回歸模型,探究六種機構投資者的投資行為對上市公司現金股利決策的異質性影響。

Profit=α0+α1lnbrokeri,t+α2Infundi,t+α3Lnqfiti,t+α4Insci,t+α5lnssi,t+α6Inotheri,t+α7Eflowi,t+α8Ldebti,t+α9Roai,t+α10Scomi,t+εi,t.

(5)

為檢驗假設H4,擬觀察上市公司t期的現金股利政策、對t-1期的機構投資者行為的反映,并進一步分析t-1期的現金股利決策是否對t期機構投資者持股比例造成影響。如果t-1期機構投資者持股會造成t期現金股利的增發,且前一期現金股利支付的增加使得機構投資者在下一期增持,則可驗證存在股利迎合行為。基于這種設想,在控制了相關其他變量后,構建如下計量回歸模型:

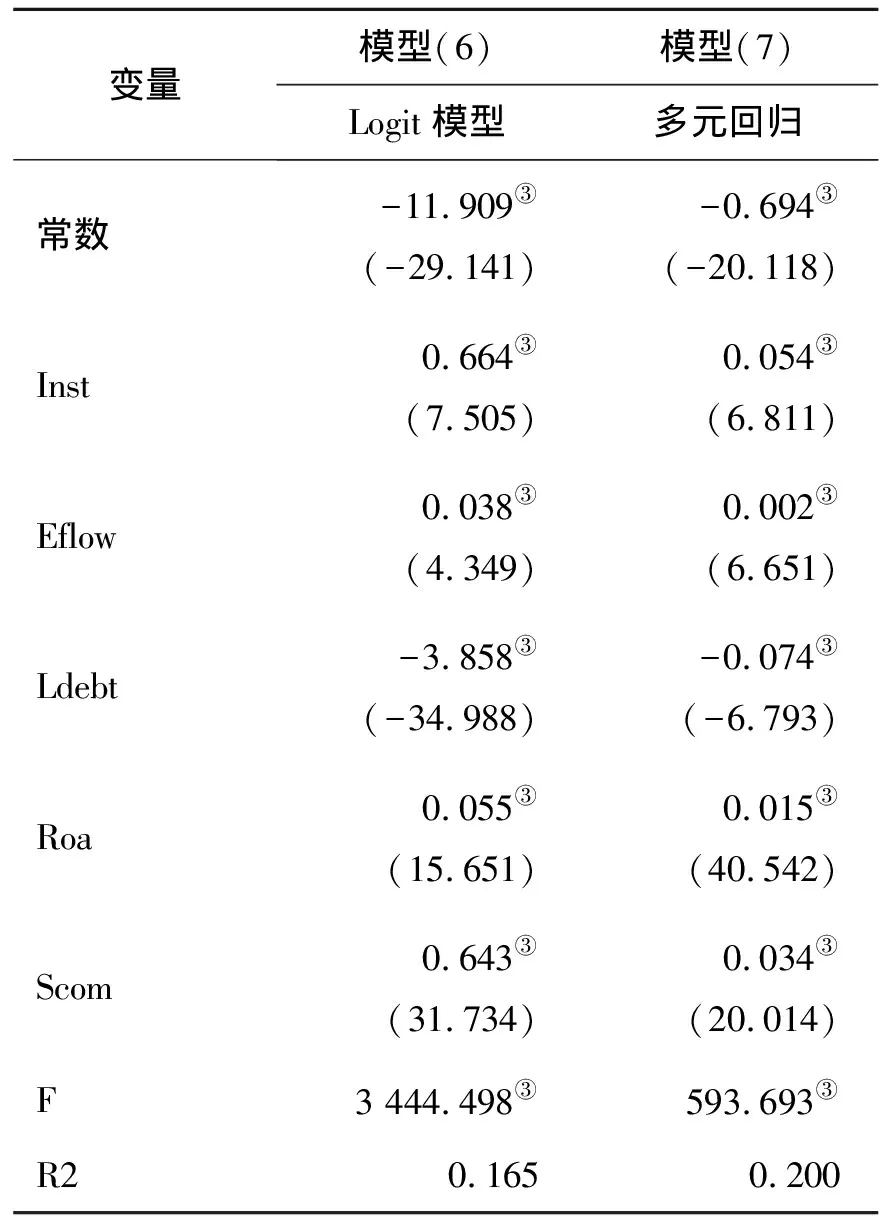

Logit(Div)=α0+α1lnsti,t-1+α2Eflowi,t-1+α3Ldebti,t-1+α4Roai,t-1+α5Scomi,t-1+εi,t-1,

(6)

Profit=α0+α1lnsti,t-1+α2Eflowi,t-1+α3Ldebti,t-1+α4Roai,t-1+α5Scomi,t-1+εi,t-1,(7)

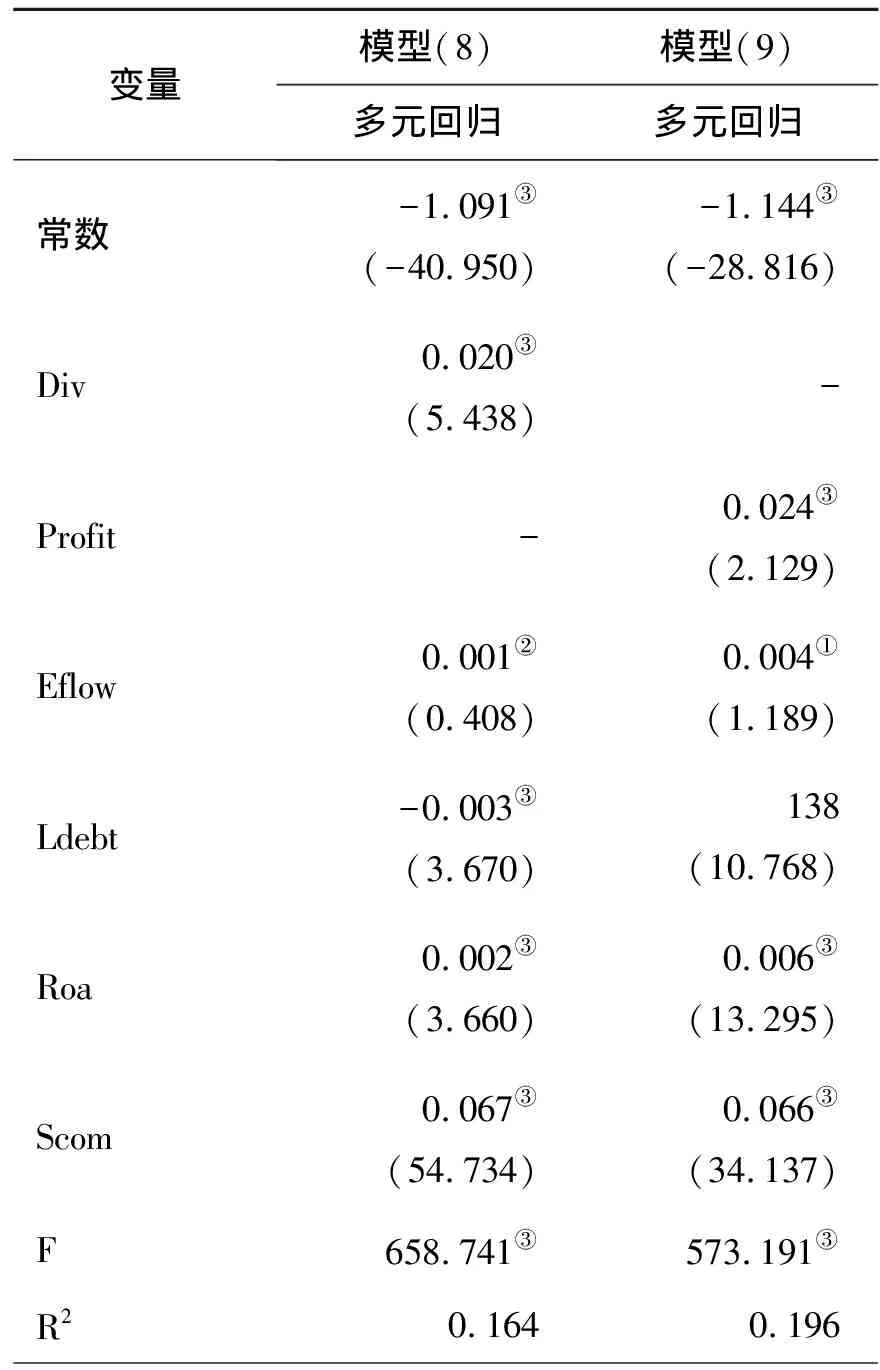

inst=α0+α1Divi,t-1+α2Eflowi,t-1+α3Ldebti,t-1+α4Roai,t-1+α5Scomi,t-1+εi,t-1,(8)

inst=α0+α1profiti,t-1+α2Eflowi,t-1+α3Ldebti,t-1+α4Roai,t-1+α5Scomi,t-1+εi,t-1.(9)

若假設H4成立,則模型(6)~模型(9)中系數α1的理論預期應分別顯著為正。

四、機構投資者對現金股利影響的實證研究

本部分先對樣本數據進行描述性統計分析,并分為發放現金紅利和不發放現金股利兩組進行比較分析;然后,再對4個理論假設分別進行實證檢驗。

(一)描述性統計與分析

描述性統計的匯總結果見表2,我國上市公司派放現金股利的意愿和派放比例較低;Ceps平均水平僅約為0.375,意味著每股派放的現金股利占每股盈余的比例僅為37.5%。且不同上市公司之間差異較大(標準差高達0.71)。但可喜的是,本文樣本期內機構投資者持有上市公司流通股比例均值達到了37%;相比于魏志華等統計2010年前機構投資者平均持股比例的5%左右的結果,印證了機構投資者在中國證券市場中參與度和活躍度的大幅提升。然而表2顯示,基金公司一家的持股比例遠超過證券公司、QFII、社保基金和保險公司的持股比例之和,呈現出“一家獨大”態勢。因此,進一步發展和平衡機構投資者力量、多元化機構投資者競爭格局,將是未來發展多層次資本市場主體的重點。

另據統計,盡管約有20%以上的上市公司不發放現金股利,但這一比例總體呈下降趨勢,已從2008年的45.41%下降為2016年的23.19%。這說明隨著證券市場的發育成熟,越來越多上市公司治理也逐步規范化,較大幅度擺脫了以往“鐵公雞一毛不撥”的形象,開始發放現金股利來吸引投資者,從而更長遠著眼于公司未來發展需要。

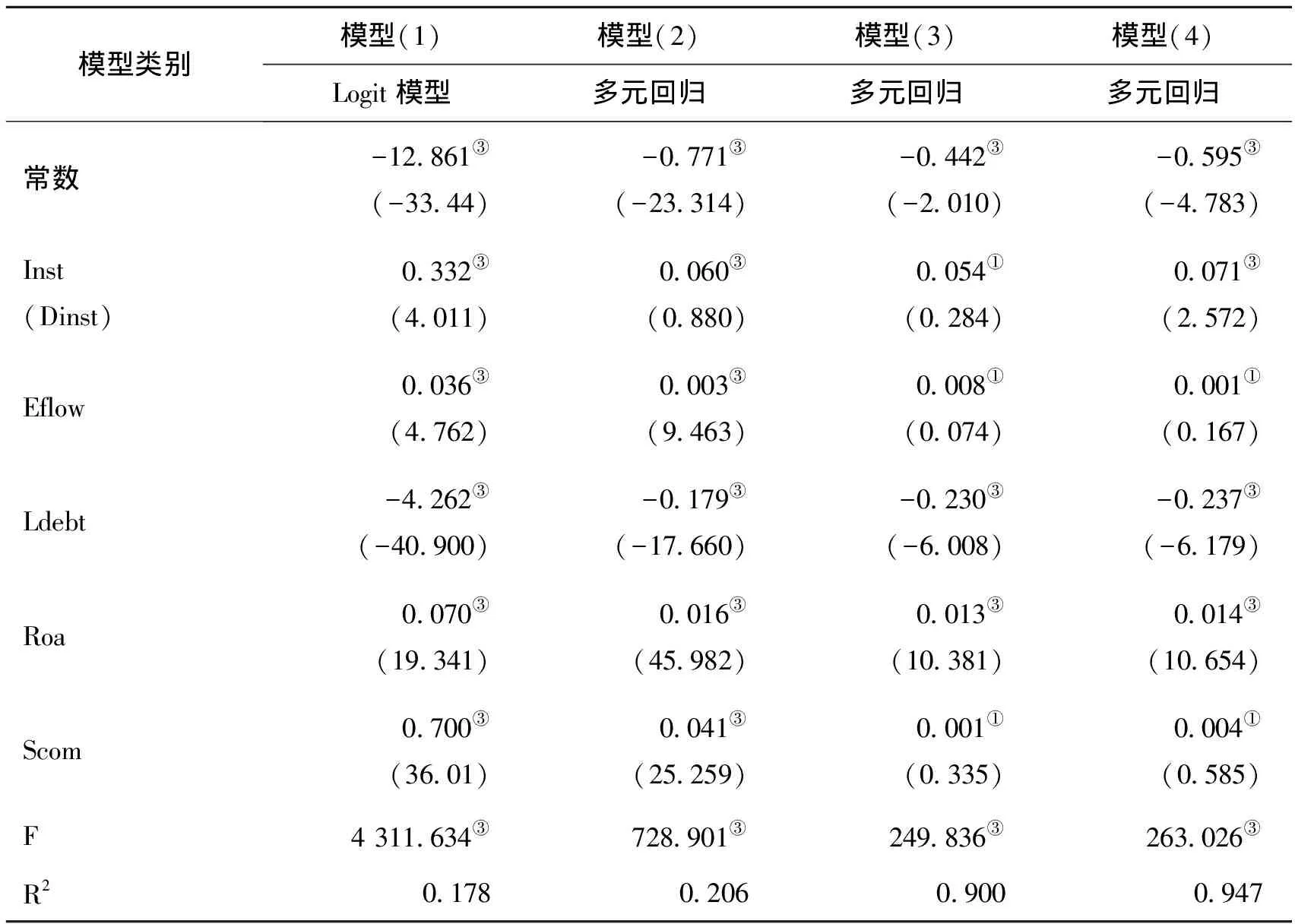

(二)對理論假設H1與H2的實證檢驗

基于構建的模型(1)~(4),在經過異方差穩健性處理后,回歸結果如表3。表3顯示回歸模型(1)~(4)的F值與可決系數R2,都揭示了模型整體擬合效果較好。更重要的是,表3回歸結果中絕大部分變量系數的t統計量,都在1%顯著性水平下通過了單變量顯著性檢驗;且所有變量系數,都至少在10%顯著性水平下通過了t檢驗,印證了本文計量模型構建時變量選擇與模型設置的合理性。

表3前兩列模型(1)和(2)對應著假設H1,分別用面板Logit和面板多元回歸,檢驗機構投資者持股是否會影響上市公司現金股利發放的概率和數量。模型(1)中,解釋變量“機構持股比例(Inst)”的系數為0.33,表明機構投資者持有上市公司股份比例的大小、對是否發放現金股利有著顯著的正面影響。模型(2)中Inst系數為0.06,也說明機構投資者普遍有現金股利的偏好;機構投資者持有上市公司流通股比例越大,對上市公司現金股利發放的需求越強烈。此外,控制變量也有顯著影響。模型(1)和(2)回歸結果顯示,上市公司的現金流創造能力越強、債務情況越好、盈利能力越強、公司規模越大,其支付現金股利的可能性和支付水平也就越高,符合理論預期。綜合來看,假設H1得以證明,即機構投資者持有上市公司的股票對其現金股利發放的概率和水平有著顯著的正向影響。

表2 樣本數據的描述性統計結果

表3中后兩列模型(3)和(4),對應假設2。模型(3)中機構投資者持股的虛擬變量(Dinst)系數約為0.05,意味著相比于機構未參與投資的股票,機構持股的股票“在每1元的每股盈利中,平均來講將多發放0.05元的每股現金股利”。模型(4)中變量Inst的系數為0.071,即在1%顯著性水平下,與現金股利發放程度(Ceps)存在著經濟含義與統計意義都顯著的正向關系。表明隨著機構投資者在上市公司中影響力的提升,會呈現出“積極股東主義”,利用話語權使得上市公司從每股盈余中提取更多比例的現金股利以滿足自己對現金股利的偏好。假設H2也得到了驗證。

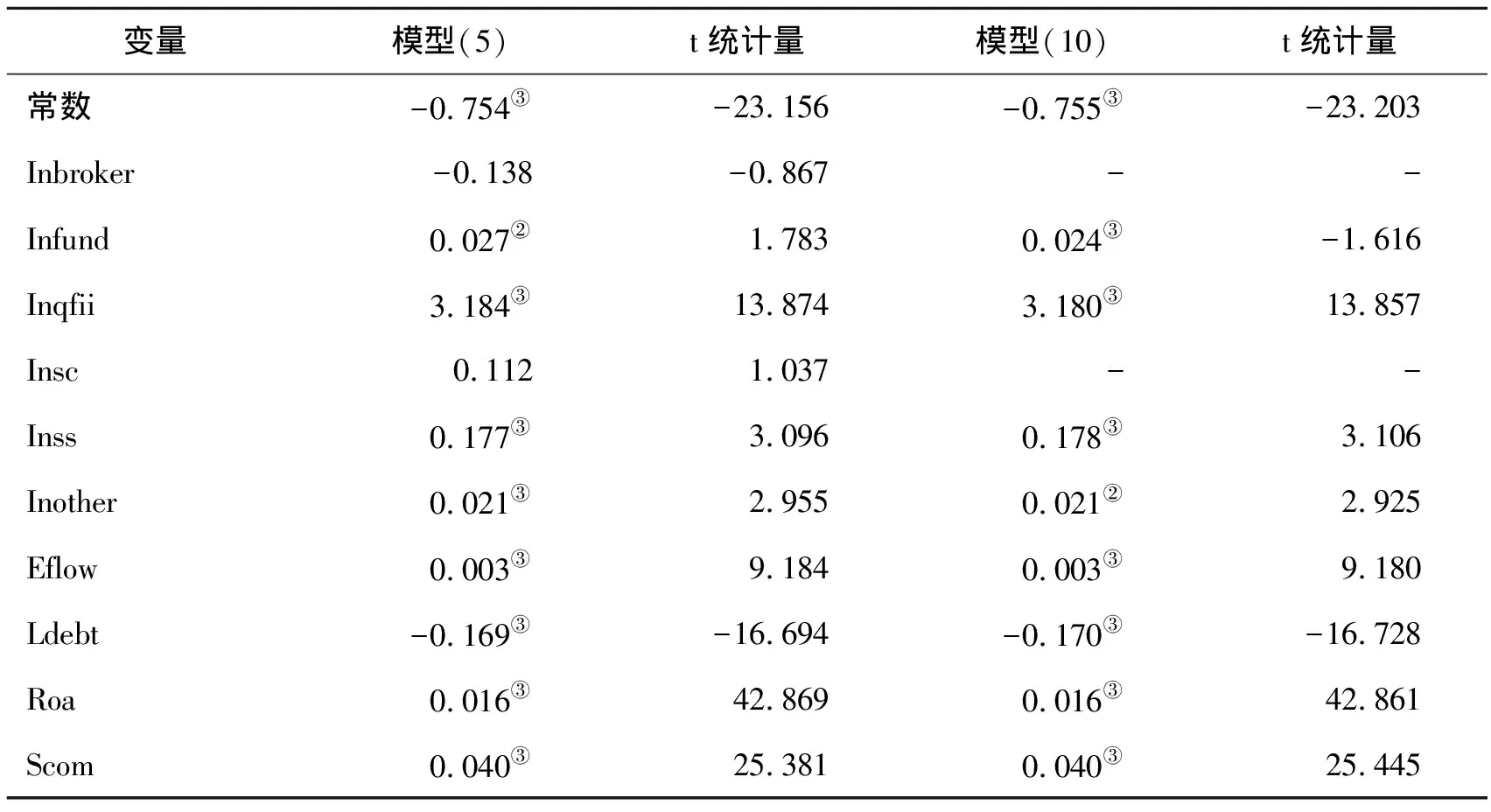

(三)對理論假設H3的實證分析

表4中模型(5)對應假設3,但回歸結果的t統計量值顯示,解釋變量“證券公司持股比例(Inbroker)和保險公司持股比例(Insc)”未能通過t檢驗。因此,從模型(5)中剔除解釋變量Inbroker和Insc,重新構建新模型(10)得到:

Profit=α0+α1Infundi,t+α2Lnqfiti,t+α3lnssi,t+α4Inotheri,t+α5Eflowi,t+α6Ldebti,t+α7Roai,t+α8Scomi,t+εi,t.

(10)

根據表4中模型(10)的回歸結果發現:余下4類機構投資者“基金公司、QFII、社保基金和其他機構投資者”持股比例的系數均通過了1%顯著性水平的t檢驗,且系數都顯著為正。綜合模型(5)與(10),實證發現除了證券公司、保險公司持股不能有效影響上市公司現金股利決策之外,其他各類機構投資者都對現金派現意愿產生了積極正面影響。文章進一步發現,不同類別機構投資者的影響力差異巨大,回歸系數從0.021到3.184不等;換句話說,實證結果證實了假設H3的猜想。

表3 理論假設H1與H2的實證檢驗回歸結果

注:①②③分別表示在10%、5%和1%的顯著性水平t檢驗通過;括號內數值為經過“異方差穩健性調整的t統計量值”,下同。

表4 異質機構投資者對上市公司現金股利政策影響的實證檢驗

同時我們還發現,雖然基金公司的平均持股比例最大,但它對上市公司現金股利決策的影響力卻不及QFII和社保基金等其他機構投資者,基金持股比例的影響系數只有0.024。究其原因,和國內機構投資者相比,QFII擁有更強大的資金背景和更成熟的投資理念,因此國內上市公司為吸引QFII投資,其現金股利政策的制定可能更偏向QFII的需求。

過往有研究表明[16-17],許多機構投資者雖持有上市公司較大比例的股份,但現金股利支付并沒有受其顯著影響。本文與他們的結果不同的原因可能在于,股權分置改革完成之前我國機構投資者規模較小,在上市公司的持股比例相對較低,因此并不具備較強的影響力,所以機構投資者以往不得不采取“用腳投票”的策略;但隨著各類機構投資者的快速發展,在市場中所占份額的大幅度提高,他們有能力主動積極參與到公司的管理和決策中,從而推動現金股利發放以回報股東。

(四)基于理論假設H4的實證研究

根據“股利信號傳遞”和“股利代理成本”理論,市場會在機構投資者介入某上市公司后給予該公司正向的評級;而機構投資者往往偏好現金分紅,因此上市公司可能通過制定相關現金股利發放的政策來吸引機構投資者(即“迎合行為”),從而獲得市場溢價。表5、表6中模型(6)~(9)對應假設4,其F值在1%顯著性水平下,都通過了整體顯著性檢驗;所有模型的單變量t檢驗也均在5%顯著性水下得到通過,說明模型變量選擇得當。

表5的模型(6)和模型(7)中“機構投資者持股比例(Inst)”系數都顯著為正,說明上市公司在本期制定現金股利政策時、會參考上一期機構投資者對于本公司股票的持股情況;若上一期機構投資者的持有較多流通股,則上市公司本期將會制定更積極的現金股利政策,選擇更多分紅回饋給投資者。表6的模型(8)和(9)則反過來檢驗本期機構投資者投資行為,是否受上一期現金股利政策的影響:模型(8)中Div的回歸系數為0.02,表明若上市公司在t-1期選擇發放現金股利,那么機構投資者在t期時將增加持股;模型(9)中Profit的系數約為0.024,意味著若上一期現金股利每股增加1塊錢,則機構投資者下一期持股比例平均將增加2.4%左右。結果也顯示,反映t-1期上市公司經營狀況的負債水平與盈利能力等控制變量,也會顯著影響t期的機構投資者持股和現金股利政策的決定。綜上所述,我國上市公司發放現金股利行為符合“股利迎合理論”,現金股利決策的確會考慮機構投資者偏好,會利用現金股利發放來吸引機構投資者投資,從而獲得更多的市值溢價。

表5 機構持股對股利發放的影響

五、結論與政策啟示

本文利用中國A股上市公司的相關數據和機構投資者持股的數據,通過描述性統計和計量回歸模型,實證分析了我國機構投資者持股對上市公司現金股利發放決策的影響。研究結果發現:

第一,中國證券市場在2005年股權分置改革后走上了正軌,近些年由于國家政策傾斜和法律法規支持,機構投資者無論是數量還是規模都得到了飛速發展,對上市企業的公司治理如股利政策、發揮著越來越大的作用。在樣本期間,研究發現越來越多上市公司實現了向投資者發放現金股利作為回報,且支付現金股利公司的經營狀況和發展潛力普遍高于不發放現金股利的公司。機構投資者持股比例較2008年前有了較大提高,根據“股利代理成本”和“股利信號傳遞”理論,機構投資者將傾向于持有更多的發放現金股利的上市公司股份。

表6 股利政策對機構持股的影響

第二,理論假設H1和H2的實證表明,機構投資者持股會顯著影響上市公司是否發放現金股利、發放現金股利的額度以及發放現金股利的強度;而且,機構投資者持有上市公司流通股比例越大,每股現金股利支付水平越高。這說明我國機構投資者成為上市企業主要大股東后,可有效扭轉以往上市企業少發放現金股利的局面,機構投資者利用其專業知識在股東大會上積極參與決策,影響現金股利發放水平進而可有效監督公司管理層,從而優化公司治理結構、保護中小股東權益。

第三,考慮到以往研究中較少區分不同機構投資者影響力的差異性,本文提出了理論假設H3。實證發現,盡管除了證券公司以外的各類機構投資者持股都對上市公司現金股利決策的影響顯著,但不同類別機構投資者的影響力卻差異巨大,存著明顯的機構投資者投資行為影響的異質性。而且在所有機構類別中,平均持股比例最大的基金公司對上市公司現金股利決策的影響力,明顯還不及QFII和社保基金等其他機構投資者大,這可能與QFII等擁有更強大的資金背景和更成熟的投資理念有關。

第四,為檢驗中國上市公司現金股利發放的政策是否可用“股利迎合理論”來解釋,文章提出了理論假設H4,并考察了t期和t-1期機構投資者持股比例與上市公司發放現金股利之間的相互作用。實證表明,上市公司在本期制定現金股利政策時,會參考上一期機構投資者對本公司股票的持股情況;反過來,上一期上市公司的現金股利政策,也會影響下一期機構投資者的投資增減倉行為。由此可見,我國上市公司發放現金股利行為符合“股利迎合理論”,上市公司的現金股利決策的確會考慮機構投資者偏好。然而,上市公司采用這種現金股利迎合行為,到底是為了向投資者傳達公司經營現狀良好、未來發展潛力巨大的積極信號,還是為了混淆視聽、蒙混市場僅僅以謀取短期市值溢價,仍值得作進一步的深入探究。

綜上,本文系統檢驗了主要的現代現金股利政策理論,包括 “股利信號傳遞理論” “股利代理成本理論”“機構投資者角色假說”以及“股利迎合理論”,實證經驗證據表明它們對近些年中國A股上市公司現金股利政策從不同角度上均有較強的解釋效力,這在一定程度上印證了中國股票市場的成熟度較股權分置改革前有所提高。同時,我們還驗證了不同類別機構投資者的投資行為對上市公司股利政策的影響力存在巨大差異,而把機構投資者視為一個整體將混淆這個事實。為進一步改善上市公司包括股利政策在內的治理結構,國家應持續鼓勵和幫助機構投資者的發展,擴大機構投資者的持股比例、改善我國股票市場參與主體的結構。同時,對公募基金、QFII、社保基金和證券公司等不同類別的機構投資者進行分類指導與監管,繼續加強我國機構投資者的多元化異質性特征,從而促進機構投資者之間的競爭、交流和良性互動,以督促上市公司制定合理的股利政策、更好的保護投資者利益。