影子銀行相對規模對房地產企業公司績效的影響

李雅凝

【摘要】本文以房地產行業作為研究對象,選取了2000年到2016年共57家房地產上市企業的面板數據作為樣本,對影子銀行相對規模與房地產企業公司績效的關系進行了實證分析,探討了當期和滯后一期的影子銀行相對規模對房地產企業公司績效的影響。研究結論為正確指導影子銀行信貸參與房地產市場提供了理論依據。

【關鍵詞】影子銀行相對規模 房地產行業 公司績效 固定效益模型

一、引言

影子銀行是不同于傳統商業銀行的一種非銀行金融機構,它游離于銀行監管體系之外、可能引發系統性風險和監管套利等問題的信用中介體系,它能為企業提供更易得、更自由的融資渠道。而房地產行業恰恰是在一眾行業中最需要外部融資來提供資金支持的行業之一,這不僅因為房地產的建設需要巨額的起始資金,還因為我國政府制定嚴格的監管措施限制了房地產開發商從傳統融資渠道籌集資金,影子銀行的出現恰好能為房地產行業擴張融資渠道,滿足其資本需求。

二、文獻綜述

呂健(2018)在《影子銀行有助于中小企業發展嗎》一文中采用動態空間面板數據模型,探究了影子銀行對中國不同地區和不同行業的中小企業所造成的不同影響。譚中明、周揚帆等(2016)發現,短期內影子銀行的發展會對中小企業的發展產生負影響,但在長期內影子銀行對中小企業的發展有促進作用。范文靜(2017)認為影子銀行的發展能拓寬房地產企業的融資渠道,從而促進房地產行業發展,同時影子銀行的發展還會削弱貨幣政策對整體經濟以及房地產市場的調控效果。

對于房地產行業的績效問題,朱婧(2018)在《金融市場化、債務融資與公司績效——基于上市房地產開發企業的實證研究》一文中提出,房地產開發公司總體債務融資水平、長期資本負債率以及流動負債都對公司績效有正向作用,但流動負債的影響程度最弱,顯著性也明顯較小;另外,研究發現由于我國金融行業所能提供的融資渠道不夠通暢,導致了房地產企業發展過度依賴于債務融資。

通過對現有文獻的總結可以得出:作為資本密集型行業,房地產企業融資需求量大,而在我國較為嚴格的政策監管下其融資需求難以被滿足,因此影子銀行這樣一個新興的融資渠道對于房地產行業的績效和發展起到的作用不容小覷。

三、研究假設與模型設計

1.提出假設

假設一:影子銀行對房地產企業公司績效存在正向影響。

假設二:影子銀行對房地產企業公司績效存在負向影響。

2.樣本選取

為了實證檢驗的需要,對2000年至2016年在我國滬、深股市上市的所有上市房地產公司進行了篩選,剔除了近年來財務異常的ST上市公司和數據缺失或數據異常的公司,最終篩選出57家公司作為代表,本文所用的房地產企業財務數據來源于銳思數據庫,宏觀經濟數據來自于國家統計局網站。

3.變量定義

(1)被解釋變量

以公司績效為本文研究的被解釋變量。為克服單一指標的局限性,本文選取了5個財務績效指標:ROA(總資產收益率)、ROI(凈資產收益率)、EPS(每股收益)、BPS(每股凈資產)、PPO(營業利潤率)和1個非財務指標托賓Q值,并利用主成分分析法將6個指標合為一個綜合指標P來評價公司績效,以此全面反映樣本公司績效的水平。

(2)解釋變量

本文運用李建軍(2010)提出的一種間接方法測度影子銀行的信貸規模,由于我國中小型企業信用風險高、借貸金額小,很難從正規傳統金融體系中獲取貸款,因此這部分企業的借貸需求只能通過影子銀行等非傳統金融機構來滿足。根據經濟學原理,從借款人所創造的GDP可以倒推出每一單位GDP所對應的信貸資金支持,我們用單位GDP貸款系數記做Ry;把中小企業獲得的正規金融機構貸款與其創造的GDP的比值用Re表示;Re與Ry的比值用于衡量傳統銀行對企業的融資需求滿足程度,記做S,設Ys為中小企業、個體私營企業所創造的GDP,則未觀測信貸規模為:

NOLs=Ry*Ys*(1-S)

本文采取未觀測信貸規模NOL和滯后一期的未觀測信貸規模NOLS作為解釋變量,用于衡量影子銀行相對規模。通過搜集相關數據,最終得到2000—2016年我國影子銀行相對規模。

(3)控制變量

引入人均GDP指數、一年期企業短期貸款基準利率r作為宏觀控制變量,選取資產負債率DTAR、營運資金比率WCR、營業外收入占比NMIR、主營業務利潤占比MIR作為微觀控制變量,以此較為全面地衡量房地產企業財務狀況。

(4)模型設計

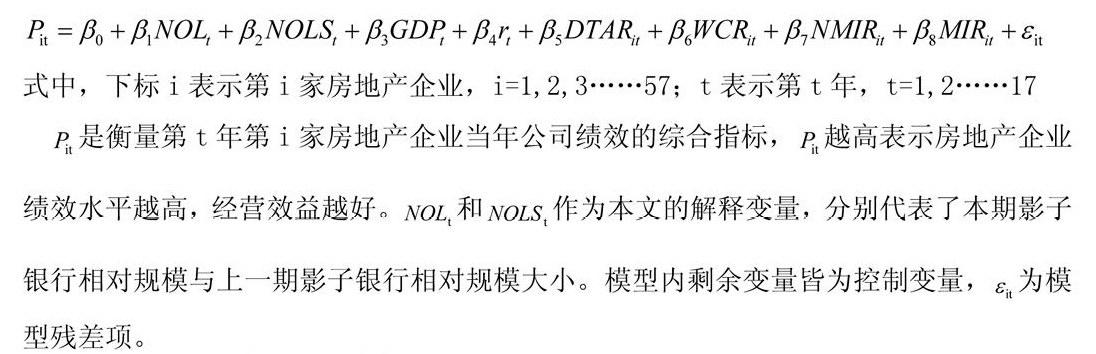

根據理論分析和提出的假設,猜想影子銀行相對規模以及滯后一期的影子銀行相對規模與房地產企業公司績效呈線性關系,建立模型:

四、實證結果及分析

1.綜合指標P的計算

本文采用主成分分析法計算綜合指標P。在對數據進行標準化后,通過SPSS求解出相關系數矩陣、特征根及其貢獻率。其中,相關系數表明六個變量之間存在顯著相關性,可進行主成分分析。變量共同度最后一列的數據大于0.8,表明提取的主成分對每個變量的解釋程度都較高。在方差貢獻表中,有兩個特征根大于1,所以本文提取兩個主成分。第一個主成分的方差貢獻率為55.377%,第二個主成分的方差貢獻率為23.103%,即兩個主成分共解釋了總變量的78.48%。接著將主成分系數乘以各個變量標準化之后的變量(此處用zxi來表示),求出兩個主成分的表達式:

最后以各主成分對應的方差貢獻率為權重,寫出綜合績效P的表達式:

P=0.55377 f1+0.23103 f2

本文利用綜合績效表達式求出主成分P的數據值作為評價房地產上市公司績效的綜合指標,下文將以P作為被解釋變量進行實證分析和相關檢驗。

2.相關性檢驗

從相關系數表中可以看出,該模型中的解釋變量與控制變量之間的相關系數絕對值絕大多數在0.5以下,表明各變量之間不存在嚴重的多重共線性問題,模型設定較為合理。

3.實證結果分析

本文收集了2000—2016年房地產企業公司各項財務指標以及全社會影子銀行相對規模的數據,建立固定效應的面板數據模型,運用SPSS22.0和statal4.0軟件對模型進行回歸分析,得出結果。

由回歸結果可知,該模型調整后的總體擬合優度為0.562,表明模型對影子銀行相對規模與房地產行業公司績效之間關系的解釋程度較好。

當期影子銀行相對規模、滯后一期的影子銀行相對規模、營業外收入占比、主營業務利潤占比、營運資金比率和人均GDP指數的P值均小于0.05,說明這些變量在5%的水平上與房地產企業經營績效顯著相關,而一年期企業短期貸款基準利率和資產負債率這兩個變量則不顯著。

當期影子銀行相對規模與滯后一期的影子銀行相對規模均能通過顯著性檢驗:在5%的置信水平下,兩變量對房地產企業公司績效呈現顯著正相關。兩變量的系數分別為-0.176和-0.227,表明當期影子銀行相對規模和滯后一期的影子銀行相對規模都擴大1%時,房地產企業公司總經營效益將會減少約0.403%。

五、研究結論與建議

1.研究結論

本文研究得出結論:當期與滯后一期的影子銀行相對規模和房地產企業公司績效呈現顯著的負相關,這說明隨著影子銀行相對規模的擴張,我國房地產企業的經營績效會受到負面沖擊,滿足前文提出的假設二,其原因在于:首先,影子銀行的風險具有隱匿性,因此其對房地產公司績效的負面影響不會在當期就有所顯現,而是在經過一段時滯后才能夠顯現。其次,影子銀行所帶來的系統性風險是具有傳染性的,它造成的連鎖性破壞會導致其他金融機構也受到不良影響,使房地產企業融資問題變得更為棘手。另外,影子銀行由于自身信用風險較高,導致信貸成本也遠高于其他融資途徑,這抵消了影子銀行交易成本低、手續便捷等優勢,綜合形成了影子銀行相對規模對房地產企業績效的負向沖擊。

宏觀控制變量里的政策變量(一年期企業短期貸款基準利率)對房地產企業公司績效沒有顯著影響,這是由于政策變量發揮效力往往需要經過一段時滯,無法在當期體現。

微觀控制變量能反映每個獨立的企業參與金融活動的情況以及財務狀況,因此營業外收入占比、主營業務利潤占比、營運資金比率這些控制變量都與公司經營績效顯著相關,這也符合已有的研究成果及理論機理。

2.政策建議

應控制影子銀行相對規模的發展,一方面要改變房地產行業較為單一化的融資結構,政府相關部門應積極創造條件拓展房地產行業的融資渠道,減少其對銀行信貸的過度依賴,為它們提供更穩健的資金來源。另一方面,應當盡快出臺及完善相關法律,規范影子銀行體系的發展,使得它所提供的資金確實能推進企業平穩健康發展,而不是為其帶來更大的經營風險。