半年7位經(jīng)理離職 單季規(guī)模大縮水 公募老十家廣發(fā)基金如何破局

張桔

今年上半年離職的公募基金經(jīng)理人數(shù)約為130人,其中離職人數(shù)最多的公司是廣發(fā)基金。查閱廣發(fā)基金網(wǎng)站統(tǒng)計,上半年該公司先后離職的基金經(jīng)理包括了王小松、王文燦、吳超、王小罡、張繼楓、魏軍、馬文文7人,同時公司亦公告基金經(jīng)理助理林逵也離任。

屋漏偏逢連夜雨,從廣發(fā)基金二季度的公募管理規(guī)模和排名來看,其不僅從首季的第八位退居至第十位,更為重要的是,其公募資產(chǎn)管理規(guī)模一個季度縮水了約490億元。

登頂離職榜“首位” 7位基金經(jīng)理緣何轉(zhuǎn)身離開

Wind表明,目前廣發(fā)基金旗下的公募基金數(shù)量為190只,基金經(jīng)理人數(shù)為45人,平均每人管理著約4.25只基金產(chǎn)品,同時基金經(jīng)理的平均任職年限為4.36年。

今年上半年,廣發(fā)基金旗下的七位基金經(jīng)理由于種種原因選擇辭職,這一數(shù)字也居于內(nèi)地公募基金公司的首位,而并列第二的是東方基金和匯添富基金,兩家基金公司離職的基金經(jīng)理人數(shù)均為5人。具體就離開的7人來看,除去魏軍在任期間主要是掌舵量化基金產(chǎn)品之外,其余的6人基本都是主要管理著公司的權(quán)益類產(chǎn)品。

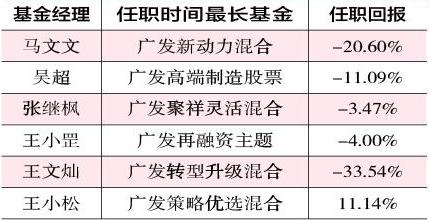

值得注意的是,《紅周刊》記者綜合統(tǒng)計發(fā)現(xiàn),這6位基金經(jīng)理基本具備如下的兩個特點:首先,他們在廣發(fā)的基金經(jīng)理崗位任職期間普遍較短。除去王小松任職時間達(dá)到約4年半外,王文燦、吳超和張繼楓均擔(dān)任基金經(jīng)理不足兩年,而馬文文和王小罡擔(dān)任基金經(jīng)理也僅約兩年半的時間。其次,就在任廣發(fā)期間所交出的成績單來看,除去王小松之外,其他幾位的業(yè)績基本均不及格,例如其中任職時間最短的吳超。來自天天基金網(wǎng)的數(shù)據(jù)顯示,其僅管理過廣發(fā)高端制造股票一只產(chǎn)品,但在1年零222天的時間中僅錄得了-11.09%的任職回報;同樣僅管理過1只產(chǎn)品的還有馬文文,其在廣發(fā)期間僅管理過廣發(fā)新動力混合,他在兩年零113天的時間中僅僅錄得了-20.60%的任職回報。

其中,王小松的離開或許籠罩著一層疑團(tuán),因為他所管理產(chǎn)品的業(yè)績“毀譽(yù)參半”。從今年3月至5月,王小松先后卸任了其所管轄的五只廣發(fā)權(quán)益產(chǎn)品,其中既有廣發(fā)內(nèi)需增長這類今年名列前茅的產(chǎn)品,同時也有廣發(fā)成長優(yōu)選這樣今年業(yè)績倒數(shù)、清盤危機(jī)隱現(xiàn)的產(chǎn)品。

6位離職權(quán)益類基金經(jīng)理所轄部分基金情況一覽

“或許問題是出在其管理多年的廣發(fā)策略優(yōu)選這只基金身上,它是廣發(fā)基金少有的規(guī)模在30億元以上的主動權(quán)益類基金;這只基金雖然成立較早,但自王小松管理以來收益表現(xiàn)并不亮眼,多數(shù)年份的表現(xiàn)處在同類中游水平,在2018年更是處于同類倒數(shù),雖然今年通過在保險、地產(chǎn)、新能源、電子等板塊的配置使得業(yè)績有所回暖,但是長期表現(xiàn)還是有負(fù)占基金份額主導(dǎo)的個人投資者的期待。”一位不愿具名的業(yè)內(nèi)人士如是判斷。

新聘五位基金經(jīng)理 “菜鳥”接手焦點產(chǎn)品能否讓人心安

在7位基金經(jīng)理離職的同時,廣發(fā)基金也新聘任了5位基金經(jīng)理,分別是朱坤、陳少平、洪志、田文舟和羅洋。他們在從業(yè)已經(jīng)超過15年半的現(xiàn)任投資總監(jiān)易陽方的帶領(lǐng)下,能否讓老十家廣發(fā)重?zé)ɑ盍δ兀恳钻柗皆群蠊芾淼膹V發(fā)系基金達(dá)到了10只之多,但目前他在管的僅剩廣發(fā)創(chuàng)新驅(qū)動靈活配置一只,且還是與女將張東一聯(lián)袂掌舵。大有退居二線之意。

有趣的是,這其中隱藏著一位偽菜鳥基金經(jīng)理陳少平,作為昔日嘉實的明星基金經(jīng)理,她所接手的恰好是王小松曾經(jīng)所打理的廣發(fā)改革先鋒。聚焦另外四位新上任的基金經(jīng)理,其中洪志似乎是主要專攻債券領(lǐng)域的固收基金經(jīng)理,而其余三位則可以說是權(quán)益基金團(tuán)隊的新生力量:其中,比起田文舟和朱坤均與他人聯(lián)袂掌舵,羅洋似乎更被寄予厚望,其獨自擔(dān)綱了規(guī)模超過30億元的廣發(fā)策略優(yōu)選。廣發(fā)策略優(yōu)選實是公司目前規(guī)模排進(jìn)前五位的主動權(quán)益類老牌產(chǎn)品。

同樣讓人不解的還有廣發(fā)轉(zhuǎn)型升級。目前該基金的現(xiàn)任基金經(jīng)理是高翔,高翔是于2017年11月才加入的廣發(fā)基金,但其正式走馬上任基金經(jīng)理實際是開始于2018年4月,且其管理的多只產(chǎn)品均為債券型產(chǎn)品,如今讓其獨自擔(dān)綱靈活配置型混基廣發(fā)轉(zhuǎn)型升級,是否要延續(xù)此前投資中“重債輕股”的思路呢?截至今年二季度末,廣發(fā)轉(zhuǎn)型升級的規(guī)模也僅余0.69億元,清盤的警報隱隱響起。

“實際上,廣發(fā)權(quán)益類基金的問題在于規(guī)模上不去,這對基金經(jīng)理的操作形成了明顯的制約。”前述不愿具名的人士分析,“實際上權(quán)益團(tuán)隊中的李琛、傅友興、劉格菘都是頗具實力的人物,但對于頭部基金公司而言,其所可能欠缺的就是一個年度狀元,尤其對比總部同在廣州的易方達(dá),該公司近年來先后涌現(xiàn)過狀元宋昆和蕭楠,一次年終折桂對公司的品牌效應(yīng)和渠道推廣將帶來質(zhì)的飛躍。”

而綜合《紅周刊》記者的采訪,實際上多位業(yè)內(nèi)人士更為看好的廣發(fā)權(quán)益基金經(jīng)理應(yīng)該是傅友興。馮鵬飛指出:“傅友興現(xiàn)任廣發(fā)基金價值投資部總經(jīng)理,其管理的廣發(fā)穩(wěn)健增長年化復(fù)合收益率為16%,其在2018年的跌幅也僅為7.78%。”但是,記者也注意到,短期其或許是因為倉位的緣故,即便是廣發(fā)穩(wěn)健增長,今年同類排名也處在后二分之一之列。

不過,愛方財富總經(jīng)理莊正卻有著不同的見解:“要成為權(quán)益團(tuán)隊的領(lǐng)軍人物,首先是要有管理大資金的能力,要看他的管理規(guī)模不少于20億元;其次是要有過硬的業(yè)績;再次是要看資歷,管理基金時間在3年以內(nèi)的基金經(jīng)理可以排除了。目前來看,廣發(fā)尚無可以成為領(lǐng)軍人物的基金經(jīng)理,易陽方雖然逐步退出直接管理產(chǎn)品的一線崗位,但他在廣發(fā)的地位無人能夠撼動。”

大數(shù)據(jù)基金成公司“敗筆” 廣發(fā)基金公募產(chǎn)品規(guī)模隱憂浮現(xiàn)

Wind表明,截至今年二季度末,目前廣發(fā)基金旗下的公募資產(chǎn)規(guī)模約為4452.3億:其中貨幣基金的規(guī)模排在首位,約為2497.11億;債券型基金的規(guī)模排在其次,約為988.87億,固收類產(chǎn)品的合計規(guī)模占比約為78%。對比來看,權(quán)益類產(chǎn)品的合計規(guī)模占比約為21%;此外,廣發(fā)旗下還有規(guī)模極為少量的QDII基金和另類投資產(chǎn)品。

《紅周刊》記者采訪獲悉,實際上廣發(fā)基金近幾年還是在豐富產(chǎn)品類型上下了頗多功夫,但是似乎并沒有取得預(yù)料之中的收效。首先是滬港深和QDII類基金產(chǎn)品,廣發(fā)基金旗下目前已經(jīng)成立的滬港深有三只,它們分別是廣發(fā)滬港深行業(yè)龍頭、廣發(fā)滬港深新起點、廣發(fā)滬港深新機(jī)遇,雖然規(guī)模尚可,但是仔細(xì)從今年以來的凈值增長率分辨,三只產(chǎn)品今年以來的業(yè)績表現(xiàn)均乏善可陳,其中廣發(fā)滬港深行業(yè)龍頭迄今的業(yè)績更是僅為7.54%。進(jìn)一步從公司的QDII基金來看,雖然廣發(fā)坐擁12只產(chǎn)品,但是其中大多數(shù)為指數(shù)型QDII,且其中大部分產(chǎn)品的規(guī)模徘徊在兩億甚至兩億以下,處于長期迷你化生存的狀態(tài)。

值得注意的是,在近年來公募涌動過的多種主題的創(chuàng)新潮中,實際上廣發(fā)基金最為積極參與的就是大數(shù)據(jù)基金了,而公司旗下的這類產(chǎn)品基本都由基金經(jīng)理季峰所管理。來自于天天基金網(wǎng)的數(shù)據(jù)表明,他所管理的大數(shù)據(jù)基金包括了廣發(fā)東財大數(shù)據(jù)、廣發(fā)百發(fā)大數(shù)據(jù)價值混合、廣發(fā)百發(fā)大數(shù)據(jù)成長混合、廣發(fā)百發(fā)大數(shù)據(jù)精選混合等。

雖然這其中有兩只產(chǎn)品成立于2015年而另兩只產(chǎn)品成立于2017年,但是截至二季度末,上述產(chǎn)品的最新規(guī)模皆頗為袖珍:以其中成立時間最晚的廣發(fā)東財大數(shù)據(jù)混合為例,公司在今年二季度末的最新規(guī)模僅為0.95億元。究其原因,實際上互聯(lián)網(wǎng)因子并沒能助力基金走在曲線前端,而基金經(jīng)理季峰所管上述產(chǎn)品的最新任職回報也均為負(fù)值。而除去大數(shù)據(jù)基金之外,公司旗下采用多空股票策略的廣發(fā)對沖套利基金的最新規(guī)模也僅有兩個億。

整體來看,對比廣發(fā)第一季度末和第二季度末的公募資產(chǎn)管理規(guī)模,實際上公司單季縮水了大約490億元。從原因來看,廣發(fā)基金一季度資產(chǎn)規(guī)模縮水的產(chǎn)品主要集中在包括貨基和短期理財基金在內(nèi)的流動性管理產(chǎn)品和以廣發(fā)1-3年國開債為代表的短端債券指數(shù)基金,流動性管理產(chǎn)品規(guī)模下降的主要原因還是因為今年市場流動性較好,貨幣市場利率始終處于低位,貨幣基金收益率持續(xù)向下,這類產(chǎn)品的吸引力不強(qiáng)。

而短端債券指數(shù)基金由機(jī)構(gòu)配置盤為主導(dǎo),今年4月債市一度因為流動性邊際收緊以及宏觀數(shù)據(jù)向好出現(xiàn)了大幅反彈,機(jī)構(gòu)可能也在此期間減少對這類產(chǎn)品的配置需求。當(dāng)然就固收團(tuán)隊來說,實際上其他隱藏的風(fēng)險點也正在逐漸浮出水面:例如固收基金經(jīng)理代宇一人所管理的產(chǎn)品就超過了10只。(記者也注意到,廣發(fā)基金目前正在發(fā)行的景利純債的擬任基金經(jīng)理也是代宇)