違約浪潮中的困境企業重組新機遇

鄭華玲

2018年,違約浪潮以愈演愈烈之勢迅猛地席卷了中國金融市場,無論是傳統銀行信貸資產,還是信托產品、資管產品、信用債、股票質押式回購等均未能幸免。進入2019年以來,國內債務違約的浪潮并未退去,2018年下半年各類支持實體企業的政策頻出,市場違約的節奏雖然有所放緩,但整體趨勢依舊未改。這場違約浪潮波及的各類企業數量之多、違約資產規模之巨和持續時間之久,無一不表明著“大違約”市場已經來臨。

本文結合鼎一投資在中國困境企業重組領域多年的觀察與探索,探討在違約浪潮中的困境企業重組新機遇。

困境企業重組迎來機遇期

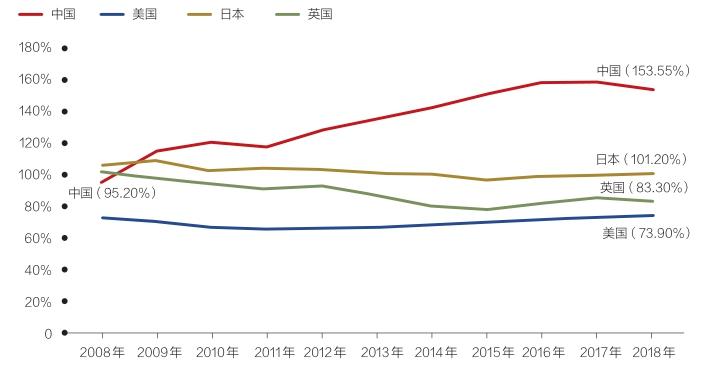

過去十年,國內經歷了三輪舉債周期應對經濟調整的壓力,包括2009年4萬億元的企業部門舉債、2012年的政府部門舉債,以及近年的居民部門舉債。目前,我國非金融企業部門杠桿率已經飆升至154%,高于美、英、日等發達國家。

近年內需對經濟拉動出現疲軟,外需受到貿易沖突的挑戰具有一定的不確定性,中國經濟承受內外的雙重壓力。但在高負債之下,國內實體企業繼續舉債已經難以為繼。

因此,自2017年起,央行推動了“金融去杠桿”,2018年資管新規正式發布,影子銀行逐漸式微,使得貨幣增速和社融增速持續回落。受金融去杠桿的影響,國內實體企業的信用期限結構發生了改變。

以票據融資為代表的短期融資快速擴張,票據融資新增余額占新增人民幣貸款由2018年1月的1.20%持續提高至2018年12月的31.44%,今年有所下滑但5月仍高達9.59%。相對地,中長期貸款新增余額占比由2018年1月的66.24%降低至2018年12月的46.81%。票據融資量攀升實際上反映了銀行信貸供給短期化,近期降準等一系列貨幣放寬舉措的實施對需要長期資金匹配優秀產能擴張、產業鏈收購整合等發展項目的民營企業而言并沒有做到完全匹配。

從社會融資規模的組成來看,銀行貸款占比最高,超過社會融資規模的80%,其次是企業債券,兩者共占整體比例超過90%,貸款及債券等間接融資是企業融資的主渠道,但實行去杠桿后,企業直接融資獲得資金有待提升,完成資金補位,如通過一級市場進行股權融資,通過二級市場發行股票募集資金等。但目前,國內實體企業的直接融資情況亦不容樂觀。

圖1:各國非金融企業部門杠桿率

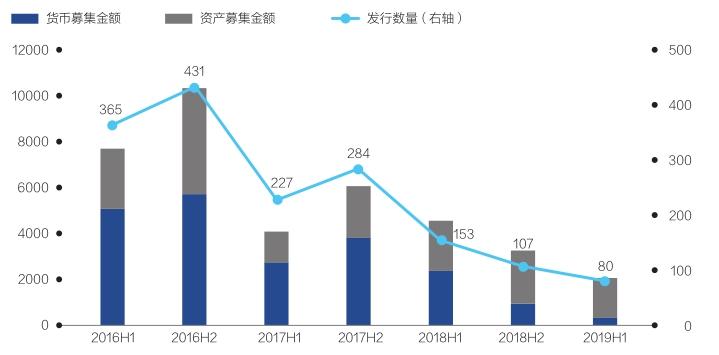

圖2:國內上市公司定向增發實施數量及規模

在一級市場股權融資方面,投資機構普遍面臨募資難題。根據CVSource的數據顯示,2018年私募股權市場募集基金數量達到3541只,基本與2017年持平,但增速急劇放緩;在基金募資規模上,2018年人民幣基金共披露募集完成10814.12億元,同比大幅下滑35%。

在二級市場上市公司再融資方面,作為主要渠道的定向增發持續萎縮。在2016年,定向增發的再融資占比高達90.32%,合計發行796次,募集超過1.8萬億元;但自2017年上半年受定增新規和減持新規的影響,上市公司在2018年全年合計發行僅260次,募集7848億元,相比高峰期的2016年分別減少67%、57%,尤其是貨幣募集金額顯著下滑。

國內民營企業資產負債情況惡化

當前獲得表內貸款融資的能力相對較弱的民營企業,普遍面臨融資難、融資貴的問題,造成資產負債情況惡化,償債能力下降,甚至出現債務違約、進入破產的境地。

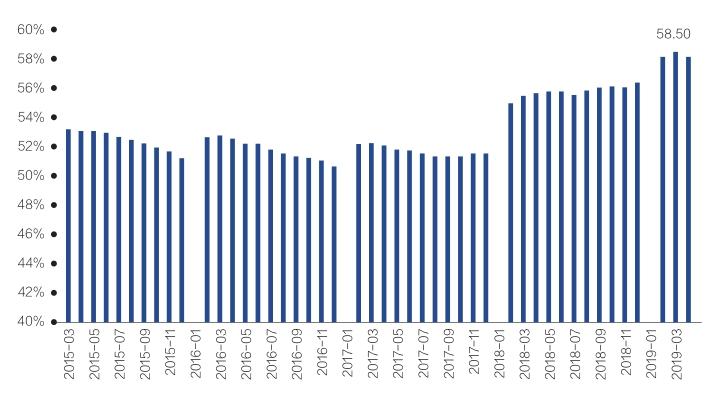

一方面,國內民營企業的資產負債率在2018年及2019年出現明顯攀升,在今年3月份達到58.50%的高位。民營企業的資產負債表惡化,債務負擔愈趨嚴重。

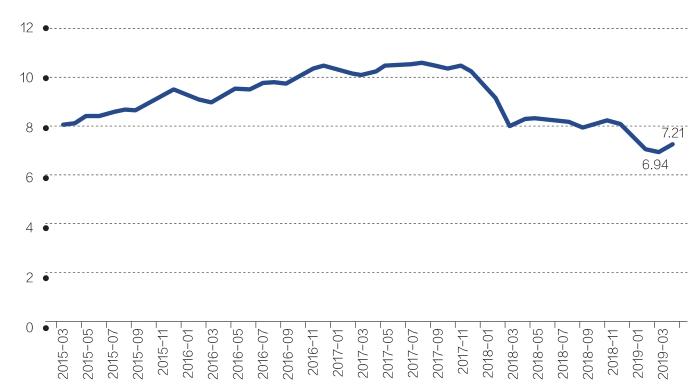

另一方面,國內民營企業的利息保障倍數亦在同期出現明顯下滑,在今年3月份達到6.94倍的低點。部分民營企業的經營成果可能難以覆蓋利息費用,面臨債務違約的風險。

困境企業投資的趨勢與機遇

商業銀行不良貸款是傳統困境企業重組中最重要的組成部分之一,也是投資者介入困境企業重組的重要抓手之一。從商業銀行不良貸款規模來看,2018年末,我國商業銀行不良貸款余額已經突破2萬億元,距離2015年6月剛剛突破1萬億元僅過去三年半的時間。

除去傳統銀行不良信貸資產,2018年以來其他各類型違約資產的市場規模也急劇擴大,達到各自歷史的峰值。對投資者而言,投資品種的豐富為他們提供了介入困境企業重組投資的多樣化的方式。

近年來,信托、券商等非銀金融機構的風險項目逐漸增加,尤其是進入2018年以后,非銀金融機構的風險項目激增,采用多種方式化解風險項目是整個市場面臨的巨大考驗。以信托為例,2018年全年信托行業風險項目個數872個,規模達到2221.89億元,項目個數和規模分別較上年末增幅達到45%、69%。其中,民企及民企上市公司是違約“重災區”。

與銀行長期具有成熟的處置團隊體系和豐富的不良債權處置經驗不同,信托、券商等非銀金融機構批量處置風險項目的能力與自身的需求并不能及時匹配。因此,相比于往年,它們在市場中更為積極地尋求外部合作方對風險項目進行聯合重組,或直接進行對外轉讓。其中,不乏涉及優質的困境企業股權或債權的項目機會。

圖3:國內民營企業資產負債率

隨著風險項目重組與轉讓流程的完善,非銀金融機構未來勢必成為困境企業重組投資項目的重要來源之一,在困境資產的賣方市場中扮演更為重要的角色。

國內信用債券的違約自2016年開始逐漸常態化。針對境內具有違約風險的高收益債券和違約債券投資機會與策略的研究和實踐早在彼時就已經興起。

2018年,國內債券市場違約又迎來歷史新高峰,全年共125只債券發生違約,違約債券發生余額激增至1210億元人民幣,超過往年的總額。其中違約主體以民營企業為主,其違約余額占整體比例高達83.70%,其中民營上市公司的占比更是急劇上升,占當年總債券違約余額的20.82%。2019年,截至至6月20日,已有89只信用債違約,并出現了不少“新面孔”。

經歷這三年多時間的摸索與實踐,市場上投資具有違約風險的高收益債券和違約債券的策略出現了一些可以借鑒的實例。包括鼎一投資在內的部分困境資產投資者基于困境資產投資積累的重組能力和司法處置能力,積極探索和布局這兩類策略的投資。尤其是違約債券的投資,因為往往涉及到與債務企業的談判、重組,且一般處置期限較久,對投資者的投資能力和資金期限均有不低的要求。

從違約債券處置手段而言,目前,我國債券違約后的處置方式還是以自籌資金償還和資產重組為主,通過破產清算的案例較少。

隨著近幾年企業資產重整和破產重整案例的增多,例如中鋼、永泰、山水等均是資產重組形式清償;*ST超日、*ST云維、中國二重、云南煤化工等,均是在破產重整過程中涉及到了債券的處置。這些豐富的重組實例為違約債券投資提供了寶貴的經驗。

此外,繼在銀行間市場推出債券匿名拍賣之后,交易所市場也在5月24日推出了對違約債券、高收益債券的轉讓、結算等安排。為違約債券引入了二級市場,有助于市場對違約債券的定價、清算或投資。預計未來違約債券投資將成為介入困境企業重組重要投資策略之一。

圖4:國內民營企業利息保障倍數

2018年,隨著上市公司及股東流動性的緊張,以及二級股票市場大幅下跌帶來的負面影響,上市公司控股股東高比例質押風險問題充分暴露,控股股東質押比例達到90%的上市公司數量基本呈直線上升的態勢。

截至2019年3月底已達480家;上市公司控股股東因債務違約,所持股票被司法凍結的負面事件在2018年開始激增,全年凍結次數近2000次,為2017年全年的6倍以上。2017年至2019年4月底已有332家上市公司的股票發生過司法凍結,涉及518名股東。上市公司控股股東質押爆倉風險為市場投資者通過債務重組、資產重組等形式獲取優質上市公司的股權成為可能。

近年來,除去銀行貸款、信托產品等,包括可交債在內的新的金融產品的運用,讓投資者投資的形式更加多樣化。以可交債為例,可交債是上市公司股東通過質押其持有的股票給托管機構,進而發行的公司債券,債券持有人有權在一定時間內依據約定價格將其轉換成公司股票的債券。它作為同時具備債性和股性的復合金融工具,是投資者以債權形式介入困境企業的有效工具之一。其與股票質押式回購具有一定的相似性。因此,同樣隨著股票市場行情的走弱,以可交債為媒介的投資機會也逐漸浮現。

相比于傳統的質押式回購交易,通過可交債方式介入困境企業股權投資還較為稀少,但也為市場投資者拓寬了投資思路和渠道。未來涉及違約的資產類型將會不斷豐富,包括可交債、可轉債在內的金融產品均會與困境企業的重組投資相掛鉤,這也對投資者的專業水平提出了更高的要求。

跨境重整投資機會趨勢顯現

中國企業的違約潮不僅僅影響著境內的金融市場,隨著近年來跨境資本的活躍,離岸市場已漸漸成為境內企業重要的融資渠道之一,境內外信用事件的聯動性也越來越強。因此,未來困境企業重組同時涉及到境內外資產和債權的情形也將越來越多。

以中資美元債為例,其發行規模自2010年起開始提速,2017年達到歷史峰值。2018年,受境外融資成本上升、人民幣面臨貶值壓力、境內違約風險等影響,中資美元債全年總發行規模較2017年峰值下滑了23.12%,但也達到1793.33億美元。

中資美元債以往出現過實質違約的主體并不多,這之中也包括了2015年美元債券違約的佳兆業集團。但是2018年以來,隨著境內債券市場大面積違約,中資美元債也遭遇了違約的高峰期,全年違約金額約30億美元,違約主體包括上海華信、國儲能源、五洲國際、剛泰集團、興業太陽能、洛娃科技等。

此外,根據聯合資信的統計,未來三年會有大量無評級或高收益中資美元債面臨到期償債。

2019年至2021年間,每年到期債務規模均超過1200億美元。隨著中國經濟繼續面臨調整壓力,未來中資美元債的違約風險也會隨境內企業的信用風險一同波動。隨著境外融資規模的擴大和違約風險的積蓄,未來同時在境內與境外擁有債券、其他負債和資產的困境企業將逐漸增多。

針對在境內與境外均有負債或資產的困境企業,單純地通過境內或境外債權的收購處置,較難參與、推動整個困境企業的重組。

如果投資者具備境內與境外共同投資的能力,將能夠更好地把握該類困境企業重組的投資機會,并享有其他不具備跨境聯動能力的機構所沒有的競爭優勢。

“大違約”市場已然來臨,中國困境資產投資行業在歷經約20年的發展后已經逐漸成熟,困境資產的類型和投資策略也極大豐富,期盼困境資產投資行業的繁榮發展。

(作者為鼎一投資董事長;編輯:陸玲)