基金分紅迎合了機構投資者的避稅需求嗎?

胡振飛 陳嫻 陳欣

(1.云南大學會計學院,云南 昆明 650500;2.Aarhus University, DenmarkAarhus 8200;3.上海交通大學上海高級金融學院,上海 200030)

引言

公募基金作為受公眾監督的投資公司,也會像上市公司一樣向持有人分紅。然而,基金的分紅政策在很多方面不同于上市公司的股利政策,如紅利來源、分配規則和監管規則等。因此,與大量研究上市公司股利政策的文獻相比,基金分紅政策沒有得到學術界的足夠重視。基金分紅一般具備的條件是:當年收益彌補以前年度虧損后方可進行分配;收益分配后,單位凈值不能低于面值;投資當期出現凈虧損則不能進行分配。這說明基金公司雖然受到多方面的要求和監管,但其分紅政策仍然具有一定自主性。因此,基金仍然可以有多種分紅政策,即何時分配、分配多少等。

根據Wind數據庫的統計,從2010年1月1日~2017年12月31日間,我國基金公司共有7030次不同程度的分紅,分紅導致基金凈值的降低,只是將資產從左口袋轉移到右口袋,并沒有使投資者的資本有額外增值,而且,基金分紅對基金公司來說是有成本的。例如,若市場行情較好時,基金凈值正處于穩步增長階段,過多過頻的分紅會干擾投資的節奏,畢竟分紅需要將投資標的變現為現金,過早地將資產變現將會喪失應有的投資機會,不利于投資者利益的最大化。而且,基金支付股息時需要支付成本(如交易成本)。因此,區別于再投資,基金分紅可能產生較高的機會成本或交易成本,最終由投資者支付。對基金公司而言,分紅導致基金凈值的減少,從而損失基金管理費,那為什么基金選擇分紅?一個合理的解釋是,基金分紅可以吸引資金凈流入,基金公司通過設定分紅政策來增加收入。

一直以來,我國公募基金的主要持有者是個人投資者,這與公募基金發展的社會定位相符。但近些年,機構投資者有大量持有的趨勢。據Wind數據庫統計,截止2017年12月31日,基金市值為114351.09億元,其中機構投資者占比49.56%,個人投資者占比50.04%,但剔除風險較低的貨幣基金后,機構占比61.04%,個人占比38.96%,機構投投資者持股比例遠超個人投資者。特別是在債券基金中,機構持有比例為91.33%,機構投資者幾乎全部持有債券基金。自2007年12月31日~2017年12月31日的十年中,剔除貨幣基金后,個人投資者持有的基金市值從27725.62億減少到18583.32億元,減少了9142億元,接近一萬億元。機構持有的基金市值占比從13.47%上升到61.04%,成為公募基金的主要持有人。我國基金分紅適用的稅收規則與美國等具有較大差異,在分紅所得方面,2002年《財政部國家稅務總局關于開放式證券投資基金有關稅收問題的通知》規定,“對機構投資者從基金分配中取得的收入,暫不征收企業所得稅;對企業投資者申購和贖回基金單位取得的差價收入,應并入企業的應納稅所得額,征收企業所得稅”。因此,企業或機構購買基金后的紅利所得免征所得稅,可能是機構比重上升的重要推動力量,本研究嘗試從機構投資者的稅收偏好角度,探尋基金分紅的動機。僅就機構投資者避稅預期而言,不同于股票型基金與混合型基金,債券型基金主要以國債、金融債等固定收益為主要投資標的,其凈值較為穩定,機構投資者投入的資本并不會有很大波動,而且沒有投資股權類基金管理復雜,所以申購與贖回費用較低,更適合考察上述動機導致的經濟后果。

本文可能的邊際貢獻主要在于:第一,國外關于上市公司分紅理論研究較多,如信號理論(Miller和Rock,1985)[21],迎合理論(Baker和Wurgler,2004)[3],但鮮有涉及基金分紅,而關于基金分紅與投資者稅收之間的關系,多以經驗證據為主(Thaler和Shefrin, 1981; Scholz, 1992;Graham和Kumar, 2006; Becker等., 2011)[30][25][15][6]。本文從機構投資者的稅收偏好導致的分紅需求壓力出發,構建了機構投資者分紅需求壓力與基金分紅及基金規模的理論分析框架。第二,就國內關于基金分紅的動機而言,不同于李科和陸蓉(2011)[31]和左大勇和陸蓉(2013)[35]對基金分紅的營銷策略動機和投資者不同理性程度的角度,針對我國機構投資者的獨特的紅利所得稅豁免制度,闡明了機構投資者避稅動機產生的分紅需求壓力對基金分紅的影響,為基金分紅動機的探查提供了不同的視角,從而拓展了現有文獻對基金分紅動因的研究。第三,本文還探討了機構投資者的紅利偏好對基金資金流動情況,從這一角度豐富了基金資金流入機制的相關文獻。

文獻綜述

資本利得和紅利的稅收差異是否影響基金分紅政策呢?研究表明,公司往往根據各類型投資者的稅收偏好改變其分紅策略(Miller和Modigliani,1961;Stiglitz,1983;Constantinides,1984)[20][28][11]。其實,在上市公司分紅領域中,Miller和Modigliani(1961)[20]率先提出了“客戶效應”假說,即上市公司會制定針對性的股利政策以吸引不同邊際稅率的投資者。對于基金公司而言,學者研究發現投資者的稅收狀況(tax situation)影響基金的投資決策。一方面,基金組合的未實現資本利得增加了未來基金的應稅分配,從而增加了潛在投資者的稅收負擔。即使現存基金持有人希望將資本利得盡可能延長以避免納稅,但是潛在的新投資者會被較小的未實現利得吸引。因此,基金經理有動機減少資本利得來吸引新投資者(Barclay等,1998)[5]。同樣的,基金經理人也會考慮稅收問題是否影響投資者的稅后收益。如果基金經理擔心投資者的紅利影響其稅收狀況,經理人傾向于持有資本利得的股票,賣出虧損的股票,并在同等條件下避免派息股票。經驗研究表明,合理避稅的投資策略對基金當前和未來的持有人都很重要。而且,投資者潛在的稅收負擔影響基金經理決策(Bergstresser等 2009)[7]。

一般而言,基金選擇收益和現金流最優的分紅政策(Chevalier和Ellison,1997;Christoffersen等,2013;Gil-Bazo和Ruiz-Verdú,2009;Bergstresser等,2009;Harris等,2012)[8][10][14][7][16]。基金管理公司的主要收入來自基金管理費,管理的資產越多,管理費越多,所以基金公司收益最大化的主要途徑是吸引資金凈流入(Chevalier和Ellison;1997;Harris等,2015)[8][16]。在“有限關注”理論假設下,基金分紅是基金公司增加資金凈流入的重要營銷策略,分紅后,基金的資金凈流入獲得了兩倍以上的增長(李科和陸蓉,2011;左大勇和陸蓉,2013)[31][35]。在基金經營層面來看,Barclay等(1998)[5]研究發現,在保證基金資金凈流入的情況下,基金經理采用或改變分紅策略,以減少未實現收益帶來的投資者稅務負擔。同時,投資者也會根據自身的稅收情況,采取不同的申購與贖回策略。從投資者層面來看,Auerbach(1979a)[2]認為投資者是自身利益最大化的,如果資本利得稅和紅利稅不一樣時,投資者財富最大化的方式是采取自身占優的投資策略。Stiglitz(1983)[28]和Constantinides(1984)[11]發現,投資者在購買基金過程中,會根據自身的稅收偏好,采取不同的應稅擇時策略。Trueman和Masulis(1988)[19]將現金股利的支付看作遞延分紅成本,不同納稅義務的投資者對分紅或投資策略看法是不同的,當潛在的紅利納稅義務增加(減少),股利支付也會相應減少(增加)。

國外學者認為基金分紅與否并不是靜態的,而是根據投資者的理性策略預期做出的動態決定。國內學者對于基金分紅動機的研究并不多見,以李科和陸蓉(2011)[31]提出的“有限關注理論”為主,但這仍是迎合投資者的一種方式。正如其所言,基金把分紅看作一種營銷手段以提高投資者對基金的關注度。由于投資者的關注力是有限的,分紅可以增加投資者對基金的關注,且在投資者有限理性情況下,基金分紅的宣告效應可以轉化為資金凈流入,但究其根本,這仍然是對投資者有限關注度的迎合行為。公募基金的主要投資者由個人投資者轉變為機構投資者,則機構投資者的理性策略預期即為基金決策的主要關注點。我國對機構投資者投資基金的紅利稅豁免制度,使機構投資者偏好于基金分紅而不是資本利得,機構投資者為獲得稅收優惠有動機積極投資基金,基金也會根據機構投資者的預期做出相應的分紅多少的決定。

理論分析與命題提出

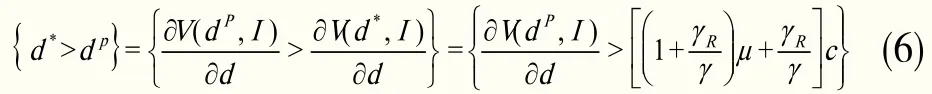

Baker and Wurgler(2004)[3]認為上市公司迎合分紅需求的目的在于公司價值最大化即股票溢價,而本文的研究對象為基金公司,分紅會帶來基金凈值的降低,但卻可能帶來資金凈流入,擴大基金規模,最大化基金公司收益,本文將基金規模納入模型,推導了基金分紅與基金規模的關系。此外,上市公司分紅的壓力來自具有公司治理權的股東,股東可以通過如董事會、股東大會等決策機構參與公司決策以影響分紅政策,而基金分紅壓力主要來自機構投資者偏好紅利導致的申購和贖回,基金持有人大會并不能直接影響基金分紅政策,二者對分紅影響途徑和壓力形式不同,因此,為研究基金分紅,基于機構投資者稅收偏好導致的分紅需求壓力,將此需求動機納入Baker and Wurgler(2004)[3]模型。通過推導機構投資者分紅需求壓力、基金分紅與基金規模的理論模型,試圖填補基金分紅理論模型的空白。

Miller and Modigiliant(1961)[20]假設在完美的有效市場中,上市公司是否分紅對市場沒有影響,那么理性的投資者對紅利和資本利得的偏好是中性的。但是,近些年資本市場的分紅行為顯然不滿足這種前提假設,即市場并不是完美有效的。基于不完美市場,Baker and Wurgler(2004)[3]從迎合投資者角度構建了上市公司分紅理論模型。該模型認為,當投資者愿意花較高的價格購買那些發放現金股利的股票時,管理者就會迎合這種需求而發放股利;當投資者愿意花較高價格購買那些不發放現金股利的股票時,管理者就會迎合投資者的需求不發放現金股利,模型中設定上市公司管理者分紅的決定因素為是否出現股票溢價。模型的基本要素是,第一,由于心理或制度原因,一些投資者對分紅的看法并不一致,且看法隨時間變化。第二,有限套利的存在使投資者的需要能夠影響當前的股票價格。第三,管理者理性的迎合投資者,即管理者理性的權衡了迎合后的短期收益與長期成本。

本研究試圖借鑒上市公司迎合理論研究基金公司分紅對機構投資者的迎合效應,而上市公司分紅理論與基金分紅實際有所不同。首先,與上市公司股票溢價相對應的是基金凈值溢價,但基金凈值溢價并不是投資者爭相購買導致的,其原因在于基金的投資凈收益。其次,上市公司管理者具有市值管理動機,而基金公司的主要收入來自基金管理費,基金規模越大,管理費越多,基金的資金凈流入是影響資金規模的主要因素,資金凈流入越多,基金規模越大,本模型將吸引基金資金凈流入作為基金分紅的主要目的。

Baker and Wurgler(2004)[3]主要從管理者的目標即股票溢價角度決定是否分紅,沒有考慮生息率的變化對需求壓力變化的動態迎合程度。而本文的理論模型將這種迎合效應拓展為兩個層次。第一,考慮基金分紅生息率對機構投資者分紅需求壓力變化的迎合程度,即當機構投資者分紅需求壓力發生改變時,基金分紅的生息率是否隨之改變。第二,基金迎合機構投資者的目的在于獲得基金的資金凈流入。由于基金公司與上市公司的運行模式不同,如上市公司管理者的決策目的是最大化股東價值,而本模型將基金分紅的決定因素設定為基金規模。基金分紅并不是期望凈值溢價,而是希望基金凈流入,即基金規模的擴大。

對應于Baker and Wurgler(2004)[3]的假設,根據基金公司的現實提出相應的理論模型假設。第一,市場是不完美市場,機構投資者在避稅動機下,偏好于基金分紅而不是資本利得。第二,有限套利的存在使投資者的需求影響基金的資金凈流入。第三,管理者理性的迎合投資者,即管理者在衡量短期資金流入與長期成本后決定是否分紅。

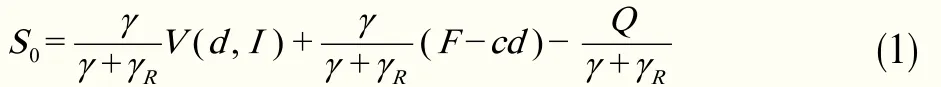

假設某基金有Q份基金份額,在基金終止日t=1時,該基金清算分配額(liquidating distribution)為V=F+?,其中F為基金凈值,?為隨機變量,且?~N(0,1)。

當t=0時,基金經理選擇中期分紅數為d,d∈[0,+∞],則此次分紅造成基金清算分配額減少了d(1+c),c為分紅成本。為簡化研究,假設基金市場中有且僅有兩種投資者分別為機構投資者(Institution investor)和個人投資者(Retail investor),其風險厭惡參數分別為γ和γR且均大于0。假設投資者錯誤的估計了基金清算分配額的均值但知道其真實方差,原因是機構投資者沒有意識到分配成本c,他們期望獲得分紅水平為d的基金。不同于Baker和Wurgler(2004)[3],正如上文所言的,拓展迎合效應的第一層次,構造清算分配額與機構投資者分紅需求壓力和分紅生息率的函數,推導其沒考慮的機構投資者分紅需求壓力變化對基金分紅的動態影響。建立清算分配額的函數V(d,I),I為機構投資者的對分紅的需求壓力,d為分紅生息率。

這表明,當機構投資者需求更多分紅時,單位分紅增加時更有價值。個人投資者認為,基金的清理分配額為F-cd。假設V(0, I)=F,即當基金不分紅時,兩類投資者對F的看法一致。

其中EI(V)=V(d, I),EP(V)=F-cd。

在Baker和Wurgler(2004)[3]的模型中,管理者是希望股價最大化的,但基金經理期望基金規模最大化,正如上文提到的,模型拓展的第二層次,將基金規模納入基金經理人考慮范圍,則基金經理的目標是最大化(1-λ)S0+λ(-cd),且其是d的凹型函數。

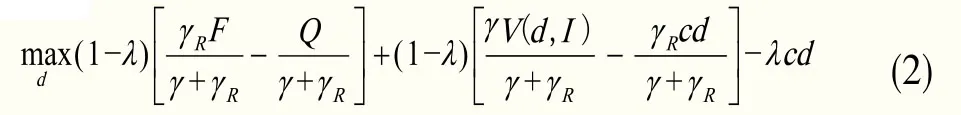

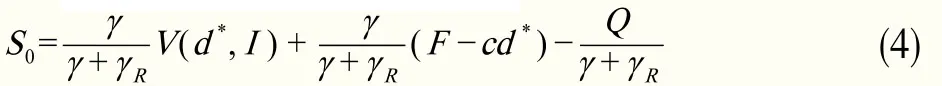

將基金規模方程代入經理人目標函數,得到經理人目標為:

滿足經理人最優目標的一階條件是:

假設對于任意I,有:

1.d*=0,在情況下,

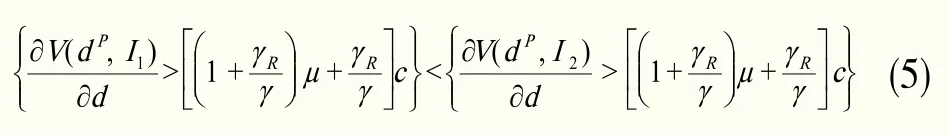

為簡化研究,我們假設基金之前分紅水平為dp,現存在兩種分紅需求水平I分別為I1和I2,且I1<I2。

由(3)式和(4)式,且V(d,I)為d的凹函數,得:

即(5)式為:

這就意味著機構投資者對基金分紅需求增加,基金會增加分紅水平,得出命題1:

命題1:若機構投資者對基金分紅需求壓力越大,則基金分紅的生息率越高。

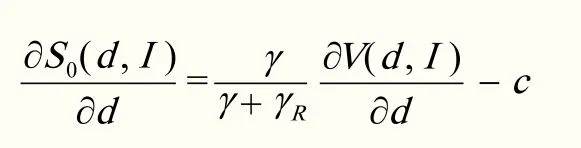

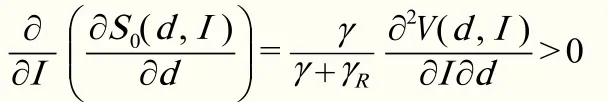

顯然,上式為增函數,則:

所以,增加分紅可以增加基金規模,據此得出命題2:

命題2:若基金分紅生息率越高,則基金規模越大。

樣本選取與模型設定

本文樣本區間選取2012~2017年,研究對象為我國開放式債券型基金,數據來源為Wind數據庫,并篩選出符合基金分紅條件的樣本共891個,基金分紅條件為:基金當年收益彌補了以前年度虧損,單位凈值不能低于面值,投資當期不出現凈虧損。實務中,在避稅動機情形下,接近納稅年度年末時,基金通常會進行分紅以迎合機構避稅需求,因此剔除基金中報后無分紅的樣本。此外,為避免異端值對模型的影響,本文對每個變量按觀測值在每一期上下極值各1%的winsorize處理。

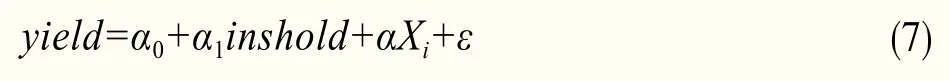

借鑒Dan等(1999)[12]的研究,使用基金的機構投資者持有占比作為代理變量,衡量機構投資者對基金分紅的需求壓力。由于基金分紅一般在納稅年度末進行,那么在避稅動機下的基金申購和贖回在下半年進行所以使用基金中報的機構持有比例衡量機構對分紅的需求壓力。為考察機構投資者分紅需求壓力對基金生息率的影響,構造基金生息率的指標yield。首先,為驗證命題1,建立回歸模型(7)。如下所示:

inshold為機構持有比例,表示機構的分紅需求壓力,yield為單位基金生息率,即單位分紅數除以單位凈值,Xi為基金層面控制變量的集合,ε為隨機誤差項。

為驗證命題2,考察基金分紅對基金的資金凈流入的影響,借鑒Sirri和Tufano(1998)[27]、陸蓉等(2007)[32]、左大勇和陸蓉(2013)[35]的研究,構造了基金凈流入(inflow)這一指標,具體計算方法如下:

該模型的復相關系數R為0.9844,判定系數R2為0.9692,經調整后的判定系數R2為0.9688,F=2261.66,F0.05(5,364)=2.23878,F﹥F0.05,顯著水平為0.05,預測精度可達97.85%。

其中,tna為基金資產凈值,tnat-1為當期中報基金凈資產,return為考慮紅利再投資的基金復權收益率。

為了考察基金的機構與個人凈流入部分,構造機構資金凈流入與個人資金凈流入:

其中,insholdit表示當年年報機構投資者的基金份額持有比例,insholdi(t-1)表示當年中報機構投資者的基金份額持有比例,indholdit表示當年年報個人投資者的基金份額持有比例,indholdi(t-1)表示當年中報個人投資者的基金份額持有比例,tnait和tnai(t-1)分別表示當年年報和中報的基金凈值。據此,建立回歸模型(8):

本文涉及的控制變量包括:

(1)考慮紅利再投資的基金復權凈值收益率(return),基金收益率對基金分紅具有重要影響。一般而言,基金盈利時才可以分紅,所以基金收益率影響基金生息率。同樣的,對于基金的資金流入方面,基金收益率與基金管理有關,基金管理越好,基金收益率越高,更能吸引投資者的資金流入。(Del Guercio和Tkac, 2002;陸蓉等,2007;李科和陸蓉,2011)[12][32][31];

(2)基金費率(fee),即管理費,申購費,贖回費,投資者在投資基金時受到基金費用的影響,投資者在投資基金時都是希望獲得更多的收益,而基金費用的支出降低了其收益,所以基金費率往往投資者投資行為的重要考量,將基金費率加入模型,可以控制基金費率對投資者行為的影響,進而影響資金流入(Barber, 2005)[4];

(3)基金凈資產(tna),基金凈資產的多少代表著基金規模,即基金可以動員的資金量,而資金量較大的基金,更能抓住市場中更多的投資機會,帶來更多的分紅和資金流入。(Sirri和Tufano,1998;Christoffersen,2001)[27][10];

(4)基金家族(family),為所屬基金公司旗下的基金數,基金家族存在明顯的“溢出效應”,即在基金家族中的基金受基金公司管理,其管理風格與分紅風格具有一致性,而且基金家族中的基金存在的“溢出效應”,不僅可以帶來該基金的資金凈流入,而且可以帶來家族中各基金的資金凈流入。(Nanda等,2004;左大勇和陸蓉,2013)[22][35];

(5)基金存續年限(age),基金成立日至當期年份,成立時間較長的基金具有較為成熟的基金管理經驗,更知曉機構投資者對分紅避稅的需求,因此,本文加入這一指標,可以有效控制基金公司的管理經驗(左大勇和陸蓉,2013)[35]。

表1 變量的描述性統計

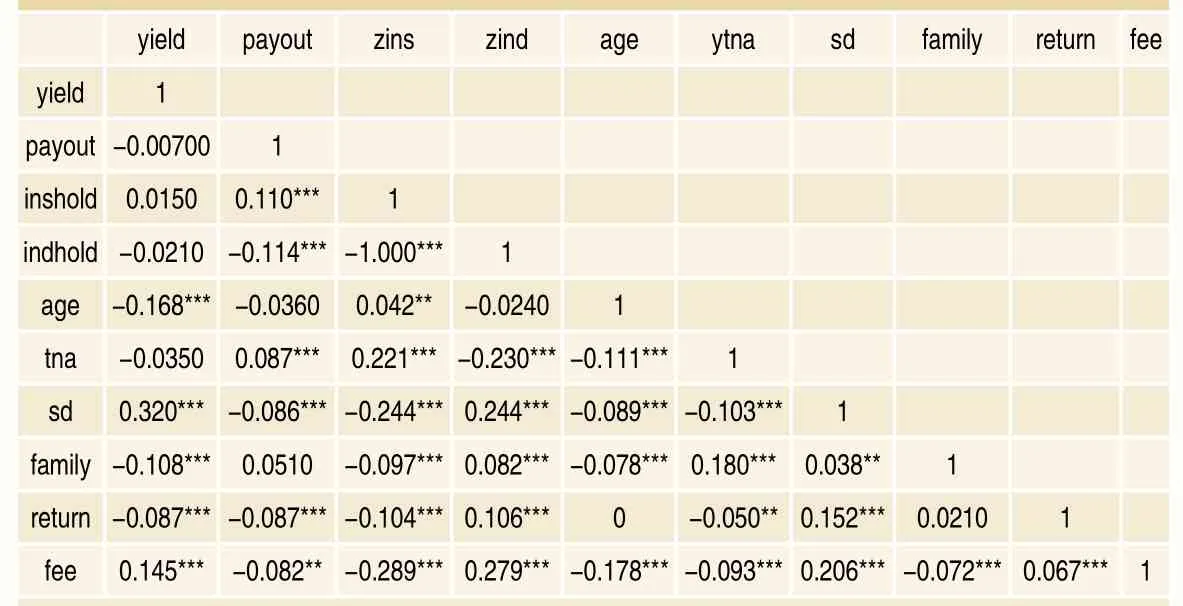

表2 相關變量的相關性檢驗

經驗證據

一、機構需求壓力與基金分紅

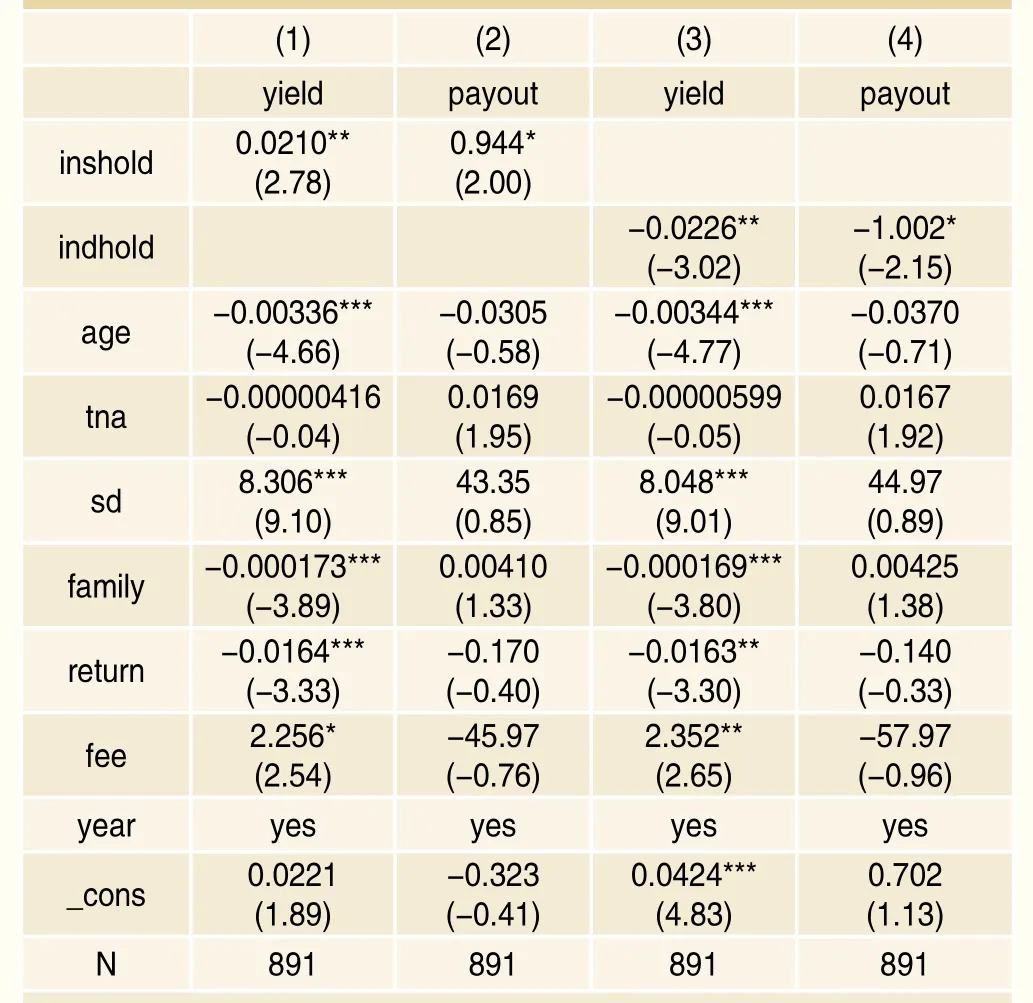

表3報告了機構持有比例對基金生息率、紅利支付率的影響。為考慮機構投資者的影響,我們在模型中對個人投資者也進行了回歸對比。在列(1)和列(2)的回歸中,機構持有比例對生息率和股利支付率的回歸系數分別為0.021和0.944,且其分別在1%和5%的顯著性水平上顯著,表明機構持有比例對基金生息率和紅利支付率具有顯著的正向影響,即機構投資者持有比例越高,基金生息率和紅利支付率越高,命題1得到初步驗證。在列(3)和列(4)中,個人持有比例對生息率和股利支付率的回歸系數分別為-0.0226和-1.002,且其在1%和5%的顯著性水平上顯著,表明個人投資者持有比例對基金生息率、分紅支付率具有顯著的負向影響,表明個人投資者持有比例越高,基金生息率和紅利支付率越低。可能的原因是個人投資者沒有避稅動機,對基金紅利和資本利得的偏好是中性的,其投資基金后付出了交易成本,如申購費、贖回費、管理費等,但并沒有使投資的資金獲得相應的超額收益,喪失了部分資本應該創造的收益。因此,從稅收偏好角度看,個人投資者并不希望基金分紅。

二、基金分紅與資金流入

表3 機構持股比率對基金生息率、支付率的影響

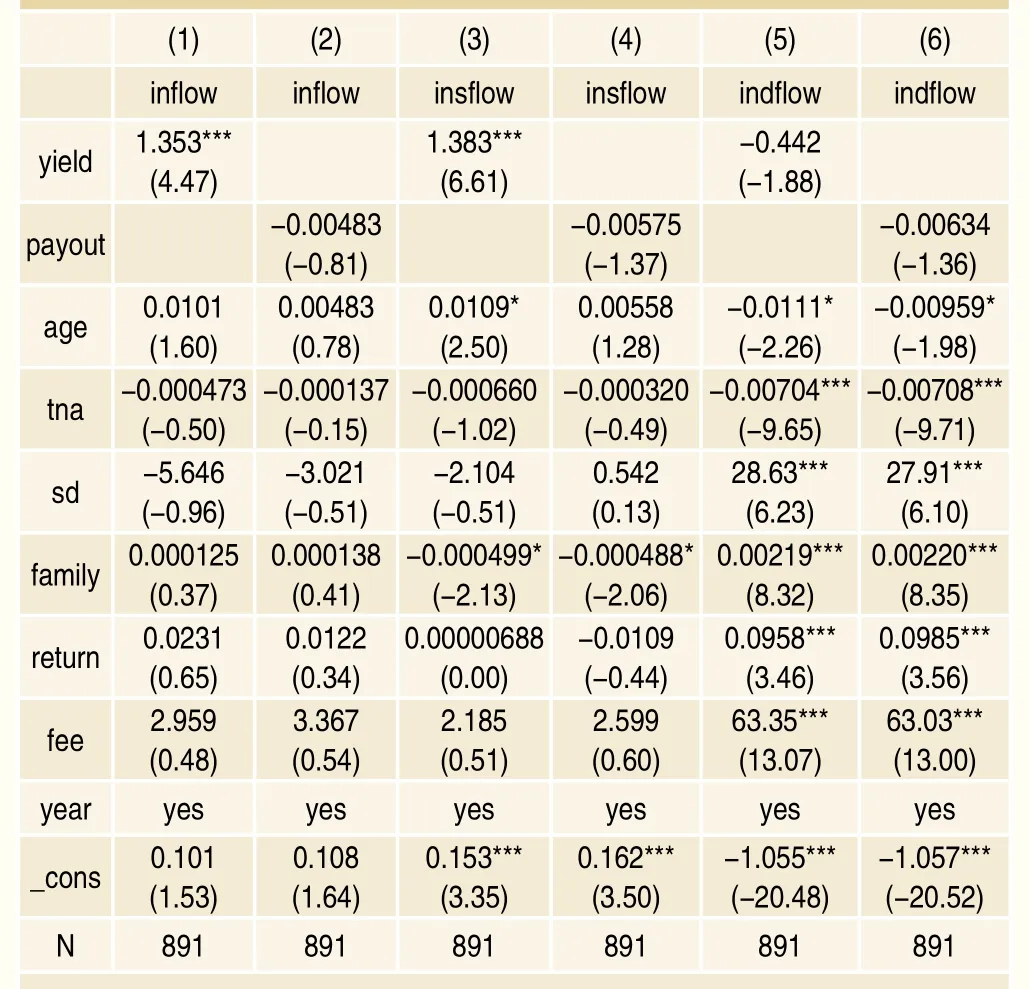

表4報告了基金分紅對資金流入的影響。為了對比基金分紅對資金流入的影響,我們同樣考慮基金分紅對個人投資者資金流入的情況。在列(1)中,基金生息率對資金凈流入的回歸系數為1.353,且其在0.1%的顯著性水平上顯著,這說明基金生息率對基金的資金凈流入具有顯著的正向影響,即基金生息率越高,基金的資金凈流入越多,進而基金規模越大,命題2得到初步驗證。表4的(3)列和(5)列中還報告了生息率對機構投資者資金流入部分和個人投資者資金流入部分的不同影響。在(3)和(5)列中,基金生息率對機構投資者的資金流入的回歸系數為1.383,且其在0.1%的統計水平上的顯著,基金生息率對個人投資者的資金流入的回歸系數為-0.442,統計意義上并不十分顯著,說明基金生息率越高,機構投資者流入資金越多,但對個人投資者的資金流入并沒有十分顯著影響。基金分紅能夠帶來機構投資者的資金流入,與機構投資者不同,個人投資者對基金收益不存在稅收偏好,紅利所得和資本利得對個人投資者而言是一樣的,在財富最大化預期下,個人投資者投資基金希望獲得更多的超額收益即資本利得,自主贖回基金份額與現金紅利是等價的,因而基金分紅并不能吸引個人投資者資金流入。在列(2)、列(4)和列(6)中,基金紅利支付率對資金流入并沒有顯著影響,可能的原因在于,基金分紅不同于上市公司,上市公司從當年凈利潤中分配股息,但基金分紅上限不受當年利潤影響,只需分配后凈值不低于面值即可,可見基金紅利支付率與上市公司支付率具有不同的經濟含義。

表4 基金分紅對資金流入的影響

拓展性研究

債券型基金以國債、金融債等固定收益類金融工具為主要投資對象,因此,在機構避稅動機下,與收益、凈值波動較大的股票型基金和混合型基金相比,機構投資者可能偏好于凈值更為穩定的債券型基金,下面將在債券型基金的研究框架下考察股票型基金與債券型基金。

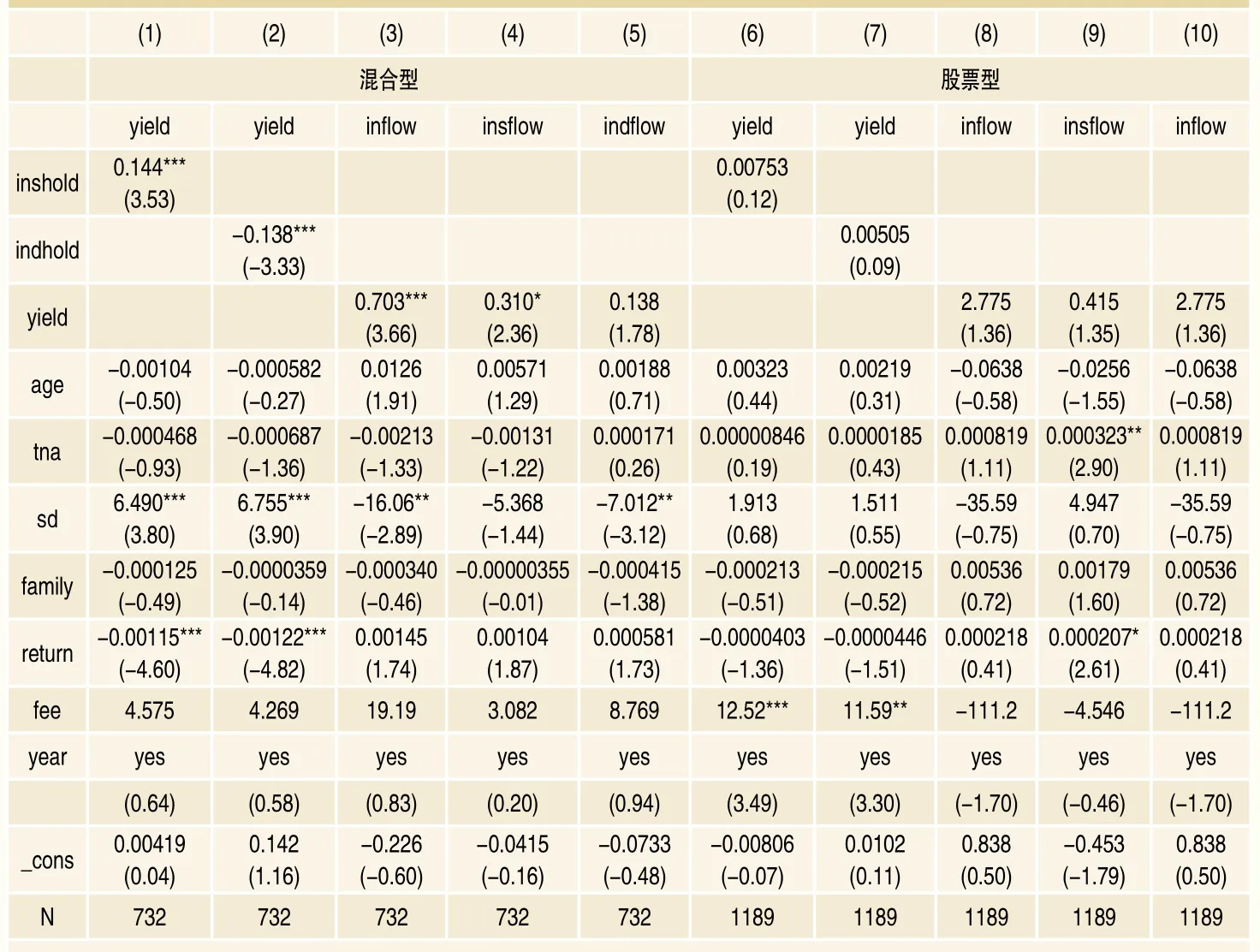

表5報告了混合型基金與股票型基金的情況,其中列(1)-列(5)為混合型基金,列(6)-(10)為股票型基金的。在列(1)中,從需求壓力對基金分紅角度看,在混合型基金中,機構投資者的持有比例對基金分紅生息率的回歸系數為0.144,且其在0.1%的統計水平上顯著,說明機構投資者的分紅需求壓力越大,基金生息率越高。列(2)中個人投資者的持有比例對基金生息率的回歸系數為-0.138,且其在0.1%的顯著性水平上顯著,說明個人投資者持有比例越大,生息率越低。從基金規模看,在列(3)中,基金生息率對基金資金凈流入的回歸系數為0.703,且其在0.1%的顯著性水平上顯著,說明基金生息率越高,資金凈流入越多,因此基金規模越大。而且,在列(4)和列(5)中,基金分紅生息率越高,機構投資者資金流入越多,但分紅對個人投資者資金流入影響并不顯著。這說明,基金生息率的變化能夠顯著的影響機構投資者的資金流入,但對于沒有紅利偏好的個人投資者來說,生息率的變化并不能影響個人投資者對基金的投資選擇。上述影響在股票型基金中均不顯著,見列(6)-(10)。股票型基金的投資標的一般為收益波動較大的股票乃至期貨等,僅就機構投資者避稅動機來看,機構投資者投資基金為獲得紅利的稅收豁免,其保本訴求較高,因此股票型基金并不適合機構投資者避稅。

表5 混合型、股票型基金的比較

內生性分析與穩健性檢驗

一、工具變量法

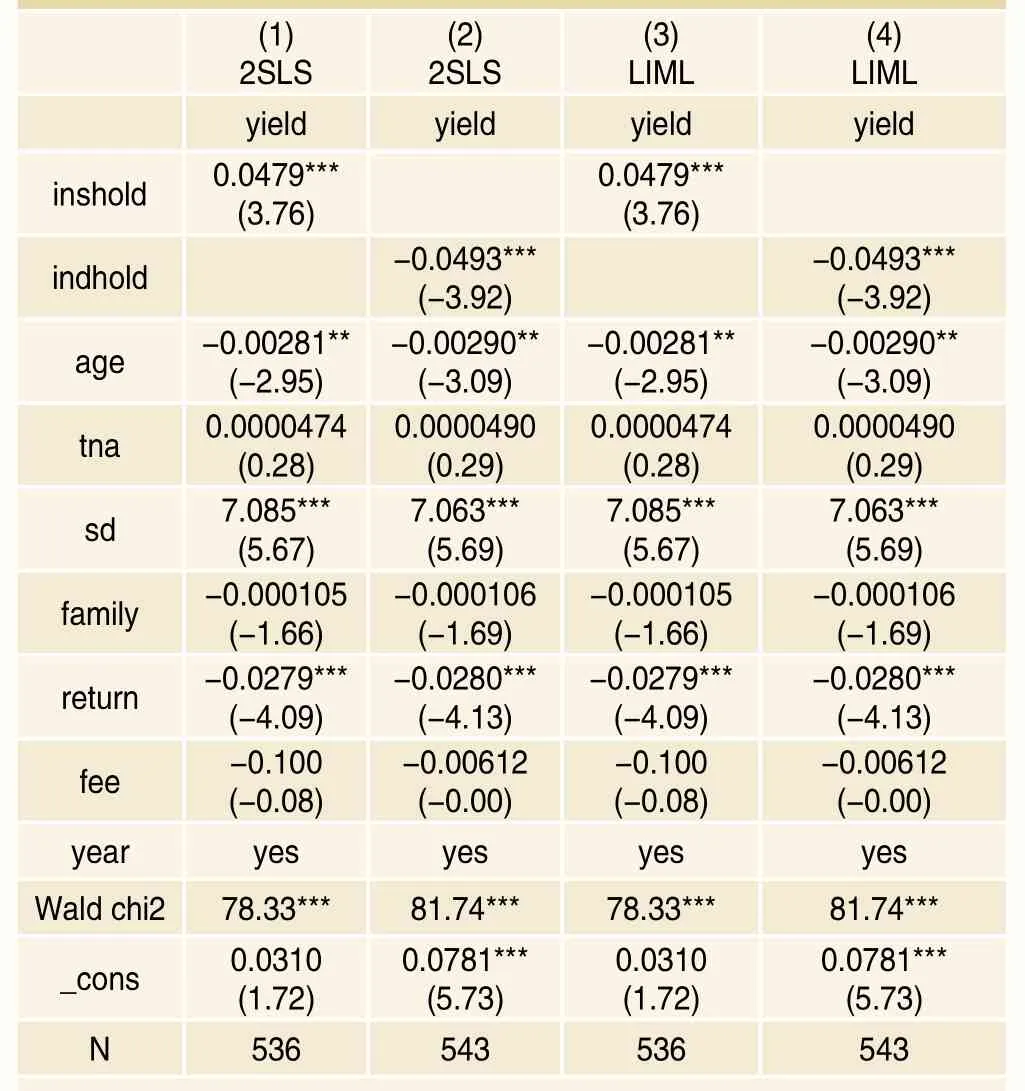

為處理可能存在的互為因果的問題,本文參考譚勁松和林雨晨(2016)[34]、Ramalingegowda和Yong(2012)[26]的做法,選擇滯后一期的解釋變量作為工具變量進行工具變量法進行檢驗。一階段的回歸結果表明F值均大于10,p值均小于0.01,說明工具變量對內生變量具有較好的解釋力。此外,本研究還對可能的弱工具變量采用LIML法,系數估計值與2SLS法基本一致,因此工具變量是有效的。如表6所示,(1)-(2)列采用了2SLS法進行估計,(3)-(4)采用LMIL法進行估計,結果顯示持股比例對分紅生息率的回歸系數保持顯著,這說明回歸結果是穩定的。此外,我們還對股利支付率進行了類似的處理,結果保持不變,限于篇幅,不再報告。

二、Heckman兩步法

由于基金分紅與否可能是基金的自選擇行為,孟慶斌等(2015)[33]認為基金經理往往決定了基金的經營策略,即包括投資策略與分紅策略,因此,為了使本文結果更加穩健,增加基金經理的成熟度(manager)作為衡量基金經理的經營策略的指標,若基金經理為成熟或穩重型,則取1,其他則取0。李科和陸蓉(2011)[31]認為基金分紅是一種營銷策略,基金分紅的同時營銷費用大幅增加,所以基金營銷費用影響基金分紅,選取基金銷售服務費(sales)加入Heckman回歸估計。

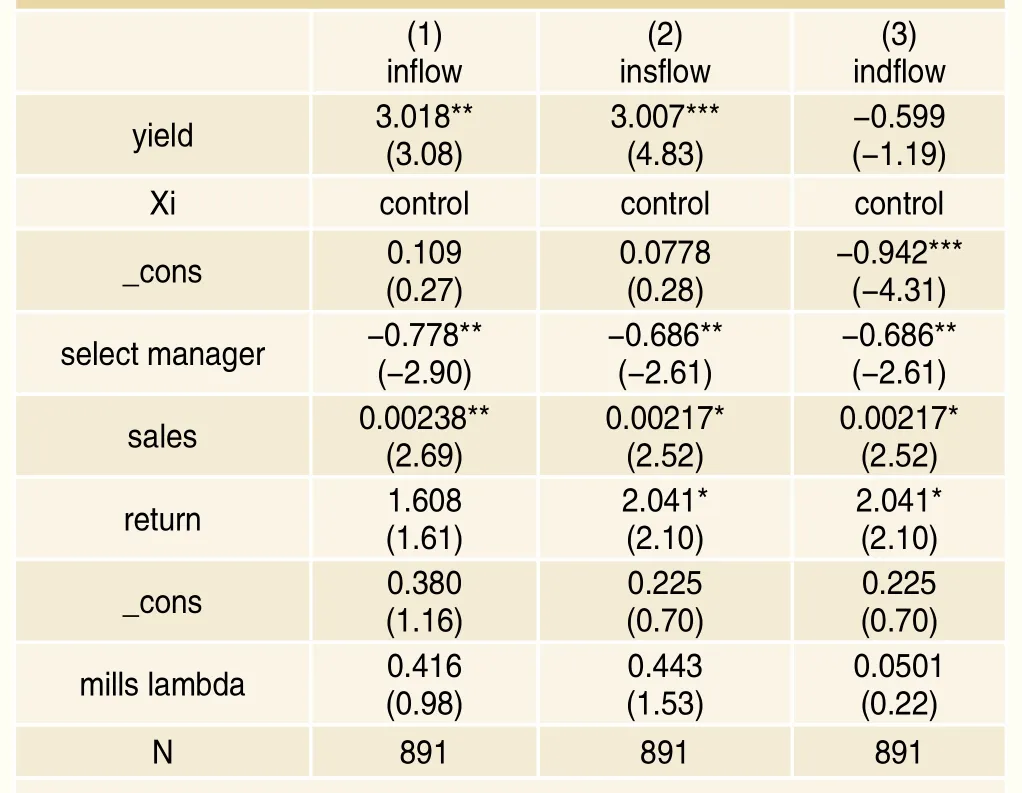

為避免基金分紅樣本產生自選擇偏差(self-selection bias),本文使用Heckman兩步法檢驗,第一步,先根據基金經理特征、營銷費用和收益率估計基金分紅的概率,第二步,將第一步估計出的逆米爾斯比加入到第二步回歸,結果如表7所示,(1)列為生息率對資金凈流入的回歸,(2)列為生息率對機構資金凈流入的回歸,(3)列為生息率對個人資金凈流入的回歸,三次回歸中逆米爾斯比均不顯著,且生息率yield回歸系數與基準回歸結果基本一致,表明樣本的自選擇偏差并不嚴重。

表6 IV法的內生性檢驗

三、贖回異象

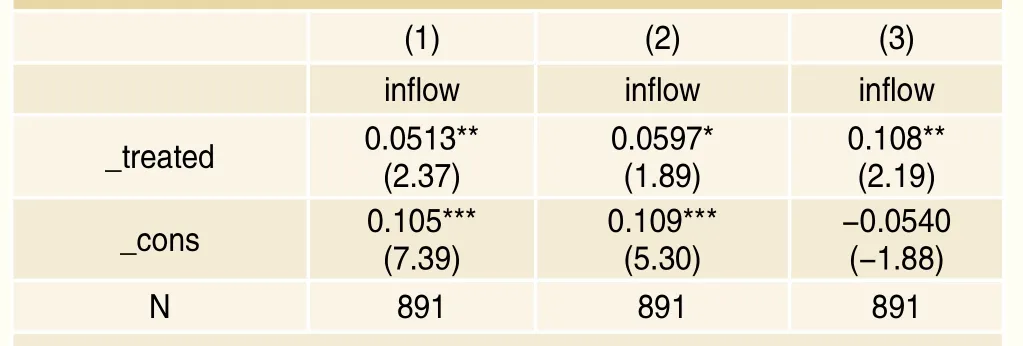

上文得出的結論是,基金分紅后確實能帶來基金資金的流入,但結果可能受到基金的個體特征影響,如根據Ippolito(1992)[17]、陸蓉等(2007)[32]、左大勇和陸蓉等(2013)[35]研究表明,投資者在投資基金時,存在“贖回異象”,具體來說,投資者特別是個人投資者往往只看重基金的歷史業績,基金前期業績較好時,當期會增加投資者的投資,而基金在當期業績越好時,投資者越是贖回,投資者可能受“贖回異象”影響其投資選擇,為避免基金分紅后的資金流入受到影響,在模型中控制基金的個體特征并不能完全排除特體差異對回歸結果的影響,我們借鑒Rosenbaum and Rubin(1983)[24]、Abadie and Imbens(2002)[1]的研究,對基金樣本進行個體特征的匹配檢驗。首先,使用基金規模對樣本基金進行匹配,其次,在基金規模基礎上加入基金收益率進行匹配,第三,在第二的基礎上加入營銷費用和基金收益波動率。如表8所示,三次匹配后回歸的結果分別為列(1)、列(2)和列(3),第一次匹配回歸中分紅系數_treated為0.0513,且在1%顯著性水平上顯著,第二次匹配回歸中分紅系數_treated為0.0579,且在5%顯著性水平上顯著,第三次匹配回歸中分紅系數_treated為0.108,且在1%水平上顯著,說明根據個體特征進行三次匹配后,基金分紅仍然對資金流入具有顯著的正向影響,這說明三次匹配后的回歸結果均與基準回歸一致。

表7 Heckman回歸結果

四、替換指標

首先,借鑒Chung等(2011)[9]使用差分回歸模型,使機構投資者的持股增量對基金生息率變化做回歸,我們在差分回歸后的結果表明,機構投資者持有比例的增量Δins與基金分紅生息率的增量Δyield正相關,說明機構投資者的分紅需求壓力的增量越大,基金生息率的增量越大。其次,使用機構投資者的持股比例除以個人投資者的持股比例,代替機構投資者持股比例,回歸結果依然與上文結論一致。

五、固定效應模型方法

為控制所有不隨時間變化無法觀測的因素,使用固定效應模型方法,對基準方程進行估計,即對數據中的各個基金個體i的歷年數據取均值,然后用得到的均值變量代替原方程中的各個變量形成一個新的方程,用原方程減去新方程,主要變量的估計結果與上文一致。以上不再一一匯報。

結論與意義

在我國現有稅收制度下,機構投資者的基金紅利所得免征所得稅,這一制度使機構投資者偏好基金紅利而不是資本利得,為探求基金分紅行為是否迎合了機構投資者的避稅動機,本文參考Baker和Wurgler(2004)[3]的上市公司迎合理論模型,基于機構投資者稅收偏好導致的分紅需求壓力,構建了基金分紅理論模型。一方面,考慮了基金分紅與上市公司分紅的實際差異。原模型將股票溢價作為上市公司是否分紅的決定因素,而本研究根據基金實際,將基金規模納入模型考量。另一方面,將Baker和Wurgler(2004)[3]的迎合過程拓展為兩個層次。第一層次是紅利偏好導致機構投資者對基金產生分紅需求壓力,本研究推導了基金是否動態迎合了這種需求壓力的變化;第二層次是基金分紅的變化是否吸引了資金凈流入。第一層次是迎合現象的探討,而第二層次是迎合原因的論證。理論發現,機構投資者對分紅的需求壓力增加了基金分紅的生息率,而基金分紅導致了資金凈流入。基于2012~2017年的基金數據,實證結果證實了理論命題,即機構投資者在避稅動機下,機構投資者分紅需求壓力對債券型基金分紅的影響以及分紅后資金凈流入的機制。機構投資者的分紅需求壓力對債券型基金分紅有著正向影響,即機構投資者分紅需求壓力越大,基金生息率越高。基金分紅帶來了資金凈流入,繼而擴大了基金規模。此外,在比較了股票型基金和混合型基金后發現,混合型基金有著與債券型基金相似的分紅機制,而在股票型基金中,卻沒有這種影響。

表8 PSM回歸檢驗

本文研究意義在于,第一,對基金分紅有了理論推進。我國對機構投資者的基金分紅所得免征企業所得稅,立足于機構投資者這一稅收偏好導致的分紅需求壓力,證明了機構投資者分紅需求壓力與基金分紅、基金分紅與基金規模的關系,為基金分紅與稅收偏好構建了理論基礎。

第二,為基金分紅與機構投資者的動機與行為提供了新視角。由于基金分紅與資本利得的稅收差異,在研究基金分紅時考慮機構的稅收偏好是十分必要的。對于我國基金分紅動機問題的研究,學者們并沒有達成一致的結論,而本文從迎合效應角度拓展了基金分紅的動機。

第三,有助于理解基金管理者的動機與行為。本研究從機構避稅角度說明基金管理者迎合了機構投資者的分紅需求壓力,原因是基金分紅能夠帶來基金的資金凈流入,進而擴大基金規模,這拓展了迎合理論的適用范圍,并提供了經驗證據。

第四,對我國金融改革與監管具有借鑒意義。我國資本市場尚不發達,特別是基金業剛處于起步階段,為鼓勵基金業發展,我國對機構投資者投資基金后的紅利所得稅的豁免政策,有利于吸引機構投資者進入基金行業,但是,這種避稅動機的短期行為在短期內能帶來資金增量,但不利于基金業的長期健康發展。未來可能的研究是,機構投資者因短期避稅而投資基金,是否會帶來基金業發展的波動?這種波動是否會波及資本市場乃至實體經濟?這些也是值得深入探討的問題。