中國宏觀審慎政策對銀行風險承擔的影響

一、引 言

“宏觀審慎”概念最早出現在20世紀70年代著名的庫克會議的會議記錄中。從官方文件來看,國際清算銀行于1986年首次公布“宏觀審慎政策”,該政策的主要目標是保障金融系統的安全和維護支付系統的穩定。[1]2000年,當時擔任國際清算銀行行長的Andrew Crockett最早對宏觀審慎概念做出了界定,這意味著宏觀審慎監管理論框架初步成型。此外,Borio在研究中最先提出建構宏觀審慎監管框架的問題[2],這對后來從事此方面研究的學者具有一定的啟發意義。隨著時間的推移,關于宏觀審慎政策的研究在2008年之后開始成為熱點,大部分國家都密切關注著該政策的發展。

隨著金融行業迅猛發展,我國逐步建構了極具開放性的金融市場,打造了以多樣化為特征的金融產品體系以及層次分明的金融機構體系。這在促進金融行業繁榮發展的同時,也對風險防范體系提出了嚴峻的挑戰。[3]現階段,我國金融發展出現的最大問題是風險不斷積聚,防范金融危險、維護金融穩定已不再是單個銀行或者某個組織的事情,而是已經成為國家所關注的重大問題之一。

在2017年召開的第五次全國金融工作會議上,我國正式提出了要牢牢守住金融行業發生系統性風險的底線。目前,中央銀行根據我國的具體情況,基于維護金融穩定的目的,已經開始思考和探索如何維護金融穩定的舉措,并逐步建構了宏觀審慎政策,在此基礎上形成貨幣政策和宏觀審慎政策相結合的雙支柱政策框架。[4](P63-73)作為金融行業重要的調控工具,宏觀審慎政策將直接與金融體系發生密切關聯,而無需通過其他中介。[5]但是,這一舉措也存在一個問題,那就是最終執行所產生的效果是否可以有效降低金融風險需要作深入探討和具體研究。從目前的情況來看,宏觀審慎政策的核心在于實行2017年的宏觀審慎評估體系,而商業銀行是其主要監管對象。

有鑒于此,在既有理論基礎上,本文主要從微觀主體銀行行為視角出發,將宏觀審慎政策有效性評估的對象從中間目標延伸至商業銀行風險承擔層面,實證分析中國宏觀審慎政策對銀行風險承擔的影響。

二、模型設定和方法說明

(一)計量模型的設定

根據Lim[6]、梁琪[7]等的研究,本文建立以下基準模型:

其中,i=1,2,...n,表示研究所包含的銀行的數量,t是時間變量。υi是個體效應,而εi,t則是隨機擾動項。RT(Risk Taking)是衡量商業銀行風險承擔情況的被解釋變量,MPP(Macroprudential Policy)是核心解釋變量,即宏觀審慎政策的代理變量,k代表不同的宏觀審慎政策工具。另外,模型(1)還包括其他三個解釋變量:一是RTi,t的滯后項,表示當前風險受上一期風險影響的程度;二是BV(BanksVar),包括對商業銀行特質因素進行控制的變量;三是MV(MarketVar),它是對宏觀經濟環境進行控制的變量。

與此同時,在模型(1)的基礎上引入宏觀審慎政策和宏觀經濟環境變量的交叉項MPP*MV,以此研究宏觀審慎工具是否會影響到風險承擔的變動以及其與宏觀經濟環境是否呈正向關系:

交叉項β4是模型(2)的主要考察對象,以此來驗證逆周期特征。

此外,通過引入宏觀審慎政策和商業銀行特征變量的交叉項μPP*BV,來研究商業銀行風險承擔受宏觀審慎工具的影響以及和商業銀行特征的關系:

交叉項β4是模型(3)的主要考察對象,以此來驗證商業銀行在宏觀審慎政策中的特質性。

(二)變量選取與數據說明

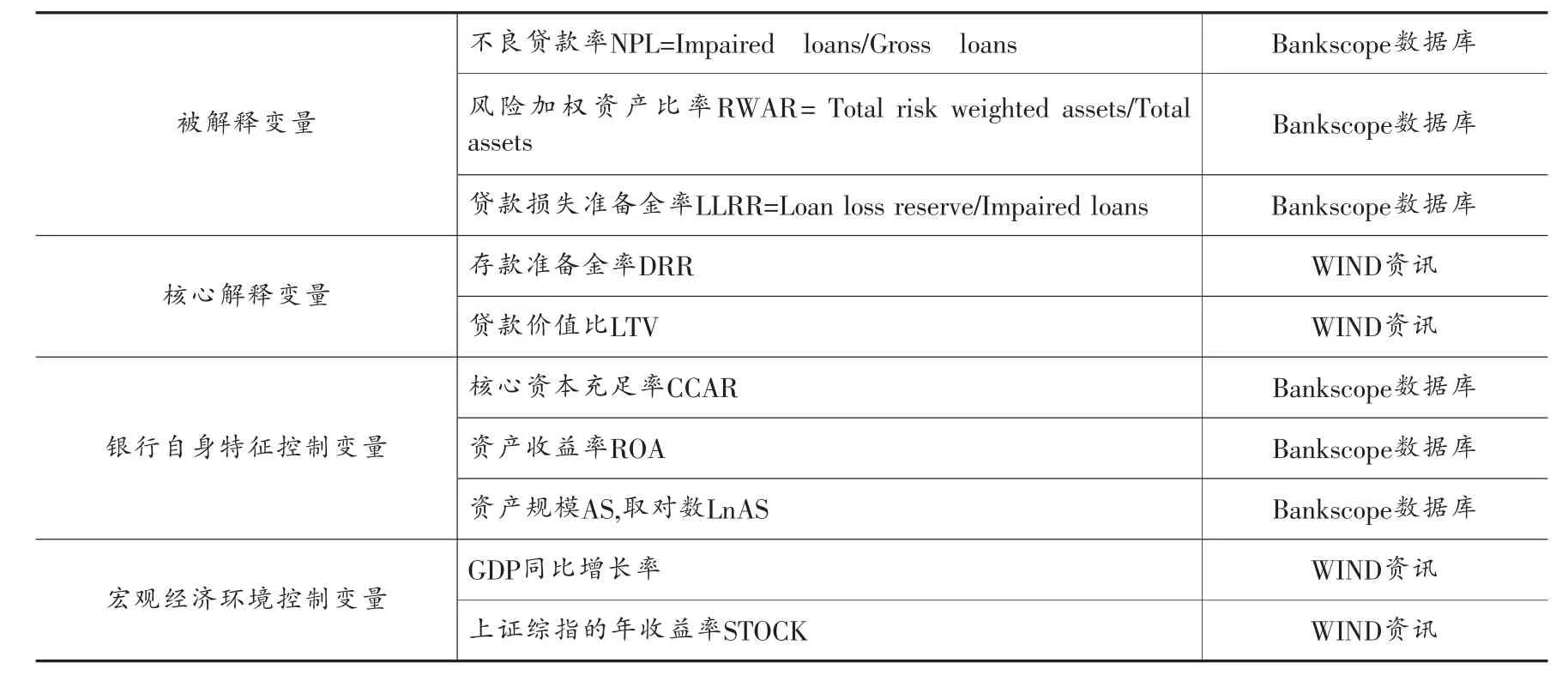

1.變量的選取。被解釋變量RT。現階段,不管是國內學者還是國外學者,在研究商業銀行風險承擔時通常都會選擇三個主要變量,一是預期違約頻率EDF(expected default frequency),如Brissimis、Delis[8]和Altunbas等[9]在研究中就運用到這個變量。二是貸款違約率,如Jiménez[10]。三是Z值,通常認為Z值的大小和商業銀行風險承擔呈現一種反向的比例關系。Z值重點闡述的是商業銀行的破產風險,而非商業銀行風險承擔代表的內在含義,就當前我國的研究情況來說,本文認為不需要將被解釋變量Z列入考量范圍。基于此,本文所選取的被解釋變量為不良貸款率NPL(nonperforming loan),它是商業銀行風險承擔的重要變量,也是衡量信貸風險在實際運用中所產生的主要結果。同時,商業銀行風險加權資產比率RWAR(risk weighted asset ratio)比率越高,則表明收益越大,與此同時其所面臨的風險也越高,在這種情況下,商業銀行需要承擔的風險也就更高。此外,出于研究普遍性考慮,在本文中將被解釋變量取作貸款損失準備金率LLRR(Loan loss reserve ratio),這是商業銀行自身對信貸風險的估量,該數字越大,則代表銀行在風險承擔方面越謹慎。

核心解釋變量MPP。從國際上來看,我國開展宏觀審慎政策實踐起步較早,雖然現階段沒有專門的宏觀審慎政策概念,但是我國所采取的諸多政策經實踐證明都是成效顯著的。具體來說,宏觀審慎政策工具主要包括限制資產負債表、對金融機構征收稅款、存款準備金率、時變/動態準備金、杠桿率、債務收入比、貸款價值比等。本文主要采用宏觀審慎工具中的兩個代表,一個是法定存款準備金率DRR,一個是住房抵押貸款LTV上限,將其作為研究宏觀審慎工具的主要對象,同時根據法定存款準備金率、LTV上限實際使用的時間,對他們進行年度加權平均。

控制變量。商業銀行自身特質變量:一是核心資本充足率CCAR,主要代表商業銀行的資產狀況;二是資產收益率ROA,主要代表銀行的盈利能力;三是資產規模(取對數之后的LnAS),主要代表銀行經營規模的大小。通常而言,資產充足率以及總資產收益率數字越大,表明銀行的融資能力越強,其承擔風險的能力也越強。宏觀經濟變量選取GDP同比增長率、上證綜指的年收益率STOCK,來衡量商業銀行風險承擔行為受宏觀經濟環境影響的大小。

交叉項。當經濟發展態勢良好時,銀行往往會進行信貸擴張,提高杠桿率。但是,一旦經濟出現下滑趨勢,商業銀行則會改變政策,同時會采取一系列舉措如去杠桿化、緊縮信貸、提高信貸標準等對企業的信用施加影響,惡化實體經濟發展環境。針對這種情況,有學者如Lim等通過跨國宏觀研究,分析信貸規模和杠桿變動是否會受到宏觀審慎工具的影響。因此,本文引入宏觀經濟環境與宏觀審慎政策的交叉項來驗證上述現象。與此同時,本文通過引入宏觀審慎政策與商業銀行特征變量的交叉項來研究商業銀行風險承擔是否受到宏觀審慎工具和銀行特質共同作用的影響。

2.數據說明。本文所選取的樣本為2000—2018年間的128家商業銀行,樣本不僅包括五大國有商業銀行如中國銀行、交通銀行等,還包括招商銀行、平安銀行、民生銀行等12家大型股份制銀行以及111家城市商業銀行和農商行,如北京銀行、上海銀行、北京農商行、青島農商行等。本文所需要的樣本數據主要來源于Bankscope數據庫,而貨幣政策,宏觀審慎政策代理變量則來源于Wind數據以及央行官網。具體如表1所示。

表1 變量選擇和來源

三、實證分析與結果說明

(一)宏觀審慎政策與商業銀行風險承擔基本檢驗

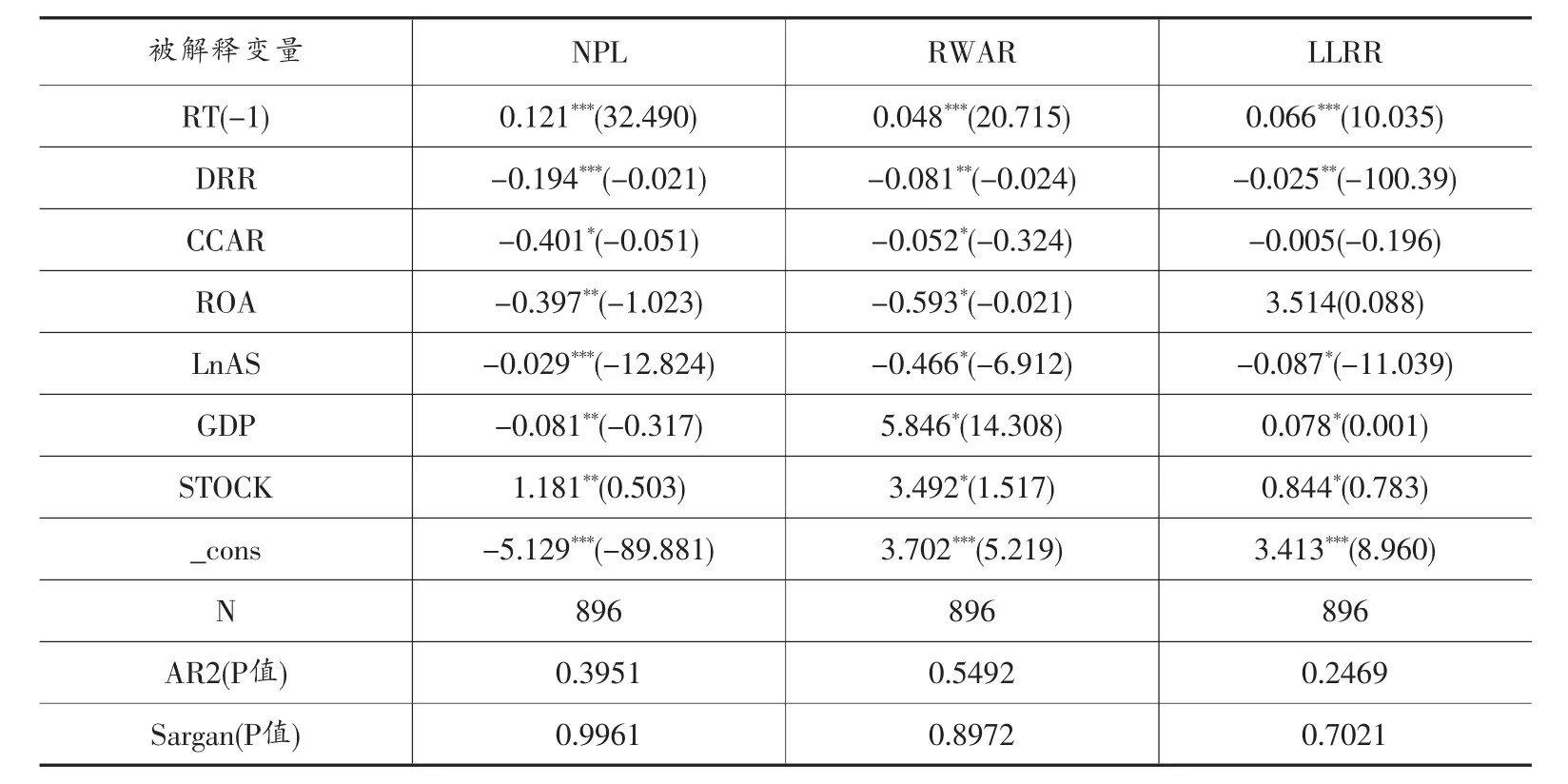

表2、3分別列出了宏觀審慎工具(存款準備金率DRR、住房抵押貸款LTV上限)對商業銀行風險承擔及其順周期性的影響。在5%的顯著性水平下,Sargan檢驗和自相關檢驗均不能拒絕原假設,表明系統GMM估計選取的工具變量是合理的,擾動項不存在顯著的序列相關。

表2 基于DRR基準模型的商業銀行風險承擔檢驗結果

表3 基于LTV基準模型的商業銀行風險承擔檢驗結果

1.宏觀審慎政策下的商業銀行風險承擔分析。通過觀察表2和表3不難發現,當商業風險承擔的滯后一期變量的系數為正數時,表明商業銀行風險承擔具有黏性,也就是我們常說的慣性。

在表2中,宏觀審慎政策工具變量存款準備金率與三個被解釋變量之間的系數都是至少在5%上顯著為負的。之所以出現這個結果,主要原因在于商業銀行信貸能力受到央行上調存款準備金率的影響,如果央行上調這一數值,則商業銀行的信貸供給能力就下降,這可以抑制商業銀行出現信貸擴張的現象。所以,商業風險承擔代理變量會隨著DRR的上升而出現減小的趨勢。因此,在宏觀審慎政策下,商業銀行風險承擔出現明顯下降。

從表3可以看出,LTV上限的系數至少在5%上顯著為正,這意味著如果要抑制抵押貸款的增長,可以通過降低LTV上限、提高住房抵押貸款的首付成數的方法達到這個效果。這有利于從側面降低風險承擔,同時能夠避免銀行更多地介入和參與到房地產中去從而過度暴露敞口。因此,本文驗證了商業銀行風險承擔同人民幣存款準備金率呈負相關,同貸款價值比水平呈正相關,這也就說明了宏觀審慎政策對商業銀行風險承擔具有抑制作用。

2.商業銀行特征的風險承擔分析。通過觀察商業銀行特征的系數可以發現,大部分系數在10%的水平下表現為顯著,同時其系數多為負值。由此可知,隨著規模不斷擴大,商業銀行所承擔的風險也逐漸降低。這可能是因為隨著銀行規模的擴大,其傾向于采用相對保守的經營策略。現階段,我國商業銀行大都具有擴張的沖動,較高的資本充足率和盈利水平奠定了擴張的基礎。然而,與之對應的是銀行的風險控制水平也有了明顯的提升。也就是說,銀行風險承擔會隨著資本充足率和盈利水平的提高而下降。

3.宏觀經濟環境的風險承擔風險分析。通過觀察表2和表3不難發現,商業銀行的風險承擔會受到A股市場波動的影響。盡管受分業經營的約束,商業銀行并不可以直接從事A股投資,但是它們會通過成立理財子公司的方式參與股票市場投資活動。將表2和3結合起來分析發現,GDP系數都保持在10%上顯著。GDP系數對于RWAR和LLRR都顯著為正,表明風險承擔和經濟增長兩者之間是顯著正相關,也就是說,商業銀行風險承擔順周期特征極為明顯。與此同時,NPL的GDP系數至少在5%上顯著為負數,表明當經濟發展良好時,商業銀行所出現的不良貸款率會較低。

(二)宏觀審慎政策與宏觀經濟變量交叉項對風險承擔的影響

在模型(2)中,本文先后引入兩個變量的交叉項,一個是宏觀審慎政策代理變量與GDP的交叉項,另一個是與STOCK的交叉項,其主要目的是研究使用宏觀審慎政策是否會對商業銀行風險承擔產生一定影響以及同宏觀經濟環境是否存在逆向關系,也就是通常所說的逆周期特征。表4表示的是宏觀審慎政策代理變量DRR與宏觀經濟環境交叉項對風險承擔所產生的影響:

可以看出,DRR這一宏觀審慎工具變量同宏觀經濟代理變量交叉項的系數多在10%處呈現顯著特征。這意味著借助準備金率的逆周期調節,可以有效調節貸款增速和經濟發展的關系。通過觀察表4可以看出,DRR*GDP的系數以及DDR*STOCK的系數均同宏觀經濟代理變量系數相反,這就表明這兩者之間存在明顯的逆周期性。需要特別強調的是,RWAR是影響最為突出的一個風險承擔變量。另外,DRR*STOCK、DRR*GDP系數均同DRR系數符號相同,這表明在央行宏觀審慎政策影響下,商業銀行表現出來的行為其主要目的是避免風險承擔上升。那么,這一結論如何在宏觀審慎政策工具變量LTV中進行有效檢驗呢?具體如表5所示。

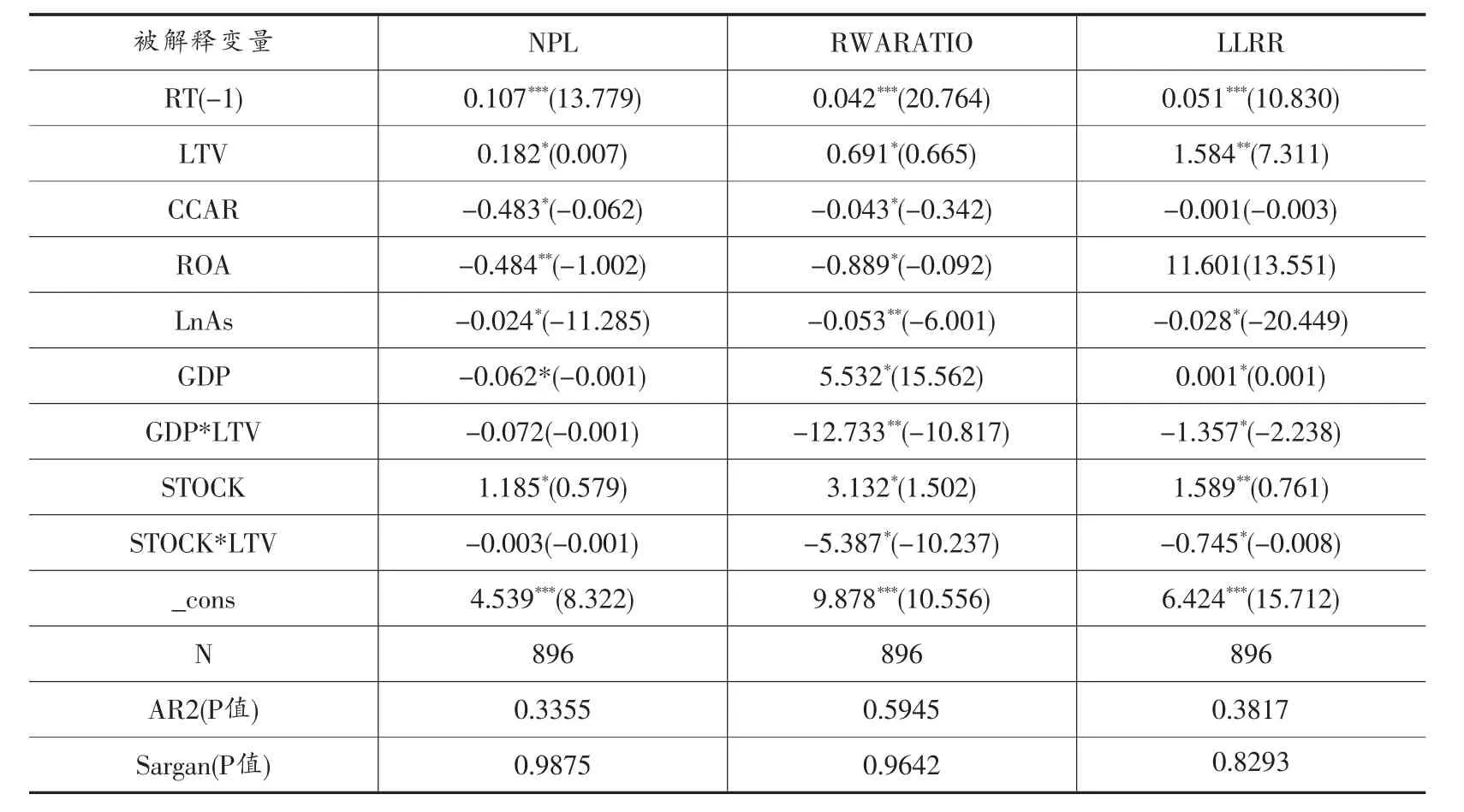

從表5可以發現,LTV這一宏觀審慎工具變量與宏觀經濟代理變量交叉項的系數多在10%處呈現為顯著特征,這就意味著借助貸款價值比上限的逆周期調節,能夠有效調節銀行行為自身同經濟發展的關系。通過觀察表5可以看出,LTV*GDP的系數以及LTV*STOCK的系數均同宏觀經濟代理變量系數相反,這就表明這兩者之間存在明顯的逆周期性。需要特別強調的是,RWARATIO是影響最為突出的一個風險承擔變量。

表4 基于DRR的MPP*MV商業銀交叉項行風險承擔檢驗結果

表5 基于LTV的MPP*MV商業銀行風險承擔檢驗結果

(三)宏觀審慎政策與商業銀行特征變量交叉項對風險承擔的影響

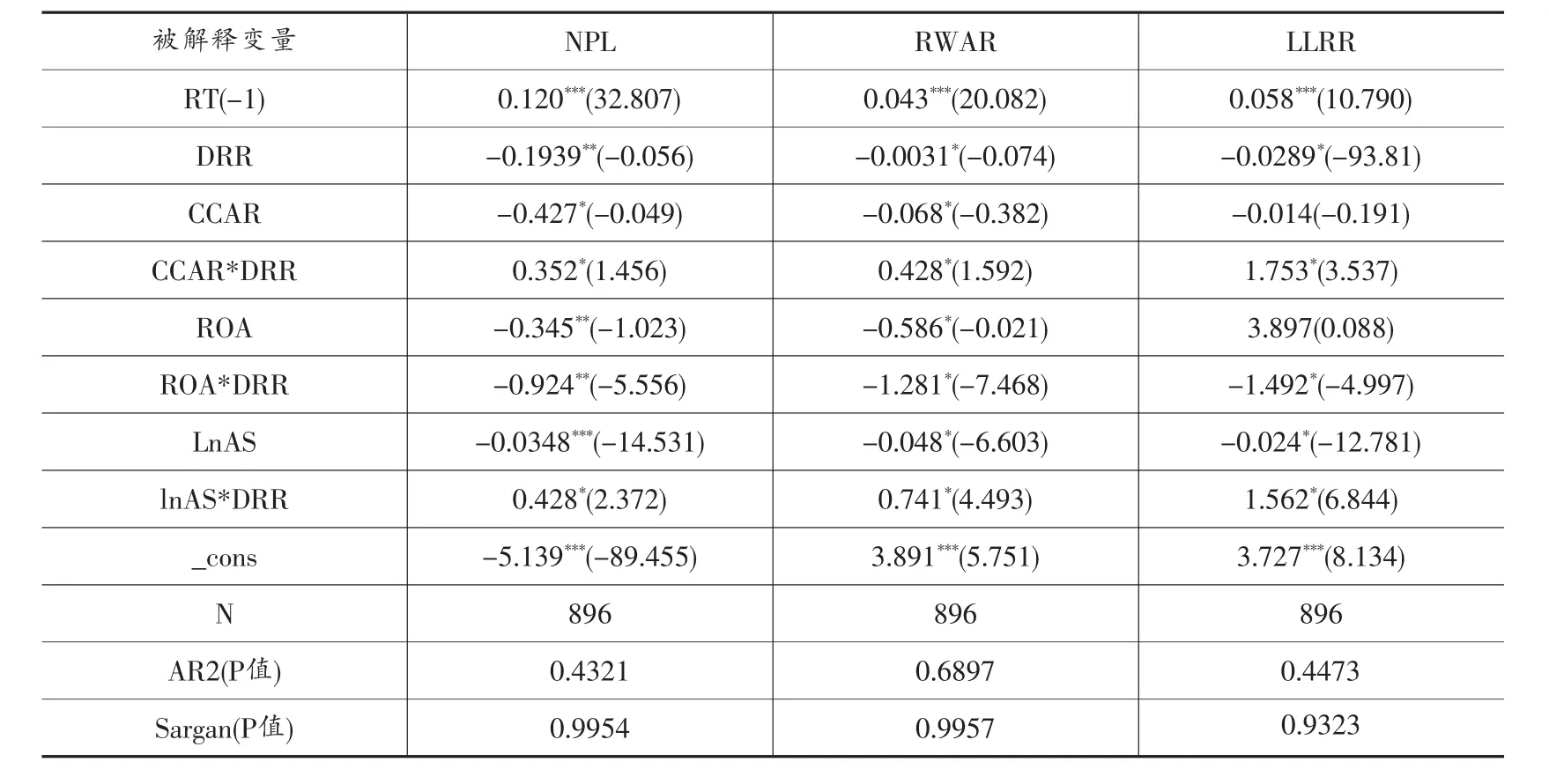

出于分析和研究風險承擔行為的異質性特征的目的,將商業銀行特征變量和宏觀審慎政策變量的乘積項引入基準模型中,以檢驗銀行層面的控制變量同宏觀審慎政策變量之間的交互作用。為了保證所得到的結果是可靠的和穩健的,本文同樣選擇不同的銀行風險承擔和宏觀審慎政策代理變量進行實證分析。表6顯示的是宏觀審慎政策工具為DRR時,MPP*BV交叉項對商業銀行風險承擔影響的回歸結果。

表6 基于DRR的MPP*BV商業銀行風險承擔檢驗結果

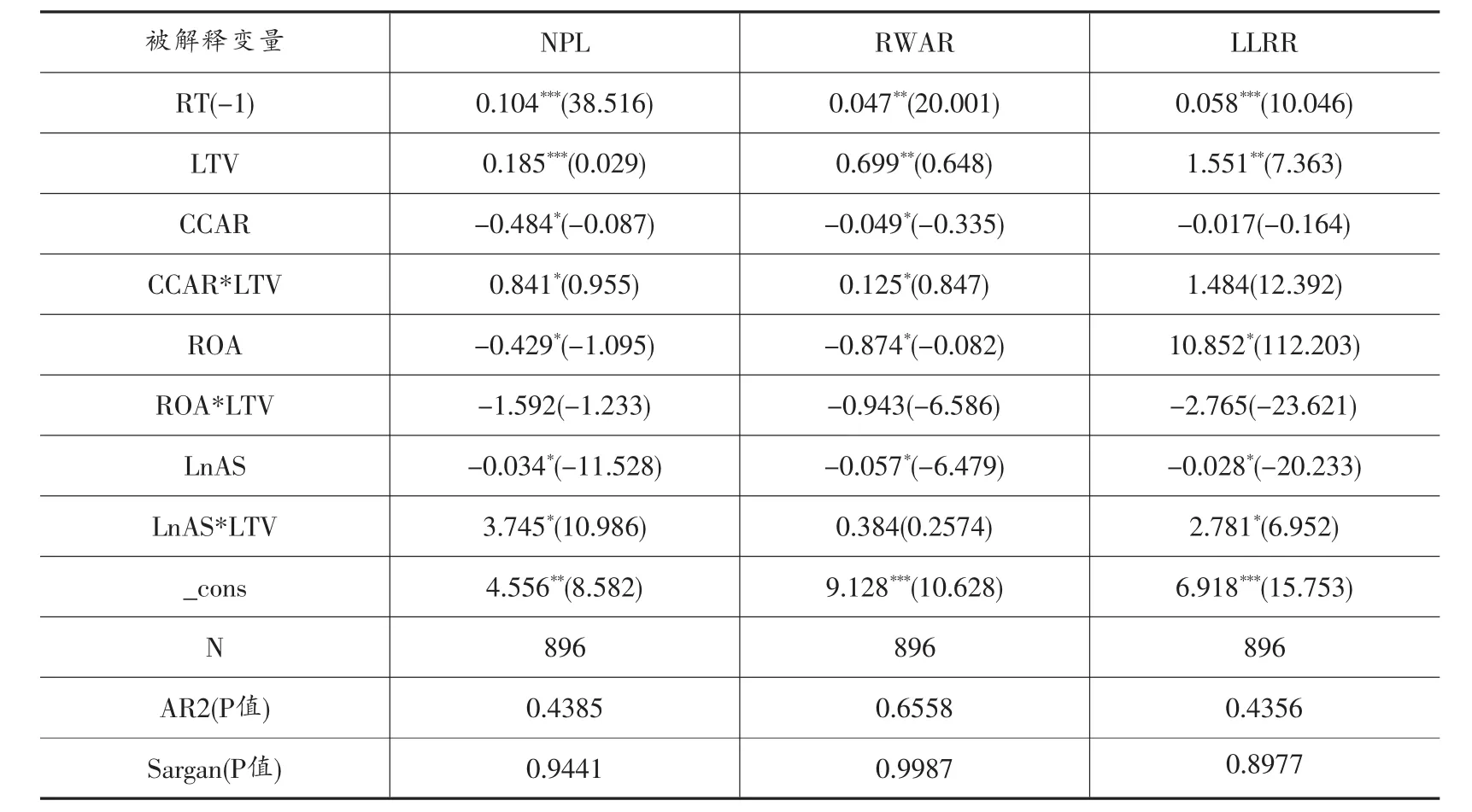

表7 基于LTV的MPP*BV商業銀行風險承擔檢驗結果

表7顯示的是宏觀審慎政策工具為LTV時,MPP*BV交叉項對商業銀行風險承擔影響的回歸結果。

通過分析表6和表7所顯示的結果不難看出,CCAR和DRR、LTV之間乘積的系數大多至少在10%上顯著為正數,這就表明受銀行資本充足率提高的影響,銀行風險承擔會有明顯的下降。但是,CCAR系數與CCAR*MPP系數在多數情況下并不一致,這就意味著在一定的宏觀審慎政策下,資本充足率對商業銀行的風險承擔可以進行抵消。ROA同宏觀審慎政策代理變量MPP的乘積系數在10%上顯著為負值,這表明對于有較高資產收益率的商業銀行來說,當宏觀審慎政策出現變動時,面對風險它們有一定的緩沖。另外,ROA系數同ROA*MPP系數是完全一致的,這就意味著受宏觀審慎政策工具變化的影響,商業銀行的風險承擔同方向變化。LnAS這一銀行規模變量同宏觀審慎政策代理變量MPP的乘積項系數在大多數情況下至少在10%上顯著為正數,這就表明銀行規模同宏觀審慎政策呈同方向變化。

四、結論與建議

本文重點研究了商業銀行風險承擔受宏觀審慎政策的影響。一方面,通過建構基準估計模型檢驗宏觀審慎政策工具對風險承擔的影響;另一方面,分析宏觀經濟環境和商業銀行特征這兩個因素同宏觀審慎政策之間的相互影響。

(一)結論

宏觀審慎政策對商業銀行風險承擔具有一定的抑制作用。差別存款準備金動態調整機制以及可變的LTV上限對于商業銀行風險加權資產比率、不良貸款率、貸款損失準備金率等能夠產生顯著的影響,這就說明宏觀審慎政策對商業銀行風險承擔具有一定的抑制作用。

宏觀審慎政策能夠借助商業銀行自身的特征對其風險承擔產生一定的影響。一是銀行盈利能力對于風險承擔具有明顯的影響,盈利能力強的商業銀行所具有的風險水平要比其他的銀行風險水平低;二是銀行資本充足率對于風險承擔具有一定的影響,資本充足率高的商業銀行能夠抵消宏觀審慎政策對風險承擔行為的影響;三是商業銀行規模對于風險承擔也具有相應的影響。

宏觀經濟環境與宏觀審慎政策相互正向影響。本文研究發現,在經濟發展態勢良好時期利用收緊政策工具,而在經濟發展態勢呈現下行趨勢時采取寬松政策,可以弱化風險承擔和宏觀經濟環境之間的正向關系,有利于平滑信貸周期。此外,商業銀行信貸擴張的順周期性也能得到明顯降低。

(二)建議

一是完善宏觀審慎評估的監管對象。商業銀行是宏觀審慎評估的主要對象,但是許多金融產品和市場活動等存在明顯的順周期性和結構性風險。比如,金融科技、貨幣市場基金等存在明顯的負債贖回風險、資產價格風險以及順周期流動性風險等。因此,有必要將其納入宏觀審慎政策的框架中,以此保持金融市場穩定。

二是引導商業銀行同不斷變化的政策環境相適應。現階段,我國商業銀行大多已經適應了實行多年的低利率環境,隨著市場的變動,近來少數商業銀行內部出現了流動性緊張的問題。在制定宏觀審慎政策時,監管機構需要同商業銀行進行溝通,引導其經營行為。同時,鼓勵商業銀行提高資產負債管理能力和采用利率定價等方式應對利率的上升。

三是建立符合實際且有效的宏觀審慎監管工具箱。要從當前經濟發展的實際出發,選擇合適的工具,可以通過不同工具的組合取得疊加效果,以保持工具的有效性。在選擇工具時需要兼顧“因地制宜,因城施策”的原則,避免出現“一刀切”式的政策。在這里,差異化政策應該是主流的實施方式。