我國經濟周期下高收益債券與股票市場表現

吳長鳳

摘要:低等級的高收益企業債,尤其是其信用溢價和股票市場定價的基本核心因素都是經濟實體的財務健康狀況及盈利預期,因此,高收益企業債和股票市場行情具有一定的正相關性。高收益債券市場是培育經濟增長新動能的重要市場手段,但是其信用風險較高,相應風險管理工具的不足也是近年來我國民營和小微企業融資難的重要原因之一。本文在分析我國經濟周期背景下,中債高收益企業債凈價指數及其信用溢價與中證500指數關聯性的基礎上提出:第一,應高度重視高收益企業債市場的建設和發展,提高違約風險的定價作用;第二,為高收益企業債投資者靈活運用股指期貨規避一定的信用風險打開空間,并謀求發展更有針對性的全面的信用風險管理工具。

關鍵詞:高收益 企業債 信用溢價 套期保值

一、經濟周期與大類資產輪動概述

人們的心理規律、資本逐利的天然本性、供需均衡與錯位使經濟周期成為一種自然現象和客觀存在。雖然中央銀行誕生的宗旨是降低周期的波動幅度,但是以政府有限的有形之手調節市場無邊的無形之手,力量終歸不能總是恰到好處。1974年獲諾貝爾經濟學獎的知名經濟學家和政治哲學家哈耶克認為,經濟周期源于貨幣信用的膨脹對均衡結構的破壞。因此,不排除由于政府有形之手的有限認識而對市場均衡產生的弊大于利。隨著股票、債券、商品等金融市場的發展,在互相滲透和心理溢出效應等影響下,經濟周期顯得更加復雜。由于政府調節和金融市場的作用,經濟周期從復蘇到衰退往往會出現跨越,如可能從過熱跨過滯漲直接到衰退。但不管怎樣,經濟周期終究是金融市場波動的最根本因素,把握住經濟周期就把握住了資產增值。

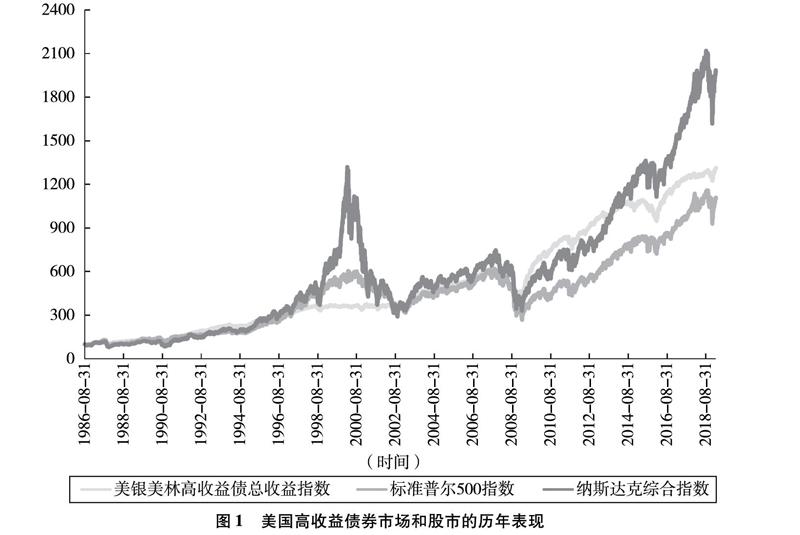

2004年,美林證券提出“美林投資時鐘”理論:按經濟增長和通脹兩個指標,把經濟周期劃分為衰退、復蘇、過熱、滯脹四個階段,在這四個階段中,債券、股票、大宗商品、現金依次是最優的大類資產配置。“美林投資時鐘”有效性的普遍存在,使其成為指導投資的經典理論。進一步,根據經濟周期的劃分,可以發現大類資產內部的板塊輪動效應,如在經濟復蘇階段,周期性成長型股票往往會進一步超越大盤,而在股票市場相對最差的滯漲階段,防御性價值型股票抗跌性更強。類似地,長短期債券、利率債和信用債在不同的經濟周期發展階段,也會表現出較為明顯的差異。實質上,股票和債券市場行情都是對實體經濟總體或結構性發展趨勢的預期,可以將股票看作無限期的信用債券,二者都是對經濟周期波動下實體經濟信用風險的綜合反映。因此,經濟周期理論下的股債關系可以延伸到不同信用屬性債券之間的關系,在股票表現強于債券的復蘇和過熱階段,信用債好于利率債;在債券表現強于股票的滯漲和衰退階段,信用債要比利率債差。即信用債和股票市場的同步性相對較強,尤其是低等級的高收益債券(具體定義見本文第三部分)。圖1顯示,高度發展的美國高收益債券市場歷年表現與其股市的相關程度很高。

二、全球金融危機以來我國經濟周期概況

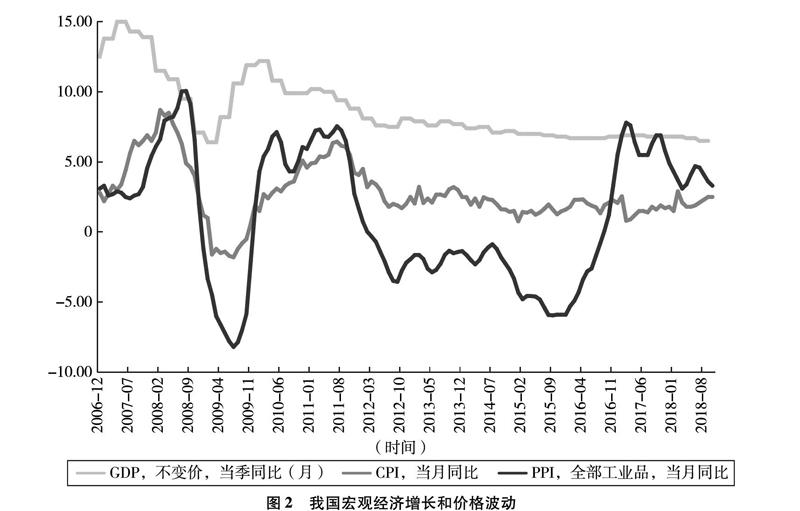

簡單從GDP增長率、CPI和PPI的變化趨勢來看,2006年前后是我國經濟發展近20年來高增長、低通脹的黃金發展階段。2007年下半年,美國次貸危機爆發,2008年,隨著美國大型投行破產和保險業巨頭被政府救助,金融危機席卷全球,我國經濟陷入增速下滑、通脹高企的滯漲階段,隨后進入衰退。2009年,在四萬億元經濟刺激計劃的鼓舞下,我國經濟增速先行一個季度回升,工業品和消費品價格也跟隨上漲。不過經濟復蘇僅僅兩個季度,很快就發展到結構性過熱(PPI超過5),一個季度后便進入一年半的滯脹時期。2011年四季度到2016年2季度的近五年時間,我國經濟發展主要處于衰退時期,偶有復蘇,經濟增速下臺階已經成為不爭的事實。在短短兩個季度的經濟復蘇之后,2017年,在供給側結構性改革和三去一降一補的指導方針下,我國經濟發展進入增速下臺階之后的結構性過熱階段,強周期行業三去效果明顯,而全面補短板短期內很難成為經濟持續穩定發展的新動力,仍有一部分經濟實體經營困難。2018年,由于需求難有起色,前期供給側去杠桿效果有所退化,我國宏觀經濟基本處于衰退之中(見圖2)。

三、我國經濟周期下高收益信用債和股票市場的關系

在國際市場上,高收益債券是指市場評級為投資級以下的高信用風險債券,也包括未被評級但信用資質相當的債券。由于高收益債券的違約風險高,所以其預期收益率明顯高于投資級債券以彌補更高的風險,即信用風險溢價較高。民營企業以及處于快速成長階段、規模較小的成長型公司是高收益債券的主要發債主體。由于高收益信用債和股票的價格都是更多地取決于發債主體或上市公司的財務健康狀況以及盈利預期,所以在一定的經濟發展背景下,兩者的價格走勢有較高的正相關性,尤其是高收益債券的信用溢價(信用利差)主要受經濟實體基本面和預期影響,所以剝離出無信用風險的國債收益率影響之后的高收益債券的信用溢價與股票價格的相關性更高。

基于樣本特征和價格驅動因素的相似性,本文以中債高收益企業債凈價指數和中證500指數作為基礎研究對象,并將中債高收益企業債凈價指數與中債國債總凈價指數的日漲跌幅之差,即信用溢價,進行每日復合,得到高收益企業債信用溢價指數,進而探討在我國不同的經濟發展環境下,高收益企業債和股票指數走勢所表現出的關聯性。

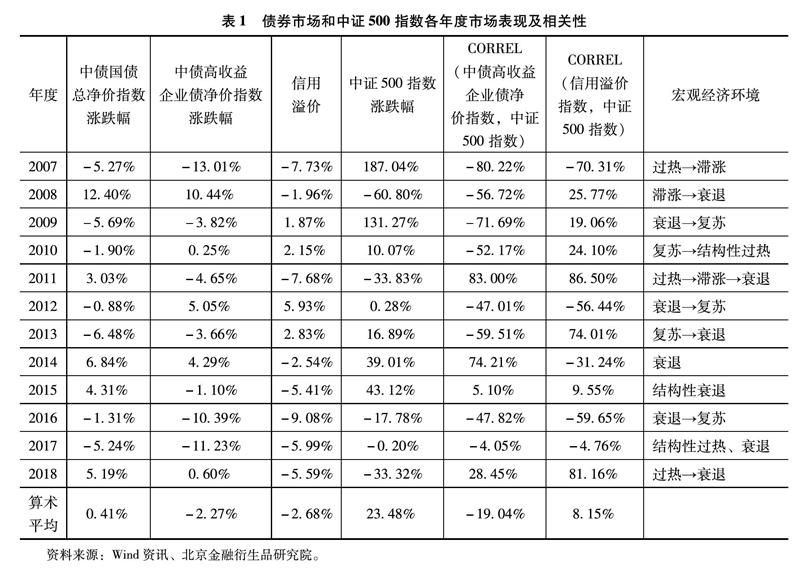

表1第2~5列列示了債券市場和中證500指數各年度市場表現,第6、第7列分別是中債高收益企業債凈價指數和中證500指數、信用溢價指數和中證500指數各年度走勢的日相關系數。總體上,中債高收益企業債凈價指數和中證500指數的相關性為負,而信用溢價指數和中證500指數表現出一定的正相關性,正說明了高收益企業債信用定價部分與股票市場受共同的基本面因素驅動。根據美林投資時鐘理論,經濟衰退階段,債券配置為最優,股票表現較差。可以看到,在我國經濟發展陷入衰退的大部分年份,利率資產表現都比較好,而股票資產受當年其他國內政策及國際環境的影響很大,在衰退階段并非總是表現低迷。例如,2014年下半年和2015年上半年,在市場輿情——“依靠資本市場實現經濟結構轉型升級”等的激情鼓舞下,直接融資發展被賦予了經濟持續增長的重大歷史使命,投資者似乎對其充滿了無限期待,2014年底滬港通也正式啟動。在輿情傳播引導、加大對外開放和寬松貨幣政策的支持下,雖然經濟增長未見起色,但市場情緒非理性高漲,高漲之后必然是大幅下跌、萎靡不振。所以2014年和2015年的股票市場行情并非經濟基本面主導,而這兩年高收益企業債的信用溢價為負,是對我國經濟基本面較差的真實反映。

2008年和2016年、2011年和2018年,我國宏觀經濟環境都歷經衰退,利率債表現都優于高收益企業債,大幅度優于中證500指數,基本符合美林投資時鐘理論。但是,由于各年度更具體的經濟發展階段、金融政策、國際環境等因素的復雜影響,各年度高收益企業債和中證500指數的日相關程度有很大區別。2008年,在全球金融危機的大環境下,我國宏觀經濟從滯漲走向衰退,股票市場快速大幅回落,固定收益市場大幅上漲,高收益企業債表現也很不錯,但信用溢價為負。由于股票市場受國際金融環境影響強烈,所以2008年信用溢價指數和中證500指數的相關系數只有25.77%。同樣,2016年,我國證券市場受2015年股市異常波動的影響仍在持續,同時美聯儲加息預期給新興市場帶來很大壓力,中證500指數在1月就過度下跌,幅度高達28.2%,而中債高收益企業債凈價指數全年持續下跌,下跌節奏和中證500指數完全不一致。總之,2008年和2016年,由于市場受國內外非經濟基本面因素影響很大,股票市場在個別時段波動劇烈,因此雖然和高收益企業債信用溢價指數全年同跌,但年內走勢卻基本不同步。

2011年和2018年的市場是宏觀經濟從過熱或結構性過熱走向衰退的典型,非經濟基本面因素對市場影響相對較小,股票市場表現很差,債券市場走出低迷、逐步好轉,但高收益債券表現相對較差,此時中債高收益企業債凈價指數和信用溢價指數,同中證500指數的正相關程度都較高。具體而言,2011年,我國宏觀經濟增速下行趨勢明顯,且全年CPI高達5.4%,貨幣政策收緊。雖然中債國債總凈價指數上漲3.03%,但中債高收益企業債凈價指數卻下跌4.65%,中證500指數也持續下跌,表1第6、第7列相關系數分別高達83.00%和86.50%。2018年,在前期去杠桿、防風險的壓力下,經濟結構調整的困難更加明顯,在貨幣政策實質性寬松的大環境下,民營和中小企業融資難問題卻更加突出。在利率債和高評級債券市場凈價紛紛上漲的情況下,中債高收益企業債凈價指數卻下跌,中證500指數更是大幅下滑,兩者全年日相關系數雖不到30%,但年間相關系數最高曾達88%以上,信用溢價和中證500指數走勢的全年日相關系數高達81%以上。

四、啟示與建議

2014年以來,由于我國經濟增長新動能提升緩慢,債券市場開始出現違約,信用溢價持續為負。然而,由于市場缺少相應的風險對沖工具,一定程度上也制約了我國高收益債券市場的發展,制約了高收益債券服務于實體經濟的能力。理論上,高收益債券市場和股票市場基本的核心的風險因素一致,兩者表現應有很高的正相關性。實踐中,在市場經濟和資本市場都高度發達的美國,高收益債券和股票市場確實表現出高度相關性;在我國,當資本市場主要受經濟發展和盈利預期影響時,兩者的相關程度也較高,但當我國受國際環境和政策等非基本面因素影響較大時,兩者表現并不同步。隨著我國金融市場的逐步規范和穩定、對外開放程度不斷加深、國際影響力持續提升,高收益債券市場與股票市場的同步性會越來越高。

2018年以來,我國民營和中小企業融資難、融資貴問題更加突出,各級政府和很多金融機構出臺了多樣化工具措施,以支持民營和中小企業持續發展。在間接融資方面,央行創設定向中期借貸便利(TMLF),鼓勵商業銀行向民營和小微企業發放貸款;在直接融資方面,銀行間市場、交易所市場、各級政府機構紛紛支持金融機構創設信用風險緩釋憑證,緩解企業債券發行壓力。但商業銀行和投資銀行的業務開展都以利潤驅動為本,支持處于困境、信息透明度低的大量小微企業融資的動力并不足,且目前所支持的標的債務期現絕大多數在1年以內,信用下沉有限,因此針對個體企業的間接和直接融資支持寬度和深度可能受到局限。我們認為,應加強多層次的高收益債券市場建設,運用股指期貨等金融衍生品防范一定的信用風險,通過更加市場化的方式,為眾多真正具有發展潛力的民營和中小企業紓困,提高高收益企業債券市場服務于實體經濟轉型發展的能力。具體建議如下:

一是高度重視我國高收益債券市場的建設和發展,提高違約風險的定價作用。不同于利率債券和高信用投資級債券的收益率主要受貨幣政策和市場流動性影響,高收益債券的信用溢價主要受經濟發展階段和基本面預期影響,因此其與股市的相關性較高。但是,表1顯示,2007年以來,我國中債高收益企業債凈價指數年平均收益率為負,信用溢價負值更高,而中證500指數年算術平均收益率卻在23%以上,信用溢價與中證500指數的年均相關系數雖然為正,但僅僅為8%。這揭示了即使在歷史上“剛性兌付”普遍、違約風險在定價過程中體現不足的背景下,我國高收益債券市場發展也比較落后,沒有得到投資者應有的關注。高收益債券市場是培育經濟增長新動能的重要市場手段,我國應高度重視其市場基礎設施建設,并制定投資者支持和保護措施。

二是考慮期現貨資產的相關性,放寬股指期貨套保認定要求,給予高收益債券投資者靈活運用股指期貨管理信用風險的空間,并發展更有針對性的全面的信用風險管理工具。當前,我國股指期貨產品推出已有八年半,針對股票市場的系統性風險管理工具已經得到了一定程度的發展,產品包括上證50、滬深300、中證500即覆蓋超大盤、大盤、中小盤股票的指數期貨產品。經歷了2015年的股票市場異常波動、股指期貨遭嚴格管控,然而股票市場大幅波動依然屢屢再現,市場各類主體已然加強了對股指期貨的正確認識,大幅放松管控后的市場運行會更加穩健。但是,目前運用股指期貨套保的期現匹配要求過于嚴格,忽略了不同證券或資產類別之間的同步相關性,限制了資產管理人風險控制的專業性和靈活性。因此,建議放松股指期貨套保認定要求,在加大高收益債券市場建設的同時,機構投資者可以運用其豐富的資產管理經驗,在判斷影響市場走勢的各類因素的基礎上,積極運用中證500股指期貨靈活對沖高收益債券投資風險,提高自身配置高收益企業債的積極性。此外,應考慮推出高收益企業債指數期貨等金融衍生品,為高收益債券投資者提供更加全面并有針對性,且更加便利的風險管理工具。