輕資產類上市公司定增并購后長期業績表現

2019-09-10 07:22:44顏淑姬許永斌

財會月刊·上半月

2019年6期

顏淑姬 許永斌

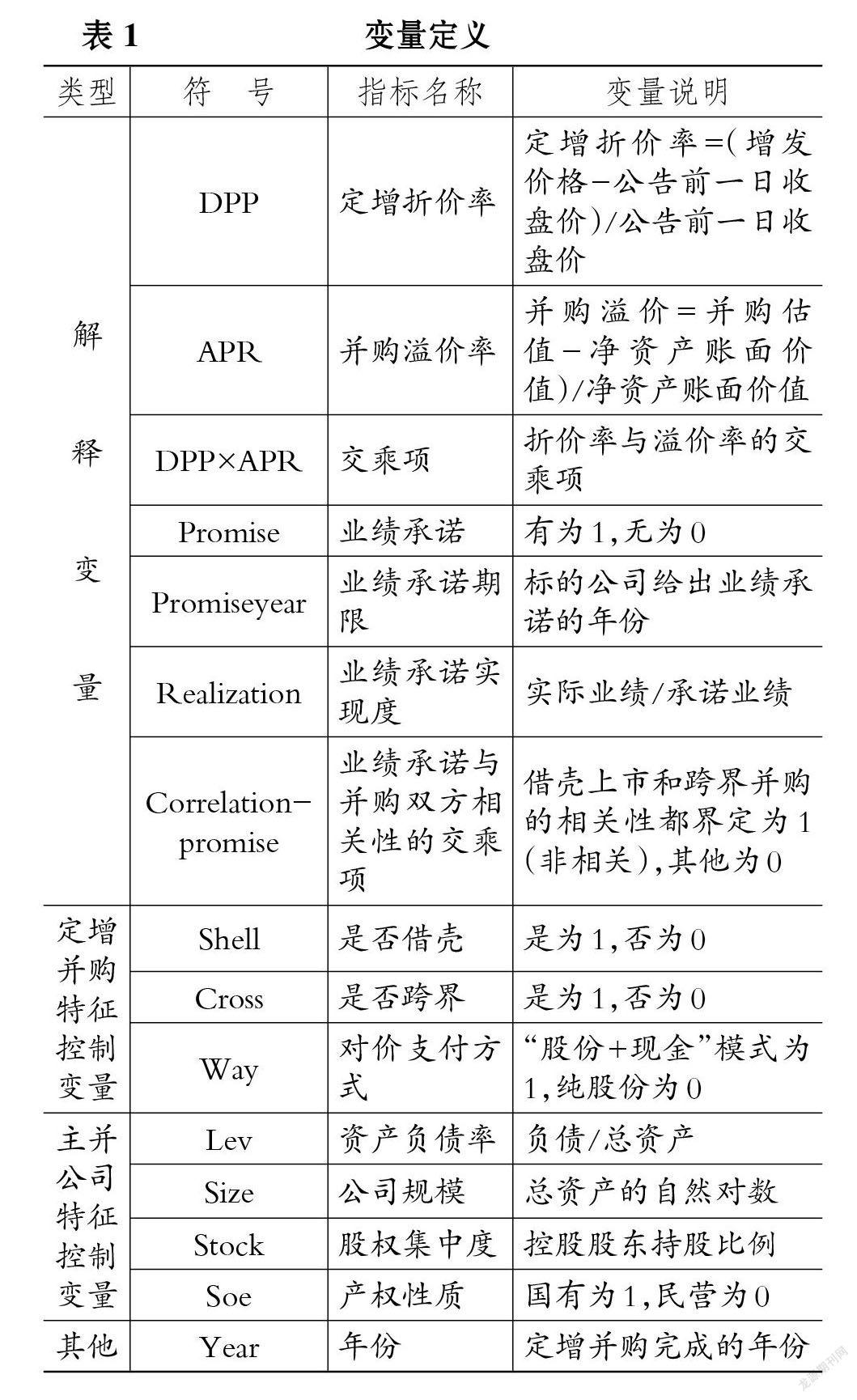

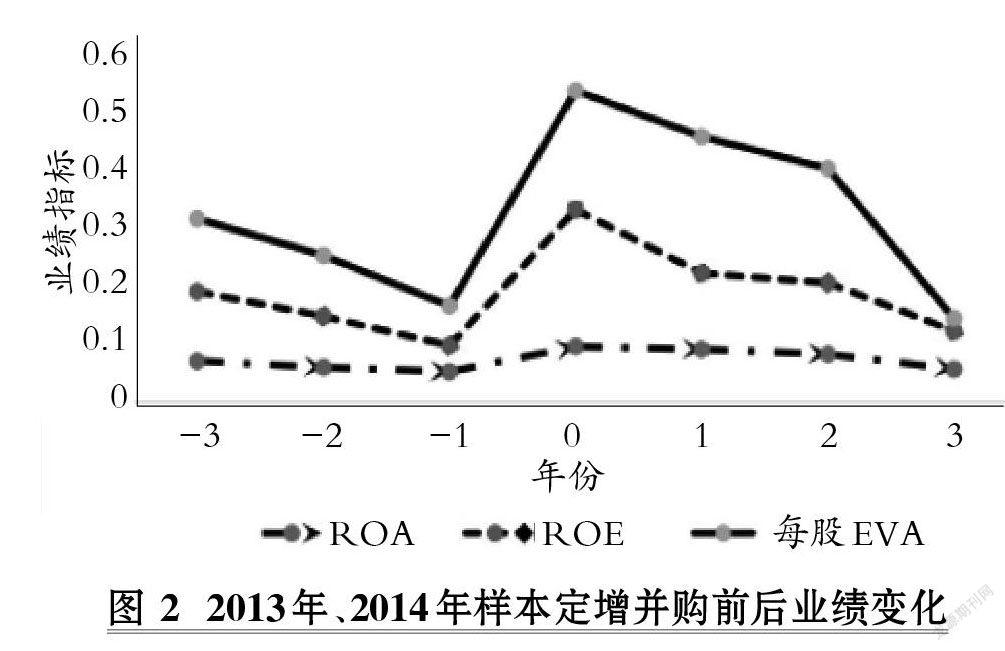

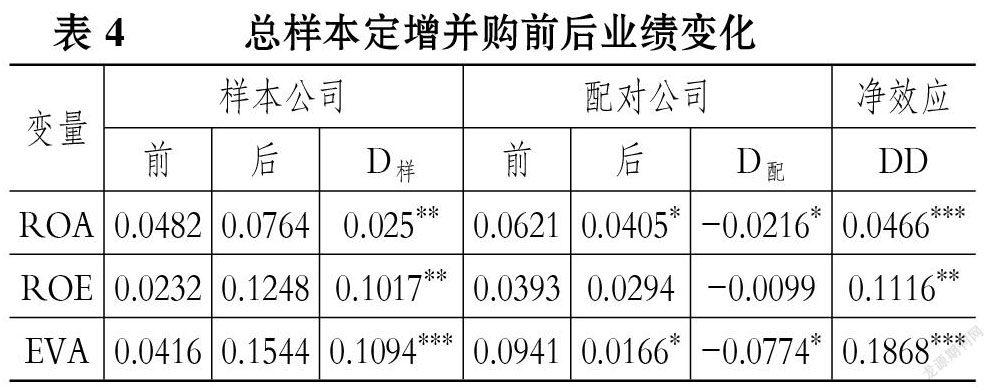

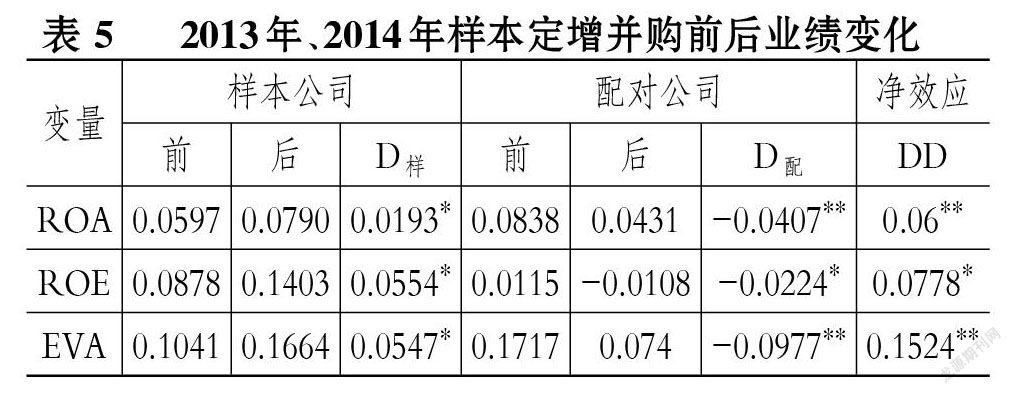

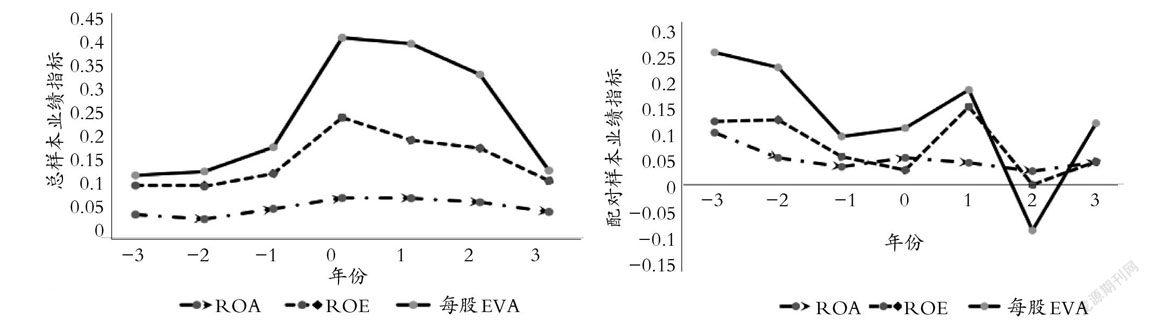

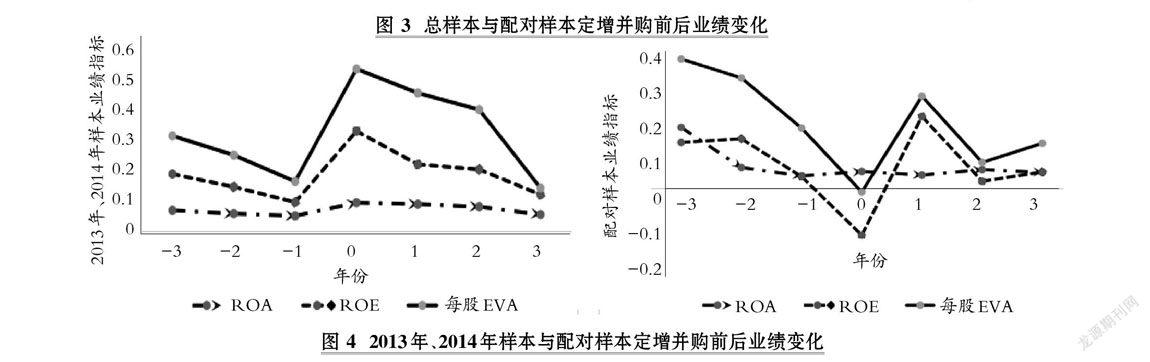

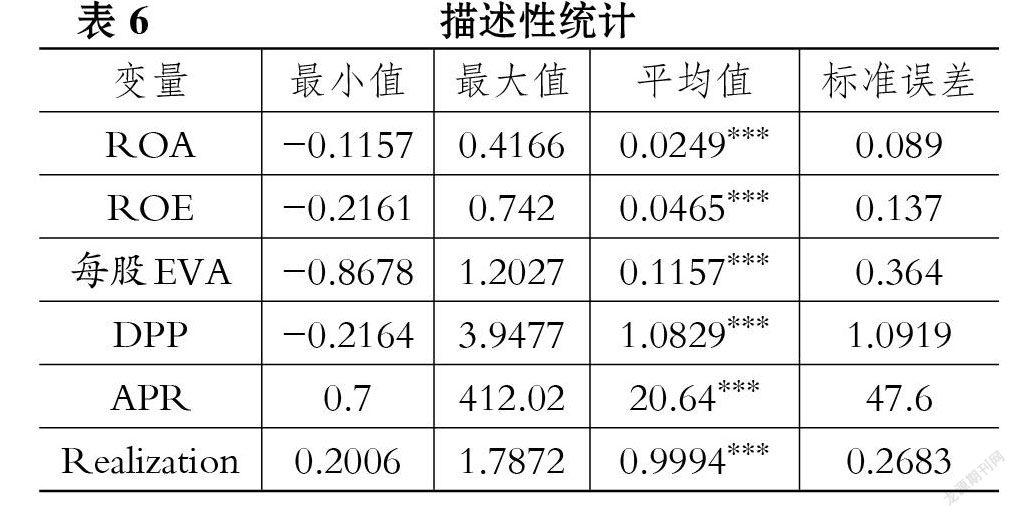

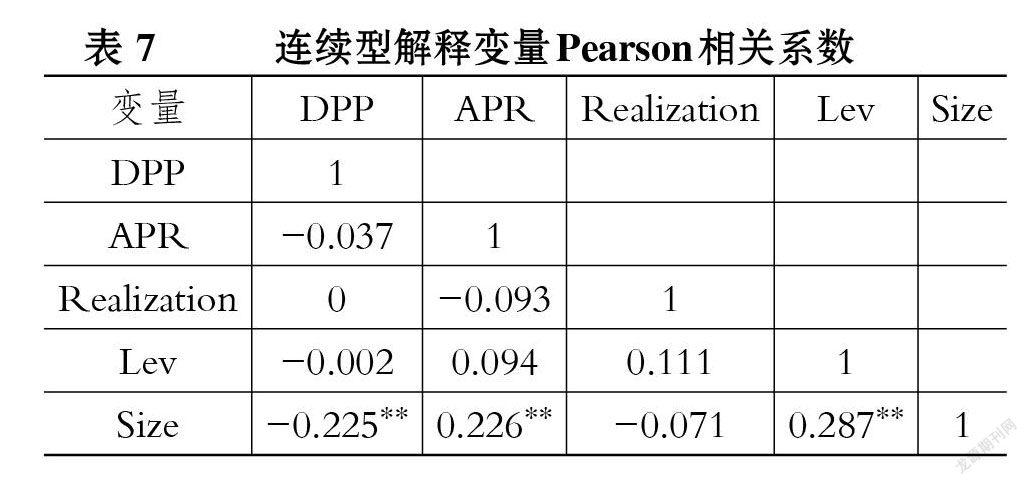

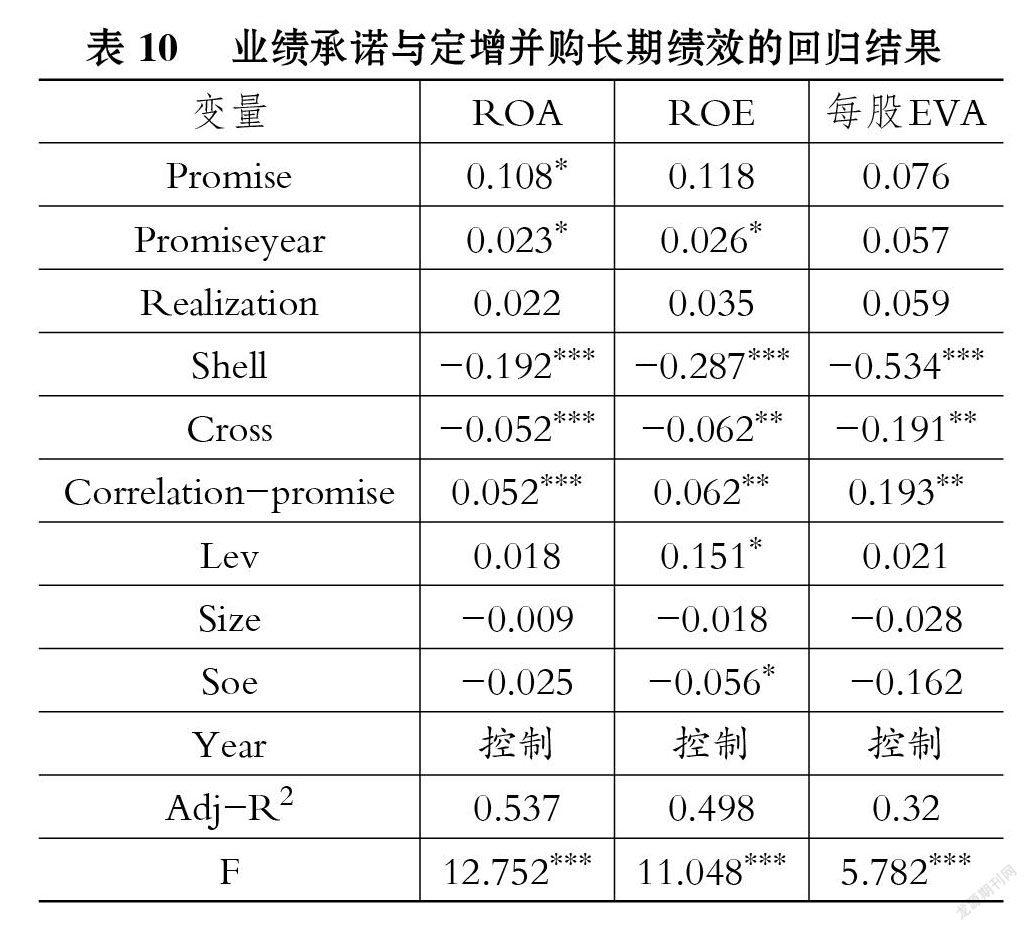

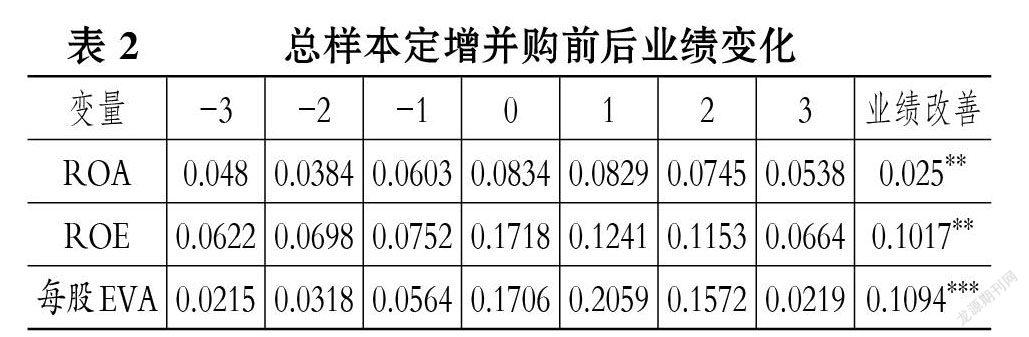

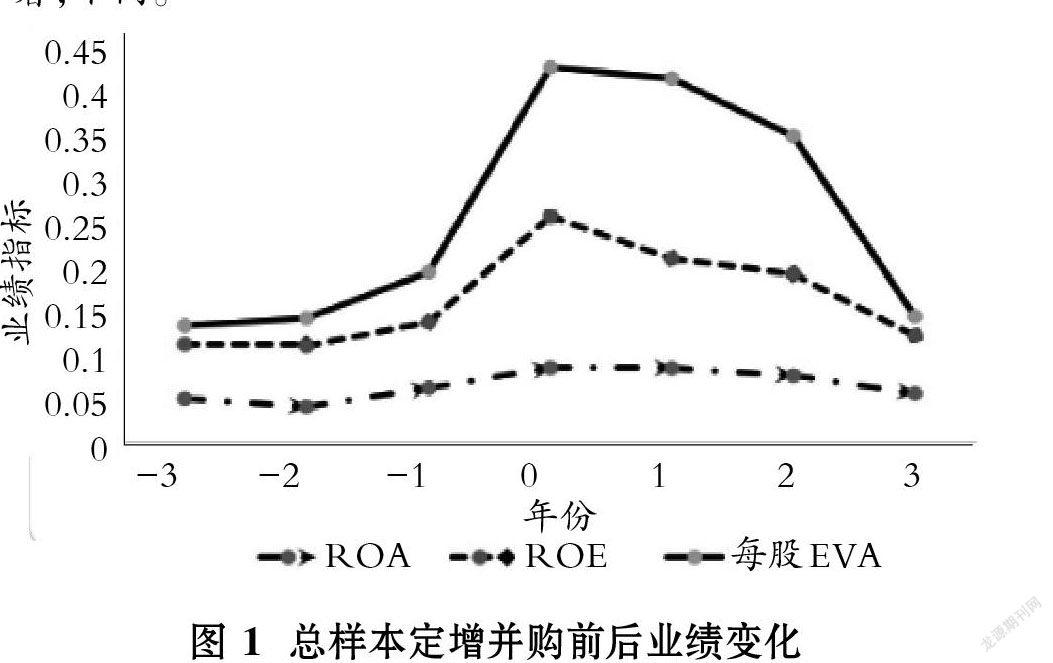

【摘要】定增并購作為并購重組的一種特殊方式,其雙重定價的公允性中所蘊含的利益輸送空間備受社會詬病,引起人們對定增并購后長期業績表現的擔憂和質疑,尤其是影視網游等輕資產類公司并購存在高估值、高溢價問題。基于此,以文化創意產業及互聯網金融等公司在2013~2016年間成功實施定增并購的80個公司為樣本,觀察其在定增并購后的長期業績表現,通過事件前后業績改善的縱向比較并計算定增并購凈效應進行配對樣本橫向比較,均發現樣本公司績效確實較事件前有改善,但長期來看表現乏力,后期下滑明顯,并購后整合不力。標的資產高溢價顯著影響長期業績,主并方大股東參與定增并購的樣本公司定向增發高折價也顯著影響長期業績,股份支付相對有利于長期業績表現。跨界并購和借殼上市都不利于主并公司并購后的長期業績改善。業績承諾制度的實施有利于定增并購后主并方長期業績的改善,但效果不明顯。

【關鍵詞】輕資產;定增并購;長期業績;雙價格偏離;業績承諾

【中圖分類號】F832.5;F275

【文獻標識碼】A

【文章編號】1004-0994(2019)11-0043-10

一、研究問題及制度背景

如果說2013年以前的并購重組主要是整體上市與借殼上市,那么2013年以后,并購市場全面繁榮,轉型并購更是獨領風騷。融資作為并購交易最重要的訴求之一,隨著2014年證監會對并購募集配套資金政策的進一步放開以及二級市場持續的牛市行情,使得2014年以來定增并購案例數及金額呈不斷上升之勢。……

登錄APP查看全文