高凈值家庭資產配置新趨勢

鄧宇

未來,高凈值家庭資產配置應更加重視家庭財富的精神文化傳承、資產的合理配置以及職業經理人的培養。

中國建設銀行與波士頓咨詢公司(BCG)聯合發布的《中國私人銀行2019:守正創新匠心致遠》報告顯示,2018年國內高凈值人士的數量已達167萬人,增速放緩至6%,預計到2023年將增長至241萬人,形成一個可投資金融資產82萬億的私人銀行市場。

經過四十年的積累,國內高凈值家庭成為目前財富管理的最大市場。他們的家庭資產配置逐步往縱向發展,出現了許多新的特征和趨勢。隨著高凈值家庭財富管理的深度發展,未來國內高凈值家庭資產配置將更加趨向于長期價值投資,選擇的機構也更加職業化,制度化、法治化程度更高,能夠滿足未來日益龐大的高凈值家庭資產配置需求。

高凈值家庭資產配置的主要類型

國內家族信托、家族辦公室等大量設立,海外房產、香港保險和私募股權成為高凈值家庭的首選。因此,國內財富管理機構應從模仿、引進海外模式到本土化經營,應借鑒海外財富管理的經驗和模式,打造適合本土文化、家族企業和法律制度的資產配置方案。同時,應注重打造高凈值家庭財富管理的文化、理念和制度,確保國內高凈值家庭資產配置的高質量發展。

家族信托

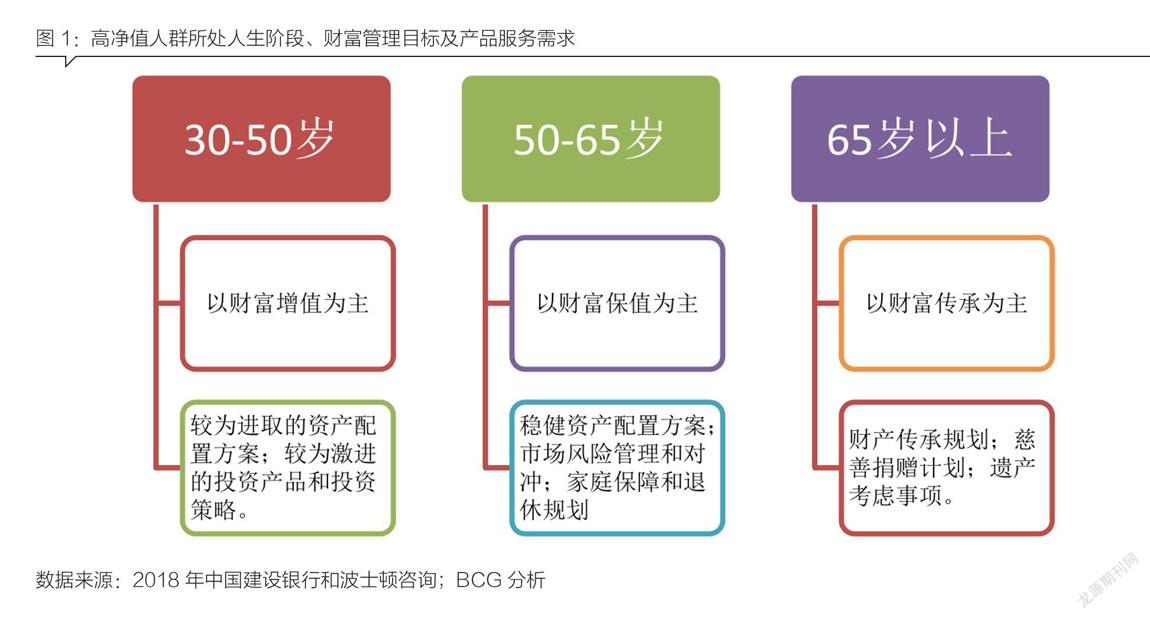

國內高凈值家庭的年齡多半在40歲以上,根據相關數據調查,高凈值人士的年齡在40歲以上的占比達到62%,其中50歲59歲占比20%,60歲以上占比7%。高凈值家庭的資產配置目標逐步從投資轉向家庭財富傳承、財富保值和子女教育等等。其中,家族信托是高凈值家庭財富傳承的最佳選擇。

日前銀保監會下發的《信托部關于加強規范資產管理業務過渡期內信托監管工作的通知》(簡稱“37號文”)明確了家族信托業務不適用“資管新規”,并且界定家族信托的財產價值不低于1000萬元,同時兼具事務管理和金融服務職能。監管層釋放了對家族信托的利好政策和信號,再次凸顯家族信托在資產配置的殼作用。

國內家族信托業務發展迅速,適應了高凈值家庭迅速增長的需求,根據普益標準專題報告顯示,2017年,近30家信托公司開展家族信托業務占比半數以上,存量家族信托的規模預計超過500億元,存量產品數量超過3000單。家族信托從本質上是單一賬戶,委托人基于這個單一賬戶體系做財產管理、傳承以及隔離的相應安排。據統計,近年有超過10位內地超高凈值家族設立了離岸家族信托,規模超過5000億元。

家族信托的特點在于其資產安全、資產隔離、家族傳承以及合理避稅等功能,非常符合高凈值家庭的多樣化、特殊的財富管理需求。家族信托的受托產品也日益豐富,以傳統的現金類資產為主,同時有保單、股權、不動產以及藝術品等,隨著家族信托制度逐步完善、家族信托機構更加專業、服務內容日益豐富,家族信托將成為更多高凈值家庭的首選。

家族辦公室

國內高凈值家庭增長速度正處于中高速階段,增長規模和潛力巨大,對于財務管理的需求也日益多元。其中,家族辦公室是目前最新的一種配置模式,這種源于國外發達國家的財務管理類型正在被越來越多的國內高凈值家庭認同和接受。

相關數據顯示,美國的家族辦公室數量超過5000家,主要分為單一家族辦公室(SFO)和聯合家族辦公室(MFO),但是由于家族辦公室成本過高,需要大量投資和付出,在美國僅有585個家庭財富能達到10億美元的標準。目前國內一些超高凈值家庭已經開始接觸家族辦公室,并且由初期的投資管理服務轉向非投資服務(NIS),與家族企業、家族資金用途和家族傳承等緊密相關。

目前,國內的家族辦公室還處于初步探索階段,大多是引進國外家族辦公室的概念和運作模式,但是數百的家族辦公室類型則非常復雜,多半是從傳統的財富管理機構延伸而來,有的則是一些增值服務。有類似咨詢服務的家族辦公室(法律、稅務、留學、移民),有的則類似于經紀公司類(保險、房產和投資)。

家族的第二代絕大多數有出國留學和工作經歷,對于家族辦公室比較認同,隨著高凈值家庭規模增長,大量的家族辦公室設置在亞太地區,根據康普頓調查數據顯示,約有17%,資產回報率從2016年的0%,到2017年的6.7%,再到2018年的16.4%。而馬云和蔡崇信設立的藍湖資本,與香港對沖基金合伙人進行合作管理,王健林家族則是由王思聰設立的普思資本,主要投資互聯網、娛樂消費領域。龍湖地產的吳亞軍則是透過私人財富管理機構——雙湖投資打理家族財富。

海外房產

國內的房地產政策頻繁變動,受制于政策監管,高凈值家庭在國內房產配置上則更加謹慎,加上房產稅進入到立法層面,外匯管制日益嚴格,市場也出現觀望階段,因此更多高凈值家庭開始選擇海外房產配置。早期高凈值家庭選擇的房產多半是出于附性需求,如家庭生活、就業以及企業設立等因素,限定于國人比較多的聚集區,后期逐漸開始關注海外房產的投資收益和回報,融入國際化大都市群,配置也更加多元。

相關數據顯示,2005—2015年,中國海外投資大幅上升,增幅高達1471%,雖然大部分屬于國有資產的海外投資,但是招商銀行 貝恩公司的數據則證實56%的高凈值人群已配置海外資產,該比例呈現高漲趨勢,預計2018年將達到80%以上。

從全球角度來看,股票、固定收益和房產是占主要的大類資產類別,房產標的則屬于優質資產,在全球資產配置占據重要角色。新興市場的房產配置價值和收益非常顯著,也是目前國內高凈值家庭配置的重點市場。馬來西亞、新加坡、越南等地的房產市場都有大量國內高凈值家庭的身影,這部分地區正處于經濟增長的高速階段,也是房產投資的紅利期,房產價值優越,適合長期持有,而澳大利亞、加拿大等一直是高凈值家庭的首選,因其教育資源豐富,居住環境優越,也適合移民。

在配置海外房產方面,一些非常富裕的中產家庭也開始進行配置,實現子女教育留學、投資移民的目標。高凈值家庭配置海外房產,既可以分散資產配置,獲得更多紅利,而且方便子女教育、家庭醫療和移民等,越來越受到高凈值家庭的青睞。

香港保單

香港保險是目前高凈值家庭資產配置的重要類型,購買香港保險的優勢十分明顯,香港保險既是一份保障,也是一份以外幣為單位的保險。香港保險的類型非常多樣,每一種類型的保險都有不同用途,因此不同人群選擇購買香港保險的需求也存在差異。

高凈值人士非常看重香港終身壽險,因其具備較低費率、境外資產的配置需求、高端醫療海外就醫以及財富傳承的特點;對于較富裕的中產家庭而言,主要購買香港的重疾險,本身具備較好的產品特性與保障、資產的多元化配置,美元保單更能滿足為孩子準備留學教育金以及未來海外就醫的需求。相關數據顯示,內地居民赴香港購買保險的增長趨勢十分明顯,從2009年的30億元,一路高歌猛進,截至2015年,達到316億元,幾乎增長了10倍。

香港是全世界安全指數最高的城市之一,發案率之低排名世界前列,香港的醫療制度健全,保險業全球排名第一,基礎保障費率非常便宜,性價比較高。國內的保險產品和體系設計則還比較復雜,手續和程序多,而且產品本身并不具備高凈值家庭所需的海外資產配置、美元保單、避稅等功能,費率非常高。長期來看,香港保險的分紅險收益普遍可以達到6%6.5%,終身保險則具備終身規劃的功能,而且香港保險采取的是“嚴進寬出”的政策方針,理賠更加容易,只需把理賠單據寄送到香港保險公司,通常兩周內就可以理賠到賬。

私募股權基金

近期,清華大學經管學院中國金融研究中心等機構聯合發布了《2018年中國高凈值財富白皮書》數據顯示,2017年中國是亞太地區財富增長最強勁的國家,去年一整年財富總值增加了1.7萬億美元,達到29萬億美元,僅次于美國,中產人數則達到了3.85億人,位居世界第一。

其中90%的高凈值家庭選擇主要投資新經濟的私募股權基金,私募股權從“另類”資產變為“主流”資產。數據顯示,截至2018年2月底,私募股權、創業投資基金的總規模達到了7.27萬億元,占到12萬億私募總規模的61%左右,短短兩年時間增長了將近118%。

私募股權基金具有分散風險、專業管理的特性,成為資產配置的“利器”。私募股權投資是指向高成長性的非上市企業進行股權投資,并提供相應的管理和其他增值服務,以期通過IPO或者其他方式退出,實現資本增值的資本運作過程。

區別于股票投資,私募股權投資并非投資于寬泛的金融市場,而是集中于某一特定領域,以犧牲短期流動性為代價獲得更高的投資回報。數據顯示,約有84.3%的高凈值家庭配置了私募股權基金,23.7%的高凈值家庭配置比例超過30%,有7.8%的高凈值家庭配置比例超過5%。未來,私募股權配置的比例將會更高,而且交由專業機構打理或者聯合投資將成為主要方向。

藝術品投資收藏

從上世紀60年代開始,全球的藝術品市場開始繁榮,最近20年是全球藝術品市場高速發展的時間,從1998年的27億美元,到2017年的149億美元,增長了456%。國內藝術品投資收藏市場同樣呈現出繁榮景象,也成為了高凈值家庭資產配置的重要選項。

經調查,中國可進一步挖掘的藝術品投資市場潛在需求大約3萬億,是整個藝術品市場總成交額的四五倍,前景可期。2007年至2017年,國內藝術品市場總體交易規模年均增長率為8.5%,預計2020年規模有望達到171億美元。

調查顯示,高凈值家庭對于藝術品收藏的偏好度較高,珠寶、字畫是富裕階層最感興趣的收藏品種,其次是玉器、瓷器,接近50%的藝術品消費金融在10萬元以下,消費金額在10—50萬之間的交易占比35%。藝術收藏投資既有傳承家庭文脈、身份高雅的特征,也具備較為安全的投資屬性,適合慈善和遺產傳承,逐漸受到高凈值家庭的熱捧。

高凈值客家庭資產配置新未來

雖然財富管理機構數量龐大,加上銀行、保險、證券、第三方財富管理機構等專業機構投資者,但是還無法滿足高凈值家庭的更高要求。家族信托、家族辦公室等發展水平層次不齊,海外房產配置、赴港購買保險也存在一定的政策障礙,盲目投資和跟風現象十分嚴重,客觀上造成高凈值家庭資產配置的收益和回報明顯不足。未來,高凈值家庭資產配置應更加重視家庭財富的精神文化傳承、資產的合理配置以及職業經理人培養。

資產配置的理念逐步深入人心

國內財富管理行業的發展歷程并不長,還處于摸索和調整階段,過去包括私人銀行、保險機構等借鑒了一些國外財富管理行業的模式和服務,主要提供銀行理財、代銷產品等,以收益為主,缺乏合理的資產配置組合,局限性較大,回報也存在一定的變數。

但是,目前高凈值家庭的個性化需求愈加明顯,而且在財富管理上不僅包括資產配置等基本的服務內容,還包括企業融資、稅務、法律、醫療、教育、海外置業、移民等新領域,這需要非常專業化的人才、資源支持。個性化與專業化并存是高凈值家庭財富管理向成熟階段邁進的必經階段。

資管新規重構財務管理方式

2018年資產新規落地和相關配套細則發布,對于高凈值家庭的資產配置帶來了比較深刻的影響。一方面是資產新規致力于讓財富管理回歸本源,附性兌付逐步打破,高凈值家庭也開始接受“風險收益匹配”的理念,客戶風險認知分化。

另一方面,資管新規要求加強投資者適當性管理,對于高凈值家庭來說,真實風險顯現,對于投資預期收益的理財產品會面臨重新配置。同時,短期理財市場的收益連續下滑,凈值型產品大范圍發行,考驗財富管理機構的專業能力。

更加注重資產穩健和長期配置

目前高凈值家庭的教育文化層次更高,客戶出現了一定程度的分化,包括超高凈值客戶群體不斷擴大,在財富占比、人數占比上更為突出,接受到更多的專業機構投資者教育,這對于國內私人銀行財富管理發展具有不可多得的優勢與機遇。

當前,我國市場經濟法律和財富管理行業的監管更加嚴格,資管新規對于私人銀行的財富管理有深刻影響,加上CRS的推進,隱私保護和風險問題成為私人銀行客戶群體關注的重點。同時,對于個人財富的保值、安全和合理避稅等項目關注度頗高,一些企業主對于海外移民、海外投資的風險關注度也更高,包括貿易戰、保護主義、海外市場的政策風險是一大熱點。

開始重視家族文化和精神傳承

國外財富管理行業歷史悠久,講求家族關系,通常財富管理顧問是非常私人化的工作,而且服務時間可以跨越幾代人。國內的高凈值家庭對于家族關系的維護,情感紐帶的建立也愈加重視,不再是單純的服務與被服務關系,而是融入到高凈值家庭的工作與生活,期望能夠與私人銀行顧問、家族辦公室、家族信托基金等建立長久、穩定的情感紐帶。

另一個突出現象是,高凈值家庭對家族文化和精神的傳承,要求子女和繼承人更加注重精神文化修養,如參與公益慈善活動,設立家族慈善基金、信托,回饋社會,塑造高凈值家庭良好的社會形象。

海外資產配唇的比例顯著提升

國內私人銀行客戶的數量一直處于高速增長期,這與我國的經濟持續高速發展、財富分配和增長密切相關。早期的私人銀行更多的是產品思維,并且配套有一些專屬的服務,比如貴賓通道、專屬禮遇、優先辦理、免費服務等等。

但是現階段,國內私人銀行客戶本身的認知和水平在不斷提升,國際化程度更高,一方面國際視野進一步打開,對于移民、海外留學、置業、全球化投資等產生了非常濃厚的興趣,參與度更高,另一方面本土化特色明顯,延續著地域文化的烙印,如傳統的家庭財富傳承、教育等,國際化與本土化交織。

作者系國有商業銀行財富管理研究人士,特約研究員,評論作家