中國企業赴美上市原因及趨勢分析

李璇 郭英 徐昊

摘 要:基于中美兩國不同的新股發行制度,考察我國企業赴美上市的原因及趨勢變化。結果表明,中國在美上市的公司中有近半數企業不符合國內的上市標準。這說明,我國新股發行較高的上市門檻迫使許多企業赴美上市。進一步分析,給定符合國內的上市標準,盈利性好和成長性高的優質企業更有可能選擇赴海外上市,這可能由于在美國股票市場上市能夠對外傳遞一個良好的信號。但是,中概股信任危機加大了美國投資者和中國公司之間的信息不對稱,使得相對信任危機前、信任危機后美國投資者更為熟悉的高科技企業和高成長性的企業更有可能赴美上市。研究結果為企業赴美上市和證監會推進注冊制改革提供了重要的經驗證據。

關鍵詞:赴美上市;新股發行改革;信號作用;中概股信任危機

中圖分類號:F830.91 ? ? ? ?文獻標志碼:A ? ? ?文章編號:1673-291X(2019)22-0095-10

引言

雖然中國股票市場近年來發展迅速,截至2017年底,A股總市值僅次于美國,居全球第二,但是我國仍有大量企業赴海外上市。根據Gao等(2013)對1993—2012年美國股票市場IPO公司數量的統計,在美國股票市場上市的外國公司占比13.6%,其中中國公司的比例高達19.7%[1]。雖然2010年后由于中概股信任危機和公司追求更高估值等原因,一些赴美上市公司主動選擇私有化退市,但同時期我國赴美上市的公司數量仍遠高于退市企業(據本文表3統計)。那么,這些企業為什么要遠赴美國上市,而不在國內上市?

為了回答上述問題,本文首先分析了政府發行管制對企業赴美上市的影響。與美國等成熟資本市場不同,在我國新股發行核準制的背景下,IPO資源具有一定的稀缺性。基于此,我們提出假說一:我國新股發行的審核門檻較高,這種狀況迫使許多企業赴美上市。已有研究雖認為我國較高的上市門檻促使企業赴美上市[2],但鮮有數據證明。本文將進行實證檢驗,說明我國較高的上市門檻在多大程度上影響企業的赴美上市選擇。

隨后,我們進一步考察了符合國內上市標準的企業的赴美上市動機。企業到境外更發達的資本市場上市向外界傳遞了積極的信號,表明企業將自愿接受更加嚴格的法律監管、面對具有更高信息質量要求的公眾投資者及財務分析師等市場力量的約束,以此將自己與國內上市企業區別開來。然而受到我國股票市場發展程度的限制,企業在國內上市所發送的信號作用并不強。我們認為,這一原因是我國企業赴美上市的一個重要考慮,即與國內上市公司相比,爭取到國際性交易所上市的企業應該具有更好的公司質量。

然而,2010年爆發的中概股信任危機嚴重降低了美國投資者對中國公司的整體評價,加劇了美國投資者和中國公司之間的信息不對稱。Hansen和?魻qvist(2015)的研究發現,信任危機使美國投資者更加難以區分中國赴美上市的優質公司和劣質公司,因而同時降低了對兩類公司的估值[3]。在這種情形下,本文預期投資者將傾向于投資自己所熟悉的行業,以降低獲取和分析信息的成本與投資風險。

本文以1992—2015年在美國三大證券交易所上市交易的中國公司作為處理組,以國內A股上市公司作為對照組,研究了中國公司赴美上市的原因及趨勢變化。研究結果表明,中國在美上市公司中有近半數不符合國內的上市標準,并且隨著我國實行更加寬松的上市政策,赴美上市公司中符合國內上市標準的比例逐漸提高。同時,相對符合國內上市標準的公司,不符合國內標準的公司更有可能通過反向收購赴美上市。進一步,對于符合國內上市標準的公司,盈利性好、成長性高的優質企業更有可能選擇海外上市。此外,中概股信任危機后,相對信任危機前,美國投資者更為熟悉的高科技企業和高成長的企業更有可能赴美上市。

本文的貢獻主要體現在以下方面:首先,已有研究多是以海外雙重上市的公司作為研究樣本,為數不多的關于我國赴美單獨上市公司的研究也多是將赴美上市公司作為整體進行考察,而本文通過將赴美上市公司區分為是否滿足國內的上市標準,考察了不同公司的赴美上市動機;其次,本文提供了我國股票市場較高的上市門檻迫使企業赴美上市的直接證據,即在我國的赴美上市公司中有近半數不符合國內的上市標準,只能選擇海外上市;最后,在我國加快推進新股發行注冊制改革的背景下,本文通過對我國赴美上市公司全樣本的考察,描述了我國企業赴美上市的趨勢變化。本文的研究結論為中國企業赴美上市和證監會推進新股發行注冊制改革提供了重要的經驗證據。

一、制度背景、理論分析與研究假說

(一)政府發行管制對企業赴美上市的影響

1.我國新股發行數量受到政府的供給控制。在我國轉軌經濟制度背景下,為發揮資本市場推動經濟持續快速發展的作用,政府通常希望股票市場指數能與經濟基本面保持一致。因此,出于平衡市場供需和預留改革時間等目的,新股數量長期以來一直作為我國政府調節市場節奏的重要工具,主要體現在證券監管部門通過數次的IPO暫停和嚴格的審查程序限制股票供給,從而增加了企業能否上市以及何時上市的不確定性。圖1對我國股票市場指數與IPO數量做了一個統計,可以看出,我國各年IPO公司數量波動劇烈,尤其2008年初和2015年6月中下旬股票市場指數明顯下行,隨后證監會分別于2008年9月至2009年7月和2015年7月暫停了新股發行。可見,我國的新股發行不完全是市場化導向,更在客觀上受到政府的供給控制。然而市場環境是不斷變化的,尤其一些新興行業、高科技企業為把握上市機會只能尋求海外上市。

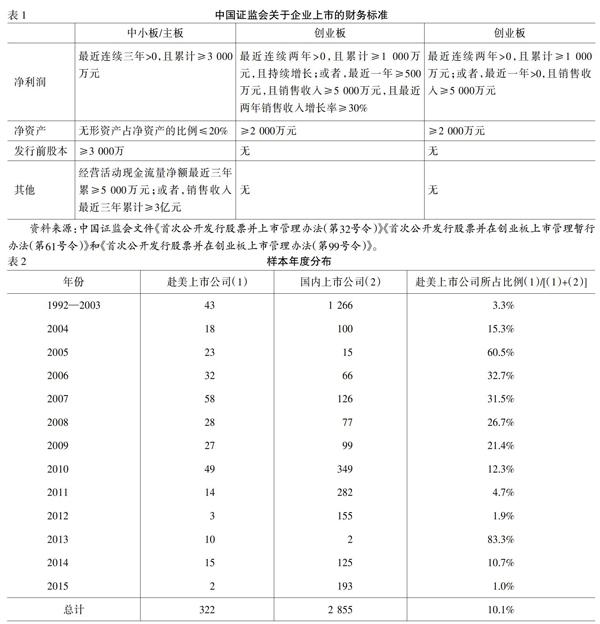

此外,在我國現行的新股發行制度下,證券監管機構需要對發行人的營業性質、財力、發展前景等進行實質性審查。《證券法》第13條明確規定了發行人應具備持續盈利能力和良好財務狀況。為具體落實審核條件,中國證監會又頒布了一系列法令條款,明確規定了企業在滬深主板和創業板上市需滿足的財務條件(見下頁表1)。2004年以前,我國只有單一的主板市場,而主板市場對企業上市條件要求嚴格,例如對盈利性要求三年凈利潤達到3 000萬元,這將許多處在初創期或調整期的公司拒之門外。2004年設立的中小板只是照搬了主板上市條件,并沒有降低企業的上市門檻。2009年設立的創業板,降低了盈利性標準,但仍要求凈利潤持續增長。直至2014年5月證監會頒布的第99號令,才放寬了對盈利性的要求。另一方面,證監會對處于不同行業、不同發展階段、不同管理風格和財務狀況的企業,采用同一標準加以衡量,這又無形提高了企業的上市門檻。互聯網等高科技企業往往短期內難以做到盈利,不適合國內上市審核主要注重資產和利潤的評估模式。

2.美國新股發行的注冊制。注冊制認為,股票市場本質上是以信息為基礎的交易市場,存在信息不對稱,而監管部門事先介入股票發行活動的目的是對信息披露進行把關和監督,解決信息不對稱問題。因此,在美國的注冊制下任何公司都有發行股票的權利,政府不做授權,發行人只要符合信息披露要求就可以獲準發行,股票的供給量可以隨市場需求自動調節。國外學者關于美國公司上市時機的研究發現,新股上市存在明顯的市場擇時現象:當股市處于上升期或IPO熱銷期時,投資者往往樂觀并普遍看好整個市場,理性的管理者傾向于發行更多股票;反之,當股市處于下降期或IPO滯銷期時,管理者可能回購股票或等待市場估值上升后再發行新股[4~5]。在這一過程中,發行多少、何時發行均由發行人根據市場供需情況自行確定。上頁圖2顯示,美國各年IPO公司數量與股指的走勢和波動較為一致,這說明在美國發行股票屬于市場導向,較少受到政府干預。此外,美國股票市場中“殼”資源豐富,公司赴美上市可采取反向收購(Reverse Merge,RM)方式實現間接上市目的,同時規避直接IPO的各種限制。

另外,在美國注冊制下發行新股,監管部門并不對企業的投資價值做出判斷,而是以形式審查為主,核心是審核發行人是否全面、準確、真實地將投資人判斷投資價值所必需的重要信息加以公開。證監會只對基本的發行條件做出規定,如組織結構、合規狀況等,而關于具體的上市標準,如財務指標,則由交易所在各自的上市標準中加以規定,比如處于頂端的紐交所要求凈利潤三年累計不少于約4 000萬人民幣,而納斯達克為企業提供了兩套在資產、利潤等指標方面不同的標準,其中一套并不對盈利性做統一規定。因此,美國的上市標準更加寬松和更具多樣性。監管部門以形式審查為主也加快了企業的上市進程。以阿里巴巴集團為例,2014年5月6日,阿里巴巴向美國證監會首次提交F-1注冊表,2014年9月18日,美國證監會就宣布注冊表生效,第二天股票在紐交所上市交易,并以融資額250億美元的規模成為有史以來最大的IPO。從提交申請材料,到美國證監會結束審核,再到完成路演、定價、上市所有環節,阿里巴巴只用了4 個多月時間。

綜上所述,本文提出以下假設:

假說1:我國新股發行受到政府管制且上市門檻高,這種狀況迫使許多企業赴美上市。

(二)信號效應對企業赴美上市的影響

相對國內股票市場,美國股票市場對信息披露的要求更為嚴格。市場信息披露水平越高,公司經營管理的透明度越大,外部投資者對公司管理者的監管能力也越強,管理者從私有信息中牟利的可能性就越小。因此,如果公司敢于到信息披露水平更高的市場上市,就足以反映出公司對管理質量和未來盈利能力的信心[6]。同時,美國股票市場的法律監管十分嚴格,對投資者提供的保護更為完善。如果公司被發現存在提供虛假財務報告或損害投資者利益的行為,將會遭受美國監管體系嚴厲的懲罰,例如強制退市和集體訴訟[7]。此外,公司赴美上市還會受到來自市場機制的約束。美國股票市場中的承銷商和財務分析師等中介機構,他們利用其專業能力,對公司財務等信息進行分析,一旦發現公司存在不合規行為,將會迅速調低其市場定價。因此,好公司為傳遞公司質量的信號,寧愿選擇到法律和市場監管成本很高的市場上市,以此與國內質量差的公司區別開來。

相比之下,我國股票市場上的一些特征限制了公司上市的信號作用。許多投資者和學者認為,我國的股市是一個“魚龍混雜”的地方。首先,在中國現行的新股發行審核制度下,發審委的審核受到一定的條件約束,通過發審委審核上市的企業不一定是最具投資價值的企業。杜興強等(2013)研究發現,與發審委有政治聯系或具有更多盈余管理行為的擬發行人更易通過審核[8]。其次,國內上市公司業績變臉、募集資金投向變更等問題頻發,使人不禁懷疑這些企業是否為“包裝”上市的。最后,我國股票市場退市效率較低、退市難現象突出,這就進一步造成了股票市場中好公司和壞公司混在一起。

由此,赴美上市是一種有利而且有效的信號機制,越是高質量的公司,越有可能選擇到具有嚴格法律監管和市場約束的美國股票市場上市,以顯示其較高的公司價值和增長潛力。本文提出以下假設:

假說2:給定符合國內的上市標準,盈利性好和成長性高的企業更有可能赴美上市。

(三)中概股信任危機對企業赴美上市的影響

理論上,投資者和發行人之間存在信息不對稱。對于海外上市的企業,外國投資者不僅在獲得公司及時有效的信息方面存在障礙,還要考慮上市公司來源國與本國不同的宏觀經濟和制度環境,因此,投資者和發行人之間的信息不對稱問題更加嚴重,尤其是來自新興市場國家的海外上市公司[9]。近年來,許多海外投資者看好中國經濟的增長前景,愿意投資快速發展的中國公司,以分享中國經濟的增長成果。然而,自2010年6月起,一些赴美上市的中國公司被接二連三地發現存在財務流程不規范、信息披露不及時、公司治理不完善等問題。這嚴重降低了美國投資者對中國公司的評價,并加劇了投資者和發行人之間的信息不對稱。

在這種情形下,投資者傾向于投資自己熟悉的公司,以降低獲取和分析信息的成本與投資風險。美國股票市場上有大量的互聯網等高科技企業,投資者在評價這些企業時可以信息共享,信息成本比較低[10]。因此,相比信任危機前,信任危機后信息技術業等美國投資者較為熟悉的行業更受美國市場歡迎。高科技企業一般具有較高的成長性和無形資產比重高的特點。它們在技術和商業模式上帶有明顯的創新特征,其產品或服務被市場接受后往往表現出極強的市場擴張態勢,具有較高的成長性;而其盈利主要依靠其無形資產和不斷的創新活動,故具有輕資產的特征。加之,在中概股信任危機期間,被美國證監會勒令退市的56家中國公司中,制造業企業占比近60%。因此,為規避風險,中概股信任危機后美國投資者會較少偏好中國制造業企業,而較多偏好具有高成長性和固定資產比重低的高科技企業。

基于上述理論分析,本文提出以下的假設:

假說3:相比信任危機前,信任危機后成長性高和固定資產占比低的企業更有可能赴美上市。

二、中國企業赴美上市現狀及趨勢分析

(一)樣本選取

本文選取1992年1月至2015年12月在美國三大證券交易所(紐約證券交易所、納斯達克證券交易所和美國證券交易所)上市交易的中國公司作為研究樣本。為了更加準確地考察企業選擇赴美上市的原因,本文采用公司首次進入美國股票市場(包括場外市場,如OTCBB和PINK市場)的時間作為公司赴美上市的時間。對于直接上市的企業,上市時間采用公司在美國證券交易委員會網站披露注冊表格的時間(F系列或S系列表格);對于通過反向收購上市的企業,上市時間使用公司披露反向收購完成的時間(8-K或6-K表格)。

同時,我們將赴美上市公司作為處理組,將國內上市公司作為對照組。赴美上市公司信息來自Compustat數據庫;國內上市公司信息來自CSMAR數據庫。我們獲得初始赴美上市公司樣本353家,剔除已提交招股說明書但最終擱置上市的企業,剩余樣本322家;獲得國內上市公司樣本2 855家。

(二)赴美上市公司年度分布

表2報告了我國公司赴美上市的年度分布。總體來看,我國赴美上市公司數量較多,占全部上市公司的比例高達10%。但是,2004年以前赴美上市公司數量較少,占全部上市公司的比例僅為3.3%。2004—2010年我國公司赴美上市呈加速趨勢,除去金融危機的影響,每年新增赴美上市公司數量不斷增加。然而,赴美上市公司占全部上市公司的比例逐年下降,從2005年的60.5%到2010年的12.3%,反映出我國國內市場的規模在不斷擴大。2011—2012年中國赴美上市公司遭遇信任危機,上市公司數量驟減。2013年后企業赴美上市逐漸回暖。

表3報告了公司赴美上市方式及退市公司分布。根據表3可知,我國赴美上市公司中通過反向收購上市的公司約占1/3,且主要集中在中概股信任危機以前。另外,我國共有128家企業通過SEC監管、私有化和并購重組的方式從美國退市,其中122家企業在信任危機以后退市。在這些企業中,56家企業因信息披露不合規等問題被SEC勒令退市,58家企業受低估值等問題的影響選擇私有化退市。盡管如此,信任危機后赴美上市的公司數量為93家,遠遠高于選擇主動退市的企業數量。

(三)赴美上市公司行業分布

圖3描繪了中國上市公司的GICS行業分布,可以看出,與國內上市公司相比,赴美上市公司在信息技術、非日常生活消費品和日常生活消費品行業所占比例較高。這些企業往往處于初創期或成長期,通常具有更輕資產以及行業競爭性較高的特點,短期內難以做到較高盈利,因而不適合國內上市審核注重資產和利潤的評估模式。與此相對,國內上市公司則在工業、原材料和公用事業等重資產行業和壟斷行業所占比例顯著高于赴美上市公司。圖4描繪了赴美上市公司不同上市方式間的行業分布,可以看出,信息技術、非日常生活消費品和金融等輕資產行業的公司更加偏好選擇首次公開發行方式進入美國股票市場,而原材料、工業等重資產行業公司更加偏好選擇反向收購的方式。

(四)赴美上市企業對國內上市標準的滿足情況

為檢驗赴美上市企業對國內上市標準的滿足情況,本文剔除凈利潤、凈資產和發行前股本數據不可獲得的樣本,剩余赴美上市公司226家,其中檢驗第31號令、第62號令和第99號令的樣本分別為135家、80家和11家。

表4報告了赴美上市公司滿足國內上市標準的檢驗結果,可以看出,隨著證監會實施更加寬松的上市標準,符合標準的赴美上市公司比例逐漸擴大。滿足中小板上市標準的公司只占32%,而滿足創業板第99號令標準的公司則高達82%。然而,全部符合標準的公司(112家)占數據可獲得樣本的比例仍然很低,約為50%,對于這些公司來說,若在國內上市融資,其資本成本是無窮大的,說明我國新股發行的政府管制導致較高的上市門檻是企業選擇赴美上市的主要原因,與假說1相符。另外,表5報告了赴美上市公司對國內上市標準的滿足情況與上市方式的四格表卡方檢驗結果。可以看出,在不符合國內上市標準的公司中,通過反向收購上市的公司占比(28.95%)顯著高于在符合國內上市標準的公司中反向收購上市公司的占比(15.18%)。這說明,相對符合國內上市標準的公司來說,不符合國內上市標準的公司更有可能通過反向收購的方式赴美上市。

三、實證分析

(一)模型與變量

模型(2)的主要研究變量為銷售收入增長率Growth及交互項Crisis*Grwoth,固定資產所占比重PP&E及交互項Crisis *PP&E。Growth或PP&E的估計系數表示,信任危機前Growth或PP&E對公司赴美上市的影響;交互項Crisis*Grwoth或Crisis*PP&E的估計系數表示,信任危機前后Growth或PP&E對公司赴美上市影響程度的差異。根據前文的理論分析,我們預期交互項Crisis*Grwoth的符號為正,而交互項Crisis* PP&E的符號為負。模型(2)的其他控制變量與模型(1)相同。

(二)樣本選取與進一步數據處理

我們將處理組進一步分為全部赴美上市公司和合格赴美上市公司,并按照以下方法處理樣本:一是剔除金融業企業4家;二是剔除兩地雙重上市企業8家;三是剔除回歸模型中各變量不可獲得的數據147家;四是剔除1%分位的極端值12家。其中,財務變量不可獲得是樣本減少的主要原因。這是因為許多公司通過反向收購方式赴美上市,因而可獲得的上市前一年的財務信息有限:在147家財務變量不可獲得的公司中,通過反向收購方式上市的公司高達101家。最后我們獲得了151家赴美上市公司,其中符合國內上市標準的公司85家。此外,按照以上樣本處理方法,我們獲得了2 028家國內上市控制組公司。表6報告了樣本在信任危機前后上市的分布。

(三)描述性統計與單變量檢驗

表7報告了描述性統計,國內上市公司ROA的最大值和最小值分別為0.368和0.014,標準差為0.061;赴美上市公司ROA的最大值和最小值分別為0.586和-0.969,標準差為0.240,說明與國內上市公司相比,赴美上市公司的盈利性水平差別較大,這反映出美國股票市場對上市公司的包容性比較高,這一狀況也反映在公司的成長性、公司規模和資產負債率上。

關于組間均值和中位數的檢驗,國內上市公司ROA的平均值和中位數分別是0.119和0.106,赴美上市公司ROA的平均值和中位數分別是0.076和0.101,組間平均值和中位數的差異分別為-0.043和-0.006,且分別在5%和1%的水平上顯著,可見赴美上市公司的盈利性低于國內上市公司。然而,合格赴美上市公司ROA的平均值和中位數分別是0.165和0.149,組間差異分別為0.046和0.043,且均在1%的水平上顯著,說明合格赴美上市公司的盈利性高于國內上市公司。國內上市公司Growth的平均值和中位數分別是0.245和0.190,赴美上市公司Growth的平均值和中位數分別是1.272和0.672,合格赴美上市公司Growth的平均值和中位數分別是1.047和0.611,組間平均值和中位數的差異均在1%的水平顯著,表明赴美上市公司的成長性高于國內上市公司。另外,赴美上市公司與國內上市公司在其他企業特征方面也存在顯著差異,赴美上市公司的資產規模較大,而資產負債率和固定資產比重較低。

下頁表8報告了赴美上市公司和國內上市公司在信任危機前后的比較。關于成長性,在信任危機前后,赴美上市公司的平均值和中位數均顯著高于國內上市公司;關于固定資產比重,在信任危機前后,赴美上市公司的平均值和中位數均顯著低于國內上市公司。

(四)回歸結果分析

1.赴美上市的信號效應。下頁表9報告了赴美上市信號效應的回歸結果,被解釋變量是“公司赴美上市”的虛擬變量。回歸結果顯示,當處理組為全部赴美上市公司時,ROA的回歸系數顯著小于0,說明盈利性越差的公司,越有可能選擇到美國上市。這可能是由于假說1的結果,近半數在美上市企業因國內上市門檻較高,達不到國內的上市標準而選擇到美國上市。而當處理組為符合國內上市標準的合格赴美上市公司時,ROA的回歸系數顯著大于0,說明對于符合國內上市標準的公司來說,盈利性越好,越有可能赴美上市,該結果支持了假說2。另外,當處理組為全部赴美上市公司和國內上市公司時,Growth的回歸系數均顯著大于0,表明成長性越高的企業越有可能赴美上市。以上結果支持了本文的假說2。

其他大部分控制變量的結果與預期一致。然而Market與公司赴美上市存在顯著的正相關關系,表明國內市場估值越高,公司越有可能赴美上市,這可能由于中美兩國股票市場存在一定的聯動性。

2.中概股信任危機對公司赴美上市的影響。下頁表10報告了中概股信任危機對公司赴美上市影響的回歸結果。回歸結果顯示,當控制組為全部赴美上市公司時,Growth的估計系數顯著為正,說明在信任危機前,成長性高的企業更有可能赴美上市;Crisis*Growth的回歸系數顯著為正,說明信任危機以后,Growth與公司赴美上市之間的正相關關系顯著增強,即相比信任危機前,信任危機后成長性高的企業更有可能赴美上市,與假說3一致。PP&E的估計系數顯著為負,說明在信任危機前,固定資產占比低的企業更有可能赴美上市;Crisis*PP&E的回歸系數為正,且沒有通過顯著性檢驗,與假說3的預期不符。當控制組為合格赴美上市公司時,交互項Crisis*Growth的回歸系數顯著為正,說明相比信任危機前,信任危機后成長性高的企業更有可能赴美上市。以上結果支持了本文的假說3關于信任危機后公司成長性的預期。

結語

本文運用1992年1月至2015年6月在美國三大證券交易所上市交易的中國公司數據,研究了中國公司赴美上市的原因及趨勢變化。結果表明,中國在美上市公司中有近半數不符合國內的上市標準,并且隨著我國實行更加寬松的上市政策,赴美上市公司中符合國內上市標準的比例逐漸提高。同時,相對符合國內上市標準的公司,不符合國內標準的公司更有可能通過反向收購赴美上市。這說明,我國新股發行的政府管制和較高的上市門檻迫使許多企業赴海外上市。進一步,對于符合國內上市標準的公司,盈利性好、成長性高的優質企業更有可能海外上市,這可能由于在美國股票市場上市能夠對外傳遞一個良好的信號。但是,中概股信任危機加劇了美國投資者和中國公司之間的信息不對稱,因而美國資本市場更為熟悉的成長性高的高科技企業更有可能赴美上市。

本文研究的政策效應在于:首先,我國的新股發行目前的上市門檻高,許多企業被迫選擇海外上市。未來在新股發行改革的過程中,應該調整對企業的上市審核模式,區分基本的發行條件和多樣化的上市條件,使得處于不同行業、規模和發展階段的企業在國內能夠融資并發展壯大。其次,美國股票市場嚴格的監管體系帶來的公司上市信號作用是許多優質企業選擇到美國上市的重要原因。為此,在未來注冊制加大新股發行數量的條件下,應該不斷加強退市制度和對投資者的保護,對一些違法違規、經營業績差的公司摘牌退市或降級到場外市場交易,逐步提高股市的質量,以吸引更多的優質企業在國內上市。最后,對于已經赴美上市企業或潛在赴美上市的企業而言,應該注意信任危機后外國投資者與公司之間的信息不對稱問題,未來應努力提高公司的信息披露水平。

參考文獻:

[1] ?Gao X.,Ritter J.R.,Zhu Z.Where Have All the IPOs Gone?[J].Journal of Financial&Quantitative Analysis,2013,(6):1663-1692.

[2] ?楊波.中國內地企業選擇股票境外上市地點策略演進[J].宏觀經濟研究,2009,(11):64-68.

[3] ?Hansen J.,qvist F.Why Do U.S.-Listed Chinese Firms Go Private?[J].Working Paper,2015.

[4] ?Loughran T.,Ritter J.R.The New Issues Puzzle[J].Journal of Finance,1995,(1):23-51.

[5] ?Ritter J.R.,Welch I.V.O.A Review of IPO Activity,Pricing,and Allocations[J].Journal of Finance,2002,(4):1795-828.

[6] ?Cantale S.The choice of a foreign market as a signal[J].INSEAD Working Paper,1996.

[7] ?Fuerst O.A theoretical analysis of the investor protection regulations argument for global listing of stocks[J].Yale University Working Paper,1998.

[8] ?杜興強,賴少娟,杜穎潔.“發審委”聯系、潛規則與IPO市場的資源配置效率[J].金融研究,2013,(3):143-157.

[9] ?Bell R.G.,Moore C.B.,AL-Shammari H.A.Country of Origin and Foreign IPO Legitimacy:Understanding the Role of Geographic Scope and Insider Ownership[J].Entrepreneurship:Theory & Practice,2008,(1):185-202.

[10] ?Hursti J.,Maula M.W.Acquiring Financial Resources from Foreign Equity Capital Markets:An Examination of Factors Influencing Foreign Initial Public Offerings[J].Journal of Business Venturing,2007,(6):833-851.

Abstract:Based on the different stock issuance system between China and America,this paper examines the motivations to list in the U.S.and the change in trend for Chinese firms.Firstly,more than half of U.S.-listed Chinese firms do not meet domestic listing standards.Many companies are forced to list in United States due to high listing threshold.Furthermore,for the companies meeting domestic listing standards,high quality companies with high profitability and growth are more likely to list in U.S.,because listing in American stock market help to release a good signal to the market.However,the trust crisis increases the information asymmetry,and then the high-tech enterprises and high growth companies,which are familiar with the U.S.investors,are more likely to be listed in the United States.This paper provides important empirical evidence for the U.S.listed Chinese firms and the further reform of registration system.

Key words:U.S.-listed Chinese firms;stock issuance system reform;signal effect;trust crisis