白色家電行業“兩朵金花”四維度綜合財務分析

方明慧

一、引言

由于我國近幾年經濟強勁增長,以及“家電節能補貼”、“家電以舊換新”、“家電下鄉”等多項拉動內需政策的有力支持,我國家電行業實現了快速穩步增長。國家統計局統計數據顯示,近年來我國家用電器行業持續穩定增長,2013年實現銷售收入1.28 萬億元,2017 年達到1.51 萬億元,累計增長17.97%。作為我國家電行業的兩大巨頭,美的集團的總市值位居國內A股家電上市公司的第一,達到2811億元;格力電器第二,其市值為2338億元。過去五年,格力電器和美的集團營業收入均高速增長,其中格力的營業收入從1186.28億元增長至1482.86億元,凈利潤從108.71億元增長至224.02億元;美的集團的營業收入從1209.75億元增長至2407.12億元,凈利潤從53.17億元增長至173.84億元。

二、文獻綜述

目前,國內外學者均對財務分析體系做了大量研究。ErichA.Helfert在1997年將財務分析框架分成籌資活動分析、經營活動分析、企業價值評估分析和投資活動分析四個部分。Krishna G.Palepu在1998年從戰略的角度運用創建出的帕利普分析工具來分析企業活動,核心指標是可持續增長率。Leopold.Bernstein &John J.Wild在2001年從財務分析目的的視角,構建出一套以會計分析和財務分析為主題的財務分析框架。K.G.Palepu,P.M.Healy and V.L.Bernard在2004年提出的哈佛分析框架,則是將財務會計分析的內容與戰略分析進行了融合。國內學者也針對財務分析體系提出了獨到的見解,楊有紅在1994年提出以方法論為指導思想,使用比較分析法、比率分析法和因素分析法等進行具體的財務分析。李心合和蔡蕾在2006年以企業價值視角來構建以戰略分析為起點的財務分析框架。蔡陽和馬海峰在2012年站在利益相關者的角度,從現金流的視角對財務分析框架作出了改進。

三、基礎財務能力分析

(一)償債能力分析

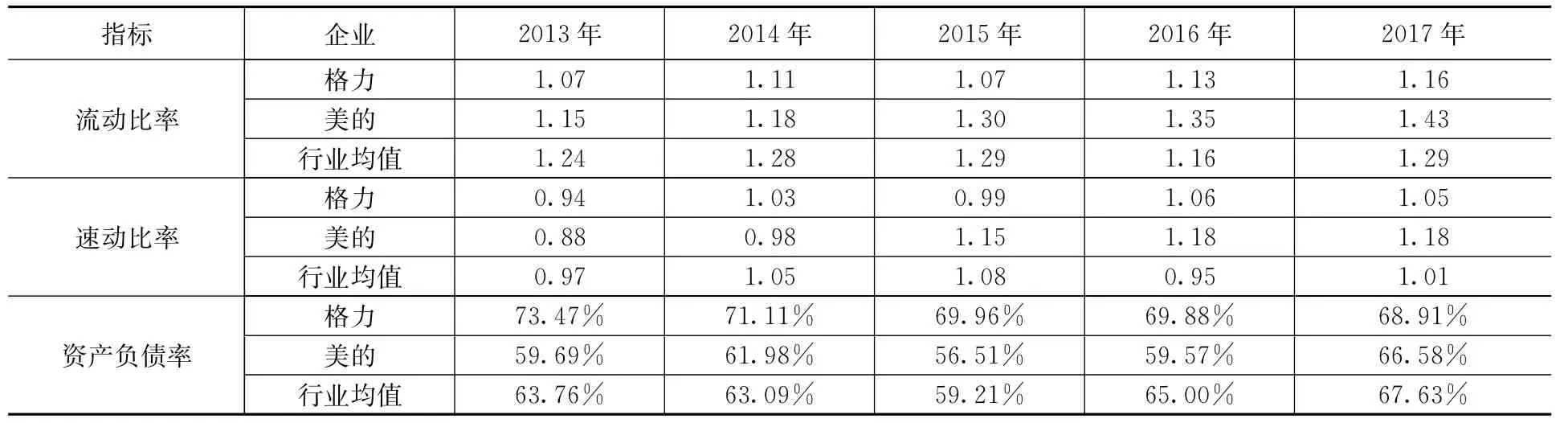

1.短期償債能力分析。流動比率是企業流動資產與流動負債的比值。速動比率也稱酸性測試比率,是指企業速動資產與流動負債的比值,其中速動資產是指流動資產扣除存貨后的資產。從表1中我們發現,格力的流動比率近五年始終低于行業平均值。美的流動比率逐年穩步上升,并于2015年后一直超過行業平均流動比率。格力的速動比率在2013-2015年一直低于行業平均值,2016年后速動比率超過行業平均值,美的速動比率雖然2013-2014年低于行業均值和格力,但是一直穩步上升,于2015年遠遠超過行業均值和格力。另外可以看到,2013-2015年家電行業流動比率行業均值由1.24增加到1.29,但是速動比率卻由0.97上升到1.08,上升幅度明顯高于前者,這是由于格力和美的等家電企業在2014年下半年開始接連發動價格戰,降價促銷,清庫存,存貨減少,應收賬款增加,從而導致行業平均速動比率增長速度快于流動比率。美的近五年流動比率和速動比率均優于格力。因此我們認為美的短期償債能力優于格力。

表1 格力、美的及行業均值2013-2017年償債能力指標

2.長期償債能力分析。資產負債率是企業負債總額和與資產總額的比率,格力的資產負債率近五年始終高于行業均值,而美的資產負債率低于行業均值,這說明格力電器利用債權人的資金進行經營活動的程度高,相比美的等大多數家電企業,具有更高的債務壓力。但同時我們也發現格力電器的資產負債率呈下降趨勢,說明格力電器在近五年試圖減小財務杠桿,降低財務風險,從而提高長期償債能力。

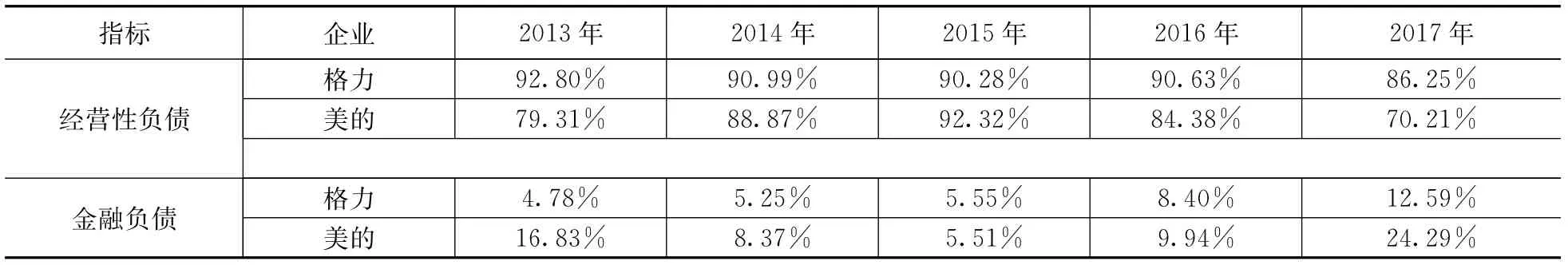

同時,我們對兩家企業近五年負債結構進行了分析,結果如表2。我們把負債分為經營性負債和金融負債,經營性負債包括應付票據、應付賬款等,金融負債包括短期借款和長期借款等。一般來說,經營性負債多說明企業的在行業中處于比較強勢的地位,可以低成本使用其他人的資金。可以看到,格力的經營性負債顯著高于美的,金融負債比重顯著低于美的。因此我們認為,格力雖然資產負債率高于行業平均水平,但由于其經營性負債所占比重較大,同時由于有息負債占比較小,所以有能力償還其債務;美的資產負債率雖然低于行業平均水平,但由于近兩年并購業務的增多導致長期借款的大幅增加,而長期借款的風險顯著高于短期借款,因此我們認為美的債務風險要略高于格力。

表2 格力和美的2013-2017年負債結構分析

(二)營運能力分析

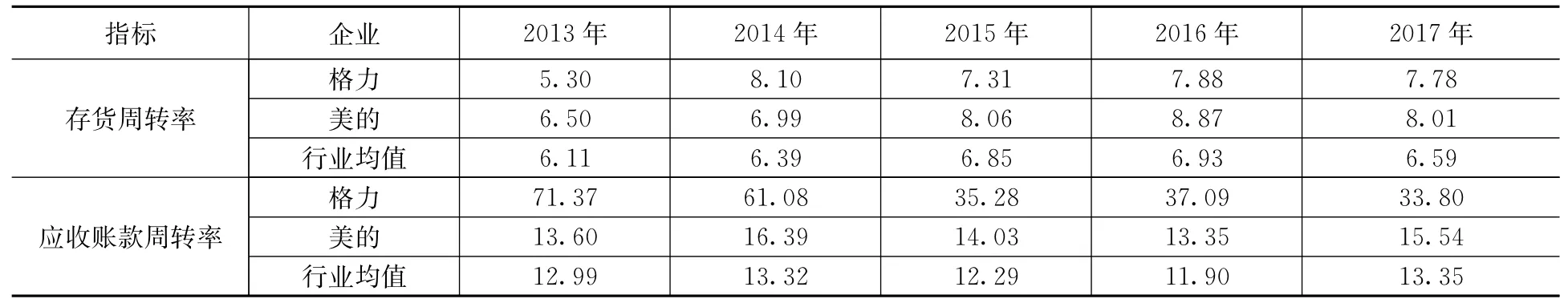

表3 格力、美的及行業均值2013-2017年營運能力相關指標(次/年)

1.存貨周轉率。存貨周轉率是企業一定時期的銷售成本與存貨平均余額的比率。首先,我們可以發現格力和美的在2014-2017年存貨周轉率均高于行業均值,這說明格力和美的存貨的流動性要優于行業中大多數企業。2015年,美的存貨周轉率達到近五年最高值8.06,年均存貨周轉率高于格力。但是格力的存貨周轉率總體呈上升趨勢,且近五年存貨占比一直低于8%,在2016年甚至達到4.95%,而美的近五年存貨占比在2015年甚至達到15.68%,說明格力更重視庫存管理,重視提高存貨的流動性,因為較少存貨可以有效減少資金占用、降低經營風險、改善公司的財務狀況和提高抵御風險的能力,提高公司的盈利能力,從而創造更多的價值。

2.應收賬款周轉率。應收賬款周轉率是企業一定時期賒銷收入凈額與應收賬款平均余額的比率,用來評價應收賬款的流動性大小。格力在近五年的應收賬款周轉率顯著高于行業平均水平。值得注意的是,美的應收賬款周轉率始終低于行業平均水平,連行業均值的二分之一都達不到。因此美的集團應當意識到,應收賬款周轉率的降低,意味著回收應收賬款的速度較慢,這極大地增加了壞賬發生的概率,從而不利于企業資金流動。

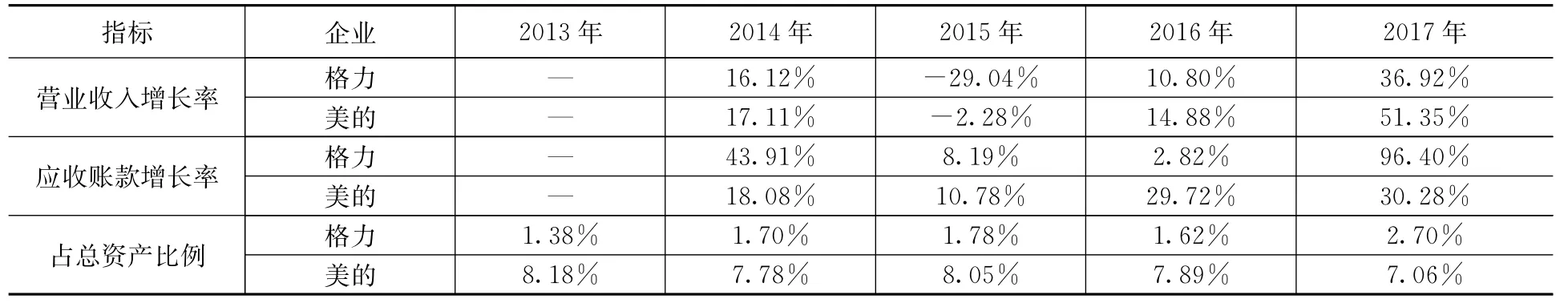

一般來說,企業的應收賬款增長率與營業收入的增長率在大體上是一致的。從表4可以看到,格力在近五年應收賬款增長率有些異常,這可能與2014年開始的價格戰有關,格力電器為了銷售更多的產品而采取了寬松的信用政策。雖然格力的應收賬款變化異常,但是應收賬款占總資產的比例僅僅在1.7%左右,遠低于美的,說明格力的應收賬款規模是可控的。美的相對于格力,信用政策比較穩定,但是應收賬款占總資產的比例顯著高于格力,企業應當增強對應收賬款規模的掌控能力。

表4 格力和美的2013-2017年應收賬款增長情況

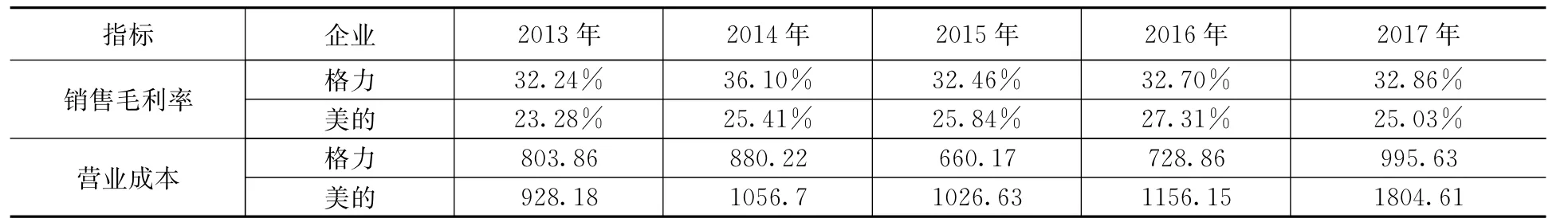

(三)盈利能力

銷售毛利率是企業的銷售毛利與營業收入凈額的比率,銷售毛利是企業營業收入凈額與營業成本的差額。從表5可以看到,格力近五年銷售毛利率始終高于美的,低原材料采購成本,高市場份額,始終重視核心技術研發,同時還享有品牌溢價,這一系列的因素使得格力近五年始終保持高毛利。原材料方面,美的花費的成本近五年基本是格力的1.5倍左右,這是因為格力相較于美的更加重視成本管理,公司對原材料實行集中采購,充分發揮集團規模優勢,提高采購議價能力,有效控制采購成本;組織對原材料耗用差異進行定期或不定期的專項分析,推進關鍵物料的成本控制,提高車間材料利用效率;公司首創“定額領料-落地反沖”模式,規范了企業內部流程,解決了企業運營過程的各種浪費問題,提高了公司的管理水平。另外,來自奧維云網的數據顯示,2017年,格力空調的平均售價約為4200元/每臺,而美的平均售價約為3700元/每臺,格力每臺空調要比美的多賣500元,說明格力享有近五百元的品牌溢價。

表5 格力和美的2013-2017年盈利能力相關指標

四、杜邦分析

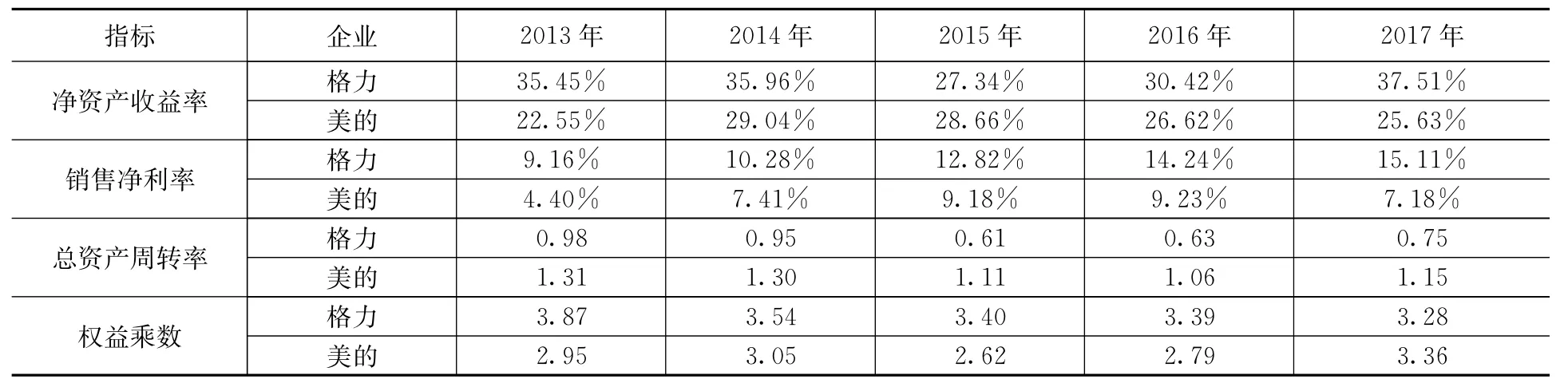

(一)凈資產收益率

杜邦分析體系的核心指標是凈資產收益率,反映了企業股東獲取投資報酬的高低,根據杜邦等式,可以分解為銷售凈利率、總資產周轉率和權益乘數的乘積。近五年格力的凈資產收益率整體上均高于美的,說明格力的盈利能力要強于美的。進一步,格力的權益乘數和銷售凈利率均比美的高,但是總資產周轉率小于美的,意味著格力的償債能力和營運能力比美的強,但同時財務風險也比美的大。

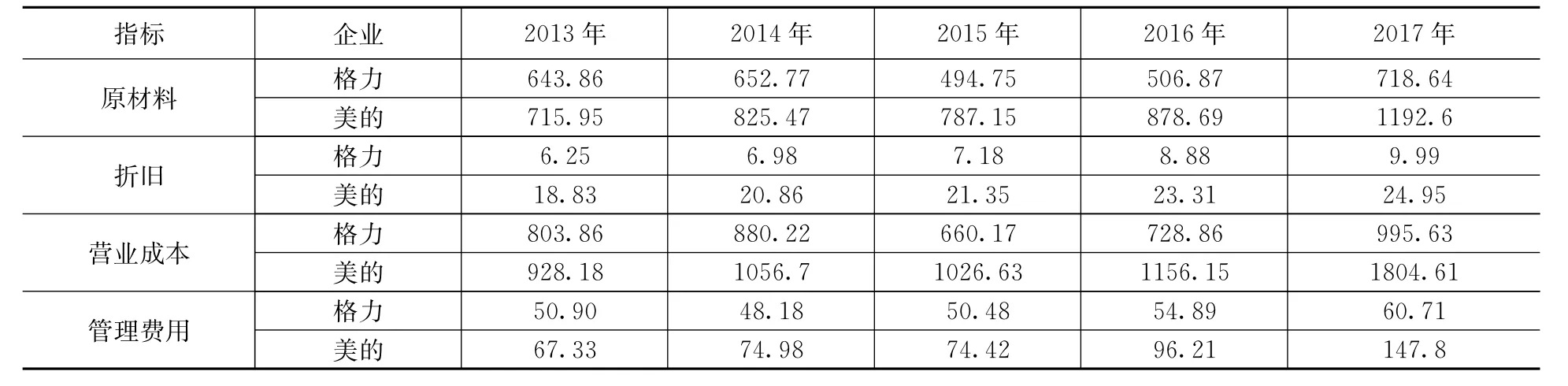

1.銷售凈利率。銷售凈利率是企業凈利潤與營業收入凈額的比值。美的銷售凈利率明顯低于格力,最主要原因就是美的成本費用要高于格力。原材料方面由于格力實行集中采購使得原材料成本要低于美的;折舊方面是由于美的近5年資產規模擴張速度日益加快,廠房、機器設備等大量增加使得計提的折舊幾乎是格力3倍,這兩方面是導致美的營業成本顯著高于格力的主要原因。另外就是管理費用。可以看到近五年格力管理費用比較穩定,大約在50億元左右,而美的逐年上升,管理費用顯著高于格力,2017年美的管理費用是格力的兩倍之多,這可以在一定程度上說明美的集團公司治理和管理效率不如格力。

表6 格力和美的2013-2017年杜邦分析相關指標

表7 格力和美的2013-2017年成本費用相關數據(單位:億元)

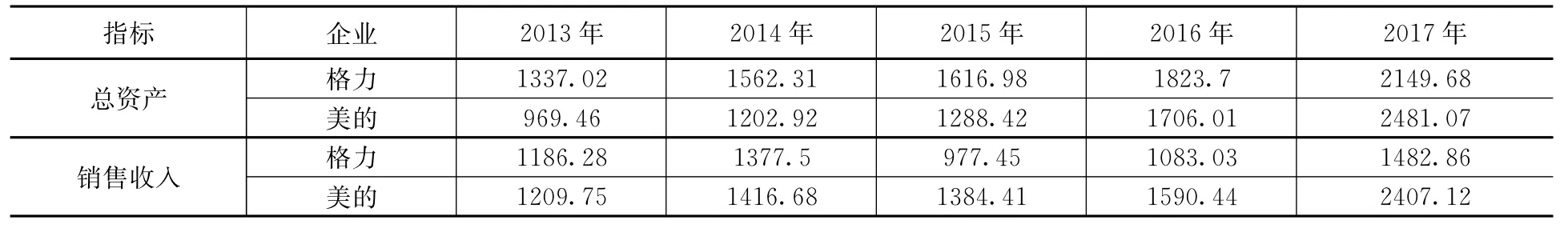

2.總資產周轉率。近五年,格力對總資產的經營效率一直不如美的,這主要是因為美的近五年銷售收入始終高于格力,保持高銷售增長率。在2015年,受到宏觀經濟形勢和厄爾尼諾現象等因素影響,空調市場處入低迷狀態。而格力作為一家空調營收占到80%以上的企業,銷售收入驟降約400億元,使得總資產周轉率直接從0.95次/年陡然下降至0.61次/年。美的得益于多元化業務結構,銷售收入只是略有下降。總體上,美的總資產周轉率始終保持在1次以上,說明對總資產的運營能力要強于格力。

表8 格力和美的2013-2017年與總資產周轉率相關數據(單位:億元)

3.權益乘數。格力近五年的權益乘數顯著高于美的,這說明格力較美的更加善于利用杠桿為自己創造收益。根據前面的分析,我們知道格力的負債很大一部分是經營性負債,風險要小于金融負債,因此格力高杠桿的背后未必意味著高風險,反而體現出格力對于財務杠桿效應的控制能力。

五、資金流掌控能力分析

我們可以通過分析格力和美的的收付款方式,來分析這兩家企業在行業中的強勢地位,從而反映它們對于資金流入和流出的掌控能力。

(一)收款方式

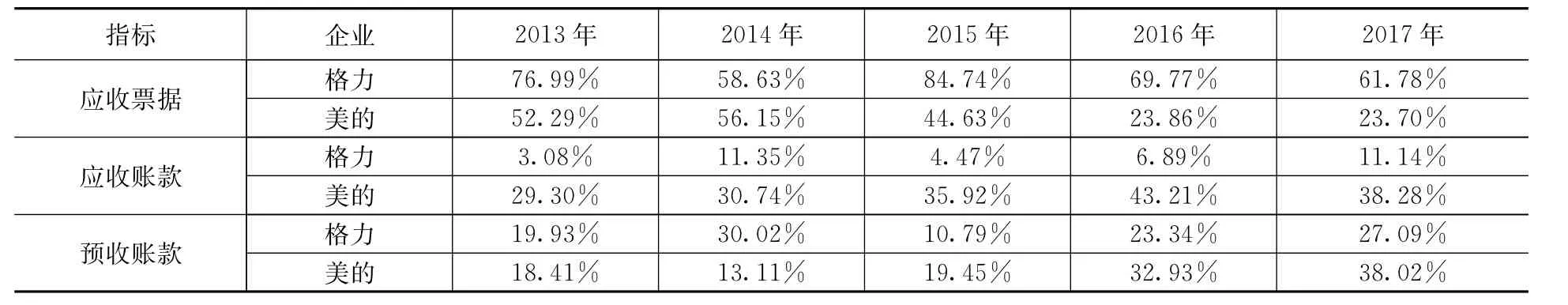

應收票據是指商業承兌匯票或銀行承兌匯票,流動性比應收賬款強,因此一般我們認為應收票據多比應收賬款多好。從表9中可以看到,格力的應收票據占三種收款方式的比重顯著高于美的,應收賬款占比遠低于美的,說明格力的收入更具有保障性,發生壞賬的可能性小于美的,對資金的流入更具有掌控能力。另外可以看到,美的近5年預收賬款比重逐年上升,預收賬款多在一定程度上說明了企業的品牌競爭力。

(二)付款方式對比

應付票據的到期日一般早于應付賬款,即企業清償債務有時間限制,因此企業的應付賬款多比應付票據多更有利于企業發展。從表10中可以看到,格力的應付票據遠低于美的,應付賬款遠高于美的,說明格力相對于美的償還債務壓力相對較輕。近五年,美的預付賬款呈下降趨勢,說明企業在加強預付賬款管理,減少資金占用,加速資金周轉,減少壞賬損失;而格力2015 年預付賬款占比2.56%,2017 年已經增長到7.74%,遠高于美的。這可能是由于格力年底訂單增多,擴大生產規模,因此給予供應商較多的預付賬款。

表9 格力和美的2013-2017年收款方式占比

表10 格力和美的2013-2017年付款方式占比

六、可持續增長率

(一)股利支付率

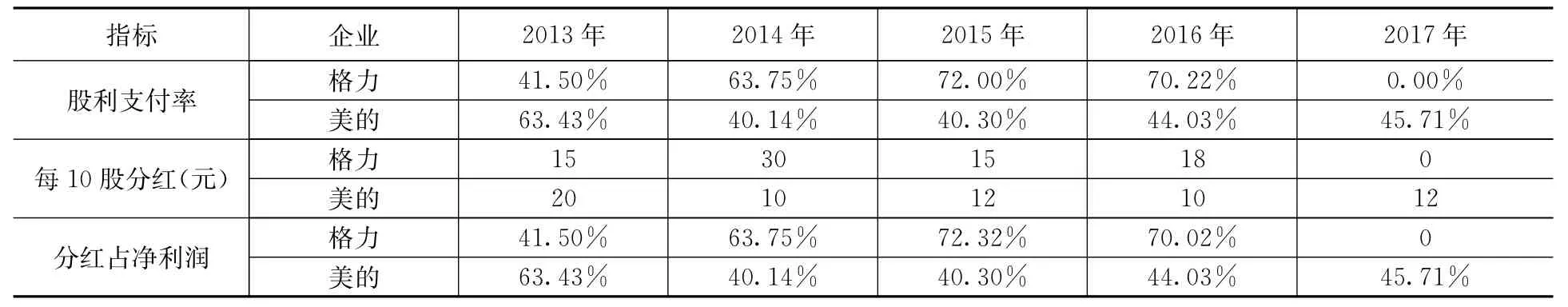

根據表11,我們發現雖然格力2017年沒有現金分紅,但是總體上股利支付率要高于美的。具體,2013-2016年格力每10股分紅都在15元以上,每年現金分紅總額占歸屬于上市公司普通股股東的比重整體上呈上升趨勢,在2015年甚至達到72.32%,遠遠高于美的。而美的近五年每10股分紅基本在12元左右,每年分配給股東的紅利占歸屬于上市公司普通股股東的45%左右。

表11 格力和美的2013-2017年現金分紅方案對比

(二)希金斯可持續增長模型

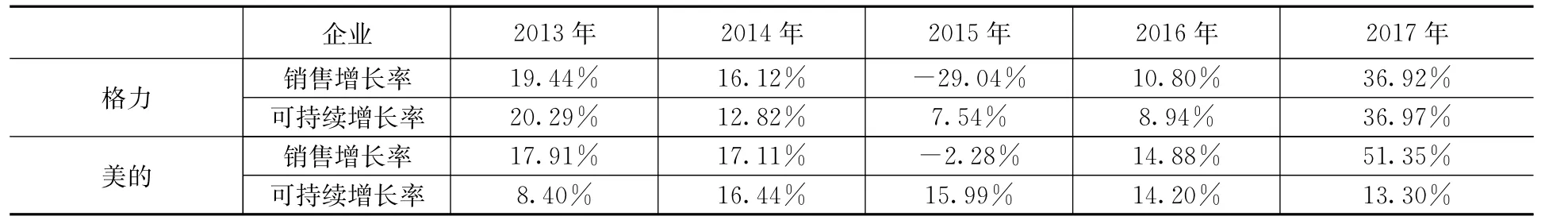

股利支付率越高意味著留存比率越低,企業可以留用的生產經營所需的資金就越少,不利于企業的可持續發展。美國財務學家羅伯特·希金斯(Robert Higgins),于1977年提出了可持續增長模型,并定義可持續增長率是指,在不需要耗盡財務資源的情況下,公司銷售所能增長的最大比率。可持續增長是企業在不增加權益融資并保持當前經營效率(表現為資產周轉率和銷售凈利率)和財務政策(表現為資產負債率和收益留存率)的條件下,公司銷售收入的最大增長率,它實際上是一種平衡增長,可表示成留存比率和凈資產收益率的乘積。根據表12,我們可以看到格力近五年可持續增長率明顯不如美的穩定,這一方面與格力對股東分紅較多有關,另一方面也與格力專注于空調業務,銷售收入浮動導致銷售凈利率波動較大有關。總體上,美的近五年實現穩步發展,在可持續盈利能力方面要優于格力。

表12 格力和美的可持續增長情況對比

七、結論

格力電器和美的集團作為白色家電行業的領頭羊企業,在核心財務指標中均處于行業領先地位,比如銷售毛利率、凈資產收益率和存貨周轉率等。但是我們在這其中也發現了這兩家企業存在的一些問題。

(一)對格力電器的建議

1.提高對總資產的經營效率。近五年格力的流動資產周轉率、固定資產周轉率和總資產周轉率整體上總體均低于美的和行業均值,說明格力對于企業資產的經營管理效率不夠有效,資產得不到充分利用,導致企業資產凈利率下降,影響盈利能力。對此,筆者認為格力在流動資產周轉方面,應該加強對產品供應鏈的管理,加大產品銷售量,降低儲存成本,減少資金占用時間,加快資金周轉速度;在固定資產周轉方面,應當定期對機器設備進行更新換代升級,定期維護保養,提高資產的使用效率,從而實現可持續發展。

2.適當降低資產負債率。根據上面的分析,格力盡管資產負債率偏高,但長期借款占比很低,實際上財務風險并不高。但是基于投資者視角和債權人視角,資產負債率作為一個關鍵指標,會影響投資者和債權人決策。因此,筆者建議格力應該繼續努力降低資產負債率,增強利益相關者對格力償債能力的信心。

(二)對美的集團的建議

1.增強償債能力。近兩年美的連續進行東芝家電和庫卡集團等海外并購業務,導致美的大量借款,長期借款的增加引起美的資產負債率的上升,債務風險的增大,容易出現財務危機。因此筆者建議美的一方面應當繼續加強營銷,增加銷售收入,提高經營活動導致的現金流入量,增加一定的現金保障能力;另一方面也應盡快整合并購企業資源,實現“1+1>2”的企業合并效益,增強盈利能力。

2.加強成本管理。近五年美的銷售毛利率、銷售凈利率和凈資產收益率始終低于格力,意味著美的創造收益的能力要弱于格力。筆者認為,美在一方面要加強成本管理,對原材料成本、人工工資、折舊和能源方面制定嚴格的成本控制計劃,切實有效降低成本,提高管理效率,降低管理費用;另一方面要合理利用財務杠桿效應,為股東創造更高的報酬。