個人所得稅調整對勞動力供給空間分布影響的動態效應研究

陳帥 方宏

摘 要:在總結國內外文獻的基礎上,通過2013—2017年31個省份的面板數據建立回歸模型,實證研究個人所得稅調整對勞動力供給空間分布影響的動態效應。利用最小二乘法的估計結果表明,我國個人所得稅和勞動力供給之間呈現出“倒U”型關系。對東部、中部和西部地區分別進行參數估計,結果表明,個人所得稅調整對勞動力供給的分布影響存在著顯著的空間差異,東部和西部地區呈現“倒U”型關系,中部地區呈現出負相關關系。最后,提出政策建議。

關鍵詞:個人所得稅;勞動力供給;空間分布;動態效應

中圖分類號:F812.42? ? ? ? 文獻標志碼:A? ? ? 文章編號:1673-291X(2019)28-0075-06

一、個稅改革對勞動力供給效應可能產生的影響

改革開放以來,我國城鄉間二元經濟結構一直存在,城市和農村的生產要素、產業結構存在很大差異。在過去的四十多年中,我國勞動力的轉移在這種經濟結構下主要呈現出由農村地區向城市地區、由農業產業向非農業產業、由內陸經濟欠發達地區向沿海經濟發達地區遷移的特征。但是近年來,我國農民工短缺現象開始呈現不斷蔓延之勢,東部沿海發達地區的“用工荒”現象逐年加重,許多以內陸地區為主要來源的農民工,放棄了繼續向沿海地區轉移、尋找工作的機會。近幾年,“用工荒”已經從東部沿海地區逐步蔓延到中、西部地區,甚至一些勞動力輸出地也出現了農民工短缺。這種現象體現出我國經濟長期增長的收斂性,即經濟落后地區追趕富裕地區的趨勢,同時勞動力的空間轉移和地區的工資水平、勞動生產率等要素的調整內生相關。現代稅收理論認為,征稅對勞動力可能產生的效應有兩種,收入效應和替代效應,當商品性質不同時,對應的勞動供給曲線的形狀不同,而且這兩種效應相互制約,難以表明稅收促進還是阻礙勞動力供給[1]。在現有制度背景條件下,本文從以下方面來探討個稅改革對勞動力供給效應可能產生的影響。

第一,個人所得稅總量和比重偏低。稅收作為我國財政收入的主要來源,其本質是滿足社會公共需要,參與國民收入分配,促進社會就業,從而實現經濟穩步增長。從上頁圖1可以看出,盡管我國個人所得稅近年來由于經濟增長與稅收征管水平的提高,絕對量數額在不斷增長,但是占稅收總收入的比重不到10%,這是因為我國目前仍以增值稅等流轉稅為主體稅種。且我國個稅功能尚未充分發揮,個稅占GDP的比重近乎低于所有OECD國家,且與OECD整體8.72%占比相比明顯偏低[2]。我國個稅僅以分類征收一種模式征收較為單一,未體現稅收公平原則,嚴重影響了個稅的征收額。

第二,人口結構問題突出。隨著醫療水平的進步和可支配收入的增加,我國居民人均預期壽命不斷延長,人口少子化和老齡化問題不斷凸顯[3],人口紅利不斷減少,新增就業人口的個稅上繳額遠遠低于國家財政的社會養老保障支出,從而減弱勞動力供給的適應性。由于經濟發展的不平衡,社會貧富差距越來越大,個稅調節社會分配收入的公平效應受到質疑,而房價的高速上漲、消費水平的提高以及撫養壓力的增加等因素卻增大了社會成員謀求更高工資水平的就業動力,這些外在因素的存在大大削弱了個人所得稅對勞動供給的影響。近年來的就業選擇趨勢顯示,越來越多的畢業生更傾向于事業單位和國有企業的工作,因其穩定性較強,社會福利待遇好[4]。一般情況下,這些群體即使退休也不會輕易更換工作,即不會再提供額外的勞動力供給,此時不僅是個稅,就是工資收入的變動也難以對勞動力供給產生較大的影響。

第三,個人所得稅管理缺失導致影響有限。從收入水平劃分來看,中低收入群體是勞動力供給的主要群體,高收入者和低收入者占比較小。但是從收入數額來看,高收入者財富占社會財富總額較大份額,所以個人所得稅的行為調節最有效的目標應該是高收入群體。但在實際生活中,高收入者的收人來源廣泛,主要表現為工資薪金所得以外的財產性收入和隱性收入,稅務部門很難準確掌握,例如高收入的明星群體人員容易存在偷稅漏稅的現象。而且由于在國外存在避稅天堂,企業股東個人存在跨國避稅的激勵,其結果是高收入者實際納稅不足。再從個人所得稅對個體工商戶的課征情況看,由于受累進稅率征管難度所限,大多選擇對個體工商戶采用定額征收的方式,這使得個人所得稅的實際稅負低干名義稅負,削弱了個人所得稅對勞動力供給的影響。

二、文獻綜述

隨著供給側結構性改革的顯著成果,我國經濟步入穩步增長的經濟新常態,但是同時受到勞動供給量減少,勞動要素成本上升,企業自主創新能力不足,產業結構不合理等供給側問題的困擾[5]。為此,社會對個稅改革給予高度的重視,學者們通過實證研究提出了自己的觀點,采用綜合與分類征收相結合的征收模式,科學設計征稅范圍、累進稅率、費用扣除等稅制要素,建立“基本扣除+專項扣除”機制,以家庭為單位計征,加大對高收入階層的征收力度[6]。Mitze等(2010)重點關注了東德和西德統一前后,德國16個州之間的移民變化和GDP、失業率、勞動生產率及物價之間的關系。與新古典經濟增長理論一致的是,勞動力一般多從高失業率和低工資水平的地區轉移到有更多就業機會的地區。移民地區就業機會的增加和本地工作數量的減少使得區域勞動力市場的差異逐漸消失。從長期勞動力市場均衡看,區域間失業率的差異主要由高失業風險導致的實際工資水平的差異造成,而要素價格在不同區域將趨于相同[7]。Bonin(2008)等人認為,歐盟國家內部存在著明顯的實際工資、收入和失業率的差異,但是合理的勞動力配置政策能夠顯著地減少地區差距的擴大,因此歐盟應該重視設計旨在符合不同國家經濟增長方式和產業結構變化的移民政策[8]。Coulombe(2006)認為,勞動生產率對勞動力轉移的影響和經濟增長的收斂性密切相關:在增長絕對收斂的假設前提下,勞動力轉移與地區勞動生產率的初始條件緊密相關。而造成長期均衡下勞動生產率水平差異的主要因素是地區間人力資本存量的不同[9]。Blanchard和Katz(1992)的新古典勞動力遷移模型,構建了一個由3個方程組成的聯立方程模型,該模型包含了就業人口和失業人口之差、就業人口占勞動力的比率、勞動力占總人口的比率等3個內生變量,通過該模型計算出失業率和參與率對勞動力遷出的效應。在該模型基礎上,構建1個包含長期遷移方程的模型,而不是僅將短期的差分變量放入模型[10]。Harris和Todaro(1970)證明個體遷移決策是建立在個體素質、進入城市后找到工作的概率和收入,以及遷移的實際成本和機會成本等因素綜合權衡后的結果的基礎上。如果城市的預期收入大于遷移成本,則做出遷移的決定,否則就不會遷移。由農村向城市的勞動力轉移的傳統認識,正伴隨著我國工業化和城鎮化的進程發生了悄然轉變[11]。

當前國內文獻主要從公平和效率、收入分配調節效應等角度研究個人所得稅改革的影響。通過比較我國的基尼系數和國際警戒線的差距,李士梅等(2017)指出,我國個人所得稅改革在調節居民收入差距上并沒發揮應有的作用。董巍峰(2012)指出,雖然2011年個稅改革納稅人數減少,但是隨著經濟的發展,居民收入水平的提高,個人所得稅變成了個薪所得稅[12]。2011年的個稅改革提高了稅收額起征點和減少了稅收層級,有效減輕了中、低收入群體的繳稅負擔,提高了居民的消費能力,促使企業自主創新,增加了財政收入[13]。但是個人所得稅的平均稅率過低,在調節收入分配差距過程中難以達到橫向公平原則,再分配效應較差[14]。勞動力市場和社會就業緊密相關,保障民生質量的提高,完善收入分配,公平就業是前提,然而現有研究很少將個稅改革與勞動力市場相結合。在人口老齡化與經濟下行的共同壓力下,政府財政預算壓力越來越大。Richard Blundell 等(2018)指出,就業減少和經濟停滯導致稅收減少,而社會保險的資格和慷慨程度的提高導致財政開支更大,從而導致家庭收入和勞動收入的不平等[15]。至于個稅改革對勞動力供給的影響,沈向民等(2016)采取問卷調查和Logistic回歸模型等方法進行實證分析,結果表明無論是稅率變化還是免征額的調整,個人所得稅的勞動力供給都缺乏彈性[4];葉菁菁等(2018)從個體的勞動參與率與勞動工作時長等角度研究發現我國個人所得稅對社會成員勞動供給影響程度不高;李文(2018)基于似不相關雙變量Probit模型分析發現,個體稅收認知和個人所得稅增加工作時間之間存在顯著的正相關關系,而且邊際效應稅額隨稅額降低幅度增加而呈現輕微的遞減趨勢[16]。

綜合國內外研究,本文認為當前的研究存在以下不足。首先,由于存在“Kuznets悖論”,絕對收入理論(AIH)遭受到前所未有的挑戰。Kuznets(1942)對美國的研究發現,儲蓄率并未像AIH表明的那樣隨居民收入的增加而不斷增加,而是呈現出長期的穩定性[17]。其次,LCH-PIH(生命周期假說和持久收入假說)及其后續理論假定個人消費和其持久收入保持固定的比例,而已經有的大量實證研究表明個人消費傾向與其持久收入呈現遞減關系(Ferrer-i-Carbonell,2005[18];Alvarez-Cuadrado & Long,2011[19]),從而削弱了其適用性。再次,相對收入假說(RIH)能很好地解釋“Kuznets悖論”,也不否定個人消費傾向遞減規律,是一個較好的研究框架。但是長期以來,經濟學家習慣于假定個體是彼此獨立的只關心自身消費效用的“理性經濟人”,加之將相對消費水平引入效用函數使效用最大化問題的處理比較困難,因此RIH理論沒有受到足夠的重視。基于相對收入假說,對我國個人所得稅和勞動力供給關系的研究更是少之又少。劉文勇(2005)基于中國宏觀數據的研究涉及到RIH,結果支持該理論,然而由于同類研究極為缺乏,穩健性尚需進一步研究確認[20]。鑒于個人所得稅改革從方案制定、計劃實施到實際產生影響的過程整體具有時間滯后效應,因此本文為研究2011年個稅改革對勞動力供給的影響,采取滯后兩年的做法,利用2013—2017年31個省份的面板數據建立計量模型,實證分析個人所得稅對勞動力供給的影響及空間差異,并且針對各個地區個人所得稅改革的實施情況提出建議。

三、實證研究

(一)模型設定

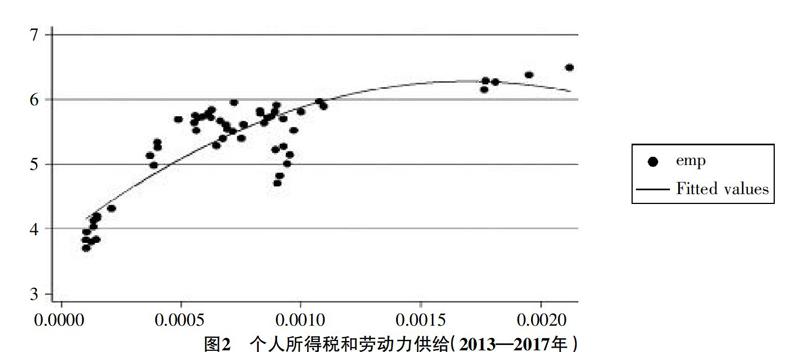

在國內、外學者的研究基礎上,本文設定勞動力供給為被解釋變量,以個人所得稅為解釋變量,同時設定人口老齡化、技術水平、城鎮化水平、政府就業保障水平、教育水平和產業結構等指標作為控制變量。圖2是個人所得稅改革和勞動力供給之間的散點圖,表明兩者之間存在明顯的“倒U型”關系。

因此,本文的回歸模型設定如下:

empi,t=β0+ɑ0empi,t-1+β1taxi,t+β2tax■■+β3agei,t+β4teci,t+β5urbi,t+β6expi,t+β7edui,t+β8indi,t+γi+μt+εi,t(1)

其中,i、t 分別代表省份i和時間t,γi為地區固定效應,μt為時間固定效應,εi,t為殘差項。

(二)變量說明

一是勞動力供給emp。勞動力供給和就業水平關聯密切,為保持數據穩定性,本文以就業人數對數值衡量。二是個人所得稅tax。個人所得稅的變化主要表現在對居民可支配收入的影響,以個人所得稅和居民可支配收入的比重來衡量。考慮到城鎮居民與農村居民人口數的差異,本文以平均每戶3.5人為基數,與居民人均可支配收入的乘積為居民可支配收入。三是人口老齡化水平age。采用國家統計局抽樣調查中65歲以上老年人數占調查總人數的比重進行衡量。考慮到近年來我國人口結構問題比較突出,低出生率與低死亡率以及二胎政策效果不是很理想,導致人口老齡化程度越來越嚴重,增長速度遠超過國際發達國家,給社會造成就業負擔。四是技術水平tec。采用地方財政科學技術支出占地區生產總值的比重來衡量。考慮到技術水平對勞動力市場的影響主要有兩種:損失效應和補償效應。短期條件下,技術進步替代了人工勞動,削減了一定的就業崗位,因此可能會造成部分勞動力失業,而長期條件下,技術進步帶來勞動生產率的提高,更多資本的積累可以投入擴大再生產,進而創造更多的就業崗位和就業機會[21]。五是城鎮化水平urb。采用城鎮人口數占人口總數的比重衡量,一個地區的城鎮化水平能更好地反映該地區的就業水平。六是政府就業保障水平exp。采用地方財政社會保障和就業支出占地方財政預算支出的比重衡量,一個地區的政府對就業的保障有助于該地區對人才的吸引,從而促進該地區的經濟發展。七是教育水平edu。以每10萬人口高中階段平均在校生數的對數值衡量,教育是地區經濟發展的基礎,教育的先進性更能吸引企業落戶,從而帶動該地區的就業潮。八是產業結構ind。采用第三產業增加值與第二產業增加值的占比衡量,現代社會更多的是服務型社會,第三產業是社會居民優先選擇就業的產業。

這些變量的數據來自《中國統計年鑒(2013—2017年)》。考慮到時間滯后效應以及西藏與其他地區數據的差異較大,為緩解可能產生的內生性問題,本文采取滯后兩年的做法,利用2013—2017年31個省份的面板數據建立回歸模型,將西藏地區的數據從樣本中剔除。

(三)實證結果分析

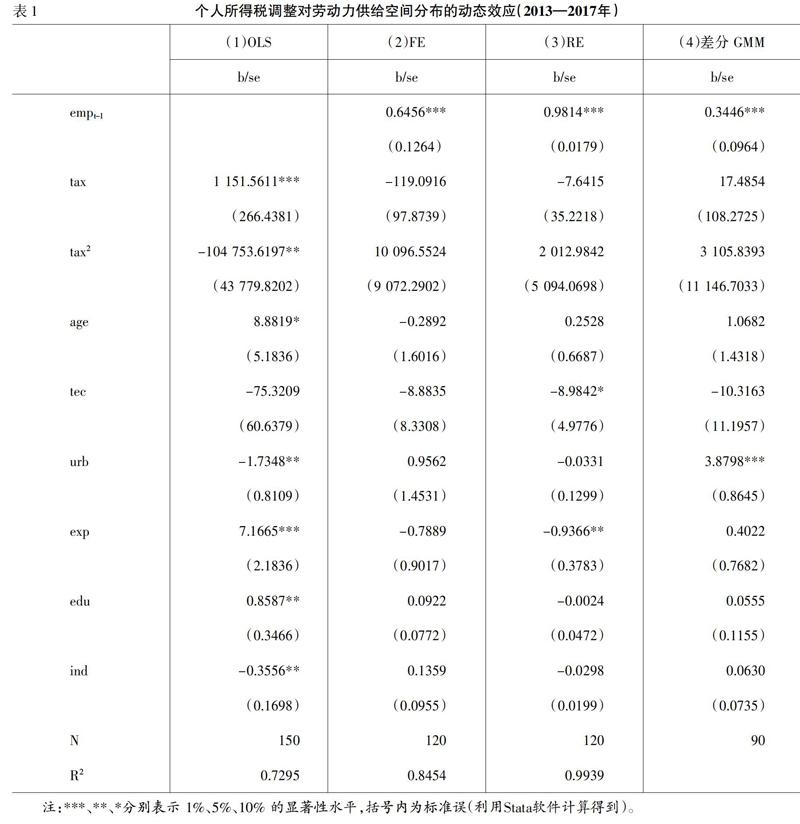

表1是針對上述模型的估計結果。第1列為最小二乘(OLS)法回歸結果。除了tec 指標前系數不顯著以外,其他指標系數均顯著。其中,tax 指標的1次項系數為正,2次項系數為負,而且兩者在5%置信水平下均顯著,但兩者系數值過大,雖然證明了個人所得稅與勞動力供給之間存在顯著的倒“U型”關系,即表明個人所得稅對勞動力供給的影響有時間限制,初期會促進勞動力供給的增長,后期會抑制勞動力供給的增長,但影響效果可能不太理想。城鎮化水平越高、第三產業越豐富的地區,對勞動供給的抑制效應越強,表明往往這些地區的經濟發展水平高,優秀人才集聚,勞動供給易達到飽和狀態。人口老齡化水平、政府保障支出水平、教育水平越高的地區,往往促進該地區的勞動力供給水平,這是因為這些地區的經濟發展往往需要新鮮的人才血液,促進市場經濟循環,從而實現經濟穩定運行。技術水平的系數為負,而且不顯著,表明技術水平對勞動力供給的影響受到補償效應和損失效應的制約,不同地區二者大小不同,從而無法確定對勞動力供給影響的方向。

第2列和第3列給出了動態的FE模型和RE模型的估計結果,并且與第4列的差分GMM 的估計結果進行對比。3列的empt-1指標前的系數均為正,而且顯著,表明后1期的勞動力供給水平會促進前1期的勞動力供給,這似乎有點不合常理。但考慮到每一個地區的政府在制訂該區的經濟發展計劃時,往往會提前制訂,若預期后期社會總勞動供給水平不足,則會在前1期備足充分的勞動力供給水平。FE模型、RE模型的回歸系數明顯大于差分GMM模型的估計結果,表明數據的內生性問題不大。該3列tax的1次項和2次項前的系數均不顯著,表示個人所得稅對勞動力供給可能沒有顯著影響,這與理論假設是一致的。

四、穩健性檢驗

我國作為人口和經濟大國,各地區的經濟發展水平、居民的繳稅水平以及不同地區各項政策的成熟度具有異質性,相同數額的個人所得稅對不同收入水平的居民造成的影響可能不同,因此為了反映個人所得稅對勞動力供給效應的區域異質性,本文將30個樣本省(市、自治區)劃分為東部,中部和西部3個區域,并且分別對這3個子樣本進行回歸。結果(見表2、表3和表4)。

對比中部地區,東部地區和西部地區的勞動力供給與個人所得稅之間的關系同主要的回歸結果一致。這是因為東部地區的大城市集聚,經濟發展水平高,人均收入高,是個人所得稅收入來源的主要地區,而且政策傳導機制更完善。西部地區資源匱乏,經濟發展水平低,對人才需求高,個人所得稅稅額的大小對居民生活水平質量影響更大,勞動力供給變化大,這也是國家對西部地區實施更優惠的稅收政策的原因所在。

五、結論和啟示

本文利用2013—2017年31個省份的面板數據建立回歸模型,實證分析了個人所得稅改革對勞動力供給的影響及地域差異。主要結論如下:第一,在OLS方法下,個人所得稅和勞動力供給之間呈現出“倒U”型關系,但是影響效果不是非常理想。第二,城鎮化水平越高、第三產業越豐富的地區,對勞動力供給的抑制效應越強,而人口老齡化水平、政府保障支出水平、教育水平對勞動力供給的增長均顯示了促進效應。第三,動態FE、RE、差分GMM模型下,多數變量不顯著,表示個人所得稅對勞動力供給的影響方向不確定,同時注意要結合前后期的勞動力供給水平的效應分析。第四,利用OLS法估計模型,東部地區和西部地區個人所得稅的1次項及2次項前系數雖然顯著,但是兩個地區的個人所得稅影響效果不同。政府應該因地制宜,采取合適的政策完善勞動力供給水平。

基于上述結論,本文提出以下建議:首先,在中國當前制度背景下,個人所得稅還不是主要稅種,無論是稅額還是比重,與國際數據相比還有很大差距,且我國個稅的設定存在很多欠缺,未充分發揮其收入分配功能。因此,對于個稅改革,首要目標應是減輕工薪階層的負擔,讓改革成果真正惠及中低收入者。可以借鑒國際經驗,在房貸利息扣除、二孩撫養支出扣除、養老福利等方面加以改革,采用分類綜合制,減少稅率檔次,擴大級距,降低稅率,優化個人所得稅稅率制度[22]。其次,制定妥善的人口政策引導人口由大城市向中小城市的合理有序流動[23],緩解大城市的勞動供給過度狀態,促進地區間的經濟交流,實現合理的地區經濟差異化均衡。最后,充分考察不同地區人口老齡化、產業結構、教育水平等多方面的差異,制定合理的財政補貼政策,保障地區間就業的公平和效率。

參考文獻:

[1]? 白陽.我國個人所得稅制度對城鎮居民勞動供給影響的分析[J].北方經濟,2014,(8):90-92.

[2]? 蔡昌.公平與效率視角的個人所得稅改革[J].中國財政,2017,(5):42-45.

[3]? 賀俊,程佳敏,萬紅燕.人口結構、經濟增長與中國社會福利水平[J].東北大學學報:社會科學版,2018,(1):19-26.

[4]? 沈向民,吳健.我國當前個人所得稅的勞動供給效應分析[J].稅務研究,2016,(2):53-57.

[5]? 葉菁菁,吳燕,陳方豪,王宇晴.個人所得稅減免會增加勞動供給嗎?——來自準自然實驗的證據[J].管理世界,2017,(12):20-32.

[6]? 李士梅,李安.我國個人所得稅收入分配調節效應分析[J].稅務與經濟,2017,(5):92-99.

[7]? Mitze T.,Alecke B.,and Untiedt,G.Trade-FDI linkages in a simultaneous equation system of gravity models for German regional data[J].International Economics,2010.

[8]? Bonin H.,Eichhorst W.,Florman C.,Hansen M.,Ski?觟ld L.,Stuhler J.,Tatsiramos K.,Thomasen H.,Zimmermann K.Geographic mobility in the European Union:optimizing its economic and social benefits (Final Report)[R].EU Commission,2008.

[9]? Coulombe S.Internal migration,asymmetric shocks and interprovincial economic adjustments in Canada[J].International Regional Science Review,2006,(2):199-223.

[10]? Blanchard,O.,and Katz,L.Regional evolutions[J].Brookings Papers on Economic Activity,1992,(1):1-75.

[11]? Harris,J.R.and Todaro,M.P.Migration,Unemployment and Development:A Two-Sector Analysis[J].American Economic Review,1970,(60):126-142.

[12]? 董巍峰.基于公平視角下的我國個人所得稅研究[D].上海:上海師范大學,2012.

[13]? 竇若晨.對2018個稅起征點改革的思考[J].現代營銷:經營版,2018,(12):174.

[14]? 張楠,鄒甘娜.個人所得稅的累進性與再分配效應測算——基于微觀數據的分析[J].稅務研究,2018,(1):53-58.

[15]? Richard Blundell,Robert Joyce,Agnes Norris Keiller,and James P.Ziliak.Income inequality and the labor market in Britain and the U.S.[J].Journal of Public Economics,2018,(6):48-62.

[16]? 李文.稅收認知影響個人所得稅的勞動供給效應嗎——基于似不相關雙變量Probit模型的分析[J].財貿研究,2018,(9):66-75.

[17]? Kuznets S.Uses of National Income in Peace and War[J].Occasional Paper No.6,National Bureau of Economic Research,New York,1942.

[18]? Ferrer-i-Carbonell,A.Income and Well-Being:An Empirical Analysis of the Comparison Income Effect[J].Journal of Public Economics,2005,(89):997-1019.

[19]? Alvarez-Cuadrado,F.and N.V.Long.The Relative Income Hypothesis[J].Journal of Economic Dynamics & Control,2011,(35):1489-1501.

[20]? 劉文勇.收入因素對中國消費需求影響的實證分析[J].經濟理論與經濟管理,2005,(2):56.

[21]? 雷海,王皓,朱明俠.全要素生產率與社會就業關系的研究——以制造業為例[J].價格理論與實踐,2018,(2):119-122.

[22]? 袁建國,胡明生,陶偉.國外個人所得稅改革趨勢及借鑒[J].稅務研究,2017,(7):54-58.

[23]? 馬劍鋒,秦騰,佟金萍,孫冬營.工業集聚、城市集聚與水資源消耗——基于省際動態面板數據的系統GMM分析[J].軟科學,2018,(1):95-99.

Abstract:Based on the domestic and foreign literatures,the paper establishes the regression model based on the panel data of 31 provinces from years 2013 to 2017,and empirically tests the dynamic effect of the personal income tax reform on the spatial distribution of the labor supply.The results shows that there is an“inverted U-type”relationship characterized by the OLS model between the personal income tax reform and the labor supply.There is very obvious spatial different effect of the individual income tax on the labor supply,among the east,middle and west region.There is“inverted U-type”relationship between the personal income tax reform and the labor supply in the east and west region,whereas negative in the middle region.Finally,it gives policy suggestions.

Key words:personal income tax;labor supply;spatial distribution;dynamic effect