ARCH模型在滬深300指數(shù)中的應(yīng)用

(華東交通大學(xué) 江西 南昌 330013)

一、引言

金融市場中,股票的價格波動現(xiàn)象是其最大的特征之一,隨著股票市場的日益發(fā)展,我們逐步認(rèn)識到其波動率與收益率之間,波動率和風(fēng)險率之間都存在著直接的聯(lián)系,這其中無疑對波動率進(jìn)行相關(guān)的研究變得非常的重要。經(jīng)典的金融經(jīng)濟(jì)分析的認(rèn)為波動率是恒定不變的,但隨著金融理論的深入發(fā)展,這一假設(shè)明顯出現(xiàn)了不合理的結(jié)果,Mandelbrot(1963)研究發(fā)現(xiàn)金融價格的隨機(jī)變量可能具有趨于無窮的方差,并且觀察到許多金融隨機(jī)變量并不嚴(yán)格服從正態(tài)分布,而且具有“厚尾”特性,且方差在不斷變化。Fama在20世紀(jì)60 年代,發(fā)現(xiàn)價格波動呈現(xiàn)波動率聚集的特點(diǎn),所謂波動率聚集現(xiàn)象是指,金融資產(chǎn)價格波動劇烈的時期之后往往還是跟隨著價格波動劇烈的時期,而價格波動比較平緩的時期之后,仍然會跟著波動平緩的時期,兩者變化不同程度時期交替出現(xiàn)。針對這種情況,Robert·Engle于1982年提出條件異方差自回歸模型,即ARCH模型。ARCH模型的基本思想是波動率是隨時間變化的,且線性地依賴于過去的收益率。此模型可以刻畫波動率的聚集性以及金融數(shù)據(jù)“尖峰后尾”的特征,也可以對此進(jìn)行回歸分析和預(yù)測,并作出相關(guān)的經(jīng)濟(jì)學(xué)解釋。隨后 Bollerslev(1986)在此基礎(chǔ)上提出了推廣形式以充分描述資產(chǎn)收益率的波動率過程,稱為廣義自回歸條件異方差模型(GARCH模型)。隨后為了刻畫時間序列受自身方差影響的特征,Engle,Lilien 和Robins提出GARCH-M 模型,是為了在條件方差和條件均值之前建立關(guān)系。因?yàn)榻鹑谫Y產(chǎn)的價格下跌比相同幅度的價格上漲對資產(chǎn)價格波動的沖擊是不對稱的,Nelson提出了更加貼近現(xiàn)實(shí)的EGARCH模型,即可以解決波動率中存在的杠桿效應(yīng)。

國內(nèi)對于收益波動性的研究大致分為兩個方向:對大盤指數(shù)的收益波動性研究和某個行業(yè)板塊的股票收益波動性研究。在對大盤指數(shù)收益波動性的研究方面,趙莉以滬深300指數(shù)為研究對象,并采用GARCH模型進(jìn)行研究。研究發(fā)現(xiàn),滬深300指數(shù)的波幅序列分布具有波動性和波群性,其波幅表現(xiàn)出峰尾的特征。安起光和郭喜兵使用GARCH模型分析了上海股市在不同階段的日收益,并得出結(jié)論,在熊市和牛市的不同時期,壞消息和好消息對中國股市的影響不同。在研究行業(yè)的股票收益波動率上,王吉恒和張賀泉利用大豆和油菜籽期貨的日收盤價數(shù)據(jù),運(yùn)用ARCH模型族,對中國油料期貨價格波動進(jìn)行了實(shí)證分析。結(jié)果表明,大豆,油菜籽期貨價格波動具有明顯的集聚性和不對稱性,大豆,油菜籽期貨市場沒有高風(fēng)險,高收益的特點(diǎn)。

二、模型解釋

(一)對稱模型

1.ARCH模型

(1)

(2)

ARCH(1)模型是ARCH(p)模型的特殊形式。

2.GARCH模型

(3)

其中,GARCH項(xiàng)的階數(shù)為p,ARCH項(xiàng)的階數(shù)是q。

這樣,我們可以得到GARCH(1,1)模型方程:

(4)

3.GARCH-M模型

GARCH-M模型通常用于關(guān)于資產(chǎn)的預(yù)期收益與預(yù)期風(fēng)險緊密相關(guān)的金融領(lǐng)域。在方程表達(dá)上就是把條件方差σt引進(jìn)到均值方程中,得到GARCH-M模型:

(5)

(二)非對稱模型

因?yàn)镚ARCH模型存在兩大局限性:第一,非負(fù)線性約束條件(ARCH/GARCH模型中所有估計(jì)參數(shù)必須非負(fù))在估計(jì)ARCH/GARCH模型的參數(shù)時被違背;第二,ARCH/GARCH模型都無法解釋金融資產(chǎn)收益率中的杠桿效應(yīng)。所以為了解決此類局限性,給出了TARCH模型和EARCH模型。

(1)TARCH模型

TARCH模型由Zakoian(1990)和Glosten,Jafanathan,Runkle(1993)引入提出,并定義其條件方差為:

(2)EARCH模型

EARCH模型又稱為指數(shù)ARCH模型。為了簡單說明,這里面給出了EARCH(1,1)模型,其條件方差設(shè)定為:

(7)

若γ顯著小于0,則利空消息對波動的影響大于利好消息,反之,利好消息影響大于利空消息。

三、實(shí)證分析

本文選取滬深300指數(shù)每個交易日的收盤價作為研究對象。數(shù)據(jù)時間的選取從2014年1月1日至2019年10月31日,研究近5年的指數(shù)變化情況,可以為投資者給以更多的參考和提出相關(guān)的建議。操作軟件為Eviews8.0

本文先對原始數(shù)據(jù)進(jìn)行了對數(shù)的選取,這是為了計(jì)算的便利和誤差的減小。

1.進(jìn)行ADF平穩(wěn)性檢驗(yàn),這是ARCH類模型效應(yīng)檢驗(yàn)的必要過程,經(jīng)檢驗(yàn)發(fā)現(xiàn)其是含截距項(xiàng)的平穩(wěn)數(shù)據(jù)(由t統(tǒng)計(jì)量顯著性可以看出在5%的顯著性水平下不拒絕原假設(shè))

2.對數(shù)據(jù)進(jìn)行滯后一階自回歸,然后并進(jìn)行異方差檢驗(yàn)。

(1)圖示檢驗(yàn)法

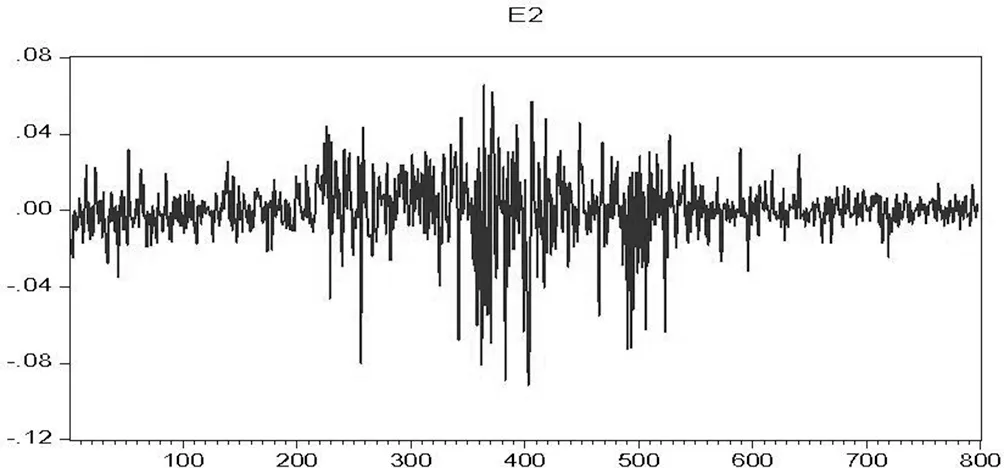

生成殘差序列圖e2,如圖1所示。

圖1 殘差序列圖

很明顯,我們可以從殘差圖看出數(shù)據(jù)存在波動集聚性,大波動后跟著一段時期的大波動,價格波動平穩(wěn)的時期后跟著一段時期的小波動,這樣我們可以初步判斷數(shù)據(jù)存在ARCH效應(yīng)。

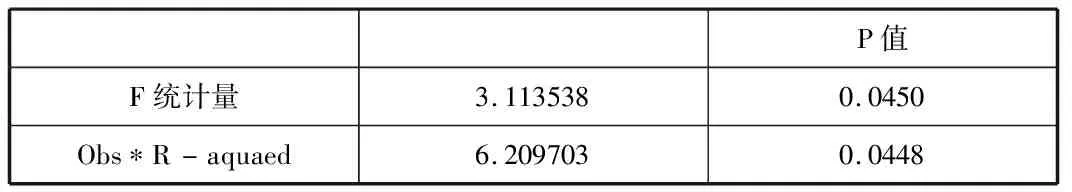

(2)對數(shù)據(jù)進(jìn)行ARCH LM檢驗(yàn)。如表1所示。

表1 滬深300日收盤價(ARCH-LM 檢驗(yàn))

從表1可以看出在5%的顯著水平下,t統(tǒng)計(jì)量是拒絕原假設(shè)的,即可確認(rèn)序列數(shù)據(jù)存在異方差。

3.GARCH模型的建立。

如表2所示,我們給出了GARCH(1,1)模型分析的結(jié)果,從中可以看出,估計(jì)出的結(jié)果比較顯著,其中ARCH項(xiàng)和GARCH項(xiàng)的和接近于1,這也說明了收益的波動沖擊影響會持續(xù)一段時間,隨后會緩慢消失。

表2 GARCH(1,1)模型回歸結(jié)果

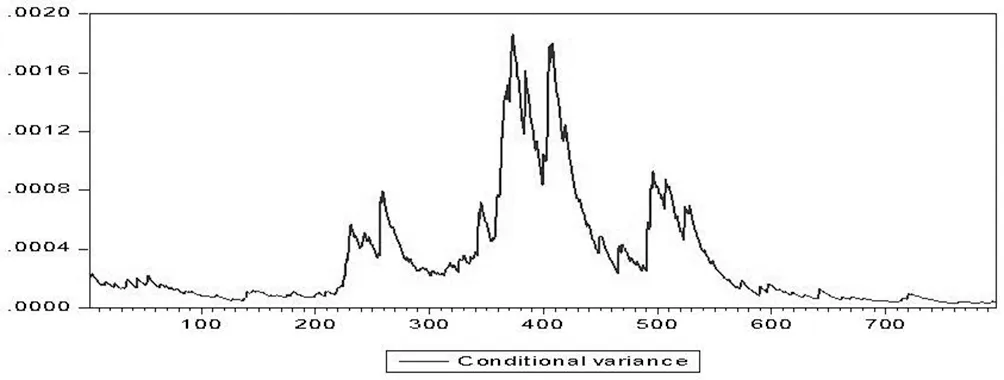

接下來為了探尋資產(chǎn)的預(yù)期收益與預(yù)期風(fēng)險,進(jìn)行GARCH-M模型檢驗(yàn),滬深300指數(shù)在GARCH-M模型均值方程中,風(fēng)險溢價系數(shù)δ值為-1.564040,且對應(yīng)的P值為0.5651,很明顯不顯著,即不拒絕原假設(shè),表明滬深300指數(shù)不具有高風(fēng)險高報酬的特點(diǎn),也由此可以看出,大部分交易人決策易受非理性因素的影響。同時還可以畫出 GARCH-M 模型的條件方差圖。如圖2所示,在 時間段230~280(即 2014年12月8日至2015年2月26日);350~450(2015年6月8日至2015年11月5日);500~600(2016年1月15日至2016年6月16日)條件方差較大,說明此時市場的波動比較大,市場風(fēng)險也比較高。

圖2 滬深300指數(shù)對數(shù)收益率條件方差圖

4.杠桿效應(yīng)的檢驗(yàn)

在金融市場上除了它們的“聚集性”之外,還存在著杠桿效應(yīng),這里采用EGARCH模型對滬深300指數(shù)進(jìn)行建模研究,去探討利空消息(收益率的下跌)下與同樣程度的利好消息(收益率的上漲)產(chǎn)生波動沖擊孰高孰低的問題。模型輸出結(jié)果如表3所示。

表3 EGACH模型結(jié)果

由表3可以看出,α的估計(jì)值為0.121776,非對稱項(xiàng)γ的估計(jì)值為0.031461,兩者的統(tǒng)計(jì)量都很顯著。當(dāng)μt-1>0(利好消息)時,該信息沖擊對條件方差對數(shù)有一個0.121776+0.031461=0.4386倍的沖擊;而當(dāng)μt-1<0(利空消息)時,它給條件方差的對數(shù)帶來的沖擊為0.121776+0.031461*(-1)=0.090315倍。

為了清晰地表明利好消息與利空消息沖擊的影響,根據(jù)EGARCH 模型的結(jié)果,繪制出相應(yīng)的信息影響曲線,見圖3。從圖3中可以看到,這條曲線在信息沖擊大于0時(代表利好消息)比信息沖擊小于0(代表利空消息)稍微陡峭點(diǎn)。這就說明了利好消息的沖擊使得波動性的變化更加大一些,說明近5年我國的投資比較激進(jìn),群眾更有冒險心力,與之前所研究的比較保守的現(xiàn)象,有了慢慢改變的傾向。

圖 3 滬深300指數(shù)收盤價收益率的信息沖擊曲線

四、行為金融學(xué)下的ARCH類模型現(xiàn)象解釋

在當(dāng)今的金融市場中,出現(xiàn)了許多無法用現(xiàn)代金融理論解釋的異常現(xiàn)象。有效市場假說,并不能適用當(dāng)前所有的情況。而行為金融從投資者心理因素的角度進(jìn)行討論,以解釋投資者在市場決策中的異常行為和偏差,這是對傳統(tǒng)金融理論的補(bǔ)充。所以,這里針對此次研究結(jié)果,去解釋行為金融中的一些理論。

(一)波動的叢聚性和延續(xù)性

實(shí)證結(jié)果表明,股票價格波動表現(xiàn)了極強(qiáng)的的叢聚性現(xiàn)象,其中,αi+βi<1,說明模型是平穩(wěn)的,且αi+βi接近于1,這說明其波動持續(xù)性比較大。

行為金融理論解釋:正反饋或負(fù)反饋效應(yīng)。市場中存在許多非理性投資者,由于保守性和代表性偏差的存在,使得他們在投資中產(chǎn)生系統(tǒng)性偏差,會產(chǎn)生反應(yīng)過度或反應(yīng)不足,最終導(dǎo)致價格會偏離其內(nèi)在價值,然后反過來影響投資者對價格的判斷,進(jìn)一步產(chǎn)生認(rèn)知偏差和情緒偏差,這就形成了一種反饋機(jī)制。然后又在羊群效應(yīng)的影響下導(dǎo)致整個投資群體的決策偏差,最終在股價上的反應(yīng)就是出現(xiàn)較大的波動,并有一定的延續(xù)性。

(二)杠桿效應(yīng)

在股票市場中,投資者對股價變化的反應(yīng)通常表現(xiàn)出不對稱效應(yīng),這在資本資產(chǎn)定價理論中很難解釋。行為金融理論中的“損失厭惡”表明人們在投資決策過程中,其內(nèi)心對利益權(quán)衡的是不平衡的,給予“避險”因素考慮的權(quán)重大于“趨利”因素的權(quán)重,本文研究結(jié)果也側(cè)面表現(xiàn)出表現(xiàn)不對稱的現(xiàn)象。

(三)風(fēng)險補(bǔ)償效應(yīng)

我們經(jīng)常在現(xiàn)實(shí)生活中看到投資者的“冒險精神”。“高風(fēng)險,高回報”已成為許多投資者追求高回報的標(biāo)準(zhǔn)。這在財(cái)務(wù)理論上是可以充分證明的。但是本文的GARCH-M模型分析結(jié)果表明在高風(fēng)險下,并不意味著高利潤。參數(shù)δ是預(yù)期風(fēng)險對可以觀察到的收益的影響程度,代表了風(fēng)險與收益之間的平衡,本文中δ不是大于零的,究其原因,可能是因?yàn)橹袊墒腥狈ν陚涞墓芾砼c規(guī)則,導(dǎo)致投機(jī)成分很大。

五、結(jié)論

首先,本文選取滬深300指數(shù)近5年的指數(shù)序列數(shù)據(jù),得出其對數(shù)收益率的主要特征;其次,基于ARCH類模型對指數(shù)收益波動進(jìn)行實(shí)證分析;最后,我們用實(shí)證分析的結(jié)果去解釋行為金融理論中的一些現(xiàn)象。研究結(jié)論:(1)指數(shù)收益率存在顯著的 ARCH 效應(yīng),其波動性有“叢聚性”和“延續(xù)性”,可以據(jù)此去預(yù)測短期內(nèi)未來的指數(shù)波動規(guī)律;(2)滬深300指數(shù)收益率不能體現(xiàn)風(fēng)險——收益均衡投資原則,高風(fēng)險高回報特征不顯著,說明我國股票債券市場并不是完全成熟市場;(3)滬深300指數(shù)收益率的波動存在顯著的不對稱性,即存在杠桿效應(yīng)。

在多年的快速發(fā)展中,中國的股票市場受到了很多噪音和投機(jī)活動和政策的影響。中國股市不可能處在完美的狀態(tài),仍然需要很長的路要走。對于政府而言,有必要建立和完善相關(guān)法律法規(guī),充分考慮政策信息的發(fā)布對市場的影響,加強(qiáng)市場監(jiān)管,監(jiān)督上市公司的信息披露,使投資者有更及時完備的消息;對于廣大投資者而言,要提高自身素質(zhì),樹立健康的投資理念;對于股票上市公司,完善上市公司的治理結(jié)構(gòu),信息披露及時,并加強(qiáng)監(jiān)督管理,做好安排和調(diào)整。只有多方的共同努力才能建立更加健康和標(biāo)準(zhǔn)化的金融市場。