兩次“撿漏”西方石油公司復盤巴菲特的原油抄底之路

張景舒

在伯克希爾·哈撒韋最新披露的財報中可以看到,去年四季度,巴菲特加倉了西方石油公司(Occidental Petroleum),而這可以看做是巴菲特第二次“撿漏”西方石油公司,此前他曾出資100億美元,助力西方石油公司參與收購安納達可石油公司(Anadarko Petroleum)。也正因此,巴菲特“惹怒”有著“華爾街之狼”之稱、同樣是西方石油公司股份持有者的卡爾·艾坎,艾坎認為巴菲特支持西方石油公司的這筆收購,嚴重損害了股東權益,要求全面撤換整個董事席。西方石油公司的股價也因此次收購而“腰斬”,那西方石油公司緣何受到巴菲特的青睞,當前又是否具有投資價值呢?本文筆者將對此展開探討。

巴菲特“撿漏”西方石油惹怒“華爾街之狼”艾坎

2019年四月底,雪佛龍(Chevron)宣布將以330億美元的價格收購安納達可(Anadarko)公司。而在此之前,西方石油公司一直在與安納達可接洽關于收購的事宜,此次與雪佛龍的“官宣”被西方石油公司解讀為“背叛”。

隨后西方石油公司決定與雪佛龍直面競爭安納達可這塊肥肉。但雪佛龍收購安納達可的市值為330億美元,加上安納達可的負債,共計530億美元左右。西方石油公司當時的市值是460億美元,加上西方石油公司的債務共計560億美元,所以西方石油公司的企業價值(Enterprise Value)和安納達可相差并不遠,而雪佛龍僅市值就高達2350億美元,遠遠超過其他兩家公司中的任意一家。要想戰勝雪佛龍,就需要更多的資金來源。

巴菲特用100億美元解了西方石油公司的燃眉之急,作為交換條件,伯克希爾將因此獲得100億面值、8%累計分紅的優先股以及可以在62.5美元/股的價格購買8000萬股西方石油公司股票的渦輪。這一神來之筆,像極了當年股神投資美國銀行所獲得的累計分紅優先股及渦輪。(巴菲特對美國銀行的投資分析及反思,見筆者發表在《紅周刊》18期的特約文章《從巴菲特買入美國銀行 看中國銀行股潛在投資機會》)有了股神的加持,這次西方石油公司準備收購安納達可的報價是:380億美元。這380億美元由兩大部分組成。一部分是295億美元的現金,其中包括了巴菲特提供的100億美元的優先股及74億美元的西方石油公司股權(稀釋原股東18.5%的權益)。

但此消息一經傳開,市場一片嘩然,西方石油公司應聲下跌。隨即“華爾街之狼”、積極投資(Activism)的領袖卡爾·艾坎拍案而起,開始怒斥維希的收購行為嚴重損害了股東權益。艾坎同時購入了大量西方石油公司的股票,并在最近要求全面撤換整個董事席。筆者傾向于站在艾坎這邊,因為西方石油公司的這筆收購,確實對股東權益造成了巨大的損害。

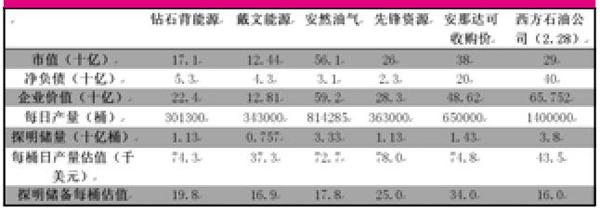

從數據角度來看,在收購安納達可時,安納達可的探明儲備為14.3億桶,而2019年的產量為65萬桶原油等量物(包括天然氣液體和天然氣)/日。我們可以對安納達可的收購價格做一個行業內的橫向比照。在油氣行業比較常用的兩個估值參數是每桶日產量估值及探明儲量每桶估值。前者為企業價值/每日產量,后者為企業價值/探明儲量。企業價值定義為市值加凈負債。表1中除西方石油公司的市值等情況為2020年2月末年報信息,其他均用了2019年4月底西方石油宣布擬收購安納達可當日各公司信息以保證可比性。

表1 安納達可、西方石油公司與其他優質二疊紀盆地油氣公司的對比

備注:安納達可和西方石油公司的企業價格均已調整掉了WES(西方中游運輸企業)的估值,西方石油公司企業價值還以可比價格進一步調整掉了西方化工這個下游資產。

從表1中我們可以看到,無論是用每桶日產量估值,還是探明儲備每桶估值,安納達可公司的估值水平都是相當高的。尤其是探明儲備的每桶估值水平,安納達可公司的估值比第二名先鋒資源要高36%,而每桶日產量估值也僅比先鋒資源低了4%。這里要注意,先鋒資源所有的產量和儲備都來自于目前最具潛能的二疊紀盆地(Permian Basin),而安納達可公司的產量和儲備相對來說都比較分散。舉例來說,2018年底安納達可公司21%的產出來自于非洲,而這部分產出由于地理位置、地緣政治風險、增長潛能等因素,估值應當比二疊紀盆地更低。西方石油公司看重的主要是安納達可公司二疊紀盆地區域的協同效應,因此安納達可公司的二疊紀盆地股份每桶日產量估值,事實上應該也是高于當時交易的其他上述幾家油氣企業。每桶探明儲備比同行均值高了近一倍,這個估值溢價顯然看上去有些夸張。

除此之外,我們可以注意到,大多數同行業企業的債務權益比都在20%以下,僅有西方石油公司的收購后債務權益比高達133%。我們因此可以推斷,西方石油公司的收購是“霸王硬上弓”,盡管從雪佛龍公司虎口奪食,但自己也承擔了極高的收購價格及杠桿風險,給股東造成了價值損失。而從圖1可見,自交易宣布以來,西方石油公司股價下跌51%,油氣行業指數下跌31%,雪弗龍股價下跌23%,埃克森美弗股價下跌36%。西方石油公司股價下跌幅度最大,股東蒙受的損失也最大。

圖1 西方石油公司、油氣行業指數、雪弗龍及埃克森美弗在并購發生后的股價變動

巴菲特逆勢加倉再度“撿漏”西方石油公司投資機會仍存

一系列的事件讓西方石油公司的股價一年之內便被“腰斬”。此時,巴菲特開始第二次“撿漏”:開始在38美元/股左右低位吸籌,買入西方石油公司的股權,在最近一個季度將西方石油公司的持股數量提高到了和卡爾·艾坎差不多的位置。除了西方石油公司在巴菲特的買入價格能夠提供8%的股息之外,先前提到的卡爾·艾坎也可能是巴菲特采取行動的緣由之一。如果全面撤換董事席,那么巴菲特的既得利益就可能受損。同樣作為華爾街最為精明的商人,巴菲特不能袖手旁觀。這也是筆者印象中第一次巴菲特和艾坎正面交鋒,盡管在這之前兩人也曾在幾個公開場合含沙射影地挖苦過對方。

由于是否真的會爆發“委托書爭奪戰”(Proxy Fight)還不得而知,我們這里著重討論估值。從表1中我們可以看到,在比照的六家公司中,西方石油公司的探明儲備每桶估值是最低的,每桶日產量估值僅高于戴文能源,潛在投資價值顯著。

有的投資者看到表2,一定會問:其他同類優秀企業經營總成本都在25美元/桶左右,西方石油公司的經營總成本卻高達37美元/桶,這樣的企業有什么投資的價值呢?如果你回到2011年,一定也會問同樣的問題:巴菲特為什么要去投一個0.3倍市凈率的大爛差的美國銀行呢?答案很簡答:巴菲特捕捉的是市場厭見的當下經營指標,看的是幾年之后的那個企業的營運狀況。

表2 西方石油公司與其他同行業優質企業的經營成本對比

備注:由于其他同類企業基本都在北美運營,因此筆者選取了西方石油公司在北美的經營成本作為比照。西方石油公司北美的產量占其全球總產量的超過60%,同時公司在逐漸轉型到聚焦北美業務。

安納達可公司與西方石油公司兩者間有很強的協同效應。這其中包括9億美元的資本協同(共用儀器廠房與設備、共用市場營銷團隊及工具、共用鉆井與完井設備等),15億的資本投入減少(從10%的產出增速降低到5%),以及9億美元的管理層面協同(減少冗余職位上的員工和合同商、高管、地產租賃及其他經營協同)。這些舉措能夠大幅降低租賃運營成本、搜集運輸成本、管理成本。西方石油公司尋求在2020年年中之前再出售50億資產,償還70億負債,以此降低利息成本。隨著二疊紀盆地的進一步開發,可以降低總體折舊耗損與攤銷成本。也就是說,上述經營總成本中的每一個組分的數額,都將在未來幾年內顯著下降。

根據筆者的估算,經營總成本在兩到三年內就可以降低7-8美元/桶。隨著自由現金流的進一步產生,西方石油公司將進一步去杠桿減少利息成本,讓經營總成本逐漸繼續向行業中的其他標桿企業靠攏。就好像2016年市場忽然回過神來,發現美國銀行明年開始有形資產回報率就會直接翻倍到1%以上,資本蜂擁而入,一年便讓美國銀行的股價翻了一倍;兩三年后的某一天,市場也會突然回過神來,發現西方石油公司竟已然成長成為二疊紀盆地的巨人,為全球仍然持續增長的原油需求提供急需的供給。那時,也便是現在敢于在西方石油公司股價徘徊于30美元/股的低位抄底的投資者們的收獲之日!

(聲明:筆者持有西方石油公司多頭頭寸。)