新時代外匯衍生品在中小型外貿(mào)企業(yè)的實踐運用

王鷹

摘 要:現(xiàn)如今,外匯衍生品在我國發(fā)展速度加快,自2014年起,人民幣匯率已開始向單方面升值的方向突破,基本上進入雙向匯率渠道,8.11匯率修改以后,人民幣匯率雙向波動呈上升趨勢。外貿(mào)企業(yè)實施趨向推測的困難程度明顯提高,然而匯率避險管理和套期保值的要求隨之大范圍提高。根據(jù)實際情況,論述外貿(mào)企業(yè)在目前匯率風(fēng)險敞口逐漸顯露的狀況下,怎么使用遠期、期權(quán)掉期等衍生金融產(chǎn)品完成風(fēng)險對沖、穩(wěn)固財務(wù)成本,此外,根據(jù)目前的情況,一些外貿(mào)企業(yè)只有一種形式的衍生保險,缺乏金融中立性、運用匯率套利等實際狀況給予處理方法,針對企業(yè)外匯衍生產(chǎn)品使用推行帶來的機會提出建議,旨在進一步協(xié)助外貿(mào)企業(yè)實行套期保值、應(yīng)對匯率風(fēng)險、加強財務(wù)運用的穩(wěn)固性。

關(guān)鍵詞:外貿(mào)企業(yè);匯率風(fēng)險;外匯衍生品;套期保值

自2015年的8.11匯率改革以來,人民幣單邊升值的預(yù)期發(fā)生了實質(zhì)性變化,自斷崖式貶值以來,匯率也逐漸走進了雙向波動的渠道,預(yù)估企業(yè)的實施趨勢及匯率投機的難度顯著的增加,外貿(mào)企業(yè)匯率必須先行管理,然而在此之后套期保值的需求卻大規(guī)模的增加。本文根據(jù)實際情況,探討在匯率雙向浮動、人民幣國際化以及匯率市場化改革的大環(huán)境中,外貿(mào)進出口企業(yè)怎樣使用外匯進行交易,更好地面對市場風(fēng)險等問題,并加以論述,希望可以協(xié)助企業(yè)建立并落實財務(wù)中性原則,科學(xué)有效地避免風(fēng)險,加強企業(yè)財務(wù)的穩(wěn)定性。

一、當前外貿(mào)企業(yè)風(fēng)險敞口暴露的現(xiàn)狀

(一)未套保企業(yè)已出現(xiàn)或即將面對的匯兌虧損

由于國內(nèi)市場的發(fā)展相對較慢,人民幣匯率在單側(cè)大幅上漲或下調(diào)時,進行匯率投機比較簡單,容易出現(xiàn)長期或短期的市場集中。就規(guī)模而言,根據(jù)現(xiàn)有數(shù)據(jù)統(tǒng)計來看,多方面數(shù)據(jù)顯示2007―2016年在我國的覆蓋率僅有6.39%的時候,而澳大利亞和美國衍生商品的覆蓋率分別為高達301%和145%,在期貨合約交易量和全球外匯期權(quán)方面,在全球貨幣期權(quán)和期貨合約方面,當時名列前十的金磚國家有印度、俄羅斯、南非以及巴西。另外,依照國家外匯管理局整理的數(shù)據(jù)得知,2017年的時候,各大銀行代客結(jié)匯總額高于105300億元人民幣,發(fā)現(xiàn)外匯銷售總額超過110065億元人民幣,遠期結(jié)算占外匯交易總額的9.48%,遠期外匯買進外匯購買總額的10.61%。遠期套保的比率明顯偏低。但是,由于缺乏外匯衍生工具的危險避免工具,喪失了保險功能,導(dǎo)致境內(nèi)企業(yè)由于匯率市場的動蕩出現(xiàn)大批量的匯兌損失。在2017年已經(jīng)披露半年報的企業(yè)當中,超過1200家上市企業(yè)在本年度上半年發(fā)生匯兌虧損現(xiàn)象,其中有16家企業(yè)累計匯兌凈損失接近59億元,與上年同期虧損的近21億元人民幣相較而言,出現(xiàn)一倍的翻番,所以匯率套保刻不容緩。

(二)人民幣雙向浮動的范圍不斷增加

在2017年度,因為特朗普通脹交易水平出現(xiàn)大幅度降低、財政刺激政策進展遲緩等各方面因素,美元指數(shù)波動下行,美元的下跌導(dǎo)致了對我國國家貨幣的壓力增加,自2018年開始,人民幣匯價居高不下,僅半個月最高漲幅直接突破1.2%,打破6.43關(guān)口,是兩年內(nèi)的歷史新高度。

從長遠發(fā)展的角度而言,我國通過經(jīng)濟企穩(wěn)、風(fēng)險緩解和結(jié)構(gòu)性改革的實施減輕了人民幣貶值的壓力,而且我國企業(yè)個人本外幣資產(chǎn)分散化配置需求不曾變化,推測將來人民幣雙向浮動的范圍會不斷增加。

二、衍生產(chǎn)品交易套期實務(wù)案例分析(以出口采辦企業(yè)為例)

(一)遠期結(jié)匯

1.固定期限遠期結(jié)匯。案例:某家鋼板出口企業(yè)將貨物遠銷歐美各國,其交易幣種為美元。隨著進出口貿(mào)易的逐步增加,外匯風(fēng)險敞口將增加,利潤將在匯率變動的影響下擴大。該企業(yè)簽署了出口合同,預(yù)計到2017年8月底,外匯收繳量將達到300萬美元,為了避免匯率波動、固定成本造成的危機,企業(yè)預(yù)先選擇外幣結(jié)算產(chǎn)品,價格定在6.6599。到期日的財務(wù)結(jié)果如下:美國的一次性匯率在交貨日降至6.5900,因為其之前辦理了遠期結(jié)匯業(yè)務(wù),不但避免了美元貶值的問題,而且相對于即期結(jié)匯的方式而言,收益有所提升,其收益多出了近21萬元人民幣。

假如之前企業(yè)只是根據(jù)收付時間辦理即期交易,或許就會出現(xiàn)較大的匯兌虧損。簽署遠期合約無需支付額外的費用,遠期價格可以絕對鎖定,避免人民幣匯率波動造成金融成本的不確定性問題。然而遠期對沖的結(jié)果可能只有一個,也許是收益,但也有發(fā)生虧損的可能,假如到期時間市場的價格高出協(xié)議價格,那么企業(yè)依然要根據(jù)協(xié)議的價格結(jié)賬。

2.均價遠期結(jié)匯。企業(yè)將來具備持續(xù)、固定的現(xiàn)金流量,而且信用情況良好,企業(yè)對于將來各個期限的遠期結(jié)匯,需交割價格保持相同,方便財務(wù)成本預(yù)估核算。

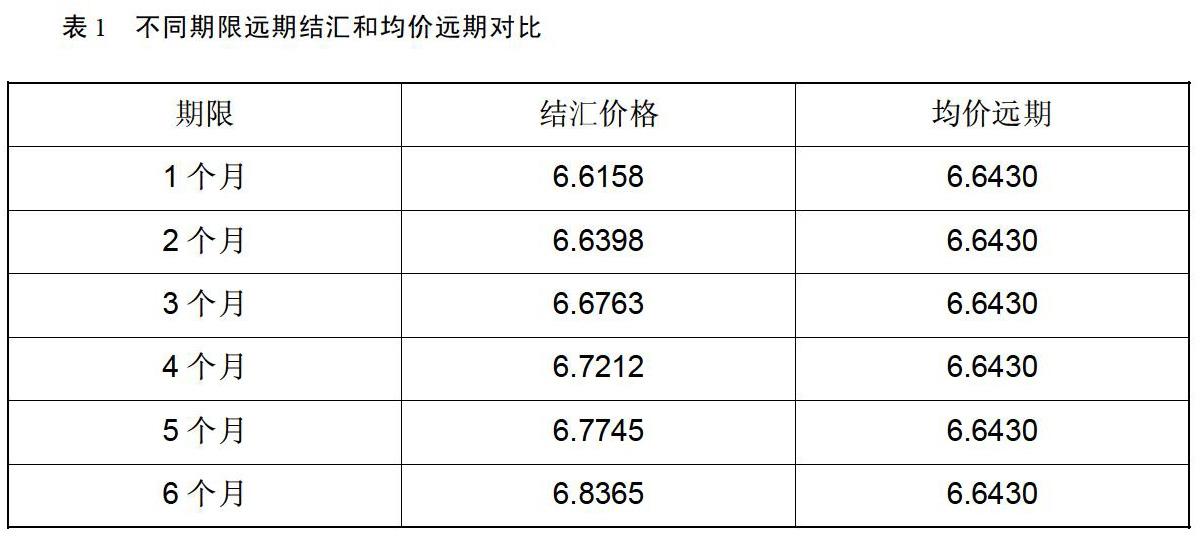

案例:某一出口企業(yè)在2017年12月份簽署出口訂單,未來6個月,每月有五百萬美元的外匯收入,銀行根據(jù)一致的結(jié)算價格來估計價格。根據(jù)加權(quán)平均數(shù),銀行的平均遠期價格為6.6430(見下表)。

到期兌現(xiàn)的財務(wù)結(jié)果是:之后的六個月時間內(nèi),在變幻莫測的匯率市場中,跨越時間太長,匯率預(yù)測顯示出較為顯著的雙向浮動。然而不論市場怎樣浮動,企業(yè)的外匯結(jié)算收入全面定格在6.6430,可便于企業(yè)進行財務(wù)核算和規(guī)避匯率風(fēng)險。

(二)外匯掉期產(chǎn)品

1.提升美元資金收益率。案例:一家企業(yè)擁有美元的收益率是2%;人民幣一年的資產(chǎn)管理收益率為4.2%,即期匯率是6.58,一年期掉期點是960BP。公司使用遠近購買的方法,將近距離結(jié)算獲得的人民幣資金用于購買理財產(chǎn)品。這種業(yè)務(wù)的處理需要有實際的背景,無論遠近端都必須達到審查文件真實性的標準。到期日的金融效應(yīng)是:投資組合的收益率為4.2%-0.0960/6.5800=2.74%,高于同一時期美元的回報率。

2.內(nèi)保外貸+外匯掉期。案例:某一跨國公司在國外擁有附屬公司,由于自主經(jīng)營會有流動資金貸款。總公司向國內(nèi)銀行申請開辦融資性保函,國家銀行向外國附屬公司及其附屬公司提供擔(dān)保,向分支機構(gòu)提供貸款。分行接受一年期外匯資金融資,并以跨境融資和外匯結(jié)算政策的宏觀綜合審慎管理,是以外匯結(jié)算政策的全面宏觀審慎管理為指導(dǎo)的。分支機構(gòu)取得的外幣資金,可以通過發(fā)行外債、向社會資本投資等方式返還境內(nèi)使用。由于國內(nèi)對使用人民幣的需求,美元應(yīng)該償還。所以可以利用近端結(jié)匯遠端購匯的掉期交易處理資金錯配的問題;也就是說,在兩次交易前后,本幣和外幣交易量相同,時間不同,方向相反,共同實現(xiàn)近端結(jié)匯和遠端還款的固定匯率風(fēng)險要求。

(三)貨幣掉期產(chǎn)品

1.近遠端都交換本金的貨幣掉期。案例:近些年,國內(nèi)企業(yè)全球配置資源的走向逐漸突出,投融資“走出去”的速度逐漸加快,海外債券發(fā)行是企業(yè)走出去融資的關(guān)鍵渠道,在利率和匯率方面優(yōu)于國內(nèi)債券發(fā)行。一家集團已在海外發(fā)行5000萬美元的一年期債券利率和人民幣貸款利率分別為1.76485%和4.35%。企業(yè)和銀行在貨幣下跌業(yè)務(wù)上簽字時,美元端和人民幣端的利率分別為1.78%和 3.59%。當時人民幣的即期匯率為6.5800,一年期的跌點為1100BP,長期價格為6.6900,如果公司在該期間開始時和結(jié)束時在主要貨幣中支付了折舊期,該公司在該期間開始時向銀行交付了500萬美元,獲得3.29億元人民幣;到期時,企業(yè)將收回本金,然后按一次總付方式向銀行支付商定的本幣和外幣利息(人民幣利率和美元利率分別為3.59%和1.78%),根據(jù)以上市場價格推測,企業(yè)貨幣掉期的綜合利率能夠穩(wěn)定在3.57%。

期初:企業(yè)支付本金5000萬美元,取得人民幣3.29億元人民幣,即5000萬美元×6.5800。

期末:企業(yè)支付的本金和利息總額為3.408111億元人民幣,計算方法為32900+32900×3.59%。

企業(yè)收取美元本息共計0.5089億美元:即5000+5000×1.78%。

掉期總成本:(34081.11- 5089×6.5800)/(5000×6.5800)=1.81%或3.59%-1.78%=1.81%。

到期實現(xiàn)財務(wù)效益:融資總成本為1.81%+1.76485%=3.57%,低于人民幣直接融資利率4.35%。

2.近端不交割本金、僅遠端交割本金的貨幣掉期。案例:原油進口企業(yè)定于2017年9月7號簽發(fā)了為期三個月的信用證,要在信用證到期后支付一千萬美元。當前企業(yè)只擁有人民幣,所以要購匯償還。如果不辦理套期保值,企業(yè)考慮到在信用證到期時美元若出現(xiàn)反彈,就會出現(xiàn)購匯成本增多的問題;但是若運用遠期購匯預(yù)先鎖定購匯敞口,美元出現(xiàn)大概率降低的問題,那么該企業(yè)或許會出現(xiàn)盯市損失,對企業(yè)財務(wù)制度考核具有不利影響。根據(jù)公司自身財務(wù)會計的要求,將匯率風(fēng)險轉(zhuǎn)換為利率風(fēng)險。因此,當三個月期限簽署時,本金不能在近端進行交接,遠端交接的本金的貨幣互換可以代替常規(guī)的長期購買;它不僅可以抑制匯率的風(fēng)險,而且還可以防止匯率顯示對市政府財務(wù)會計損失的控制程度。9月7日的即時購買匯率為6.5300,該公司必須兌換1000萬美元,截至遠端日期12月7日沒有本金交接,企業(yè)與銀行交換遠端利息時企業(yè)支付6530萬元人民幣。銀行人民幣匯率和美元利率分別估計為4.20%和0.95%,因此到期日的財務(wù)影響是,買進外匯的匯率為6,5829,大大低于同期簽署的3個月期遠期匯率6,7750元,企業(yè)節(jié)約的成本為192.1萬元。值得一提的是,即使美元在到期日貶值,由于客戶的賬目顯示利率,交易最終不會造成市場損失。實際交易的時候,部分企業(yè)由于關(guān)系到信息披露等因素,以確定和降低費用為目標,可以選擇遠端交換本金的貨幣掉期業(yè)務(wù)。

三、外貿(mào)企業(yè)目前開展外匯衍生交易存在的問題

(一)套利行為仍然存在

衍生品的產(chǎn)生能夠協(xié)助實體公司科學(xué)合理地套期保值、減少成本、對沖風(fēng)險,而且在宏觀角度而言還有助于利率形成機制的革新。然而因為交易期限及市場的錯配,市場中也會有一些企業(yè)產(chǎn)生套利行為,例如,外匯結(jié)算(購買)和國內(nèi)外匯結(jié)算(購買)用于利用國內(nèi)外市場和價格進行套利交易。? 然而,套利不能作為衍生品交易的主要方式,衍生品交易必須滿足實體經(jīng)濟的需求,其市場才能夠維持長久穩(wěn)健的發(fā)展。

(二)欠缺財務(wù)中性原則

現(xiàn)在多數(shù)企業(yè)針對衍生交易的態(tài)度進入極端化,一種是欠缺套保思維,由于害怕衍生品的杠桿作用和風(fēng)險,他們有消極的抵抗心理;另一種就是套保思維過分先進,一些企業(yè)就算無套利行為,依然將衍生品看做是盈利工具。然而,衍生工具基本上是風(fēng)險對沖和套期保值的工具,并非是企業(yè)運用匯率的變化而獲取收益的方式,企業(yè)的收益只有本源業(yè)務(wù)。怎樣知道企業(yè)實現(xiàn)套期保值、止損設(shè)定及市場反方向運行的計劃,是成功的市場管理者和參與者必須具有的素養(yǎng)。例如我們能夠了解到大部分外貿(mào)企業(yè)會選擇銷售期權(quán)收取期權(quán)費,然而,那些拒絕認購期權(quán)的人將支付期權(quán)費。因此,企業(yè)應(yīng)改變對沖衍生產(chǎn)品的思維,確立財務(wù)中性原則,不賭方向、不困惑于匯率變化,實行衍生品交易時不將獲利作為目標,要根據(jù)自身收付匯頭寸,科學(xué)配置本幣和外幣資產(chǎn)負債,重視主營業(yè)務(wù)收益,不過分關(guān)注賭判匯率趨向及套利盈利交易。

(三)預(yù)防各種風(fēng)險隱患

選擇衍生產(chǎn)品保值依然無法全面避免價格變化產(chǎn)生的風(fēng)險,此外,衍生品本身也是杠桿作用和風(fēng)險放大的結(jié)果,這可能意味著風(fēng)險的增加。實際上,市場風(fēng)險損失還包括盯市的損失和違約損失。企業(yè)必須確定外匯收付期限和動態(tài)套期保值時,同時須抑制反向關(guān)閉所造就的市場風(fēng)險,并認真選擇高杠桿期權(quán)產(chǎn)品。在實務(wù)中,商業(yè)銀行不但要遵守外匯政策,抑制影響外匯政策違法行為的高壓線路,而且外貿(mào)企業(yè)也是市場的直接參與者,自然也是外匯政策監(jiān)督的對象。因此,外貿(mào)企業(yè)應(yīng)重視政治風(fēng)險。依照行業(yè)規(guī)范和標準,防止和企業(yè)銀行簽署無實需背景的掉期業(yè)務(wù),更加不可以將衍生品交易作為理財產(chǎn)品交易;部分企業(yè)簽訂期權(quán)交易,并不是因為套期保值,而是要粉飾其財務(wù)報表,這方面的業(yè)務(wù)顯然并未遵守外管政策的實需性原則。

四、未來衍生品套期保值發(fā)展方向與展望

(一)衍生交易種類更豐富,人民幣期貨交易或引入期權(quán)發(fā)展逐漸深入

目前,中國的外匯期權(quán)是以銀行間貨幣市場為基礎(chǔ)的自由銷售交易,必須加強期權(quán)交易。雖然期權(quán)組合方式多樣化,但是數(shù)字期權(quán)、匯率區(qū)間敲出型期權(quán)的限定依然有所差異。將來匯率市場化不斷加強,企業(yè)對于衍生交易接受度更高,此類業(yè)務(wù)開放程度會進一步擴大,達到外貿(mào)企業(yè)的相關(guān)需求。此外,我國期貨和期權(quán)發(fā)展連貫性較差。2017年12月7日,中國外匯貿(mào)易點根據(jù)優(yōu)先價格和時間優(yōu)先事項,正式啟動了美元與人民幣的即期配對交易。撮合交易上線盡管對于人民幣匯率波動影響小,但是其有利于健全外匯市場價格發(fā)現(xiàn)機制,而且能夠給予中長期充實外匯市場參與者和種類作出鋪墊,涵蓋引入人民幣期貨等衍生品。此外,在未來市場達到一定程度時,人們推測它將能夠進入對沖基金、企業(yè),包括外匯經(jīng)紀人和零售業(yè)網(wǎng)絡(luò)。中國對外匯保證金交易的需求將隨之而來,將來衍生品交易的種類會逐漸增多,能夠達到企業(yè)多元化需求。

(二)套期會計的推廣,有利于遠期結(jié)售匯等衍生品的進一步廣泛普及

把衍生品的執(zhí)行價和市場價作出對比是大部分企業(yè)的做法,而且會將其當做財務(wù)管理部門的業(yè)績考核根據(jù)。這種評估制度的實施將導(dǎo)致財務(wù)部門無所作為,不要注意衍生產(chǎn)品。此外,如果沒有實行套期保值會計,購買遠期產(chǎn)品時可能會發(fā)生市場價值損失,而購買期權(quán)產(chǎn)品時只會發(fā)生財務(wù)支出,不會發(fā)生市場價值損失,企業(yè)在選擇衍生產(chǎn)品時處于被動狀態(tài)。到2017年3月底,財政部修訂并公布了關(guān)于企業(yè)會計的第24號會計準則,該標準自2018年起生效。其中,確定和計量金融工具的標準簡化了嵌入式衍生工具的會計處理,這有利于在公司金融中使用衍生工具,必然會促進企業(yè)對遠期合約等套期保值工具的廣泛推廣。

(三)境外投融資活動逐漸強盛,貨幣掉期業(yè)務(wù)發(fā)展?jié)摿薮?/p>

貨幣掉期是長期限資產(chǎn)負債配置工具的效用明顯,在避險保值方面具有至關(guān)重要的作用,另外貨幣掉期本金與收益交換形式變通性高,能夠依照企業(yè)風(fēng)險習(xí)性及保值成本限制的差異實行多元化套保對策。然而在實際情況下,目前,貨幣互換不如外匯互換適用于企業(yè)。? 2017年后,監(jiān)管機構(gòu)逐步放寬企業(yè)跨境融資和資本結(jié)算政策。同期,銀行貸款減少,國內(nèi)債券發(fā)行成本上升。更多國內(nèi)企業(yè)利用境外發(fā)債的形式獲取資金,貨幣掉期在配套海外債券發(fā)行、海外并購和海外直接投資方面具備特殊亮點。未來,更多國內(nèi)企業(yè)將要去境外尋找投資及運營機遇,隨著“一帶一路”政策的實施和特別提款權(quán)相關(guān)業(yè)務(wù)的創(chuàng)新,企業(yè)對資本項下跨貨幣資產(chǎn)和負債配置的套期保值需求將不可避免地增加和細化。增加外部資金或資助投資項目的貨幣貸款將逐步擴大,以增加出境速度。推測將來因此而產(chǎn)生的貨幣掉期保值需求也隨之不斷增加,貨幣掉期業(yè)務(wù)的繁盛期將會在不久的將來出現(xiàn)。

(四)金融科技手段會應(yīng)用于外匯衍生套保

目前,大數(shù)據(jù)、云計算以及區(qū)塊鏈是金融和技術(shù)領(lǐng)域的關(guān)鍵性問題,發(fā)達經(jīng)濟體利用金融科技促進金融市場的進一步發(fā)展,中國在金融科技產(chǎn)業(yè)方面領(lǐng)先于其他地區(qū),或許可以將其放入衍生交易中使用,例如在衍生交易確認、清算以及風(fēng)控等流程中都能夠加入金融科技手段從而達到減少成本、掌控風(fēng)險和提升效率的作用。然而在使用金融科技時,會造成順周期行為加重,因為信息處理速度提升,傳染性增強,運用金融機構(gòu)的決定更加敏銳,假如發(fā)生突發(fā)性沖擊,普遍快速處理金融科技的交易方式也許在短時間內(nèi)會有巨大的影響,外匯市場交易量大,交易速度快,價差大,每個市場都可以和其他原因聯(lián)系起來,極易造成系統(tǒng)性風(fēng)險,為避免系統(tǒng)性金融風(fēng)險的產(chǎn)生,監(jiān)管機構(gòu)可以采用科技手段集中大數(shù)據(jù)的剖析,預(yù)防各類風(fēng)險。

參考文獻:

[1] 趙峰, 呂媛, 程悅. 外匯衍生品監(jiān)管政策與海外企業(yè)的投資效率[J]. 財貿(mào)經(jīng)濟, 2019(2):20-29.

[2] 李劉陽. 人民幣匯率雙向波動格局下的外匯衍生品發(fā)展[J]. 新金融, 2019(6):56-78.

[3] 侯娉. 銀行外匯衍生品業(yè)務(wù)實需管理方法研究[J]. 吉林金融研究, 2019(3):89-93.

[4] 單冰. 外貿(mào)企業(yè)應(yīng)用外匯掉期工具規(guī)避匯率風(fēng)險的三大功能分析[J]. 對外經(jīng)貿(mào)實務(wù), 2017(2):64-67.