新三板企業控股股東股權質押與技術創新投入

謝雪燕,朱曉陽

摘要:本文基于2014—2017年新三板企業的年度數據,采用中介效應模型,從融資方式和控股股東行為的雙重視角,研究控股股東股權質押對技術創新投入的影響。研究發現:控股股東股權質押顯著抑制了技術創新投入,其影響機制包括融資方式視角下的直接效應和控股股東行為視角下的間接效應;直接效應為主要影響路徑,即作為新三板企業的一種融資方式,控股股東股權質押具有成本高、風險大和期限短等特征,從而抑制企業進行技術創新投入;間接效應為次要影響路徑,即控股股東股權質押會誘發企業進行盈余管理,從而減少技術創新投入。本文豐富了融資方式和控股股東行為對企業投資決策影響的相關文獻,為企業如何增加技術創新投入提供了參考和依據。

關鍵詞:股權質押;技術創新投入;新三板企業;融資約束;盈余管理

中圖分類號:F8309文獻標識碼:A文章編號:1000176X(2020)05006608

一、引言

作為多層次資本市場的重要組成部分,新三板自成立以來定位為扶持中小企業、高新技術企業發展的場外市場。但是,隨著掛牌企業數量的急速增加,市場流動性不足的問題日益嚴重,并由此引發定價機制扭曲、估值較低和增發融資困難等一系列問題。在此背景下,股權質押逐漸成為新三板企業一項重要的融資方式。相關統計數據顯示,新三板股權質押的總市值2014年約為40億元,2015年為320億元,2016年達到1 715億元,2017年達到2 245億元,而且根據公告大多數股東股權質押的目的是為企業貸款提供擔保。與此同時,作為推動企業發展的核心要素,技術創新受到新三板企業的普遍關注,這從大多數企業披露的高額研發支出可見一斑。那么,新三板企業控股股東股權質押對技術創新投入會產生怎樣的影響呢?

目前國內外關于股權質押對技術創新影響的研究仍比較鮮見,針對新三板市場及中小民營企業的研究更未曾出現。與此相關的研究主要包括兩個方面:一方面,基于融資約束視角,Grabowski[1]、Hall[2]與李匯東等[3]探討了不同融資方式對企業技術創新的影響;另一方面,基于控股股東行為視角,Yeh等[4]、郝項超和梁琪[5]與李常青等[6]探討控股股東股權質押對企業經營方面的影響。需要說明的是,在以往研究中,控股股東股權質押更多的被視為控股股東的個人行為,按照“控股股東股權質押行為—企業經營決策—企業績效”這一邏輯展開。但是,筆者通過調查走訪部分新三板掛牌企業和閱讀統計掛牌企業股權質押信息披露中關于股權質押目的的披露發現,新三板市場股權質押的目的是為企業融資作擔保。因此,筆者認為,控股股東股權質押這一變量在新三板市場具有融資方式和控股股東行為兩種屬性。因此,本文沿著控股股東股權質押的雙重屬性展開:控股股東股權質押作為一種融資方式對企業投資決策(技術創新投入)可能會產生影響,這種影響稱之為直接影響;作為一種個人行為,控股股東股權質押可能誘發其控制的企業進行盈余管理,進而影響到企業投資決策(技術創新投入),這種影響稱之為間接影響。當然,經濟變量之間的關系及其影響機制錯綜復雜,所謂直接影響和間接影響僅僅是理論上相對而言的。

綜上所述,與以往研究相比,本文的創新之處體現在:第一,就研究對象而言,以往相關研究均以A股上市公司為研究對象,本文以新三板企業為研究對象。第二,就研究內容而言,以往研究僅從控股股東行為視角進行研究,本文從融資方式和控股股東行為的雙重視角探討控股股東股權質押對技術創新投入的影響。第三,就研究方法而言,以往研究直接采用面板數據進行回歸,本文采用中介效應模型,其優點在于不僅可以定量研究中介效應是否存在以及影響大小,而且可以將間接效應與直接效應區別開來,從而便于區分直接效應和間接效應兩種影響機制。在中介效應模型中,用估計的總效應減去中介效應(即間接影響),以此得到直接影響。

二、理論分析與研究假設

本文采用以盈余管理為中介的中介效應模型研究控股股東股權質押對技術創新投入的影響路徑,根據逐步回歸法,中介效應成立的條件為:第一,控股股東股權質押對盈余管理有顯著影響。第二,盈余管理對技術創新投入有顯著影響。第三,控股股東股權質押對技術創新投入有顯著影響。因此,理論分析和研究假設擬從以上三方面展開。

(一)控股股東股權質押對盈余管理的影響

控股股東股權質押會惡化代理問題,即控股股東可能會通過盈余管理來損害小股東的利益,具體的影響機制可能包括以下兩方面:一方面是股價機制。控股股東股權質押之后,如果股價下跌到平倉線以下將面臨股票被賣出和控制權發生轉移的風險。因此,股權質押之后,控股股東具有較強的激勵去維持股價,其方法之一就是進行盈余管理,即通過增加企業應計操控性利潤的方法來粉飾報表[7]。另一方面是掏空機制。Yeh等[4]與郝項超和梁琪[5]研究發現,股權質押會加劇大股東對企業的掏空,為了掩蓋掏空后的財務漏洞,企業可能會通過盈余管理來逃避監管和中小股東的監督[8-9]。基于此,筆者提出如下假設:

H1:控股股東股權質押與盈余管理顯著正相關。

(二)盈余管理對技術創新投入的影響

盈余信息是證券市場投資者所關注的重要信息,因而公司控股股東和管理層都有較強的動機去進行盈余管理。Bange和Bondt[10]與Cheng[11]研究表明,削減創新投入是企業進行盈余管理的重要手段。究其原因:第一,代理人的短視。就控股股東而言,技術創新投入雖然有利于企業未來的發展,但具有周期長和收益不確定等特征。相比之下,盈余管理能使其在當前獲得確定的收益,如通過股票減持進行套現或通過股權質押獲得更多貸款。因此,控股股東有可能為了當前的確定收益而放棄未來的不確定收益。第二,規避技術創新投入風險。技術創新投入風險較大,大規模技術創新投入一旦失敗會給企業帶來致命打擊,股價也會隨之大跌,到時控股股東將遭受巨大損失,因而企業在進行盈余管理的同時可能會減少技術創新投入。第三,技術創新投入便于操縱。技術創新投入往往支出頻繁且項目較多,具有短期經營性支出和長期資本性支出的特征,對其預算的執行難以約束和監督,為進行會計操縱提供了便利[12]。基于此,筆者提出如下假設:

(三)模型設定

本文參照羅付巖和沈中華[23]與李常青等[6],建立模型(1)、模型(2)和模型(3)對上述假設進行檢驗。為了降低內生性影響,本文參照李常青等[6],使用了解釋變量和控制變量的滯后一期項。

innit=β0+β1plei,t-1+βm∑controli,t-1+indusi+yeart+εit(1)

ctait=γ0+γ1plei,t-1+γm∑controli,t-1+indusi+yeart+μit(2)

innit=λ0+λ1ctait+λ2plei,t-1+λm∑controli,t-1+indusi+yeart+υit(3)

其中,control表示一系列控制變量;ε、μ和υ均為隨機誤差項;其他變量含義同上。需要說明的是,模型(1)、模型(2)和模型(3)構成了中介效應模型。檢驗中介效應的思路為:第一步,檢驗模型(1)中系數β1的顯著性。如果β1顯著,繼續檢驗模型(2),如果β1不顯著,停止檢驗。第二步,檢驗模型(2)中系數γ1的顯著性。如果γ1顯著,繼續檢驗模型(3),如果不顯著,停止檢驗。第三步,檢驗模型(3)中系數λ1的顯著性,如果λ1顯著,認為存在中介效應,如果λ1不顯著,認為不存在中介效應。當λ1顯著而λ2不顯著時為完全中介效應,當λ1顯著而λ2同樣顯著時為部分中介效應。此外,如果為部分中介效應,總效應的系數為β1,中介效應的系數為γ1×λ1,中介效應的比重為(γ1×λ1)/β1,直接效應的比重為1-(γ1×λ1)/β1。

四、實證結果及分析

(一)描述性統計分析

表1是本文主要變量的描述性統計,所有連續變量均進行了1%的縮尾處理。

從表1可以看出,全樣本數量為6 235個,控股股東股權質押樣本數量為1 367個,控股股東股權質押樣本的占比約為22%。從財務指標均值來看,全樣本企業在技術創新投入、負債水平、現金流量和營運能力等多方面的指標均優于控股股東股權質押樣本,而在企業規模和盈利能力等方面與股權質押企業接近,說明股權質押企業平均經營情況落后于新三板市場總體平均水平,這一點值得引起關注,同時印證了股權質押企業面臨融資約束的推斷。此外,在股權質押方面,控股股東是否股權質押和控股股東股權質押占持股比率均明顯高于全樣本,這符合筆者的預期。

(二)回歸結果分析

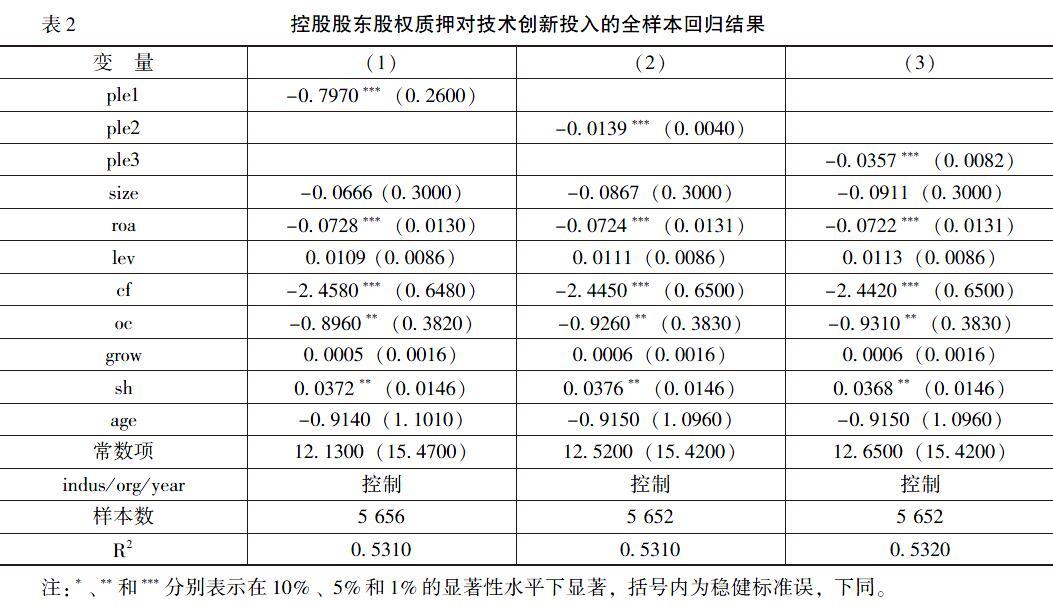

Hausman檢驗表明模型(1)、模型(2)和模型(3)均應采用面板數據的固定效應模型進行估計,表2是控股股東股權質押對技術創新投入的全樣本回歸結果。

從表2可以看出,總體上,控股股東股權質押與技術創新投入顯著負相關。具體而言,控股股東是否進行股權質押與技術創新投入之間存在顯著負向關系,說明控股股東股權質押抑制了企業進行技術創新;控股股東股權質押占持股比率與技術創新投入之間存在顯著負向關系,說明控股股東股權質押占持股比率越高的企業,其技術創新投入越少;控股股東股權質押占總股本比率與技術創新投入之間存在顯著負向關系,說明股權質押占總股本比率越高的企業,其技術創新投入越少。因此,H3得以驗證。此外,控制變量方面,盈利能力、現金流量、營運能力與技術創新投入之間均存在顯著負向關系,這與對上市成熟企業的研究結論正好相反。由此可見,新三板企業普遍盈利能力較差,內源性資金不足以支撐企業進行技術創新,需要尋求外部資金來支持技術創新。

由于在模型(1)的回歸中,所有解釋變量都顯著,因而按照中介效應的檢驗思路,對所有解釋變量繼續用模型(2)進行檢驗,表3是控股股東股權質押對盈余管理的全樣本回歸結果。

從表3可以看出,只有控股股東股權質押占持股比率與盈余管理之間存在顯著正向關系,說明只有當控股股東股權質押占持股比率較高時,由于擔心股價下跌引發自身的控制權發生轉移,控股股東才會對企業進行盈余管理。此外,控股股東股權質押占持股比率越高,可能會引發掏空,為了逃避監管部門的監管和外部投資者的監督,會通過盈余管理來掩人耳目。因此,H1得以驗證。

根據中介效應模型,本文僅對控股股東股權質押占持股比率變量應用模型(3)進行檢驗,表4是盈余管理和控股股東股權質押對技術創新投入的全樣本回歸結果。

從表4可以看出,盈余管理和控股股東股權質押占持股比率與技術創新投入之間均存在顯著負向關系,說明“控股股東股權質押—盈余管理—技術創新投入”三者的因果關系之間存在顯著的部分中介效應。因此,H2和H4得以驗證。

表5是控股股東股權質押對技術創新投入影響的效應分解。

從表5可以看出,從回歸系數大小來看,控股股東是否股權質押對技術創新投入的影響最大,其次是控股股東股權質押占總股本比率,而控股股東股權質押占持股比率的回歸系數最小。從效應分解來看,盈余管理的間接效應占比僅為620%,通過融資方式所產生的直接效應占比為9380%。

(三)穩健性檢驗

1樣本匹配

為了檢驗結果的穩健性, 限于篇幅,穩健性檢驗結果未在正文列出,留存備索。本文將有股權質押的1 367個樣本,在同一行業內按照年均資產最接近的原則進行手工配對,得到包含2 734個樣本的非平衡面板數據,然后對模型重新進行回歸。最終結果與全樣本回歸結果基本一致。此外,對控股股東股權質押占持股比率的回歸系數進行效應分解后發現,在總效應中直接效應占比8834%,而間接效應占比1166%,直接效應遠大于間接效應。

2內生性檢驗

為了應對全樣本回歸中可能存在的內生性問題,即控股股東股權質押與技術創新投入負相關,既可能是控股股東股權質押抑制了技術創新,也可能是在技術創新投入少的企業中控股股東更可能進行股權質押,本文采用工具變量法進行穩健性檢驗。參照李常青等[6],使用企業所屬地區(省份)樣本企業的平均股權質押情況(ple2和ple3的均值)作為工具變量。其中,第一階段回歸中F統計量均大于10,表明不存在弱工具變量問題。最終回歸結果與全樣本回歸結果基本一致。

3變量替換

參照唐躍軍和左晶晶[24],用研發支出/總資產作為技術創新投入的衡量指標重新進行回歸,最終回歸結果與全樣本回歸結果完全一致。

4選擇信息技術行業回歸

與其他行業相比,信息技術行業更為重視技術創新投入。因此,本文選取包含了1 256家企業的信息技術行業對模型重新進行回歸,其中股權質押樣本占比為20%。最終回歸結果與全樣本回歸結果基本一致,但略有不同的是,其模型(2)的回歸系數均不顯著,即股權質押雖然顯著抑制了信息技術企業的創新投入,但融資方式下的直接影響是其唯一影響路徑。

五、研究結論與政策建議

本文基于2014—2017年新三板企業的年度數據,采用中介效應模型,從融資方式和控股股東行為的雙重視角,研究控股股東股權質押對技術創新投入的影響。研究發現:控股股東股權質押顯著抑制了技術創新投入,其影響機制包括融資方式視角下的直接效應和控股股東行為視角下的間接效應;直接效應為主要影響路徑,即作為新三板企業的一種融資方式,控股股東股權質押具有成本高、風險大和期限短等特征,從而抑制企業進行技術創新投入;間接效應為次要影響路徑,即控股股東進行股權質押會誘發企業進行盈余管理,從而減少技術創新投入。

基于以上研究結論,筆者提出以下政策建議:第一,作為一種融資方式,控股股東股權質押不利于企業增加技術創新投入,而且會助長實際控制人的代理人行為,如掏空和盈余管理。因此,監管層應加強對股權質押的監管,包括加強對相關信息披露的監管以及對投資者進行及時的風險提示和預警。第二,新三板企業多數為民營中小企業,普遍盈利能力較差,技術創新投入成為企業的沉重負擔,增加技術創新投入可能近期就會破產,不增加技術創新投入企業無法長久發展。因此,應采取提高中小企業存活期和盈利能力的措施,鼓勵企業增加技術創新投入。政府應大力扶植民營中小企業的發展,為其提供良好的營商環境,通過政府補貼和稅收優惠等鼓勵企業增加技術創新投入。

參考文獻:

[1]Grabowski, HGThe Determinants of Industrial Research and Development: A Study of the Chemical, Drug, and Petroleum Industries[J]Journal of Political Economy, 1968, 76(2):292-306

[2]Hall, BHInvestment and Research and Development at the Firm Level: Does the Source of Financing Matter? [R]NBER Working Paper, No4096,1992

[3]李匯東,唐躍軍,左晶晶用自己的錢還是用別人的錢創新?——基于中國上市公司融資結構與公司創新的研究[J]金融研究,2013,(2):170-183

[4]Yeh,Y, Ko,C,Su,YUltimate Control and Expropriation of Minority Shareholders: New Evidence From Taiwan[J]America Economic Papers,2003,31(3):263-299

[5]郝項超,梁琪最終控制人股權質押損害公司價值嗎? [J]會計研究,2009,(7):57-96

[6]李常青,李宇坤,李茂良控股股東股權質押與企業創新投入[J]金融研究,2018,(7):143-157

[7]張栓興,溫巖澤創業板上市公司大股東股權質押對盈余管理的影響研究[J]生產力研究,2018, (10):143-148

[8]王超恩,張瑞君內部控制、大股東掏空與股價崩盤風險[J]山西財經大學學報,2015,(10):79-90

[9]李文洲,冉茂盛,黃俊大股東掏空視角下的薪酬激勵與盈余管理[J]管理科學,2014,(6):27-39

[10]Bange,MM,Bondt,DER&D Budgets and Corporate Earnings Targets [J]Journal of Corporate Finance,1998, 4(2): 153-184

[11]Cheng,SR&D Expenditures and CEO Compensation [J]The Accounting Review, 2004, 79(2): 305-328

[12]賀亞楠,袁春生,馮曉宇真實盈余管理動機下R&D削減行為與創新產出——數量、質量與效率[J]科技進步與對策,2019,(6):1-10

[13]Arrow,KEconomic Welfare and the Allocation of Resources for Invention[A]Nelson, RRThe Rate and Direction of Inventive Activity: Economic and Social Factors[C]Princeton:Princeton University Press,1962609-625

[14]Romer, PEndogenous Technological Change [J]Journal of Political Economy,1990,98(5):71-102

[15]Freel,MSAre Small Innovators Credit Rationed[J]Small Business Economics,2007,28(1):23-25

[16]Hall, B, Lerner,JThe Financing of R&D and Innovation[A]Hall,B,Rosenberg, NHandbook of the Economics of Innovation[C]Boston:Elsevier,North Holland,2010609-639

[17]徐飛銀行信貸與企業創新困境[J]中國工業經濟, 2019,(1):119-136

[18]鄭國堅,林東杰,林斌大股東股權質押、占款與企業價值[J]管理科學學報,2014,(9):72-87

[19]Aghion,P,Askenazy,P,Berman,NCredit Constraintsand the Cyclicality of R&D Investment: Evidence From France[J]Journal of European Economic Association, 2012, 25(8):1001-102

[20]Brown,J,Martinsson,G,Petersen,BDo Financing Constraints Matter for R&D?[J] European Economic Review, 2012, 56(8):1512-1529

[21]Friend,I,Lang,HHPAn Empirical Test of the Impact of Managerial Self-Interest on Corporate Capital Structure[J]The Journal of Finance, 1988,43(2): 271-281

[22]Kothari,SP,Leone,AJ,Wasley,CEPerformance Matched Discretionary Accrual Measures[J]Journal of Accounting and Economics,2005, 39(1):163-197

[23]羅付巖,沈中華股權激勵、代理成本與企業投資效率[J]財貿研究,2013,(2):146-156

[24]唐躍軍,左晶晶所有權性質、大股東治理與公司創新[J]金融研究,2014,(6):177-192

(責任編輯:孫艷)

[DOI]1019654/jcnkicjwtyj202005008

[引用格式]謝雪燕,朱曉陽新三板企業控股股東股權質押與技術創新投入——基于融資方式和控股股東行為的雙重視角[J]財經問題研究,2020,(5):66-73

收稿日期:20200122

基金項目:北京市教委社會科學一般項目“京津冀市場化債轉股模式的比較研究”(SM201810011004);北京市社會科學基金重點項目“京津冀地區房地產金融風險傳遞及預警研究”(17YJA003)

作者簡介:謝雪燕(1984-),女,山西陽泉人,講師,博士,主要從事資本市場和公司治理研究。Email:xxyhello@126com

朱曉陽(1989-),男,安徽宿州人,博士,主要從事計量經濟學研究。Email: zhux@ostatemailokstateedu