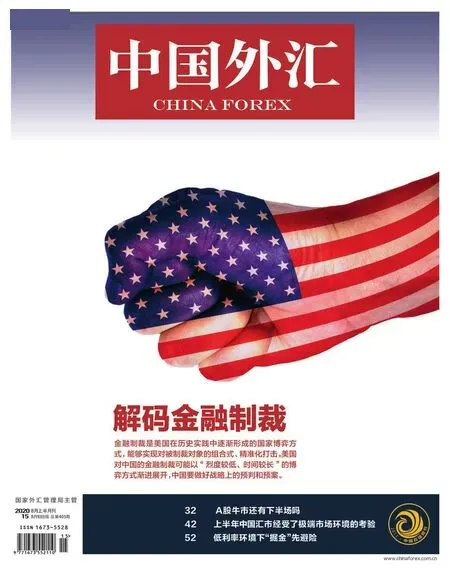

美國金融制裁:演進、模式與應對

在中美博弈加劇的背景下,美國對中國金融制裁的最主要風險點是凍結儲備資產和切斷美元支付清算通道。鑒此,要采取促進外匯儲備多元化、推動人民幣國際化等措施應對美國的金融制裁。

2018年中美經貿摩擦發生以來,中美關系面臨著前所未有的挑戰。中美經濟聯系正在從過去被視為中美關系的“壓艙石”而迅速變成中美博弈的聚焦點。從整體看,中美博弈從第一波以貿易摩擦和加征關稅為主要特征,轉向第二波以經濟金融制裁為主要特征。標志性的事件是近期美國會提交了涉港法案,明確授權美行政機關對涉及《香港國安法》的官員、機構以及與之進行往來的銀行和實體進行制裁。屆時,相關實體可能面臨被切斷美元來源和無法使用美元支付清算系統的風險。此舉將嚴重損害中資機構的利益,也將嚴重危害我國的經濟金融安全。

金融制裁成為美國打擊對手的有效手段

金融是美國核心的國家利益。金融制裁成為美國遏制對手的重要政策工具,目的是通過限制敵對國的資金融通活動,最終迫使敵對國接受美國的條件或要求。美國彼得森國際經濟研究所霍夫鮑爾指出,金融制裁的核心是阻礙金融流動和凍結敵對國的金融資產。美國強大的金融制裁能力,脫胎于美元的國際貨幣地位、紐約的國際金融中心地位、美元的清算交易地位以及美國制裁的示范效應。第二次世界大戰以來,美國在實踐中逐漸發現,用經濟金融制裁手段,經濟成本收益上明顯優于運用軍事等其他傳統的對抗方式:在給定成本的前提下可使收益最大化,在給定既定目標的前提下可使成本最小化。尤其是1990年美國在聯合國授權下對伊拉克實行全面經濟制裁后,運用經濟金融制裁遏制對手的做法更加普遍、更為靈活。美國從歷史實踐中逐漸形成了國家博弈的新方式。

美國認為在全球趨向總體和平的大背景下經濟金融制裁手段比軍事干預的可行性更高

19世紀,尤其是第二次世界大戰以來,軍事等傳統安全威脅總體呈現持續下降態勢。根據美國耶魯大學歷史學教授保羅·肯尼迪撰寫的《大國的興衰》一書記載,在17世紀的100年中,有94年每年至少發生一場戰爭;18世紀下降到74年;19—20世紀下降到40—50年。戰爭威脅下降還源于戰爭成本高昂。20世紀70年代以來,美國國防預算上漲3倍,仍無力獨立承擔伊拉克戰爭、阿富汗戰爭費用。相反,戰勝國從戰爭中獲得的收益卻不斷下降:1842年,英國國防預算中有40%來自《中英南京條約》清政府580萬英鎊的賠款;而二次大戰后,戰敗軸心國的賠償是70億美元,遠小于美國和英國2750億和910億美元的戰爭支出。

現代戰爭在經濟上不合算,在國家安全上更不合算。“冷戰”時期,美蘇兩個大國搞“核恐怖平衡”,兩國的戰略核武器能量至少5229兆頓,按照廣島原子彈的標準,美蘇核武器可毀滅775億人,相當于毀滅人類11次。核戰爭會導致兩敗俱傷。為此,20世紀80年代,戈爾巴喬夫主動提出“新思維”,與西方緩和緊張關系。隨著柏林墻的倒塌和蘇聯解體,意識形態和軍事領域的威脅持續下降,國家間競爭的焦點轉向經濟金融領域。

美國把非傳統安全領域的國家間博弈競爭作為大國競爭的主戰場

金融全球化是把“雙刃劍”。它既是促進世界經濟增長的潤滑劑,也是重新分配全球財富的工具。金融全球化推動資本自由流動,國際資本超越國家主權范疇,金融財富分配不再聽命于政府。市場原教旨主義者相信市場萬能;但歷史經驗告訴我們,這是一種主流偏見。美國經濟歷史學家金德爾伯格指出,市場容易“狂躁、恐慌和崩潰”,市場的缺陷植根于貪婪、短視、風險厭惡的人性中。開放的金融市場與缺乏有效的國家監管搭配,讓金融危機得以放大和傳染。據美國經濟學家的統計,1800—2009年,全球至少發生過250次主權外債違約和68次國內債務違約,平均每年超過1起。這些金融危機導致當事國被剪羊毛,讓對沖基金等金融大鱷攫取豐厚利潤。當前,美國憑借美元霸權和國際金融中心的優勢,占據全球金融業的制高點。上世紀90年代,美國對沖基金超過4200家,自有資本超過4000億美元。在包括1997年亞洲金融危機在內的多次貨幣金融危機中,都能看到這些對沖基金的身影。美國政府利用國際組織金融援助換取政治或經濟利益,進一步鞏固美國的霸權地位。亨廷頓在《文明沖突與重建世界秩序》中,為西方文明控制世界開出了十四個藥方,其中有三個(包括“控制國際銀行系統”“控制全部硬通貨”和“掌握國際資本市場”)都與金融密切相關。索羅斯為代表的對沖基金已替代航空母艦和核武器,成為了美國維持其全球霸權的重要工具。

美國的經濟金融制裁正變得越來越復雜而有效

從歷史經驗來看,美國是較早運用金融遏制武器的國家。19世紀末,美國總統羅斯福就曾提出過著名的“大棒加胡蘿卜”的政策組合。上世紀80年代初,美國通過打擊全球石油價格,讓蘇聯背上了舉辦奧運會和出兵阿富汗的沉重負擔,加速了蘇聯經濟的衰落。這個例子讓美國認識到投入上萬億美元的軍事力量不能消滅的對手,借助金融遏制就能輕松搞定。

新世紀以來,美國的經濟金融制裁已形成完備的體系:(1)打擊形式多元化。美國的金融制裁涉及面廣,所有與美元流動相關的主體都可能成為制裁對象,包括國家、機構和個人。制裁包括財政制裁、資金凍結、禁止金融交易和制裁銀行體系等。隨著金融電子技術的快速發展,關閉支付清算通道成為金融制裁的“殺手锏”。如美國通過禁止伊朗使用美元支付清算通道,迫使伊朗在核武器開發問題上作出讓步。(2)打擊目標的多樣化。冷戰時期,美國的金融制裁主要針對蘇聯和東歐國家。現在,美國的金融制裁還擴展到“推動民主人權”“反對恐怖主義”“反對武器擴散”等多個領域。2014年,針對烏克蘭危機,美國對俄羅斯實施了五輪金融制裁,效果明顯。(3)打擊方式的協同化。美國的金融制裁往往有盟國的協同和配合。如美國制裁伊朗、俄羅斯的行動,都得到了歐盟、日本等盟友的支持。美國還尋求聯合國、國際貨幣基金組織等多邊機構的支持,強化其制裁效果。

中美博弈加劇的背景下美國對中國金融制裁的最主要風險點

2018年爆發的中美經貿摩擦的主戰場是對外貿易,美國遏制中國的主要手段是加征關稅。這種做法明顯違背了市場經濟利益最大化的原則,實際效果不盡如美國的意愿。美國在如期履行第一階段協議的同時,把遏制中國的策略從經貿關系轉向安全、科技、地緣政治等領域,開始熟練地運用經濟金融制裁的手段。美國借香港問題推出的經濟金融制裁是第一波,未來還會根據實施情況再步步為營、層層加碼。結合歷史上美國對俄羅斯、伊朗、委內瑞拉制裁的相關案例分析,影響最大的金融制裁主要包括以下兩個方面。

對中國外匯儲備等國有金融資產實施資產凍結

美國凍結中國在美資產早有先例。1950年12月,因抗美援朝,美凍結中國政府和機構在美境內的8.05億美元資產,直到1979年中美建交后才解凍。在和平時期,這種情況不太可能重演,但緊急情況下,包括中國外匯儲備在內的國有金融資產可能成為制裁對象。2020年6月末,我國官方部門持有的外匯儲備為3.1萬億美元,根據美國財政部公布的數據,其中有1萬多億美元投資在美國國債上。這意味著在未來中美利益出現嚴重沖突時,美國可以動用金融制裁手段,凍結我外匯儲備等國有金融資產。從反制的角度看,我國再次面臨中美經貿摩擦時的不利局面——美方在華金融資產規模遠小于我在美金融資產總量,無法做到對等。另一方面,拋售美國國債也不是好的手段。美國著名經濟學家艾肯格林指出,中國通過變賣外匯儲備打擊美元的代價很大,實踐中不可行。規模過大的外匯儲備,可能成為中國金融安全潛在的風險點。

部分或全面切斷中國國際美元支付清算通道

目前,美國政府通過美元的清算行和支付清算系統,牢牢地控制著全球美元支付清算體系。在清算行層面,美元的清算銀行主要是花旗、摩根大通等美資銀行。如摩根大通是全球最大的美元清算行,日清算業務達3.2萬億美元,全球代理超過4500家,在中國市場份額超20%。這些清算行都處于美國財政部海外資產控制辦公室(OFAC)的嚴密監管下,一旦發現涉及被制裁國家的交易,金融機構需在十個工作日內向OFAC報告,否則將面臨刑事訴訟。在清算系統層面,美元的支付清算系統主要包括官方的聯儲電子轉賬系統(Fedwire)、民間的紐約清算所銀行同業支付系統(CHIPS)以及全球間的環球同業銀行金融電訊協會(SWIFT)系統。其中,FEDWIRE主要服務于美國國內的美元清算;CHIPS服務于全球95%的國際美元清算;SWIFT不直接進行清算,但卻為全球金融機構提供美元清算信息。美國政府與這些支付清算系統密切合作,使被制裁國無法通過CHIPS和SWIFT進行美元清算。近年來,美歐等盟國往往協同行動,被制裁國除退出電子支付清算外,幾乎毫無辦法。以SWIFT為例,其總部設在比利時,服務全球200多個國家和地區,會員超過1萬家。2012年3月,受美國壓力,SWIFT史無前例地取消了伊朗金融機構的會員資格,終止對伊朗30多家金融機構的信息服務。最終導致伊朗無法使用美元結算,被迫退回到易貨貿易時代。由于我國大部分對外貿易投資以美元計價結算,最終都必須通過美元全球支付清算通道。在和平時期,我國利用美元支付清算通道是暢通的,但未來中美發生利益沖突時,美國可能比照對俄羅斯、伊朗的做法,截斷對我國的美元清算通道,使我國遭受重大損失。這是我國金融安全的另一個風險點。

多措并舉應對美國金融制裁

長期來看,維護我國金融安全,關鍵是要擺脫受制于人的局面。當前,對我國國家金融安全構成實質性威脅的是美國對中國的金融制裁,尤以凍結儲備資產和切斷清算通道威脅最甚。美元的國際儲備貨幣地位,為美國實施上述不對稱的、單邊的金融遏制政策提供了先發優勢。鑒此,未來應著力做好三件事情。

一是促進外匯儲備等國際金融資產投資的多元化。要堅持對外匯儲備等國有金融資產進行多元化、分散化的全球配置,“不要把雞蛋放在一個籃子里”。優化外匯儲備資產的幣種和資產結構,做好流動性安排和應急預案,保持我國國有金融資產的安全和保值增值。

二是推進與高水平對外開放相適應的人民幣國際化。要加快推進人民幣的國際使用,鼓勵在跨境貿易和投融資活動中使用人民幣計價結算。要加快推進匯率形成機制改革、利率市場化和人民幣資本項目可兌換,為境外機構投資者投資國內資本市場提供便利,打造面向全球的人民幣跨境投融資中心。

三是加快建立人民幣跨境支付清算全球系統。要把握主導權,強調可控原則,加快完善人民幣支付清算系統和功能。要完善人民幣跨境收付信息管理系統,全面支持人民幣跨境和離岸資金結算,滿足亞洲、大洋洲和歐洲等地區的人民幣業務的發展需求。