大變局時代如何點亮“銀行科技樹”

廖鵬

編者按:隨著移動互聯網、大數據及云計算等信息技術的快速發展,應用于金融領域的技術不斷升級,金融與科技進一步融合,傳統金融服務模式遭到空前的沖擊,數字經濟時代已然到來。商業銀行對技術的進步始終保持著高度的敏感,數字經濟時代,其必須抓住機遇,積極進行數字化轉型,運用先進的技術實現自身的跨越式發展。

當今世界正經歷百年未有之大變局,銀行業也面臨著各種各樣的挑戰,如何轉型突破、構建新的增長點成為銀行業一直關注的焦點。2019年,16家全國性銀行科技總投入超過千億元,其中工農中建四大行投入均超過100億元。根據各銀行2019年年報數據,從科技投入增速來看,可統計銀行的科技總投入均保持兩位數增長;從投入力度來看,各家銀行科技投入占總營收的比重為1.9%~4.0%。從實際投入上看,各家銀行對金融科技的發展路線已達成共識。那么,在巨大的投入下,增長質量和戰略實施效果如何?是簡單的線上化、產品優化,還是商業模式、產品模式的重構?受疫情影響,銀行業在金融科技上的投入和戰略轉型顯得更為迫切。下一步,銀行業的金融科技戰略發展該走向何方?這些都是值得銀行認真思考和探討的問題。如果趨勢和方向判斷失誤,導致戰略上的保守或激進,銀行很容易錯失發展機會或造成巨大損失,導致新一輪銀行競爭的失敗或者淘汰。

什么是“銀行科技樹”

為了更好地分析和理解商業銀行科技戰略,筆者將商業銀行實施金融科技戰略的分析框架定義為樹形結構。其中,樹根是政策制度,樹干是核心技術,樹冠是產品服務,土壤是數據和生態。政策制度是“銀行科技樹”的樹根,是商業銀行開展一切業務的基礎。

政策制度主要包括頂層規劃、業務政策、管理制度、配套機制等。開展金融科技的創新不能脫離商業銀行經營的本質,更不能脫離國家法律法規的框架。當前,商業銀行的科技支持政策、監管制度越來越完善,具備扎實的政策環境和制度基礎,有利于“銀行科技樹”的成長和發展。

核心技術是“銀行科技樹”的樹干。核心技術是商業銀行發展金融科技最關鍵的支撐。科技的騰飛加速了銀行業的發展,特別是使銀行科技在軟硬件、技術實力、技術團隊等方面有了飛速提升。分布式系統、區塊鏈、云計算等一系列技術在商業銀行落地生根。

產品服務是“銀行科技樹”的樹冠。核心技術升級帶來的是業務變化,科技將傳統業務流程線上化、網絡化、數字化,銀行科技樹上的枝葉和果實就是產品和服務。

數據和生態是“銀行科技樹”的土壤。光是商業銀行的產品服務,很難覆蓋到所有用戶,也很難滿足用戶的個性化需求,所以銀行科技的發展離不開生態建設和協同。只有實現生態下的產業協同,才能最大化、最深層次地體現商業銀行產品和服務的競爭力。數據是土壤里的養料,有了數據的有效運用,產品才能更具活力,用戶體驗才能更具吸引力。

政策制度、核心技術、產品服務和數據生態共同組成了“銀行科技樹”,四個方面相輔相成,構成了商業銀行實施金融科技戰略的關鍵維度。

為什么要點亮“銀行科技樹”

第一性原理。解決復雜問題的最好方式是回歸問題的本源,“銀行科技樹”的本質是為了提供更好的銀行服務。隨著新一輪技術升級和蓬勃發展,商業模式和產品模式的創新迭代,市場環境和客戶需求發生了變化。面對各種內外挑戰,無論外界環境如何變化,“銀行科技樹”的建設重點必須回歸初心和本質,不斷扎實做好基礎服務,為用戶提供更多、更好、更快、更強的產品和服務,滿足新時代用戶的各種金融新需求。

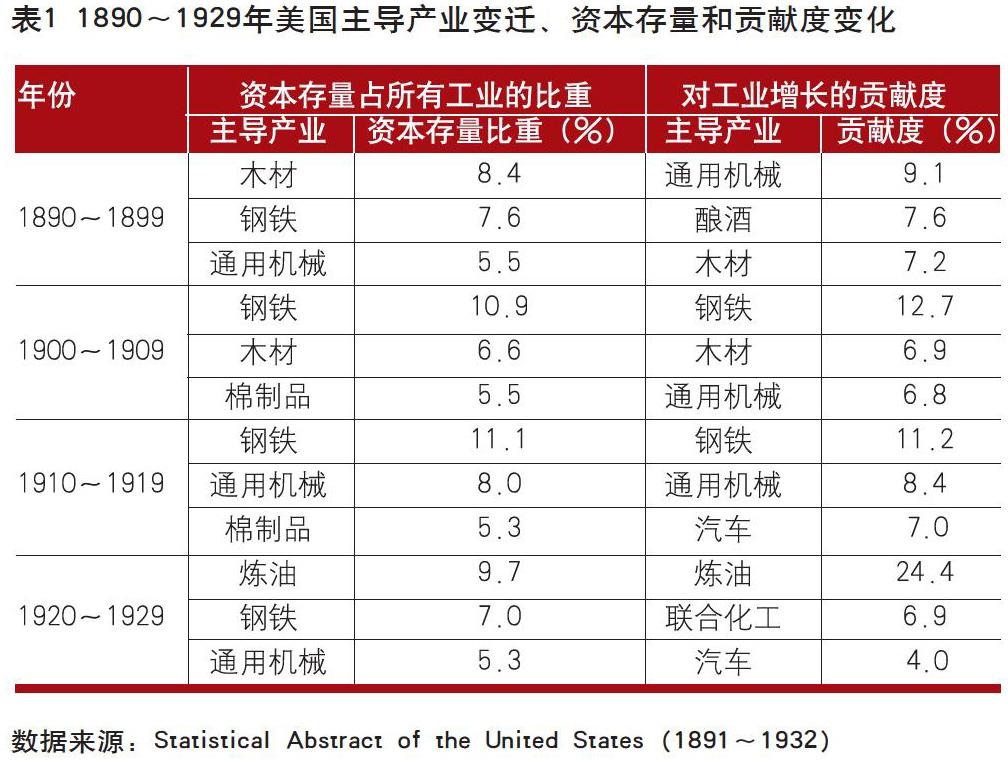

發展到了新階段。實體經濟的發展是整個社會發展和財富積累的源泉,商業銀行必須要緊密地服務好實體經濟。而實體經濟的變化,受技術變革的深刻影響。以美國為例,第一次工業革命完成了美國的產業結構從以農業為主向以工業為主的轉變;19世紀末期,隨著第二次工業革命的到來,煤炭、鋼鐵、石油和鐵路等成為美國最有活力的行業,標志著美國重工業化時代的開始。從1879年到1929年的50年間,美國重工業資本存量比從4.19%下降到了1.13%。隨著工業的發展,財富逐漸積累,由于沒有及時實現經濟轉型、發掘新的經濟增長點,1929年大蕭條發生后,美國企業大量倒閉,失業增加,伴隨實體經濟衰退,1930~1933年倒閉銀行數量超過了11000家。從表1也可以看出1890~1929年美國主導產業變遷、資本存量和貢獻度的變化。

隨著第三次工業革命——科學技術革命的到來,20世紀中后期美國制造業逐步衰落,服務業高速發展,其增加值占國內生產總值的比重接近80%。金融業和IT產業成為20世紀后期美國經濟增長的重要動力。

從產業發展視角來分析,銀行業的發展與實體經濟、技術變革是緊密相連的,商業銀行的轉型變革必須緊緊圍繞實體經濟轉型和重大技術變革來開展。如果說5G或者人工智能將是新一輪工業革命的重要標志,那么經濟和產業的變遷一定會引發商業銀行的重新洗牌。

技術方面。外部技術環境的變化,5G帶來的新技術變革,給商業銀行帶來了新的機會,應用層面的想象空間進一步打開。從內部來說,銀行科技是強有力的支撐,如分布式系統、金融云平臺等。政策制度已經完善,服務和產品也已經初具規模,特別是產品線上化已成趨勢。

終極目標的引領。銀行科技的發展要經歷電子銀行、直銷銀行、開放銀行的過程,這是對銀行科技的實踐總結和準確判斷。“銀行科技樹”的終極目標一定是智能銀行,而智能銀行目標的實現就要求產品和服務更加智能化、精準化、簡單化。因此,智能銀行目標的實現離不開“銀行科技樹”的有力支撐,點亮“銀行科技樹”是推動商業銀行轉型發展的基礎。

綜上所述,基于當前商業銀行業務轉型、未來產業發展趨勢,點亮“銀行科技樹”至關重要。商業銀行要從高高的柜臺內逐步深入到場景中、交易中、產業中,未來的重點應該是加大產業協同和數據運用,進一步提升產品和服務的產出,推動商業銀行的有效內生增長。只有產品和服務大批量、高質量的產出,才能真正讓“銀行科技樹”閃耀光芒。

如何點亮“銀行科技樹”

要更進一步加大應用層的轉化

要真正以客戶為中心,為客戶創造價值,以可感知的產品和服務為目標,做大樹冠,結出優秀的智能化果實。應用層的范圍應著眼于全業務流程、全生命周期、全需求覆蓋,發展方向應該著眼于搜索、觸達、識別、推薦、決策、記錄、跟蹤等。例如,從用戶客群上看,拼多多問世時市場認為線上零售市場已經飽和,但其像一匹黑馬殺出重圍,迅速搶占了一部分零售市場份額。那么是否可以思考一下:商業銀行版的拼多多在哪里;如果說商業銀行客群突破是新一輪機會,那么“銀行科技樹”是不是具備這種核心能力去接受挑戰。

應用層的轉化同時也要注意兩方面的問題:一方面是利用傳統商業銀行本身的優勢資源,進行有效整合,加強線上線下的聯動,用科技給分支行賦能、給客戶賦能,最大化地提升金融科技的轉化效率和效果。另一方面也要用全新的思維方式來合理評估金融科技的投入轉化。比如在商業銀行獲客投入上,不僅要參考互聯網獲客的邏輯和成本,也要結合商業銀行的實際情況合理投入,以提高經營效率。

要繼續強化技術層的支撐

銀行要強化技術和業務的融合再造,不是簡單的技術復制和疊加。筆者認為,商業銀行金融科技戰略下一步的重點是人工智能的有效運用,特別是“數據驅動+算法工具”。從技術運用上看,現在的機器學習、算法工具都比較成熟,關鍵是如何有效運用。市場上的很多新興品種、新興平臺,就是通過靈活運用一種新型技術,用單一品牌顛覆傳統的市場霸主。未來商業銀行要加強大數據整合運用,加快人工智能等相關新技術與商業銀行業務的融合,在技術層有力的支撐下,實現傳統業務轉型和創新產品突破。

要下工夫提升數據層、生態層建設

商業銀行要加大數據層面的應用和探索,從合作、挖掘、內生、共享等方向積極推進。未來,5G技術全面商用后,商業銀行不會缺數據。所以,商業銀行下一步的重點工作是做好數據的初始化和標準化,通過有效的數據獲取和篩選,將數據運用到價值最大化,將數據轉化為有效的金融資產和金融服務。此外,生態層的建設要著眼于用戶的時間、場景、需求,為用戶提供更有價值的服務,從而提升商業銀行服務的競爭力。

政策層保障要提供有力支持

合規、風險、消費者權益保護、反洗錢等是商業銀行的底線、紅線,是必須要遵守的。這里筆者想從零售信貸業務管理入手,探討業務發展的思路和策略。

政策層要關注市場的變化。面對疫情,商業銀行需要將資金有序地送達最需要的人手中,信貸業務要形成規模。國家建議商業銀行降息讓利,并對風控有了更高的要求。市場競爭激烈,營銷費用高企,傳統商業銀行只有抵押風控方案,雖然控住了風險,但是需要在有限的市場空間和客群中進行激烈的競爭。

從風險控制到風險有效管理。商業銀行要以創新為出發點,從金融科技入手,不能簡單地認為風險控制得越低越好。風險控制過嚴,業務上不了規模,無法達到普惠的目的。所以,商業銀行更多的是要維護好市場和風險的平衡關系,同時給予創新一定的容錯空間。風險是永遠存在的,所以商業銀行要對風險進行有效管理,實現自由調節,讓風險按著預期發展,將風險控制在能接受的限度內,保障業務有序發展。

大數據風險有效管理的兩精兩全。兩精:一是精確度量。商業銀行要通過大數據對風險進行精準預測,不是非黑即白。二是精細調節。商業銀行要針對不同場景、不同風險狀況,制定精細化的風險政策體系。兩全:一是全網感知。商業銀行不僅要關注貸中、貸后業務表現,更要走出去,從全網視角對風險進行感知。二是全鏈響應。商業銀行針對風險的響應也不應局限于本行內的評分卡和策略,互聯網的風險評分也要及時調整迭代,做到全鏈路響應。

技術升級帶來的管理變革。在新的戰略機遇下,技術的升級將深刻影響商業銀行未來的業務模式,商業銀行必須建立與其數字化轉型相適應的整體框架體系,推動管理模式的變革。一方面,商業銀行要從生態、場景、架構、技術、機制等方面推進體系化建設;另一方面,要全面推進產品、營銷、渠道、運營、風控、決策等數字化轉型和線上線下一體化融合,從而更有效地發揮“銀行科技樹”的效果,提升商業銀行整體經營效率和能力。

數字經濟下半場,進入產業數字化、智能化時代,商業銀行未來一定會成為智能化浪潮的主力軍,只要沿著政策制度保障有效、核心技術強大有力的方向發展,“銀行科技樹”的樹冠上一定會結滿沉甸甸的果實,“銀行科技樹”一定能熠熠生輝!

(作者系中國民生銀行直銷銀行貸款產品中心總經理)