新加坡保健儲蓄計劃對完善我國城鎮職工醫保個人賬戶的啟示

趙雪松,陳 童,里扎·阿德列提別克,邵 蓉

(中國藥科大學,江蘇 南京 211198)

1998年國務院《關于建立城鎮職工基本醫療保險制度的決定》(國發〔1998﹞44號)確定了我國城鎮職工基本醫療保險“統賬結合”的基金分配及管理模式,即對于城鎮職工基本醫療保險基金采取社會統籌和個人賬戶相結合的方式進行管理與運行。

我國城鎮職工醫保個人賬戶是借鑒新加坡保健儲蓄計劃(MediSave)設計而來。自建立以來,個人賬戶在約束個人醫療行為、控制醫療費用等方面發揮了一定作用。然而近年來,個人賬戶存在的問題日益凸顯,其改革已成為完善我國城鎮職工醫保的突破口。新加坡保健儲蓄計劃是新加坡醫療保障制度的核心,自實施以來依靠精細化管理實現了“低投入,高效率,高產出”的建設效果。本文介紹了新加坡醫保體系的發展歷程,并著重對保健儲蓄計劃進行分析,結合我國國情,提出改善我國城鎮職工醫保個人賬戶的相關建議。

1 新加坡醫療保障體系發展歷程

1984年之前,新加坡的醫療保障制度主要是承襲英國殖民地時代的舊制——基本免費醫院護理和有補貼的診所服務。1971-1981年,新加坡醫療費用從0.59億新幣提高到2.57億新幣,在10年期間上漲了4倍,住院率從1971年7.6%增長至1980年11.0%[1]。同時,隨著國民健康水平的提高,新加坡的人口老齡化日趨明顯。面臨人口老齡化和醫療衛生費用急劇增長的嚴峻挑戰,新加坡政府意識到必須對過去福利型醫療保健制度進行改革。

1983年2月,新加坡衛生部發布《國家健康計劃藍皮書》(The National Health Plan-A Blue Paper),提出要建立強制性醫療計劃——保健儲蓄計劃,把醫療保障的財政負擔由政府轉移到個人和雇主。1984年4月,保健儲蓄計劃正式開始實施,由中央公積金局負責[2]。

1990年7月,為彌補保健儲蓄計劃共濟性較弱的問題,新加坡又推出了具有社會統籌性質的健保雙全計劃(Medishield),此計劃又被稱為大病保險計劃[3]。1993年4月,為解決低收入弱勢群體的醫療需求,新加坡政府設立保健基金(Medifund),它是在保健儲蓄和健保雙全均無法提供保障的情況下的最后一道安全網[4]。

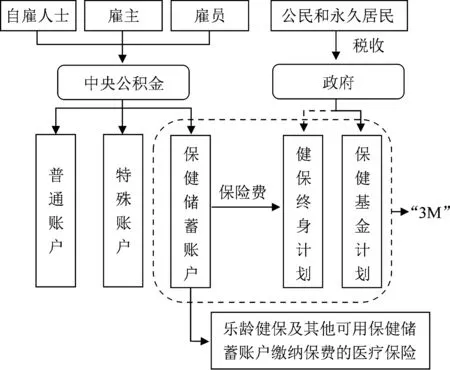

隨著人口老齡化趨勢愈加嚴峻和醫療費用不斷上漲,為了提供更好的醫療保障,新加坡對健保雙全計劃進行全面改革。2015年新加坡衛生部計劃將健保雙全計劃升級為終身健保計劃(Medishield Life)。至此,新加坡形成了以保健儲蓄計劃為基礎,終身健保計劃和保健基金計劃為補充的“3M”醫療保障體系,同時輔以增值健保雙全計劃、樂齡健保計劃/樂齡健保補充計劃等其他配套保障計劃,形成強大的醫療保障網[5],見圖1。

2 新加坡保健儲蓄計劃概述

保健儲蓄計劃是新加坡醫療保障制度的核心主體,屬于政府強制的個人儲蓄的完全累計模式。保健儲蓄計劃通過設立保健儲蓄賬戶(Medical Savings Account,MSA)滿足公眾未來的個人或直系親屬的住院、日間手術和某些門診費用,以及他們自己在老年時的醫療保健需求[6]。

圖1 新加坡醫療保障體系

2.1 繳費機制

MSA作為新加坡中央公積金(Central Provident Fund,CPF)制度的一部分,其籌資由中央公積金局負責。中央公積金賬戶分為普通賬戶、特殊賬戶、保健儲蓄賬戶和退休賬戶(55歲后才會建立),中央公積金賬戶基金分別計入各賬戶,為中央公積金會員提供各種保障[7]。

2.1.1 公積金繳費比例

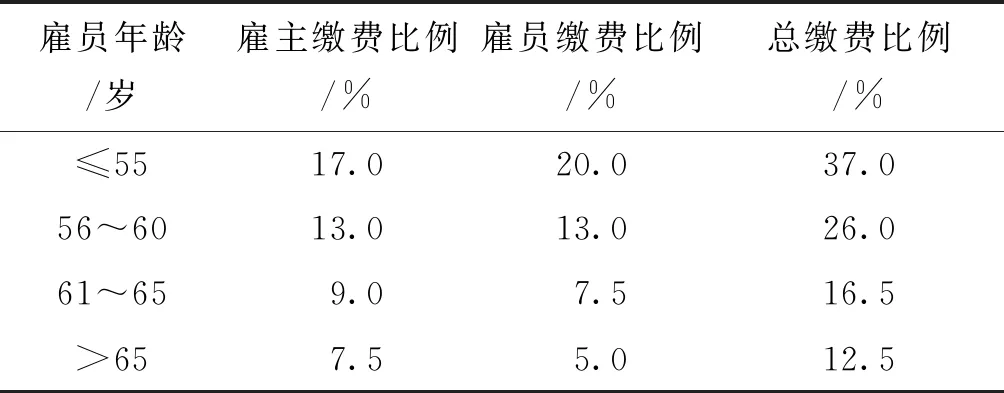

中央公積金的繳費由雇主和雇員共同承擔,繳費比例隨經濟社會環境的變化而動態調整,儲蓄固定增值。雇員可分為公共部門和私立部門雇員,對在公共部門和私人部門工作的雇員而言,繳費分配比例是以雇員月工資總額為基數,每月需將工資的一部分存入公積金賬戶中(表1),中央公積金賬戶基金再按照一定分配比例將基金按規定的順序計入各個賬戶。針對自雇人士,中央公積金局于1992年規定凡年凈營業收入超過6000新幣,必須以其凈收入為基數,繳存固定比例的款項強制納入儲蓄計劃,繳費水平以收入水平和年齡為標準來進行細分。

表1 月薪≥750新幣不同年齡段人群的公積金繳費比例

2.1.2 公積金分配比例

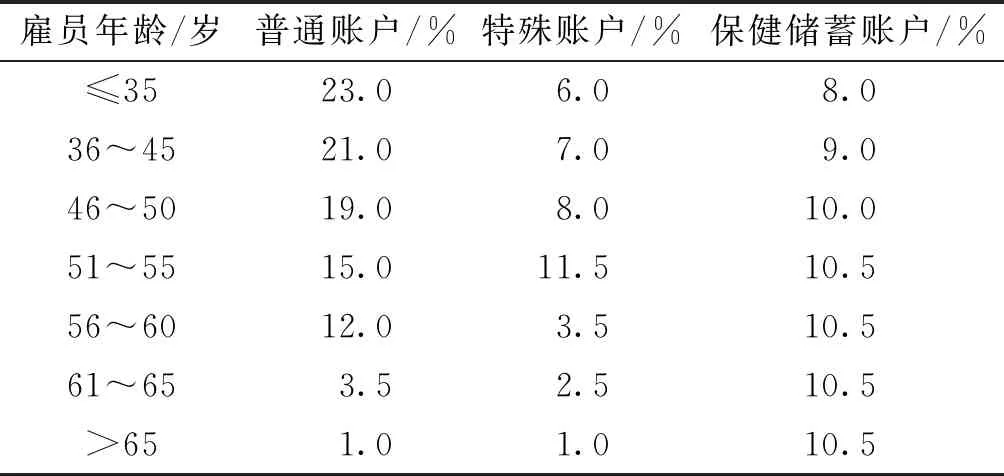

公積金繳費順序是首先向保健儲蓄賬戶繳費,其次為特殊賬戶,最后用于普通賬戶。

為了應對隨年齡增大的醫療服務需求,隨年齡增長,中央公積金的繳存比例降低,但公積金中存入保健儲蓄賬戶的比例升高,見表2。

近十年,隨著醫療技術不斷進步及人口預期壽命不斷延長,為儲蓄更多保健儲蓄賬戶基金,滿足未來不斷增長的醫療需要,保健儲蓄費分配比例呈現大幅上漲之勢,現在已達到8%。

表2 不同年齡段人群公積金占薪資的分配比例

2.1.3 繳費限額—基本醫療保健金額

新加坡現行65歲退休,退休后繼續工作的需要繳費到賬戶達到基本醫療保健金額(Basic Healthcare Sum,BHS)要求。BHS是政府核算認定的足以滿足公積金會員在年老時的基本醫療保障需求的金額數字,高于BHS的部分將依據年齡決定是流入該會員的特殊賬戶或者退休賬戶。

BHS每年的1月份進行調整,以適應醫療費用需求的變化。從2016年1月1日起,每名公積金會員BHS都將在他65歲時固定下來,而且這一數字在他的余生中不會變化。每年的調整只適用于65歲以下的會員。因此,2016年所有年齡在65歲及以上的會員余生都將擁有同樣的BHS,為4.98萬新幣。

從2020年1月1日起,為滿足老年人使用保健儲蓄的預期增長,目前適用于65歲CPF會員的BHS標準上調至6萬新幣,65歲以下CPF會員的BHS將會每年調整,見表3。

表3 2020年新加坡65歲及以上人群基本醫療保健金額

2.2 保健儲蓄的使用

2.2.1 使用資格

中央公積金會員自己或直系親屬都可以使用保健儲蓄,包括配偶、子女、父母和祖父母,但要求其祖父母必須是新加坡公民或永久居民,其他直系親屬可以是任何國籍。中央公積金會員去世后,其保健儲蓄的余額作為其遺產,可以按會員生前的遺囑處理,無需繳納遺產稅。無遺囑的按照國家法律處理[11]。

2.2.2 使用要求

中央公積金會員只能在公共醫療機構或者經批準的私立醫療機構使用保健儲蓄,且不能用于整容手術和非醫療治療,如救護車運輸等費用。診治時,需要通知醫院或診所的工作人員,同時必須簽署一份保健儲蓄授權提款表格,以便授權醫院或診所查看戶頭內的存款并扣除相應的醫療費用。

完成治療后,醫院或者診所將總結醫療賬單,向中央公積金提呈索款申請,中央公積金將從保健儲蓄戶頭扣除獲準提出的款項,之后再把結單寄給會員。這一過程大約需要一個月的時間。這種結算方式的特點是,病人不需要預付,而是醫院承擔了先提供服務后收到報酬的風險。

2.2.3 支付范圍

為了確保中央公積金會員累積足夠保健儲蓄以應付日后的醫療需求,尤其是退休年老后的醫療支出,新加坡保健儲蓄計劃只能支付住院、日間手術和一些特定門診項目(表4),且各醫療支出項目都有一個固定的提款限額,這個限額通常足以支付住在公立醫院的B2或C類病房所產生的費用(新加坡公立醫院病房分成A、B1、B2、C四個等級)。如果患者選擇入住B1級、A 級病房,或者私人醫院,可能需要以現金支付部分賬單。

除了支付醫療費用外,保健儲蓄還可用于支付終身健保、私人醫療保險計劃、樂齡健保和樂齡健保補充保險的保費。

表4 保健儲蓄計劃使用用途[9]

3 啟示與建議

3.1 促進個人賬戶家庭共濟

新加坡中央公積金局規定,保健儲蓄計劃保員可以使用MSA支付其及直系親屬的醫療費用。另外,如果健保終身計劃的投保者無法支付相應的保費,其直系家屬可以使用自己的MSA幫助其支付保費。因此,雖然保健儲蓄計劃強調醫療費用的“個人負責制”,但是在家庭內部具有一定共濟性[12]。在保健儲蓄計劃保員去世后,其保健儲蓄也可以給其受益人繼承,也體現出有限的共濟性。

我國規定個人賬戶基金屬于專人專用,醫保個人賬戶無法在參保人之間實現共濟,個人賬戶持有人不能進行基金轉移。但在實際中,我國個人賬戶存在著“一人參保,全家吃藥”的道德風險[13]。新加坡的保健儲蓄計劃在家庭內部實現了共濟,將非制度化的倫理道德滲透到了制度化的公共政策中,既避免了道德風險,又增強了公共政策的正向道德影響和社會效益。因此,建議我國個人賬戶可以擴大至家庭內部,實現家庭共濟。

3.2 擴大個人賬戶使用范圍

新加坡保健儲蓄計劃強調縱向的個人自我積累,用現在的積累為以后的疾病風險提供保障,MSA可以用來支付住院、手術和部分選定門診項目,偏重于大病支付。因此,累積功能是新加坡保健儲蓄計劃的本質。2014-2019年,新加坡保健儲蓄賬戶余額逐步增長,從2014年的705億新幣增加到2019年的1020億新幣,每個賬戶的平均余額從2014年的2.18萬新幣逐步增加到2019年的2.79萬新幣[14]。可以看出,保健儲蓄計劃較好地實現了醫療儲蓄累計功能。

我國城鎮職工個人賬戶主要用于支付個人門診及小額的醫療費用,發揮的是小病預防作用。對于中青年人來說,患病率較低,個人結余較多;而對于老年群體來說,患病率較高且醫療費用高,個人賬戶內資金積累功能不足,無法滿足其疾病需求及身體健康需求。因此,我國個人賬戶可進一步擴大使用范圍,利用個人賬戶結余資金建立門診統籌基金,或用來繳納大病保險和補充醫療保險保費。

3.3 嚴格限定個人賬戶使用條件

新加坡為確保公積金會員在將來,尤其是在退休后或年老時有足夠的保健儲蓄來應付所需的醫療費用,對保健儲蓄的支付項目和支付限額有嚴格的規定。若個人賬戶不能繼續支付大病費用,則終身健保計劃投保人可用其支付費用。該設計可以激勵人們的儲蓄意識和責任意識,能較好地控制醫療費用。

而我國個人賬戶資金使用沒有限額,當個人賬戶資金不足時,由個人自付和社會基金統籌。這種機制難以形成約束作用,造成小病大治、個人賬戶使用“異化”(如個人賬戶資金購買保健品、生活用品等)、盡快完成個人賬戶資金使用等現象,以盡量多的享受統籌基金補償。我國可以借鑒新加坡精細化管理方式,制定詳細的支付項目和支付限額,控制醫療費用不合理增長。