法定數字貨幣、銀行系統穩定與經濟增長:理論與預測

郭麗娟 沈沛龍

內容提要:隨著數字產業的蓬勃發展及對支付效率與支付安全的需要,央行推出法定數字貨幣漸行漸近。理論分析表明,我國發行法定數字貨幣會減少通貨數量、增加準備金、提高貨幣乘數、增加貨幣供給量、增加貨幣供給波動性,降低銀行系統穩定。同時,將盧卡斯貨幣經濟周期模型與AD-AS模型結合起來對法定數字貨幣影響經濟增長的情況進行討論,認為法定數字貨幣的發行作為不可完全預期的貨幣政策,會在短期內對經濟增長產生正向沖擊,但這種促進效應在長期內會隨著信息的積累而消失。PSO-BP神經網絡模型仿真預測結果與理論分析基本一致,顯示發行央行數字貨幣對我國銀行系統穩定性的沖擊為負向、可控,對經濟增長的總體效應短期內為正,進一步的穩健性檢驗證實了預測結果的可靠性。

關鍵詞:法定數字貨幣;銀行系統穩定;經濟增長;PSO-BP神經網絡

中圖分類號:F820.2;F832.59? 文獻標識碼:A? 文章編號:1001-148X(2020)09-0100-11

一、引言

在人類漫長的發展歷史中,貨幣在政治及經濟發展中扮演著重要角色,同樣也在政治、經濟及技術等關鍵性因素驅動下經歷了從商品貨幣、金屬貨幣、可兌換紙幣到今天的信用紙幣與電子貨幣并存等多種形態演變[1]。不同時期各形態下貨幣發揮職能強度也有所不同,商品貨幣最重要的職能是貯藏手段,金屬貨幣側重支付手段,信用紙幣更側重流通手段,而法定數字貨幣的出現體現貨幣的最后一個重要職能——價值尺度,當數字貨幣實現全球統一,數字貨幣也會演變為世界貨幣,成為貨幣消亡前的最后形態[2]。當前,隨著互聯網與實體經濟的深度融合及數字產業的蓬勃發展,傳統的信用紙幣已遠不能滿足數字時代對效率的追求,M0數量連續下降而電子支付需求攀升即是證據(見圖1),同時電子貨幣存在很強安全隱患,經濟發展需要催生數字貨幣。從技術上看,數字貨幣所依賴的區塊鏈、分布式記賬、信息加密等技術也愈趨成熟,為數字貨幣的發行提供堅強的技術支持。在經濟需求拉動及技術進步推動的共同作用下,近年來全球范圍內支付結算方式發生顛覆性變革,各種電子貨幣、虛擬貨幣、私人數字貨幣產品層出不窮,據統計現階段全球共發行數字貨幣超過1200種,總市值曾在2017年達到8000余億美元。低成本、便捷性、隱秘性及去中心化等優勢促使數字貨幣以勢不可擋的趨勢走進金融舞臺,給現行法幣、支付體系、金融穩定及經濟發展帶來深刻的影響與沖擊[3]。

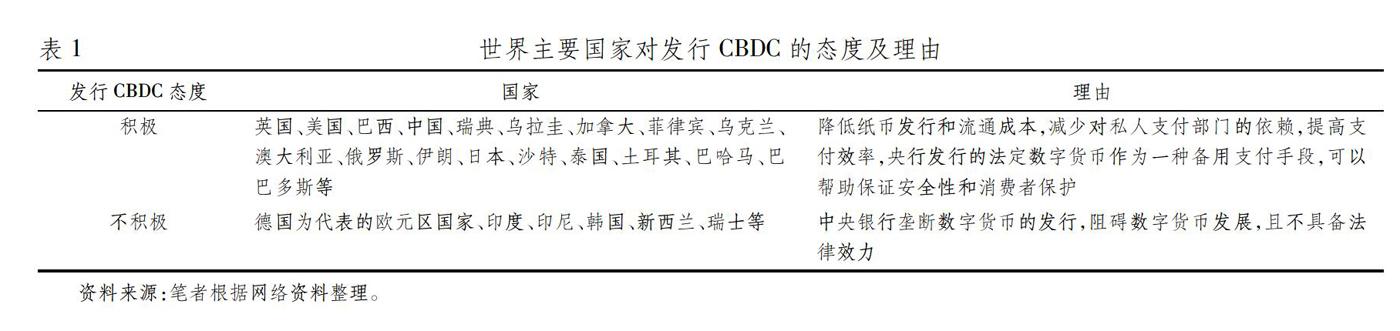

關于數字貨幣(Digital Currency)的概念在全球未有統一定論,但多國央行在其發布的研究報告中有過論述。英格蘭銀行(2016)將數字貨幣定義為通過分布式分類賬實施的普遍認可且有息的中央銀行負債,國際清算銀行(2018)在其報告中基于貨幣之花將數字貨幣分為通用型數字貨幣和賬戶型數字貨幣,其中通用型數字貨幣主要用于零售端交易,而賬戶型數字貨幣主要用于批發端交易[4]。又可根據發行方不同分為法定數字貨幣(CBDC)和私人數字貨幣(PDC),法定數字貨幣是指由中央銀行發行的以代表具體金額的加密數字串為表現形式的法定貨幣[5],私人數字貨幣則是由開發者發行和控制的一種超越網絡虛擬應用范圍的有限支付工具,例如比特幣、Libra。私人數字貨幣由于缺乏信用基礎、規制及政策支持、價格高波動、完全去中心化帶來監管困境等一系列問題注定其不可持久,數字貨幣作為貨幣只能走向法定數字貨幣形式。近年來,世界各國紛紛嘗試開展法定數字貨幣研發試驗,尤其是在2019年Facebook發布了Libra白皮書之后,BIS一反常態明確表態支持各國央行加速發行法定數字貨幣。烏拉圭已經啟動了央行數字貨幣試點項目,烏克蘭等也即將測試各自的數字貨幣系統。此外,英國等國家央行也紛紛深入研究數字貨幣發行對金融穩定、銀行業結構、貨幣政策傳導等的潛在影響,為發行法定數字貨幣做準備。我國作為啟動法定數字貨幣研究較早的國家,已于2019年9月進入法定數字貨幣的“閉環測試”環節,并且在法定數字貨幣發行和運行框架、流通環境、面臨的法律問題以及對經濟金融體系的影響等研究領域進行深入探討并取得階段性成果,特別是原創性技術研發方面。據不完全統計,截至2019年9月央行4家機構共申請數字貨幣相關專利84項①,這都為我國發行法定數字貨幣提供了堅實的技術與理論支撐 [6]。

無論從需求端、技術端,還是從國內制度層面及國際形勢來看,法定數字貨幣呼之欲出。同時,從貨幣形態變遷角度而言,運用分布式記賬等破壞性創新技術的數字貨幣誕生打破了金屬貨幣體系易引發通貨緊縮和信用貨幣體系易催生通貨膨脹的“囚徒困境”[7],因此由央行發行法定數字貨幣大勢所趨。法定數字貨幣會對經濟和社會各個方面帶來深刻影響,首當其沖的是功能替代性極強的以支付寶和微信支付為主的第三方支付機構。CBDC雙離線支付的高便利性及央行做信用背書的高安全性,對當前第三方支付業務甚至以支付為基礎衍生的金融產品銷售業務及征信業務造成極大沖擊。發行法定數字貨幣對銀行等金融機構的影響更為深遠,學術界對此持不同觀點。部分學者反對推出法定數字貨幣,認為在單層運營體系下個人直接在央行開設賬戶會使基礎貨幣和貨幣乘數效應消失,而且央行跨國商業銀行直接開展點對點結算也會給商業銀行帶來經營壓力,會對現代金融體系的基礎結構產生重要沖擊[8]。法定數字貨幣的發行可能會減少對實物貨幣的需求,帶來貨幣結構的變化,同時由于存款貨幣向現金貨幣的轉換效率更快,當金融危機出現時,金融恐慌和金融風險的傳播速度也將加快,從而影響金融穩定[9]。此外,法定數字貨幣實現完全準備金制度,雖然一定程度上限制了商業銀行業務范圍,會使整個金融體系更為安全,但更為重要的是商業銀行為了盈利會傾向于高風險貸款,進而增加了金融穩定風險[10]。而另外一些學者持樂觀態度,認為發行法定數字貨幣可以提供安全的、超流動性的資產,這有助于減少展期和期限錯配風險,從而有可能改善金融穩定[11]。另一方面,法定數字貨幣有助于提高貨幣政策的傳導效率并降低利率水平,可以有效平穩物價和促進經濟發展,進而降低金融風險。我國前央行數字貨幣研究所所長姚前結合我國擬實行數字貨幣框架進行研究認為,針對“狹義銀行”帶來的對商業銀行的競爭沖擊問題,可以嘗試通過增加摩擦成本來解決,因而通過合理設計后法定數字貨幣的發行并不會造成商業銀行存款大幅下降,對我國銀行系統和金融結構的沖擊是可控的[12]。而在實踐中關于發行法定數字貨幣的經濟金融的影響也存在爭論。韓國央行通過對發行央行數字貨幣可能對商業銀行流動性產生的影響進行了建模研究認為,法定數字貨幣會減少商業銀行的活期存款或準備金,迫使商業銀行通過提高貸款利率來進行補償。而英國根據能夠訪問 CBDC 的對象構建出三種 CBDC 模型,通過模擬分析認為在僅限于銀行和非銀行金融機構訪問的金融機構準入模式下,金融機構的信貸規模不會進一步擴大,且引入CBDC不會對私人信貸或對經濟的總流動性供應產生不利影響[13]。

隨著國際國內對推出法定數字貨幣的呼聲越來越高,此前的純理論分析遠遠不能滿足推行法定數字貨幣這一重大變革的要求,亟須更多的、可靠的實證分析對這一創新可能帶來的影響和后果進行精準預測,降低非預期風險。學術界、貨幣當局和國際組織紛紛加大對法定數字貨幣經濟影響的分析力度,尤其是對金融穩定、經濟發展以及貨幣政策影響的深入實證分析。但整體來說,這方面的研究仍然處于起步階段。較早開展這方面定量分析的巴德爾(Barrdear,2016)將CBDC定義為一種通用的、有息的中央銀行負債,在此框架下構建與美國金融危機前相匹配的DSGE模型進行實證分析,結果發現發行CBDC可以降低實際利率、扭曲性稅收以及貨幣交易費用,進而永久性地使美國GDP增長3%。同時,反周期的CBDC價格或數量規則,作為第二種貨幣政策工具,可能會大大提高央行穩定經濟周期的能力[14]。國內學者姚前(2018)也結合我國實情,將利率走廊納入體系,構建涵蓋家庭、商業銀行、廠商、中央銀行四個部門的DSGE模型對CBDC的經濟效應進行實證分析,結果顯示CBDC可以在長期內促進我國產出比穩態時增長0.01個百分點,CBDC對我國的經濟效應低于美國測算結果。同時,央行數字貨幣利率可以較好地傳導至銀行存款和貸款利率,成為宏觀調控新的貨幣政策[15]。當法定數字貨幣代替現金之后,央行負政策利率可以順利地傳導至銀行存款利率,即便在-2%激進的負存款利率下也不會引起存款大規模轉移為現金,使存款利率穿透零下限成為可能[16]。

從現有研究文獻看,雖然數字貨幣興起時間不短,但由于各國對這一新興事物持謹慎態度且前期集中于對是否發行以及發行利弊問題的爭論,故而對法定數字貨幣發行后可能帶來經濟金融問題的深入研究較少,學術界的一些研究也多為對貨幣政策[17-18]以及金融體系的理論性分析,關于法定數字貨幣對銀行系統穩定及經濟發展影響的定量性研究較少、方法略單一,且結論不統一。基于此,本文在法定數字貨幣發行呼聲極高的背景下,分析法定數字貨幣影響銀行穩定及經濟增長的作用機理,并嘗試用其他模型和方法進行實證模擬,既有益于學術研究思路的拓展,也能從不同角度為推動我國法定數字貨幣發行進程做出些許貢獻。

二、理論與假設

(一)我國發行法定數字貨幣框架選擇

我國目前尚未發行法定數字貨幣,但從2014年開始歷經5年的研究、測試、試點、評估,我國法定數字貨幣雛形初現。筆者結合歷任央行數字貨幣研究所官員發表的文章、在公開場合的發言和報告等資料,梳理出當前我國最可能的法定數字貨幣框架選擇,關鍵要素界定如下:

1.我國法定數字貨幣替代的是流通中的現金M0,是中央銀行的負債,具有無限法償性,是現有貨幣體系的有效補充。

2.我國法定數字貨幣的投放模式為“雙層運營體系”,即中央銀行-商業銀行二元模式:上層是央行對商業銀行,下層是商業銀行對公眾。央行按照100%準備金制將央行數字貨幣兌換給商業銀行,公眾個人和企業通過商業銀行或商業機構開立數字錢包實現數字貨幣兌換。

3.我國法定數字貨幣為通用型數字貨幣(Token代幣版),采用“賬戶松耦合”的方式,可以脫離傳統銀行賬戶實現價值轉移,支持“雙離線支付”。

4.采用中心化管理模式,在技術上不預設技術路線,不強制采用區塊鏈技術,尊重市場選擇,對用戶信息可控匿名。

5.關于法定數字貨幣是否支付利息,目前央行尚未明確,但綜合各方面信息及法定數字貨幣是對M0通貨的替代的基本性質,我們推測我國法定數字貨幣不付息,且會通過對法定數字貨幣收取錢包保管費來實現負利息。

央行設想法定數字貨幣體系的運行框架“基于云計算的運行管理系統”主要有三點,即“一幣、兩庫、三中心”,整體上通過法定數字貨幣私有云這一底層基礎設施來支撐法定數字貨幣的運行,具體而言:“一幣”是法定數字貨幣,即由央行擔保并簽名發行的代表具體金額的加密數字串;“兩庫”是法定數字貨幣的發行庫和數字貨幣商業銀行庫;“三中心”指的是認證中心、登記中心、大數據分析中心。其中,認證中心主要對CBDC用戶身份信息進行集中管理。登記中心負責權屬登記和流水記錄,包括央行數字貨幣和對應用戶身份,法定數字貨幣產生流通、清點核對及消亡全過程。而大數據分析中心依托大數據、云計算等技術,對海量的交易數據進行處理。通過進行支付行為分析、監管調控指標分析,掌握貨幣的流通過程,保障數字貨幣交易的安全性,并對洗錢等違法行為進行防范,為宏觀政策的實施提供數據支持。

(二)法定數字貨幣影響銀行穩定與經濟增長理論分析

1.法定數字貨幣對銀行系統穩定性的影響。當前貨幣政策主要包括以貨幣供給量為調控目標的數量型貨幣政策和以利率水平為調控目標的價格型貨幣政策,前者為直接調控,后者為間接調控。貨幣政策與銀行穩定相互作用、互相影響。比如面對通貨膨脹,過去以物價穩定為目標的而采取的緊縮性貨幣政策會造成信貸緊縮和信貸市場失衡,進而嚴重沖擊著銀行系統的穩定性[19],即使在通貨膨脹率得以有效控制的情況下,依然會為以后的銀行穩定造成潛在的負面影響[20]。此外,貨幣政策也會通過金融市場渠道和企業資產負債表渠道對金融市場環境及銀行穩定產生影響[21]。同樣,反過來穩定的金融環境也有助于提高貨幣政策的傳導效率。發行法定數字貨幣會通過改變貨幣供給量和利率水平影響貨幣政策的實施,而貨幣政策會通過傳導機制進一步影響銀行穩定。因此,本文從貨幣政策及貨幣政策的傳導機制方向入手分析法定數字貨幣對銀行穩定的作用機理。

首先,法定數字貨幣是對貨幣體系中M0的替代,令當前流通中的實物貨幣為Cold=Cp,發行數字貨幣后通貨中實物現金和數字貨幣兩種形態并存,即新的通貨數量為Cnew=Cp*+CD,Cp*為減少后的實物現金,CD為增加的數字貨幣。根據費雪方程式MV=PQ,假定商品市場價格總額不變,貨幣需求量取決于貨幣流動速度。法定數字貨幣大幅提升了支付效率和支付便捷性,進而提高了貨幣流通速度,因為對流通中的實物現金需求大幅減少。而在CBDC發行框架分析中我們知道法定數字貨幣極大可能采取不付息甚至負利息方案,進一步推動部分數字貨幣轉化為活期/定期存款,即數字貨幣的增加量CD少于實物現金的減少量CP-CP*。據此判斷,法定數字貨幣發行會造成通貨數量下降。

其次,根據R=(Dd+Dt)×(r+e),其中R為銀行提取的準備金,Dd和Dt分別代表活期和定期存款,r和e分別代表法定準備金率和超額準備金率。在準備金率不變的情況下, 隨著一部分通貨轉化為M1和M2,存款數量增加,準備金R增加。特別地,數字貨幣的發行增強了銀行資產流動性和風險性,導致其超額準備金率可能上升,進一步增加準備金數量。基礎貨幣=M0+準備金,由于通貨的減少只會部分轉化為準備金,所以基礎貨幣數量減少。貨幣乘數K=c+1c+r+e,貨幣乘數k對c求導得k′=r+e-1(c+r+e)2,(r+e)<1,所以k′<0。由于發行法定數字貨幣后通貨-存款比c下降,所以在法定準備金率和超額準備金率不變的前提下貨幣乘數k上升。銀行存款貨幣創造機制決定著增加的存款可以派生出更多的貨幣供給,此外貨幣乘數效應擴大,意味著貨幣供給量和供給波動性增加,使銀行等金融機構對貨幣政策更為敏感。

再次,根據古典利率決定理論,貨幣供給量增加會導致人們實際貨幣余額增加,儲蓄增加,利率下降。一方面貨幣資產價格傳導機制利率下降會使股價上升,托賓q值上升,企業投資欲望增加,而投資活動的增加將直接體現為企業負債率的上升。另一方面貨幣供給量的上升在降低單位貨幣實際購買力的同時卻也減少了債務的實際價值,這也會進一步刺激企業增加風險偏好及貸款意愿[22]。當市場債務違約出現時,高風險投資及高的資產負債率會使得違約風險在企業及銀行之間迅速蔓延,增加金融機構的流動性風險、降低銀行系統穩定性。此外,利率下降也會壓縮商業銀行利潤空間,銀行盈利水平的下降也將不利于銀行穩定。據此提出本文第一個研究假設:

H1:法定數字貨幣的發行會短期內降低銀行系統穩定性。

2.法定數字貨幣對經濟增長的影響。關于貨幣對經濟周期的影響研究較早的是盧卡斯,他從總供給曲線推導出貨幣經濟周期模型。假定產出函數由勞動力決定,且勞動可調整,即yi=Li;消費者效用函數為:Ui=Ci-1rLir;而消費函數為Ci=PiyiP,Pi為個人賣出價格,yi為個人產出函數。根據效用最大化原則,maxUi=PiyiP-1rLir,對個人產出yi求一階導數為零得出yi=(PiP)1r-1,改寫成線性形式yi=1r-1(Pi-P)。由于P代表的是整個市場價格,而每個廠商只能掌握個人賣出價格,對市場價格P只能根據個人賣出價格進行預期,所以產出函數應為yi=1r-1[Pi-E(P|Pi]。根據維納定理,E(P|Pi)=σx2σx2+σz2Pi+σz2σx2+σz2E(P),則yi=1r-1·σz2σx2+σz2[Pi-E(P)],令1r-1·σz2σx2+σz2=b,最終產出函數簡寫為yi=b[Pi-E(P)]。根據盧卡斯總供給函數可知,當市場上某個廠商發現自己生產的商品價格上漲,他需要對價格上漲的原因進行判斷,如果是由于全社會價格E(P)均上漲導致,廠商會保持原有狀態即自然增長率進行生產,產出不變;如果廠商價格上漲是由于市場對其產品需求增加所致,廠商會有動力增加產出,此時yi會增加。

根據盧卡斯總供給函數,結合貨幣總需求函數,可以推導出反映貨幣對產出影響關系的貨幣經濟周期模型,具體過程如下:

Pt=φyt+Et-1Pt——盧卡斯總供給函數Pt=mt-yt+vt——貨幣數量方程mt=g+mt-1+εt——貨幣需求函數,

g為每年貨幣供給量(1)

解出:

yt=11+φ(g+mt-1+εt-Et-1Pt)Pt=11+φ(φg+φmt-1+φε+Et-1Pt)(2)

又因為:Et-1Pt=Et-1mt=g+mt-1,得出:

yt=11+φεtPt=g+mt-1+φ1+φεt(3)

根據貨幣經濟周期模型可知,經濟增長與確定的、可預期的貨幣政策無關,但與不可預期的貨幣隨機變動有關,本文研究的法定數字貨幣的推行對貨幣供給量等的影響不確定,因而屬于不可完全理性預期的貨幣政策,進而會對經濟增長產生沖擊。與經濟增長不同,商品價格除了受貨幣的隨機擾動影響外,也與當期貨幣供給量正向相關。為了更清晰地了解法定數字貨幣對經濟增長的影響,下面引入AD-AS模型進行說明。

在發行法定數字貨幣前,經濟出于均衡狀態A點,A點是總需求曲線AD1和長期總供給曲線LRAS相交點,產出處于長期均衡水平Y1,價格為完全預期價格P1。發行法定數字貨幣后,為區分長短期效應,我們分兩期進行闡述。第一期,發行法定數字貨幣短期內由于貨幣乘數上升,貨幣供給量會出乎公眾意料地增加。一方面公眾以為自己手中的財富突然增加會刺激消費增加,總需求曲線右移至AD2;另一方面廠商信息不完全將全市場價格上漲視為單個廠商市場需求量上漲的結果,進而提高產出,形成一個短期向上傾斜的供給曲線SRAS1,此時經濟在AD2與SRAS1相交點B達到均衡,B點的產出為Y2,對應的價格為P2。在第二期,較長時間后隨著價格上漲,工人要求廠商根據通脹調整工資,即W2W1=P2P1,廠商根據更多的信息得出正確判斷進而縮減產量,短期供給曲線SRAS1左移至SRAS2,產量回到自然率下的長期均衡水平,最終均衡點為C,此時不可預期的貨幣沖擊效應消失,的產量與發行數字貨幣前一樣,但價格受上期貨幣供給量增加的影響會進一步上漲。據此提出本文第二個研究假設:

H2:法定數字貨幣的發行在短期內會刺激產出增加、經濟增長,但長期內這種效應可能會消失。

三、研究設計

(一)模擬方法

BP(back propagation)神經網絡是一種典型的有導師學習算法,其基本原理是將樣本作為訓練集輸入神經網絡,比較實際輸出與期望輸出之間的誤差值,在誤差不能滿足精度要求的情況下進行反向傳播不斷調整閾值與權重直至滿足精度要求。20世紀80年代中期,戴維·魯內哈特(David Runelhart)[23]等人提出了誤差反向傳播算法(BP),用來解決多層神經網絡隱含層連接學習問題,經過近40年的發展BP神經網絡無論在網絡理論還是在性能方面已比較成熟,但也存在一些明顯缺陷,其是缺乏全局搜索能力,容易陷入局部極小值。為了克服這一缺陷,學者們嘗試進行各種改進,最常用的是遺傳算法(GA)和粒子群算法(PSO)。其中,遺傳算法是一種通過模擬自然進化過程進行全局搜索和自適應調節控制尋求最優解的方法,其基本思想就是用個體代表網絡的初始權值和闊值、個體值初始化的BP神經網絡的預測誤差作為該個體的適應度值,通過選擇、交叉、變異,操作尋找最優個體,即最優的BP神經網絡初始權值,但是該算法只能有限提高原有BP神經網絡的預測精度,并不能解決一些因為樣本數量少、樣本分布不均勻而造成神經網絡預測誤差大的問題。

粒子群優化算法是肯尼迪(Kennedy)和埃伯哈特(Eberhart)通過對鳥類捕食行為的研究提出的一種優化算法,每個粒子都代表極值優化問題的一個潛在最優解,用位置、速度和適應度值三項指標表示該粒子特征。假設在一個D維搜索空間中,有n個粒子組成的種群X=(X1,X2,…,Xn),其中第i個粒子表示為一個D維的向量Xi=[xi1,xi2,…,xiD]T,代表第i個粒子在D維空間的位置,亦為問題的一個潛在解。第 i個粒子的速度為Vi=[vi1,vi2,…,viD]T,其個體極值為Pi=[pi1,pi2,…,piD]T,種群的全局極值為Pg=[pg1,pg2,…,pgD]T。在每一次迭代過程中,粒子通過個體極值和全局極值更新自身的速度和位置,更新公式如下:

Vk+1id=wVkid+c1r1(Pkid-Xkid)+c2r2(Pkid-Xkid)(4)

Xk+1id=Xkid+Vk+1id(5)

(4)式中,w為慣性權重;d=1,2,…,D;i=1,2,…n;k為當前迭代次數;Vid為粒子的速度;c1和c2為加速度因子;r1和r2為分布于[0,l]之間的隨機數。為防止粒子的盲目搜索,將其速度限制在[Vmin,Vmax]區間內。

根據學者們的反復實驗一致認為基于PSO優化的BP神經網絡預測誤差更小,預測精度效果優于GA算法優化的BP神經網絡[24]。因此,本文在模擬中構建粒子群算法優化的BP神經網絡模型,將貨幣供給量、經濟增長及銀行體系穩定性分別作為神經網路的輸入層與輸出層神經元,模擬貨幣供給量與經濟增長和銀行穩定的交互反饋過程,并以訓練好的擬合度高的模型對實行法定數字貨幣后可能引起的經濟增長和銀行穩定變化情況進行預測。

基于PSO算法優化的神經網絡仿真流程見圖3。

(二)變量與數據

1.法定數字貨幣下貨幣供給量(MS)。根據貨幣流通速度v=PY/M,貨幣流通速度與產出、價格水平、貨幣供給量有關。為方便計算,我們以國內生產總值GDP來代替PY,以M2代表廣義貨幣供應,以2019年數據計算出當前我國貨幣流通速度為v=990865/1986500=0.499。由于目前當局和學術界對于法定數字貨幣發行對流通速度及通貨轉移的影響程度沒有定量測定,本文將沖擊程度分為輕度(流通速度提高1%、通貨向M1和M2轉移10%)、中度(流通速度提高2%、通貨向M1和M2轉移15%)及重度(流通速度提高3%、通貨向M1和M2轉移20%)三檔分別進行測算。以貨幣流通速度為基點測算出法定數字貨幣發行后通貨數量、基礎貨幣數量、貨幣乘數、貨幣供給量及貨幣供給波動情況見表2。測算結果顯示,法定數字貨幣對流通中的貨幣進行替代,將使通貨數量、基礎貨幣數量、現金比下降,使貨幣流通速度、準備金數量、貨幣乘數和貨幣供給量上升。

2.銀行體系穩定性(BSSI)。對于銀行穩定性的測度,目前學術界主要有單指標和多指標兩種方面,單指標法主要運用單一的資本充足率、不良貸款率等指標來代表銀行穩定性。不同于單指標法的片面,多指標法多從銀行脆弱性、穩健性、發展性等多個層面選取指標構建綜合銀行穩定性指標體系[25]。為了全面、客觀反映銀行系統穩定性,本文采用多指標法,借鑒鄒薇(2007)[26]關于反映銀行過度承擔風險行為的BSSIt指數法,從反映銀行部門信貸風險、市場風險、流動性風險和經營風險四個角度選取代表性指標來綜合反映銀行體系穩定性。其中,信貸風險選用銀行不良貸款率(NPLR)來反映;考慮到發行法定數字貨幣主要影響銀行利率風險,選用銀行一周同業拆借利率波動率(IRV)來反映;流動性風險選用貸存比(LDRS)來反映;經營風險采用銀行股票收盤價波動率(SPV)來反映。考慮到樣本數據的可得性及各變量之間的匹配,本文對銀行體系穩定性指數的計算選取2010-2019年十年間月度數據,測算所需數據來自銀保監局官方網站及東方財富Choice數據庫,為確保數據的可比性,對各指標進行標準化處理,計算過程見式(4),其中μ和σ分別為各變量的算術平均數和標準差。

BSSIt=(NPLRt-μNPLRσNPLR+IRVt-μIRVσIRV+LDRSt-μLDRSσLDRS+SPVt-μSPVσSPV)÷4(6)

3.經濟增長(EG)。經濟增長反映在一個較長的時間跨度上,一個國家產出水平的持續增加,體現了一個國家或地區在一定時期內經濟總量的增長速度。目前常用的衡量經濟增長的方法有兩種,一種是使用傳統的GDP增長率,一種是采用克強指數(Li keqiang index)。兩種方法各有利弊,比如GDP增長率不能準確反映經濟活動的質量和效益,且GDP目前官方統計口徑為季度數據,不能滿足研究需要。而克強指數是三種經濟指標工業用電量、鐵路運貨量和銀行中長期貸款余額的結合,對于金融業、IT業等服務業尤其是對于眾多融資難的小微企業通過貸款余額難以充分反映。鑒于此本文采用工業增加值同比增長率作為經濟增長的代理變量,數據來自國家統計局。

本文研究選取樣本區間為2010年7月到2019年12月間月度數據,共計114個樣本,變量的統計性描述和相關性見表3。三個主要變量都不合符正態分布,其中BSSI數據為尖峰厚尾,MS和EG為平峰。

表4報告了主要變量的Pearson相關性。從結果來看,貨幣供應量與銀行體系穩定性及經濟增長都在1%水平上顯著相關,相關系數分別為0.252和0.957,極高的相關性為我們后續進行因果分析提供了基礎。

四、仿真結果及分析

(一)模型基本參數設置

五、總結

法定數字貨幣影響銀行穩定與經濟增長理論分析表明,發行法定數字貨幣會通過改變貨幣供給量和利率水平影響貨幣政策的實施進而通過傳導機制影響銀行穩定。具體而言,法定數字貨幣對流通中的實物貨幣進行替代會提高貨幣流通速度,且不付息甚至負利息方案會促進數字貨幣向M1和M2轉化,致使通貨M0減少、準備金增加、貨幣乘數上升、貨幣供給量增加,從幾方面影響銀行穩定性。一方面貨幣乘數上升,增加貨幣供給的波動性,使銀行等金融機構根據對貨幣政策的預期采取應對措施的難度增加;另一方面貨幣供給量增加,利率下降,壓縮商業銀行利潤空間,刺激銀行與企業增加風險偏好及貸款意愿,降低銀行穩定性。將盧卡斯貨幣經濟周期模型與AD-AS模型結合起來對法定數字貨幣影響經濟增長的情況進行討論,認為法定數字貨幣的推行屬于不可完全理性預期的貨幣政策,會在短期內對經濟增長產生正向沖擊,但隨之時間推移,法定數字貨幣帶來的貨幣供給量和利率變動變為可預期的貨幣政策,廠商會根據完全信息做出產量調整,對經濟的促進效應在長期內會消失。

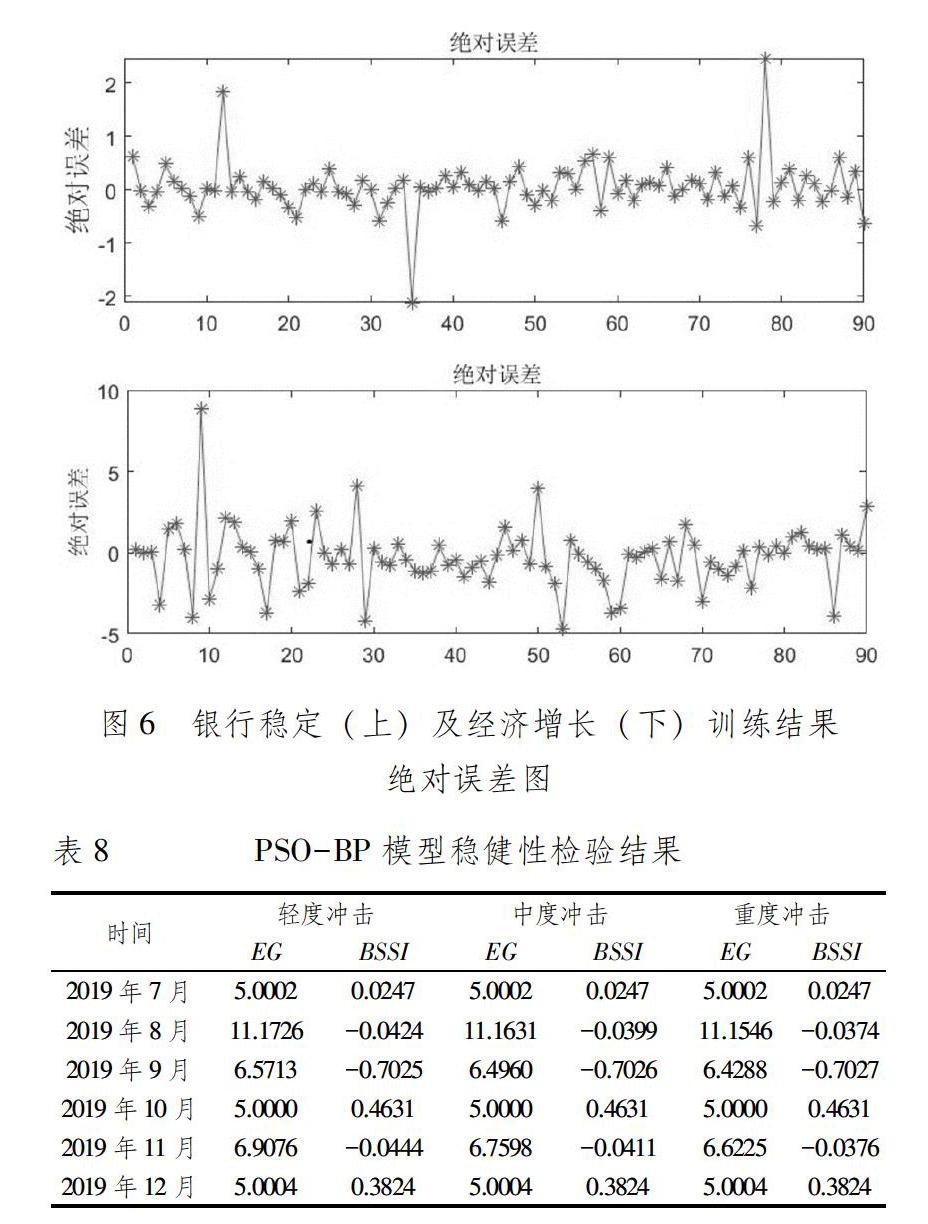

按照我國當局公開資料對法定數字貨幣發行的設定,基于PSO-BP神經網絡模型的仿真預測結果顯示,發行央行數字貨幣在短期內會降低銀行系統穩定性,但在長期隨著準備金率及銀行經營政策的調整這種負向沖擊會逐漸減弱,影響值在±0.5之間,意味著發行央行數字貨幣對我國銀行系統穩定性的沖擊為負向、可控。發行法定數字貨幣短期內可以刺激產出增加,第二期達到峰值,但在五期以后這種沖擊逐漸消失,經濟增長回到穩態。總的來看,發行法定數字貨幣對經濟增長的總體效應為正向。進一步的穩健性檢驗證實了預測結果的可靠性。

注釋:

① 根據零壹智庫撰寫的《人民幣3.0:中國央行數字貨幣:運行框架與技術解析》,84項專利中中國人民銀行數字貨幣研究所52項、中國人民銀行印制科學技術研究所22項、中鈔信用卡產業發展有限公司杭州區塊鏈技術研究院6項,以及中鈔信用卡產業發展有限公司北京智能卡技術研究院4項。

參考文獻:

[1] 周陳曦,曹軍新.數字貨幣的歷史邏輯與國家貨幣發行權的掌控——基于央行貨幣發行職能的視角[J].經濟社會體制比較,2017(1):110-116.

[2] 朱燁辰.數字貨幣論——經濟、技術與規制視角的研究[D].中央財經大學,2015.

[3] CBDC Working Group of the Peoples Bank of China. Chinas Path of CBDC[J]. China Finance,2016(17):45-46.

[4] 張偉, 董偉, 張豐麒. 中央銀行數字貨幣對支付、貨幣政策和金融穩定的影響[J]. 上海金融, 2019 (1):61-65,79.

[5] 姚前, 湯瑩瑋. 關于央行法定數字貨幣的若干思考[J].金融研究,2017(7):82-89.

[6] 姚前.中央銀行數字貨幣原型系統實驗研究[J].軟件學報, 2018(9):2716-2732.

[7] 陳鴻祥.央行數字貨幣的發行邏輯與演進安排[J].金融會計, 2017(8):56-63.

[8] 本·布勞德本特,蔡萌浙.中央銀行與數字貨幣[J].中國金融, 2016(08):13-15.

[9] 范一飛.法定中國數字貨幣的理論依據和架構選擇[J].中國金融,2016(17):10-12.

[10]Stevens A. Digital Currencies: Threats and Opportunities for Monetary Policy[J]. Economic Review,2017(6):79-92

[11]Robin Greenwood,Samuel Gregory Hanson,Jeremy C. The Federal Reserve′s Balance Sheet as a Financial-Stability Tool[J]. Economic Policy Symposium,2016.

[12]姚前.法定數字貨幣的經濟效應分析:理論與實證[J]. 國際金融研究, 2019(1):18-29.

[13]Ana Alexandre.Bank of England Issues Working Paper on Central Bank Digital Currencies[EB/OL].2018-5-22.https://cointelegraph.com/news/bank-of-england-issues-working-paper-on-central-bank-digital-currencies

[14]Barrdear J, Kumhof M. The Macroeconomics of Central Bank Issued Digital Currencies[R]. Bank of England, Staff Working Paper No.605

[15]姚前.數字貨幣經濟分析[J]. 新金融評論, 2018(4):68-89.

[16]孫國峰,何曉貝.存款利率零下限與負利率傳導機制[J].清華金融評論, 2018(4): 99-100.

[17]杜小玲,聶昌騰,陳永良.數字貨幣及其貨幣金融理論影響初探[J].電子商務,2017(1):48-49,93.

[18]張怡超,徐國成.法定數字貨幣對于貨幣需求與供給的影響探究[J].內蒙古金融研究, 2019(3):43-47

[19]Borio C E V. White W. Whither Monetary and Financial Stability? The Implications of Evolving Policy Regimes[M]. Bank for International Settlements,2004.

[20]Goodhart C. The Boundary Problem in Financial Regulation[J]. National Institute Economic Review,2008(206):48-55.

[21]Bank for International Settlement (BIS). Macro-Prudential Instruments and Frameworks: Stocktaking of Issues and Experience[R]. BIS CGFS Paper,2010.

[22]劉挈敖.國外貨幣金融學說[M].中國展望出版社,北京,1983.

[23]Mcclelland J L., Rumelhart D.E.Distributed Memory and the Representation of General and Specific Information[J]. Journal of Experimental Psychology General, 1985(2):159-197.

[24]王小川,史峰,郁磊,等.MATLAB神經網絡43個預例分析[M].北京:北京航空航天大學出版社,2013.

[25]王勁松,韓克勇.我國金融穩定指標體系構建[J].中國流通經濟,2015(3):114-124.

[26]鄒薇.基于BSSI指數的中國銀行體系穩定性研究[J].經濟理論與經濟管理,2007(2):47-53.

[27]沈藝高.改進的粒子群BP神經網絡算法在天氣預測中的應用[J].計算機時代,2019(8):18-36.

[28]伍星.“三駕馬車”邊際效應遞減對經濟增長的附加影響分析[J].統計與決策, 2018(23):123-126.

[29]馬學俊,何曉群,馬曼.消費、投資和出口對經濟增長的影響研究——基于變系數模型[J].現代管理科學, 2015(7):64-66.

[30]陶玲,朱迎.系統性金融風險的監測和度量——基于中國金融體系的研究[J].金融研究,2016(6):18-36.

Central Bank Digital Currency, Bank Stability and Economic Growth:Theory

and Prediction

GUO Li-juan,SHEN Pei-long

(School of Finance,Shanxi University of Finance & Economics, Taiyuan 030000,China)

Abstract:With the vigorous development of the digital industry and the need for payment efficiency and security, the issuance of central bank digital currencies (CBDC)is gradually approaching. Theoretical analysis shows that under the current issuance framework that China may choose, CBDC will reduce the amount of currency, increase reserves, currency multiplier, money supply and the volatility,which will reduce bank system stability. At the same time, combining the Lucas currency business cycle model with the AD-AS model to discuss the impact on economic growth, we believe that the issuance of CBDC as an unpredictable monetary policy will have a positive impact on the economic growth in the short term, but this promotion effect will disappear in the long run. The simulation prediction results of the PSO-BP neural network model are basically consistent with the theoretical analysis, which show that the impact of issuing central bank digital currencies on the stability of China′s banking system is negative and controllable, and the overall effect on economic growth is positive in the short term. Further robustness tests confirmed the reliability of the prediction results.

Key words:central bank digital currency; bank stability; economic growth; PSO-BP neural network

(責任編輯:周正)

收稿日期:2020-06-29

作者簡介:郭麗娟(1989-),女,山西晉城人,山西財經大學金融學院博士研究生,研究方向:金融工程與風險管理;沈沛龍(1964-),本文通訊作者,男,山西襄汾人,山西財經大學金融學院教授,博士生導師,管理學博士,研究方向:金融工程與風險管理。

基金項目:國家社會科學基金項目“健全系統性金融風險預警、防控與應急處置機制研究”,項目編號:18BJY231。