中國外匯市場與股票市場的動態關系研究

——基于DCC-GARCH 模型分析

鄭鵬程

(中國人民銀行哈爾濱中心支行國際收支處 黑龍江 哈爾濱 150036)

一、引言

隨著我國市場機制改革的不斷深化,外匯市場與股票市場之間的動態聯動關系日趨密切。股票價格指數是實體經濟的晴雨表,人民幣匯率是開放經濟的橋梁,兩者都是我國宏觀經濟重要經濟變量。在2015年8月11日匯改以來,人民幣兌美元匯率中間價確定機制進一步市場化,人民幣匯率在外匯市場調節外匯供求關系作用越來越強。在我國資本市場逐步擴大開放形勢下,股票市場成為國際資本投資的重要場所,股票價格指數體現國際資本流動的方向指引性越來越重要。在我國人民幣國際化不斷加強的今天,人民幣匯率作為紐帶一定會對股票市場產生沖擊;同時,我國股市指數波動劇烈也會傳導影響外匯市場。目前,我國經常項下的貨物貿易已完全開放,資本市場還處于逐步放開的過程中,人民幣匯率主要通過經常賬戶的路徑來影響股票市場。當人民幣處于貶值階段,在國際商品市場中本國商品因價格優勢而競爭力提升,出口類型的上市外貿企業業績增長推升股票價格;進口型的上市外貿企業因價格劣勢而盈利能力下降,進口類型的上市外貿企業的業績下滑拉低股票價格。同時,投資者在人民幣貶值預期下,為了實現資產保值和增值會大量賣出本國的金融資產,本國股票市場價格因需求和資金下降而下跌,隨著資本流出進一步促使本國貨幣貶值,形成不斷惡性循環的流動性陷阱。因此,我們有必要對外匯市場和股票市場的關聯性進行分析,構建外匯市場與資本市場的波動傳導路徑的研究框架,厘清外匯市場和股票市場的內在運行機制,以實現充分利用人民幣匯率的波動來防范外匯市場和股票市場的金融風險。

二、文獻綜述

國外對外匯市場與股票市場關系的研究較早,基本采用理論分析和簡單的相關回歸分析。Franck 和Young(1972)研究在布雷頓森林體系中外匯市場與股票價格無相關關系。Aggarwal(1981)研究表明1974-1978年樣本區間,美國的外匯市場與股票市場存在正相關。0Soenen 和Hennigar(1988)研究與Aggarwal(1981)的結果相悖,即美國的外匯市場與股票市場是負相關。Ajayi 和Mougoue(1996)研究得出匯率與股票價格短期波動呈現負向效應,而長期來看外匯市場與股票市場呈現正向影響關系。Yu(1996)對東京、新加坡和香港三個地區的外匯市場與股票市場的影響關系,分別得出雙向影響關系、單項因果關系和無顯著關系三種結果。Abdalla 和Murinde(1997)研究亞洲新興市場國家,實證結果顯示巴基斯坦和韓國兩國的外匯市場與股票市場不存在顯著因果關系,而菲律賓和印度兩個國家的外匯市場與股票市場的關聯性很強。Ajayi 等(1998)的實證研究表明在發達國家中外匯市場和股票市場存在動態關系,但是在新興市場國家外匯市場與股票市場不存在相關性。Phylaktis 和Ravazzolo(2000)研究海岸線國家表明外匯市場和股票市場存在正效應。Ramasamy 和Yeung(2001)對亞洲金融危機之后的東亞國家進行研究,得到香港的外匯市場和股票市場的因果關系顯著,而其他經濟體的只展現出單向因果關系。Kim(2003)對美國的外匯市場和股票價格進行實證研究,采用協整檢驗證明了外匯市場、股票市場以及貨幣市場的核心變量之間存在長期協整關系。Daniel Stavarek(2004)實證研究歐盟和美國的外匯市場與股票市場的相關性,表明隨著時間的推移外匯市場和股票市場長期與短期因果關系越來越顯著。

國內對外匯市場與股票市場關系研究從2000年后逐步開展,張碧瓊、李越(2002)實證分析我國外匯市場與上海股市和深圳股市以及香港股市都存在長期協整關系。鄭建明、劉暢(2005)研究日本的外匯市場與股票市場的動態關系,指出因兩個市場的關聯度很強,建議為了防止金融風險沖擊實體經濟的情況發生,國家應該在宏觀經濟調控方面加強風險預警。陳雁云(2006)實證分析表示外匯市場與股票市場的相關程度取決于兩個因素,人民幣匯率市場化程度和股票市場的價格競爭機制。李澤廣、高明生(2007)和巴曙松、嚴敏(2009)通過研究匯率改革之后的數據,都發現我國外匯市場與股票市場的動態關系是互為因果關系。呂江林等(2007)研究外匯市場與我國股市和港股之間的相關關系,結果表明在人民幣匯率單邊走勢下,外匯市場與港股的動態關聯性顯著。劉維奇和董晨吳(2008)對比分析匯改前后外匯市場與股票市場相關性有何變化,尤其改革后人民幣匯率與股票價格之間存在顯著的負相關關系。王文萍(2009)通過實證分析人民幣與主要幣種的中間價與股票市場的影響關系,實證結果顯示外匯市場與股票市場互為格蘭杰因果關系。李曉峰、葉文娛(2010)綜述匯率與股票之間的理論基礎,并提出構建涵蓋匯率和股票的動態一般均衡模型是非常必要。徐靜和郭松睿(2013)將2005年匯改、美國次貸危機前后共分成三個階段分析了外匯市場和股票市場的關聯性,不同階段的關聯性存在很大區別。

總體而言,目前對外匯市場與股票市場的研究,主要處于2015年“8.11 匯改”前的時段研究,而未有針對“8.11 匯改”后外匯市場與股票市場之間時變性和動態化的對比研究。本文利用人民幣兌美元匯率與上證指數、深證綜指研究外匯市場與股票市場之間的風險波動傳導效應,重新評估我國外匯市場與股票市場的動態關聯度,為國家制定相應的宏觀經濟政策,防范金融風險提供一定的參考依據。

三、模型說明

(一)構建DCC-GARCH 模型

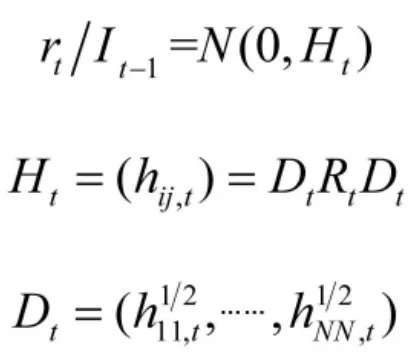

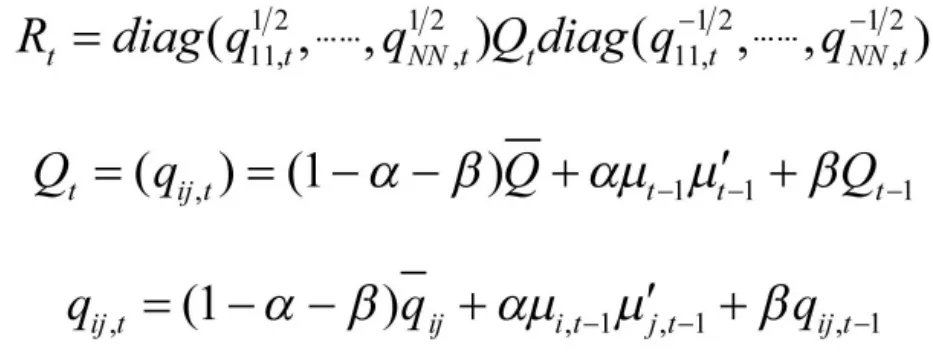

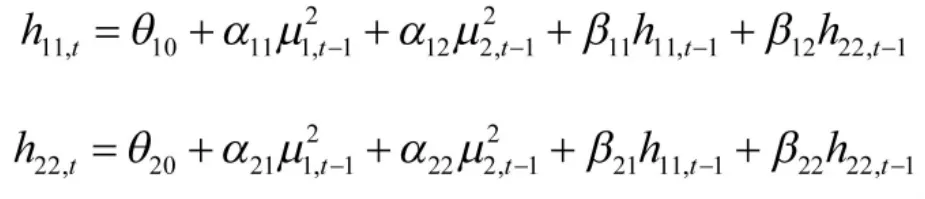

Engle(2002)提出了DCC-GARCH 模型,它是對CCC-GARCH 模型的進一步拓展,主要是用來估計多個時間序列之間的動態相關關系。該模型中假設k 個時間序列數據,服從均值為0,協方差矩陣Ht的多元正態分布。動態相關模型設定如下:

其中:α 和β 分別為多元GARCH 模型中ARCH 項和GARCH 項的系數,同時滿足α>0,β<0,且α+β<1;It-1是t 期前所有的信息;diag 是對角函數,即對角元素為矩陣對角線元素,其與元素為0;Dt為單變量GARCH 模型計算的條件標準差所組成的的對角矩陣k×k;Rt矩陣中的元素為動態條件相關系數,μt表示標準化后的殘差,Q 矩陣為標準殘差的條件方差。分析多個變量之間的動態相關關系,主要采用動態相關系數,在DCCGARCH 模型中,動態相關系數的值為:

在實際研究中,DCC-GARCH 模型可以直接捕捉到各變量間動態相關系數序列本文構建最簡單的二元DCC-GARCH(1,1)分析宏觀經濟變量之間動態相關性,條件方差方程如下:

其中:h11,t和:h22,t分別變量1 和變量2 收益率的條件方差,α11和α22為兩個變量自身的ARCH效應,α12和α21為變量1 和變量2 交叉的ARCH效應,β11和β22為兩個變量自身的GARCH 項系數,β12和β21為變量1 和變量2 交叉的GARCH 效應,從而計算相關系數ρ12,t來分析兩個變量的動態相關性。

從模型的經濟意義來看,ARCH 項為變量波動對市場新信息的反應,GARCH 項反映了過去信息對變量波動的影響,系數之和描述了變量波動的持久性。構建模型得出的DCC 系數是衡量宏觀經濟變量間是否存在動態相關性的重要指標,該系數取值越大,表明宏觀經濟變量的相關度越高,動態相關性越強。參數估計構造的相關系數可以直觀地反映宏觀經濟變量的時變性及波動情況。因此,運用該模型可以更好地研究分析外匯市場與股票市場的相關性。

(二)數據選取及處理

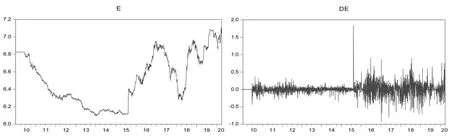

本文選取人民幣兌美元匯率中間價(E)代表匯率市場的主要指標,用上證綜合指數收盤價(shr)、深證綜合指數收盤價(szr)作為股票市場的重要指標,數據來源為WIND 數據庫。這里選取2010年1月至2020年3月的每日數據作為樣本數據,其中為研究外匯市場與股票市場相關性用日波動率采用Rt=100*(lnpt-lnpt-1)公式進行處理,pt表示變量的當期值,該三個變量的實際走勢與波動率對比圖如下:

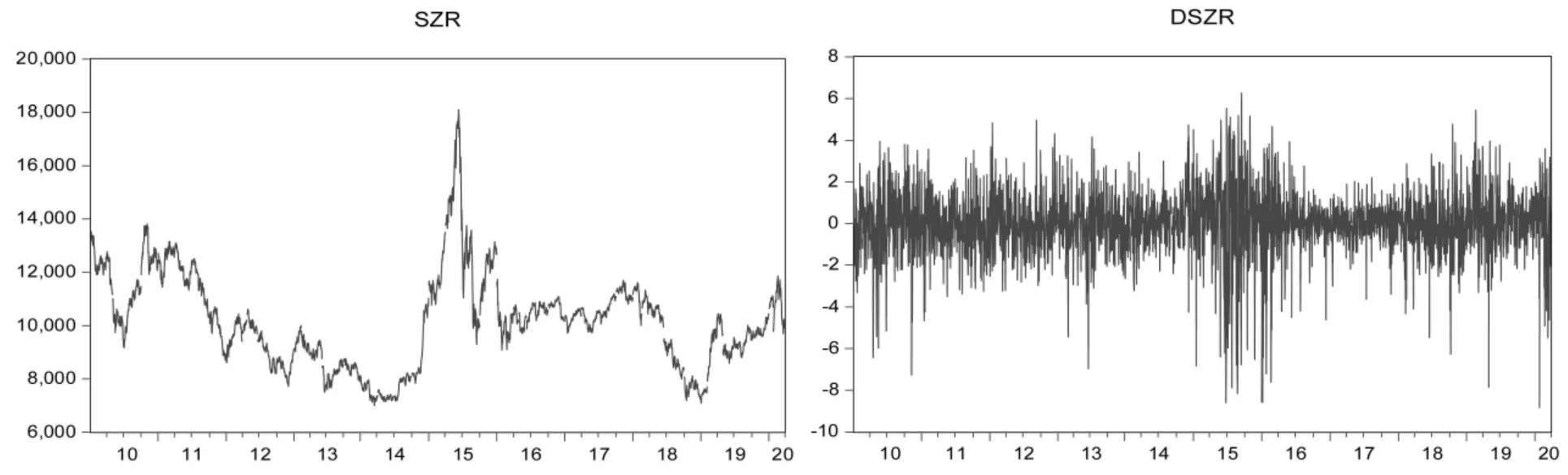

圖1-3 顯示人民幣匯率、上證綜合指數、深證綜合指數的走勢和波動率變化,從變量波動率序列圖能夠發現人民幣匯率與股票市場之間具有波動集聚的現象。對人民幣匯率、上證以及深證變量波動率的統計描述見表1。

圖1 人民幣兌美元匯率中間價和波動率走勢

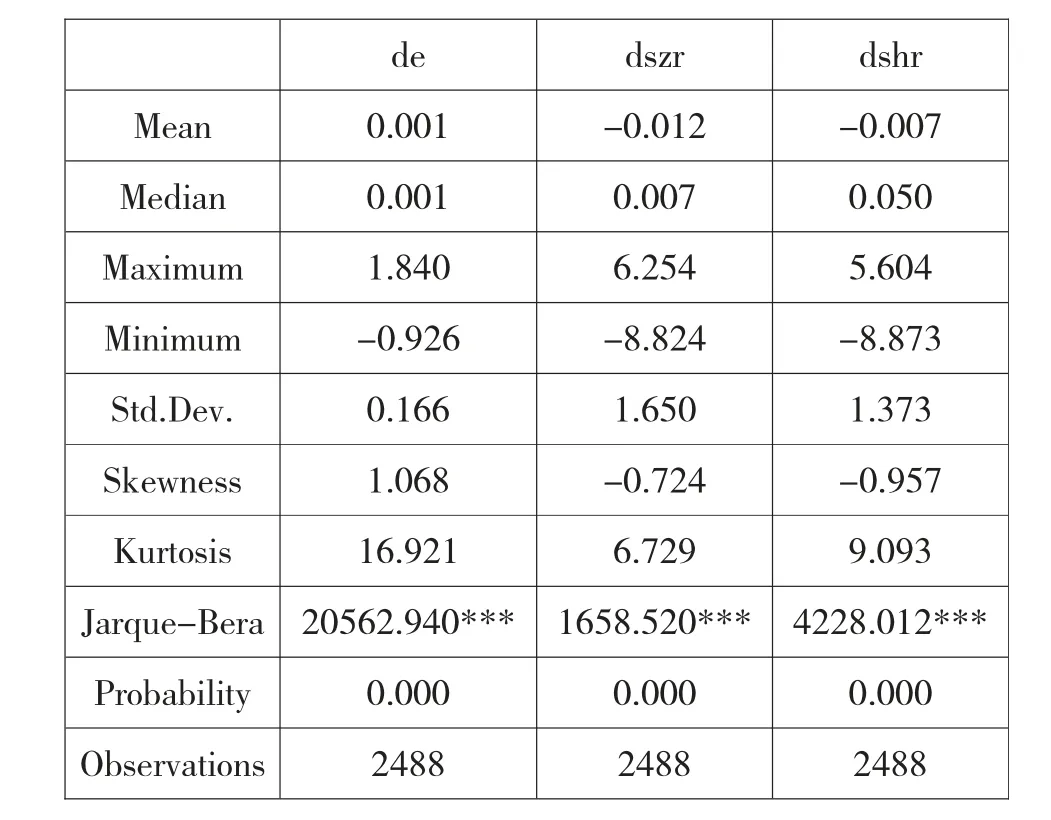

從標準差和均值來看,人民幣匯率平均波動率明顯低于滬、深股票市場指數,同樣標準差低于股票市場,因處于新興市場中的我國股票市場仍表現為高風險、高收益的變動特征。從Skewness 和Kurtosis 可以看出三個變量的峰度均大于3,均呈現尖峰厚尾的特征,匯率呈現右偏特征,而股票市場呈現左偏特征。從自相關性檢驗Jarque-Bera 統計量檢驗來看,人民幣匯率與股票指數之間拒絕了不相關假設。同時,Jarque-Bera 統計量表明,在1%的顯著性水平下各市場波動率都顯著異于正態分布。

圖2 上證綜合指數收盤價和波動率走勢

圖3 深證綜合指數收盤價和波動率走勢

表1 人民幣匯率、上證、深證指數變量的描述性統計

四、實證分析

(一)平穩性檢驗

在構建GARCH 模型時,如果直接對非平穩時間序列進行回歸,就容易產生偽回歸的情形,因此需要先對各變量進行了平穩性檢驗,本文采用ADF 檢驗法。結果如表2,每個變量波動率的ADF統計量小于1%顯著水平下的臨界值,得出變化后的變量是平穩序列。

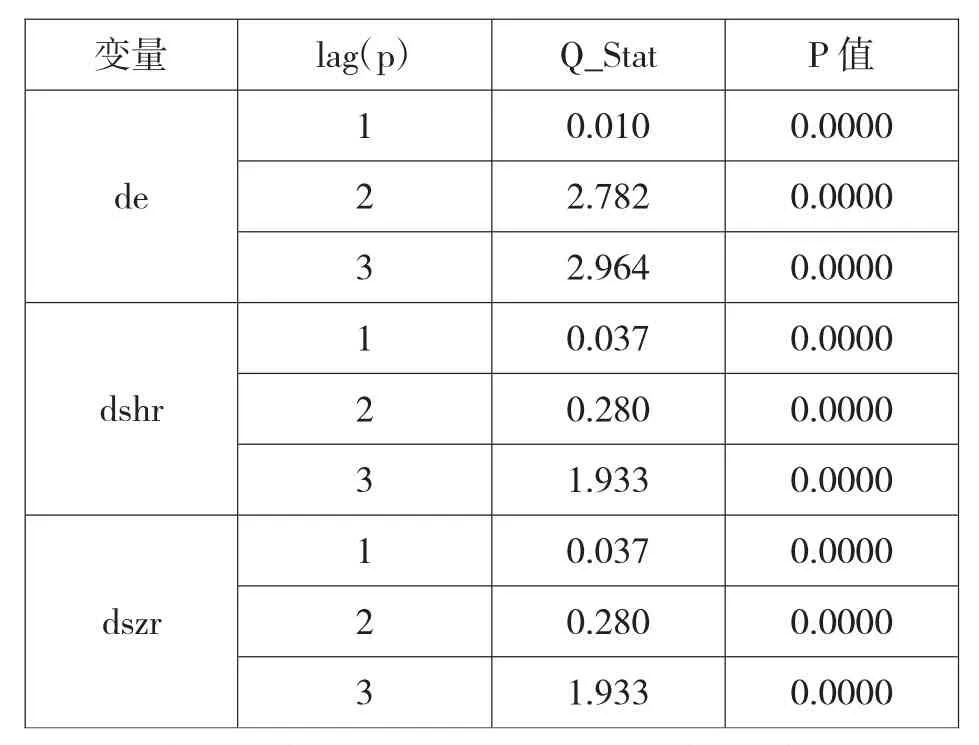

(二)自相關檢驗

序列自相關是時間序列固有的特點,即前期會對后期有影響。人民幣兌美元匯率、上證和深證綜合指數各變量會受到滯后一期的影響,因此需要每一個經濟變量是否存在自相關性,本文運用Ljung-BoxQ 統計量來檢驗序列相關性,檢驗結果如表3 所示:

表3 呈現了滯后3 階的Q 統計量,在1%的置信水平下,p 值均為0,因此拒絕原假設,表明轉化后的各經濟標量存在自相關。

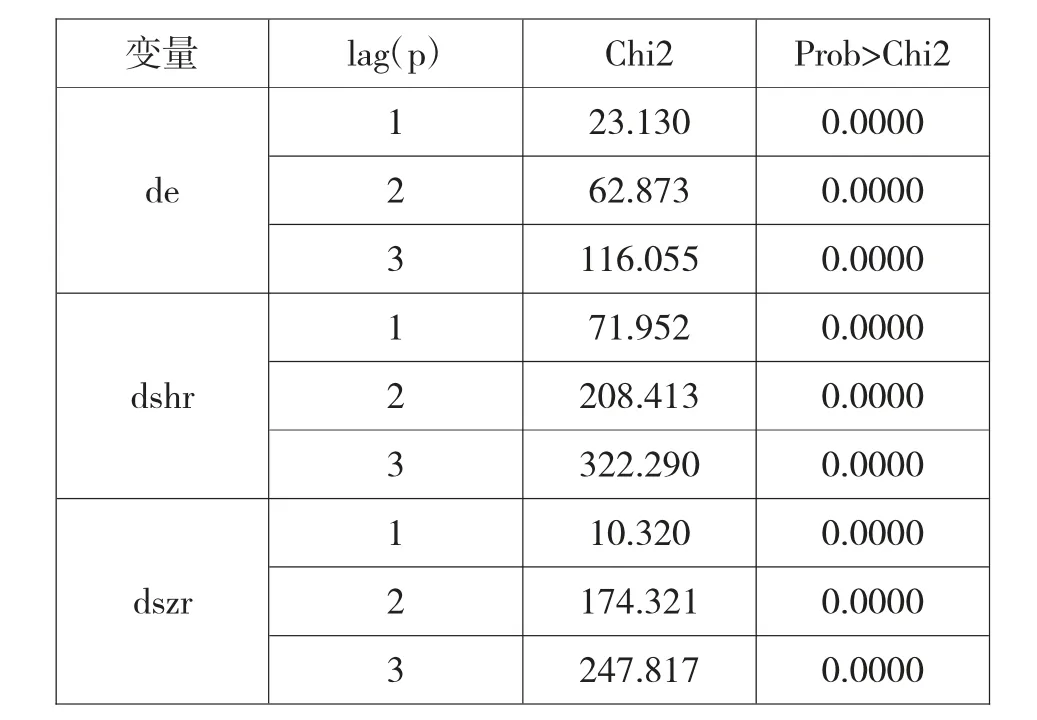

(三)ARCH 效應檢驗。

在線性回歸OLS 估計中一般假設隨機誤差項方差是相同的,而在實際研究中發現金融時間序列的殘差可能存在異方差效應。在運用DCCGARCH 模型之前需要對殘差序列ARCH 效應檢驗,本文采用了ARCH-LM 檢驗法,檢驗結果如表4。

表2 變量時間序列的單位根檢驗結果

表3 各經濟變量序列自相關檢驗表

由表4 的結果得出,在1%的顯著水平下,殘差序列滯后三階的P 值均為0,拒絕原假設,說明變量的殘差序列存在ARCH 效應。因此,本文有必要引入GARCH 模型來刻畫這種異方差的特性。

表4 各經濟變量序列自相關檢驗表

(四)外匯市場與股票市場的動態相關性研究

1.單變量GARCH(1,1)模型參數估計。

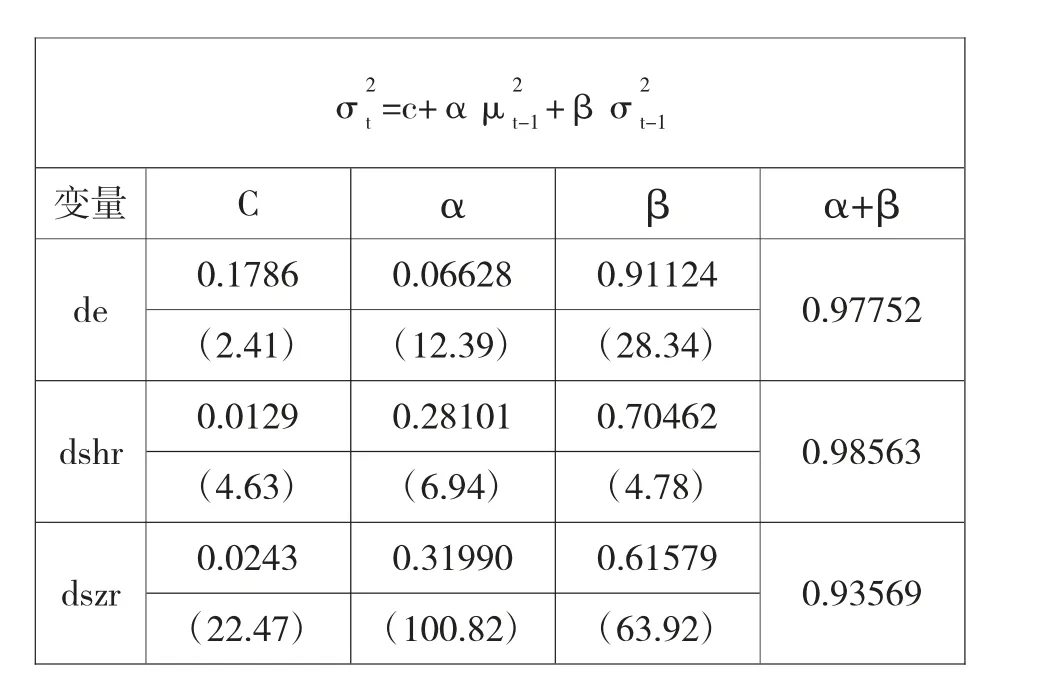

本文直接構建GARCH(1,1)模型分析外匯市場和股票市場的波動性,其中為ARCH項,代表新的信息系數α 值越大表示對新信息的反應越敏感,反應速度越快;β 為GARCH 項的系數,代表衰減系數;α+β 反映市場記憶性對市場波動的影響,能夠反映股市波動率的持久程度,如果α+β 值越接近1,持久性越好,反之持久性越差。模型參數估計結果如表5。

表5 人民幣匯率與上證、深證指數的GARCH(1,1)模型參數估計

由表5 可知,外匯市場、股票市場的指標變量的α 和β 存在差異,從參數結果人民幣兌美元匯率變量的值較小,外匯市場中人民幣匯率對新信息的反應速度比較慢,而股市經濟變量的α 值均比較大,股票市場體系對新信息的反應速度相對比較快。外匯市場的匯率變量β 值比較大,說明人民幣匯率的衰減系數比較大,受當前信息的影響較大;而股票指數變量的β 值比較小,說明股票市場在宏觀市場體系衰減系數比較小,受過去信息的影響比較大。與此同時α+β 值均接近于1,說明經濟變量波動的持久性比較好,容易受到宏觀經濟周期及外部沖擊的影響。

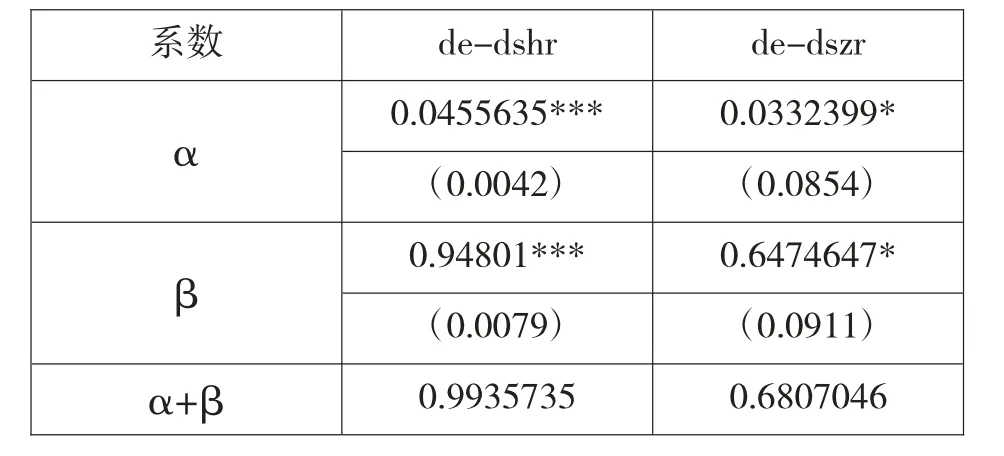

2.基于DCC-GARCH 模型分析外匯市場與股票市場的關聯度

按照Engle(2002)提出的DCC-GARCH 模型估計的兩階段法,第一階段單變量GARCH 在上面已經展開分析;第二階段對殘差進行標準化處理后進行估計,通過DCC 系數來判斷外匯市場與股市動態相關性的強弱程度。DCC 參數的估計結果如表6 所示,由統計的顯著性看出外匯市場與上證綜指動態波動傳導效應更加顯著和強烈。外匯市場與股票市場均滿足α+β<1 符合約束條件,并且的系數分別為0.0455 和0.0332,體現出外匯市場與股票市場中前期均值殘差對本期動態異方差影響,上證市場與外匯市場影響程度較大。對比β值同樣得到在本期的動態異方差主要受前期動態異方差影響,體現出外匯市場與股票市場動態影響存在非常強的持續性特征。綜合值0.9935 和0.6807 說明外匯市場與上證指數的波動相關性相對較強。

表6 基于DCC-GARCH 模型參數估計表

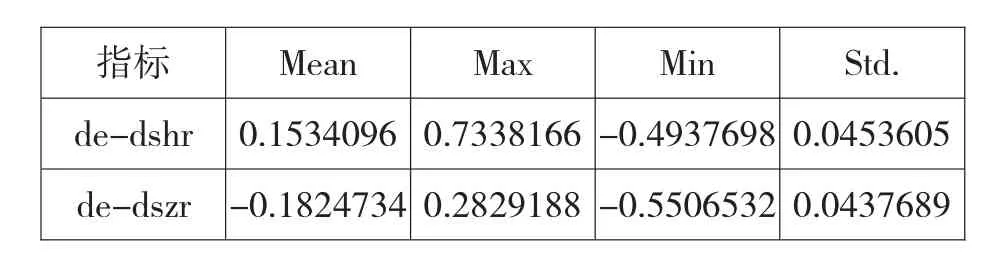

表7 給出動態條件相關系數的描述性統計,外匯市場與股票市場的均值處于0.1~0.2 水平,在外匯市場與上證、深證之間存在一定影響關系。同時,外匯市場與上證指數的動態相關系數波動性更強。

表7 動態條件相關系數的描述性統計指標

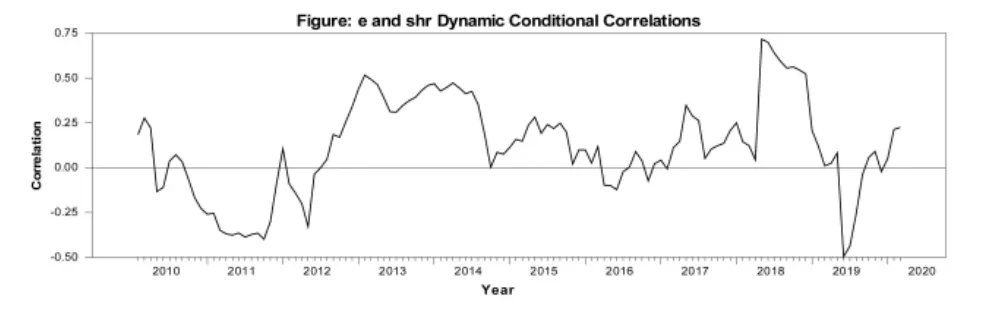

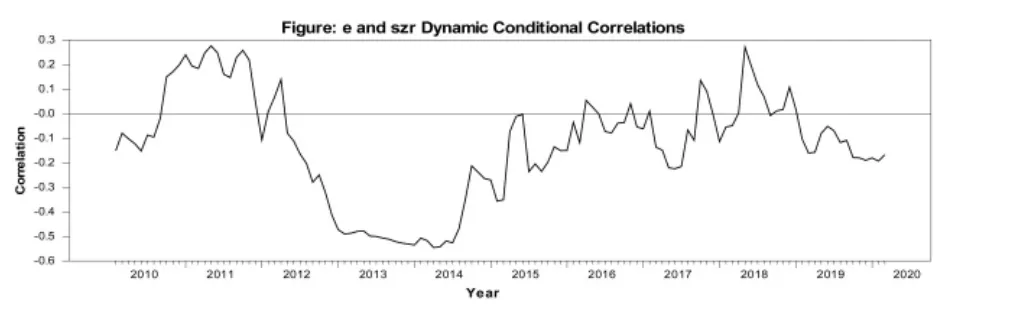

為更直觀地反映變量之間的動態變化關系,我們建立動態條件相關系數圖。從圖4 和圖5 動態相關系數圖可以看出,在樣本期間內外匯市場與股票市場之間的關聯性是波動變化的,其時變性特征表現明顯。具體來看,人民幣匯率和上證指數動態相關系數基本正相關,動態相關系數在[-0.4937>0.7338]間波動,均值為0.1534 總體波動具有正聯動性。人民幣匯率和深證綜指動態相關系數基本為負相關,動態相關系數在[-0.5506>0.2829]間波動,均值為-0.1824 總體波動具有負相關性。以上分析顯示,人民幣兌美元匯率與上證指數和深證指數之間的波動具有一定的聯動性和傳遞性。

圖4 外匯市場與上證指數的動態相關系數

圖5 外匯市場與深證指數的動態相關系數

五、結論與對策建議

本文以人民幣兌美元匯率與我國上證指數、深證成指的日波動率作為研究經濟變量,建立了外匯市場與股票投資市場的DCC-GARCH 模型,對比分析外匯市場與上證股票市場和深證股票市場的動態關聯性進行實證研究。主要結論是:

第一,外匯市場和股票市場之間存在一定的動態相關性,主要受上期的異方差的動態影響。人民幣匯率的波動與上證綜指和深證指數波動率的變化傳遞效應來看,外匯市場對上證綜指的波動率傳遞效應更加顯著和穩定,動態相關性相對較強。

第二,從動態相關系數的變動來看,人民幣匯率與上證指數的動態相關長期主要表現為正相關。而人民幣匯率與深證綜合指數的動態相關長期主要表現為負相關。2015年“8.11 匯改”以來,外匯市場與上證綜合指數和深證綜合指數的動態相關性表現出一致性的階段特征。

基于此,提出如下對策建議:

第一,有序深化外匯市場的匯率形成機制改革。一是完善我國外匯市場的交易時效性,豐富外匯市場的參與主體,繼續擴大人民幣兌主要幣種的匯率波動區間,使人民幣匯率在外匯市場中的價格機制作用更具彈性。二是在人民幣匯率雙向波動彈性加強的前提下,推動人民幣國際化從跨境貿易主導向資本輸出主導轉型,將“一帶一路”引領下的區域經濟一體化需求轉化為人民幣國際化的有效驅動力。

第二,逐步推進資本項目擴大開放。根據蒙代爾的三角不可能理論,在保持中央銀行貨幣政策有效性的提前提下,要想實現匯率價格調節機制作用,應該逐步推進資本項目自由兌換。同時,借鑒國際先進資本管理經驗,進一步加大國際資本的流動性監督和管理,建立健全我國的金融市場監管體系。

第三,健全我國股票市場的價格形成機制。股票市場的價格形成機制是股票市場的運行基礎,價格機制完善有利于抵御外部因素對股票市場的沖擊。同時,能夠預防外匯市場波動對股票價格造成的沖擊,所以要規范股票的發行、上市、交易程序,細化上市公司和投資者在股票市場中的行為規范,改善公司治理的外部約束機制,完善股票價格形成機制。