專訪吳曉靈:資管大時代的挑戰(zhàn)與機遇

鄒松霖

進入2021年,“資管新規(guī)”過渡期正式進入倒計時。到2021年底,過渡期終止。

100萬億人民幣規(guī)模的資產(chǎn)管理市場,將迎來銀行、證券、保險、信托、基金、私募、互聯(lián)網(wǎng)等各路資金百花齊放、百家爭鳴的大時代。

而資管產(chǎn)品,作為老百姓參與投資理財、分享經(jīng)濟增長成果、增加財產(chǎn)性收入的主要方式,關(guān)系到千家萬戶的切身利益。

新舊監(jiān)管制度轉(zhuǎn)換之際,中國人民銀行前副行長、中國財富管理50人論壇學術(shù)總顧問、清華大學五道口金融學院理事長吳曉靈團隊出版《資管大時代》一書,解讀后資管新規(guī)時代的挑戰(zhàn)與機遇。

日前,吳曉靈接受《中國經(jīng)濟周刊》等媒體聯(lián)合采訪,介紹資管新規(guī)對于資本市場的影響作用,針對加強投資者保護和居民財富保值增值提出建議。

關(guān)于資管新規(guī)對于資本市場的影響作用:對解決2015年股市異常波動中資管所引發(fā)的問題,資管新規(guī)立竿見影

《中國經(jīng)濟周刊》:此前您曾指出導致2015年股災的六大原因,5年過后,您覺得這6個問題哪些得到了改善,哪些還沒有?

吳曉靈:我們在《中國A股市場異常波動報告》中提出了2015年股票市場產(chǎn)生異常波動的6個原因,涉及多個維度,其中和資管業(yè)務相關(guān)的,也是最重要的原因就是:杠桿的過度、無序應用和金融產(chǎn)品監(jiān)管不完善導致監(jiān)管層難以實時監(jiān)測、量化股票市場的風險狀況。2018年4月27日,資管新規(guī)正式發(fā)布實施,明確資管產(chǎn)品之間的嵌套不能超過兩層,并且通道類業(yè)務也是被禁止的。這意味著,之前通過無序、多渠道加杠桿去炒股的路徑被有效地阻斷。資管新規(guī)允許合理地把各家資管組織在一起,資管產(chǎn)業(yè)鏈上的機構(gòu)可以互相分工協(xié)作,但不能層層加杠桿,甚至規(guī)避監(jiān)管。從這個層面來看,對解決2015年股票市場異常波動的資管產(chǎn)品方面引發(fā)的問題,資管新規(guī)是立竿見影的。

但是當年股市異常波動的原因是錯綜復雜的,6個原因,其中的5個是和資本市場生態(tài)環(huán)境息息相關(guān)的,所以期望資管新規(guī)包治百病也是不現(xiàn)實的。資本市場的良性生態(tài)構(gòu)建是一個系統(tǒng)性工程,需要從投資者、監(jiān)管者、中介機構(gòu)、基礎(chǔ)制度、上市公司5個維度著力。可喜的是,我們看到金融管理部門這兩年采取了一系列的資本市場改革措施,資本市場生態(tài)得到有效改善,但是這畢竟是一個長期工程,需要金融管理部門持續(xù)地推進改革。

從國際經(jīng)驗來看,資管產(chǎn)品是資本市場最重要的機構(gòu)投資者。雖然我國A股市場的機構(gòu)投資者持股市值占比尚低,但是從2015年股票市場異常波動可以看到,資管資金在股票市場中仍然舉足輕重,甚至可以釀成風險事件。歷史上,在我國證券公司綜合治理之前,資管資金在股票市場上利用制度漏洞大行其道也是當時的普遍現(xiàn)象。未來機構(gòu)投資者在A股市場的地位毫無疑問將會進一步增強,因此資產(chǎn)管理行業(yè)的規(guī)范健康發(fā)展,某種程度上也是完善A股市場生態(tài)的客觀需要。

《中國經(jīng)濟周刊》:您覺得當前的企業(yè)上市數(shù)量和速度,是否和資本市場的承受力相匹配?有觀點認為,上市公司數(shù)量快速擴張,不利于市場走牛?

吳曉靈:資本市場是個愿打愿挨的市場,不存在沒有承受能力的說法。注冊制背景下,監(jiān)管當局要嚴格要求融資方把情況說清楚,即擬上市企業(yè)的信息披露要充分。一個健康的資本市場,就是讓好企業(yè)能順利地融資,壞企業(yè)被及時淘汰,能有效地優(yōu)勝劣汰。注冊制可能使得IPO的數(shù)量增加了,但是退市制度變嚴的實質(zhì)性落地也會使得退出市場的企業(yè)增加,從而實現(xiàn)市場的動態(tài)平衡。另一方面,發(fā)展資本市場和是否牛市沒有必然關(guān)系。如果市場上資金多,認購的需求也旺盛,價格就會比較高;如果發(fā)行證券的企業(yè)數(shù)量多,市場上資金跟不上,自然證券價格會降下來,這種供需理論在資本市場也是適用的。

現(xiàn)在不少人疑惑國外漲那么多為什么我們沒怎么漲,其中的原因比較復雜,我認為一部分原因是,相關(guān)需求就那么些,產(chǎn)品價格難以大幅度上去;而在整個經(jīng)濟沒有恢復特別好的情況下,資產(chǎn)價格如果特別高,股市漲幅與基本面不匹配,這樣就會扭曲了經(jīng)濟的分配,資金就會脫實向虛,對實體經(jīng)濟健康發(fā)展也不利。

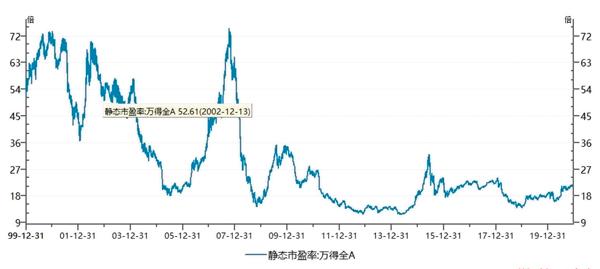

2008年國際金融危機之后,我國A股市場市盈率總體上較之前下降了一個臺階,估值中樞降至十幾倍左右。由于流通環(huán)節(jié)和借貸環(huán)節(jié)不創(chuàng)造價值,生產(chǎn)環(huán)節(jié)才創(chuàng)造,其他環(huán)節(jié)如果分利太多,對實體經(jīng)濟發(fā)展不利。雖然美國市場整體估值是比我們高,2010—2019年10年間,標普500指數(shù)市盈率中樞大概19倍,納斯達克指數(shù)市盈率大概31倍,道瓊斯工業(yè)指數(shù)市盈率大概17倍,但是結(jié)構(gòu)上來看我國估值與美國是差不多的。美國股票市場估值最高的前五大行業(yè)分別為醫(yī)療保健(平均28.5倍)、信息技術(shù)(平均23.7倍)、可選消費(平均21.3倍)、公用事業(yè)(平均20.1倍)、工業(yè)(平均19.9倍),新興行業(yè)估值顯著高于傳統(tǒng)行業(yè)。事實上,我國A股市場生物醫(yī)藥行業(yè)近10年平均估值也有38.5倍,TMT行業(yè)估值也是相對較高的,所以A股市場整體估值水平比美國低的最主要原因之一是上市企業(yè)的行業(yè)分布差異。

2008年之后A股市場市盈率中樞下降了一個臺階

資料來源:Wind,申萬宏源研究

關(guān)于加強投資者保護和居民財富保值增值:更建議散戶留出生活必備后,讓專業(yè)人為自己打理財富

《中國經(jīng)濟周刊》:當前,金融產(chǎn)品越來越豐富,金融新概念越來越多,個人信息泄露越來越頻繁,面對這種情況,對于加強消費者權(quán)益保護及投資者教育等方面有哪些工作要做?

吳曉靈:對此問題我們要區(qū)分金融消費者和投資者的概念,區(qū)分機構(gòu)與自然人。我們講的金融消費者保護和投資者保護一般是指自然人,因為機構(gòu)通常有更多的風險識別和風險控制能力。投資者是直接融資產(chǎn)品的持有人,投資人承擔風險享受投資收益。我們要特別強調(diào)對小投資人的保護。投資者保護的核心是信息真實充分地披露。

金融消費者是接受金融機構(gòu)服務的人,他們不是產(chǎn)品風險的承擔者,他們承擔的是金融服務機構(gòu)的信用風險,這些服務包括存款、保險、支付、銷售、信用卡等。他們是金融機構(gòu)的債權(quán)人或接受服務的客戶。對于金融消費者的保護重點是金融機構(gòu)的誠信履約,保證客戶的適當性和知情權(quán)。

無論是金融投資者還是金融消費者,都要樹立自己是財產(chǎn)第一責任人的理念,慎重選擇投資標的和金融服務機構(gòu)。對于投資者的教育重點是要樹立投資有風險的理念,學會對投資標的信息的分析和風險識別,慎重決策;學會選擇合適的資金管理人,組合投資分散風險。對于金融消費者要進行金融知識的普及教育,了解各種金融產(chǎn)品和金融服務的內(nèi)涵、規(guī)則、權(quán)責和維權(quán)的方式。相對于金融機構(gòu),金融消費者是弱勢方,在金融糾紛中應實行舉證倒置的原則,督促金融機構(gòu)完善規(guī)則和業(yè)務程序。

在當前市場,金融產(chǎn)品越來越豐富,金融新概念越來越多,個人信息泄露越來越頻繁,金融消費者和小投資人缺乏相應的專業(yè)技能,往往會無所適從。金融機構(gòu)在提供金融服務過程中,與金融消費者和小投資者存在一種隱性的博弈關(guān)系,金融機構(gòu)追求自身規(guī)模和利潤的目標,與投資者追求自身財務利益的目標,有一定的錯位和沖突。以基金管理為例,基金公司作為資產(chǎn)管理機構(gòu),在收取投資者的管理費后,理應為投資者的最佳利益服務,但實際上基金公司及代銷機構(gòu),往往有動力去勸誘投資者頻繁申贖,以賺取更多的申贖費用。在專業(yè)的金融機構(gòu)面前,金融消費者和投資者越來越難以做出理性的判斷和選擇,越來越難以進行相對公平的博弈,我們投資者教育、投資者保護面臨的挑戰(zhàn)也會越來越大。

基于上述看法,我認為監(jiān)管部門應當在做好投資者教育和保護工作的同時,大力培育真正為金融消費者服務的買方業(yè)態(tài)和買方機構(gòu),金融消費者和投資者今后要更多地借助這些買方力量參與金融市場。有了這些買方力量的加持,金融消費者和投資者才能武裝自己,與賣方機構(gòu)有相對公平的博弈和交易。

《中國經(jīng)濟周刊》:隨著居民財富不斷增長,老百姓財富保值和增值的訴求越來越高,但對于普通老百姓來說,剛兌信仰的打破、理財產(chǎn)品凈值化、社會“無風險利率”實際降低等趨勢下,實際低風險投資渠道是越來越少了。對于普通百姓實現(xiàn)財富的保值增值,您有何建議?

吳曉靈:隨著我國經(jīng)濟的不斷發(fā)展,居民財富不斷增長,也隨著我國不斷加強資本市場建設(shè)、強調(diào)房住不炒、推動提高直接融資比重等政策不斷出臺,可以預見未來很多居民的財富將從存款、房子等轉(zhuǎn)換為股票、債券、基金、保險等各類金融資產(chǎn)。

居民是一個龐大的群體,當他們參與到金融產(chǎn)品投資時,就變成了投資者。根據(jù)其風險承受能力,我們分為普通投資者和合格投資者。合格投資者有較強的專業(yè)性和較高的風險承受能力,可以獨立去開展股票、期貨、私募等高風險產(chǎn)品的投資。大部分居民是普通投資者,本身缺乏金融專業(yè)知識,抵御投資損失風險的能力也比較薄弱,因此不太適合獨立去開展高風險投資。我更建議他們在留出生活、教育、保險、養(yǎng)老等事項的必備之用后,額外的錢可以通過基金、理財、公募投顧等方式開展投資,讓專業(yè)人為自己打理財富。確實想自己投資的,建議可以投資諸如貨幣市場基金、定期存款、國債等低風險品種。需要說明的是,這里的低風險并不是無風險,其中的貨幣市場基金以及存款超過50萬元的部分,理論上也存在風險。

當前中國還有不少股民,股市的一舉一動牽動著很多人的心。應該說,我們國家多層次資本市場建設(shè)取得了很大的進展,滬深主板、新三板、地方交易平臺、私募投融資等各居其位。特別是隨著《證券法》的修訂和注冊制等基礎(chǔ)制度的相繼推出,使得監(jiān)管和市場各司其職,價格發(fā)現(xiàn)功能進一步得到體現(xiàn)。未來我們會繼續(xù)沿著這個方向前進,建設(shè)更加有活力、有韌性的資本市場。

資本市場是為買賣雙方提供良好交易環(huán)境的場所,資本市場的管理者應當盡量為交易雙方提供一個規(guī)范、透明、公平、高效的交易環(huán)境,讓融資方把自身的情況真實、全面、及時地說出來,讓投資方各憑本事、各自判斷和交易,既不能偏向買方,也不能偏向賣方。

現(xiàn)實情況下,由于諸多原因,資本市場財務作假、利益輸送、信息披露違規(guī)等亂象時有發(fā)生。從統(tǒng)計上來看,大部分問題出在融資方,主要原因是投融資雙方信息不對稱,融資方往往負責實體的運營,對運行情況、發(fā)展趨勢、存在的問題、重大機遇等非常清楚,而當前信息披露規(guī)范尚不足以達到讓投資方掌握和融資方相匹敵的信息,故融資方存在信息優(yōu)勢,并可能在利益的驅(qū)使下利用信息優(yōu)勢做出不法行為。另一方面,當前股市中大量投資者是個體散戶,很多個體散戶其實不具備投資股票所需的專業(yè)知識,也不一定付出時間去研究,很多是人云亦云。正是基于這種情況,監(jiān)管層也不得不出臺各種保護投資者的措施,有些甚至演變?yōu)榇蠹矣謵塾趾薜摹案笎壑髁x”。即便如此,資本市場各種亂象仍然屢禁不止,使得一方面股市中賺錢的投資者占比較低,另一方面也使得投資方對融資方的監(jiān)督制約功能大打折扣,不利于資本市場的長遠發(fā)展。

要解決上述問題,我認為一方面要加大投資者教育的力度,讓他們真正意識到風險,在這種風險意識下,部分有興趣有時間的散戶投資者可以去認真研究,開展專業(yè)投資。對于更大規(guī)模的散戶投資者,最關(guān)鍵的是要大力培育面向這些群體的機構(gòu)投資者,他們的錢要更多地通過公募基金等各類資管產(chǎn)品進入市場,讓專業(yè)的人幫他們打理財富。這樣散戶就不再是散戶,而是有著專業(yè)力量加持的專業(yè)買方力量了,就能和賣方形成勢均力敵的態(tài)勢,公平博弈,資本市場才能更加健壯和有韌性。

我們看到監(jiān)管層也在呼吁信息披露義務人在必要的信息披露之外,鼓勵自愿披露與投資者做出價值判斷和投資決策有關(guān)的信息。這是一個很好的方向,有助于減少投融資雙方的信息不對稱,也有利于投資者做出更加合理的價值判斷。我認為,未來應在這方面更進一步,將來成熟后可以將更多的信息納入法定披露范圍來。