方差協(xié)方差法計(jì)算風(fēng)險(xiǎn)值大小

摘要:金融市場(chǎng)存在著較大的風(fēng)險(xiǎn),因而對(duì)于金融市場(chǎng)而言,要加強(qiáng)對(duì)風(fēng)險(xiǎn)的度量和管理。金融風(fēng)險(xiǎn)的管理和度量理論一直在發(fā)展,普遍流行的理論就有歷史模擬法、方差-協(xié)方差法和蒙特卡羅模擬法。由于在金融市場(chǎng)的風(fēng)險(xiǎn)管理中,風(fēng)險(xiǎn)測(cè)度是關(guān)鍵的一環(huán)。在風(fēng)險(xiǎn)測(cè)度中,尋找科學(xué)的度量風(fēng)險(xiǎn)工具對(duì)于合理度量風(fēng)險(xiǎn)值大小就顯得十分重要。本文就以上證50這一投資組合為例,根據(jù)方差-協(xié)方差法計(jì)算投資組合風(fēng)險(xiǎn)值大小,進(jìn)一步討論方差-協(xié)方差法計(jì)算投資組合風(fēng)險(xiǎn)值大小的缺點(diǎn)與實(shí)際意義。

關(guān)鍵詞:方差-協(xié)方差法;風(fēng)險(xiǎn)值;投資組合

1 引言

1.1 研究背景

作為市場(chǎng)風(fēng)險(xiǎn)管理的基礎(chǔ)與核心:風(fēng)險(xiǎn)測(cè)量,一直被眾多專(zhuān)家、學(xué)者所探索研究。目前,就已知測(cè)量市場(chǎng)風(fēng)險(xiǎn)價(jià)值的眾多計(jì)算模型中,我們首選的就是:1993 年由 JP.Morgan 所提出來(lái)的 VaR 計(jì)算模型。作為風(fēng)險(xiǎn)管理的國(guó)際標(biāo)準(zhǔn):VaR,其主要思想就是利用概率統(tǒng)計(jì)的方法對(duì)風(fēng)險(xiǎn)進(jìn)行度量。而如何正確地運(yùn)用 VaR 方法,并對(duì)投資者所持有的資產(chǎn)組合進(jìn)行風(fēng)險(xiǎn)的度量、管理是相當(dāng)重要的,針對(duì)風(fēng)險(xiǎn)價(jià)值 VaR 計(jì)算方法的研究、計(jì)算,以及該方法在金融市場(chǎng)當(dāng)中的實(shí)際應(yīng)用,將對(duì)投資者衡量市場(chǎng)風(fēng)險(xiǎn)、選擇合理投資組合具有重要的意義。

1.2 研究現(xiàn)狀

1.2.1 國(guó)外研究

VaR 模型自上世紀(jì) 90 年代被引入金融風(fēng)險(xiǎn)管理以來(lái),就迅速被金融監(jiān)管當(dāng)局和金融機(jī)構(gòu)所采用,成為其度量風(fēng)險(xiǎn)和管理的工具。近年來(lái),關(guān)于 VaR 模型的研究更是數(shù)不勝數(shù)。

近年來(lái)計(jì)算 VaR 值的一種新的算法被 Gang Chenga,PingLic,,Peng Shid(2007 年)共同提出,即基于經(jīng)驗(yàn)算法和混合 Copulas 函數(shù)的一種算法,同時(shí)他們還用股票市場(chǎng)數(shù)據(jù)做了實(shí)證研究,表明:在風(fēng)險(xiǎn)評(píng)估的措施、形式上,資產(chǎn)收益率之間的依賴(lài)結(jié)構(gòu)起到了至關(guān)重要的作用。Ting Huan Chang,Hsin Mei Su,Chien Liang Chiu(2011 年)為了估計(jì)最優(yōu)動(dòng)態(tài)生物燃料的風(fēng)險(xiǎn)價(jià)值,采用了較為新穎的計(jì)算 VaR 的 GARCH(1,1)模型以及 ARJI 模型進(jìn)行實(shí)證計(jì)算。

1.2.2 國(guó)內(nèi)研究

2001 年,就股票市場(chǎng)所面臨的風(fēng)險(xiǎn),朱宏泉通過(guò)對(duì)香港股票歷史數(shù)據(jù)進(jìn)行實(shí)證分析,通過(guò) VaR 模型計(jì)算風(fēng)險(xiǎn),得出香港股票市場(chǎng)所面臨的風(fēng)險(xiǎn)。2005 年,針對(duì)投資組合的市場(chǎng)風(fēng)險(xiǎn)、流動(dòng)性風(fēng)險(xiǎn),胡經(jīng)生等研究了國(guó)外風(fēng)險(xiǎn)管理在投資組合方面的理論及方法,隨機(jī)抽取了 5 支股票構(gòu)成一個(gè)投資組合,并選取了這 5 支股票從 1997-2003 年之間的數(shù)據(jù)樣本,通過(guò) VaR 方法進(jìn)行了實(shí)證研究。2007 年,為了能夠?qū)鹑谫Y產(chǎn)收益率波動(dòng)過(guò)程進(jìn)行研究,彭壽康、顧明亞不僅運(yùn)用了跳躍-GARCH 模型,同時(shí),他們還就 VaR 模型的構(gòu)建方法進(jìn)行了研究,以此來(lái)規(guī)避金融資產(chǎn)將要面臨的風(fēng)險(xiǎn)。

綜上國(guó)內(nèi)外研究所述,國(guó)外研究相對(duì)國(guó)內(nèi)研究更加深入一些,且對(duì)于 VaR 方法在監(jiān)管風(fēng)險(xiǎn)、計(jì)算風(fēng)險(xiǎn)方面,國(guó)外更注重于這一點(diǎn)。而針對(duì)方差-協(xié)方差法、蒙特卡洛模擬法等經(jīng)典算法,國(guó)內(nèi)則研究的更多,國(guó)內(nèi)對(duì)于歷史模擬法的研究相對(duì)上述兩種方法較少。

2 風(fēng)險(xiǎn)價(jià)值 VaR 的原理及方法

和傳統(tǒng)的計(jì)算風(fēng)險(xiǎn)價(jià)值的計(jì)算方法相比,VaR 算法以其簡(jiǎn)單的概念原理、系統(tǒng)的概率統(tǒng)計(jì)理論為依托,不僅能夠?qū)⒔鹑谑袌?chǎng)上,投資者所持有的投資組合在未來(lái)市場(chǎng)中將面臨的風(fēng)險(xiǎn)價(jià)值,用一個(gè)簡(jiǎn)單的數(shù)值來(lái)表示,清楚地使得投資者知道他們所持有的投資組合在未來(lái)的一段時(shí)間內(nèi)將要面臨的最大風(fēng)險(xiǎn)是多少;還能夠被金融管理部門(mén)作為監(jiān)督、管理市場(chǎng)金融機(jī)構(gòu),以及評(píng)估市場(chǎng)將面臨風(fēng)險(xiǎn)的重要手段,從而得到了廣泛的應(yīng)用。

風(fēng)險(xiǎn)價(jià)值用數(shù)學(xué)公示表示為:

3 上證 50 投資組合中的應(yīng)用

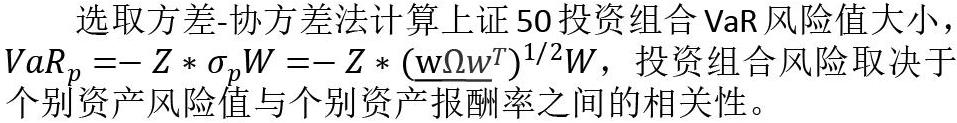

3.1 計(jì)算上證 50 投資組合風(fēng)險(xiǎn)值大小

3.1.1 模型選取

3.1.2 計(jì)算結(jié)果

(1) 對(duì)上證 50 投資組合資產(chǎn)進(jìn)行風(fēng)險(xiǎn)值計(jì)算,其風(fēng)險(xiǎn)值 VaR(p)= 0.0155W(其中 W 表示在上證 50 資產(chǎn)組合種投資的金額,上證 50 權(quán)重選取 2020 年 6 月 15 日數(shù)據(jù))。

(2) 假設(shè)不投資上證 50 組合,而對(duì)單一股票分別進(jìn)行投資,計(jì)算其風(fēng)險(xiǎn)值大小為VaR(i)(相對(duì))=1.387170126 W,VaR(i)(絕對(duì))=1.326504207W,由該結(jié)果顯然可以看到VaR(p)< 4 結(jié)論 4.1 結(jié)論 根據(jù)上述計(jì)算結(jié)果,本文可以得到結(jié)論結(jié)論:上證 50 作為投資組合,降低了原有單個(gè)股票的風(fēng)險(xiǎn)值。但方差-協(xié)方差法計(jì)算風(fēng)險(xiǎn)值大小從模型運(yùn)行及結(jié)果來(lái)看,首先計(jì)算風(fēng)險(xiǎn)值VaR 過(guò)程中依賴(lài)歷史數(shù)據(jù),不能對(duì)投資市場(chǎng)未來(lái)證券價(jià)格的變動(dòng)做出很好的預(yù)測(cè),局限性比較大。其次方差-協(xié)方差法在假設(shè)初期認(rèn)為收益滿(mǎn)足正態(tài)分布,這與事實(shí)并不相符,可能導(dǎo)致后續(xù)風(fēng)險(xiǎn)值計(jì)算的偏差。最后,一般我們用此方法多是計(jì)算流動(dòng)性較強(qiáng)的投資組合的風(fēng)險(xiǎn)值,然而面對(duì)流動(dòng)性較差的資產(chǎn)組合,其歷史交易數(shù)據(jù)嚴(yán)重缺乏,從而 VaR 計(jì)算投資風(fēng)險(xiǎn)的能力就變?nèi)趿恕?/p> 參考文獻(xiàn): [1]鄭文通.金融風(fēng)險(xiǎn)管理的 VaR 方法及其應(yīng)用[J].國(guó)際金融研究,1997 年第 9 期. [2]宋錦智.VaR 值的三種估算方法及其比較[J].城市金融論壇,2000.12. [3]李友華,王吉恒.VaR 模型在我國(guó)金融風(fēng)險(xiǎn)管理中的運(yùn)用研究[J].農(nóng)村金融研究,2000.2. [4]趙睿,趙陵.VaR 方法與資產(chǎn)組合分析[J].數(shù)量經(jīng)濟(jì)技術(shù)經(jīng)濟(jì)研究,2002(11):44-47. [5]劉鵬,楊華峰,史本山.基于 VaR 的投資組合保險(xiǎn)策略績(jī)效評(píng)價(jià)研究[J].金融理論與實(shí)踐,2010(4):53-55. [6]任艷.VaR方法在投資組合風(fēng)險(xiǎn)評(píng)估中的應(yīng)用[M].云南師范大學(xué),2015. 作者簡(jiǎn)介: 沈玲燕(1996-),女,漢族,籍貫:浙江嘉興,單位:四川大學(xué)經(jīng)濟(jì)學(xué)院,研究方向:金融分析。 四川大學(xué)經(jīng)濟(jì)學(xué)院沈玲燕