基于VaR的LOF基金流動性風險研究

張正暉

【摘 要】文章選擇南方500基金作為研究對象,選用2019年1月2日至12月17日的相關數據,利用風險價值模型中的流動性風險度量指標,使用SPSS21進行分析,得出南方500基金的流動性風險情況,根據結論提出相關建議。

【關鍵詞】LOF基金;VaR;流動性風險

【中圖分類號】F830.2 【文獻標識碼】A 【文章編號】1674-0688(2021)03-0136-03

1 概述

VaR(Value at Risk,VaR),含義是風險的價值模型,也稱受險價值方法或在險價值方法,直接翻譯為“在一定風險條件下的價值”,這種模型常用于金融產品、金融資產等的風險管理之中[1]。具體來說,經濟是不斷波動的,假設經濟波動正常,在一定程度上可以相信某項金融資產在其存續階段會蒙受的損失額的最大值。VaR方法產生于20世紀80年代,但當時并沒有普及,而JP摩根公司經過不斷研究與完善后創立了Risk Metrics系統,該系統的創立將VaR工具免費供人們使用。此后,更多的資本市場參與者對該系統與方法有所了解,在金融資產風險管理中發揮了重大作用。

上市型開放式基金(LOF),英文全稱Listed Open-Ended Fund。上市型開放式基金發行結束之后,投資者可通過互聯網進行交易,選擇購買或賣出所持基金份額,也可前往證券交易所進行場內交易,選擇購買或賣出所持基金份額。當投資者選擇互聯網交易并出售其所持基金份額時,需辦理相關手續;如果投資者選擇在交易所進行場內交易并在其選擇的網址贖回所選基金時,也需辦理相關手續。

對有價證券流動性風險的測量一直是各位投資者及金融監管部門關注的問題。一般通過3項指標進行測量:該證券的交易數量、該證券的價格沖擊及該證券的交易時間。可根據上述指標,將有價證券的流動性概括為“當投資者有需求的時候,能夠立刻在證券交易市場上以相對合理的價格所能購買到該種證券的能力”[2]。目前,我國的LOF基金主要在深圳證券交易所集中交易,其流動性問題較為嚴重,并且治理的方案一直沒有達到理想的效果[3]。

本文通過對南方500基金進行研究,建立模型,對該LOF基金的流動性進行測算,反映出該基金在一定時間段內的流動性風險,投資者及基金經理人等可利用該模型對所持相關基金進行測算。

2 實證分析

2.1 指標設計與選取

對于基金流動性大小進行衡量的角度有很多,本文選擇買賣報價差值與基金交易量。基金買賣報價差值越接近0,基金交易過程中產生的交易成本就越低,則該基金的市場流動性相對于買賣報價差額絕對值較大的基金更高;基金成交量大小能夠直觀地反映出該基金進行大額交易的能力,大額交易能否順利、按時完成,并能夠反映出它對基金價格產生的影響,在買賣報價差額一定的情況下,成交量較大的基金相對于成交量較小的基金來說流動性更好。綜上選擇指標如下:

Lt=(Pmax-Pmin)/Vt

其中,Pmax代表上市型開放式基金的日最高價格;Pmin代表上市型開放式基金的日最低價格;Vt為當日成交金額;Lt為在一個交易日內,所選基金每一單位成交數量將導致該基金該交易日內價格的波動情況,Lt用于對基金變現損失率的表示。為簡化計算過程及保持數值穩定,將Lt取對數后得到:

Lt1=Ln(Lt)=Ln(Pmax-Pmin)-Ln(Vt)

經過上述的處理,選擇置信度為95%進行測算,并假設Lt服從正態分布,得出流動性風險測算公式:

L-VaR=exp(μ+σ2/2)+exp(μ+1.65σ)

將所選基金數據代入公式得到L-VaR值,根據結果及自身風險承受能力進行合理投資。

2.2 樣本選取

本文數據來自萬德數據,所選基金為將南方500LOF基金,交易日區間為2019年1月2日至2019年12月17日,將來自證券交易所的行情數據進行收集匯總編排,得到234組數據。將置信水平設定為95%,VaR有效期設定為234天。

2.3 數據的分析與處理

(1)填補缺失數據,對于因故停止交易的基金,本文使用上一交易日數據。

(2)利用公式Lt1=Ln(Lt)=Ln(Pmax-Pmin)-Ln(Vt)計算南方500基金在所選交易日持有期之間的流動性風險,并對該指標的時間序列進行描述性統計。

(3)若正態性成立,則可以計算在95%的置信度水平下的L-VaR,否則將其轉化為正態性。本文使用SPSS21驗證統計量是否能夠滿足正態分布。基礎的觀察特征有均值、標準差、偏度、峰度、JB值等,對于序列的分布是否均勻且是否圍繞其均值波動,主要觀察其偏度。如果序列分布是對稱的,S值為0,正S值意味著序列分布有長右拖尾,負S值意味著該序列分布具有長左拖尾。峰度度量序列分布的凸起或平坦程度。正態分布的K值為3,如果K值大于3,分布凸起程度大于正態分布:如果K值小于3,序列分布相對于正態分布是平坦的。

(4)若對上述指標進行檢驗之后發現并不能夠滿足所需正態性,那么就需要對指標的時間序列進行檢驗,測量其時間序列的自相關性及異方差,首先對異方差進行處理,然后利用所得結果進行正態性檢驗。

(5)如經過上述處理,指標能夠滿足所需正態性,則利用其計算在95%置信度下的所選基金L-VaR值。

2.4 南方500基金統計特征分析

對樣本數據進行統計處理,根據在險價值方法中對LOF基金的假設,LOF基金的流動性服從正態分布,利用SPSS21進行正態性檢驗。

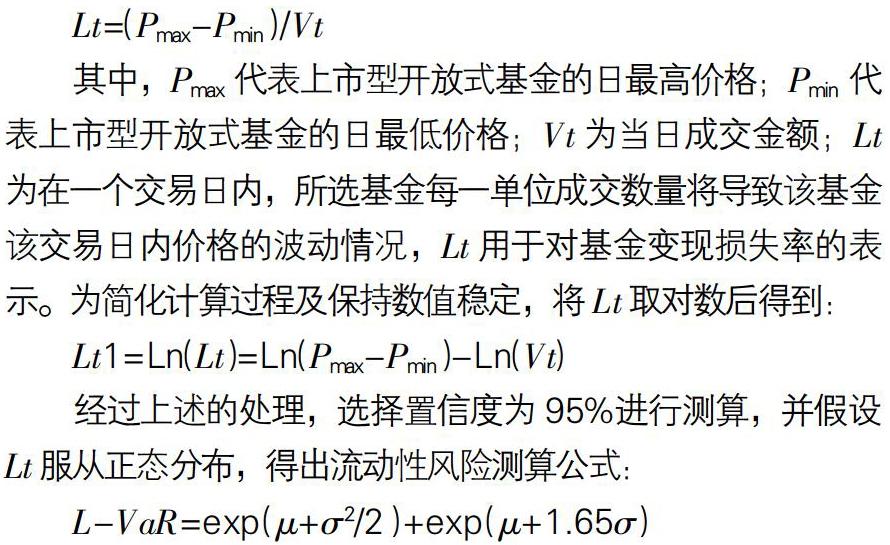

南方500基金的流動性風險序列(Q-Q)檢驗圖圖形基本為一條直線(如圖1所示)。因此,該序列的擬合程度較高,服從正態分布。

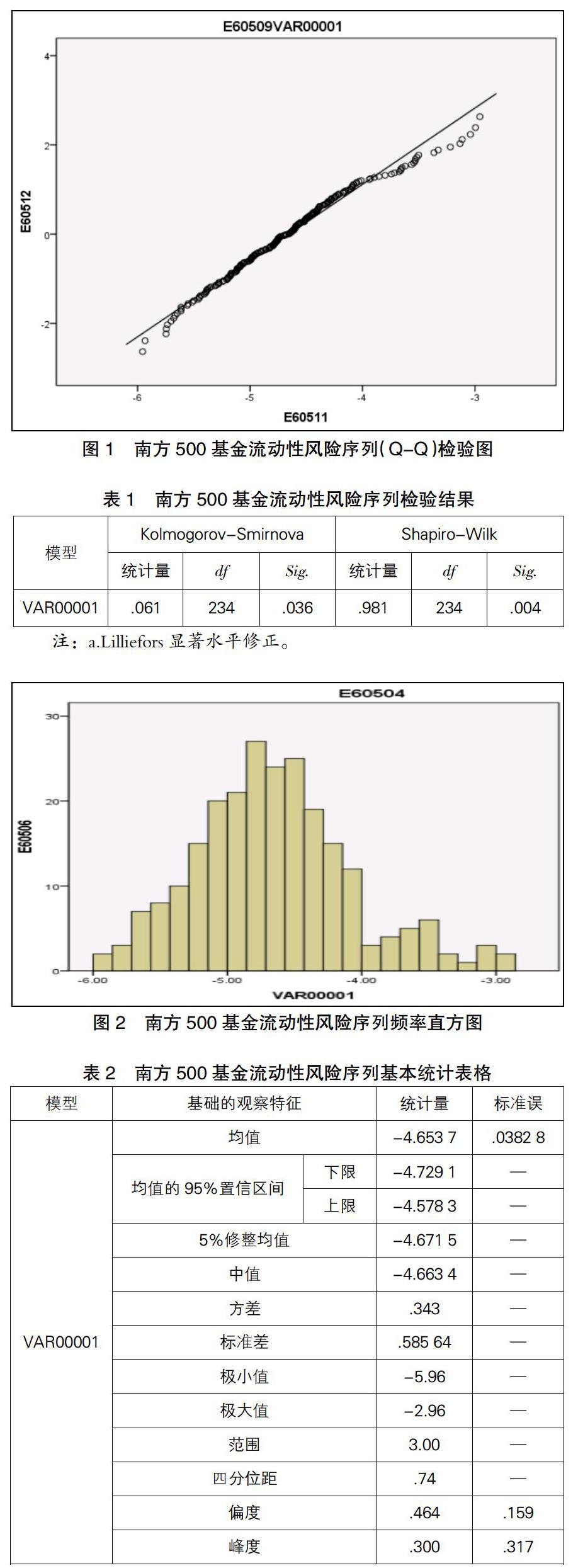

表1中,Sig.值大于0,小于0.05,證明原假設顯著,即該序列服從正態分布。

在置信度為95%時,該序列服從正態分布,具有正態性。由圖2和表2所示,偏度為0.464,因此該序列分布存在右偏現象;峰度為0.300,小于正態分布標準值3,該序列分布不存在尖峰現象,不需進行自相關和異方差檢驗;其均值為-4.653 7,中值為-4.663 4,極大值與極小值分別為-5.95和-2.96,標準差為0.585 64,方差為0.343,則該序列服從N(-4.653 7,0.343)。通過公式可算出在持有期間內,在置信度為95%的前提下贖回價值為1萬元市值的南方500基金,由流動性風險造成經濟損失超過0.036 345 671%的可能性為5%。

3 結論與建議

3.1 結論

經過實證,上述方法可有效預測LOF基金在一定持有期間內流動性風險,投資者可利用該模型、VaR對所持金融資產進行有效的流動性風險評估,從而更好地配置資產,規避損失;基金管理人也可使用該模型、方法預測本公司所持金融資產的流動性風險,計算各金融資產在險價值,防范證券市場價格出現波動時公司面臨的巨大流動性風險。

3.2 增強LOF流動性的建議

(1)對套利機制進行系統性改良。現在LOF基金的托管活動至少需T+2個交易日,這意味著投資者交易完成過程中的2天內一旦發生基金價格波動,會蒙受本不該蒙受的損失,這會打擊投資者交易情緒,使該基金的交易市場更加的活躍,最終產生惡性循環,使基金流動性風險不斷增加。

(2)降低LOF基金發行成本。通過降低發行成本,使更多基金公司發行基金,增加投資者選擇,增加交易數量與交易成功概率,使基金市場流動性得到保障,普及基金優勢,對投資者進行指導,讓積極的投資觀念深入人心,穩定投資者的投資情緒,從而吸引更多的投資者,使基金市場交易活躍,降低基金流動性風險。

(3)改進LOF基金的發布機制。現今的發布機制下,基金凈值公示速率不夠高,不能及時滿足投資者的需求。增加基金凈值發布頻率,防止基金凈值實際值與投資者心理預期有較大偏差,從而使投資者對基金價格透明度有質疑。

(4)更好地發揮LOF做市商的作用。報出價格,買賣雙方不必等到交易對手的出現,就能按此價格買入或賣出。可利用做市商交易制度的特點,使投資者可以以合理的預期價格買到預期數量的所選基金。同時,做市商資產總量較大,能夠較好地穩定基金價格,減少波動,降低投資者大量拋出所持金融資產而引起的巨大流動性風險。

(5)建立健全LOF基金市場的做空機制。我國的LOF基金市場做空機制并不健全,當證券市場存在價格波動時,交易商并沒有保護投資者利益的義務,因而投資者在整個基金的投資過程中往往處于相對劣勢的地位,這使投資者產生抵觸乃至恐懼心理,不利于基金市場的交易活動,從而增加流動性風險。

(6)將LOF基金的報價時間縮短。目前,我國的上市型開放式基金的報價時間過長,這就導致交易市場上觀望者較多,從而嚴重限制上市型開放式基金的交易活動,比如不能連續交易,交易煩瑣導致交易失敗等現象比比皆是。

LOF基金(即上市型開放式基金)是我國證券市場的大膽創新,希望市場能夠越來越成熟,基金產品質量越來越高,投資者的投資觀念越來越積極正確。

參 考 文 獻

[1]中國證券業協會.證券投資基金[M].北京:中國財政經濟出版社,2007:24.

[2]朱臻,劉白蘭.LOF基金流動性問題探析[J].財會通訊,2010(2):6-7.

[3]高正然,佟巍.探討LOF基金特點及其流動性風險問題[J].現代經濟信息,2012(10):172.